股票流动性、市场收益率与CEO激励机制

——基于上交所上市公司的经验证据

龚 文 黄晓波

(湖北大学商学院,湖北 武汉 430062)

1 引言

对经营者(CEO)的激励包括薪酬激励和股权激励。薪酬激励以经营者过去的业绩为依据,给予经营者相应的工资、奖金等货币性薪酬,是一种短期的激励机制。股权激励给予经营者股权,把经营者可能的收益和公司未来的市场价值联系起来,是一种长期激励。建立激励机制是降低代理成本、提高公司价值的需要。

一般认为,设计激励机制是一个企业内部管理问题。但不管是薪酬激励还是股权激励,都会对公司的业绩产生影响,从而影响公司在资本市场上的表现。从理论上讲,资本市场的流动性和公司股票的市场收益率等因素会影响激励契约的设计,但这方面的理论研究很少,更缺乏有关的经验证据。为此,本文以2007—2013年上海证券交易所上市公司为研究对象,对资本市场如何影响经营者激励机制选择进行实证研究。

2 文献综述

2.1 国外文献综述

Jensen 和Meckling(1976)以及Jensen(1986)的理论研究表明,为了克服经营者的机会主义行为并最大限度地减少代理成本,所有者必须将经营者报酬与公司绩效相挂钩,通过设计出合理的奖励性契约,对经营者进行有效的激励、约束和监督,促使经营者为实现股东利益最大化而努力工作。Jensen和Murphy(1990)进一步指出,业绩型薪酬契约是否有效,取决于经理人薪酬和公司业绩的敏感性;薪酬业绩敏感性越高,高管薪酬契约的激励和约束效果就越好。

Jensen和MurPhy(1990)对1974—1986年间1295家公司的10400名高级管理人员的薪酬绩效敏感度进行了估计。结果表明,股东财富每变化1000美元,CEO的财富有3.25美元的同向变动。Core et al.(1999)发现,股权激励加强了CEO与股东之间利益共享和风险共担的互利机制,导致CEO薪酬业绩敏感性不断增加。

Ang et al.(2000)发现,大股东控制有助于提高CEO薪酬业绩敏感性并降低代理成本。

Andjelkovicyle和McNoe(2001)以新西兰的公司为样本进行研究,发现新西兰公司CEO薪酬与公司绩效没有显著相关性。

Almazan et al.(2005)通过对1992年至1997年间美国1914家上市公司的数据进行分析,发现CEO薪酬业绩敏感性越高,股东对经营者的监督成本就越低。

Jayaraman和Milbourn(2012)发现,随着股票流动性上升,股权薪酬在总薪酬中的比例增加,而现金薪酬在总薪酬中的比例下降。

2.2 国内文献综述

李增泉(2000)发现,我国上市公司经理人员的年度报酬并不依赖于企业业绩,而是与公司规模及公司所在区域具有密切关系;当高管人员持有本公司股票达到一定数量后,持股比例的高低对企业绩效具有显著的影响;区域因素和竞争因素会显著影响持股比例与企业绩效之间的相关性;企业规模与国家股比重并不影响持股比例的激励效用。

杜兴强和王丽华(2007)研究发现,高管薪酬随着公司本期ROE和ROA,以及前期ROE和ROA的增长而增长,前期托宾q的增长会使高层管理当局的薪酬有所下降。

高雷和宋顺林(2007)发现,高管人员的持股规模与公司绩效显著正相关,且不同模型、不同绩效衡量变量对其结果不影响;分年度子样本的回归结果也表明,高管持股价值与公司绩效显著正相关。

方军雄(2009)研究发现,随着薪酬制度改革深入,中国上市公司高管薪酬已经呈现出显著的业绩敏感性,但高管薪酬业绩敏感性存在不对称的特点,即存在粘性特征,就是说业绩上升时薪酬增加幅度显著高于业绩下降时薪酬减少幅度。

姚禄仕和许欣(2012)发现,在创新型企业中,高管薪酬与公司业绩、公司规模、董事会规模、监事会规模有显著正相关的关系;与公司成长性负相关,与高管持股比例、国有股比例、企业创新能力无显著相关关系。

苏冬蔚和熊家财(2013)发现,股票流动性有助于提高CEO薪酬股价敏感性,不管是否存在变量间的内生性问题,而且流动性对CEO薪酬股价敏感性的影响程度取决于股价信息含量和企业产权性质。

2.3 对国内外文献的评论

通过上述国内外文献可以发现,国内外对于激励契约的研究主要是从企业的内部着手,如公司业绩、公司规模、管理方式等,从外部着手对激励契约进行研究的文献较少,从资本市场的表现(流动性、市场收益率等)来研究激励契约的文献更少。为此,本文以上市公司为研究对象,对激励契约的外部影响因素进行实证研究。

3 研究设计

3.1 理论假设

通过文献检索,我们发现,对于激励机制设计和选择如何受资本市场的影响,国内外学者进行的理论分析和实证检验都很少。我们认为,从理论上讲,资本市场流动性和股票的收益率是影响CEO激励契约的重要因素。因此,提出以下假设:

假设1:薪酬激励与股票流动性、市场收益率显著正相关。

假设2:股权激励与股票流动性、市场收益率显著正相关。

3.2 回归模型

JLJZi,t=α+β1GPLDi,t+β2SCSYi.t+β3PEi,t+β4ROEi,t+μi,t

(1)

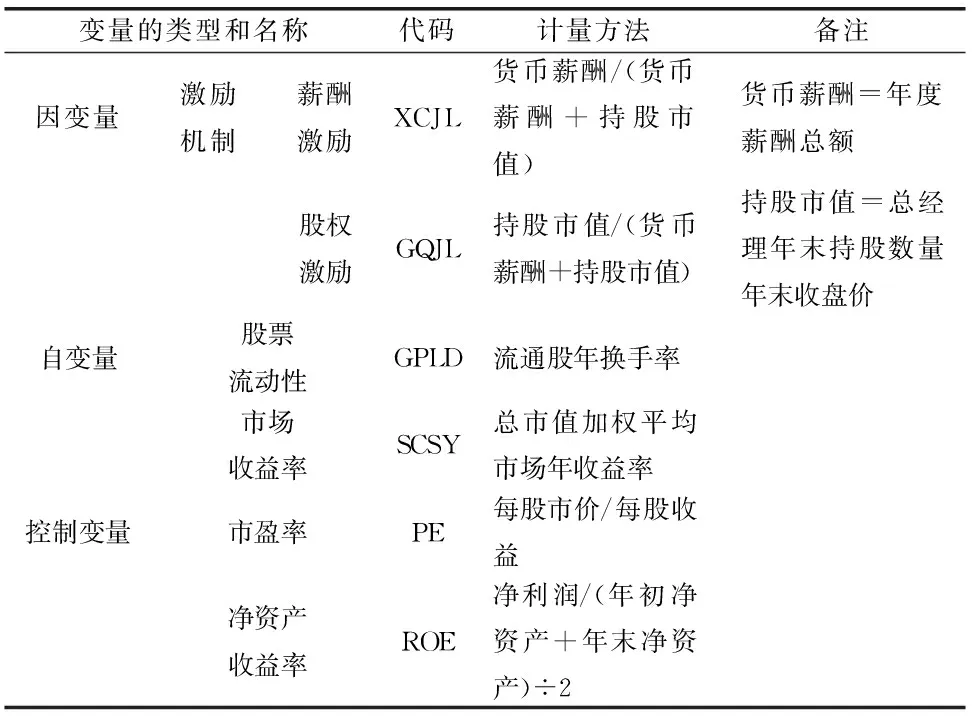

在模型1中,JLJZ是因变量,代表激励机制,分为薪酬激励(XCJL)和股权激励(GQJL);GPLD和SCSY是自变量,GPLD表示股票流动性,SCSY表示市场收益;PE和ROE是控制变量,PE市盈率,ROE表示净资产收益率。变量的类型、名称以及计量方法,见表1。

表1 变量的类型、名称和计量方法

因为JLJZ分为薪酬激励(XCJL)和股权激励(GQJL),所以,模型1可以分为薪酬激励模型和股权激励模型,分别称为模型2和模型3。

XCJLi,t=α+β1GPLDi,t+β2SCSYi.t+β3PEi,t+β4ROEi,t+μi,t

(2)

GQJLi,t=α+β1GPLDi,t+β2SCSYi.t+β3PEi,t+β4ROEi,t+μi,t

(3)

3.3 数据来源

本文以在上海证券交易所上市的公司为研究样本,样本时限为2007-2013年。之所以以2007年为起点,主要是因为2007年开始实施新企业会计准则,为了避免会计准则的变化对样本数据的可比性可能产生的影响。

利用锐思(RESSET)数据库,进行样本公司的筛选和原始数据搜集。初选样本公司同时满足以下条件:(1)“所属地区”选择“全部”,即包括大陆所有上市公司;(2)“交易所标识”选择“上交所”,即只包括在上海证券交易所,不包括深圳证券交易所上市的公司;(3)“股票类型”选择“A股”,即不包括B股;(4)“当前状态”选择“正常上市”,即不包括“ST、*ST、暂停上市、退市、三板市场”;(5)“上市标识”选择“A”,即不包括“AB、ABH、AH、AHN、AN、B”;(6)“主板三板标识”选择“主板”,即不包括“创业板、三板”;(7)“金融行业标识”选择“非金融行业”,即不包括“金融行业”;(8)“所属行业”选择全部

同时查询、导出2007-2013年的以下数据到一张EXCEL表中:年综合股票数据、管理层持股与薪酬,包括市盈率、净资产收益率、流通股年换手率、总市值加权平均市场收益率和收盘价、总经理年度薪酬总额及年末持股数等。利用这些数据,根据公式计算出(1)货币薪酬/(货币薪酬+持股市值)作为因变量1:薪酬激励;计算出持股市值/(货币薪酬+持股市值)作为因变量2:股权激励。(2)自变量:股票流动性(以流通股年换手率来计量)、市场收益率(总市值加权平均市场年收益率来计量)。(3)控制变量:市盈率、净资产收益率。

4 描述性统计分析

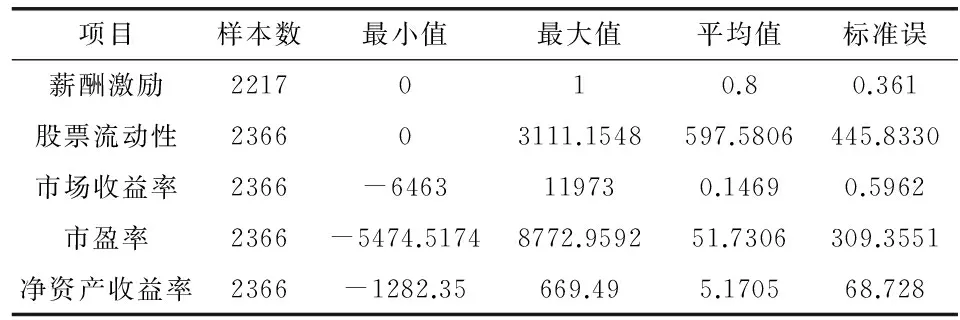

描述性统计分析结果见表2、表3。

表2 模型2样本数据的描述性统计分析

表2的统计结果表明:薪酬激励的平均值为0.8,标准误差为0.361;市场收益率的平均值为0.1469,标准误为0.5962。这两个变量样本数据之间的差异较小。而股票流动性、市盈率和净资产收益率的平均值分别为597.5806、51.7306和5.1705,标准误差分别为445.8330、309.3551和68.728,样本数据之间的差异较大。

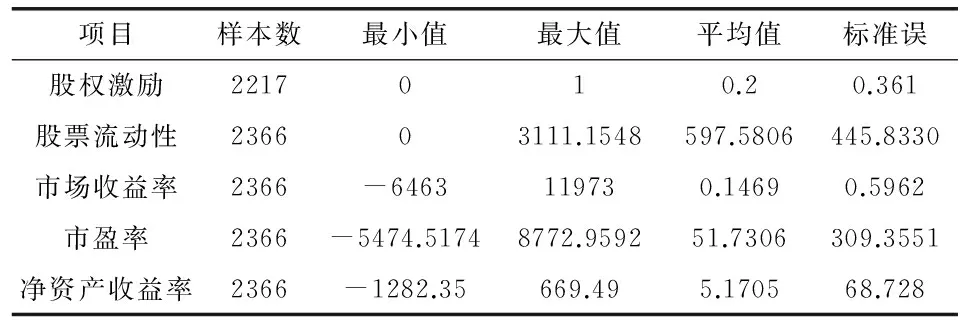

表3 模型3样本数据的描述性统计分析

表3的统计结果表明:股权激励的平均值为0.2,标准误差为0.361;市场收益率的平均值为0.1469,标准误为0.5962。这两个变量样本数据之间的差异较小。而股票流动性、市盈率和净资产收益率的平均值分别为597.5806、51.7306和5.1705,标准误差分别为445.8330、309.3551和68.728,样本数据之间的差异较大。

5 相关分析

变量之间的相关系数,见表4、表5。

表4 模型2变量的相关系数及其显著性

**:相关系数在0.01的水平上是显著的(双尾)。

*:相关系数在0.05的水平上是显著的(双尾)。

从表4中可以发现:(1)股票流动性与薪酬激励的相关系数为0.009,但不够显著;(2)市场收益率与薪酬激励的相关系数为-0.054,且在0.05水平上显著;(3)市场收益率与股票流动性的相关系数为0.496,且在0.01水平上显著。也就是说,市场收益率与薪酬激励显著负相关,市场收益率与股票流动性显著正相关。

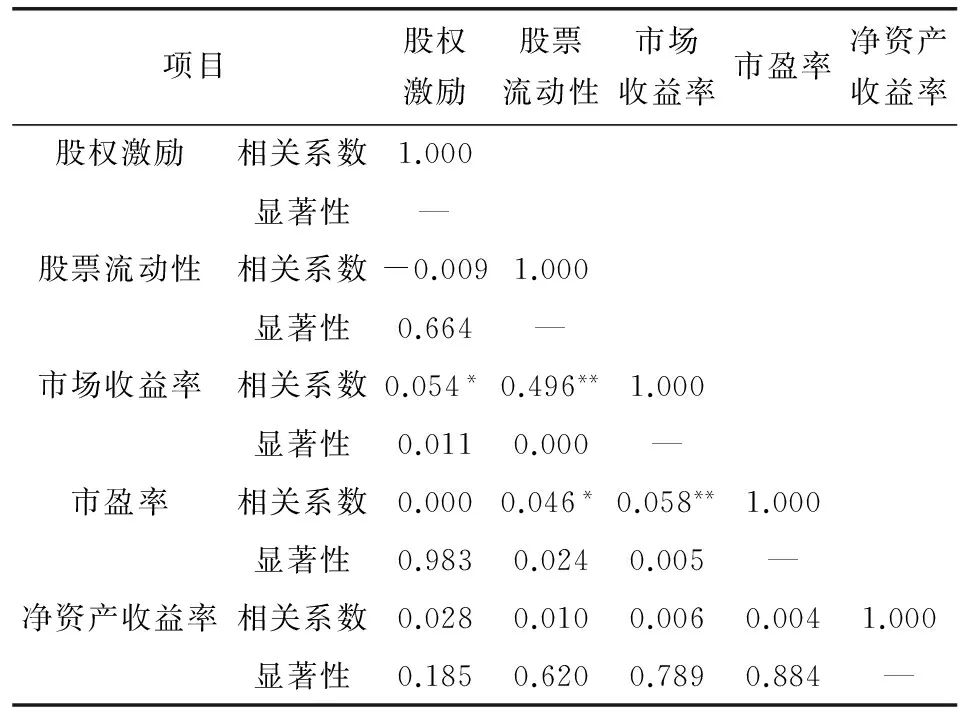

表5 模型3变量的相关系数及其显著性

**:相关系数在0.01的水平上是显著的(双尾)。

*:相关系数在0.05的水平上是显著的(双尾)。

从表5中可以发现:(1)股票流动性与股权激励的相关系数为-0.009,但不够显著;(2)市场收益率与股权激励的相关系数为0.054,且在0.05水平上显著;(3)市场收益率与股票流动性的相关系数为0.496,且在0.01水平上显著。也就是说,市场收益率与股权激励显著正相关,市场收益率与股票流动性显著正相关。

6 回归分析

模型2和模型3的回归分析结果,见表6、表7。

表6 模型2的回归分析结果

从表6中可以发现:(1)股票流动(GPLD)的系数为正数,且在0.05水平上显著。说明薪酬激励与股票流动性显著正相关;(2)市场收益率(SCSY)的系数为负,且在0.01水平上显著。说明薪酬激励与市场收益率显著负相关。这一发现,与假设1不完全一致。

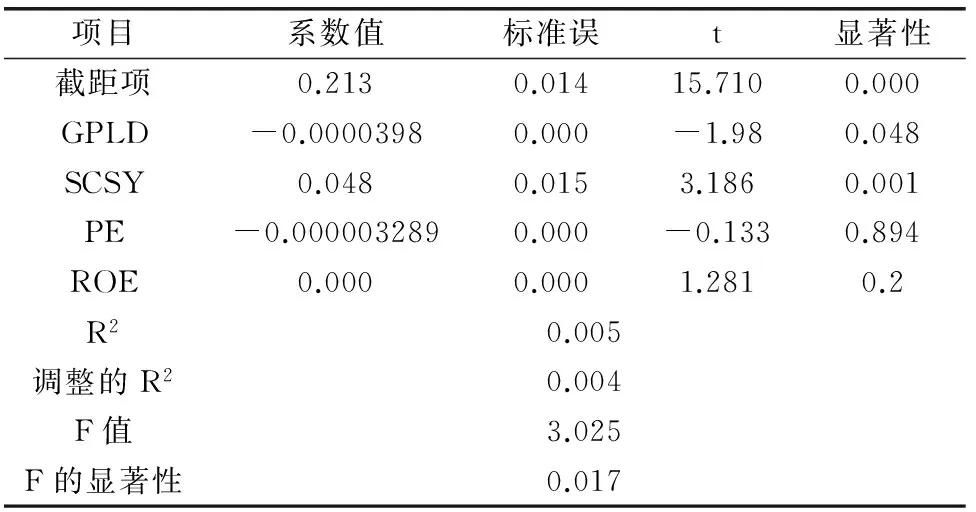

表7 模型3的回归分析结果

从表7中可以发现:(1)股票流动(GPLD)的系数为负数,且在0.05水平上显著。说明股权激励与股票流动性显著负相关;(2)市场收益率(SCSY)的系数为正,且在0.01水平上显著。说明股权激励与市场收益率显著正相关。这一发现,与假设2不完全一致。

7 研究结论及其启示

本文以2007—2013年在上海证券交易所上市的A股非金融类上市公司为样本,通过对数据进行描述性统计分析、相关性分析和回归分析,结果发现,资本市场对于经营者激励机制的有效性具有显著影响,具体表现为:薪酬激励与股票流动性显著正相关,与市场收益率显著负相关;股权激励正好相反,与股票流动性显著负相关,与市场收益率显著正相关。

上述研究发现对于资本市场的完善和激励机制的设计都有重要的借鉴意义。上市公司在设计激励契约时,必须考虑股票流动性和市场收益率。在股票流动性较强时,采用薪酬激励效果较好;在市场收益率较高时,采用股权激励效果较好。

[1] 李锡元,陆杨.职业经理人薪酬结构与企业绩效相关关系的研究综述[J].华东经济管理,2009,23(02):127-130.

[2] 李锡元,蒋倩倩.职业经理人激励与能力发挥的关系研究综述[J].华东经济管理,2010,24(12):109-111.

[3] 赵青华.高管薪酬、激励与公司业绩关系研究述评[J].西部论坛,2010,20(01):101-107.

[4] 郭马兵.激励理论评述[J].首都经济贸易大学学报,2002,4(6):37-39.

[5] 卢砚青,方巍,赵春霞.现代企业激励理论评析及对管理的意义[J].商场现代化,2009,(7):55-56.

[6] 李斌,王中伟.论企业的激励机制[J].商场现代化,2007,(6):84-85.

[7] 张力.试论企业管理的员工激励机制[J].商场现代化,2010,(4):131-132.

[8] 郭东.欧美上市公司股权激励制度研究——以管理层激励为中心[J].中国工业经济,2008,(3):146-153.

[9] 苏冬蔚,熊家财.股票流动性、股价信息含量与CEO薪酬契约[J].经济研究,2013,(11):56-69.

[10] 李增泉.激励机制与企业绩效——一项基于上市公司的实证研究[J].会计研究,2000,(1):24-30.

[11] 姚禄仕,许欣.创新型企业高管薪酬激励政策研究——基于中部地区创新型企业数据的实证分析[J].科技进步与对策,2012,29(23):120-122.

[12] 杜兴强,王丽华.高层管理当局薪酬与上市公司业绩的相关性实证研究[J].会计研究,2007,(1):58-65.

[13] 高雷,宋顺林.高管人员持股与企业绩效——基于上市公司2000-2004年面板数据的经验证据[J].财经研究,2007,33(3):134-142.

[14] Sudarshan Jayaraman ,Todd T. Milbourn.The Role of Stock Liquidity in Executive Compensation[J].The Accounting Review,2012,87(2):537-563.

[15] Michael C.Jensen,Kevin J.Murphy. Performance Pay and Top-Management Incentives[J].Journal of Political Economy,1990,98(2):225-264.

[16] Core,J. E.,R.W. Holthausen,and D. F. Larker.Corporate Governance,Chief Executive Officer Compensation,and Firm Performance[J].Journal of Financial Economics,1999,51(3):371-406.

[17] Ang,J.,R.Cole,and J. Lin.Agency Costs and Ownership Structure[J].Journal of Finance,2000,55(1):81-106.

[18] Almazan,A.,J. Hartzell,and L. Starks.Active Institutional Shareholders and Costs of Monitoring:Evidence from Executive Compensation[J].Financial Management,2005,34(4):5-34.

——基于三元VAR-GARCH-BEEK模型的分析