智能UBI系统研究

彭江琴,刘南杰,赵海涛,于明鹭

(1.南京邮电大学 通信与信息工程学院,江苏 南京 210003;2.南京邮电大学 网络基因工程研究所,江苏 南京 210003)

智能UBI系统研究

彭江琴1,2,刘南杰1,2,赵海涛1,2,于明鹭1,2

(1.南京邮电大学 通信与信息工程学院,江苏 南京 210003;2.南京邮电大学 网络基因工程研究所,江苏 南京 210003)

随着车联网行业的发展,越来越多车险相关的车辆数据将会为车险行业的发展提供数据支持。文中首次提出的基于3C(Carrier-Cloud-Client,管-云-端)架构的智能UBI(Usage-Based Insurance)系统考虑了云、大数据和泛在通信等技术。智能UBI系统从信息感知、初步数据处理、数据传输、数据分析、数据挖掘等方面进行层次化分析。此外,针对驾驶行为安全等级的评定,文中提出了驾驶行为评分机制并设计了保费计算原则,在此基础上进行了基于驾驶行为的动态保费机制分析,为车险投保人提供差异化保费。系统测试结果表明,智能UBI系统为车险投保人提供了合理的差异化车险费率,增强了车主道路安全驾驶意识,为保险公司带来了更大的利润。

GID;泛在通信;云;车险保费

1 概 述

随着汽车工业的飞速发展,预计至2020年拥有庞大人口数量的中国将会成为总量第一的汽车大国,中国的车险和涉车险行业将是一个巨大的市场[1]。云、大数据、泛在网络通信等新兴技术的发展和应用,为中国传统的车险与涉车险行业带来了机遇和挑战[2]。

国内传统车险保费是以车为中心,主要取决于车辆本身的各项情况,如车辆购置价、座位数、排量、购车年限等。在这些数据的基础上计算出基本保费价格,然后再根据车辆出现理赔次数给予不同折扣。车辆保险调查表明,车险投保人中仅有17.5%的车主频发道路安全事故,而82.5%安全驾驶的车主却要承担高额保费来为17.5%的事故遇险买单[3]。传统的经验主义车险保费计算方法无法为车主提供合理的车险保费,一方面国内车型状况相似、车险定价模式单调,以至于车辆保费差不多;另一方面,车辆定价理赔由违章次数、出险次数、车辆行驶里程记录来决定,但由于报险时间延迟、事故车辆位置移动、车主主观恶意逃避事发责任等时常发生,传统车险理赔不能为各类情况的车险提供准确的法定判定依据。

与国内的车险保费定价相比,车辆本身的各项数据并非决定性因素,直接影响车辆保费的是开车的人。国外的车险保费是以人为中心,决定保费的因素主要有投保人年龄、婚姻状况、驾驶年龄和驾驶记录、家庭成员和拥有车辆数、受教育程度和职业、对车辆的使用情况以及居住地,根据这些数据判断出车主的驾驶形态以及出险的可能性。因此,驾驶行为数据是新型车险服务的核心,而新兴的车联网和大数据技术的发展和应用使得国内传统车险服务向新型车险服务转型成为可能。

车险行业中感知、收集、传输车险相关的数据信息的方式有两种,一种是安装在OBD(On-Board Diagnostic,车载诊断系统)接口上的终端设备,另一种是内嵌有传感器和处理器的智能手机。美国的Progressive车险公司采用snapshot智能终端通过OBD II接口对大量的与驾驶行为相关的原始车辆数据信息进行监测。此外,目前许多研究是利用智能手机对车辆进行检测,采集车辆的相关数据信息[4-9],为车险保费定价提供数据依据。文献[10]在Berkeley Mobile Millennium项目中通过智能手机进行大范围的车辆数据信息采集。但判定驾驶行为安全等级相关的原始驾驶行为数据信息量大,这意味着检测车辆信息的智能手机性具有高速CPU和超大容量。2012-2013年中国手机用户属性调查报告显示,我国的用户手机价格主要集中在1 000~4 000元范围,占据市场总份额的63.2%,而超过4 000元的高端手机仅占8.6%[11]。中低端手机的CPU处理速度和容量存在很大的局限性,因此中文采用GID(Global Intelligent iDentity,全球智能身份识别)作为智能UBI系统的车险数据信息检测终端。

车险服务中驾驶行为信息的反馈可以有效减少危险驾驶事故的发生[12]。GID感知、收集和传送的驾驶行为数据信息为驾驶行为安全等级的评定提供数据依据,对UBI(Usage-Based Insurance,基于驾驶行为的车险)保费的定价有重要意义。UBI系统为安全等级高的车主提供保费优惠,而安全等级低的车主甚至可能支付额外的车险费率。车险保费根据驾驶行为和安全级别周期性进行调整,车主的保费由其自身的驾驶行为决定。采用GID的UBI系统可以增强风险评定、提高定价准确度、减少损耗、索赔损失,同时可以提高车险投保人满意度[6]和提供差异化保险产品[12]。

文中提出了以驾驶行为数据为核心的智能UBI系统,采用GID车载终端设备感知并收集关键驾驶行为信息,依据关键数据信息如驾驶习惯、驾驶行为、行车里程等分析出驾驶行为安全等级,为车险投保人提供合理的车险费率、个性化的车险策略和增值车险服务;利用智能手机用来展示UBI保费信息以及驾驶行为等级信息,当偷盗、汽车抛锚、道路事故等紧急事故发生时,智能手机在第一时间做出响应,通知车主或联系交通监管部门。

2 智能UBI系统架构

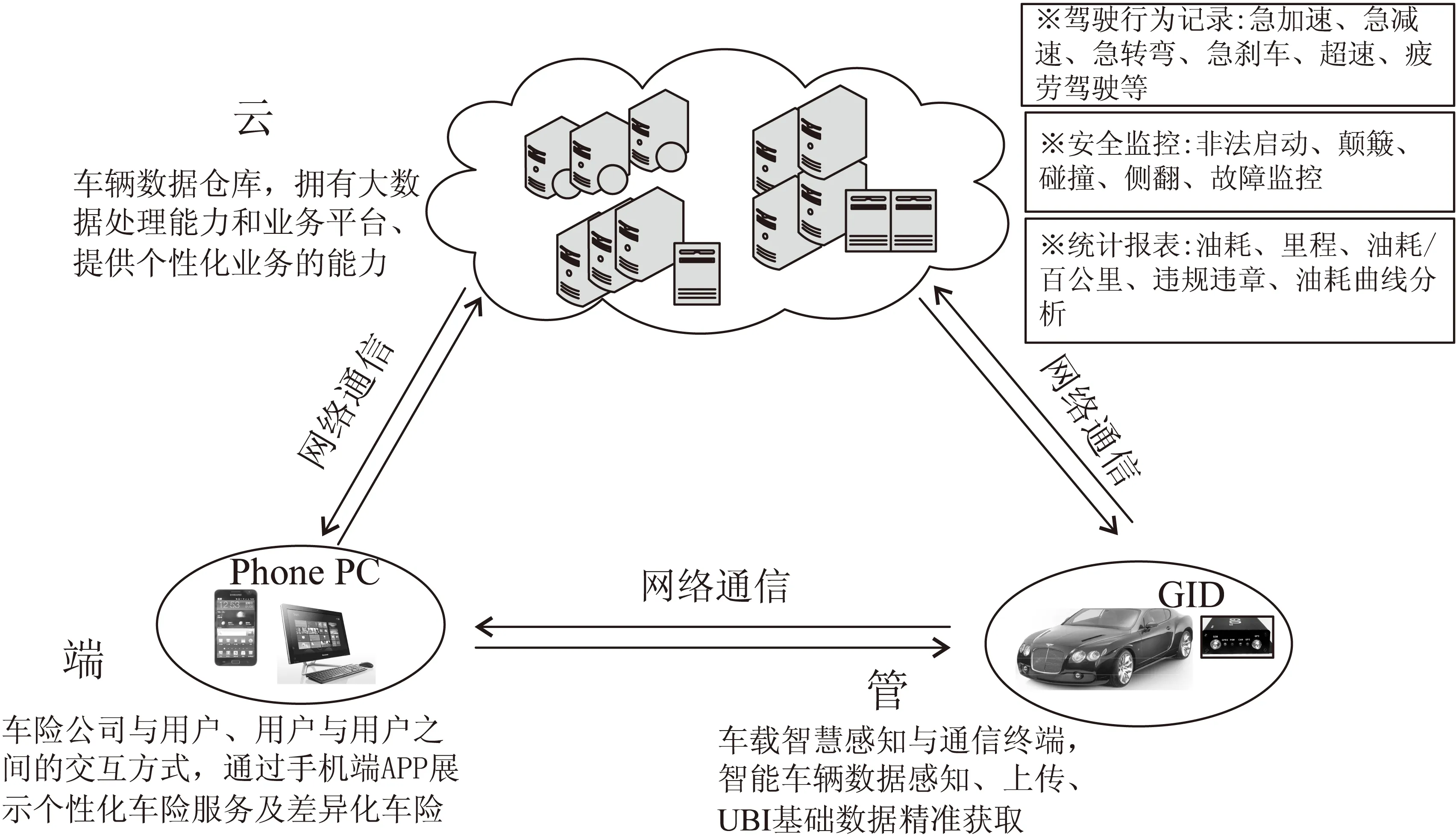

文中设计的智能UBI系统由车险智能终端、智能手机或PC和海量驾驶行为数据信息处理平台组成,即分别是管、云、端[13],如图1所示。

图1 智能UBI系统中的3C架构

智能UBI系统通过车主以及驾驶行为特征相关数据的检测、分析和挖掘对车险保费进行定价,智能UBI系统的车险服务可分为三个阶段:

(1)管系统中对大量的车辆和驾驶行为相关的原始数据进行检测;

(2)云系统中对上传的数据进行存储、分析、统计,计算出驾驶行为安全等级并挖掘出车主驾驶习惯;

(3)端系统中向车主展示驾驶行为安全等级信息和车险保费信息,并为车主提供增值车险业务等相关信息。

2.1 管

管系统是一种车载智慧感知与通信终端,感知和采集车主、车辆和道路环境中驾驶行为相关的数据信息,并通过泛在通信网络(如2G/3G/4G、WLAN)实现车辆联网网络通信。智能UBI系统中管系统GID(Global ID),具备标准的OBD接口、CAN解析功能,通过CAN总线与车辆ECU相连,提取档位、油门、剩余油量等车辆状态信息;通过内置智能3D传感器和GPS模块获取车辆行车及碰撞等动态车险相关数据信息;具备泛在通信能力,把采集到的数据信息通过泛在网络投射到云平台;具备与车险业务支撑平台、云计算、开放移动互联应用等的对接能力。

管系统可分为GID感知层、GID本地处理层和GID信息传输层。

(1)GID感知层的主要功能是获取和收集数据信息,如GPS(Global Positioning System,全球定位系统)提供的速度、经纬度和高度、定位时间和定位基站等信息,通过OBD II接口获得的车辆温度、湿度、油耗、里程、时间日期等ECU(Electronic Control Unit,发动机控制单元)数据信息,以及GID内置3D传感器的数据信息,如加速度、转弯、刹车等。

(2)GID本地处理层是对低层次获取的CAN数据、GPS数据和3D传感器等原始数据信息进行初步分析处理,分析出车主即驾驶特性相关的参数属性,为上层提供有效的车险相关的驾驶行为数据信息。

(3)GID信息传输层是管与云系统之间的上下行无线传输通道,考虑到传输通道的可用性和稳定性,智能UBI系统采用了延时策略以防数据信息丢失。当信号强度不足、网络不可用时,管系统中GID获取的数据信息暂存在FLASH中,网络恢复后立即上传存储和采集到的数据信息。

2.2 云

云系统是一个复杂可靠的车险大数据信息平台,汇聚海量的车辆数据信息、驾驶行为信息、车险投保人社会化信息、车主手机终端信息等,对这些数据进行计算、调度、监控、管理,应用到车险系统中。智能UBI系统依据管系统上传的原始数据信息对急加速、急减速、急刹车、急转弯、行驶里程、行驶时间、油耗等车险相关的数据信息进行分析,计算出驾驶行为安全等级,挖掘出驾驶行为习惯,实现车险业务和数据的全面互联互通。云系统是数据处理和控制的核心,主要功能有:收管系统上传的车险相关的原始数据;分析出驾驶行为的数据参数和特性,并挖掘出驾驶行为习惯;向端系统推送车险分析结果。

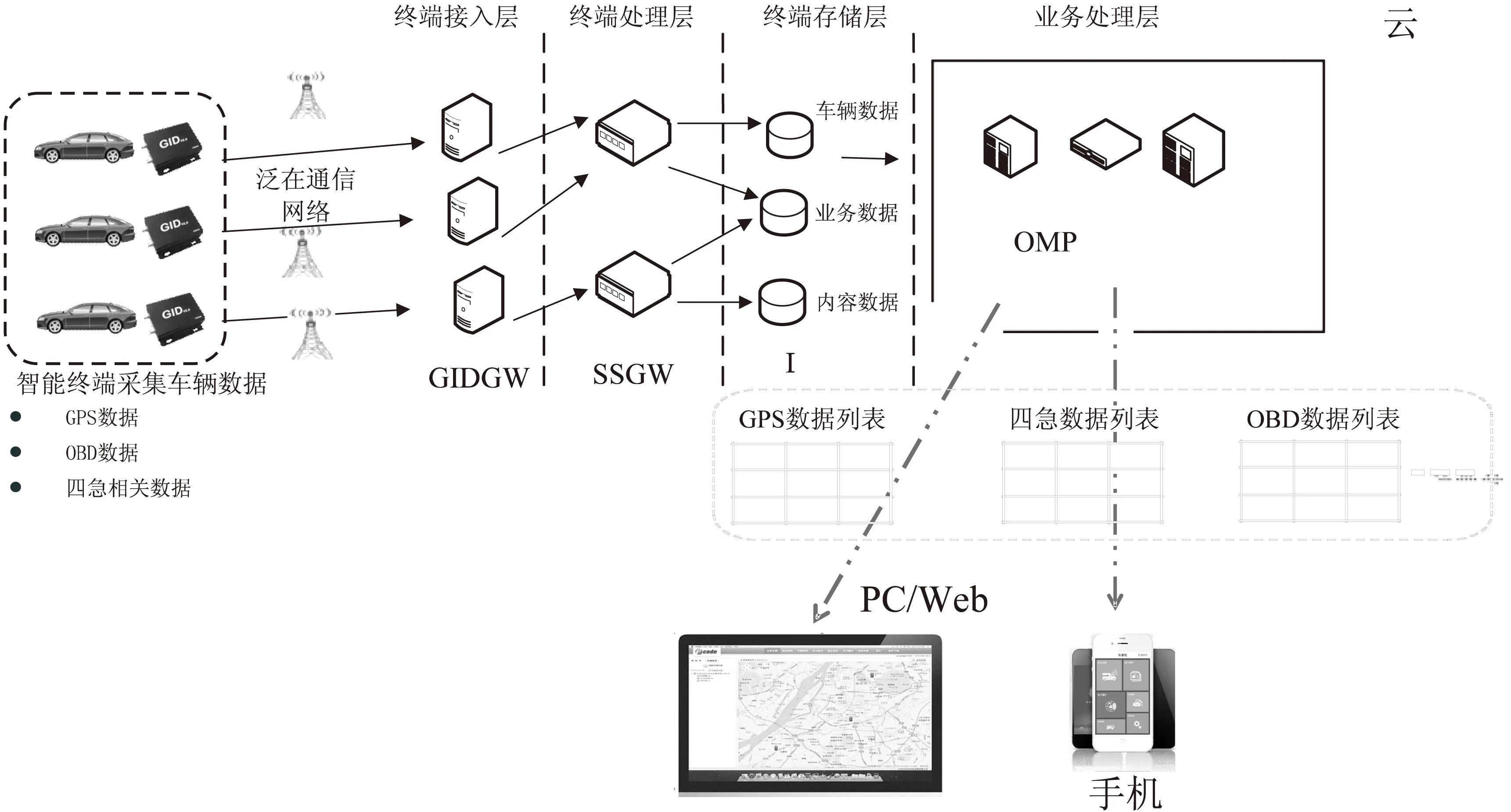

云系统可以细分为终端接入层、终端处理层、数据存储层和业务处理层,如图2所示。

图2 云系统架构

(1)终端接入层是指终端接入网关GIDGW允许车载接入网络,接收管系统上传的车险相关数据信息,按照相关协议对这些数据初步进行解析处理后,按照指定的格式将解析处理后的数据传给状态网关SSGW。

(2)终端处理层中状态网关SSGW对接收到的这些数据进行进一步解析和组装,并将最终组装的数据存储到数据库DataBase(DB)中。

(3)终端存储层是指DB对管系统上传的大量车险数据信息进行存储,包括车辆数据、车险业务数据和内容数据等。

(4)业务处理层是运营管理系统OMP定期对这些驾驶行为数据进行计算、组装、汇总并存储到对应的OBD列表、四急列表和GPS数据列表中。运营操作员通过OMP界面,查看驾驶行为数据明细和统计信息。

2.3 端

端系统是保险公司与车主交互的子系统,即手机端和PC客户端,通过手机中安装的车险APP实时关注保费信息和驾驶行为安全等级信息;通过PC客户端远程发送操作指令到云平台,并向车主展示从云平台远程获取的响应信息。端系统展示差异化车险产品和增值服务,以提高用户满意度,在手机或PC终端显示的驾驶安全信息和油耗等相关信息有助于增强道路安全意识和绿色行车意识。同时,道路安全行车降低保险公司赔付成本,增加利润额度。

3 基于驾驶行为的动态保费机制

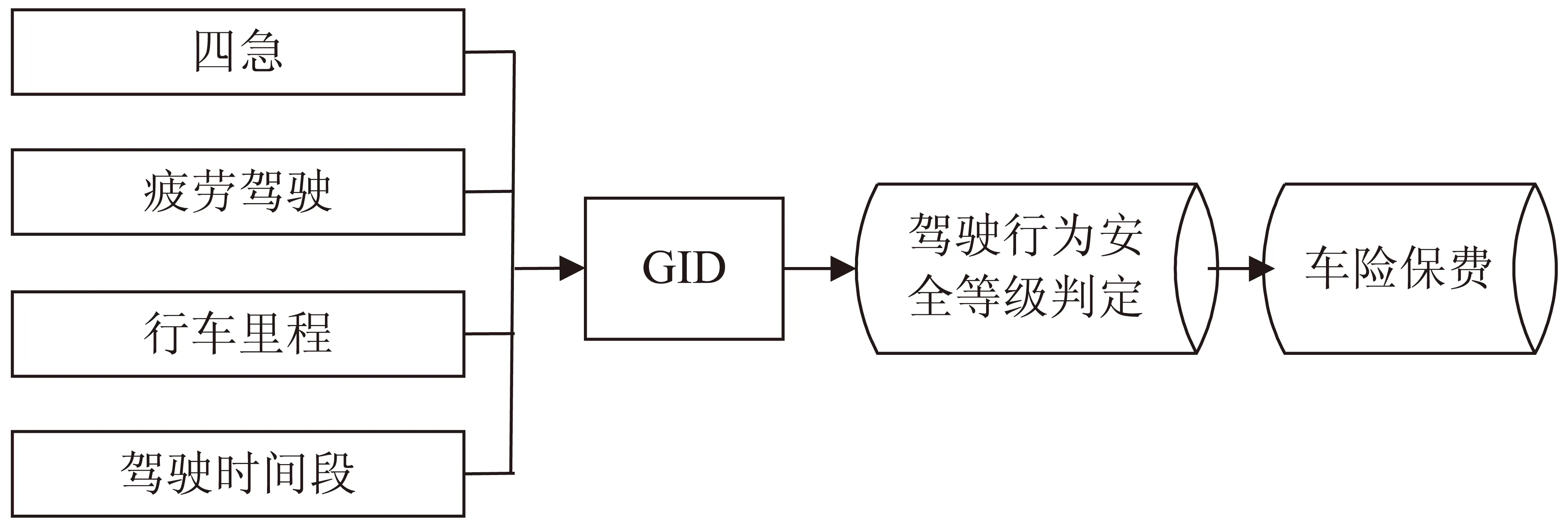

车险行业中车主驾驶行为以安全驾驶检测为重点,UBI保费机制利用车联网技术获取车主行车数据信息,根据行车数据信息对车主的安全级别进行判定,为车主提供个性化保险费率。如图3所示,智能UBI系统中基于驾驶行为的动态保费机制依据急加速次数、急减速次数、急刹车次数、急转弯次数、行车里程、疲劳驾驶和驾驶时间段等判定车主安全行车级别,并确定车主实际保费,其中行驶总时间作为疲劳驾驶的判定因子。为量化驾驶行为安全级别,文中提出驾驶行为评分机制,并在此基础上设计UBI定价原则。

图3 基于驾驶行为的动态保费机制

3.1 驾驶行为评分机制

驾驶行为评分机制是在云系统计算出的驾驶行为数据的基础上提出的,主要影响因子有四急(急加速、急减速、急转弯、急刹车)、每日行驶总里程、每日行驶总时间、每日夜间行驶总时间。每日驾驶行为满分是100分,四急、每日行驶总里程、每日行驶总时间和每日夜间行驶总时间分别按4∶3∶2∶1进行分配,即四急、每日行驶总里程、每日行驶总时间、每日夜间行驶总时间对应的最高分分别为40、30、20和10分。

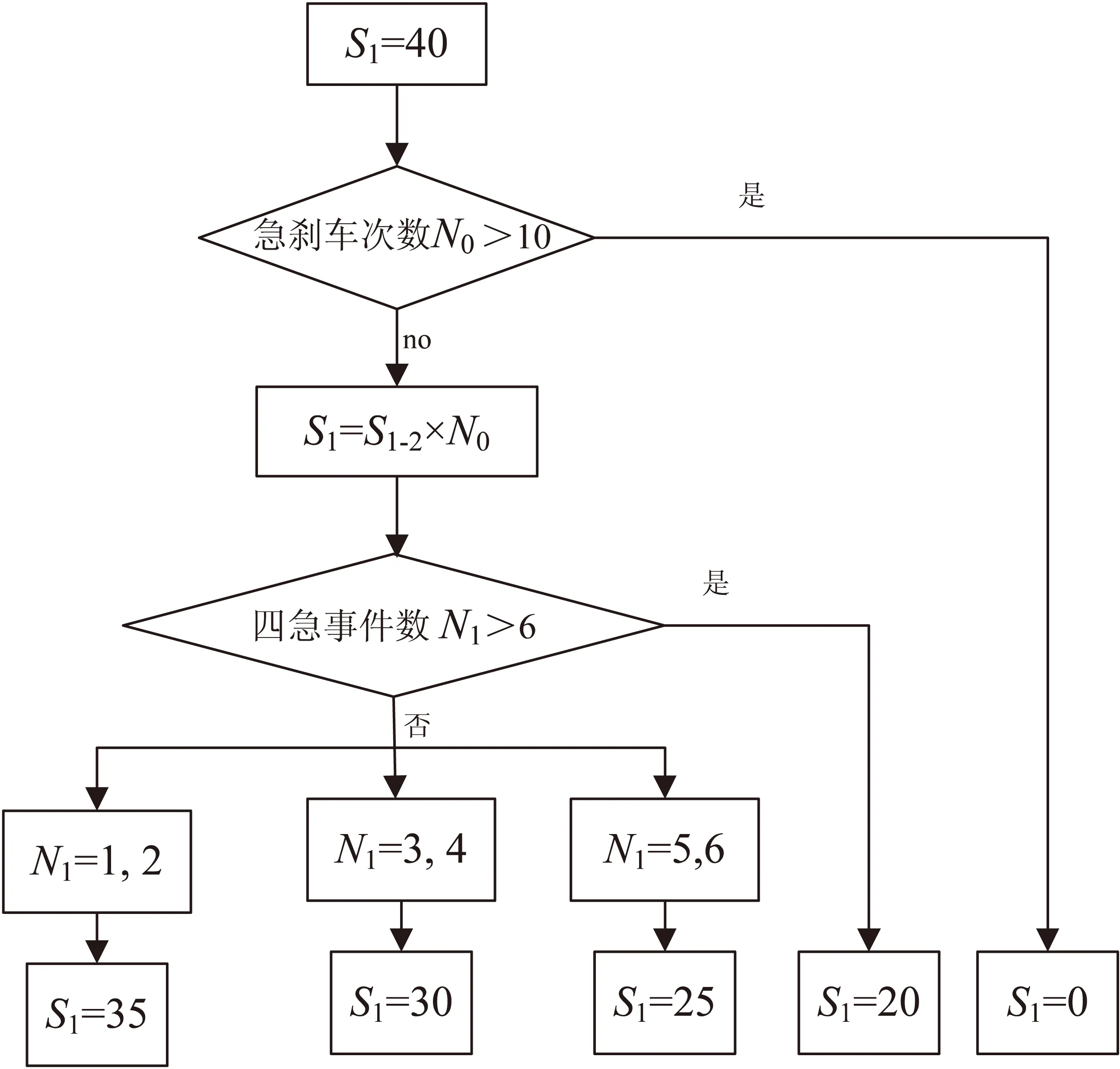

(1)四急评分主要取决于四急事件发生的次数,如图4所示。四急事件发生1到两次扣5分,3到4次扣10分,5到6次扣15分,六次以上得20分。此外,每发生一次急刹车在原先的规则上再减2分,每日发生10次则覆盖原先原则,得分为0;

图4 四急评分流程图

(2)每日行驶总里程评分:满分30分,总里程阈值为50 km,超过阈值20 km以内扣2分,20到40 km扣6分,40到60 km扣12分,60到80 km扣25分,70 km及以上得2分;

(3)每日行驶总时间评分:满分20分,总时间阈值为4小时,超过阈值2小时以内扣2分,2到4小时扣4分,4到6小时扣6分,6到7小时扣10分,7小时及以上得2分;

(4)每日夜间行驶时间评分:满分10分,夜间行驶时间阈值为2小时,超过阈值2小时以内扣1分,2到4小时扣2分,4到6小时扣3分,6到7小时扣5分,7小时及以上得4分。

每日SUBIS自动对当日驾驶情况汇总评分,每月对当月驾驶行为汇总评分,依据每月评分计算结果得出本年度得分。

3.2 UBI定价原则

UBI定价是以先前提到的驾驶行为评分机制和基本车保费率为基础,对不同安全级别的驾驶行为车主给予不同程度的保费折扣或增收额外费率。保费定价原则如下:

(1)当驾驶行为得分低于5分时,车主需要额外支付基础费率的10%。

(2)驾驶行为分数的阈值为20,当分数高于20时,车险公司为车主提供不同程度的保费优惠,优惠最高可达40%。当分数在5到20分之间时,车主无法享受保费优惠,也无需支付额外费用。

(3)将UBI折扣分为8级,每10分为一等级,每等级对应5%的折扣率。

(4)驾驶行为得分高于20分时,每降一级,优惠额度减少5%。

4 系统测试

文中系统评估测试对象为50名车险投保人,车辆安装有由江苏南亿迪纳数字科技有限公司提供的GID智能车载终端,手机上安装有UBI保险服务软件显示驾驶行为分值以及车险保费信息。系统测试分为三个阶段,第一阶段50名车主均是基础保费,第二阶段以第一阶段驾驶行为分值为根据,给车主提供不同级别的保费优惠或者收取额外保费,第三阶段对前两个阶段过后的保费信息进行对比,并针对为期两个月的测试经历进行问卷调查。

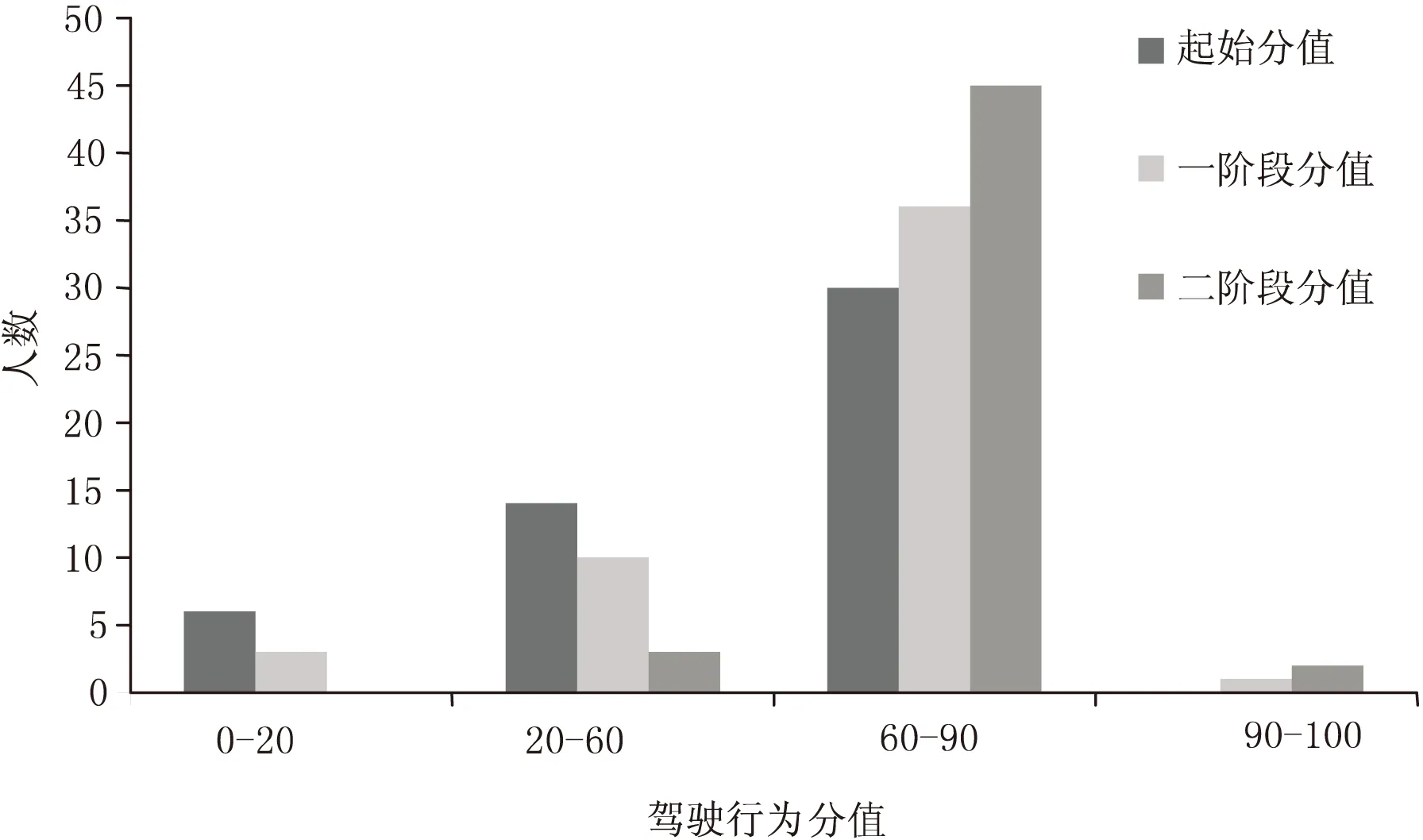

图5表明驾驶评分机制能够有效地刺激鼓励车主为获得较高行车分值而改善不良驾驶行为。两阶段测试过后,极度危险的驾驶行为人数由初始3人减少到零,94%的车主的驾驶分值在60分以上,甚至有2名车主的驾驶行为分值100分。依据驾驶行为分值以及UBI保费定价原则,给予车主不同级别的保费优惠率或额外附加费用。

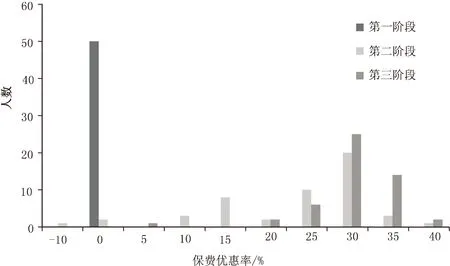

图6表明了不同阶段车险保费优惠率与人数关系,其中-10%的优惠率表示额外增收10%的保险费率。图中第一阶段优惠率为0,表示传统车险保费根据车险购置价、年限等记录信息提供的基础保费,第二和第三阶段表示智能UBI系统中根据驾驶行为安全等级给予的车险保费优惠率,为车主提供差异化保费。第二阶段的保费是依据基础费率以及第一阶段的行车分值进行定价的,而第三阶段的保费是在第二阶段的行车分值以及基础费率计算出来的。第二阶段中,由于驾驶安全风险系数大,2%的车主需要额外支付10%的车险费率,而94%的车主享受到了不同级别的车险费率折扣率。第三阶段开始时,所有车主均获得了车险折扣率,这就意味着车主的车险保费比原始的传统基础保费普遍要低。

图5 不同阶段的驾驶行为分值与人数关系图

图6. 不同阶段车险保费优惠率与人数关系图

第三阶段对行车分值以及保费信息等对行车意识的影响进行了问卷调查,调查结果显示大部分车主对智能UBI系统持支持态度,在行车过程中驾驶行为安全意识得到提高。系统测试结果表明,智能UBI系统有助于车险投保人降低车险费率,增强安全行车意识,减少道路事故发生率,同时,低风险驾驶行为减少了保险公司赔付成本,总体增加了保险公司的利润额。

5 结束语

文中提出的创新性智能UBI系统在3C架构的基础上对底层数据信息感知、处理、传输到云端数据分析、处理等进行层次化分析。利用GID、泛在通信和数据挖掘技术获取驾驶数据和车险相关信息。依据云系统和管系统的行车数据信息,文中在提出了行车评分机制和UBI定价机制的基础上分析了基于驾驶行为的动态保费机制,为车主提供个性化增值车险服务,增强车主道路安全行车意识。此外,系统测试结果表明,智能UBI系统能够为车主提供合理的差异化车险保费,有效增强车主安全驾驶行为意识,在车险行业有很好的应用前景。

[1] 江苏南亿迪纳数字科技有限公司.White paper about vehicular insurance in IOV[DB/OL].2015-03-06.http://www.cpsdna.com/uploadfile/IOV_Solution_for_Insurance_Industry-White_Paper.pdf.

[2] Estrin D.Participatory sensing:applications and architecture[J].Internet Computing,2000,14(1):12-42.

[3] 江苏南亿迪纳数字科技有限公司.4S集团车联网解决方案白皮书[DB/OL].2014-06-26.http://www.cpsdna.com/ article-611.html.

[4] Wang Jinjun,Zhu Shenghuo,Gong Yihong.Driving safety monitoring using semisupervised learning on time series data[J].IEEE Trans on Intelligent Transportation Systems,2010,11(3):728-737.

[5] Dai J,Teng J,Bai X,et al.Mobile phone based drunk driving detection[C]//Proc of 2010 4th international conference on pervasive health.Munich:[s.n.],2010:1-8.

[6] Fazeen M,Gozick B,Dantu R,et al.Safe driving using mobile phones[J].IEEE Trans on Intelligent Transportation Systems,2012,13(3):1462-1468.

[7] Harshjono B,Wibowo A,Rachmadi M,et al.Mobile phones as traffic sensors with map matching and privacy considerations[C]//Proc of 2012 international symposium on MHS.Nagoya:[s.n.],2012:450-455.

[8] Johnson D A,Trivedi M M.Driving style recognition using a smartphone as a sensor platform[C]//Proc of 2011 14th international IEEE conference on ITSC.Washington,DC:IEEE,2011:1609-1615.

[9] Bhoraskar R,Vankadhara N,Raman B,et al.Wolverine:traffic and road condition estimation using smartphone sensors[C]//Proc of 2012 fourth international conference on communication systems and networks.Bangalore:[s.n.],2012:1-6.

[10] Handel P,Ohlsson J,Ohlsson M,et al.Smartphone-based measurement systems for road vehicle traffic monitoring and usage-based insurance[J].IEEE Systems Journal,2014,8(4):1238-1248.

[11] A survey:Chinese mobile phone consumers’ property[EB/OL].2013.http://m.hexun.com/tech/2013-01-18/150305888.html.

[12] Skog I,Ohlsson H P,Ohlsson J M.Challenges in smartphone-driven usage based insurance[C]//Proc of 2013 IEEE conference on global ISP.Austin,TX:IEEE,2013:1135-1135.

[13] 刘南杰.崛起中的车联网[M].出版地不详:出版者不详,2011.

Research on Smart Usage-based Insurance System

PENG Jiang-qin1,2,LIU Nan-jie1,2,ZHAO Hai-tao1,2,YU Ming-lu1,2

(1.College of Telecommunications & Information Engineering,Nanjing University of Posts and Telecommunications,Nanjing 210003,China;2.Network Gene Engineering Research Institute,Nanjing University of Posts and Telecommunications,Nanjing 210003,China)

With the increasing availability of vehicle data for vehicle insurance service,it is viable for insurance companies and consumers to collect,analyze and mine data for bettering understanding of driving behavior.It is the first time to develop a smart usage-based insurance system with the overall carrier-cloud-client architecture according to the cloud,big data and ubiquitous communication technology.Furthermore,the presented innovative and hierarchical framework spans from information sensing,preliminary data processing,data transmission,data analysis and data mining.In addition,with the adoption of data provided by the combination of the carrier and cloud,a dynamic insurance premium mechanism is favorable to make insurance consumers enjoy addition discounts or surcharges on the basis of driving scoring mechanism and UBI pricing principle.The smart usage-based insurance system is believed to be sustainable because of reasonable and differentiate insurance premium for consumers,safe driving awareness enhancement for road safety and overall insurance profit improvement for insurance companies.

Global Intelligent iDentity;ubiquitous communication;cloud;vehicle insurance premium

2015-04-20

2015-07-22

时间:2016-01-04

国家“973”重点基础研究发展计划项目(2013CB329005);国家自然科学基金资助项目(61302100,61471203,61201162);教育部博士点基金资助项目(20133223120002)

彭江琴(1990-),女,硕士研究生,研究方向为车联网、泛在互联通信。

http://www.cnki.net/kcms/detail/61.1450.TP.20160104.1510.058.html

TN911

A

1673-629X(2016)01-0142-05

10.3969/j.issn.1673-629X.2016.01.030