基于模糊实物期权理论的物流地产投资决策

吴传良,胡钢,何叶荣,3

(1.淮南师范学院 经济与管理学院,安徽 淮南 232038;2.安徽工业大学 管理科学与工程学院,安徽 马鞍山 243032;3.安徽理工大学 能源与安全学院,安徽 淮南 232001)

基于模糊实物期权理论的物流地产投资决策

吴传良1,胡钢2,何叶荣1,3

(1.淮南师范学院 经济与管理学院,安徽 淮南232038;2.安徽工业大学 管理科学与工程学院,安徽 马鞍山243032;3.安徽理工大学 能源与安全学院,安徽 淮南232001)

摘要:为突破传统实物期权理论在物流地产投资决策过程中的不足,引入模糊理论.将梯形模糊数和实物期权B-S定价模型结合,构建物流地产投资决策的模糊B-S(Black-Scholes)期权定价模型,并以A公司物流地产投资项目为例,对A公司物流地产投资规划项目进行体系化的定价模型仿真综合应用.

关键词:物流地产;模糊实物期权;投资决策

MSC 2010:82C05

第一作者:吴传良(1989-),男,安徽六安人,淮南师范学院助教,主要从事物流与供应链管理方向研究.

E-mail:hug_2004@126.com

近年来,随着中国经济持续快速发展,国内涌现出不同区域、不同产业、不同行业的大量物流地产投资企业.物流地产投资正处于高速增长阶段,但是物流地产投资额度大,风险系数高.对于大部分物流地产投资者来说,在投资决策过程中体系化理论知识与相关成熟的运作经验比较缺乏,如何根据物流地产投资决策过程中的各种不确定性因素做出相对准确的判定和决策,此时物流地产投资决策方法就显得尤为重要.

将实物期权方法引入可以改变物流地产传统投资方法的“或非”理念,其将投资过程中的灵活性纳入期权价值的研究范围,为不确定因素给物流地产投资带来潜在价值.实物期权在进行投资分析时,一般设项目现金流量和投资成本为固定值,对于物流地产行业而言,未来现金流的预测精度只能维持在一个区间内.本文基于物流地产投资的不确定性,引入模糊实物期权方法对物流地产投资决策进行深入研究.

1投资决策方法

1.1 传统投资决策法

传统的投资决策方法分为静态分析方法和动态分析方法,其区别主要在于是否考虑时间价值.静态分析法主要包括投资回收期法、投资收益率法等;动态投资分析方法主要包括净现值法、净年值法、内部收益率法、敏感性分析法、决策树分析法等.

1.2 实物期权法

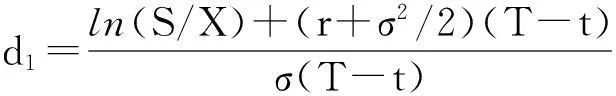

实物期权方法一般是针对大型战略性投资项目,主要集中在土地开发投资、自然资源投资、大型基建项目、R&D项目等领域.1973年,Myron Scholes和Fischer Black首次提出Black-Scholes期权定价模型(简称B-S模型)[1-3]:

C=SN(d1)-Xe-rTN(d2),

(1)

其中,

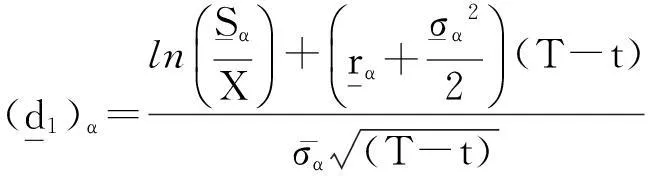

(2)

(3)

其中S为标的资产的当前价格;X为期权的执行价格;r为期权有效期内的无风险利率;T为期权持续时间;σ为项目价值的波动率;N(x)为标准正态分布下变量小于x的累计概率分布函数.

B-S期权定价模型是一个连续型变量的期权定价模型,应用B-S定价模型对物流地产投资项目进行投资决策时,期权的执行价格X就是物流地产开发、设计、建设时的投资成本,S为物流地产项目当期的市场价格,r,σ可以从物流地产相关行业投资数据分析和处理后得到.

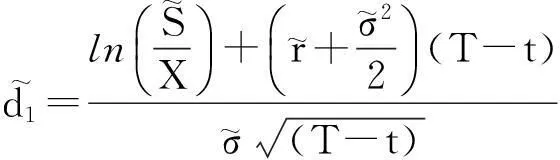

2模糊实物期权定价模型的构建

在运用B-S期权定价模型时,要求对物流地产投资项目的未来现金流量预测精准,无风险利率保持不变;另外,在B-S期权定价模型中的项目价值波动率反应整个项目的不确定性,而相关参数在实际获取中无法精确到具体的一个稳定的期望数值.

运用梯形模糊数学方法对标的资产价格、无风险利率和项目价值波动率3个参数添加左右扩展值,使得应用B-S期权定价模型对物流地产投资项目进行决策更加科学合理.

(4)

其中,

(5)

(6)

(7)

计算得

(8)

(9)

(10)

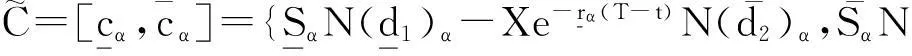

故得模糊B-S期权定价公式

(11)

其中,

(12)

(13)

(14)

(15)

模糊B-S期权定价模型将变量值模糊化处理,使得参数不再是隶属度仅为1的确定值,将参数数值固定在一定的模糊区间[a,b]内.当参数在该区间内,则该参数3是模糊集合内需要的数值.

在物流地产投资决策中,项目现金流、项目波动率和无风险利率是3个较难准确评估的参数,这里运用梯形模糊数将其融入到期权定价过程中,并利用截集概念得到物流地产投资项目期权价值的集合.

3模糊实物期权定价模型的应用

3.1 基础数据

A公司为一家实力雄厚的第3方物流公司,为了扩张市场,拓展空间,跨区域发展,A物流公司准备在武汉东西湖区域进行物流地产的开发投资.

4层结构信息门面在2016年可以进行销售,结构信息门面的价位与门面所在层数有关.1,2层门面每平方米价格相对3,4层门面较高,司机之家则根据市场定价预计在4 000元/m2.预计销售收入见表1.

表1 A公司预计销售收入

根据国家相关融资投资法律法规,A公司物流地产投资项目在购置土地之后有2年的缓冲时间,在这2年内A公司可以结合市场行情以及企业自身发展情况,选择时机对该物流地产项目进行开发,这就形成一项存续期为2年的等待期权.

3.2 NPV模式下投资决策

运用模糊实物期权方法分析A公司物流地产投资决策之前,试用传统的NPV(净现值)对该项目进行决策分析,以便于比较分析模糊实物期权方法在物流地产投资决策过程中应用的科学合理性.

A公司结合企业多年投资收益情况,管理决策层统计分析得该物流地产投资项目的折现率为13.5%.

NPV(净现值)的计算如下:

(16)

其中NPV为净现值,CIt为第t年的现金流入额;COt为第t年的现金流出额;Kt为第t年的投资支出额;Cot为第t年的运营支出额;n为项目的计算期;i0为基准折现率.

结合A公司物流地产投资项目净现金流量表,可得NPV模式下A公司物流地产的现值计算表(表2).

表2 NPV模式下现值计算结果

从表2可得,A公司物流地产净现值为-43.22万元,根据净现值法在投资决策过程中的判定规则(若净现值小于零,项目停止建设),A公司的物流地产投资决策项目应停止开发.

3.3 模糊期权理论模式下投资决策

3.3.1参数的选取

1)标的资产的当前价值S,等待期权的执行价格X:结合A公司净现金流量表,并运用净现值法,得到A公司物流地产标的资产的当前价值S为30 519.93万元,等待期权的执行价格X为30 563.15万元;

2)标的资产价格波动率σ:选取中储股份股票的历史数据进行市场波动率的分析与估计得出σ为33%;

3)无风险利率r:A公司物流地产投资项目采用无风险国债利率,由于其投资期限较长,选取2012年财政部发行的1年期国债(利率为2.94%);

4)等待期权的存续时间:A公司物流地产投资项目有2年的存续时间,即T=2;

5)模糊变量:A公司物流地产投资总共涉及到3个模糊期权变量,分别是标的资产价格S、无风险利率r以及市场波动率σ.结合市场行情以及A公司投资决策者意见,得出标的资产价格S一般变动范围为2%,无风险利率r变动幅度为5%,市场波动率σ变化幅度为6%.故可得运用梯形模糊数理论处理后的A公司模糊期权变量:

1)A公司出售部分标的资产价格S=(610.4,29 909.5,31 130.32,610.4);

2) 无风险利率r=(0.001 5,0.027 9,0.030 9,0.001 5);

3) 项目价值波动率σ=(0.02,0.31,0.35,0.02).

3.3.2模糊B-S期权物投资决策

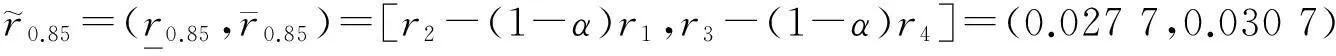

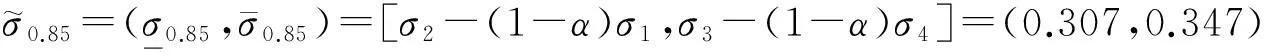

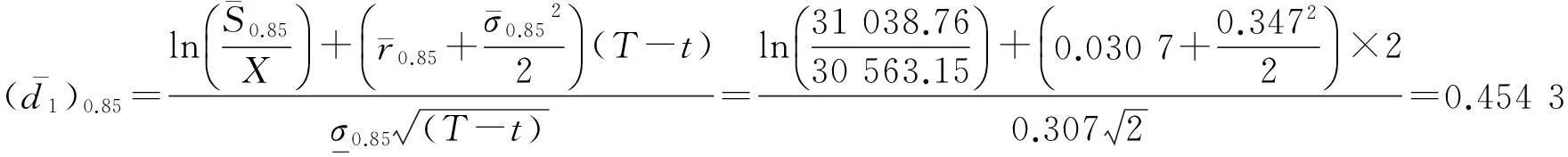

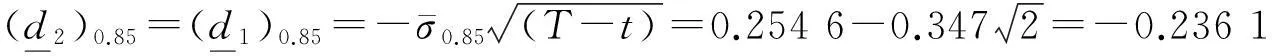

假设A公司物流地产等待期权的置信度为0.85,结合模糊期权推导公式,可得

综上,可得

通过分析发现A公司物流地产投资项目具有等待期权特性,此时运用模糊实物期权,推导得到A公司物流地产项目的价值存在的区间范围是[3 215.2,9 268.1]万元.

一个投资项目的真实价值等于项目的净现值加上该项目所隐含的实物期权价值.即

ENPV=NPV+OP=[-43.22+3 579.88,-43.22+9 268.1]=[3 536.66,9 224.88].

可得A公司物流地产项目在市场行情最不利情况下价值仍为3 536.66万元的利润回报;行情好时最多可以获得9 224.88万元的利润回报,故A公司物流地产项目应该延迟2年开发.

4结论

研究表明,NPV法在进行物流地产投资决策分析时,泛化了物流地产项目的实物期权特性.在物流地产项目进行投资时,其投资时间和投资组合方式都可根据外界环境的变化进行适时、适量调整,若采用传统的决策方法很容易忽视项目的柔性价值,以至于得不到较为精确的决策结论;同时,在传统的物流地产投资决策方法中,项目投资可行性决定于可预见的投资项目现金流,弱化现实条件的不确定性,使得投资者无法准确的预测和推论物流地产项目的开发和运营现状.模糊实物期权理论将未来不确定因素通过相关参数模糊赋值表述项目的柔性价值,确保了决策的科学与合理性.

参考文献:

[1]HOShiuhwei,LIAOShuhsien.Afuzzyrealoptionapproachforinvestmentprojectvaluation[J].ExpertSystemswithApplications,2011,38:15296-15302.

[2]CHEWJianyou,LEECKM,CHENSL,etal.Arealoptiontheoreticfuzzyevaluationmodelforenterpriseresourceplanninginvestment[J].JournalofEngineeringandTechnologyManagement,2012,29:47-61.

[3]SALAHALDINL,GRANGERT.Arealoptionsframeworkfordealingwithuncertaintyinsustainabletransportinvestment[J].Asia-PacificJournalofOperationalResearch,2013,4:1-27.

[4]SAIHMT,EWALDC-O,WANGWenkai.Ontheinvestment-uncertaintyrelationshipinarealoptionmodelwithStochasticvolatility[J].MathematicalSocialSciences,2013,66:22-32.

[5]JAMESAR.Afuzzylinguisticontologypayoffmethodforaerospacerealoptionsvaluation[J].ExpertSystemswithApplications,2013,40:2828-2840.

[6]YUANFC.Simulation-optimizationmechanismforexpansionstrategyusingrealoptiontheory[J].ExpertSystemswithApplications,2009,36: 829-837.

[7]LEEY,LEES.ThevaluationofRFIDinvestmentusingfuzzyrealoption[J].ExpertSystemswithApplications,2011,38:12195-12201.

[8]于少伟,李修海,刘庆玲.基于区间分析和云模型的实物期权定价研究[J].山东大学学报:理学版,2010,45(5):64-67.

YUShaowei,LIXiuhai,LIUQingling.Onrealoptionpricingbasedonintervalanalysisandthecloudmodel[J].JournalofShandongUniversity:NaturalScience,2010,45(5):64-67.

[9]齐美然,郭子雪.基于模糊实物期权理论的专利价值评估[J].河北大学学报:自然科学版,2013,33(6):567-571.

QIMeiran,GUOZixue.Valueassessmentofpatentrightbasedonthefuzzyrealoptions[J].JournalofHebeiUniversity:NaturalScienceEdition,2013,33(6):567-571.

[10]李汶华,丁慧娟,郭均鹏.基于区间分析的实物期权定价[J].系统管理学报,2012,21(3):399-408.

LIWenhua,DINGHuijuan,GUOJunpeng.Realoptionpricingbasedonintervalanalysis[J].JournalofSystems&Management,2012,21(3):399-408.

(责任编辑:王兰英)

Decision of logistics real estate investment based

on the fuzzy real option theory

WU Chuanliang1,HU Gang2,HE Yerong1,3

(1.School of Economic and Management,Huainan Normal University,Huainan 232038,China;

2.School of Management Science & Engineering, Anhui University of

Technology, Maanshan 243032, China;

3.School of Resource and Safety Engineering,Anhui University of Science

& Technology,Huainan 232001,China)

Abstract:In order to break through the lack of traditional real options theory in logistics real estate investment decision process, the fuzzy theory was introduced.Combining with the trapezoidal fuzzy number and the real option pricing B-S model,we built the fuzzy B-S option pricing model of logistics real estate investment decision, and taking A company’s logistics real estate investment project as an example, and making system and comprehensive simulation using of the pricing model for the investment planning project of A company’s logistics real estate.

Key words:logistics real estate; fuzzy real option theory; investment decision

通信作者:胡钢(1970-),男,甘肃天水人,安徽工业大学副教授,博士,主要从事物流工程、决策分析方向研究.

基金项目:国家自然科学基金资助项目(51374114);安徽省社科规划项目(AHSK11-12D74)

收稿日期:2014-11-18

中图分类号:F224

文献标志码:A

文章编号:1000-1565(2015)06-0571-05