我国上市商业银行财务绩效综合评价结果分析

居尔宁 朱颖 刘之一 胡瑞霞

【摘 要】 采用因子分析法对我国沪深16家上市商业银行的13个财务指标进行降维处理,列示了我国上市商业银行的经营绩效得分及排名,从13个财务指标综合排名明显看出近年来民营商业银行发展已经领先,从另一个概念来说不外乎国有商业银行应该考虑的问题是怎样改变这样的现状才能称其为真正的金融市场主导作用。文章结果表明财务指标因子分析只能代表商业银行发展的一部分现实情况,而不是全部内容,但是会影响以后中国金融市场发展导向,希望相关部门关注和思考。

【关键词】 因子分析; 商业银行; 绩效评价

中图分类号:F832.33 文献标识码:A 文章编号:1004-5937(2015)23-0051-06

一、研究背景、现状分析及研究方法

(一)背景和意义

截至2015年,我国上市银行(本文选取沪深证券交易所公布的数据)达16家。随着商业银行上市的增加,股票投资者对商业银行的价值关注度越来越高,对商业银行的合理绩效评价就显得尤为重要。通过对杜邦财务分析法、经济增加值法、平衡计分卡法和因子分析法的比较,因子分析法能够更加客观公正地评价银行绩效,因此本文选用因子分析法对我国上市商业银行进行绩效分析,希望能够为投资者决策提供一定的参考。

从理论意义来看,本文因子分析法采用SPSS19.0对指标数据进行处理,在客观性、信息保留完善程度、解释性方面都具有很强的优势,既能有效防止之前其他绩效评价方法在指标赋权方面的主观性导致的人为偏差,还能通过对数据评价工作的简化使研究对象整体更加清晰、完整。

从实际应用价值来看,对于银行投资者来说,其在银行财务分析方面的专业知识和能力素养参差不齐,而因子分析法可以通过SPSS软件对数据进行简单的操作从而省却复杂晦涩的计算过程,这就给投资者创造了很大的便利去分析银行绩效,作出投资决策,有助于其理性投资和金融业的稳健发展。总体说来,因子分析法对商业银行绩效评价是一个可行的思路和方法。

(二)现状分析

就我国上市商业银行绩效分析评价的现状来看,其质量与银行管理形势所要求的高度还相差较远。其中最主要的原因有:第一,有关商业银行绩效分析评价的理论和方法不足。由于我国银行股份制改革历史短暂,学术理论界的教材研究等对于经营分析的重点主要集中于制造业企业,而银行业无论经营对象还是财务会计系统都有别于制造业,所以直接导致在绩效分析的主体、重点和内容上的特殊性。这就使得银行管理者和投资者不能简单套用制造业企业的经营分析方法来衡量银行自身的经营绩效。第二,数据指标体系的构建不合理。一方面在于选取财务指标的标准。由于现今上市企业官方发布的财务报表中财务指标信息是一手数据即最新的数据,为了全面反映企业的经营绩效其指标选取量大,使得之后的数据处理非常复杂,再有很多相似指标的选取导致最后解释结果的重复性,损耗大量的人力物力。另一方面在于数据指标的赋权问题。由于现今多采用综合评分法进行绩效分析,指标赋权存在很大的主观经验性,人为偏差使得分析结论失真,不足以客观真实地反映结果。

(三)研究方法

本文将采用因子分析法进行商业银行经营绩效的综合评价。因子分析法是利用降维的思想,从研究相关指标矩阵内部的依赖关系出发,把一些信息重叠、具有错综复杂关系的变量归结为少数几个不相关综合因子的一种多元统计分析方法。其基本理论是根据相关性大小把变量分组,得同组的变量之间相关性较高,不同组的变量之间不相关或相关性较低,每组变量代表一个基本结构——公共因子。

本文选取在上海证券交易所和深圳证券交易所上市的16家商业银行作为样本,以其2015年在沪深交易所官网发布的2014年度财务报表作为数据来源,继而对其各项财务指标进行因子分析。

二、我国沪深上市银行绩效实证分析

(一)指标体系的建立

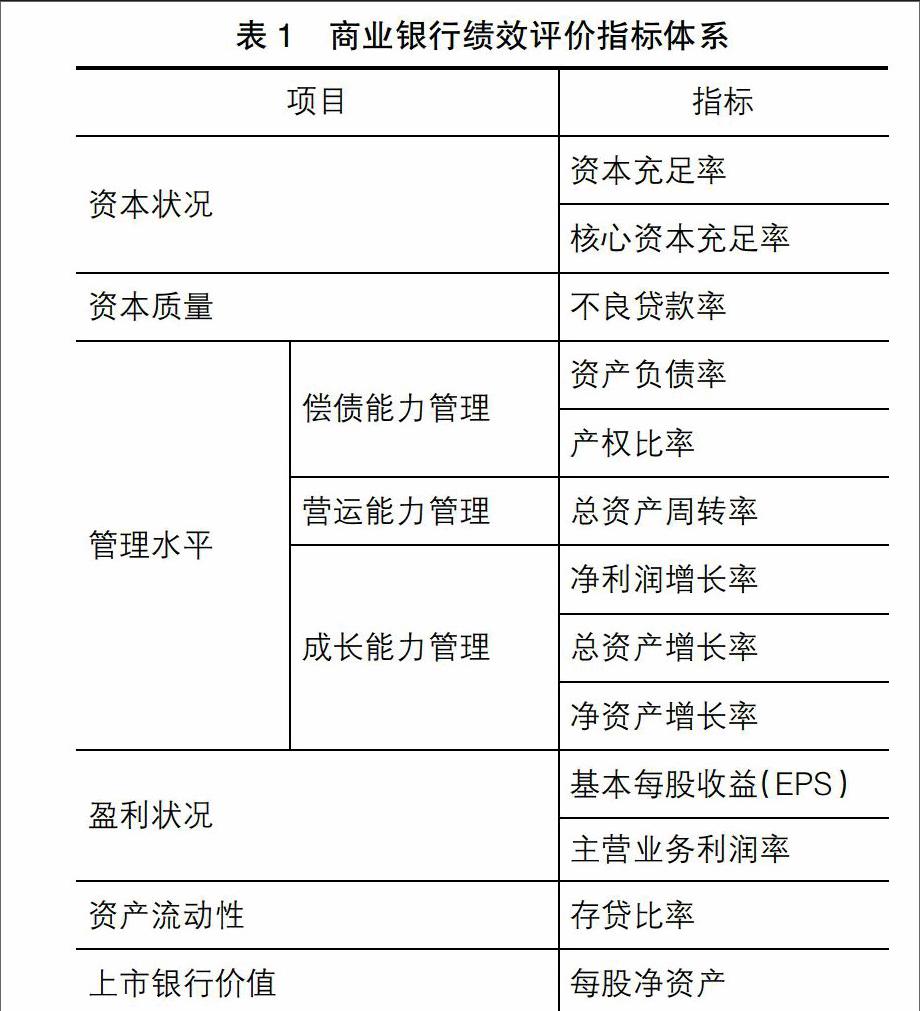

基于商业银行运营的安全性、流动性、盈利性和投资市值,本文选取了13个财务指标归属为六大类构建商业银行绩效评价指标体系(如表1所示),据以分析商业银行的经营绩效。

(二)数据分析

1.指标计算

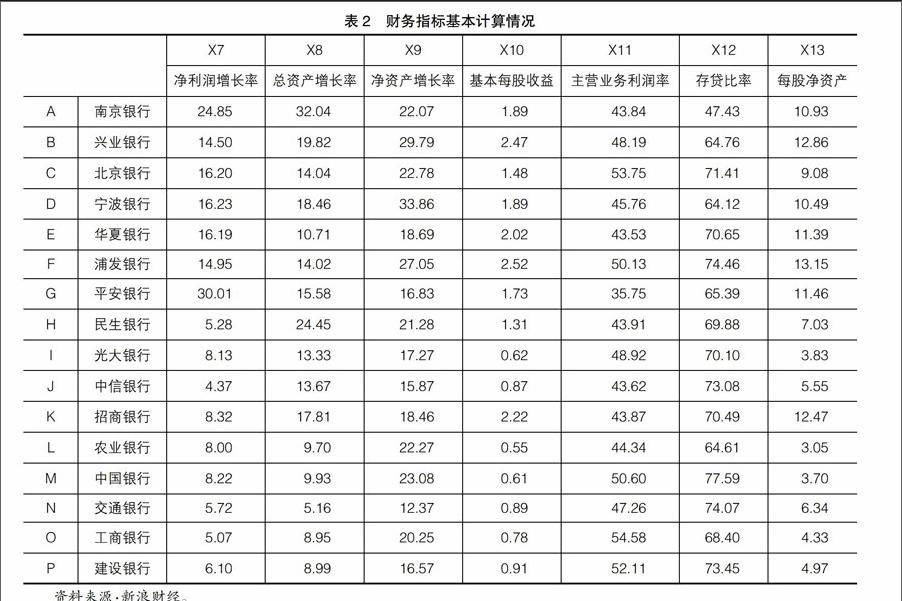

本文选取的16家上市银行分别为南京银行(A)、兴业银行(B)、北京银行(C)、宁波银行(D)、华夏银行(E)、浦发银行(F)、平安银行(G)、民生银行(H)、光大银行(I)、中信银行(J)、招商银行(K)、农业银行(L)、中国银行(M)、交通银行(N)、工商银行(O)、建设银行(P);13个财务指标分别为资本充足率(X1)、核心资本充足率(X2)、不良贷款率(X3)、资产负债率(X4)、产权比率(X5)、总资产周转率(X6)、净利润增长率(X7)、总资产增长率(X8)、净资产增长率(X9)、基本每股收益(X10)、主营业务利润率(X11)、存贷比率(X12)、每股净资产(X13)。其基本计算情况如表2所示(仅列示X7—X13共7个指标)。

2.因子分析

(1)数据转换

由于不良贷款率属于逆向指标,所以要将不良贷款率(X3)通过倒数法进行正向化,该项指标数据转换在SPSS19.0软件中进行“转换——计算变量”操作得到,作为因子分析的初始计算数据(数据标准化在软件操作过程中自动执行)。

(2)指标相关性检验

把经过(1)处理后的数据输入SPSS19.0软件,通过“分析——降维——因子分析”进行操作。经软件计算处理后首先得到13个数据指标间的相关系数矩阵,从中可以看出数据指标之间的两两相关性低,说明指标选取用以解释分析的信息重叠程度低,可大大提高解释的有效性。

(3)对数据指标进行KMO和Bartlett的检验(表3)

■

KMO统计量表示的是样本的KMO适当性度量,KMO统计量=0.425<0.6,不适宜进行因子分析;Bartlett球形检验Sig.=0.000<0.01,说明指标适合进行因子分析。

(4)因子分析的初始结果

表4第一列是13个数据指标的代表,第二列是因子分析初始解的变量共同度,由于每个原始变量的所有方差都能被因子变量解释,因此每个原始变量的共同度都为1。第三列是根据因子分析最终计算出的共同度,条件为特征值大于1,这时由于因子变量少于原始变量的个数,因此每个变量的共同度必然小于1。从表4第三列可以看出,因子分析后的变量共同度最低为0.537>0.5,说明所有变量的解释性都超过50%,解释性很强,不需要剔除指标。

(5)提取主成分

由SPSS19.0输出13个财务指标的主成分提取表,提取标准为特征值大于1,提取的主成分个数一般情况下要包含原变量80%以上的信息。

结合本例,通过16家上市银行的13个财务指标数据进行分析,提取到4个主成分因子,累计贡献率为84.709%,超过80%的水平,说明主成分包含的信息为84.709%(如表5所示)。

由于未经旋转的主成分矩阵因子载荷差异小,不便于之后的解释,因此通过SPSS19.0软件对主成分矩阵进行最大方差法旋转,得到标准化的因子载荷矩阵,如表6。

从旋转成分矩阵可以得出:公共因子1在资本充足率(X1)、核心资本充足率(X2)、资产负债率(X4)、产权比率(X5)这四个财务指标上的因子载荷最大。这些指标都反映了商业银行的资本资产情况,在此将其归类为结构因子,旋转后的方差贡献率为31.150%。

公共因子2在不良贷款率(X3)、净利润增长率(X7)、净资产增长率(X9)、基本每股收益(X10)、每股净资产(X13)这五个财务指标上的因子载荷最大。其中不良贷款率的因子得分贡献率为54%,管理水平中成长能力包含的净利润增长率和净资产增长率的因子得分贡献率为59%,盈利能力(因为公司市值与盈利能力息息相关,所以将X13与X10归为盈利能力代表)包含的基本每股收益(EPS)和每股净资产的因子得分贡献率为172%。因为不良贷款率的因子得分贡献率低于盈利能力和成长能力,为了因子解释与变量命名的便利性将其剔除到公共因子3,而成长能力的强劲与否直接关系到盈利能力的高低,所以将公共因子2归类为盈利因子。盈利因子旋转后的方差贡献率为23.207%。

公共因子3在总资产增长率(X8)、存贷比率(X12)这两个财务指标上的因子载荷最大,加上公共因子2中拿来的不良贷款率(X3)共包含三个指标。其中总资产增长率属于管理能力中成长能力的财务指标,不良贷款率和存贷比率都与存贷结构紧密联系,剔除影响力低的财务指标总资产增长率(X8),将公共因子3归类为存贷因子。存贷因子旋转后的方差贡献率为17.451%。

公共因子4在总资产周转率(X6)、主营业务利润率(X11)这两个财务指标上的因子载荷最大。其中管理水平大类下的营运能力包括总资产周转率,盈利能力大类包括主营业务利润率。因为总资产周转率衡量银行的营运能力,一定会计期间内资产周转次数越多证明银行营运能力越强劲稳健,而主营业务利润率持续稳步增长会加速资产周转,与银行营运能力息息相关,所以在此将公共因子4归类为营运能力因子。营运能力因子旋转后的方差贡献率为12.900%。

由以上综合因子分析可得,银行绩效评价从13个单一财务指标简化综合为4个大类的综合因子指标结构因子、盈利因子、存贷因子、营运能力因子,大大简化了分析的复杂性,从而达到对繁多的指标体系降维的目的。

(6)得分计算及排名

按照以上资料和相关公式,计算出16家沪深上市商业银行的经营绩效各因子得分排名和综合绩效得分排名,如表7。

(三)结论分析

依据前文描述的主因子得分计算公式和综合总因子得分计算公式,计算得到2014年我国沪深证券交易所16家上市商业银行的因子得分及其排名。

南京银行综合排名第一位,说明其在2014年会计期间的绩效是16家上市商业银行中最好的。对成分因子进行详细考察可以看出,南京银行虽然在结构因子、盈利因子和营运能力因子上都居于中游,但其在存贷因子上排名第一,说明银行发放贷款获得利润的能力强,银行营运良性稳健。正是存贷因子的优势凸显弥补了其在其他能力上的相对弱势,使得南京银行在银行业的激烈角逐中略胜一筹,获得综合得分第一。

兴业银行综合排名第二位。其中盈利因子排名第四,营运能力因子排名第五,二者居于各自因子得分的上游;结构因子与存贷因子分别排名第六和第七,二者都居于各自因子得分的中上游。就其各因子得分可以看出兴业银行的资本资产结构状况良好,银行经营维稳发展,各方面实力均衡但不突出,所以综合得分稳居第二。

北京银行综合排名第三位。其中营运能力因子排名第一,盈利能力因子排名第六居于中上游,说明其经营安全稳健;而结构因子排名第九居于中游,存贷因子排名第十居于中下游,说明银行资产结构质量有待进一步优化,不良贷款率和存贷比率控制能力较弱还需加强。

宁波银行综合排名第四位。其中盈利能力因子排名第三,说明其盈利状况优良,企业利润增长强劲;存贷因子和营运能力因子排名第二,说明其营运稳健发展,对不良贷款率和存贷比率的优化控制能力强;但其结构因子排名第十一,处于16家列示样本银行的中下游,资本资产状况缺陷明显,有待优化。

华夏银行综合排名第五位。其中结构因子排名第一,说明其资本资产结构状况非常优化合理;但其盈利因子排名第七,存贷因子排名第十四,营运能力因子排名第十,说明其在经营获利水平上还能居于中间位置,但其在存贷比率和不良贷款率的控制上存在很大的缺陷,致使银行竞争力弱化,拉低其在我国上市银行中的综合排名。

浦发银行综合排名第六位。浦发银行盈利因子得分排名第一,营运能力因子排名第六居于中上游,结构因子排名第八也居于中上游,说明银行资产结构合理、营运持续稳定发展处于扩张阶段,有很大的挖掘空间;但其存贷因子排名第十六位,说明其对存贷款的结构控制处于非常糟糕的状态,不排除为了银行的业务扩张而忽略存贷比率和不良贷款率的合理控制,应该在这方面推出强有力的改进措施,否则对其后续发展来说是一个致命的短板。

平安银行综合排名第七位。平安银行结构因子排名第二,说明其资本资产结构很好;盈利因子排名第五居于上游,说明其成长获利势头正盛;存贷因子排名第三,说明其对存贷款的控制非常合理化;其营运能力因子排名第十五,说明银行本身资本结构、盈利结构优良,但由于经营运转方面的水平很低所以致使其竞争力下降,综合排名低。后期通过对营运手段的优化改进可大大提升平安银行的总体实力。

民生银行综合排名第八位。民生银行结构因子排名第四,存贷因子排名第六,均居于样本上游偏下,说明其资本资产结构较为合理,对存贷比率的控制情况也很不错;但其盈利因子排名第十一,营运能力因子排名第十四,说明其营运能力差且利润率低。要想改善其综合财务实力居于中游的地位,应该提高其营运能力水平,使其利润率有所增长。

光大银行综合排名第九位。光大银行营运能力因子排名第三,结构因子排名第五,均居于上游,说明其经营能力水平很高,资产结构状况良好;存贷因子排名第八,居于中游偏上一点,说明其对存贷比率控制良好;但其盈利能力因子排名第十五,说明其利润率很低。光大银行应该着手改善其盈利能力水平,合理优化存贷比率,从而提高综合竞争力。

中信银行综合排名第十位。中信银行结构因子排名第三,资本资产结构状况优良;盈利因子排名第十四,存贷因子排名第十三,营运能力因子排名第十一,说明其不仅营运能力水平低,而且利润率很低,对存贷比率和不良贷款率的控制力也低,这些原因致使中信银行的综合排名趋于样本中下游。只有对银行的营运能力、盈利能力和存贷比控制同时进行优化改进,才能改变其弱势竞争地位。

招商银行综合排名第十一位。招商银行盈利因子排名第二,说明其利润率相较于样本中的其他14家上市商业银行来说处于高盈利水平状态;其结构因子排名第十二,存贷因子排名第十一,均居于样本中下游,说明其资本资产结构相对较为不合理,且其对存贷比率和不良贷款率的控制力处于平均水平之下,不利于银行发展;其营运能力因子排名第十六,为最后排名,说明其营运能力水平非常差。招商银行如果想取得更长足的发展,必须提高其营运能力,合理控制存贷比率和不良贷款率,优化资本结构和资产结构。

农业银行综合排名第十二位。农业银行存贷因子排名第四,说明其存贷比率和不良贷款率控制良好;其结构因子排名第七,处于平均水平偏上,说明其资本资产结构相对较为合理;其盈利因子排名第十六,营运能力因子排名第十二,说明其营运能力水平和利润获取水平都非常低。农业银行应该致力于营运能力和盈利能力的提高,打破发展桎梏,进入新的飞跃期。

中国银行综合排名第十三位。中国银行营运能力因子排名第四,处于样本上游,说明其营运能力水平高于平均水平,对综合得分起上拉作用。其结构因子排名第十四,盈利因子排名第十二,存贷因子排名第十二,这三个因子都居于样本中下游,对综合排名贡献不大,所以中国银行因子得分总排名较低。

交通银行综合排名第十四位。交通银行结构因子排名第十三,盈利因子排名第十三,存贷因子排名第十五,均处于样本中下游,说明其资本资产结构、盈利能力、存贷比率和不良贷款率方面均需不断改进完善。虽然其在营运能力因子上排名第八处于样本中间水平,表现较为突出,但由于另外三个因子排名很低,所以综合排名仅为第十四的位置。

工商银行综合排名第十五位。工商银行虽在存贷因子上排名第五,营运能力因子排名第七,其存贷比率控制良好,营运能力水平表现较为突出,但其结构因子排名第十五,盈利因子排名第十,资本资产结构相对很不合理,盈利能力表现不突出,所以工商银行综合排名靠后。

建设银行综合排名第十六位。建设银行盈利因子排名第九,存贷因子排名第九,结构因子排名第十六,营运能力因子排名第十三,这四个因子全部处于样本平均水平之下,资本资产结构非常不合理,营运能力水平低下,盈利能力水平和存贷比率表现也不突出,致使其综合排名最后。

三、对我国上市银行发展提出的建议

从以上对我国沪深16家上市商业银行的分析可以看出,通过因子分析法对商业银行进行降维分析主要是从资本资产结构、盈利能力、存贷控制能力、营运能力四个方面来入手。其中,资本资产结构和盈利能力的累计贡献率达54%,分别占31%和23%,对其的分析尤为重要。这说明资本资产结构和盈利能力对于商业银行绩效评价来说是十分重要的。因为资本资产结构代表银行的安全性,客户对银行的选择和信赖往往取决于资本资产的优化;盈利能力代表商业银行通过合理运营获取利润的能力,强劲的盈利能力才能为银行持续维稳发展注入资金支持,使其在银行业的激烈竞争中立于不败之地。除此之外,必须重视存贷控制能力和营运能力的影响。对于商业银行这种负债经营的特殊行业而言,其对存贷比率和不良贷款率的合理控制是非常重要的。营运能力体现了银行经营管理的能力,好的经营管理能力将会大大提高银行发展潜力,取得更为长远的发展。

当今世界是网络的世界,银行业网络化范围逐渐扩张普及,阿里网上电商银行的突破性建立,使得银行业的竞争日趋激烈,不重视银行网络化的发展将会逐渐被竞争激烈的银行业所驱逐淘汰。

综上所述,商业银行要想取得持续健康发展,应该力求综合实力的提升,在资本资产结构、盈利能力、存贷控制能力和营运能力等方面全面均衡优化改进但又有所突出重点,同时还需与时俱进,加强网络银行建设,这样才能在激烈的银行业竞争中占有一席之地。

【参考文献】

[1] 郑航星.商业银行绩效提升的作用机理与实证分析:基于1 051家商业银行数据的分析[D].浙江工商大学,2015.

[2] 蒋连香.多元化教学评价指标及评价方法探析[J].新课程研究,2014(2):117-120.

[3] 梁超.基于因子分析的我国商业银行竞争力研究[D].山东大学,2014.

[4] 顾玉芹.我国商业银行2012年经营绩效研究:基于因子分析法[J].北方经济,2013(21):68-70.

[5] 罗应婷,杨钰娟.SPSS统计分析[M].北京:电子工业出版社,2010.

[6] 李阳.商业银行绩效评价方法的比较和分析[J].广西金融研究,2008(5):54-56.

[7] 张涛.基于因子分析法的5家上市银行业绩评价[J].现代商业,2007(10):46-47.