家族控制与研发投资

——基于中国上市公司的经验证据

蔡 地

家族控制与研发投资

——基于中国上市公司的经验证据

蔡 地

利用2004 2012年间我国上市公司数据,检验了家族控制对我国上市公司研发投资的影响。研究发现,同非家族控制的上市公司相比,家族控制的上市公司整体上更有可能进行研发投资,且研发投资的强度更大。进一步地分析显示,不同类型的家族控制上市公司在研发投资方面存在着显著差异。具体而言,家族控制对公司研发投资的上述正向影响主要源自家族成员参与管理、不存在现金流权和控制权分离以及存在外部制衡大股东的样本。上述研究结论丰富和深化了我们对中国上市公司研发投资前因以及家族控制治理效果的理解和认识。

家族控制;研发投资;中国上市公司

技术创新对于企业长期的生存和发展、获取和维持竞争优势至关重要,而充分的研发投资是企业进行技术创新的必要前提①Block J.H.,“R&D Investments in Family and Founder Firms:An Agency Perspective”,Journal of Business Venturing, 2012,27(2),pp.248 265.。尽管如此,现实中许多企业并不愿意进行研发投资或者存在严重的研发投资不足。这一现象在我国表现得更为突出。2011年国家统计局数据显示,我国规模以上工业企业研发投资强度均值仅为0.7%,远低于OECD国家企业研发投资强度的均值2%。因此,探讨和分析我国公司研发投资的影响因素一直是国内学术界的重要和热点话题。总体看来,已有研究主要关注了公司规模和市场结构②聂辉华、谭松涛、王宇锋:《创新、企业规模和市场竞争:基于中国企业层面的面板数据分析》,《世界经济》2008年第7期。、企业家社会资本③陈爽英、井润田、龙小宁等:《民营企业家社会关系资本对研发投资决策影响的实证研究》,《管理世界》2010年第1期。、管理层激励④李春涛、宋敏:《中国制造业企业的创新活动:所有制和CEO激励的作用》,《经济研究》2010年第5期。以及制度环境⑤蔡地、万迪防、罗进辉:《产权保护、融资约束与民营企业研发投入》,《研究与发展管理》2012年第2期。等因素。Fernández and Nieto⑥Fernández Z.,Nieto M.J.,“Impact of Ownership on The International Involvement of SMEs”,Journal of International Business Studies,2006,37(3),pp.340 351.认为,所有权性质是影响公司决策制定的一个重要因素,因为它在很大程度上决定了公司的投资导向、风险偏好和代理冲突。研发投资作为公司最为重要的战略决策之一,自然也要受到所有权性质的影响。

现实中,家族控制的上市公司在全球范围内普遍存在,并在投资导向、风险态度以及代理冲突等方面与其他上市公司存在显著差异⑦Gedajlovic E.,Carney M.,Chrisman J.J.,et al.,“The Adolescence of Family Firm Research Taking Stock and Planning for The Future”,Journal ofManagement,2012,38(4),pp.1010 1037.。经过30多年的改革开放,家族企业在我国重新崛起并成为我国上市公司的重要组成部分。据统计,深交所中小板和创业板的上市公司中80%为家族所控制,沪深两市主板中家族控制的上市公司比例也已超过三分之一。在这一现实背景下,国内学者从公司业绩或价值①冯旭南、李心愉、陈工孟.:《家族控制、治理环境和公司价值》,《金融研究》2011年第3期。、投融资行为②陈德球、李思飞、雷光勇:《政府治理,控制权结构与投资决策——基于家族上市公司的经验证据》,《金融研究》2012年第3期。、股利政策③邓建平、曾勇:《上市公司家族控制与股利决策研究》,《管理世界》2005年第7期。、盈余管理④许静静、吕长江:《家族企业高管性质与盈余质量——来自中国上市公司的证据》,《管理世界》2011年第1期。以及IPO抑价⑤翁宵暐、王克明、吕长江:《家族成员参与管理对IPO抑价率的影响》,《管理世界》2014年第1期。等多个角度对家族控制的治理效果进行了大量富有成效的分析。尽管如此,目前却鲜有国内研究分析家族控制如何影响公司研发投资这一问题。

国外为数不多的几个文献对此进行了初步的探讨,但并未得出完全一致的结论。其中,一些研究发现,家族控制会阻碍公司进行研发投资⑥Chen H.,Hsu W.,“Family Ownership,Board Independence,and R&D Investment”,Family Business Review,2009,22 (4),pp.347 362.⑦Muñoz-Bullón F.,Sanchez-Bueno M.J.,“The Impact of Family Involvement on The R&D Intensity of Publicly Traded Firms”,Family Business Review,2011,24(1),pp.62 70.;也有研究发现家族控制会促进公司进行研发投资⑧Lodh S.,Nandy M.,Chen J.,“Innovation and Family Ownership:Empirical Evidence from India”,Corporate Governance:An International Review,2014,22(1),pp.4 23.。据此,一些学者认为,家族控制对研发投入的影响可能是动态的,取决于家族股东在短期和长期经营目标之间的权衡⑨Chrisman J.,Patel P.,“Variations in R&D Investments of Family and Non-family Firms:Behavioral Agency and Myopic Loss Aversion Perspectives”,Academy of Management Journal,2011,55(4),pp.976 997.。另外,由于家族企业或家族上市公司存在高的异质性,在分析研究家族控制对公司决策行为的影响时,有必要进行分类和比较研究。由此,除了目标权衡以外,已有研究之所以存在争议还可能源于以下两个原因:(1)在不同的制度背景下,家族控制可能发挥着不同的治理效果⑩Peng M.W.,Jiang Y.,“Institutions Behind Family Ownership and Control in Large Firms”,Journal of ManagementStudies,2010,47(2),pp.253 273.; (2)不同特征的家族控制在投资导向、风险态度以及代理冲突等方面可能存在较大差异,从而可能会对企业的研发决策产生不一样的影响,而已有研究很少考虑家族控制的异质性。

基于此,本文试图回答以下两个问题:第一,在我国独特的转型经济制度背景下,家族控制整体上会对公司的研发投资产生何种影响?第二,不同类型的家族控制对公司研发投资的影响是否存在显著差异?利用2004 2012年间我国上市公司数据发现:(1)同非家族控制的上市公司相比,家族控制的上市公司更有可能进行研发投资,且研发投资的强度更大;(2)家族控制对公司研发投资决策的正向影响主要源自家族成员参与管理、不存在现金流权和控制权分离以及存在外部制衡大股东的样本。

本文的研究贡献主要体现在以下几个方面:第一,已有国内研究主要从公司业绩或价值、投融资行为、股利政策、盈余管理以及IPO抑制价等经济后果方面分析了家族控制在我国转型经济背景下的治理效果,本文的研究则表明家族控制亦会对公司研发投资产生重要影响,因此从技术创新的角度丰富了我们对家族控制治理效果的认识;第二,已有研究在分析中国企业的研发投资决策时主要关注了公司规模和市场结构、企业家社会资本、管理层激励以及制度环境等因素,而很少从家族控制的角度进行分析,本文则试图厘清家族控制和公司研发投资之间的关系,这有助于从所有权和控制权的角度丰富我们对中国企业研发投资影响因素的认识;第三,响应一些学者对家族企业进行分类和比较研究的号召,本文还根据家族成员是否参与管理、是否存在现金流权和投票权分离以及是否存在非家族外部大股东对家族上市公司进行了分类,并比较了不同类型的家族上市公司在研发投资方面是否存在显著差异,这也有助于丰富家族企业异质性研究方面的文献。

一、理论分析和假设提出

与一般的生产性投资相比,研发投资通常具有周期长、风险高以及信息不对称严重等特点,因此更容易受到公司投资导向、风险态度以及代理冲突的影响。与其他企业相比,家族企业在投资导向、风险态度和代理冲突等方面存在明显差异①Gedajlovic E.,Carney M.,Chrisman J.J.,et al.,“The Adolescence of Family Firm Research Taking Stock and Planning for The Future”,Journal ofManagement,2012,38(4),pp.1010 1037.。另外,已有研究发现,家族控制对公司的影响在很大程度上还取决于其所处的制度环境②Peng M.W.,Jiang Y.,“Institutions Behind Family Ownership and Control in Large Firms”,Journal of Management Studies,2010,47(2),pp.253 273.以及具体的控制权结构及其实现机制③Pindado J.,Requejo I.,de la Torre C.,“Family Control and Investment-Cash Flow Sensitivity:Empirical Evidence from The Euro Zone”,Journal of Corporate Finance,2011,17(5),pp.1389 1409.。因此,在接下来的分析中,将首先紧密结合我国独特的转型经济制度背景,从投资导向、风险态度以及代理冲突等不同角度分析家族控制对我国上市公司研发投资的整体影响,然后再进一步分析和比较不同类型的家族控制上市公司在研发投资方面是否存在差异。

(一)家族控制对公司研发投资的整体影响

回报周期长是导致公司不愿进行研发投资或投资不足的一个重要原因。由于会导致短期的现金流出甚至损害短期绩效,研发投资需要公司具有长期投资导向,更加注重长远而非眼前利益。已有研究认为,由于代际传承的需要,家族企业可能更加注重长期投资回报④Sirmon D.G.,Hitt M.A.,“Managing Resources:Linking Unique Resources,Management,and Wealth Creation in Family Firms”,Entrepreneurship Theory and Practice,2003,27(4),pp.339 358.。与之相比,非家族企业不存在代际传承问题,往往更加注重短期回报。在我国转型经济制度背景下,家族企业的长期投资导向可能表现得更加突出。由于历史的原因,较之西方发达经济体,我国家族企业的发展历史仍然较短,目前绝大部分仍由创始人直接控制⑤根据《福布斯》中文版2013年9月发布的“中国现代家族企业调查报告”,A股上市公司中仅有66家完成了二代接班。资料来源:http://www.forbeschina.com/review/201309/0028419.shtml.,尚未完成第一次代际传承。与其他家族成员相比,创始人由于创业情感的原因,更加珍惜公司的控制权,有着更强的传承意愿,因此更加强调公司的长远发展⑥Block J.H.,“R&D Investments in Family and Founder Firms:An Agency Perspective”,Journal of Business Venturing, 2012,27(2),pp.248 265.。由此,在我国,家族控制可能因其更加注重长期投资而有利于促进公司增加研发投资。

风险大是阻碍公司进行研发投资的另一个重要原因。与一般的投资相比,研发投资尽管可能具有更高的收益,但一旦失败,可能损失严重。因此,除了长期导向,研发投资通常也需要公司具有更高的风险承担意识。国外研究认为,由于股权集中以及追求社会情感财富(如家族控制权地位、声誉等)等原因,家族企业会更加惧怕高风险的投资活动可能产生的损失,即具有更高的风险规避倾向,这可能使得他们在进行战略决策时更为保守⑦Lim E.N.,Lubatkin M.H.,Wiseman R.M.A,“Family Firm Variant of The Behavioral Agency Theory”,Strategic Entrepreneurship Journal,2010,4(3),pp.197 211.从而不愿意进行研发投资⑧Chrisman J.,Patel P.,“Variations in R&D Investments of Family and Non-family Firms:Behavioral Agency and Myopic Loss Aversion Perspectives”,Academy of Management Journal,2012,55(4),pp.976 997.。需要指出的是,这一基于西方情景的结论在我国转型经济背景下可能并不成立。如前所述,我国大部分家族企业仍由创始人所控制。这些创始人通常都亲身经历了我国经济制度的巨大变迁,具有很高的企业家精神,敢于担当和冒险。张远飞等⑨张远飞、贺小刚、连燕玲:《“富则思安”吗?——基于中国民营上市公司的实证分析》,《管理世界》2013年第7期。研究发现,创始人控制的民营上市公司变革意识更强,不愿意安于现状并更积极地进行战略调整。此外,Block①Block J.H.,“R&D Investments in Family and Founder Firms:An Agency Perspective”,Journal of Business Venturing, 2012,27(2),pp.248 265.的研究也直接证实,创始人控制的家族企业更具风险承担精神,更愿意进行研发投资。由此,从风险承担的角度,家族控制在我国也可能会对研发投资产生正面影响。

信息不对称程度高也是导致公司研发投资意愿低的一个重要因素。一方面,对研发项目优劣的判断需要更为专业的信息和知识;另一方面出于技术保密的原因,公司管理层也不愿意向外界充分披露研发项目相关信息。换言之,相比股东,负责具体经营的管理层更加了解研发项目的成本、价值与风险等信息,这可能会加剧导致股东和管理层之间的代理冲突。与股东追求公司价值最大化不同,管理层更加注重自己的职位安全、声誉和薪酬②Fama E.F.,Jensen M.C.,“Separation of Ownership and Control”,Journal of law and Ecnomices,1983,26,pp.301 325.,他们可能利用自身的信息优势夸大研发投资潜在的风险,以促使公司股东尽量选择周期短、见效快的投资项目。此外,管理层也可能利用研发项目信息不对称程度高这一特点谋取更高的私人收益(例如,更高的在职消费),从而削弱股东进行研发投资的意愿。可以看出,信息不对称而导致的代理冲突会非常不利于公司进行研发投资。已有研究显示,因为家庭财富同公司利益紧密相连,家族股东有更强的动机收集更充分的信息以便监督管理层,从而有效地克服上述代理冲突③Chrisman J.J.,Chua J.H.,Litz R.A.,“Comparing The Agency Costs of Family and Non-Family Firms:Conceptual Issues and Exploratory Evidence”,Entrepreneurship Theory and Practice,2004,28(4),pp.335 354.。需要强调的是,与西方发达经济体相比,目前我国投资者保护水平仍然较低,职业经理人市场发育也不够完善,职业经理人机会主义行为依然非常严重。在《大众证券报》公布的2012年A股市场10大黑榜上市公司候选名单中,无公告私售资产、财务数据造假等管理层滥用职权行为屡有出现。在这一背景下,家族股东的监督作用可能显得更加重要。Peng and Jiang④Peng M.W.,Jiang Y.,“Institutions Behind Family Ownership and Control in Large Firms”,Journal of Management Studies,2010,47(2),pp.253 273.就认为,在某种程度上,家族控制可以作为正式制度缺失或者不完善时的替代机制发挥治理作用,并证实家族控制的治理效果在制度环境不完善的地区更好。另外,由于我国大多数家族企业仍由创始人控制,他们通常都非常了解公司的战略决策和运营管理⑤Gao N.,Jain B.A.,“Founder CEO Management and The Long-Run Investment Performance of IPO Firms”,Journal of Banking&Finance,2011,35(7),pp.1669 1682.,甚至很多情况下就是其本人直接负责战略决策或运营管理,因此股东与管理层之间的信息不对称问题在我国可能并不突出。由此可以推断,家族控制可能因有利于缓解信息不对称问题而促进公司的研发投资。

综合上述三个角度的分析,可以看出,在我国独特的制度背景下,家族控制对研发投资的影响整体上可能是利大于弊的。基于此,本文提出如下假设:

H1:与非家族控制的上市公司相比,家族控制的上市公司整体上更有可能进行研发投资,且研发投资的强度更大。

(二)不同类型家族控制影响的差异

尽管在我国独特的制度背景下家族控制可能整体上对公司研发投资具有正面影响,但需要指出的是,家族控制具有很高的异质性,这可能导致不同类型的家族控制上市公司在研发投资方面存在较大差异。借鉴Pindado等⑥翁宵暐、王克明、吕长江:《家族成员参与管理对IPO抑价率的影响》,《管理世界》2014年第1期。的方法,本文将从家族成员是否积极参与管理、是否存在两权分离以及是否存在外部制衡股东等三个维度对家族控制的上市公司进行分类,以分析和比较不同类型的家族控制上市公司在研发投资方面可能存在的差异。

现实中,并非所有的家族上市公司都由家族成员亲自管理⑦Anderson R.C.,Reeb D.M.,“Founding-Family Ownership and Firm Performance:Evidence from The S&P 500”,the Journal of Finance,2003,58(3),pp.1301 1327.。根据推测,当家族成员积极参与公司管理时,家族控制对研发投资的促进作用可能更加明显。这是因为,与外部职业经理人相比:(1)家族成员作为管理层时职位更加安全、任期更长①Miller D.,Breton Miller L.,“Family Governance and Firm Performance:Agency,Stewardship,and Capabilities”,Family Business Review,2006,19(1),pp.73 87.,因研发投资失败或短期业绩下降而被解雇的风险较低,这使得他们有更强的意愿进行研发等长期投资;(2)家族成员的个人财富与公司利益联系十分紧密,因此其作为管理层更不可能利用研发投资谋取个人利益;(3)由于血缘和情感的联系,家庭成员作为管理层也更容易获得股东信任,在信息沟通方面也更为顺畅,因此能够有效地缓解研发投资的信息不对称问题。在我国社会信任水平较低的背景下,家庭成员作为管理层获得的信任感对于企业从事高风险的研发活动投资显得更加重要。基于上述分析,提出以下假设:

H2:当家族成员积极参与管理时,家族控制对公司研发投资的促进作用更强。

尽管家族控制有助于缓解股东和管理层之间的代理冲突,但其却可能加剧第二类代理冲突,即控股股东会为了实现控制权私人收益而侵占中小股东利益。第二类代理冲突在中国等新兴经济体更为突出②Young M.N.,Peng M.W.,Ahlstrom D.,et al.,“Corporate Governance in Emerging Economies:A Review of The Principal-Principal Perspective”,Journal of Management Studies,2008,45(1),pp.196 220.。现实中,许多家族控股股东会通过金字塔结构、交叉持股以及双重股权等机制加强对公司的控制能力。上述机制在巩固家族控股股东地位的同时,也导致其控制权和现金流权出现分离,即所谓的“两权分离”。两权分离会大大加重家族控股股东与其他中小股东之间的第二类代理冲突,从而可能对公司的研发投资产生负面影响。首先,当控制权和现金流权存在分离时,由于可以获取更高的收益却承担了更低的成本,家族控股股东有更强的动机通过关联交易、资金占用等手段“掏空”公司资源③申明浩:《治理结构对家族股东隧道行为的影响分析》,《经济研究》2008年第6期。,而过度的“掏空”可能使得公司无力进行研发投资;其次,如果能通过“掏空”以低风险获取高收益,家族控股股东通过研发投资维护公司发展的动机和意愿可能会有所降低④Morck R.,Wolfenzon D.,Yeung B.“Corporate Governance,Economic Entrenchment,and Growth”,Journal of Economic Literature,2005,43(3),pp.655 720.;最后,由于担心家族控股股东的“掏空”,外部投资者会让公司承担更高的融资成本以弥补所承受的风险⑤Guedhami O.,Mishra D.,“Excess Control,Corporate Governance and Implied Cost of Equity:International Evidence”,Financial Review,2009,44(4),pp.489 524.,这无疑会加剧研发投资面临的资金约束。根据以上讨论,本文提出如下假设:

H3:当控制权和现金流权不存在分离时,家族控制对公司研发投资的促进作用更强。

在正式制度对投资者保护较弱的新兴经济体,针对家族控制可能导致严重的第二类代理冲突,引入其他外部大股东、提高公司的股权制衡度可能是一种行之有效的解决之道⑥Attig N.,El Ghoul S.,Guedhami O.,“Do Multiple Large Shareholders Play A Corporate Governance Role?Evidence from East Asia”,Journal of Financial Research,2009,32(4),pp.395 422.。现实中许多家族控制的上市公司也存在其他外部大股东,并且实证研究也表明,与仅存在单一家族大股东的公司相比,那些存在外部制衡股东的公司的业绩表现更加出色⑦Maury B.,Pajuste A.,“Multiple Large Shareholders and Firm Value”,Journal of Banking&Finance,2005,29(7), pp.1813 1834.,这为外部制衡股东发挥监督作用提供了间接的经验证据。笔者认为,外部制衡股东的存在也会对公司的研发投资产生正面影响。首先,相比其他分散公众投资者,外部制衡股东持有公司的股份较大(一般超过10%),他们有能力也有动机去监督和约束控股家族的掏空行为,从而降低资源转移对公司研发投资的负面影响;其次,有研究发现,当存在外部制衡大股东时,上市公司的信息披露质量更高⑧Boubaker S.,Sami H.,“Multiple Large Shareholders and Earnings Informativeness”,Review of Accounting and Finance,2011,10(3),pp.246 266.,信息不对称问题有所缓解,这无疑有助于降低公司的融资成本①Attig N.,Guedhami O.,Mishra D.,“Multiple Large Shareholders,Control Contests,and Implied Cost of Equity”,Journal of Corporate Finance,2008,14(5),pp.721 737.,缓解研发投资面临的融资约束;最后,外部制衡大股东的存在能够有效防止不合格的家族成员长期担任公司高管②Attig N.,El Ghoul S.,Guedhami O.,“Do Multiple Large Shareholders Play A Corporate Governance Role?Evidence from East Asia”,Journal of Financial Research,2009,32(4),pp.395 422.,从而可以为公司研发投资提供良好的人力资源基础,提高公司对研发项目的判断能力。另外,Mishra③Mishra D.R.,“Multiple Large Shareholders and Corporate Risk Taking:Evidence from East Asia”,Corporate Governance:An International Review,2011,19(6),pp.507 528.基于东亚九国的数据也证实,当存在多个大股东时,公司更愿意承担风险,这间接地为上述论断提供了经验证据。基于上述分析,提出如下假设:

H4:当存在外部制衡股东时,家族控制对公司研发投资的促进作用更强。

二、实证研究设计

(一)样本选择与数据来源

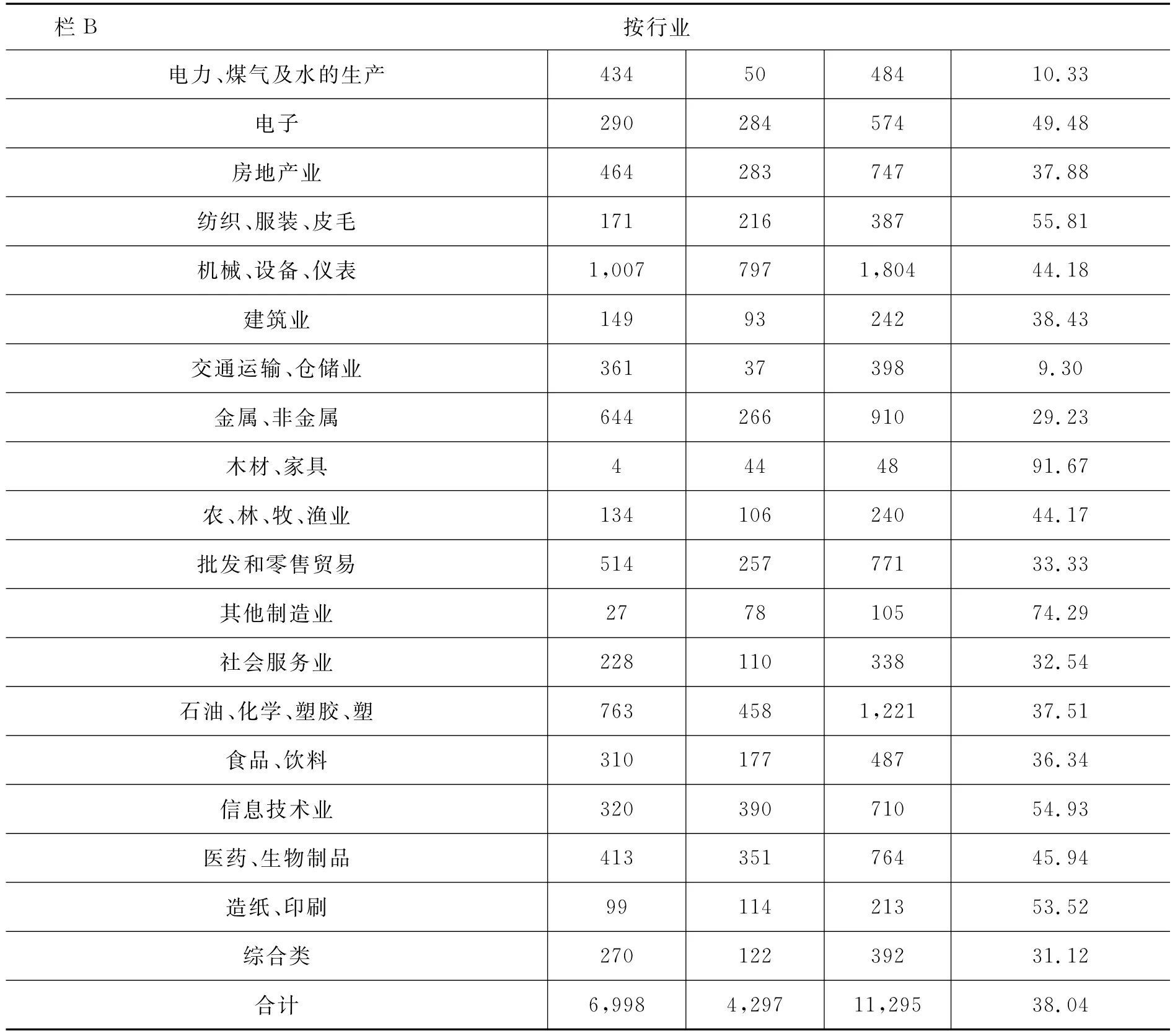

本文选取2004 2012年所有A股上市公司作为研究的初始样本,并根据以下标准对样本进行了筛选:(1)删除了被ST或*ST处理的样本;(2)删除了金融、保险业的样本;(3)删除了资不抵债(资产负债率大于1)的样本;(4)删除了数据缺失的样本。最终获得了11295个样本观测值。表1按年度和行业给出了样本的分布情况。可以看出:(1)从2004年到2012年,家族控制的上市公司的数量由209家上升到了1064家,比例由22.40%上升到了53.96%,这主要得益于中小板和创业板的先后推出; (2)电子、信息技术以及医药和生物制品等三个高新技术行业家族企业的比例均超过了45%。这说明伴随着中国的经济转型,家族企业已经成为我国上市公司的主要组成部分之一,并开始更多的涉入高科技产业。

表1 样本的年度和行业分布

续表1

数据来源方面,除研发投资相关数据由作者通过手工查询上市公司年报获得外,本文所使用的其他数据均来自国泰安CSMAR数据库。具体地,家族控制相关变量数据来自《中国民营上市公司数据库》,治理特征数据来自《中国上市公司治理结构研究数据库》和《中国上市公司股东研究数据》,财务特征数据来自《中国上市公司财务报表研究数据库》。

另外,需要说明的是,为了克服极端值对回归分析结果的影响,本文对连续变量1%以下和99%以上分位数进行了缩尾处理(winsorize),数据分析处理使用stata10.0软件完成。

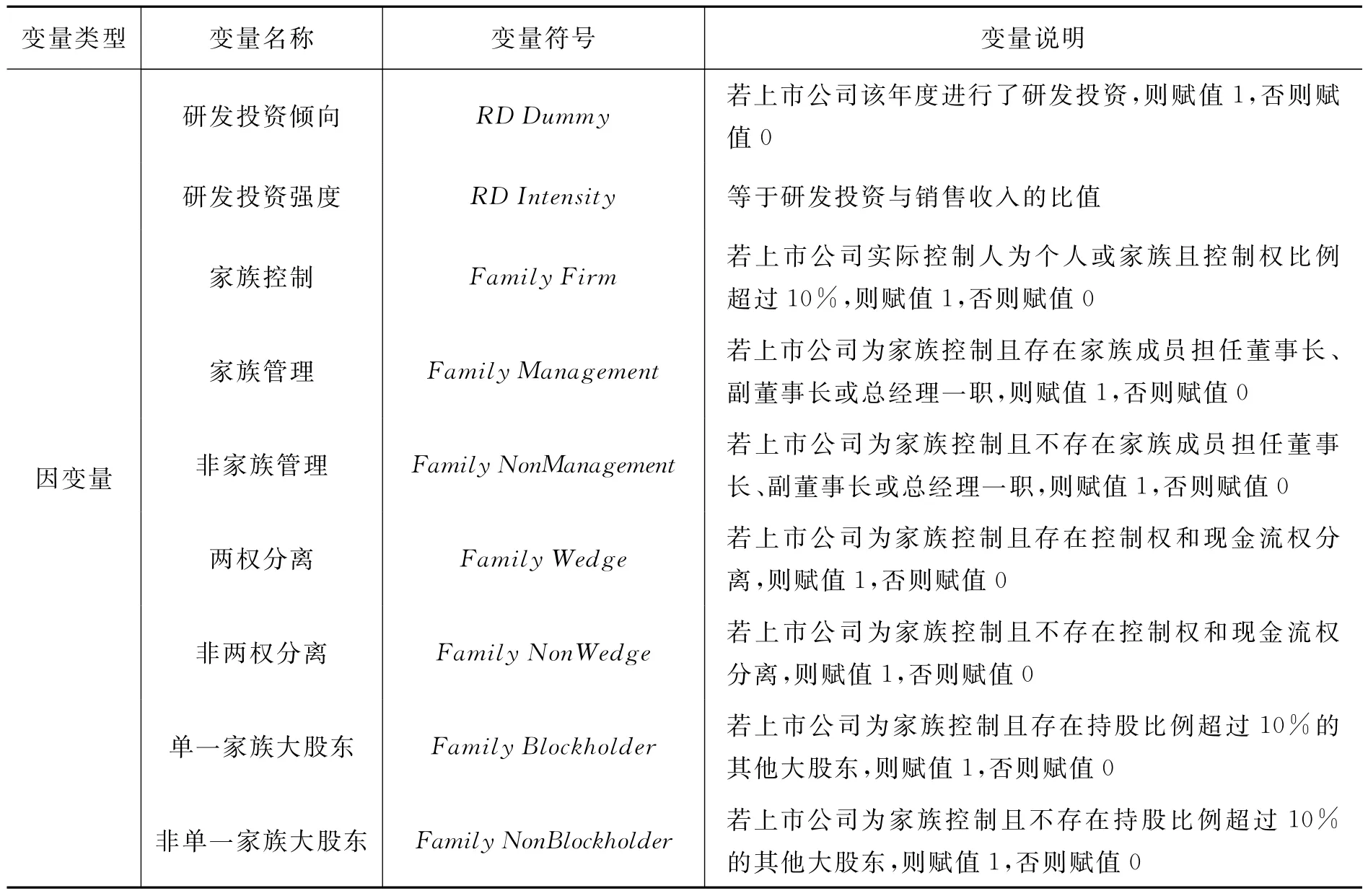

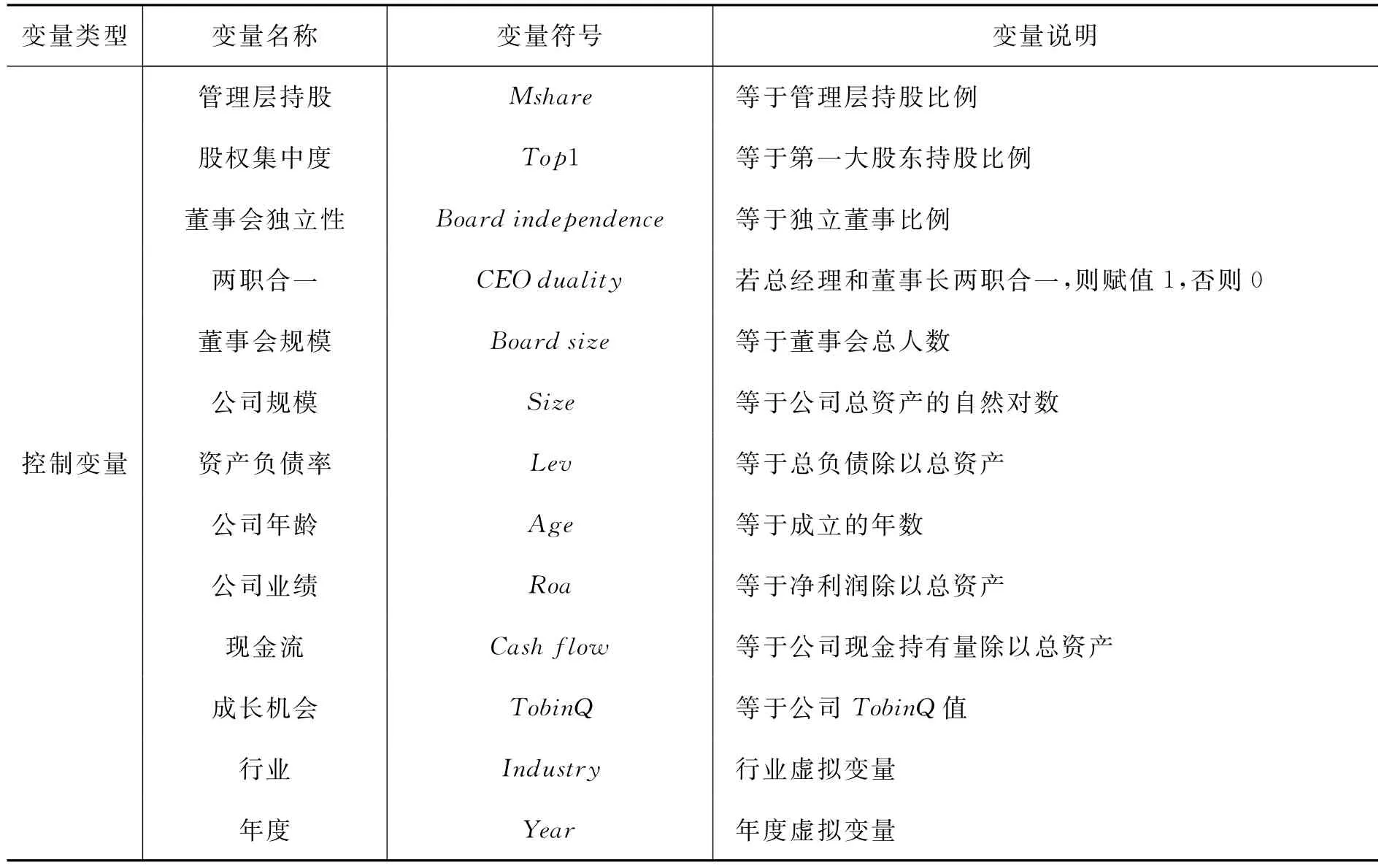

(二)变量说明

1.因变量—研发投资。参考陈爽英等①陈爽英、井润田、龙小宁等:《民营企业家社会关系资本对研发投资决策影响的实证研究》,《管理世界》2010年第1期。的做法,本文同时使用研发投资倾向(RD Dummy)和研发投资强度(RD Intensity)来测量企业的研发投资。具体的,若上市公司当年没有进行研发投资则RD Dummy等于0,否则等于1②这里,如果上市公司没有披露研发投资,我们也视其研发投资为零。需要说明的是,由于我国现行法律法规并没有强制上市公司披露研发投资,这可能导致我们的估计是有偏的。因此,在稳健性检验部分,我们也只使用研发投资大于0的样本进行了回归分析。;研发投资强度(RD Intensity)等于研发投资与销售收入的比值。

2.自变量—家族控制。参考Pindado等①Pindado J.,Requejo I.,de la Torre C.,“Family Control and Investment-Cash Flow Sensitivity:Empirical Evidence from The Euro Zone”,Journal of Corporate Finance,2011,17(5),pp.1389 1409.的做法,构建一组虚拟变量来反映上市公司的家族控制特征。首先,构建一个虚拟变量Family Firm来反映上市公司是否为家族所控制,当上市公司实际控制人为个人或家族且其控制权比例超过10%时,就将其认定为家族控制的上市公司并赋值Family Firm=1,否则将其认定为非家族控制的上市公司并赋值Family Firm=0。其次,本文构建了两组虚拟变量(Family Management Vs.Family Non Management,Family Wedge Vs.Family Non Wedge)来进一步反映家族控制上市公司的类型。具体而言,若上市公司为家族控制且存在家族成员担任董事长、副董事长或总经理一职,则赋值Family Management=1,否则赋值Family Management=0;若上市公司为家族控制且不存在家族成员担任董事长、副董事长或总经理一职,则赋值Family Non Management=1,否则赋值Family Non Management=0;若上市公司为家族控制且存在控制权和现金流权分离,则赋值Family Wedge=1,否则赋值Family Wedge=0;若上市公司为家族控制且不存在控制权和现金流权分离,则赋值Family Non Wedge=1,否则赋值Family Non Wedge=0。

3.控制变量。根据以往对公司研发投资的研究②解维敏、方红星:《金融发展、融资约束与企业研发投入》,《金融研究》2011年第5期。③蔡地、万迪防、罗进辉:《产权保护、融资约束与民营企业研发投入》,《研究与发展管理》2012年第2期。,本文控制了公司特征、治理特征等因素的影响。另外,还构建了两组虚拟变量以控制年度和行业的影响。表2给出了变量的具体定义和详细说明。

表2 变量定义和说明

续表2

(三)回归模型设定

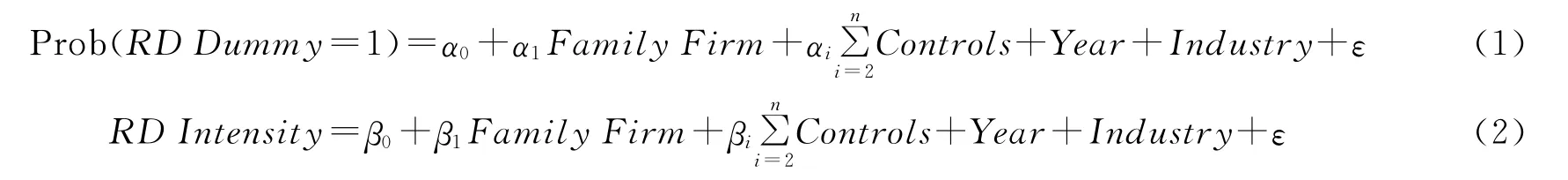

为了检验本文的研究假设H1,我们分别构建了以下两个模型:

其中,模型(1)为Probit模型,用于检验家族控制对公司研发决策的总体影响,模型(2)为Tobit模型,用于检验家族控制对公司研发投资强度的总体影响。

为了检验本文的研究假设H2,分别构建了以下两个模型:

这里,若Family Management和Family Non Management的系数存在显著差异,则说明不同类型的家族控制上市公司(根据家族成员是否参与管理分类)对公司研发决策的影响存在显著差异。

为了检验本文的研究假设H3,分别构建了以下两个模型:

这里,若Family Wedge和Family Non Wedge的系数存在显著差异,则说明不同类型的家族控制上市公司(根据是否存在两权分离分类)对公司研发决策活动的影响存在显著差异。

为了检验本文的研究假设H4,分别构建了以下两个模型:

这里,若Family Blockholder和Family Non Blockholder的系数存在显著差异,则说明不同类型的家族控制上市公司(根据是否存在制衡股东)对公司研发决策活动的影响存在显著差异。

三、实证结果分析

(一)描述性统计

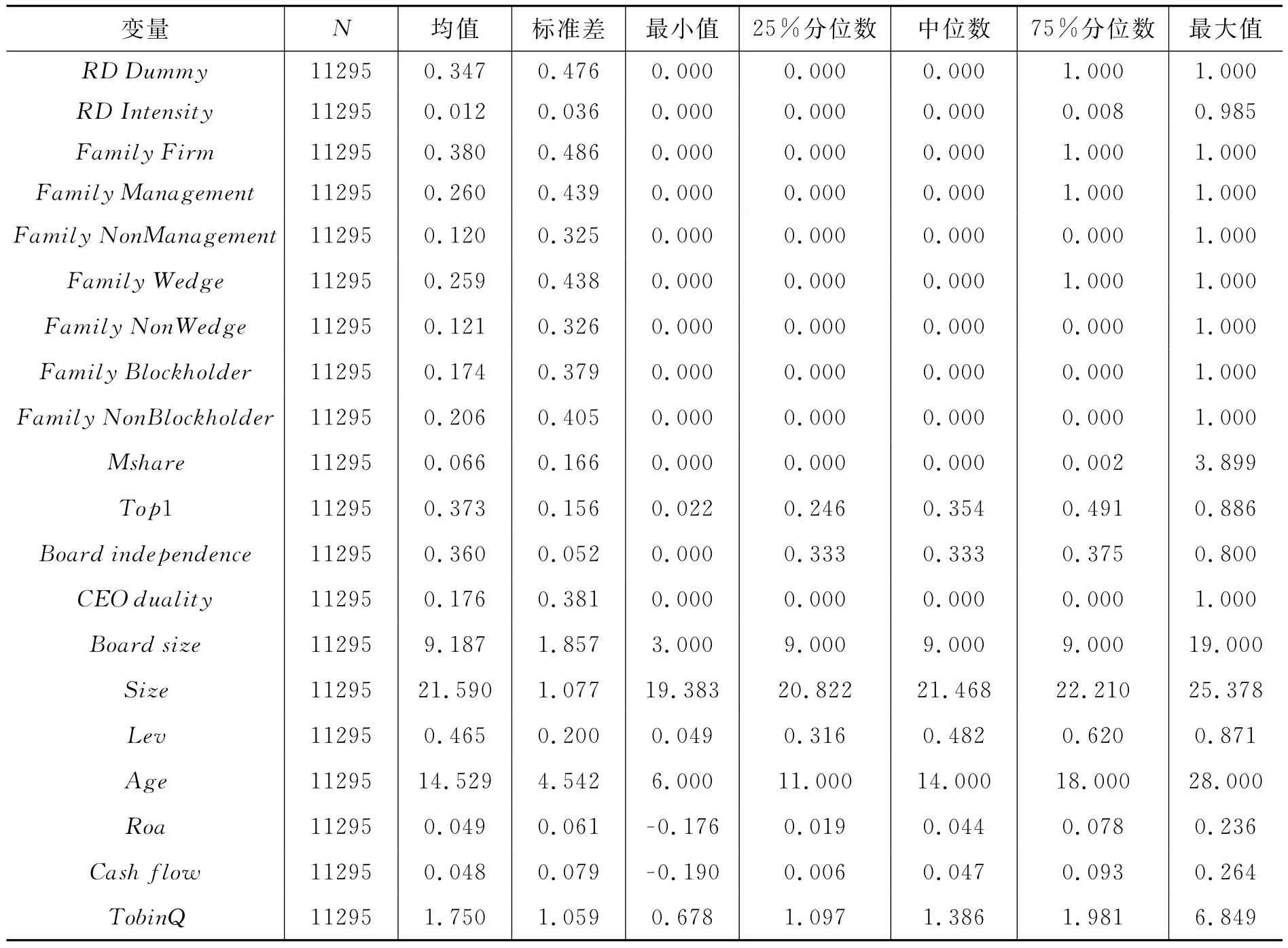

表3报告了主要变量的描述性统计分析结果。由表3可以发现:(1)在研发决策方面,仅有34.7%的样本进行了研发投资(尚未过半),研发强度的均值仅为1.2%,这说明我国上市公司的研发投资仍然较低,同国外2%左右的比例相比,尚有较高的提高空间。(2)在家族控制特征方面,样本中有38.0%(4297个)为家族控制的上市公司样本,这说明家族企业已经成为我国上市公司的重要组成部分。另外,在这38.0%家族控制的样本中,26.0%的样本存在家族成员参与管理,25.6%的样本存在两权分离,这说明家族成员参与管理和两权分离的现象在我国家族上市公司中较为普遍,但仅有17.4%的样本存在制衡股东,这说明我国家族上市公司控制权过度集中和一股独大的现象仍然较为突出。

表3 主要变量的描述性统计分析

(二)单变量分析

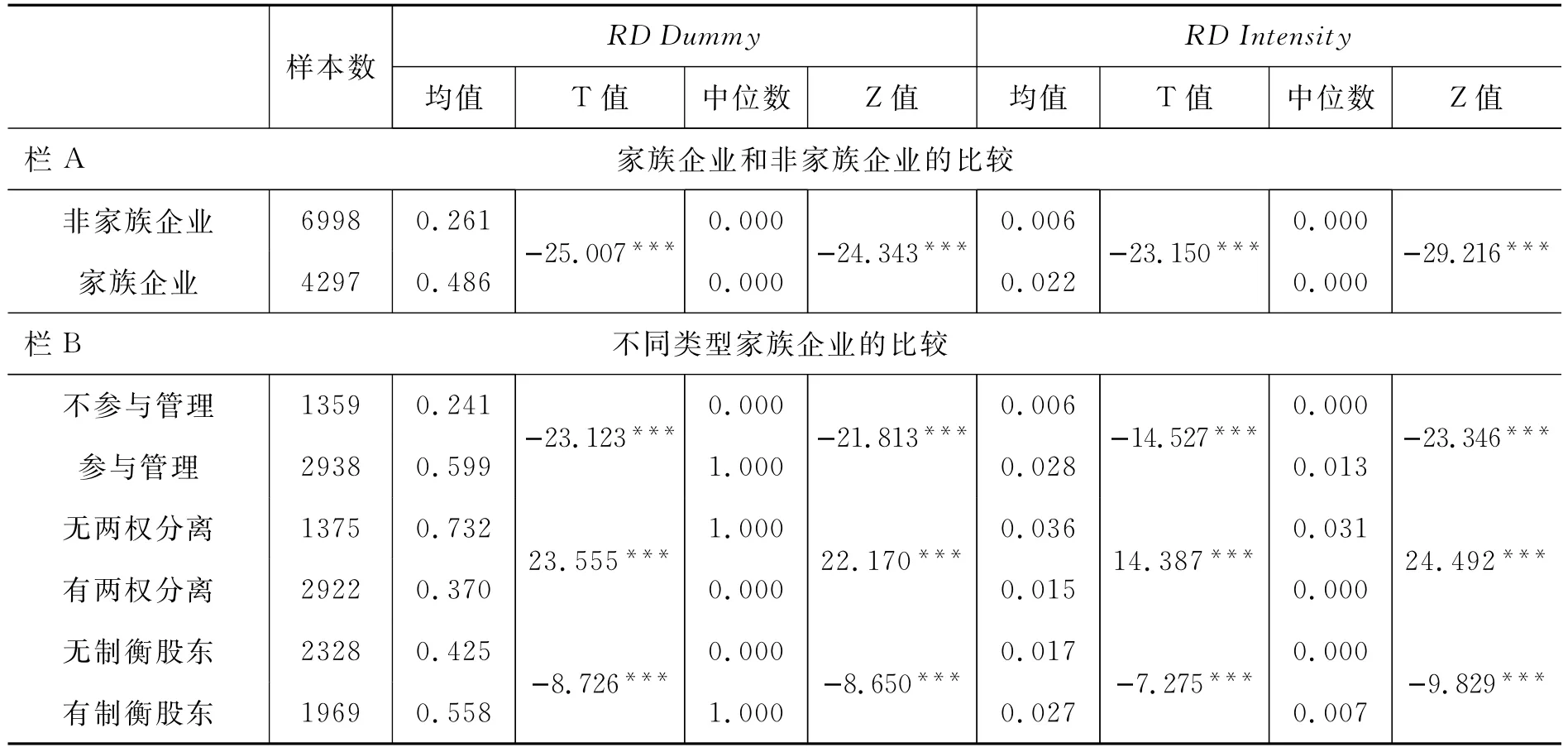

利用基于均值差异的T检验和基于中位数差异的Mann-Whitney非参数检验,比较了家族控制公司样本和非家族控制公司样本以及不同类型家族控制公司样本在研发决策方面是否存在显著差异。表4给出了具体的检验结果。可以发现:(1)家族控制的样本,更倾向于进行研发投资且研发投资强度更高,这为假设H1提供了进一步的证据;(2)当家族成员参与管理时,不存在两权分离时,或存在制衡股东时,家族控制的上市公司更倾向于进行研发投资且研发投资强度更高,这为假设H2、H3和H4提供了初步的证据。

表4 单变量分析结果

(三)多元回归分析

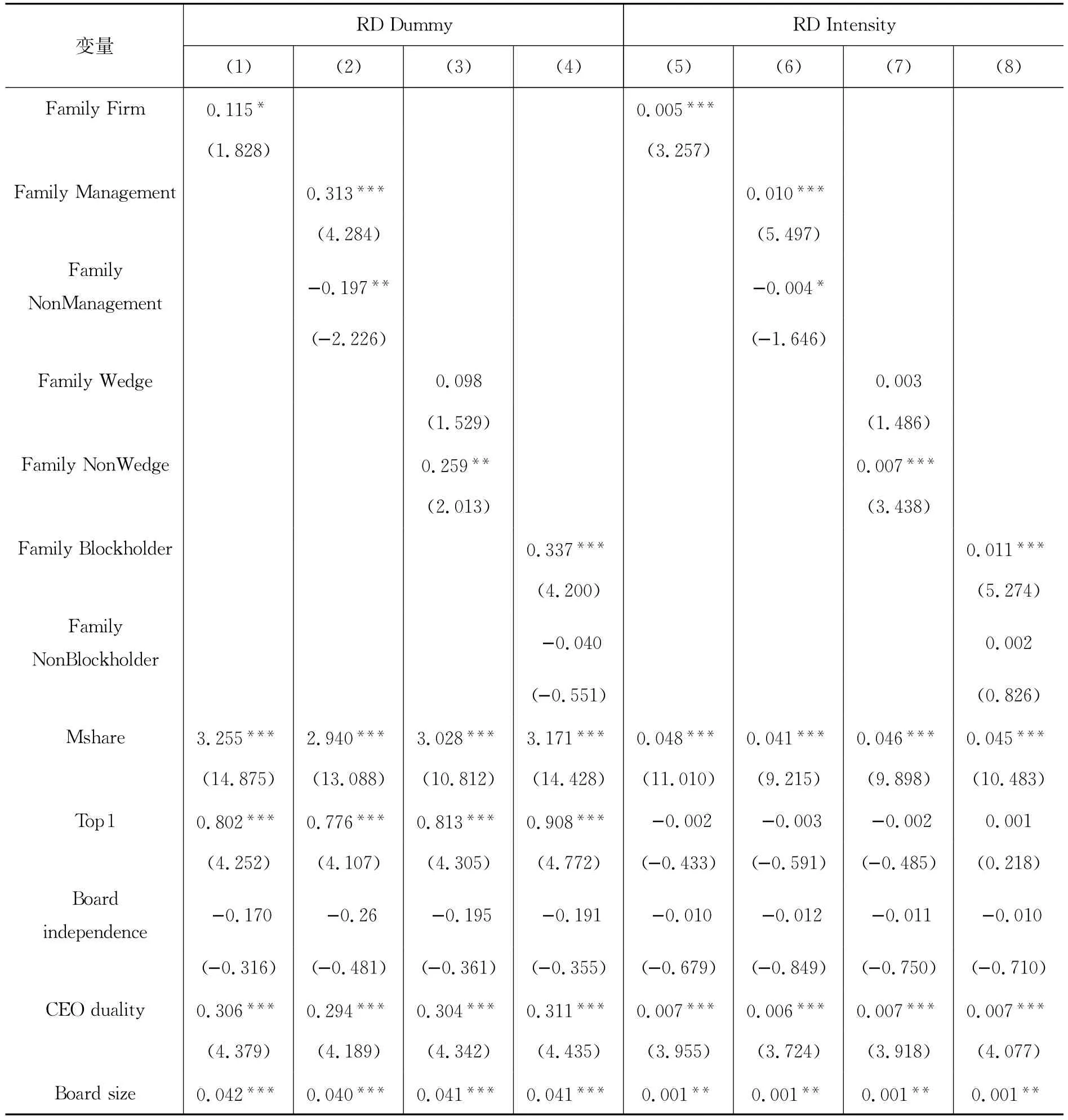

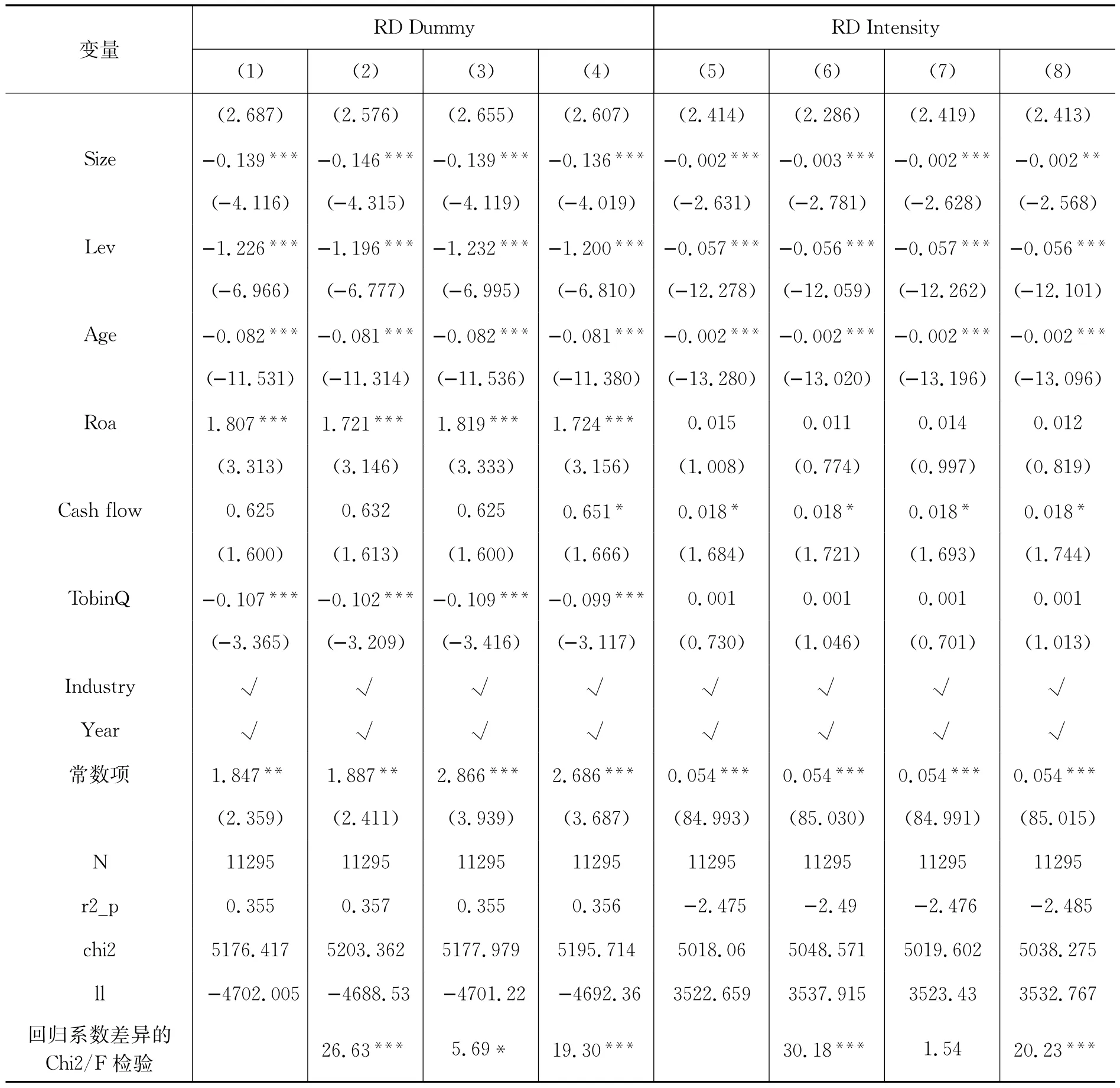

接下来,本文进一步利用前面设定的多元回归模型检验家族控制对公司研发决策的影响。表5汇报了具体的回归分析结果。首先利用模型(1)和(2)检验了家族控制对研发决策的总体影响。由表5中列(1)和列(5)可以发现,Family Firm对RD Dummy(β=0.115,P<0.10)和RD Intensity(β= 0.005,P<0.01)均存在显著正向影响。这说明,在控制了公司特征、治理特征以及行业和年度等因素后,同非家族控制的公司相比,家族控制的公司总体上仍然更倾向于进行研发投资且研发投资的强度更高。由此,假设H 1得到了有力的支持。

在分析了家族控制对公司研发决策的总体影响后,进一步利用多元回归分析检验了不同类型的家族控制上市公司在影响公司研发决策方面是否均在显著差异。具体的,即利用模型(3)和模型(4)检验了家族成员是否参与管理对公司研发决策的影响。表5中列(2)和列(6)给出了相应的分析结果。可以看出,Family Management对RD Dummy(β=0.313,P<0.01)和RD Intensity(β=0.010, P<0.01)均存在显著正向影响,而Family Non Management对RD Dummy(β=0.197,P<0.05)和RD Intensity(β=0.004,P<0.10)却存在显著负向影响,这说明只有当家族成员积极参与管理时,家族控制才会对公司研发决策产生正面影响。进一步的Chi2/F检验结果也表明,无论是Probit模型还是Tobit模型,Family Management和Family Non Management的回归系数存在显著差异。上述发现很好地支持了假设H 2。

利用模型(5)和模型(6)检验了是否存在两权分离对公司研发决策的影响。表5中列(3)和列(7)给出了相应的分析结果。可以发现,Family Wedge对RD Dummy和RD Intensity均正向影响但不显著,而Family NonWedge对RD Dummy(β=0.259,P<0.05)和RD Intensity(β=0.007, P<0.01)均存在显著正向影响,这说明家族控制对公司研发决策的显著正面影响主要来源于那些不存在两权分离的样本。进一步的Chi2检验(Porbit模型)结果也表明,Family Wedge和Family Non Wedge的回归系数存在显著差异。上述发现部分地支持了假设H 4。

利用模型(5)和模型(6)检验了是否存在制衡股东对公司研发决策的影响。表5中列(4)和列(8)给出了相应的分析结果。可以看出,Family Blockholder对RD Dummy(β=0.337,P<0.01)和RD Intensity(β=0.011,P<0.01)均存在显著正向影响,而Family Non Blockholder对RD Dummy和RD Intensity均无显著负向影响,这说明当存在制衡股东时,家族控制对公司研发决策的正面影响更加显著。Chi2/F检验结果也显示,无论是Probit模型还是Tobit模型,Family Blockholder和Family Non Blockholder的回归系数都存在显著差异。假设H 4得到了有力的支持。

表5 多元回归分析结果

续表5

(四)稳健性检验①限于篇幅,我们没有报告稳健性检验部分的回归分析结果,有兴趣的读者可以向作者索取。

为了提高本文研究结论的可靠性,还从以下两个方面进行了稳健性检验:

1.重新定义家族控制。以往关于家族上市公司的研究中,学者们在判断上市公司是否为家族所控制时,使用了不同的判断标准。考虑到我国上市公司股权较为集中,本文进一步使用20%的控制权比例作为判断标准②使用20%做判断标准后,家族控制的样本数量由4297下降到3802,比例由38.04%下降到33.67%。此外,我们还使用5%和15%作为判断标准重新进行了回归,结果依然没有发生显著变化。,重新定义了家族控制(Family Firm),并重新进行了多元回归分析,回归结果基本没有发生变化,依然支持假设H1-H4。

2.仅使用披露研发投资样本进行回归。由于我国现行法律法规并没有强制规定上市公司披露研发投资,因此可能存在一些公司实际进行了研发投资而由于信息保密等原因并未进行披露。这可能使得之前的估计存在一定的偏差,从而影响了研究结论的可靠性。为了尽可能地消除这种担心,本文仅使用披露研发投资大于0的样本进行了OLS回归分析,回归分析结果也基本没有发生变化,再次支持了假设H1-H4。这说明本文的研究结论是可靠的。

四、结论、启示与不足

长期以来,家族企业一直被视为是落后和守旧的,不利于企业进行技术创新。笔者认为,这一观点可能是偏颇的,不然我们无法解释家族企业在全球范围内仍然普遍存在这一现象,也无法解释中国资本市场上家族控制的高科技上市公司数量越来越多这一事实。充分的研发投资是企业进行技术创新的首要一步。为了深入剖析家族控制对企业技术创新的影响,本文利用2004 2012年间我国上市公司数据,对家族控制如何影响公司的研发投资决策进行了实证分析。

研究结果表明,同非家族控制的上市公司相比,家族控制的上市公司总体上更有可能进行研发投资且强度更大,这一结论说明虽然家族企业可能存在一些弊端,但由于其更注重研发投资带来的长远回报、更加愿意为长远目标承担研发投资带来的风险,以及更有利于解决因研发投资产生的股东与经理层之间的信息不对称问题等原因而促进企业进行更多的研发投资。

研究结果还表明,不同类型的家族控制上市公司在研发投资决策方面存在着显著差异。具体而言,家族控制对公司研发投资决策的正向影响主要源自家族成员积极参与管理、不存在现金流权和投票权分离以及存在外部制衡大股东的样本。上述结论说明:(1)当家族成员无法积极参与管理时,家族控制的上市公司可能也无法很好地缓解因研发投资产生的股东与经理层之间的信息不对称问题,因此对企业研发投资的促进作用变得极其有限;(2)当家族控股股东的现金流权和投票权存在分离时,可能会诱发比较严重的第二类代理问题,使得家族控股股东没有动机进行更多的研发投资;(3)当家族控制的上市公司存在外部制衡大股东时,其所面临的第二类代理问题会有所缓解,从而有利于提高家族控制上市公司的研发投资。概言之,尽管家族控制对公司研发投资存在正面影响,但还要取决于其是否能够很好地处理股东与经理人(第一类代理问题)以及控股股东与其他股东(第二类代理问题)之间的代理冲突。

基于上述结论,可以到如下实践启示:第一,尽管家族控制仍存在诸多弊端,但家族控制整体上却更有利于促进上市公司进行研发投资,这意味着我们应努力改变对家族企业“古老”和“守旧”的刻板印象,重新评估家族上市公司对当前我国经济转型和产业升级的作用,并努力为家族企业营造更有利的经营环境,以便家族企业这一传统和古老的经济组织形式能够为我国建设创新型国家和实现自主创新方面做出更大的贡献;第二,尽管家族控制整理上有利于促进上市公司进行研发投资,我们也要意识到,不同类型的家族控制上市公司作用各异。这意味着,鼓励和推动家族企业发展的同时,一方面要鼓励家族成员积极参与管理,以便更为充分发挥家族控制对公司研发投资的正面作用,另一方面也要限制家族控股股东使用控制权加强机制(或者对使用了控制权加强的公司实施更为严厉的监管),并鼓励家族控制的上市公司引入外部制衡股东以尽量消除家族控制对公司研发投资的负面作用。

当然,本文仍然存在一定的不足,这也构成了未来进一步的研究方向。第一,本文仅分析了家族控制对公司研发投资的直接影响,家族控制与企业研发投资之间的关系可能受到业绩压力①Patel P.C.,Chrisman J.J.,“Risk Abatement as A Strategy For R&D Investments In Family Firms”,Strategic Management Journal,2014,35(4),pp.617 627.以及董事会独立性①Chen H.,Hsu W.,“Family Ownership,Board Independence,and R&D Investment”,Family Business Review,2009,22 (4),pp.347 362.等因素的影响,未来的研究可以进一步考虑深入分析家族控制在不同情境下如何影响公司研发投资;第二,本文仅仅从家族成员是否参与管理、是否存在两权分离以及是否存在制衡股东等三个方面对家族进行了分类,而事实上目前关于家族企业分类的方法还有许多其他更加细化的标准。例如,在家族成员是否参与管理方面,还可以进一步细化为创始人管理和后代管理两类。由于数据的获得问题,本文并没有比较这两类家族企业在研发投资决策方面是否存在显著差异。未来越来越多的中国家族企业将进入“接班时间”,创始人与其后代可能在企业的经营理念、目标以及手段上存在很大差异,这将如何影响公司的研发决策是特别值得进一步深入研究的问题;第三,本文更深层次的目的在于分析家族控制如何影响企业的技术创新,但仅仅使用了上市公司数据以及研发投资作为度量指标,未来可以进一步通过问卷调查、案例研究等多种手段深入分析家族控制如何影响企业的技术创新投入、过程以及产出,以更好地理解家族控制在我国经济转型过程中所能发挥的作用。

Family Control and Firm’s R&D Investment:Evidence from Chinese Listed Firms

CAI Di

(School of Management,Shan Dong University,Jinan 250100,P.R.China)

Using data of Chinese listed firms during 2004 to 2012,this paper investigates the impact of family control on firm’s R&D investment.The empirical results show that compared with nonfamily-controlled firms,family-controlled firms are more likely to invest in R&D and invest more. Further,the impact of family control on firm’s R&D investment depends on the type of familycontrolled listed firms.More specifically,this positive impact is mainly attributable to familycontrolled firms in which family members hold managerial positions,to family-controlled firms with no deviations between cash flow and control rights and to family-controlled firms with an outsider block holder.

family control;R&D investment;Chinese listed firms

[责任编辑:贾乐耀]

2015-05-10

国家自然科学基金青年项目“转型经济背景下我国家族企业的创新活动:内部治理结构和外部制度环境的影响”(71302090);中国博士后基金特别资助项目“中国民营企业的技术创新:家族治理和风险投资的作用”(2013M531622);山东省博士后创新项目专项资金“后金融危机时代我国家族企业研发活动的内外部影响因素研究:以山东省为例”(201303079)。

蔡地,山东大学管理学院讲师,管理学博士(济南250100)。