我国存款准备金政策的宏观审慎功能研究—基于银行业信贷视角

■ 张龙传 毛泽盛 副教授(南京师范大学 南京 210046)

引言

金融危机爆发以来,西方学术界就应对金融危机达成了共识:对金融机构系统性风险监管的忽视是造成此次危机的重要因素之一,为维持金融体系稳定,必须加强以宏观审慎监管为重点的金融体制改革。Terrier(2011)认为法定存款准备金作用于外国或本国的银行贷款可以帮助控制系统性风险,通过以类似于巴塞尔协议III中提出的流动性需求的方式来加强银行系统的资金结构,减轻银行部门的脆弱性以实现流动性状况的迅速改善。Lim(2011)认为宏观审慎工具在减少金融系统的顺周期性上大多数是有效的。

在过去的十年间,新兴市场经济体采取了宏观审慎措施来抑制信贷增长和加强金融系统的稳定性,如贷款损失动态准备金和法定准备金政策。由于我国对贷款损失动态准备金、逆周期资本要求等宏观审慎工具有限使用,而对存款准备金这一工具积极运用,因此本文对存款准备金政策的宏观审慎功能进行检验。

理论分析

存款准备金政策对信贷成本和供给的影响是由银行系统的市场结构、金融发展的程度决定的,存款准备金政策的效果传统的认为是加在银行本身的赋税(Walsh)。由于银行在贷款市场上具有垄断势力,存款准备金率的改变将会完全或部分转嫁给需求者(Glocker和Towbin),存款准备金政策对银行信贷的影响可以用考虑银行市场势力的两个极端情境来分析。第一,贷款市场是竞争性的,存款市场中存在市场势力。银行是贷款市场的价格接受者,银行面临着向上倾斜的存款供给曲线和边际成本曲线,贷款需求即边际收益曲线是水平的,相交于贷款利率(图1a)。在缺乏市场势力时,并且如果存款的供给是群体行为的复制,贷款的供给将会跟高,由存款供给曲线和贷款需求曲线相交决定。在这个情境当中,存款准备金政策(图1b水平虚线)可以看作是加在银行部门的成本负担,因此,存款的边际收益会下降,水平曲线下移,存款利率下降,存款准备金的成本完全传递给低利率下的存款者。第二,存款市场是竞争性的,贷款市场中存在市场势力。在这个情境当中,银行面临一个竞争性的资金供给,但同时具有贷款市场的市场势力,贷款的需求曲线和边际收益曲线是向下倾斜的,市场出清导致低利率下信贷额度的增长(图1c)。同样,存款准备金政策(图1d水平虚线)可以看成加在银行部门的成本负担,由于资金的成本增加,水平曲线上移,平衡的结果导致贷款利率的上升和经济中可用信贷额度的降低。最后,存款准备金的成本将由借款人承担。

因此,存款准备金政策的积极运用会减少经济中的信贷总量(表现为限速器的作用),并且根据市场结构,会导致贷款利率的提高或者存款利率的降低,在任意一种情况下,存款和贷款之间的利率差将会扩大。

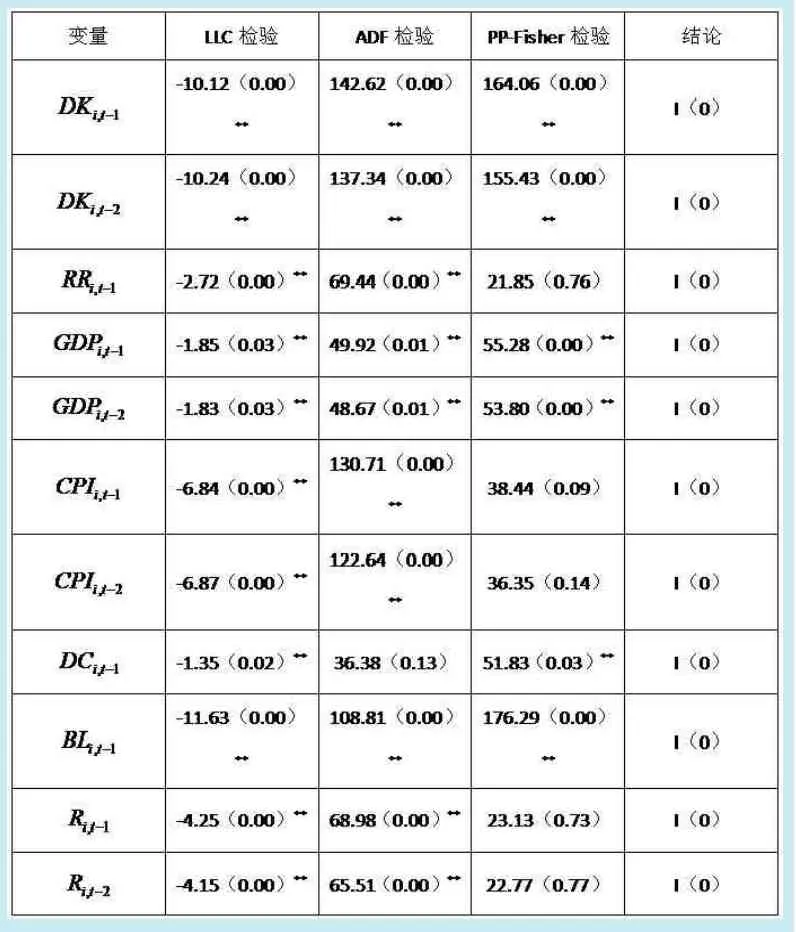

表1 模型主要变量的平稳性检验

表2 模型的回归结果

表3 各个变量的平稳性检验

图1 存款准备金政策功能分析

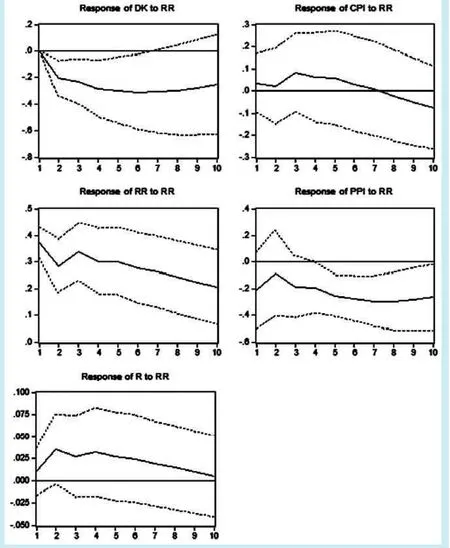

图2 存款准备金变量冲击的脉冲响应

实证分析

(一)基于面板数据的分析

1.变量选取与模型设定。设定本部分的模型,将信贷增长率作为被解释变量,存款准备金率作为解释变量,将经济增长率、通货膨胀率、银行贷存款基准利率差以及代表供给因素的不良贷款率、贷存比等变量滞后项作为回归的控制变量,重点分析存款准备金率指标对银行部门信贷增长的影响。具体模型设定如下:

该模型中使用相关变量增长率以消除原始变量的非平稳性,为了避免潜在的内生性问题,只使用变量的滞后项。因变量DK表示信贷增长率;自变量RR表示存款准备金率,控制变量GDP、CPI、R、DC、BL分别表示经济增长率、通货膨胀率、利率、贷存比、不良贷款率等变量。样本区间选择2007年1季度-2013年4季度。由于农业银行、光大银行无法得到完整数据,故将这些样本剔除;因此,本文选取工商、宁波等14家上市银行。

2.模型的选择与回归分析。首先使用Eviews6.0软件对各变量进行单位根检验,结果显示经过处理的所有变量都不含有单位根(见表1),并且估计残差序列不存在单位根,说明因变量和其他变量之间存在协整关系,排除了虚拟回归的可能性。在对主要变量进行了平稳性检验后,通过Redundant effects检验和Hausman检验方法后,最后将模型确定为随机效应模型,回归结果见表2。

由模型的回归结果可以看出:存款准备金变量(RR)通过5%临界水平下的显著性检验,变量的系数值为-0.3627,说明提高1单位存款准备金率会使得贷款增长率降低0.3627个单位。面板数据的分析证明了提高存款准备金率对信贷增长具有短期抑制作用,而长期是否有效将依赖于VAR模型的分析。

(二)基于 VAR 模型的分析

1.模型变量与模型估计。选取信贷增长率作为因变量,存款准备金率的平均值为自变量,控制变量选取经济增长率、通货膨胀率、贷存款利率差,数据选择2007-2013年银行业84个月度数据。在对VAR估计之前,用eviews6.0检验变量的平稳性(见表3),模型的变量存在一个单位根,经过一阶差分后平稳。根据最优原则,选择4期滞后,建立VAR(4)模型。

2.脉冲响应分析。为了研究存款准备金率变动对信贷增长率的影响,分析存款准备金率的扰动项变动 1个单位对自变量的影响。从图2的脉冲响应结果可以看出:在当期给存款准备金率一个单位的正向冲击后,对贷款增长率产生持续增大的负向影响,并在第5期达到最大值,第5期之后趋于平稳,脉冲响应的结果表明提高存款准备金率可有效抑制信贷增长。从实证结果来看,存款准备金率的调整影响了信贷投放的顺周期性,在一定程度上验证了存款准备金调整的宏观审慎功能,信贷偏离度越小,稳健性程度越高的银行,可相应减少准备金存款、多放贷款,反之就需要多存准备金、少放贷款。存款准备金动态调整是对既有准备金工具的丰富和完善,是央行作为逆周期调节的一项重要货币政策工具。

结论与政策建议

本文的实证结果表明存款准备金政策具有宏观审慎功能,存款准备金政策在不同经济环境下的积极运用可以实现不同的宏观审慎目标:在经济增长时期,提高法定准备金率会放慢信贷速度和限制经济中借款人的过度杠杆化,这时存款准备金起到限速器的作用;在经济衰退时期,降低存款准备金政策可以为金融系统注入流动性,缓解金融系统的流动性约束,这时存款准备金起到缓冲作用。因此,本文提出以下相关政策建议:一是健全逆周期的信贷调控机制。在经济运行的不同阶段,要求商业银行采取“以丰补欠”的方式动态提取贷款损失准备金,以达到逆周期调节拨备计提和提升银行稳健性的目的。二是差别准备金动态调整。可以将信贷政策导向效果评估机制与差别准备金动态调整政策有机结合起来,研究建立包括利润、风险管控、社会责任在内的综合考核标准,引导金融机构更加自觉主动地控制信贷增长速度、优化信贷机构。

1.Terrier,“Policy Instruments to Lean Against the Wind in Latin America?”IMF Working Paper70-159,July,2011

2.Lim.“Macro-prudential Policy:What Instruments and How to Use Them?Lessons from Country Experiences”,IMF Working Paper11-238,2011

3.Walsh.“Discussion of Reserve Requirements for Price and Financial Stability:When are they Effective?”International Journal of Central Banking,paper65-114,2012

4.Glocker and Towbin.“Reserve Requirements for Price and Financial Stability:When Are They Effective?”WIFO Working Paper No.420,2012

5.李文泓.关于宏观审慎监管框架下逆周期政策的探讨[J].金融研究,2009(7)

6.巴曙松.从微观审慎到宏观审慎:危机下的银行监管启示[J].国际金融研究,2010(5)