机构投资者与上市公司现金股利政策相关性实证检验

■ 王 敏 副教授 周青妍(中南大学商学院 长沙 410083)

引言

20世纪80年代以来,机构投资者在资本市场上迅速崛起,为上市公司股权结构和治理环境带来革命性的变化。在全球资本市场最成熟的美国,机构投资者持有上市公司股权占总市值的比例从1950年为7%,提高到2004年的51%(Chen,2007)。机构投资者的迅速发展,使上市公司股权结构由分散到集中,促进了机构股东积极主义的兴起,机构投资者在公司治理中起到举足轻重的作用。可见,机构投资者推动资本市场的发展,成为成熟资本市场中的主导力量。而在代表新兴经济体的中国,资本市场的发展一直以中小股东为主。2001年中国证监会提出的“超常规发展机构投资者”的发展思路,为我国资本市场的发展指明了方向。截至2012年底,我国机构投资者持股比例达到37%(王震,2014),但仍然低于发达国家保持在60%至80%之间的持股比例,所以,机构投资者能否对我国上市公司治理产生影响成为值得关注的问题。

新兴市场国家,薄弱的公司治理,不健全的法律制度导致管理层占用成为常态,股东与管理层之间的代理成本问题亟待解决。此外,“一股独大”的现象在新兴市场国家普遍存在,大股东与小股东之间利益冲突加剧,大股东利用其控股地位占用公司资金,通过关联方交易转移公司资产,影响股利发放政策,第二类代理问题日益凸显。Jensen(1986)提出自由现金流量假说,指出通过发放现金股利来减少自由现金流量,可以解决代理成本问题。本文主要研究机构投资者持股与上市公司现金股利政策之间的关系,验证处于新兴市场的制度背景下,我国机构投资者能否成为大股东的制衡力量,机构投资者股东积极主义是否在公司治理中发挥积极作用。与此同时,机构投资者异质性对上市公司现金股利政策产生影响,基于不同投资目的的机构投资者,对公司治理的影响效果不同。因此,本文从不同类型机构投资者的角度,研究其与现金股利政策之间的关系。本文的研究对完善公司治理结构框架、促进机构投资者结构合理化提供了经验证据。

文献回顾

机构投资者被普遍认为是资本市场的“信号灯”,特别是在西方成熟的资本市场中,机构投资者的投资趋势成为关注的焦点。Black(1998)研究发现机构投资者已经开始积极参与公司治理,机构投资者不仅有监督上市公司的动机,而且有能力促进公司业绩改善,提升公司价值。机构投资者较普通投资者拥有更多的信息来源、丰富的投资经验,具有更强的信息整合能力和企业价值评估能力(Utama,1997)。机构投资者股东积极主义已经成为一种新的公司治理机制,能够有效履行外部监督的职能。Zeckhauser(1990)、Short(2002)表明机构投资者不会亲自监督公司治理,通常迫使公司提高股利发放力度,让他们在需要资金时不得不到外部资本市场上融资,接受资本市场的监督。吴晓晖(2006)发现引入机构投资者后, 独立董事治理效率显著提升,机构投资者在促进独立董事制度建设发挥积极作用。机构投资者股东积极主义是否有利于改善公司治理环境仍然存在较大争议,仅基于机构投资者持股对现金股利影响的研究也未得到一致的结果。Short(2002)利用英国1988-1992年的上市公司数据,实证发现机构投资者持股与上市公司股利政策正相关。Grinstein(2005)利用美国1980-1996年上市公司的数据进行实证研究,却发现机构投资者持股与上市公司股利政策不相关。翁洪波(2007)实证分析了中国证券市场2001-2004年间机构投资者持股与股利政策的关系,发现机构投资者持股比例不会影响上市公司股利政策。王敏(2011)选取沪深两市2000-2007年度的上市公司样本数据,实证发现机构投资者持股比例与现金股利支付倾向、现金股利支付力度正相关。本文认为,随着机构投资者持股比例的增加,特别是进入上市公司前十大股东之后,机构投资者会更加积极参与公司治理。因此提出:

假设1-1:机构投资者持股比例与上市公司股利发放倾向呈正相关关系。

假设1-2:机构投资者持股比例与上市公司股利发放力度呈正相关关系。

另一方面,机构投资者的类型也对上市公司股利政策产生影响。由于各国制度背景的不同,机构投资者的范畴存在差异,我国的机构投资者主要是指证券投资基金、QFII、券商、保险公司、养老基金和银行等,其中证券投资基金的比例最大。Ferreira(2008)调查了中国在内的27个国家的机构投资者,发现高持股比例的外国独立机构投资者投资的公司,价值更高,经营绩效更好,资本成本更低。QFII是经过精心挑选的机构投资者,这类机构投资者往往更注重上市公司的质量,是坚持稳健投资原则的中长期投资者。QFII沿用成熟资本市场投资风格,对上市公司现金股利发放制度提出更高的要求。为此,本文提出:

假设2-1:QFII持股比例与上市公司股利发放倾向呈正相关关系。

假设2-2:QFII持股比例与上市公司股利发放力度呈正相关关系。

Cornett(2007)研究得出机构投资者与目标公司不存在商业关系的前提下,公司自由现金流的管理效果与机构投资者数量以及持股比例呈显著相关关系。Heard(1987)认为信托机构、商业银行和保险公司与上市公司存在当前或潜在的商业关系,当这些机构投资者不同意上市公司提出的议案时,遵循“华尔街准则”既不会支持管理层也不会出售股票。Brickley (1988)实证研究发现,信托机构、商业银行和保险公司是压力敏感型机构投资者,常常面临利益冲突,容易受到外界的影响;共同基金、公共养老基金是压力抵制型机构投资者,较少面临利益冲突,能以公司真实业绩为目标独立行使权力。魏志华(2012)研究结果显示,我国各类型机构投资者对现金股利的影响不存在明显的异质性。本文认为,压力抵制型机构投资者与上市公司仅存在投资关系,注重长期投资回报,监督被投资者公司行为的意愿较强;压力敏感型机构投资者的投资目的较为复杂,其对公司治理的态度模糊。我国机构投资者存在明显的异质性,不同类型的机构投资者对现金股利的偏好也不同。因此,本文提出:

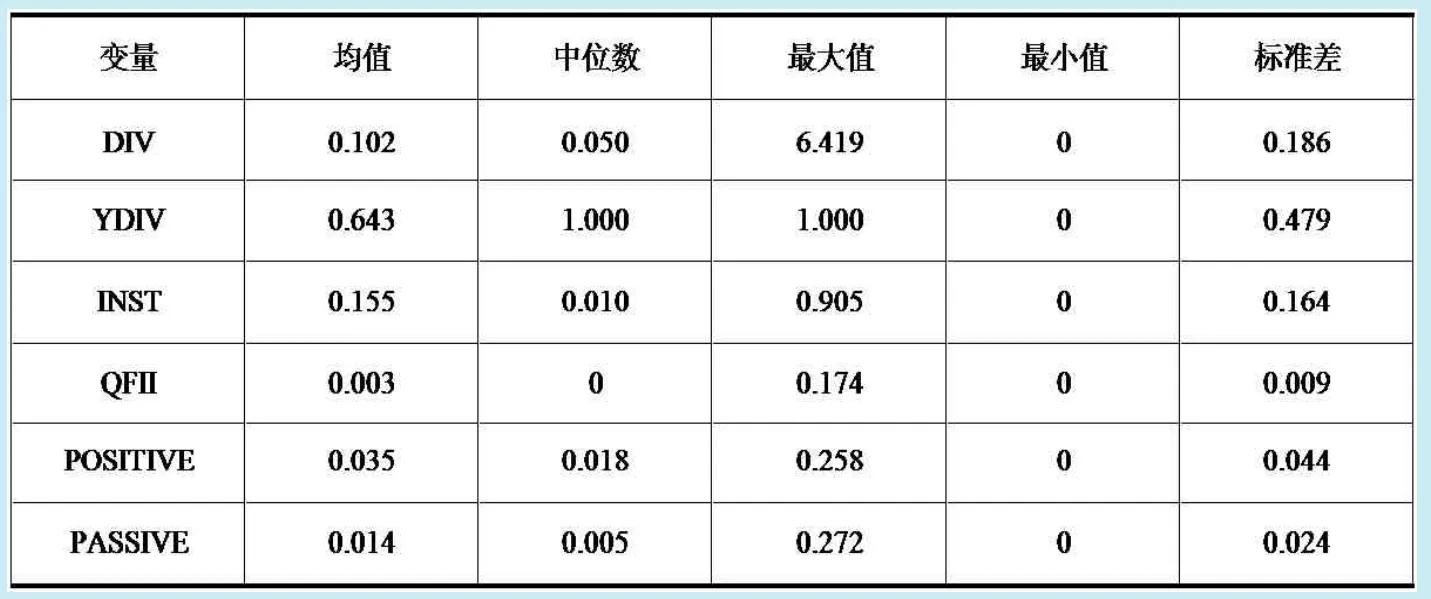

表1 变量描述

表2 主要变量描述性统计结果

假设3-1:压力抵制型机构投资者持股比例与上市公司股利发放倾向呈正相关关系。

假设3-2:压力抵制型机构投资者持股比例与上市公司股利发放力度呈正相关关系。

假设4-1:压力敏感型机构投资者持股比例与上市公司股利发放倾向不相关。

假设4-2:压力敏感型机构投资者持股比例与上市公司股利发放力度不相关。

研究设计

(一)样本选取和来源

本文利用锐思数据库,选取中国沪深两市A股上市公司2009-2012年的年报数据作为研究样本。之所以选取2009-2012年作为本文的研究区间,是考虑到2008年金融危机会对上市公司的股利政策产生影响,并且2008年之前我国机构投资者数量少、投资规模小。数据收集过程中剔除了金融类上市公司和ST/PT类上市公司,删除部分数据不全的样本,最后得到1282家上市公司四期的面板数据。

(二)变量定义

被解释变量。现金股利政策是关于上市公司对其收益进行分配还是留存,是否发放股利、发放多少股利以及何时发放股利等方面的方针和策略,因此,本文采用股利支付倾向和股利支付力度两个指标来测度上市公司的股利政策。现金股利支付倾向指是否发放现金股利,若上市公司当年向股东发放了现金股利,则赋值为1,否则为0。现金股利支付力度是指发放现金股利的程度,本文采用每股现金股利来衡量。

解释变量。与发达资本市场中的机构投资者相比,我国机构投资者结构不合理,专业机构投资者发展不足、换手率高,部分持股比例较小的机构投资者可能怠于行使股东权利。王琨(2005)认为进入上市公司前十大股东的行为是机构投资者主动参与公司治理意愿的体现,一定的持股数量使机构投资者有能力发挥其股东的职能。所以,结合我国上市公司的披露制度,本文以前十大股东中机构投资者持股数量占总股本的比例作为解释变量。

控制变量。本文根据以往的研究成果,加入资产规模、换手率、主营业务利润率、每股经营活动现金流量和总资产报酬率作为控制变量。综上所述,表1报告了本文主要变量的详细定义。

(三)研究方法设计

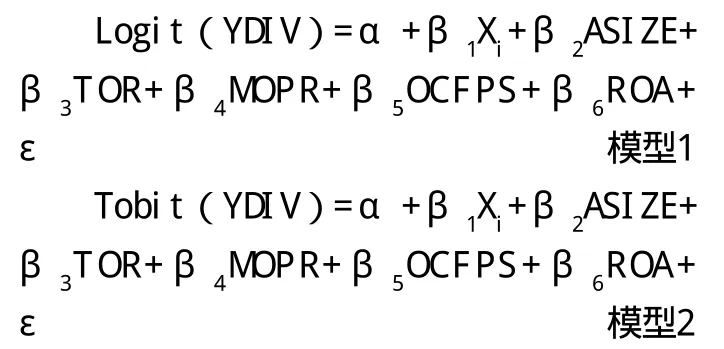

为检验机构投资者总持股比例、QFII持股比例、压力抵制型机构投资者持股比例和压力敏感型机构投资者持股比例对上市公司股利发放倾向的影响,本文以是否发放现金股利(1/0)作为现金股利支付倾向的代理变量,考虑到股利发放倾向是二元虚拟变量,所以本文采用Logit和Tobit模型进行估计,构建如下回归模型:

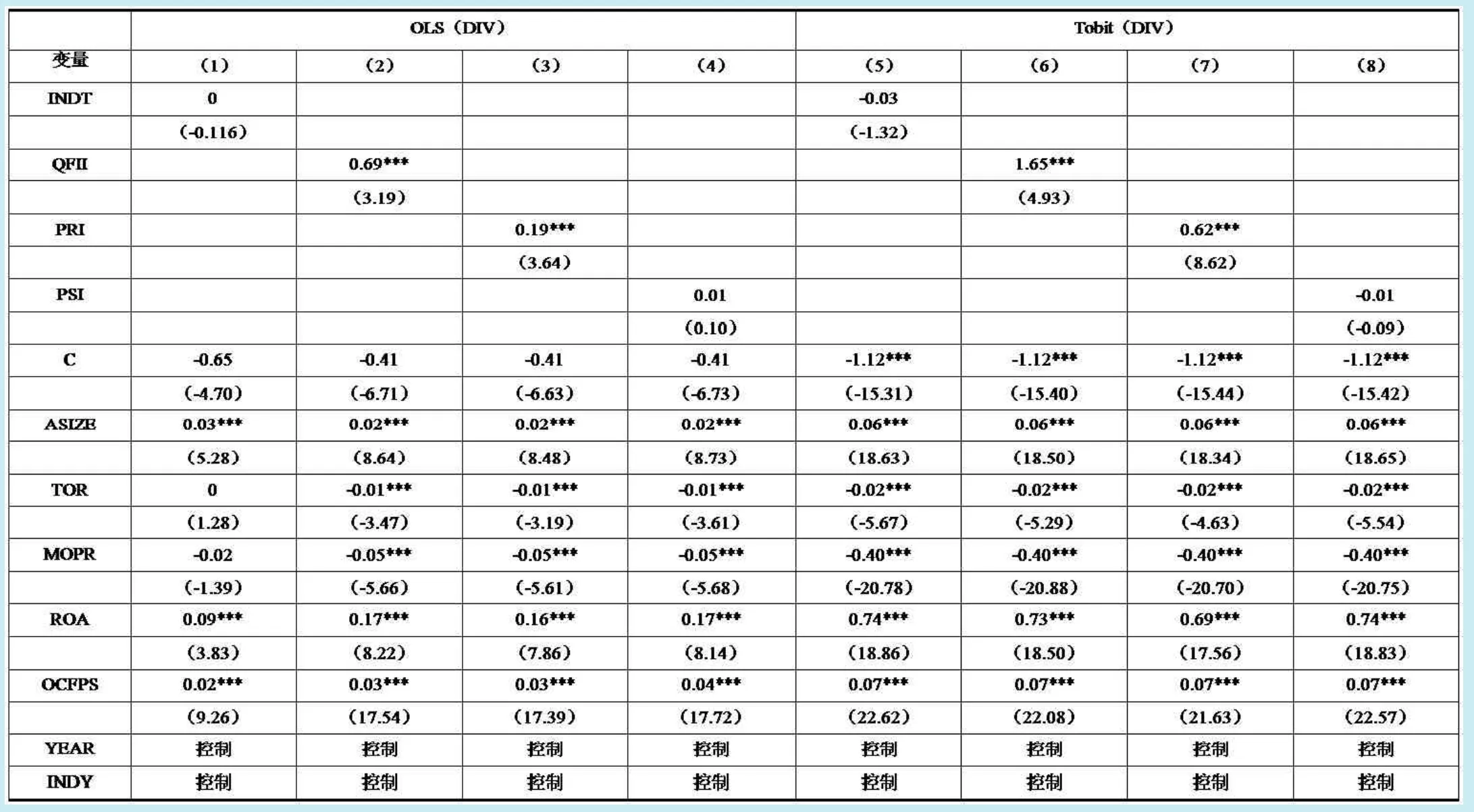

为验证上述机构投资者与上市公司股利发放力度的相关关系,建立如下OLS和Tobit模型:

其中Xi代表解释变量INST、QFII、PRI和PSI,被解释变量是YDIV和DIV,α为截距,βi为回归系数,ε为残差项。

实证结果及分析

(一)描述性统计结果分析

表2是本文选取的上市公司变量的描述性统计,可以看出:

第一,近年来,我国上市公司的股利支付倾向和股利支付力度较低。支付股利的公司比例占样本公司的64.33%,但是股利支付力度的均值仅为10.24%,表明上市公司现金股利发放金额仅相当于净利润的十分之一。

第二,样本公司前十大股东中,机构投资者持股占上市公司总股本的比例为15.53%,其中,压力抵制型机构投资者持股比例为3.54%,压力敏感型机构投资者持股比例约为1.4%。虽然进入我国上市公司前十大股东中的压力抵制型机构投资者持股比例高于压力敏感型机构投资者,但是其他类型机构投资者持股比例达到10.59%,可见我国机构投资者发展不均衡,大力发展机构投资者,任重而道远。

表3 现金股利支付倾向与机构投资者持股比例的回归结果

表4 现金股利支付力度与机构投资者持股比例的回归结果

第三,截至2013年底,共有251家境外企业获得了QFII资格,但是进入上市公司前十大股东的QFII持股占上市公司总股本的比例不足0.3%。QFII对A股市场发展极其重要,这成为近年来我国QFII发展速度明显加快的主要原因之一。

(二)多元回归结果与分析

1.机构投资者持股与现金股利支付倾向。表3列示了机构投资者持股比例与上市公司现金股利支付倾向的回归结果。表3第(1)列结果显示上市公司前十大股东中的机构投资者总体持股比例对上市公司现金股利支付倾向没有显著影响,这说明我国机构投资者总体上影响上市公司决策,推动上市公司派现回报股东的能力不足。在此基础上,本文进一步考察不同类型机构投资者对上市公司现金股利政策的影响。表3第(2)-(4)列显示QFII持股比例、压力抵制型机构投资者持股比例与上市公司股利支付倾向在远低于1%的水平上显著正相关,而压力敏感型机构投资者持股比例与上市公司现金股利支付倾向没有通过显著性检验。在Tobit模型亦得出相同结论,这表明QFII、投资基金和养老保险基金才会着眼于长远利益,积极参与公司治理。从回归系数大小来看,QFII的相关系数是压力抵制型机构投资者的一倍, QFII持股对上市公司现金股利支付倾向影响效果最显著。

2.机构投资者持股与现金股利支付力度。对于面板数据建模有三种主要方法,即混合OLS模型、固定效应回归模型和随机效应回归模型,通过Likelihood Ratio检验和Hausman检验进行选择。表4第(1)-(3)列选择了随机效应回归模型,表4第(4)列选择固定效应回归模型。实证结果显示,QFII持股比例、压力敏感型机构投资者持股比例与上市公司现金股利支付力度分别在远小于1%的水平上显著正相关,说明QFII和压力抵制型机构投资者持股比例越高,上市公司发放现金股利越多,而压力敏感型机构投资者持股比例与上市公司现金股利支付力度不相关。表4 Tobit模型中得到相同的假设结果。纵观表4,QFII持股比例的相关系数均达到压力抵制型机构投资者持股比例的三倍左右,再一次验证了QFII对上市公司现金股利政策产生影响。

3.机构投资者异质性。从表3和表4的回归结果可以看出,上述各类型机构投资者与上市公司现金股利支付倾向和支付力度的回归结果表明,我国机构投资者存在异质性,QFII是从发达资本市场上引进的专业投资者,具丰富的投资经验,成熟的投资者理念,在全球资本市场中进行投资活动,对企业价值的评价最为客观。QFII积极参与公司治理活动,通过提高公司价值来获利,而不是赚取买卖差价,因此,QFII对公司股利政策的影响能力最强。压力抵制型机构投资者包括证券投资者基金和养老基金,其对公司股利政策的影响能力虽然不及QFII,但是影响效果仍然是显著的。我国机构投资者大部分由证券投资基金构成,证券投资基金选择的并非是在某一会计年度利润较高的公司,而是在一定期间内都保持良好业绩的公司(王琨,2005)。投资基金公司的目的是为委托人保本增值,养老基金则需要稳定的资金来源维持正常运作,所以压力抵制型机构投资者有动力促进公司支付更多的股利。财务公司、保险公司、券商、信托公司、企业年金等对公司业务存在依赖关系的压力敏感型机构投资者,容易受到已有或者潜在商业关系的影响,难以履行监督职责。总之,基于不同投资者目的的机构投资者,对上市公司现金股利政策产生差异性影响。

结论

本文研究了2009-2012年间中国A股市场上市公司前十大股东中机构投资者持股比例与上市公司现金股利政策之间的关系。通过实证研究发现:

第一,QFII持股比例高的上市公司更倾向于发放现金股利,并且机构投资者持股比例越高,发放的现金股利越多,表明QFII能够影响上市公司现金股利政策。

第二,证券投资基金和养老保险基金持股比例越高,对上市公司股利支付倾向和支付力度影响越显著,但是财务公司、保险公司、券商、信托公司、企业年金等压力抵制型机构投资者对上市公司股利政策不相关。

第三,我国机构投资者存在异质性,进入上市公司前十大股东的机构投资者总体对上市公司股利政策影响不明显,揭示了我国机构投资者发展结构不均衡的现状。

我国上市公司股权结构高度集中,进入上市公司前十大的股东机构投资者数量少,持股比例微不足道,QFII、证券投资者基金和养老保险基金依然能对股利政策产生积极影响。因此,大力发展机构投资者,优化机构投资者结构,有利于监督上市公司经营运作,降低代理成本,促进我国资本市场走向成熟。

1.Jensen M C.1986.Agency costs of free cash flow,corporate finance,and takeovers[J]. The American economic review,76(2)

2.Black B S.1998.Shareholder activism and corporate governance in the United States[J].As published in The New Palgrave Dictionary of Economics and the Law,1998,3

3.Utama S,Cready W M.1997.Institutional ownership,differential predisclosure precision and trading volume at announcement dates[J].Journal of Accounting and Economics,24(2)

4.Zeckhauser R J,Pound J.1990.Are large shareholders effective monitors? An investigation of share ownership and corporate performance[J].Asymmetric information,corporate finance,and investment,1990

5.Short H,Zhang H,Keasey K. 2002.The link between dividend policy and institutional ownership[J]. Journal of Corporate Finance,8(2)

6.吴晓晖,姜彦福.机构投资者影响下独立董事治理效率变化研究[J].中国工业经济,2006(5)

7.Grinstein Y,Michaely R.2005.Institutional holdings and payout policy[J].The Journal of Finance,60(3)

8.翁洪波,吴世农.机构投资者、公司治理与上市公司股利政策[J].中国会计评论,2007,5(3)

9.王敏.中国上市公司股利政策的影响因素研究[D].中南大学,2011

10.Ferreira M A,Matos P.2008.The colors of investors` money:The role of institutional investors around the world[J]. Journal of Financial Economics,88(3)

11.Cornett M M,Marcus A J,Saunders A,et al.2007.The impact of institutional ownership on corporate operating performance[J].Journal of Banking & Finance,31(6)

12.Heard J E,Sherman H D.1987.Conflicts of interest in the proxy voting system[J]. Investor Responsibility Research Center

13.Brickley J A,Lease R C,Smith Jr C W. 1988.Ownership structure and voting on antitakeover amendments[J]. Journal of financial economics,20(2)

14.魏志华,吴育辉,李常青.机构投资者持股与中国上市公司现金股利政策[J].证券市场导报,2012(10)