2014年中外钢铁上市公司偿债类群划分

2014年中外钢铁上市公司偿债类群划分

□ 李拥军

摘 要:对14家中外上市公司4项偿债能力指标的同比变化情况进行了分析,在此基础上将4项偿债能力指标及其同比增减情况共计8项指标数据代入系统分类数学模型,在保证各类群最大差异性的前提下,将2014年14家钢铁上市公司偿债变化情况共分为6类,并对每一类群的特点进行了梳理。

关键词:钢铁上市公司;偿债能力;系统分类模型

偿债能力的强弱是判断企业财务状况好坏的重要标准之一。在企业实际运营中,债权人不仅看重企业偿债能力的优劣,同样看重企业偿债能力指标的同比变化情况,如果企业偿债能力指标同比趋好,同样会增强债权人的信心。本文对14家中外钢铁上市公司4项偿债能力指标(流动比率、速动比率、现金总负债比率、所有者权益占比)的同比变化情况进行对比分析,在此基础上将偿债能力指标值及其同比绝对增减量共计8项指标数据代入系统分类数学模型,对14家钢铁上市公司2014年度偿债指标变化情况进行类群的划分。据此探究各类群上市公司在偿债状况上的差异性,同时发现偿债指标变化显著且具有鲜明个性特点的钢铁上市公司。

一、偿债能力指标及上市公司的选取

以变现性为衡量标准,企业的偿债能力分为短期偿债能力和长期偿债能力。短期偿债能力是指企业以其流动资产支付在1年内即将到期的流动负债的能力。如果企业短期偿债能力较弱,表明流动资产对流动负债偿还的保障能力较弱,则企业的信誉会受到一定的损害,企业的短期筹资能力也会被削弱,亦可导致企业筹资、进货成本的增加,企业的投资能力和获利能力会因此受到影响。长期偿债能力是企业以其资产或者劳务支付长期债务的能力。

在短期偿债能力分析中采用的指标是流动比率、速动比率。国内在分析速动比率时将速动资产的范围确定为货币资金、交易性金融资产、应收票据、应收账款4类资产,而流动资产中的存货、1年内到期的非流动资产及其他流动资产等则不计入速动资产中。但国外资产负债表中对流动资产的划分类别要少于中国,如果套用中国的速动资产概念来梳理国外上市公司的速动资产,显然不合适。但国内外财务制度对流动资产、存货的定义基本一致,为此本文将速动资产计算公式定义为“速动资产=流动资产-存货-待摊费用”。鉴于欧美日韩等国家与我国在资产负债表结构方面基本一致,对资产、负债、所有者权益的界定基本一致,因此本文在进行长期偿债能力分析时采用所有者权益占总资产比重(简称所有者权益占比)这一指标;该指标与资产负债率相对应,仅涉及资产总额与所有者权益两项内容。鉴于企业经营活动产生的现金流量净额影响着企业偿债能力,并对债权人判断债务风险有着重要的影响,因此本文选择现金总负债比率指标评价中外钢铁上市公司的偿债能力。上述4个指标的选取,可保证中外钢铁上市公司在偿债能力方面具有较好的可比性。

在以往关于上市公司经济运行情况的分析中发现:如果企业资产规模存在巨大差异,必然导致这些企业在财务指标上存在较大的差异。为规避资产规模对相关财务指标的影响,笔者特意选取了沪深钢铁板块中资产规模位居前八位的中国钢铁上市公司。这8家中国钢铁上市公司分别是鞍钢股份、包钢股份、宝钢股份、河北钢铁、华菱钢铁、马钢股份、太钢不锈、武钢股份。在国外知名钢铁上市公司的选取上本文遵循了地域均衡的原则,在欧洲地区选取了安赛乐米塔尔、德国蒂森克虏伯,在美洲地区选取了美钢联、纽柯,在东亚地区选取了浦项制铁、日本新日铁住金。

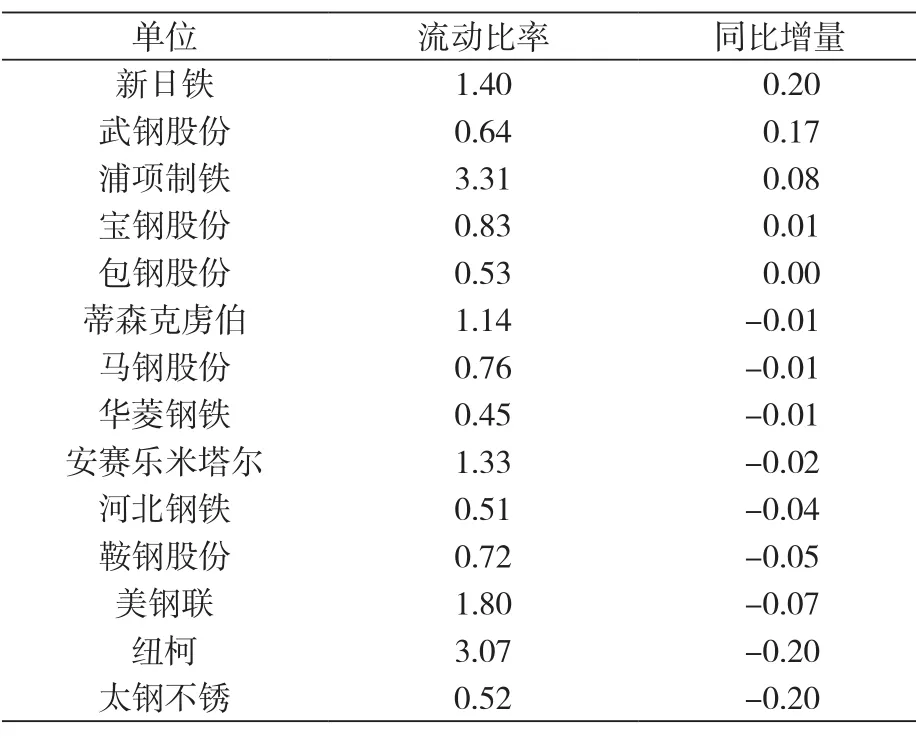

二、流动比率指标变化情况分析

流动比率亦称营运资金比率,是指流动资产总额和流动负债总额之比。有5家上市公司2014年流动比率高于2013年(见表1),其各自增长特点如下:①新日铁住金流动比率绝对增量最大,增长了0.2,主要源于其流动资产同比增长了7.4%,而流动负债同比下降了7.98%;②武钢股份、包钢股份流动比率的增长主要源于流动资产的增长幅度超过了流动负债的增长幅度,如武钢股份公司将持有的武汉钢铁集团鄂城钢铁有限责任公司 77.6%的股权与武钢集团持有的武钢集团国际经济贸易有限公司100%的股权进行资产置换,综合各方面因素后,其流动资产同比增长53.65%,流动负债仅增长了13.25%;③浦项制铁、宝钢股份流动比率的增长主要源于流动资产的下降幅度要小于流动负债的下降幅度。

表1 2014年流动比率指标同比情况

2014年,有9家上市公司的流动比率低于2013年(见表1),其各自流动比率下降的特点如下:①纽柯、美钢联、蒂森克虏伯、华菱钢铁4家上市公司流动比率的下降源于流动负债的增幅要大于流动资产的增幅,如纽柯流动资产同比增长0.5%,但流动负债同比增长7.02%,主要是2014年10月,纽柯公司发行了约3亿美元的商业票据,导致其年底短期债务增长了1.78亿美元;②安赛乐米塔尔、鞍钢股份、马钢股份流动比率的下降源于流动资产的下降幅度大于流动负债的下降幅度,如安赛乐米塔尔流动资产同比下降了17.54%,流动负债同比下降了16.29%;③太钢不锈、河北钢铁流动比率的下降源于流动资产同比下降,而流动负债同比却在增长。

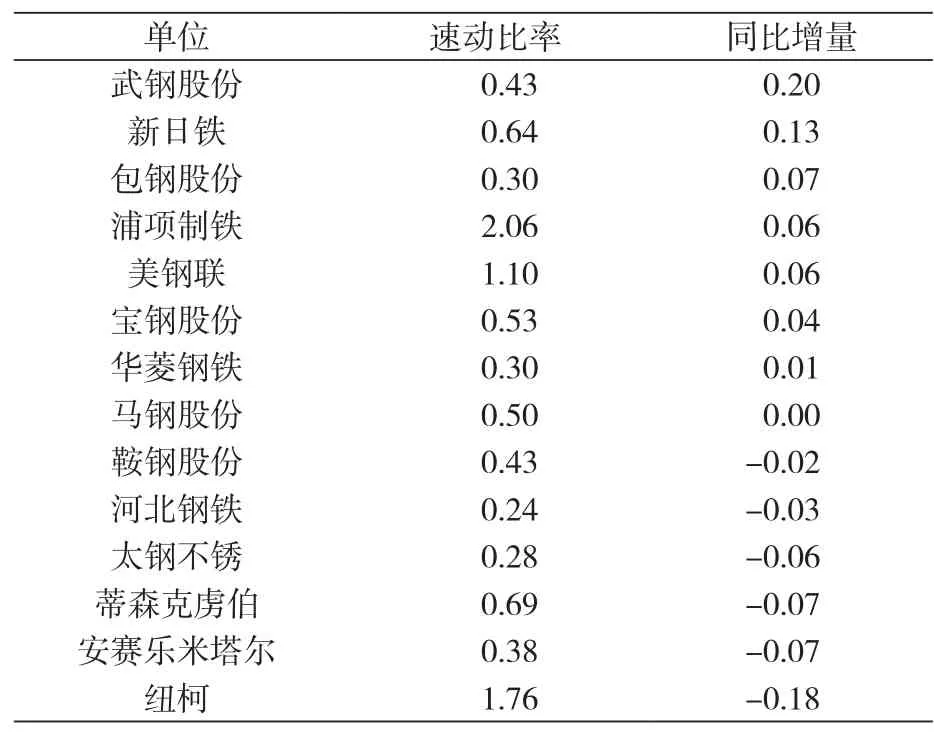

二、速动比率年度对比分析

速动比率是企业速动资产(从流动资产中剔除存货、待摊费用、预付费用等变现能力相对较差的项目后所剩余的资产)与流动负债之间的比例。2014年,有6家上市公司速动比率同比下降(见表2),其中纽柯绝对下降量最大,下降了0.18。对这6家上市公司进行对比分析可知:①纽柯、蒂森克虏伯、太钢不锈、河北钢铁速动比率的下降源于速动资产同比下降,流动负债同比却在上升;②安赛乐米塔尔、鞍钢股份速动比率的下降主要源于速动资产的下降幅度远大于流动负债的下降幅度,如鞍钢股份流动负债下降了2.79%,其速动资产却大幅下降了9.13%。

表2 速动比率指标同比情况

2014年,有8家上市公司速动比率同比上升(见表2),绝对增量最大的是武钢股份,同比上升了0.2。对这8家上市公司进行对比分析可知:①武钢股份、包钢股份、美钢联、华菱钢铁4家上市公司速动比率的上升源于其速动资产增长幅度大于流动负债增长幅度,如武钢股份受资产置换等多种因素影响,速动资产增长115.18%,其中应收账款增长65.19亿元,增幅达236.72%,预付账款增长22.32亿元,增幅达194.43%,而其同期流动负债仅增长13.25%;②新日铁住金、宝钢股份速动比率的上升源于其速动资产同比上升而流动负债同比下降,如新日铁住金速动资产同比增长15.15%,但流动负债同比下降了7.98%;③浦项制铁、马钢股份速动比率的上升源于其速动资产下降幅度小于流动负债下降幅度,如浦项制铁速动资产同比下降2.36%,流动负债同比下降了5.09%。

三、所有者权益占比(100%-资产负债率)同比情况

资产负债率通过计算总资产中负债的比重,来反映企业长期偿债能力的强弱,也是衡量企业总资产中所有者权益和债权人所投资金比例是否合理的重要指标。资产负债率与所有者权益占总资产比重(简称所有者权益占比)呈对应关系。所有者权益占比是企业所有者权益总额与资产总额之间的比率,是衡量企业总资产中所有者权益和债权人所投资金比例是否合理、基本财务结构是否稳定的重要指标。

2014年,有7家上市公司所有者权益占比同比增长(见表3),对这7家上市公司进行对比分析可知:①美钢联所有者权益占比绝对增量最大,同比增长了5.38个百分点,其所有者权益占比的增长首先得益于其所有者权益中的“累积其他综合损失”减少了3.11亿美元,相当于所有者权益增加了3.11亿美元,其次是得益于美钢联负债规模的下降,如负债结构中应付职工福利减少了9.47亿美元,长期货款及债券减少了4.96亿美元;②美钢联、浦项制铁、鞍钢股份、马钢股份4家上市公司所有者权益占比的增长源于资产总额同比下降,但所有者权益同比正增长;③新日铁住金、华菱钢铁、宝钢股份3家上市公司所有者权益占比的增长源于资产总额的增长幅度低于所有者权益的增长幅度,如新日铁住金资产总额增长了1.32%,但所有者权益大幅增长了9.10%,主要是未分配利润增长了1 347.5亿日元,“其他综合收益”增长了1 360亿日元。

表3 2014年所有者权益占比指标同比情况

2014年,有7家上市公司所有者权益占比同比下降(见表3),其中包钢股份绝对下降量最大,同比下降了3.27个百分点。对这7家上市公司进行对比分析可知:①包钢股份、纽柯、河北钢铁所有者权益占比下降主要源于所有者权益的增长幅度低于资产总额的增长幅度,如包钢股份所有者权益增长了0.19%,而资产总额同比增长了17.9%,而且资产总额的增长主要对应着流动负债的增长,主要体现为应付票据增长30.49亿元,应付账款增长61.7亿元;②安赛乐米塔尔所有者权益占比的下降主要源于所有者权益的下降幅度大于资产总额的下降幅度;③蒂森克虏伯、武钢股份、太钢不锈所有者权益占比的下降主要源于资产总额同比正增长,但所有者权益却是负增长,如蒂森克虏伯资产总额同比增长2.91%,但所有者权益同比下降了11.18%,主要是未分配利润下降了7.08亿欧元,“其他综合所得”虽然增加了4.06亿欧元,但无法弥补未分配利润下降所造成的负面影响。

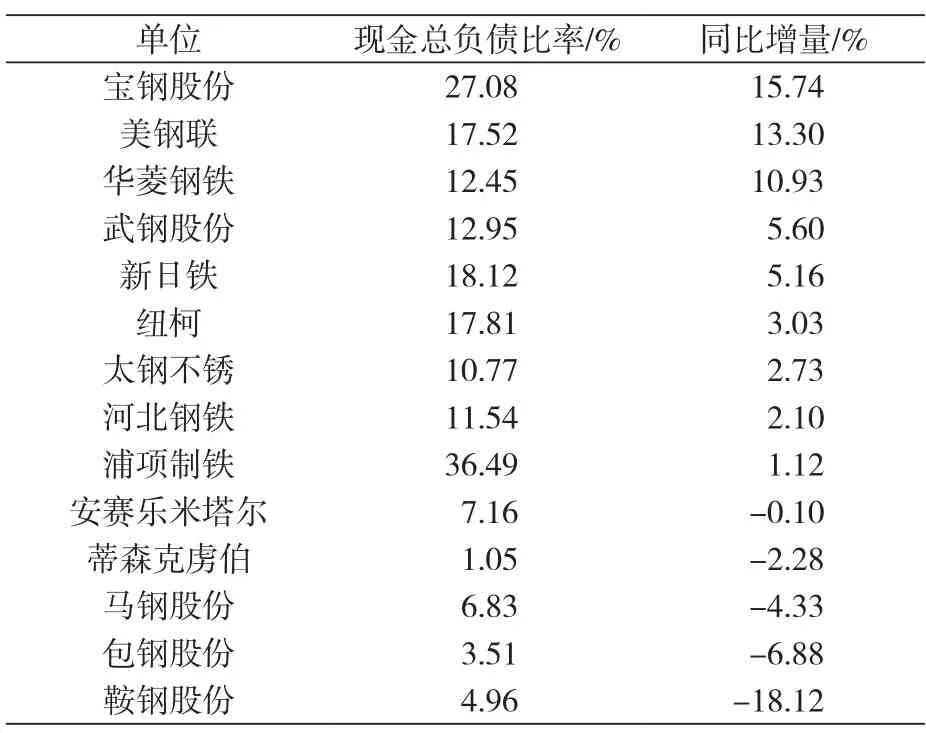

四、现金总负债比率对比情况

现金总负债比率指标反映的是企业经营活动产生的现金净额偿还全部债务的能力,该指标值越大,经营活动产生的现金流对负债清偿的保证越强,企业偿还全部债务的能力越大。

将14家中外钢铁上市公司2014年、2013年现金总负债比率进行对比,有9家上市公司2014年现金总负债比率同比正增长(见表4)。对这9家上市公司进行分析可知:①宝钢股份、美钢联、新日铁住金3家上市公司现金总负债比率的增长主要源于经营活动产生的现金流同比正增长,而负债总额同比在下降,如宝钢股份经营活动产生的现金流同比增长133.91%,主要是销售商品、提供劳务收到的现金增长了27.58亿元,购买商品、接受劳务支付的现金减少了129.79亿元,最终是经营活动产生的现金流量净额同比增长161.9亿元,而美钢联经营活动产生的现金流同比增长260.39%,则主要受应付款项增加、应收款项有所下降的影响;②纽柯、华菱钢铁、武钢股份、太钢不锈、河北钢铁5家上市公司现金总负债比率的增长主要源于经营活动产生的现金流的增长幅度远远大于负债总额的增长幅度,如纽柯经营活动产生的现金流同比增长24.58%,其中净利润同比增长39.33%、折旧同比增长21.68%,而负债总额同比仅增长3.4%;③浦项制铁现金总负债比率的增长主要源于营活动产生的现金流的下降幅度仅为12.6%,小于其15.29%的负债总额下降幅度。

表4 2014年现金总负债比率同比情况

2014年,有5家上市公司现金总负债比率同比下降(见表4)。对这5家上市公司进行对比分析可知:①安赛乐米塔尔、马钢股份、鞍钢股份3家上市公司现金总负债比率的下降主要源于经营活动产生的现金流的下降幅度远远大于负债总额的下降幅度,如安赛乐米塔尔经营活动产生的现金流下降了9.92%,主要是折旧减少了7.56亿美元,计提减值准备减少了3.25亿美元,来自合资企业的利润减少了2.7亿美元,而负债总额同比仅减少了8.65%,鞍钢股份经营活动产生的现金流下降了79.77%,而负债总额仅下降了5.85%;②蒂森克虏伯、包钢股份现金总负债比率的下降主要源于经营活动产生的现金流同比大幅度下降,而负债总额同比在增长,如蒂森克虏伯经营活动产生的现金流下降了67.01%,而负债总额却增长了4.34%。

五、中外上市公司偿债状况的类群划分

将流动比率、速动比率、现金总负债比率、所有者权益占比4项偿债能力指标及各项指标同比增减情况共计8项指标数据代入系统分类数学模型,经过系统分类数学模型计算,在保证各类群最大差异性的前提下,2014年14家钢铁上市公司偿债变化情况可分为6类,见表5。

表5 中外钢铁上市公司2014年偿债状况分类

1.第一类群

由浦项制铁单独组成第一类群,这一类群的显著特征是:①流动比率、速动比率、现金总负债比率、所有者权益占比4项偿债能力指标表现优异,各项指标排名均位居首位;②从指标同比变化角度看,4项指标均高于2013年同期水平;③浦项制铁偿债指标的增长是在原有高水平状态下的持续增长,表明其偿债能力正处于持续优化状态。浦项制铁在盈利指标出现局部弱化的情况下持续优化偿债能力指标,表明其在行业形势低迷的大环境下,特别注重对债权人的责任与义务,努力向债权人传递积极的信息,以获取债权人的更大支持。

2.第二类群

纽柯单独组成第二类群,这一类群的显著特征是:①4项偿债能力指标表现优异,其中流动比率、速动比率2项指标排名均为第二位,现金总负债比率、所有者权益占比2项指标排名均为第四位;②从指标同比变化角度看,除现金总负债比率指标同比正增长外,其他3项偿债指标同比均出现不同程度的下降,其中流动比率下降0.2,速动比率下降0.18,这两项指标的下降绝对量均位居首位,其主要原因是纽柯流动负债中应付票据增长幅度较大;③2014年,纽柯偿债状况变化的最大特点就是各项运营指标在原有较高水平的基础上均有一定幅度的下滑,但依然属于偿债能力卓越的上市公司。

3.第三类群

宝钢股份、美钢联、武钢股份、新日铁组成第三类群,这一类群的显著特征是:①各上市公司4项偿债能力指标多处于中等偏上水平,个别公司的个别指标表现优异;②从指标同比变化角度看,仅美钢联、武钢股份各有一项指标出现下降,该群体上市公司偿债能力指标整体处于同比上升的态势;③这一类群上市公司的显著特征是4项偿债能力指标表现较优异,偿债水平处于持续改进和提高的状态。

4.第四类群

鞍钢股份、马钢股份2家上市公司组成第四类群,这一类群的显著特征是:①流动比率、速动比率、现金总负债比率3项偿债能力指标值较为接近,均处于中等或中等偏下水平;②从指标同比变化角度看,2家上市公司仅所有者权益占比指标同比正增长,其他3项指标或是持平或是下降,整体处于下降状态;③这一类群上市公司偿债状况的显著特征是偿债指标整体处于中档偏下的水平,偿债指标整体处于下降状态,偿债能力较2013年有所下滑。

5.第五类群

安赛乐米塔尔单独组成第五类群,这一类群的显著特征是:①流动比率、所有者权益占比2项指标处于中等偏上水平,速动比率、现金总负债比率处于中等偏下水平;②从指标同比变化角度看,4项偿债指标同比均出现下降,但下降的绝对量较小;③这一类群上市公司2014年偿债状况变化的最大特点是,原有中等偏上的偿债状况出现了整体小幅下滑的迹象,但整体运营能力依然处于中等偏上水平。

6.第六类群

包钢股份、蒂森克虏伯、河北钢铁、华菱钢铁、太钢不锈5家上市公司组成第六类群,这一类群的显著特征是:①除蒂森克虏伯个别指标表现良好外,多数上市公司偿债指标处于中下游水平,且每家上市公司至少有2项偿债指标排名居于后三位;②从指标同比变化角度看,除华菱钢铁仅有1项指标同比下降外,其他4家上市公司均有至少3项偿债指标均出现了下降。华菱钢铁得以归为该类群,主要源于其有3项指标排名后三位;③这一类群上市公司2014年偿债状况变化的最大特点是原有较低水平的偿债状况出现了持续恶化的迹象,企业急需提高偿债水平,改善现有偿债状况。

六、结论

总体看,浦项制铁、纽柯、安赛乐米塔尔、鞍钢股份、马钢股份5家上市公司2014年偿债状况及同比变化具有的鲜明的“个性色彩”,其中浦项制铁原有的高水平偿债能力进一步提高;纽柯、安赛乐米塔尔、鞍钢股份、马钢股份4家上市公司偿债水平出现下滑,但纽柯、安赛乐米塔尔的偿债能力仍处于较高水平;包钢股份、河北钢铁、华菱钢铁、太钢不锈4家中国钢铁上市公司的偿债能力偏弱,部分公司的偿债指标呈下滑态势,因此,这4家上市公司需要改善债务结构,提高盈利水平,从而提高偿债能力。○

参考文献:

[1]曾雪强,李国正.基于偏最小二乘降维的分类模型比较[J].山东大学学报(工学版), 2010(5).

[2]张汉飞.我国上市公司偿债能力指标的分布特征研究[J].商业研究,2006(17).

(本文作者为中国钢铁工业协会教授级高级分析师、管理学博士,北京100711)

文献标识码:A

中图分类号:F275

文章编号:1002-1779( 2015) 05-0004-04