浅谈小企业会计基础

吴鑫奇

(南京工业职业技术学院,南京210045)

浅谈小企业会计基础

吴鑫奇

(南京工业职业技术学院,南京210045)

《企业会计准则——基本准则》规定企业会计基础是权责发生制,《小企业会计准则》没有具体规定小企业的会计基础。尽管《小企业会计准则》制定的法律依据之一是《企业会计准则——基本准则》,但不意味着小企业的会计基础也是权责发生制。我们认为小企业的会计基础应该是权责发生制和收付实现制的结合。

会计基础;权责发生制;收付实现制;期末计息日;应付利息日

一、会计基础的意义

众所周知,会计的基本环节是会计确认、会计计量和会计报告。如何进行确认、计量和报告,直接影响会计的信息质量。会计基础也称会计处理基础,也就是企业在解决如何进行会计确认、计量和报告所采用的基础,是企业确认一定会计期间的收入和费用,从而确定损益所采用的标准。因此,这是企业进行会计业务处理的基本出发点。

会计核算的前提条件共有四个:会计主体假设、持续经营假设、会计分期假设和货币计量假设。正是由于会计分期假设,导致会计产生了本期和非本期的区别。因此,会计实务中在处理这些收支发生的期间与应归属的期间不一致的交易或者事项时,就必须选择合适的会计处理基础,以便将收入和费用在时间上进行合理的配比,正确计算当期盈亏。

实务中,可供选择的会计基础主要有两种:权责发生制和收付实现制。

权责发生制也称应收应付制,它是以应收和应付作为标准来确定本期的收入和费用,即只要是属于本期的收入和费用,无论其有没有收到或者是支付,都应将其作为本期的收入和费用处理;反之,只要不属于本期的收入或费用,即使已经收到了或者支付了,也不能将其作为本期的收入或费用处理。这种方法不考虑实际收到或支出货币资金的时间,而重点考虑收入和费用应该由哪个对象和哪个期间负担,由于负担的对象和负担的期间的不一致性,这样就有可能导致尽管属于本期收入却并没有收到货币资金,由此产生应收账款;而有时,本期尽管收到了货币资金,但其却属于以前期间赊销的回款或预收的货款,并不属于本期收入。同样,对于费用而言,也会出现尽管目前尚未支付货币资金,但费用却已经发生了,应当将其计入本期费用即预提的情况,以及尽管已经支付了货币资金,但其并不属于本期费用,而要在以后期间进行分摊即摊销的情况。

与权责发生制对应的是收付实现制,也称实收实付制,它与权责发生制相反,它是以货币资金是否收到或付出作为标准来确定本期的收入和费用,即:只要是本期实际收到或支出的款项,不论它是否属于本期的收入和费用,都应作为本期的收入和费用。这种方法不考虑收入和费用应该由哪个期间负担,只考虑收入和费用的实际收到或支付的时期,哪个期间收到或支付就作为该期间的收入或费用。这种方法不会出现没有收到就确认为收入的情况,因此,回款或预收货款应全部作为收到期间的收入;费用也不存在预提和摊销的情况,只要是实际支付了,就将其直接作为支付期间的费用。

二、对小企业会计基础的理解

《企业会计准则——基本准则》在总则第九条中明确规定:“企业应当以权责发生制为基础进行会计确认、计量和报告。”可是,《小企业会计准则》却没有明确指出小企业应采用何种会计处理基础。但是,《小企业会计准则》总则第一条规定:“为了规范小企业会计确认、计量和报告行为,促进小企业可持续发展,发挥小企业在国民经济和社会发展中的重要作用,根据《中华人民共和国会计法》及其他有关法律和法规,制定本准则。”“其他相关法律和法规”又是什么呢?对此,《小企业会计准则释义》指出,小企业会计准则制定的法律依据之一是《企业会计准则——基本准则》。那么,这是否意味着小企业也采用权责发生制呢?我们认为,不能简单地这样推理。

我们知道,企业所得税的申报是一项非常复杂的工作。为了尽量减少小企业在所得税申报过程中的纳税调整事项,同时减少税务部门对小企业的计征成本、提高税收征管的效率,促进小企业实行查账征收,财政部在制定《小企业会计准则》时,遵循的原则之一是以税法为导向,即“以满足小企业会计信息使用者(主要为税务部门)的需求为根本出发点,最大限度地消除小企业会计与税法的差异”。而税法应纳税所得额的计算,尽管也以权责发生制为基础,但“为保证财政收入的均衡入库、便于征管和反避税的需要,税法偶尔也采用收付实现制”,因此,在收入和费用的确认方面,税收实务中,实际上是采用权责发生制和收付实现制相结合的方法,特别是在费用的确认方面,税法更加倾向于收付实现制。所以,我们不能因为《企业会计准则——基本准则》是《小企业会计准则》制定依据,就简单地将小企业会计基础概括为权责发生制,其中最具有说服力的一个证据,就是《小企业会计准则》中有关银行借款利息费用和债券投资收益确认的会计处理方面的规定,它没有遵循权责发生制原则,而是遵循了收付实现制原则。

我们知道,在企业会计准则中,对利息费用(无论是银行借款利息还是发行债券利息)的确认,一般都是在会计

期末的计息日进行确认,计入当期财务费用或在建工程;如果是债券投资,则在会计期末的计息日计入投资收益。这里的会计期末计息日一般是指资产负债表日,即月末、季末或年末,并不是合同规定的应付利息日,这显然遵循的是权责发生制。

但是,《小企业会计准则》第四十八条规定:“短期借款应当按照借款本金和借款合同利率在应付利息日计提利息费用,计入财务费用。”第五十二条规定:“长期借款应当按照借款本金和借款合同利率在应付利息日计提利息费用,计入相关资产成本或财务费用。”第十九条规定:“分期付息、一次还本的长期债券投资,在债务人应付利息日按照票面利率计算的应收未收利息收入应当确认为应收利息,不增加长期债券投资的账面余额;一次还本付息的长期债券投资,在债务人应付利息日按照票面利率计算的应收未收利息收入应当增加长期债券投资的账面余额。”这里的应付利息日是指合同中所确定的日期,并不是资产负债表日,即并不是月末、季末或年末。很明显,这说明《小企业会计准则》要求企业在确认短期借款利息、长期借款利息以及确认长期债券投资收益时,均要求企业遵循的是收付实现制,而不是权责发生制。

《小企业会计准则》第六十六条又规定:“通常,小企业的费用应当在发生时按照其发生额计入当期损益。”《小企业会计准则释义》对此指出:“小企业在对费用进行具体账务处理时,既可以在费用发生的当时登记入账,也可以在费用发生的当月月末登记入账。”一般情况下,小企业对于到期银行借款的利息不予支付的情况不多,同样,对于到期债券投资的利息收不回的情况也很少,因此,实务中,小企业对于银行借款的利息费用,通常不会在合同约定的付息日入账,而是在收到付息通知单后才会入账,也就是在实际付息日入账;对于长期债券投资的利息收入,往往也不会在债务人的付息日入账,而是在收到收款通知单后才入账,也就是实际收到利息日入账。这进一步说明,小企业在实务中遵循的也是收付实现制。

以《小企业会计准则释义》中关于长期债券投资案例【例2-22】的相关资料为例:2013年1月3日,A公司购入某企业当年1月1日发行的5年期企业债券,债券票面利率12%,债券的面值为1 000元,A公司按照每张1 050元的价格共购入该债券800张,另外,支付有关税费计4 000元。假设该债券每年支付付息一次,最后一年偿还债券本金并支付最后一期利息。

很显然,这属于分期付息、一次还本的长期债券投资,因此,A公司应按年计提债券利息。

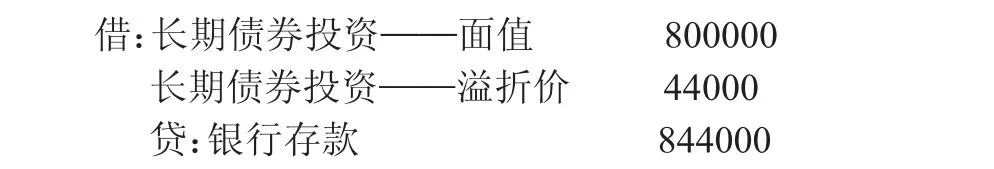

2013年1月3日A公司购入债券时应编制如下会计分录:

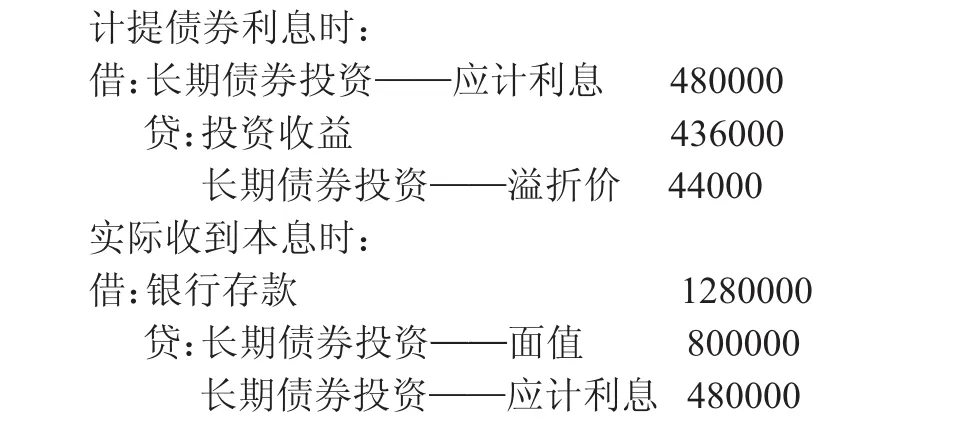

2013年12月31日A公司计提债券利息时应编制如下会计分录:

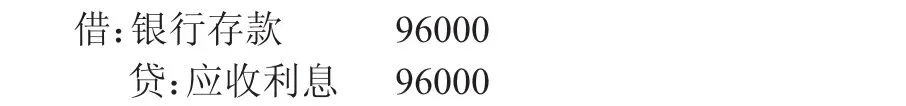

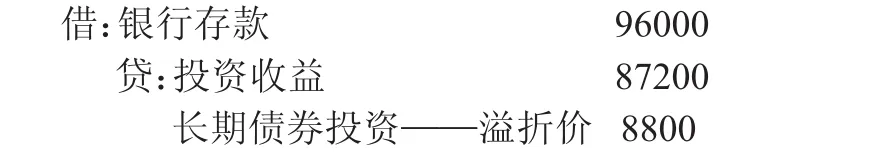

A公司实际收到利息时应编制会计分录如下:

该案例是以年末作为付息日为例的,因此,对于该公司而言,每年的年报中所反映的投资收益87 200元,符合权责发生制。

但是,该案例有明显的缺陷,首先,我们国家现行的企业债券,一般都是到期一次还本付息的债券,如果我们将该案例改为到期一次还本付息的长期债券投资,则根据《小企业会计准则》相关规定,2013年1月3日A公司购入债券时的会计分录不变,但2013年12月31日至2016年12月31日A公司都不需要进行会计处理,直到2017年12月31日才需要进行如下会计处理:

很明显,A公司该批债券的投资收益在前面4年的年报中都没有反映,直到最后一年才在年报中以436 000元反映出来,这明显有违权责发生制原则,而更体现了收付实现制原则。其次,即使是属于分期付息、一次还本的长期债券,债券的发行日并不都是每年的1月1日,假设是其他日期,比如,2月8日,那么,公司支付债券的利息不会在年末,而是在次年的2月8日,此时按《小企业会计准则》,企业应该在2月8日收到债券利息时,才确认投资收益,年底并不确认投资收益:

这显然符合收付实现制。

当然,我们也不能由于这个案例就简单地推论出小企业会计处理基础采用的就是收付实现制,毕竟《企业会计准则——基本准则》是小企业会计准则的法律依据之一。

三、结语

综上所述,尽管《小企业会计准则》制定的法律法规依据之一是《企业会计准则——基本准则》,但并不意味着小企业的会计基础就是权责发生制,更不能讲是收付实现制。我们认为小企业会计基础应该是权责发生制和收付实现制的结合。

[1]财政部会计司编写组.小企业会计准则释义[M].北京:中国财政经济出版社,2011.

[2]中华人民共和国财政部.小企业会计准则[M].北京:经济科学出版社,2011.

[3]高金平.新企业所得税法与新会计准则差异分析[M].北京:中国财政经济出版社,2008.

[4]中华人民共和国财政部.企业会计准则[M].北京:经济科学出版社,2006.

[责任编辑:王旸]

F235

A

1005-913X(2015)12-0082-02

2015-09-17

吴鑫奇(1963-),男,浙江安吉人,副教授,中国注册会计师,研究方向:企业会计及企业内部控制。