股利税减税、金融环境异质与企业资本结构

——来自中国上市公司的经验证据

童锦治,黄克珑,朱恺容

(厦门大学经济学院,福建厦门361005)

●“985”高校经济学人计划

股利税减税、金融环境异质与企业资本结构

——来自中国上市公司的经验证据

童锦治,黄克珑,朱恺容

(厦门大学经济学院,福建厦门361005)

文章基于2005年股利税改革,研究了股利税税率变动对我国上市公司资本结构的影响。研究发现,股利税税率总体上与企业资产负债率正相关,股利税减税政策降低了企业的资产负债率。但受所处环境金融市场化水平差异的影响,实施不同股利税政策的企业资产负债率的变化状况不同:一般而言,所处环境金融市场化水平越高,股利税减税带来的企业资产负债率下降程度越大;当所处环境金融市场化水平过低时,股利税率变动不会对企业的资本结构造成显著影响。此外,研究还发现股利税减税对非国企资本结构变化的影响强于国企。据此提出了相应的政策建议。

股利税;个人所得税;金融市场化;资本结构;资产负债率

一、引言

自Miller(1977)将个人所得税因素引入资本结构理论以来[1],个人所得税(主要包含针对个人的股利税和资本利得税,以下简称个税)对企业资本结构的影响就成为资本结构理论研究的一个重要视角。然而,迄今为止,该领域的研究仍未达到令人满意的程度,这集中体现在文献未就个税影响企业资本结构的制度环境适用性展开深入的探讨,不能很好地解释为何相同个税政策会对不同企业产生不同的影响。同时,资本结构理论的适用性是与一国的经济情况、金融市场体系及制度环境密切相关的(Fan等,2012)[2],而现有股利税①与企业资本结构关系文献的研究对象主要来自美国等发达经济体。较之发达经济体完善的金融制度和较高的金融市场化水平,处于经济转型期的中国金融市场具有金融发展水平较低、区域间金融市场化水平不平衡

等特点(吴祖光和万迪防,2013)[3]。那么,在中国特有的制度环境下,基于西方发达国家现实、建立在完美市场理论基础上的股利税与企业资本结构关系理论是否适用于分析我国经济的现实?非完美的金融市场会对两者的关系产生何种影响?区域金融市场化水平的不同又是否会造成股利税对企业资本结构的影响存在差异?回答上述问题,无疑对研究股利税与企业资本结构关系、丰富中国自身资本结构理论、探讨为何相同的个税政策会对不同企业产生不同影响,具有一定的理论意义。

研究股利税与企业资本结构的关系不仅有重要的理论意义,也有一定的现实意义。近年来,我国企业部门的杠杆率不断升高,企业融资结构呈现较为明显的失衡状态。标准普尔数据显示,2013年中国企业部门的杠杆率为155%,远超90%的安全阈值②。因此,降低企业负债率,改善企业融资结构也就成了保证我国经济长期稳定增长的题中之意。经济学理论早已指出,税收是影响企业进行资本结构选择的重要因素之一。并且,由于股利税占我国税收收入比重很小,较之运用紧缩货币供应等金融政策,调整股利税率、优化企业资本结构并不会对整体经济运行造成太大的负面影响。因此,如何运用税收政策降低企业资产负债率,推动企业资本结构的优化也十分值得关注。

在个人所得税与资本结构之间关系的研究中,如何控制其他干扰因素的影响一直是研究的一大难点,这也是为何研究两者关系的实证文献较少的一个重要原因。财税[2005]102号文规定“我国个人投资者与证券投资基金从上市公司取得的股息红利所得暂减按50%计入应纳税所得额”,这就为研究股利税对资本结构的影响提供了绝佳的“自然实验”对象:一方面,股利税减半政策仅适用于部分投资者,这就形成了一个外生的“处理效应”,使得采用“双重差分”估计方法评价其效果成为可能;另一方面,由于财税[2005]102号文仅涉及税负的变动而未涉及其他税收制度的调整,因此该事件的效果比较纯净,有利于更好地评估股利税税率变动对企业资本结构的影响。

因此,本文在借鉴国内外现有文献的基础上,基于我国上市公司数据,借鉴构建双重差分的思想,主要就以下问题开展研究:首先,研究了2005年股利税率降低对企业资本结构及相关融资决策行为的影响;其次,通过引入企业所处环境的金融市场化程度异质性,探讨了不同金融市场化程度对股利税税率变动与企业资本结构关系的影响;最后,基于区域市场化水平、产权属性的视角,对上述影响进行了分组研究。

本研究可能的贡献主要在于:通过引入金融环境异质性,将股利税与企业资本结构的研究与我国现实结合起来。这不仅有助于丰富我国税收与企业资本结构互动关系理论研究,也将税收政策有效性与市场环境建设两者相联系。这将对回答如何运用税收手段推动我国经济“去杠杆化”,乃至我国如何进一步深化税制改革提供参考。

二、文献回顾、理论机制与实证假设

(一)文献回顾

在Miller(1977)研究的基础上,有关学者从理论与实证两个方面对个税与企业资本结构关系理论进行了拓展。在理论研究方面,有关学者通过引入非债税盾、不确定性、债务成本、融资偏好、税制设计等因素,不断地丰富和拓展Miller的理论模型并使之与经济现实更为吻合,证明了在存在企业所得税的条件下,个税会通过影响企业的债务税收利益与企业的权益成本改变企业的最优资本结构,这一般表现为个税税率越低企业的资产负债率水平也会越低(DeAngelo和Masulis,1980;Dammon和Sentbet,1988;Green和Hollifield,2003;李瑞敏,2009;Morellec和Schurhoff,2010;李桂萍和刘薇,2013)[4-9]。在实证研究方面,相关成果进一步地阐明了个税影响企业资本结构的逻辑链条,从而为上述理论研究结论提供了证据支持:由于负债率上升会对企业的债务成本产生影响,个税税率变动将降低企业权益资本成本(Dhaliwal等,2006,2007)[10-11],减少企业举债的税收收益(Graham,1999)[12],改变企业债务融资成本和权益融资成本的相对关系,从而影响企业资本结构。在此基础上,部分学者开始对个税对企业资本结构影响的显著性展开了研究,以回答为何面对相近的个税政策,不同企业的资本结构选择会有差异:Ayers等(2002)、Dhali⁃wal等(2003,2005,2007)[13-15,11]指出股利税与资本利得税对企业权益成本的影响会随着企业个人投资者持股比例的增加而上升,因此股利税与资本结构的关系会受到个人与机构投资者持股比例的影响;Faccio和Xu(2012)发现股利税率与企业的资产负债率正相关,并且股利政策会对两者关系产生影响[16];Lin和Flannery(2013)的研究则印证了Faccio和Xu(2012)的结论,同时他们还发现股利税率对企业资产负债率的正向影响会因为个人持股比例和企业所得税边际税率的上升而变大[17]。

然而,相关研究仍存在以下明显的不足:首先,在现有研究个税与企业资本结构关系国内外文献中,实证研究数量还相对较少,且研究对象主要

集中于西方发达国家,对发展中国家和新兴经济体的研究很少,以中国为研究对象的文献几乎没有。其次,现有研究成果基本上都从股利、税率等影响资金需求方融资决策的因素出发,讨论个税对企业资本结构影响的适用性,而忽视了资金供给因素对个税与企业资本结构互动关系的影响。事实上,金融环境、信贷政策、交易成本和费用等诸多因素的存在也可能通过影响资金供给方的行为进而影响企业的融资决策(曾海舰和苏冬蔚,2010;伍中信等,2013;Dai等,2013)[18-20]。因此,有必要结合这类因素对个税与企业资本结构互动关系进行更深入的探讨。最后,大多数相关研究还隐含了一个假设——所有的企业处于相似的外部环境中,虽然这种假设对多数发达经济而言是合理的,但是对于区域差异巨大的中国而言,区域金融环境的差异是否会造成个税与企业资本结构互动关系存在差异?这也十分值得研究。因此,本文结合我国特有的制度环境因素,选择了金融环境异质性这一视角,从一个侧面对上述问题进行探讨。

(二)理论机制与实证假设

Graham(2003)和van Binsbergen等(2010)的研究成果为本文理论分析提供了基本框架[21-22]。上述研究指出,债务融资企业的价值(Vdebt)等于其在无债务融资状态下的价值(Vnodebt)加上债务融资带来的节税收益,减去债务融资财务困境成本:

其中,D、A和η分别代表企业的账面债务规模、资产规模和资产负债率;τc、τe、τi和r分别代表企业所得税率、股利税率、利息税率和借款利率;C(rη)是单位资产的财务困境成本,即因债务增加而需要对债权人进行的风险补偿,且其边际成本可以表达为一个近似线性的函数即(2)式,其中α代表一些特定的企业财务指标,β为一个大于0的常数(van Binsbergen等,2010;Lin和Flannery,2013)[22,17]:

同时,本文采用了f(m)表示金融环境对企业债务成本造成的影响,m代表区域金融市场化程度,f(m)满足f(m)>0,f’(m)<0,f’’(m)<0,即当企业所处区域金融市场化程度越低时,单位资产的财务困境成本将会越大。这是因为在金融市场发展水平较高的区域中,政府不当管制少,金融部门竞争充分,资金供给者可以有效地通过债务契约对融资企业进行约束,降低企业出现财务困境的可能性。相反,当金融市场发展水平较低时,金融机构的竞争不足、信息不对称等问题可能越严重,这会导致债权人索取更高的风险溢价,增加企业债务融资的交易成本与交易费用。此外,金融市场环境建设较低还可能导致资金的有效供给不足,从而直接增加企业的融资成本(North,1990;姜付秀和黄继承,2011;程新生等,2012)[23-25]。

基于此,联立(1)式、(2)式,并对方程两边对D一阶求导可得最优资本结构的表达式(3)式,对(3)式关于τe一阶求导可得(4)式。进一步地,可以得到(5)式。

据此,本文提出实证假设1和假设2。

假设1:在其他条件相同时,企业的资产负债率与股利税率正相关;

假设2:股利税与企业资本结构的关系会受到其所处金融环境市场化程度的影响,金融环境市场化程度越高,股利税率变动对企业资本结构的影响越大。

需要指出的是,上述假设必须建立于一个基本论点之上,即企业融资行为对资本成本变化是敏感的,金融市场在资源配置中必须发挥一定作用。因而,当企业所处环境金融市场化过低时,资金的分配将更多依赖于行政指令而非价格作用,这将导致股利税率变动引发的资本成本变化不会对企业的融资决策造成显著的影响。同时,企业产权属性的异质性也可能影响假设1和假设2的成立。一些研究指出(如Fan等,2012;罗宏和陈丽霖,2012)[2,26],由于预算软约束、政府干预等因素的存在,政府控制下的企业一般面临着较低的债务融资约束与债务融资成本,股利税调整对其融资成本的影响可能较小,其融资行为对政策变动的敏感性也可能相对较弱。因而,较之其他企业,股利税税率变动对政府控制下企业融资决策的影响可能相对较弱。由此,本文提出假设3和假设4。

假设3:较之其他所有制类型的企业,国有企业的资本结构更不容易受到股利税税率变动的影响;

假设4:较之处于金融市场化程度较低区域内的企业,处于金融市场化程度高区域内企业的资本结构更易受到股利税税率变动的影响。

三、实证设计与样本选择

本文的实证模型如下:

其中,模型Ⅰ(6式)用于检验假设1,模型Ⅱ(7式)用于检验假设2。在模型Ⅰ中主要关注的是双重差分变量DID系数,在模型Ⅱ中主要关注双重差分变量与金融市场化指数交乘项系数。

本文采用企业的资产负债率(DRi,t)作为因变量。本文的主要解释变量有:①受改革影响的股份比例(OWNi,t)。现有文献指出股利税减税降低企业权益资本成本的程度是与该企业受益于减税政策主体的持股比例显著正相关的(Ayers等,2002;Dhaliwal等2007)。因此,在其他条件相同时,受改革影响的股份类型占全部股份比例越高的企业受改革影响的可能性也应该越大[11,13]。因此,本文借鉴Dhaliwal等(2007)、Lin和Flannery(2013)的做法,采用估算的自然人与证券投资基金持股比例作为代理变量。其计算方式如下:受改革影响股份比例= 1-除证券投资基金外的机构持股③-国家股[27,17]。②时间变量(AFTi,t)。2005年以后取1,否则取0。③双重差分变量(DID)。受改革影响的股份比例与时间虚拟变量的乘积。④金融市场化水平(FINi,t)。金融市场化进程的相关数据来源于《中国市场化指数:各地区市场化相对进程2011年报告》[28]。

同时,借鉴王跃堂等(2010)、Fan等(2012)、伍中信等(2013)、Dai等(2013)的研究成果[29,2,19-20],本文选取了如下控制变量:①企业资产规模(SIZEi,t),取企业账面资产的对数;②成长性指标(GROi,t),用托宾的Q作为企业成长性的代理变量;③自由现金流占比(CFRi,t),即自由现金流占企业营业收入的比重;④有形资产比率(TRi,t);⑤盈利能力,即资产收益率(ROAi,t);⑥实际控制人属性,根据企业实际控制人情况,本文引入了实际控制人是否为政府(SOEi,t,是取1,反之取0)和控制人是否为自然人(NPi,t,是取1,反之取0);⑦当期流通股比例变化(DCPSi,t),当期流通股占比减上期流通股占比,以控制股权分置改革的影响;⑧股票增发情况(ZPi,t),由当期实际增发价格乘以增发数量除以所有者权益得到。为减少可能的遗漏变量造成的影响,本文还在模型中控制了企业的个体效应λ和时间效应u。

(二)样本选择

本文选择2003-2007年我国A股上市公司数据为研究对象。这是因为本文模型基于双重差分(Difference In Differences)思想构建,该方法的基本假设之一是共同趋势(Common Trend)假设[30],即除所研究的政策效应外,样本被解释变量的总体变动趋势应大致相同。而下列因素可能影响不同所有制结构企业的资本结构变化趋势,从而影响股利税减半政策效应的评估:①我国于2008年施行新企业所得税法,新税法统一内外资企业的法定税率及部分区域的企业法定税率差异。考虑到企业所得税也是影响企业资本结构的重要因素,不同所有制结构的企业对新税法实施的反应可能不同(王跃堂等,2010;孙刚等,2012)[29,31],企业所得税税率变化也可能抵消或放大股利税减税对于企业资本结构的影响,从而造成其资本结构变化趋势的不同,这将违背共同趋势假设。②为应对2008年金融危机,我国所采取的相应经济政策将影响不同所有制企业的融资行为,这使股利税减半对于企业资本结构的作用评估产生偏误。例如,为应对金融危机,我国实施货币宽松政策降低了企业的债务融资成本。由于“预算软约束”的存在,较之个人持股比例较高的企业,国有持股比例较高的企业更为容易取得成本低廉的债务融资,这将放大不同所有制结构企业在债务融资偏好上的差异,并对股利税减半的效应分析产生不利的影响。因此,本研究采用2003-2007年数据样本分析股利税减半对企业资本结构的影响④。同时,本研究还对不同数据时间段的样本进行了稳健性检验,检验结果显示采用何种时间段数据均不会对本文主要结论造成颠覆性改变。

此外,为保证研究结果可靠,本文还对数据做了以下处理:①剔除2005年的数据(财税[2005]102号文公布于2005年6月,难以判断当年企业资本结构是否受到了股利税率变动的影响);②剔除金融行业上市企业;③剔除PT和ST上市企业;④剔除关键变量缺失和数据严重缺失的企业;⑤剔除资产负债率大于1的企业。同时,本文还对连续变量进行了1%和99%的缩尾处理,最终得到样本容量为4 040的面板数据。本文的数据主要来源于CSMAR和RESSET数据库。

四、实证结果及检验

(一)实证结果分析

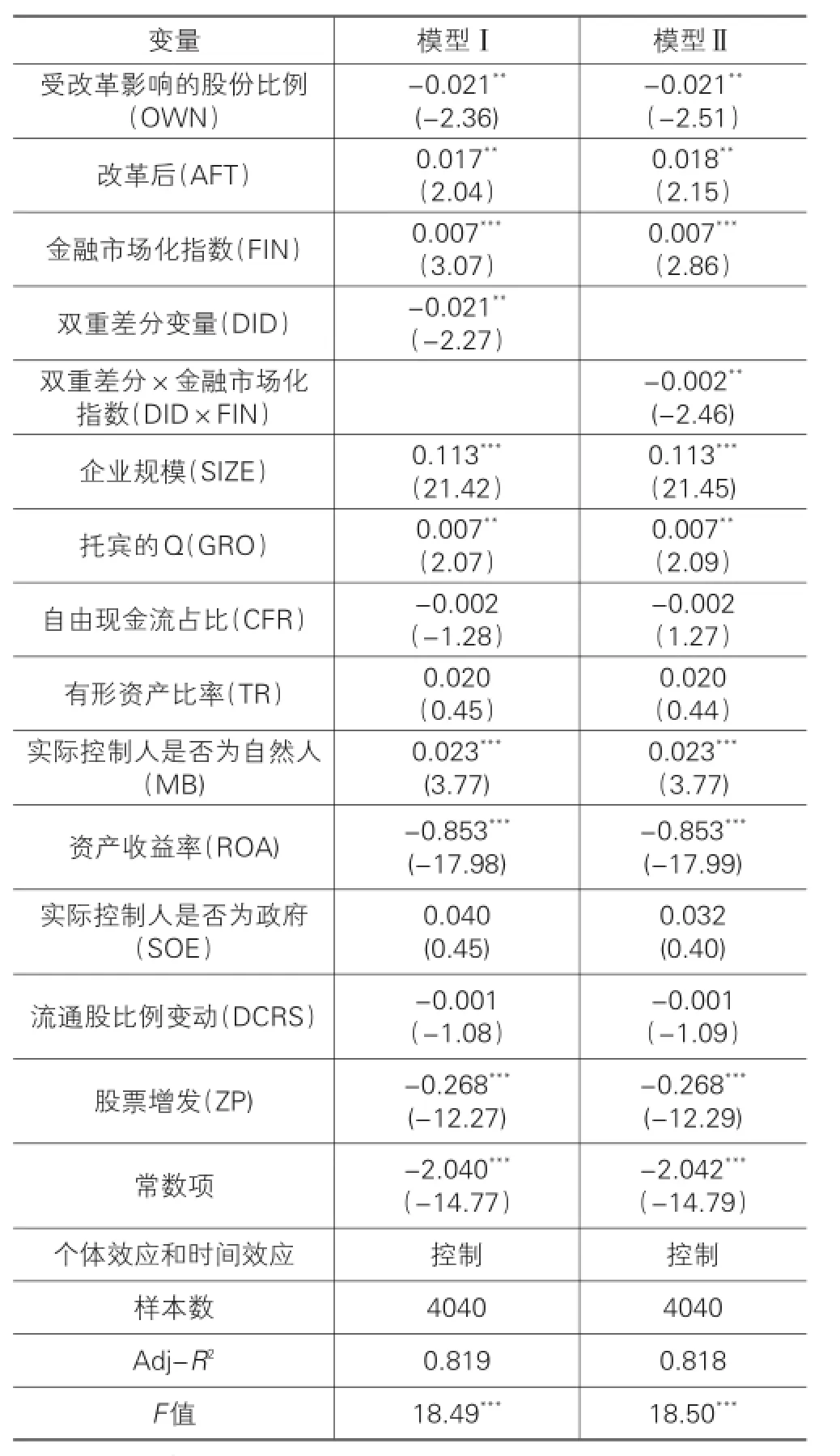

表1列示了对模型Ⅰ和模型Ⅱ的整体回归结果以用于验证假设1与假设2。根据表2第1列回归结

目前许多企业的会计机构的人员配置和机构设置并不合理,会计人员不足,许多岗位由一名会计兼职,缺乏专业性。由于企业的会计机构设置不合理,使得企业的财务职能发挥不出其应用的作用,很多企业停留在企业的经营者对生产情况、财务状况直接干涉的状况,会计人员的设置形同虚设。企业在招聘会计人员的时候要求低,不根据会计岗位人员规定招聘的情况屡见不鲜,由企业经营者的亲属、朋友兼任财务和会计的情况很多,降低了企业会计核算的准确性,不利于企业的健康发展。

果,双重差分变量DID在5%的显著性水平上为负,这就验证了本文的假设1,说明股利税减半政策降低了企业的资产负债率,降幅约为2.3%。根据表2第2列回归结果,双重差分变量与金融市场化指数的交乘项DID×FIN的系数在1%的水平上显著为负,这就验证了本文的假设2:股利税与企业资本结构的关系会受到其所处金融环境的市场化程度影响,金融环境的市场化程度越高,股利税减半对企业资本结构的影响越大。

此外,回归结果显示,金融市场化程度与上市企业资产负债率均在1%的显著性水平上呈正相关,即金融市场化程度越高地区的企业,其资产负债率也越高。这是因为:金融市场化程度越高,上市公司进行融资所需的额外交易成本与交易费用越少,资金的供给也可能更为充足,这都将降低企业的融资成本。这与本文的理论模型假设相一致。

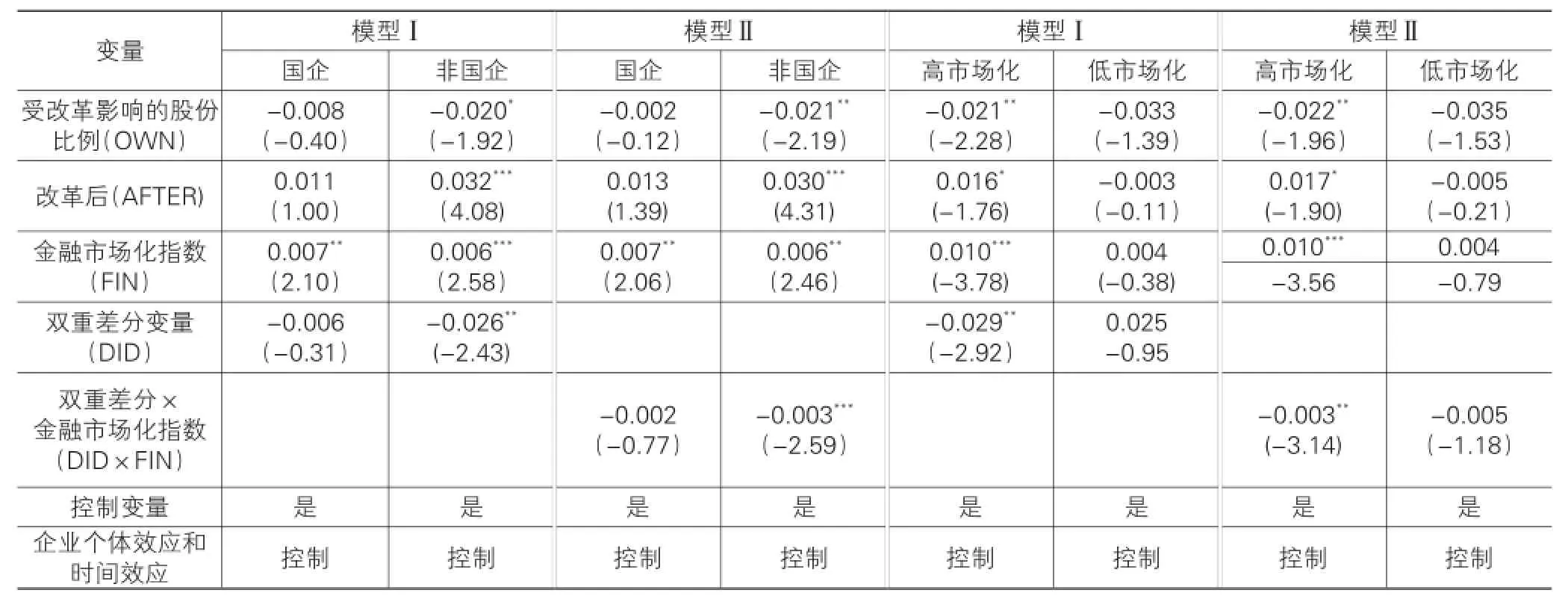

为了验证假设3和假设4,本文还对模型Ⅰ和模型Ⅱ进行了分组回归,结果列示于表2。首先,本文根据企业控股股东属性将企业分为国企组和非国企组。回归结果显示,股利税减半对非国企组有显著的影响,而对国企组影响不明显,由此证明了假设3。其次,本研究根据各省区2005年金融市场化水平,将企业分为了高市场化组和低市场化组。其中,低市场化组是指位于金融市场化水平排名后1/3省份的企业,其余为高市场化组。回归结果显示,股利税减半仅对处于高金融市场化水平地区的处理组企业产生了作用。类似地,只有处于高金融市场化水平地区的企业资本结构会受到区域金融市场水平的影响,区域金融市场水平也只对处于高金融市场化水平地区处理组企业的股利税与企业资本结构关系产生影响。

由此证明了假设4。

表1 对假设1、假设2的检验

表2 对假设3、假设4的检验

续表2

(二)稳健性检验

由于我国于2013年起实施差别化股利税征收⑤,降低了个人投资者长期持有股份的股息、红利所得税税率,这与企业资本结构与股利税减半效应类似,可能影响股利税减半政策效应的评估。因而,本文在进行稳健性检验时排除2013年以后的数据。具体而言,本文采用了2000-2012年、2000-2009年和2003-2009年三个时间段的样本数据进行了稳健性检验。本文采取这三个时间段进行检验的原因如下:第一,由于中国各地区金融市场化指数目前仅公布了2000-2009年数据,因而本文采用2008-2009年各省金融化指数变化率估算了2010-2012年我国金融市场化水平,有关回归结果见表3第1、2列。第二,基于数据可靠性考虑,本文也通过排除估算数据的年份,对2000-2009年数据进行了回归,结果见表3第3、4列。第三,考虑我国资本市场于2002年开始了开放进程,这也可能对不同所有制结构的企业产生不同影响,进而影响评估的有效性,因而也排除了2002年以前的数据,其回归结果见表3第5、6列。上述回归结果显示,虽然采用不同时间段的数据进行回归存在不同的估计结果,但采用何种时间段数据不会对本文结论造成颠覆性改变。

表3 稳健性检验

此外,本文还进行了如下稳健性检验:①用短期资产负债率代替资产负债率作为因变量;②在控制变量中替换或加入企业营业收入的对数形式、资产增值率、股权集中度、是否支付股利、净资产回报率、营业收入增长率、股改年份、固定资产比率;③考虑到2000年数据缺失较多,在稳健性检验时排除2000年数据进行回归。以上检验结果与前文主要结论一致。

五、结论与政策建议

本文在总结前人研究成果、构建理论模型的基础上,探析了存在金融市场化环境异质性情况下,股利税减半政策对企业资产结构的影响。研究发现,股利税税率与企业资产负债率的关系显著正相关。股利税减半政策降低了我国上市公司的资产负债率。并且,由于企业所处环境中的金融市场化水平存在差异,股利税减半对企业资产结构的影响程度也有所不同。一般而言,企业所处环境的金融市场化水平越高,股利税率变动对企业资产负债率的影响越强。但当所处环境的金融市场化水平过低时,股利税率变动对企业资本结构的影响不显著。同时,股利税率变动对非国企资本结构变化的影响强于国企。

本文的研究结论为我国税收政策制定者进行制度安排提供了一些参考:首先,可以通过调整个人股利税率实现降低企业债务比率,推动我国经济的“去杠杆化”。较之其他税收收入,个人的股利税收入占财政总收入的比重很小,降低个人的股利税率不会对财政收入造成大的影响,但却有利于显著降低企业的资本成本,优化企业的资本结构。因此,可以尝试拓展股利税减半政策的适用对象以惠及中小企业。其次,税收政策的显著性是与制度环境密

切相关的。要更好地实现税收政策优化资源配置的效果,就必须落实十八届三中全会“让市场在资源配置中起决定性作用”的精神,以简政放权为突破口,深化市场体制改革,并搭配财税制度改革,以全面释放改革红利,推动我国经济的可持续发展。最后,金融市场化水平的差异导致税收政策影响企业行为的显著程度有所不同。当企业所处区域的金融市场水平较低时,股利税率变动将不对企业的资本结构产生显著的影响。由于目前我国地区间市场化水平仍存在较大的差距,政府制定政策须慎用区域差别的税收优惠政策,否则不仅无法实现税收政策的目的,还可能造成国家财政收入的流失。

注释:

①本文所指股利税均特指对股息、红利征收的个人所得税。

②详见http://money.163.com/14/0714/01/A131LECN00253 B0H.html.

③此处的机构持股是指除证券投资基金外的金融机构持股、一般企业法人持股和非金融上市公司相互持股。

④需要指出的是当外生冲击对所有企业的影响基本一致时,双重差分方法可以有效克服其影响,是否排除2008年以后样本对模型估计结果不会造成显著影响。

⑤详见财税〔2012〕85号《关于实施上市公司股息红利差别化个人所得税政策有关问题的通知》。

[1]Miller H.Debt and taxes[J].Journal of Finance,1977,32(2):261-275.

[2]Fan J,Titman S,Twite G.An International Comparison of Capital Structure and Debt Maturity Choices[J].Journal of Financial and Quantitative Analysis,2012,47(1):23-56.

[3]吴祖光,万迪防.所得税免税冲击、金融发展与资本结构决策——来自中国农业类上市公司的经验证据[J].经济与管理研究,2013(3):79-87.

[4]DeAngelo H,Masulis W.Optimal Capital Structure under Corporate and Personal Taxation[J].Journal of Financial Economics,1980,8(1):3-29.

[5]Dammon R,Senbet L.The Effect of Taxes and Depreciation on corporate Investment and Financial Leverage[J].Journal of Finalce,1988,43(2):357-373.

[6]Green R,Hollifield B.The personal-tax advantages of equity[J].Journal of Financial Economics,2003,67(2):175-216.

[7]李瑞敏.税收对企业资本结构的影响分析[J].经济经纬,2009(3):141-144.

[8]Erwan M,Norman S.Dynamic Investment and Financing un⁃der Personal Taxation[J].The Review of Financial Studies,2010,23(1):101-146.

[9]李桂萍,刘薇.结构性减税对资本成本影响研究[J].财政研究,2013(5):20-24.

[10]Dhaliwa D,Heitzman S,Li O.Taxes,Leverage,and the Cost of Equity Capital[J].Journal of Accounting Research,2006,44(4):691-723.

[11]Dhaliwal D Krull L,Li O.Did the 2003 Tax Act reduce the cost of equity capital?[J].Journal of Accounting and Economics,2007,43(1):121-150.

[12]Graham R.Do personal taxes affect corporate financing de⁃cisions?[J].Journal of Public Economics,1999,73(2),147-185.

[13]Ayers C,Cloyd B,Robinson R.The effect of shareholderlevel dividend taxes on stock prices:evidence from the rev⁃enue reconciliation act of 1993[J].The Accounting Re⁃view,2002,77(4):933-947.

[14]Dhaliwal D,Li O,Trezevant R.Is a dividend tax penalty in⁃corporated into the return on a firm’s common stock?[J]. Journal of Accounting and Economics,2003,35(2):155-178.

[15]Dhaliwal D,Krull L,Li O,et al.Dividend Taxes and Im⁃plied Cost of Equity Capital[J].Journal of Accounting Re⁃search,2005,43(5):675-708.

[16]Faccio M,Xu J.Taxes and capital structure[J].Journal of Financial and Quantitative Analysis,2015,50(3):277-300.

[17]Lin L,Flannery M.Do personal taxes affect capital struc⁃ture?Evidence from the 2003 tax cut?[J].Journal of Fi⁃nancial Economics,2013,109(2):549-565.

[18]曾海舰,苏冬蔚.信贷政策与公司资本结构[J].世界经济,2010(8):17-42.

[19]伍中信,张娅,张雯.信贷政策与企业资本结构——来自中国上市公司的经验证据[J].会计研究,2013(3):51-58.

[20]Dai Z,Shackelford D,Zhang H,et al.Does Financial Con⁃straint Affect the Relation between Shareholder Taxes and the Cost of Equity Capital?[J].The Accounting Review,2013,88(5):1603-1627.

[21]Graham R.Taxes and Corporate Finance:A Review[J].Re⁃view of Financial Studies,2003,16(4):1075-1129.

[22]Van Binsbergen H,Graham R,Yang J.The cost of debt[J]. Journal of Finance,2010,65(6):2089-2136.

[23]North C.Institutions,Institutional Change and Economic Performance[M].Cambridge:Cambridge University Press,1990.

[24]姜付秀,黄继承.市场化进程与资本结构动态调整[J].管理世界,2011(3):124-134.

[25]程新生,谭有超,刘建梅.非财务信息、外部融资与投资效率[J].管理世界,2012(7):137-150.

[26]罗宏,陈丽霖.增值税转型对企业融资约束的影响研究[J].会计研究,2012(12):43-49.

[27]Dhaliwal D,Erickson M,Krull K.Incremental financing de⁃cisions and time-series variation in personal taxes on equi⁃ty income[J].Journal of the American Taxation Associa⁃tion,2007,29(1):1-26.

[28]樊纲,王小鲁,朱恒鹏.中国市场化指数:各地区市场化相对进程2011年报告[M].北京:经济科学出版社,2011.

[29]王跃堂,王亮亮,彭洋.产权性质、债务税盾与资本结构[J].经济研究,2010(9):122-136.

[30]Ashenfelte O,Card D.Using the Longitudinal Structure of Earnings to Estimate the Effect of Training Programs[J]. The Review of Economics and Statistics,1985,67(4):648-660.

[31]孙刚,朱凯,陶李.产权性质、税收成本与上市公司股利政策[J].财经研究,2012(4):134-144.

[责任编辑:周业柱]

Dividend Tax Cuts,Financial Market Heterogeneity and Corporate Capital Structure—Empirical Evidence from Chinese Listed Companies

TONG Jin-zhi,HUANG Ke-long,ZHU Kai-rong

(School of Economics,Xiamen University,Xiamen 361005,China)

Based on the dividend tax reform in 2005,this paper studies the impact of dividend tax rate change on capital structure of listed companies in China.The study shows that dividend tax rate is positively related to corporate asset-liability ratio in general.The policy of dividend tax cuts reduces corporate asset-liability ratio.However,the degree of the impact var⁃ies according to the differences of financial markets’commercialized level.The corporate asset-liability ratio changes are dif⁃ferent in different dividend tax policies.Generally,the dividend tax rate change has a stronger impact on corporate capital structure when the financial market’commercialized level is higher whereas the dividend tax rate change has a weaker im⁃pact on corporate capital structure when the financial market’commercialized level is lower.Moreover,the degree of impact that the policy of dividend tax cuts have on non state-owned enterprises is higher than that on state-owned enterprises.Final⁃ly,the paper puts forward the corresponding policy recommendations.

dividend tax;personal income tax;commercialization of financial market;capital structure;asset-liability ratio

F275;F810

A

1007-5097(2015)10-0001-07

10.3969/j.issn.1007-5097.2015.10.001

2015-01-09

国家自然科学基金面上项目(71473209)

童锦治(1963-),女,福建同安人,教授,博士生导师,经济学博士,财政系主任,研究方向:财税理论与政策,

税收筹划;

黄克珑(1989-),男,福建厦门人,博士研究生,研究方向:税收理论与政策,税收与企业行为;

朱恺容(1991-),女,福建同安人,硕士研究生,研究方向:财税理论与政策。