财务总监激励与上市公司会计信息质量

潘亚岚,凌 欧

(杭州电子科技大学 会计学院,浙江 杭州310018)

会计信息质量问题备受资本市场关注,上市公司对外披露的财务、经营信息是外部投资者赖以决策的基础。作为会计系统的主导者,财务总监(以下简称CFO)对会计信息质量负有不可推卸的责任。CFO 在上市公司组织管理结构中担当着战略支持、价值管理与财务监控的重要角色。从财务报告的编制过程看,CFO 全面了解数据背后的经济意义并对财务运行的全过程进行控制,相对于其他高管更直接影响着会计政策的制定以及会计信息的形成。

基于CFO 与会计信息质量间的密切关系,John Jiang 等(2010)指出CFO 激励在会计收益信息—盈余的操控中起到了比CEO 激励更重要的作用[1]。但国内外关于会计信息质量的研究大多集中于管理层与CEO 激励,较少单独从CFO 角度进行研究。针对不同的激励方式,王野等(2009)通过构建模型分析了上市公司管理层的薪酬体系和会计信息质量间的内在关联性[2]。Venky 等(2003)证明会计信息自愿披露程度与管理层收益中受股价影响的部分显著正相关[3]。袁知柱等(2014)发现管理层持股能够抑制真实盈余管理行为,货币薪酬总额能显著降低整体盈余管理行为[4]。张娟、黄志忠(2014)发现高管货币薪酬激励能够显著减少机会主义盈余管理,不过这种现象在对高管实施股权激励时表现较弱[5]。以往研究主要针对薪酬激励或股权激励进行分析,本文将控制权激励纳入考察范围。将三种激励方式有机结合,分层检验他们对会计信息质量的影响,研究结果反映了激励的效果,股东可以运用激励手段促使CFO 履行相应的受托责任,减少信息不对称现象,并对外提供高质量的会计信息,进而提升资本市场决策效率。因此探究CFO 激励能否提高会计信息质量,以及如何对CFO 实施有效的激励来提高会计信息质量有着较强的现实意义。

一、理论分析与假设

在两权分离的现代企业,一个有效解决股东和经理人之间委托—代理问题的方法就是激励机制。恰当的激励方式与激励强度让经理人能够共享公司的剩余索取权,促进股东与经理人的利益在一定程度上趋同。代理人的业绩很难进行直接有效的衡量,因而一般依据会计信息的相关指标来衡量激励契约关系,也就出现了管理层激励与会计信息质量之间相关性的探讨。

激励是一个契约体系,该体系中的激励方式不仅包括显性激励,还包含隐性激励。国内外学者研究的重点主要是薪酬和股权这两类显性激励,而在获取一定报酬和股权的同时,经理人也在追求获得更多控制权。不同于上述两种激励手段,控制权激励是一种引导经理人行为的隐性激励。因而,CFO 激励包括薪酬激励、股权激励和控制权激励三方面的内容。三种激励方式相结合,统一融合了CFO 利益、所有者利益与公司利益,促使CFO 站在所有者和公司的角度保证会计信息的真实可靠,使CFO 的决策更有助于提高业绩和整体会计信息质量。据此,提出研究假设1。

假设1:CFO 激励对会计信息质量产生正向影响。

薪酬激励是上市公司普遍适用并且在实践中被广泛应用的一种激励方式。Hui 和Mastunaga(2015)发现CEO 以及CFO年度奖金的改变均会引起会计信息披露质量的同向变化[6]。为解决股东和CFO 间的信息不对称问题,股东对CFO 实施具有激励和约束效果的“薪酬一绩效契约”,降低CFO 因逆向选择与道德风险而造成的委托代理成本,实现股东与公司利益最大化。此外薪酬过低可能会导致CFO 通过操纵会计信息以获得额外报酬。基于以上分析,提出研究假设2。

假设2:CFO 薪酬激励对会计信息质量产生正向影响。

另一种重要的激励方式就是股权激励。潭劲松等(2010)研究发现,作为内部激励因素之一的管理层是否持股对公司透明度具有显著的促进作用[7]。股权激励促使CFO 与企业风险共担、利润共享,提高CFO 与股东目标函数的一致性,降低影响会计信息质量的道德风险。此外,我国证券法与公司法对管理层违规转让股份都制定了相关的规定,进一步降低了CFO 谋取私利的可能。因此,我们提出假设3。

假设3:CFO 股权激励对会计信息质量产生正向影响。

控制权激励是一种非货币性、隐性的激励,具体指通过是否授予特定控制权和对授权的制约程度来约束激励经理人行为。Finkelstein(1992)的权力模型将权力分为组织权力、声誉权力、所有者权力和专家权力四项[8]。具体对于CFO 而言,组织权力可以表现为是否兼任董事或董事会秘书。CFO 进入董事会能提升其地位与权力,进而更好地参与到企业的重大决策中并履行其对财务活动的监督职能。由CFO 兼任董事会秘书可以减少对企业财务状况不知情的尴尬情形,拥有更多了解财务信息和经营决策的平台,从而促进会计信息的高效传递。对于经理人而言,声誉往往影响其再任职,本文以是否在其他单位兼任来衡量CFO 声誉权力。目前许多CFO 在参股子公司或控股子公司中担任职务,这样CFO 能更了解整个集团公司的财务状况以及合并报表的相关事项,有助于提高会计信息质量。据此,提出假设4。

假设4:CFO 控制权激励对会计信息质量产生正向影响。

二、研究设计

(一)数据来源与样本选择

本文选取2012-2014年深圳证券交易所主板A 股上市公司作为研究对象。鉴于会计信息质量很难进行直接有效的度量,我们选用深圳证券交易所发布的信息披露考评作为会计信息质量的代理变量。该评级在每个会计年度结束后,结合上市公司上年度会计信息的真实性、完整性、及时性、准确性、公平性和合法合规性,以及是否存在被处罚、处分及采取其他监管措施情况等综合考量,评级结果具有综合性和权威性。产权性质信息取自色诺芬(CCER)数据库,CFO 激励数据与其他相关财务信息来自于国泰安(CSMAR)数据库。同时剔除以下样本公司:(1)当年CFO 存在变更的上市公司;(2)属于金融保险业的样本公司;(3)ST 或* ST 的样本公司;(4)存在数据缺失或异常的样本观测值,最终得到样本785 个。

(二)模型构建与变量解释

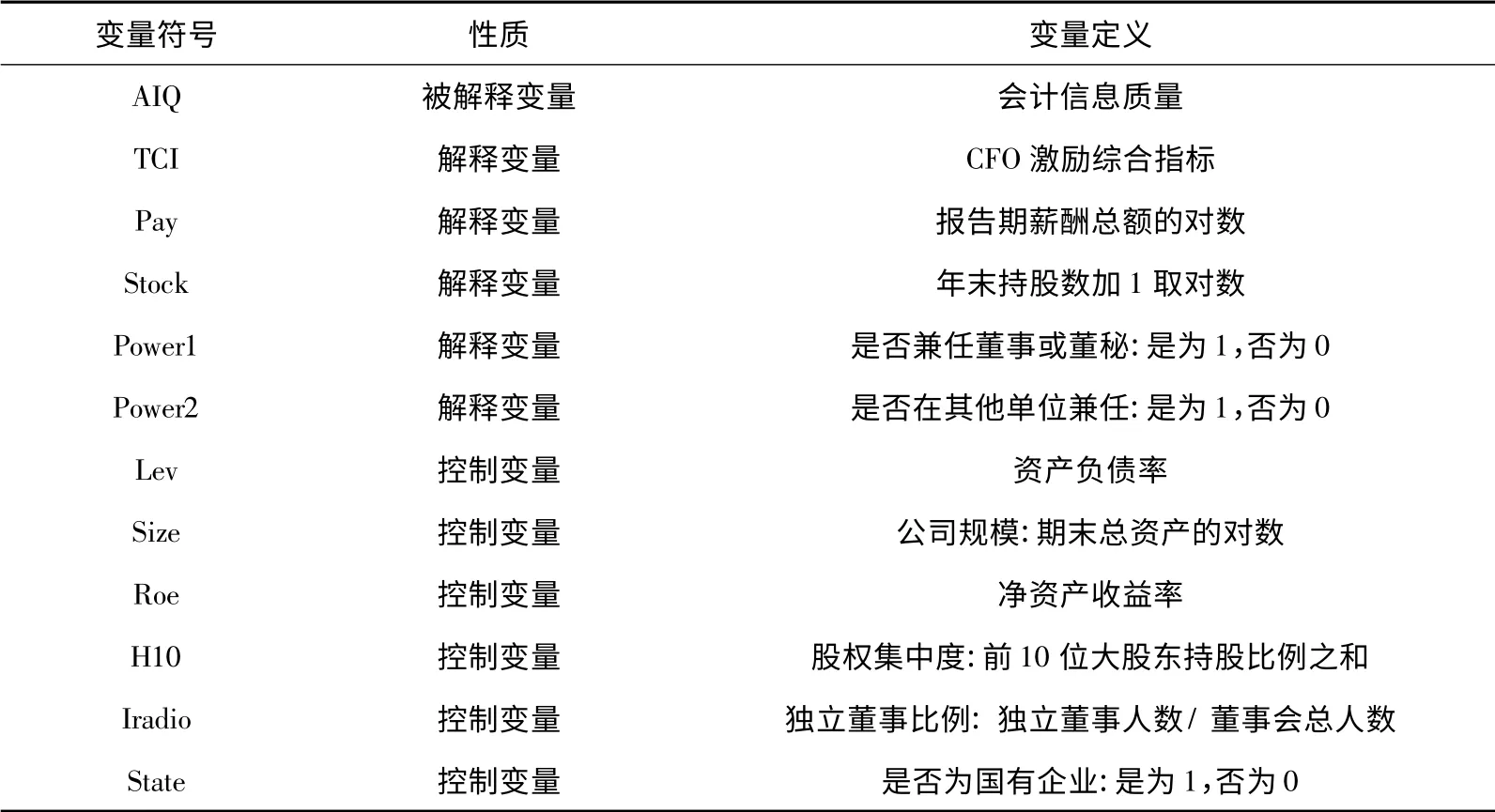

为检验上述四个假设,构建以下模型:

在以上两个模型中,被解释变量(AIQ)表示会计信息质量的高低,深圳证券交易所的考评结果将会计信息质量具体分为A、B、C、D 四个等级。本文采用虚拟变量来衡量会计信息质量,考评结果为A、B、C、D 的上市公司,其会计信息质量分别记为4、3、2、1。在模型(2)中,解释变量用Incentive 表示,具体包括:CFO 报告期薪酬总额的对数(Pay),CFO年末持股数加1 的对数(Stock),CFO 是否兼任董事或董秘(Power1)和CFO 是否在其他单位兼任(Power2)。模型(1)中解释变量为CFO 激励综合指标(TCI),该变量由上述四个变量进行主成分分析得到。由于会计信息质量还受其他因素的影响,因而本文在参考王斌、梁欣欣(2008)[9]、林永坚等(2013)[10]和Armstrong(2010)[11]等文献基础上,选取如下变量作为控制变量:资产负债率(Lev)、公司规模(Size)、净资产收益率(Roe)、股权集中度(H10)、独立董事比例(Iradio)以及产权性质(State)。

表1 变量说明

三、实证结果

(一)描述性统计

根据表2、表3 可知,样本公司会计信息质量评级的平均数是3.003 8,表明目前我国主板上市公司的会计信息质量总体处于B 等级,是可以接受的质量等级;评级为A 的上市公司比例仍较低,说明大多数上市公司或多或少存在一定的信息缺陷,会计信息质量有待进一步提高。随着CFO 薪酬和持股数的递减,会计信息质量等级也随着下降,这一直观明显的现象说明若CFO 薪酬激励和股权激励实施力度增强,CFO 可能更重视会计信息质量,进而提升了其整体水平。CFO 兼任董事或董秘的比例在A 和D等级上差异明显,但是在B 和C 等级上的差异与总体递减的趋势不符;CFO 在其他单位兼任比例与评级结果没有明显的比例关系,有待进一步回归分析的结果。此外,样本公司中国有上市公司占总数的55.92%。

表2 解释变量统计分析

表3 变量描述性统计

(二)回归分析

表4 回归结果

为了更好地衡量CFO 激励对会计信息质量的综合影响,本文通过主成分分析构造CFO 激励综合指标(TCI)。通过用SPSS19.0 软件对代表CFO 激励的四个具体变量进行主成分分析,根据运行结果知KMO 值为0.603,属于可以接受的范围,同时Bartlett 检验统计量的相伴概率是0.000,可以运用主成分分析,得到CFO 激励综合指标(TCI)。针对CFO 激励综合指标(TCI)、CFO 薪酬激励(Pay)、CFO 股权激励(Stock)以及CFO 控制权激励(Power1 和Power2)使用Eviews8.0 软件做Ordered Logistic 回归,得到回归结果如表4。

由回归1 可知,CFO 激励综合指标(TCI)的系数为正,且在5%的水平上显著,表明CFO 激励对会计信息质量有正向影响,支持假设1。由此可见,激励机制有效调动了CFO 积极性,促使CFO 更好地履行对财务报告的责任,进而对外提供高质量的会计信息。回归2 的结果显示CFO 薪酬激励(Pay)的系数为0.423 4,并且在1%的水平上显著。较高的薪酬激励水平可以减弱CFO 的自利动机并降低代理成本,表明CFO 薪酬激励能显著提高上市公司的会计信息质量,验证了研究假设2。在回归3 中,CFO 股权激励(Stock)对会计信息质量的影响为正,且在5%的水平上显著。这说明相对于CFO 持股数低的公司,CFO 持股数高的公司存在较少的操纵信息行为且更愿意披露高质量的会计信息,因而与本文假设3相符。最后,考察CFO 控制权激励的激励效果。在回归4 中,CFO 是否兼任董事或董秘(Power1)与会计信息质量正相关,但是不显著,回归结果不能有力支持CFO 兼任董事或董秘可以提高会计信息质量。在回归5 中,CFO 是否在其他单位兼任(Power2)的系数为负且不显著,这与假设不符,可能是由于进行了更大程度的关联交易,使信息披露的违规现象增加。CFO 将有限的精力分散于多个职位或多家公司,可能导致对本公司会计工作的关注度下降。回归4 和回归5 的结果表明CFO 控制权激励与会计信息质量间并没有显著的正相关关系,其未能发挥应有的激励效果,从而本文假设4 不能得到有效验证。

虽然从总体上CFO 激励与会计信息质量存在正向关系,但三种激励方式对提升会计信息质量的程度并不一致。薪酬激励和股权激励属于显性激励,是CFO 在一定期间内可以获取的实质性补偿,有着明确的合同约定,对会计信息质量有更好的激励效应。目前我国管理层的薪酬还远低于发达国家,显性激励显然也更符合CFO 的偏好。而CFO 控制权激励,具体包括CFO 是否兼任董事或董秘以及是否在其他单位兼任,是一种隐性激励方式,属于补偿性的契约形式且事先没有约定明确的合同。由回归分析可知,它对于会计信息质量的影响并未达到预期的显著水平,甚至出现微弱的负相关关系。隐性激励未能发挥其该有的激励作用主要与其依赖的理论假设不能满足相关,首先是未来收益的预期,我国许多上市公司带有国有性质,未来收益有着很大的不确定性,因为CFO 的聘任多为行政调任,不完全取决于业绩,通过努力仍无法确保未来聘任和可获收益会降低CFO 当前的积极性。再者是经理人信息的有效透明,使经理人的好坏能被市场识别,我国劳动力市场还未完善对经理人的职业道德规范、监督机制以及信誉跟踪,有污点的CFO 也不能有效地被市场淘汰。还有就是经理人市场的统一开放性,完善和开放的市场会增加CFO 被替代的威胁感,促使CFO 尽心地工作;但我国当下经理人竞争市场体制性分割以及地域性分割的现状会减少这种替代性,进而减弱激励的效果。

(三)稳健性检验

为了使研究结论更可靠,本文分两种情况对回归模型进行稳健性检验:

针对股权激励模型,区分样本,剔除CFO 零持股的样本公司,只对CFO 持股的样本公司进行Ordered Logistic 回归。结果显示,CFO 股权激励与会计信息质量仍显著正相关。另外,对于薪酬激励,股权激励,控制权激励和CFO 激励模型,控制年度因素后进行回归检验。回归发现,薪酬激励,股权激励和CFO 激励对会计信息质量的影响依然显著为正,而CFO 控制权激励(Power1 和Power2)与会计信息质量相关关系不明显,结论与前文一致。因此,本文的模型具有稳定性。解释变量检验结果如表5所示。

表5 稳健性检验

四、研究结论

本文选取深圳证券交易所主板A 股上市公司作为研究对象,分析会计信息编制主体CFO 的激励机制对会计信息质量的影响。本文对包含薪酬激励、股权激励和控制权激励的CFO 激励体系进行综合考察,就整体而言CFO 激励有助于提升上市公司会计信息质量,但不同激励方式的效果存在差异,属于显性激励的CFO 薪酬激励以及股权激励对会计信息质量具有显著的促进作用,上市公司在实践中可选择对CFO 的薪酬激励和股权激励;而属于隐性激励的CFO 控制权激励并未对会计信息质量产生显著的影响,有待进一步完善。

提高资本市场的决策有效性,很大程度上取决于是否拥有高质量的会计信息。针对如何提升会计信息质量,本文提出如下建议:(1)合理设计并充分利用CFO 显性激励。基于薪酬与股权激励的正向影响,完善薪酬激励措施,进一步推进上市公司的股权激励改革,使CFO 更加关注会计信息的真实性、可靠性和及时性等质量要求。(2)完善内部治理机制。由于对经理人的各种激励方式只有在强有力的约束机制下才能充分发挥正向作用,在公司内部加强独立董事和监事会等对CFO 的监督约束。通过完善CFO 制度建设,从制度上确保CFO 的独立性,授予其更多的监控公司营运和参与决策的权力,使CFO能凭借其在财务领域的专业性监督与制衡CEO。(3)发挥经理人市场、资本市场、要素市场等外部治理机制的作用。针对未满足的隐性激励理论假设,提高CFO 未来收益预期的确定性,在国有企业中增加业绩对CFO 任职的影响,在一定程度上加深CFO 聘任的市场化程度;改善CFO 监督机制与信誉跟踪,减少经理人竞争市场现存的分割现象,更好地发挥CFO 隐性激励对会计信息质量的积极影响。

[1]John Jiang,Kathy R Petroni,Isabel Yanyan Wang.CFOs and CEOs:Who have the most influence on earnings management[J].Journal of Financial Economics,2010(96):513-526.

[2]王野,龚丹丹,付剑峰.会计信息质量与薪酬设计关系的实证考量[J].统计与决策,2009(1):184-186.

[3]Venky Nagar,Dhananjay Nanda,Peter Wysocki.Discretionary disclosure and stock-based incentives[J].Journal of Accounting and Economics,2003(34):283-309.

[4]袁知柱,郝文瀚,王泽燊.管理层激励对企业应计与真实盈余管理行为影响的实证研究[J].管理评论,2014,26(10):181-196.

[5]张娟,黄志忠.高管报酬、机会主义盈余管理和审计费用——基于盈余管理异质性的视角[J].南开管理评论,2014,17(3):74-83.

[6]Hui K W,Mastunaga S R.Are CEOs and CFOs Rewarded for Disclosure Quality[J].Accounting Review,2015(90):1013-1047.

[7]谭劲松,宋顺林,吴立扬.公司透明度的决定因素——基于代理理论和信号理论的经验研究[J].会计研究,2010(4):26-33.

[8]Finkelstein S.Power in Top Management Teams:Dimensions,Measurement,and Validation[J].Academy of Management Journal,1992(35):505-538.

[9]王斌,梁欣欣.公司治理、财务状况与信息披露质量——来自深交所的经验证据[J].会计研究,2008(3):31-38.

[10]林永坚,王志强,李茂良.高管变更与盈余管理——基于应计项目操控与真实活动操控的实证研究[J].南开管理评论,2013(6):4-14.

[11]Armstrong Christopher S,Jagolinzer Alan D,Larcker David F.Chief Executive officer Equity Incentives and Accounting Irregularities[J].Journal of Accounting Reaserch,2010(48):225-271.