国际收支分析

国际收支分析

BOP Analysis

银行结售汇

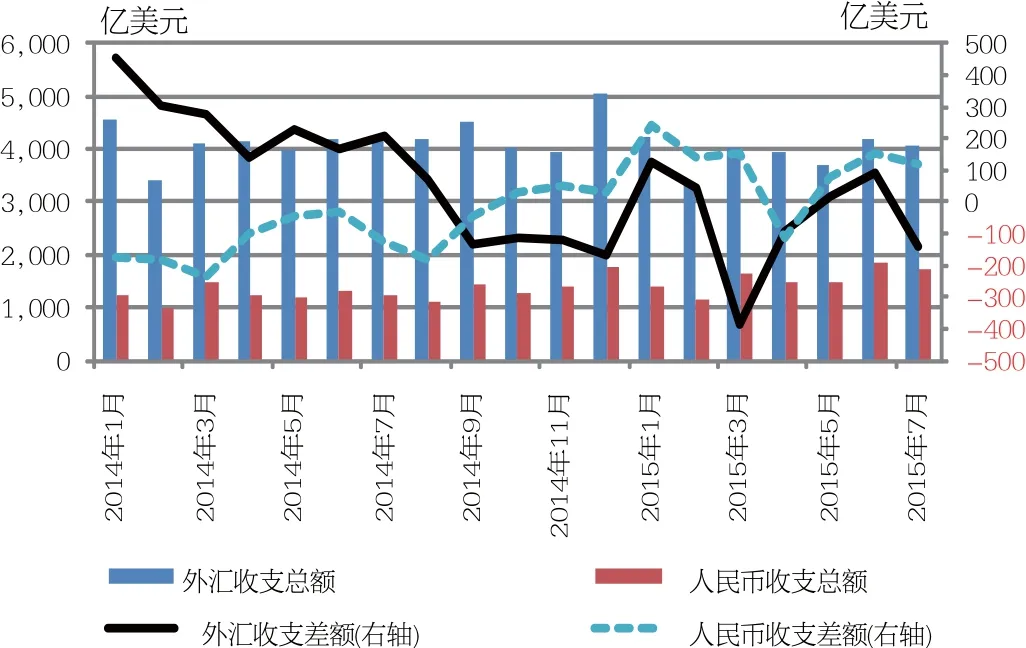

图1 2014年以来银行结售汇变动趋势(单位:亿美元)

图2 2014年以来远期结售汇变动趋势(单位:亿美元)

银行结售汇呈现逆差。2015年7月,银行结汇1415亿美元,同比下降8%,环比下降15%;银行售汇1849亿美元,同比增长22%,环比增长12%。7月银行结售汇为逆差434亿美元,上月为顺差21亿美元。其中,银行代客结售汇逆差285亿美元,上月为顺差89亿美元;银行自身结售汇逆差149亿美元,环比扩大81亿美元(见图1)。

远期结售汇签约逆差增加。7月份,远期结汇签约额159亿美元,同比下降17%,环比下降16%;远期售汇签约额319亿美元,同比增长75%,环比增长16%。远期结售汇签约为逆差160亿美元,上年同期为顺差10亿美元,环比增长88%(见图2)。

企业本外币资产负债结构优化调整和季节性因素,共同扩大结售汇逆差。与6月相比,7月企业境内外汇贷款余额下降7亿美元(剔除纳入表内统计但实为跨境融资的外币海外代付),而6月较5月则为增加75亿美元。7月企业海外代付、远期信用证等进口跨境融资余额略增3亿美元,其中,外币跨境融资余额由上月增加7亿美元转为下降2亿美元,人民币跨境融资余额则由降转升。7月境内企业和个人外汇存款增加25亿美元,6月为减少6亿美元。此外,旅游、投资收益等季节性购汇增多是7月逆差环比扩大的另一重要原因,当前是暑期旅游旺季,也是企业分红购汇高峰期,相关购汇一般都处于年内高位。

涉外收支

非银行部门跨境资金转为净流出。2015年7月份,银行代客涉外收付款总规模为5796亿美元,同比增长(以下均为同比)6%。其中涉外收入2887亿美元,增长4%;涉外支出2909亿美元,增长8%;收支差额为净流出21亿美元,去年同期为流入79亿美元。分项目来看(仅含已申报数据),7月份经常项目净流出12亿美元,资本和金融项目净流出7亿美元(见图3)。

从币种来看,跨境外汇净流出,本币维持净流入。2015年7月份,银行代客涉外收付款中,以外汇结算的金额为4079亿美元,占银行代客涉外收付款总规模的70%;以人民币结算的金额折合为1717亿美元,占银行代客涉外收付款总规模的30%。7月份,以外汇结算的银行代客涉外收付款差额为净流出140亿美元,以人民币结算的银行代客涉外收付款差额为净流入,折合119亿美元(见图4)。

货物贸易资金流(海关可比口径)与海关统计的货物流差异扩大。7月,海关可比口径的货物贸易资金净流入为277亿美元,较上月下降19%。海关可比口径货物贸易净流入与货物顺差的差距由6月的-125亿美元扩大至-190亿美元(见图5)。

受内外因素影响,本月非银行部门跨境资金再现净流出。从国内环境看,7月份主要经济指标表现不佳:全国居民消费价格指数(CPI)同比上涨1.6%;工业生产者出厂价格指数(PPI)同比下降5.4%;制造业采购经理人指数(PMI)为50%,比上月回落0.2个百分点,位于临界点。从外部环境看,7月美国经济数据表现良好,美联储加息预期增强。7月,美国工业产出环比增长0.6%;新屋开工升至八年来的最高水平,表明美国房地产市场今年下半年有望稳步回升。7月末美元指数较6月末上升1.7%。受上述经济基本面的影响,7月跨境资金净流出压力开始显现。

图3 2014年至2015年7月银行代客涉外收付款情况

图4 2014年至2015年7月银行代客涉外收付款币种情况

图5 2013年至2015年7月货物贸易资金流与货物流差距情况

人民币汇率

图6 2005年汇改以来人民币兑美元汇率中间价

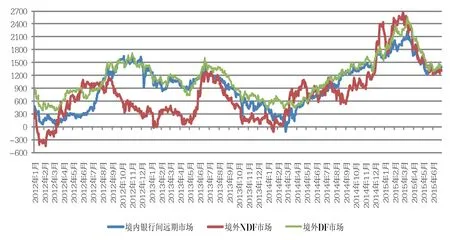

图7 2012年以来境内外人民币兑美元远期市场1年期美元升贴水点数

中间价保持基本稳定,交易价波动区间收窄。2015年7月末,人民币兑美元汇率中间价报6.1172,较上月末小幅下跌0.06%,全月波动区间仅为66个基点,继续释放稳定汇率的政策信号。银行间外汇市场即期交易价(CNY)在6.20~6.21区间窄幅波动(6月份为6.19~6.21),月末收盘6.2097,较上月末下跌0.14%。交易价仍处于中间价贬值区间,日均最大波幅1.5%,与上月基本持平(见图6)。

境内远期人民币下跌。2015年7月末,境内1年期人民币兑美元汇率报6.3706,人民币较上月末下跌0.28%;远期美元升水1610个基点,较上月末上升215个基点。这反映了市场看空人民币的预期变化(见图7)。

国家外汇管理局国际收支司 供稿