投资者情绪的定价适用性研究

——基于七国发达市场视角

周 游

(埃克赛特大学 商学院,英国 德文郡)

投资者情绪的定价适用性研究

——基于七国发达市场视角

周游

(埃克赛特大学 商学院,英国 德文郡)

文章旨在对美国、加拿大、英国、德国、法国、日本和中国香港市场的投资者情绪、市场总收益以及特征公司横截面收益进行建模,通过选择微观市场结构变量来构造市场情绪指数,并发现市场总收益,特征公司横截面收益可以由投资者情绪合理解释。同时,文章构造全新的投资者情绪指数,以其作为一个新的定价变量引入到经典的CAPM模型和Fama三因子定价模型中,并发现小盘股和成长型股票更容易受到投资者情绪的影响。

投资者情绪;横截面回归;CAPM;资产定价

一 引 言

投资者情绪是投资决策的重要影响因子之一。对投资者情绪的研究最早出现80年代初,其研究广泛吸收了人类学、心理学、社会学的思想,突破了传统的资本市场和经济模式的理论框架,并特别注重从人类的情感和行为的新视角出发,来研究行为因素对证券市场的影响。经典金融学的基础“有效市场理论”认为价格应该可以全面地反映上市公司的内在价值,基于市场有效假说二级市场价格不存在偏误,此理论无法解释现存市场的异质收益问题。随着行为金融学的发展,学者们开始引入投资者情绪解释异常股票回报。行为金融学理论首先扩展了古典经济学的理性人假设,认为一些投资者决策是非理性的。行为金融学理论表明,投资者并非完全理性地进行投资交易活动,而且市场并非完全有效,因为理性风险套利一定程度上受到成本和卖空条例的限制。

基于非理性的投资者假设,行为金融学理论认为投资者的投资过程作为一个心理过程,包括对市场的认知过程和情感过程。由于个体的差异,投资者有不同的认知和感受,投资行为结合个人的主观判断和经济环境复杂进行交互,在决策过程可以受认知偏差和情绪偏差的影响。个人偏差可能会导致团队甚至整个金融市场的行为,如“羊群行为”(Scharfstein and Stein,1990)。羊群效应也可能导致资产错误定价,反过来影响了投资者的判断,提高认知偏见和情感上的偏见。因此,投资者情绪是一个需要考虑的关键因素,其对投资过程的影响也需被进一步分析。

二 账面市值比效应

B/M(账面市值比)效应由Fama and French在1992提出发现后,许多学者在不同市场进行了实证研究来检验B/M效应对股市的实际影响。Fama and French(1993)认为高B/M的超额回报比率是一种破产风险溢价。Dichev(1998)否认破产风险无法解释B/M的效果认为它不能带来更高的回报。Daniel and Titman(1995)认为,市场中的收益异质现象如B/M效应不能被解释为风险溢价,因为他们发现如果公司的市值规模(SIZE)和B/M值不变,这些指标的对应贝塔系数不能提供额外收益,但是B/M值本身却对收益产生影响。La Porta, Skinner and Sloan and Ali(1997)认为B/M效应是由于错误定价引起的。套利风险的波动阻止套利行为的发生,而波动率是一个产生B/M效应的重要因素。Ponitiff(2003)指出,当市场异质性高,风险套利是昂贵的,因为在这种情况下,套利者不能进行有效地对冲。Wurgler和Zhuravakaya(2002)提出了股票需求模型表明,由于有限套利的影响,需求的价格也会受到无用的信息的影响,使实际价格偏离其基本价值。该方法利用个股收益率对市场收益率做回归,然后使用方差的残差作为套利风险代理变量。本文将从行为金融学和投资者情绪的角度来对B/M效应进行实证分析。

三 实证方法和数据

(一)投资者情绪代理变量的选取

(1)市场换手率(TURN)。市场换手率由市场成交量除以总市值得到,能较好的衡量市场的流动性。Baker and Stein(2004)认为,市场换手率可以作为投资者情绪代理变量,高换手率将数量增加噪声交易者在市场上。Jones(2001)发现,高换手率可以预测低市场回报。并且,换手率与投资者情绪正相关:一般而言,非理性投资者预期更为乐观时,市场将会有较高的流动性,从而内在价值被夸大,价格上涨。本文采用市场换手率作为衡量二级市场投资情绪的第一代理变量。

(2)期权波动率(VOLA)。贝克和Wurglar(2007)认为,根据布莱克·斯科尔斯期权定价模型,基础资产的预期波动率将对期权有较大的影响,也可以反映投资者情绪的变化,这是一个很好的测量情绪的代理变量。Visaltanachoti Charoenwong,Ding(2011)通过提取权证持有人账户信息来建立波动指数,并验证了期权价格波动率可以预测未来的股票价格。这也证实了衍生品也可以作为衡量投资者情绪的代理变量。本文采用期权波动率作为衡量二级市场投资情绪的第二代理变量。

(3)月度IPO数量(NIPO)。月度IPO数量是一个很好的衡量投资者情绪的代练变量,并被广泛使用于许多先前的研究中。Baker and Wurglar(2007)指出封闭基金折价率,IPO数量,股利分红,股权权益比都可以作为投资者情绪的代理变量。Kastia(2004)也指出,当IPO定价大于IPO开盘价格的时候,正的IPO收益也随月度IPO数量增加。本文采用IPO数量作为衡量一级市场投资情绪的第一代理变量。

(4)IPO总市值(VALU)。IPO总市值可以较好地衡量投资者情绪,并且与投资者情绪正相关。Baker and Wurglar(2006)认为投资者情绪对IPO(首次公开募股)有重要影响。本文采用IPO总市值作为衡量一级市场投资情绪的第二代理变量。

(二)投资者情绪指数的构建

(1)当期或滞后期选择。上节选取的四个变量是用于构造投资的情绪代理变量。考虑单个变量在影响股票价格过程中,会有不同的时间滞后,我们遵循Baker and Wurglar(2006)的方法,首先对4个代理变量的当期值以及它们的一期滞后值一起8个变量,提取第一主成分作为初级投资情绪变量,并对9个变量作相关分析。我们取4组(当期与滞后一期)变量中与初级投资情绪变量相关较大的作为后续使用的代理变量并对其通过均值方差法加以标准化处理。在进一步主成分提纯中,我们遵循第一、第二和第三部分累计方差比例大于80%的原则来保持这四个原始变量的主要信息,从而得到投资者情绪指数。此方法与Baker and Wurglar(2006)仅使用第一主成分作为投资情绪的方法有差异。

(2)剔除宏观影响因子得到最终投资者情绪指数。所选代理变量也将受到经济基本面影响如就业率、国内生产总值、通货膨胀率这些因子也不能被忽略。由于数据的获取性的制约,7个发达市场的GDP、CPI、PPI和失业率被选为宏观影响因素。我们分别用GDP、CPI,PPI和失业率对4个原始代进行回归,取出回归后所得的残差来构建清洁投资情绪指数,构建方法与上文一致,得到最终的投资情绪ISR。

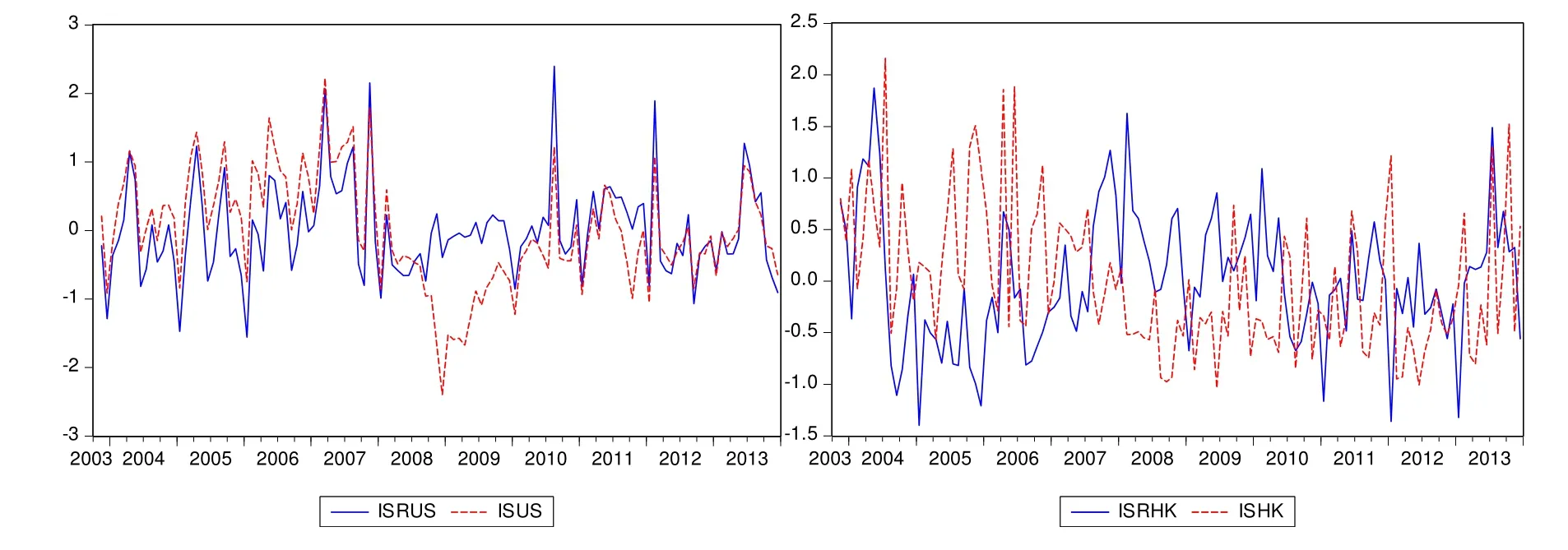

图1.美国与香港发达市场的非清洁投资者情绪和清洁投资情绪比较2003-2013

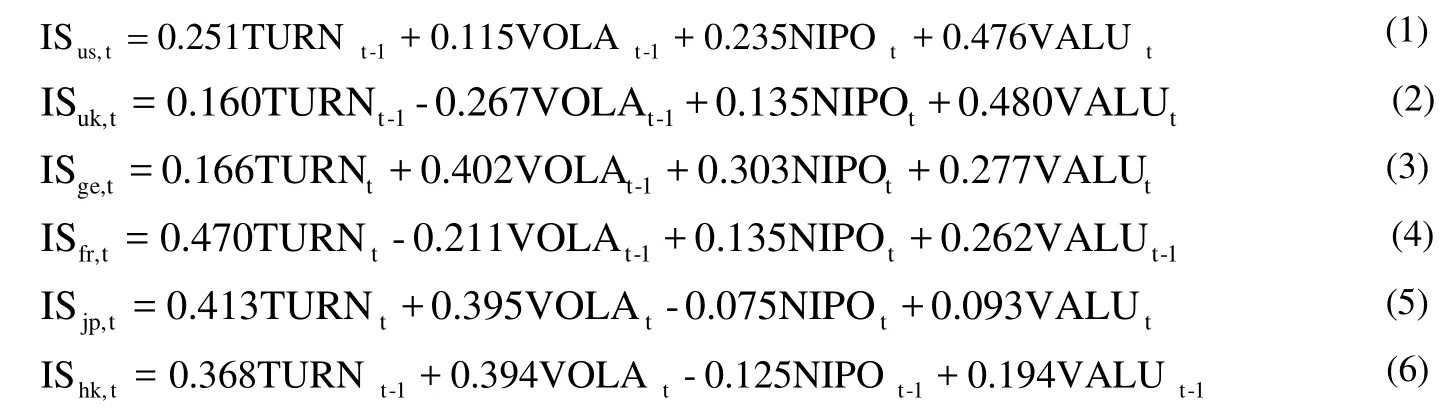

从图1看(ISRUS、ISRCA、ISRUK、ISRGE、ISRFR、ISRJP、ISRHK,分别指代美国、加拿大、英国、德国、法国、日本和中国香港的投资情绪),投资者情绪指数(IS)与清洁投资情绪指数(ISR),波动上有较大的差异,这反映经济基本面是不容忽视的。经处理以及主成分提取美国、加拿大、英国、德国、法国、日本和中国香港的投资者情绪可以被描述为如下方程:

本文从一级市场和二级市场两个角度出发,一个是发行前——月度IPO数量和IPO总规模代表一级市场情绪,另一个是发行后——市场换手率和期权波动率代表二级市场情绪,比较综合的捕捉了市场情绪在股票公开发行前后的特质。上述式子表明,换手率一般是与投资情绪正相关,法国拥有最大的换手率系数(0.470)而英国的换手系数最小(0.16)。除了英国和法国,期权波动率均与投资者情绪正相关。除了日本和中国香港,每月的IPO的数量均与投资者情绪正相关。IPO总市值在7个发达市场均与投资者情绪正相关。

四 实证分析

(一)美国股市Fama三因子组合检验

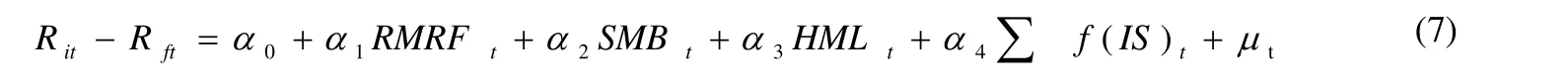

本部分首先研究投资者情绪是否可以作为一个定价因素来,解释了风险资产的风险溢价。本人将投资者情绪作为一个新的变量引入经典的资产定价模型——Fama-French三因子模型,并用三因子模型中的5x5排列组合进行实证分析。具体模型如下:

s1m4 p s1m4 p s2m4 p s3m1 p s3m1 p s3m4 p s3m4 p s3m4 p c -0.07 0.46 -0.07 0.46 0.08 0.54 0.22 0.08 0.22 0.09 0.22 0.14 0.22 0.14 0.22 0.13 rmrf 0.88 0 0.87 0 0.99 0 1.09 0 1.1 0 1.1 0 1.11 0 1.11 0 smb 0.89 0 0.89 0 0.69 0 0.52 0 0.51 0 0.28 0 0.29 0 0.27 0 hml 0.25 0 0.25 0 0.2 0 -0.48 0 -0.5 0 0.08 0.21 0.05 0.44 0.04 0.51 is -0.13 0.37 is(-1) 0.21 0.06 0.29 0.04 0.27 0.09 -0.37 0.04 isr 0.34 0.09 0.38 0.06 -0.19 0.4 isr(-1) -0.24 0.24 -0.5 0.03 -0.46 0.05 R2 0.97 0.97 0.94 0.94 0.94 0.92 0.92 0.92 s4m2 p s4m2 p s4m2 p s4m3 p s4m5 p s4m5 p s5m1 p s5m4 p c 0.19 0.12 0.2 0.12 0.19 0.13 -0.07 0.66 -0.08 0.54 -0.08 0.57 0.09 0.33 -0.23 0.05 rmrf 1.11 0 1.12 0 1.12 0 1.2 0 1.12 0 1.13 0 0.94 0 1 0 smb 0.25 0 0.25 0 0.27 0 0.22 0 0.24 0 0.24 0 -0.08 0.04 -0.08 0.07 hml -0.22 0 -0.24 0 -0.23 0 -0.12 0.05 0.59 0 0.58 0 -0.41 0 0.22 0 is 0.37 0.01 is(-1) -0.34 0.03 -0.35 0.06 isr 0.26 0.18 0.81 0 isr(-1) -0.37 0.06 -0.42 0.04 0.77 0 -0.18 0.4 0.25 0.09 R2 0.94 0.94 0.94 0.92 0.94 0.94 0.94 0.93

表1中字母指代组合的总市值SIZE大小,字母M指代组合的账面市值B/M比大小。5x5按市值-B/M分类的双因子组合在1996年由Fama and French提出,并被研究人员广泛采用,用于分析资产定价理论。首先,样本股票集被按市值规模和账面市价比,分别从大到小被排序成5组,然后按5x5的形式两两相配对成为25组序列,把此序列减去无风险利率,再与市场风险溢价(RMRF),规模因子(SMB),账B/M因子(HML)和投资者情绪指数进行回归。经过整理,组合序列中拥有显著的投资者情绪系数的被整理成表1。(回归显著系数在5%和10%的显著水平下成立。)从表1,我们可以大致发现B/M值的投资组合受投资情绪影响显著。这个实证结果也符合我们的预期的B/M效应。Fama and French(1992)认为B/M值是与股票收益正相关,也就是说,高B/M比率意味着高股本回报率。Fama and French(1998)也指出B/M比率高的股票(价值型),从1975年到1995年回报平均高于B/M值较低(成长型)的股票7.68%。他们研究所有研究的13个发达股票市场中有12个被证实存在B/M效应,包括主要的股票市场美国、英国、法国、德国、意大利、澳大利亚、日本、新加坡和中国香港等。Fama and French基于在有效市场投资理论的角度,认为比账面价值效应是一种风险补偿(Fama and French,1992),而Lakonishok,Shleifer and Vishny,1994)。在行为金融学的角度,认为B/M效应产生于错误定价和噪音。所以,在Fama 3因子定价模型中引入投资者情绪,可以部分解释了B/M效应,高B/M特征公司对更易收到投资者情绪因子的影响,如周转比率、市场波动,IPO数量,IPO总规模等因子。

更具体地说,账面价值和市场价值之间差异大的公司股票通常含有更多的非理性和主观因素定价因素,这些因子使公司股票被低估或高估,从而对投资者情绪更敏感。这样投资者情绪可以作为衡量超额回报的风险补偿,或者其本身就使定价偏差的市场噪声。

(二)七国发达市场Fama三因子模型及其扩展的检验

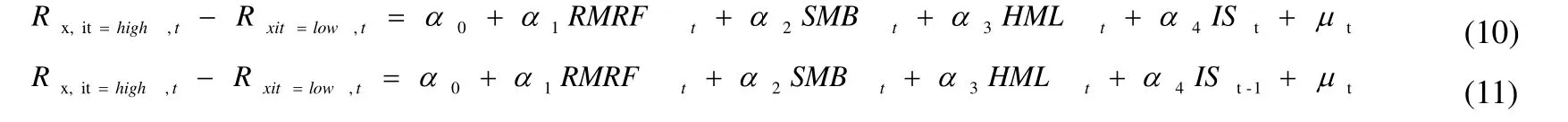

为了进一步揭示情绪对市场收益和横截面收益的影响,我们主要使用多空组合,美国、加拿大、英国、德国、法国、日本和中国香港市场的按市值,账面市值比排序的特征序列。未被清洁处理的投资者情绪,处理后的清洁投资者情绪,以及他们的滞后一期作为独立变量,并对特征序列进行回归,市场的溢价(RMRF),市值因子(SMB),账面市值比因子,赢输因子(WML)被依次引入到回归方程中。

sentiment control for rmrf smb hml control for rmrf smb hml wml isr p isr_1 p isr p isr_1 p isr p isr_1 p smb -0.78 0.01 -0.11 0.72 -0.63 0.02 -0.37 0.19 -0.61 0.02 -0.36 0.2 hml -0.72 0.02 -0.72 0.02 -0.61 0.04 -0.94 0 -0.62 0.04 -0.92 0 smb 2.04 0.01 1.79 0.02 1.91 0 1.41 0.04 1.59 0.01 1.26 0.05 hml 0.12 0.8 -0.34 0.46 0.12 0.8 -0.34 0.46 0.04 0.93 -0.3 0.5 smb 0.15 0.77 0.02 0.96 0.29 0.55 -0.01 0.98 0.22 0.64 -0.07 0.89 hml 0.71 0.14 0.28 0.56 0.92 0.03 0.44 0.32 0.79 0.06 0.34 0.42 smb -0.56 0.16 -0.89 0.02 -0.6 0.1 -0.77 0.04 -0.6 0.1 -0.77 0.04 hml -0.07 0.89 0.37 0.44 -0.33 0.45 -0.07 0.87 -0.25 0.56 -0.12 0.79 smb -0.04 0.93 -0.72 0.1 -0.16 0.68 -0.82 0.03 -0.09 0.81 -0.71 0.06 hml 0.33 0.43 -0.47 0.26 0.46 0.22 -0.53 0.17 0.53 0.14 -0.27 0.46 smb -0.16 0.67 0 0.99 -0.13 0.73 -0.1 0.78 -0.03 0.93 -0.2 0.57 hml 0.28 0.36 -0.28 0.37 0.2 0.52 -0.29 0.34 0.22 0.47 -0.32 0.29 smb -0.34 0.68 -1.02 0.22 0.26 0.76 -1 0.21 0.09 0.92 -1.19 0.14 hml -1.72 0 -0.33 0.5 -1.66 0 -0.15 0.76 -1.74 0 -0.27 0.58

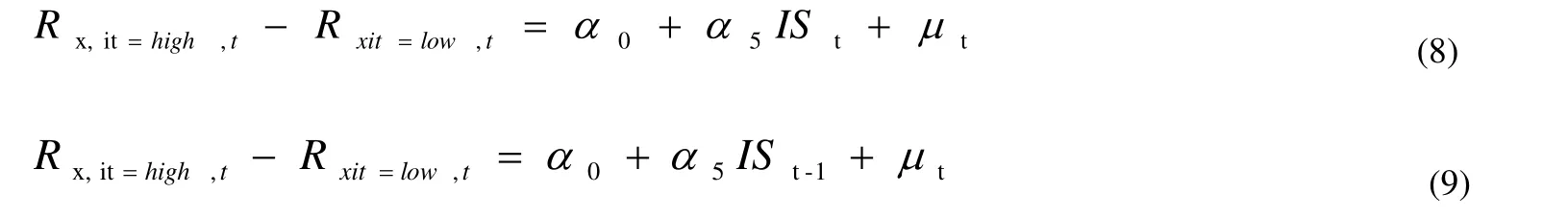

首先,我们使用投资者情绪作为唯一的独立变量来研究情绪的预测能力。回归被设置为:

第二,SMB因素和HML因素被添加到回归,以揭示:市场风险溢价,SMB,HML和投资者情绪等定价因子的协同性。

第三,赢输因子作为losers-factor动量变量被引入上述回归进一步检查传统定价因子和投资者的情绪在定价过程中的协同性。

结果表明,投资者情绪对股票收益具有显著的解释能力,其解释能力在不同的市场也存在一定的差异。在数据面板表的第一行,当期的非清洁的投资情绪和清洁的投资者情绪的系数均为负,并在显著水平5%拒绝零假设下。当期清洁情绪的系数(-0.78,-0.63,-0.61)比之后一期情绪系数对股票收益的影响要大(-0.11,-0.37,-0.36),同时负系数也说明了在美国市场按市值规模排序的公司的股票收益是与投资者情绪负相关。从规模因子获取的套利利润对投资者情绪因素反应更敏感。总的来说,投资情绪在加拿大和英国与市值收益因子以及账面市值比收益因子正相关,在德国与两者负相关,在法国和日本与市值特征因子负相关而与账面市值比因子正相关,在中国香港则是有着正的市值特征因子系数和负的账面市值比系数。

五 结 论

本文通过美国、加拿大、英国、德国、法国、日本和中国香港市场构造投资者情绪指数,并检验了它与市场收益以及横截面收益的协同性,通过多元回归分析揭示了投资者情绪是一种潜在的定价因子,可应用于扩展了传统的CAPM模型和FAMA 3因素定价模型。实证结果表明小盘股收益(市值小)和价值型股票收益(账面市值比高)对投资者情绪反映更加敏感。同时也从侧面解释了1月效应(盘股效应)和B/M效应。同时,后续结果也与Baker and Wurglar(2012)发现全球情绪与本地情绪和总情绪往往是与市场回报负相关的结论相符。

[1]Amihud,Y.Liquidity and stock returns:cross-section and time-series effects[J].Journal of Financial Markets,2002,(1):31-56.

[2]Baker,M.,Wurgler,J.Investor sentiment and the cross-section of stock returns[J].The Journal of Finance,2006,(4):1645-1680.

[3]Baker,M.&Stein,J.C.Market liquidity as a sentiment indicator[J].Journal of Financial Markets,2004,(3):271-299.

[4]Brown,G.W.&Cliff, M.T.Investor sentiment and the near-term stock market[J].Journal of Empirical Finance,2004,(1):1-27.

[5]Brown G.W.&Cliff M.T.Investor Sentiment and Asset Valuation[J].The Journal of Business,2005,(2):405-440.

[6]Bandopadhyaya, A&Jones, A.L.Measuring investor sentiment in equity markets[J].Journal of Asset Management,2006,(3):208-215.

[7]Ben-Rephael A.,Kandel, S.Wohl,A.Measuring investor sentiment with mutual fund flows[J].Journal of Financial Economics,2012, (2):363-382.

[8]Cooper,Michael J., McConnellc,John J.&Ovtchinnikov,AlexeiV.The other January effec[J].Journal of Financial Economics,2006, (2):315-341.

[9]Fama,Eugene F.Market efficiency,long-termreturns,and behavioral finance[J].Journal of Financial Economics, 1998(49):283-306.

[10]Fama,Eugene F.&KennethR.Value versus Growth:The International Evidence[J].The Journal of Finance, 1998,(6):1975-1999.

(责任编校:张京华)

F753

A

1673-2219(2015)01-0099-05

2014-11-10

周游(1991-),男,湖南永州人,英国埃克赛特大学商学院金融经济学硕士,研究方向为市场微观结构、金融计量学和行为资产定价。