企业薪酬管理中个人所得税纳税筹划策略

□文/左晓敏

(中原工学院河南·郑州)

企业薪酬管理中个人所得税纳税筹划策略

□文/左晓敏

(中原工学院河南·郑州)

[提要]企业薪酬的发放可以采取发放工资和福利、年终奖、年薪制、股权激励和税后利润分红等方式,并代扣代缴个人所得税。本文探讨年终奖发放的无效纳税区间、月薪和年终奖的有效组合,以及股息、红利的纳税筹划,以期设计和选择对企业和个人都有利的最佳薪酬支付方案。

无效纳税区间;个人所得税;股息;红利;纳税筹划

收录日期:2015年7月16日

企业薪酬发放的方式多样化,有发放工资和福利、年终奖、年薪制、股权激励和税后利润分红等方式,并代扣代缴个人所得税。由于现行税法对不同薪酬支付方式的差异性规定,给企业提供了纳税筹划的空间。

一、发放年终奖的纳税筹划

陈经理和妻子小张分别任职于不同的公司,两人的月工资均超过3,500元。2014年12月陈经理取得全年一次性奖金114,000元,妻子小张取得全年一次性奖金108,000元。陈经理通过工资条发现,虽然自己的奖金比妻子高出6,000元,但税后所得为86,505元,比妻子的税后所得86,955元反而少了450元,为何会出现这样的结果呢?

在实际工作中,绝大多数的单位都会给员工发放或多或少的年终奖,由于年终奖计算方法的累进性,会出现税后所得与税前奖金倒挂的问题,即税前收入多税后收入反而少,不能很好的体现税收的公平原则以及收入分配中的多劳多得的原则。

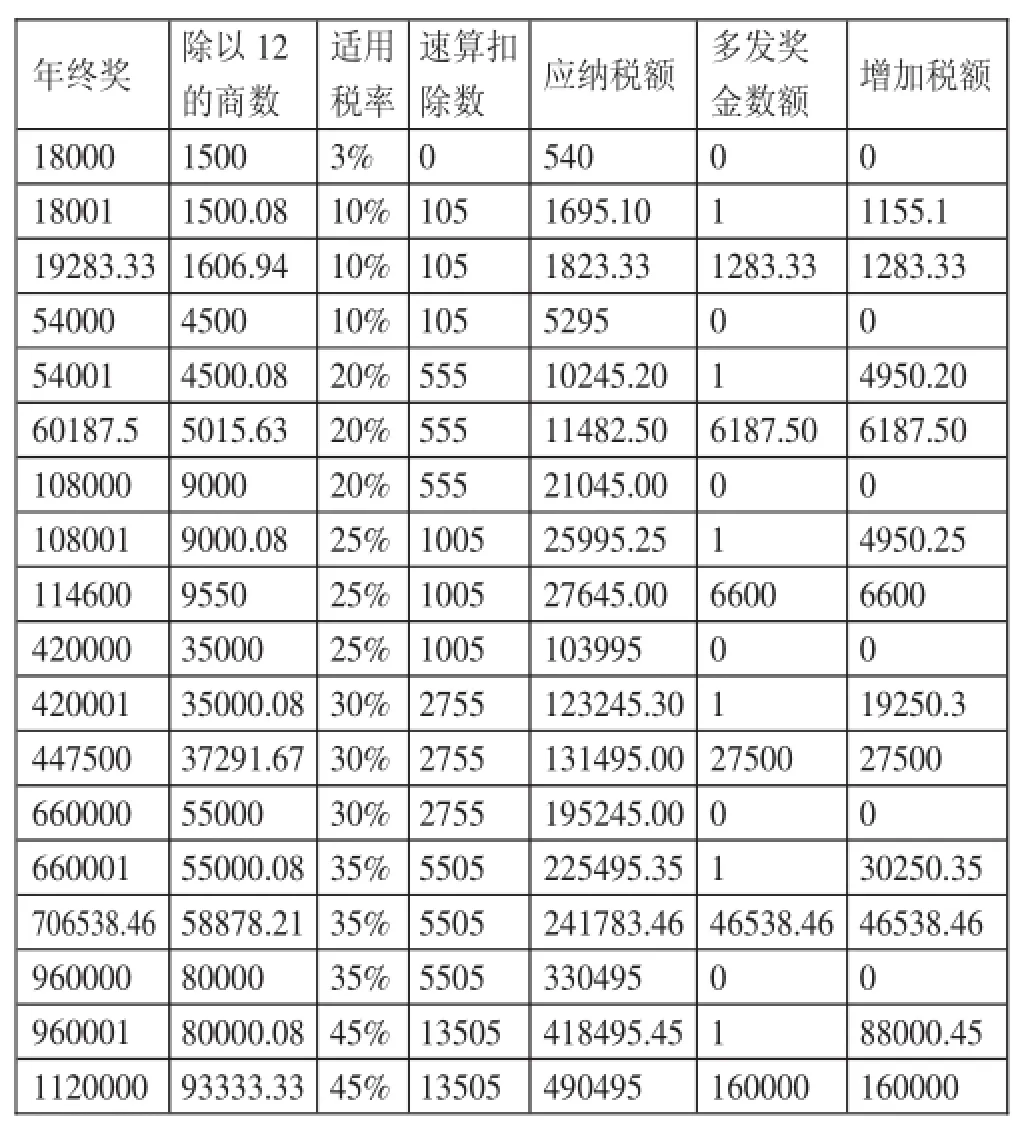

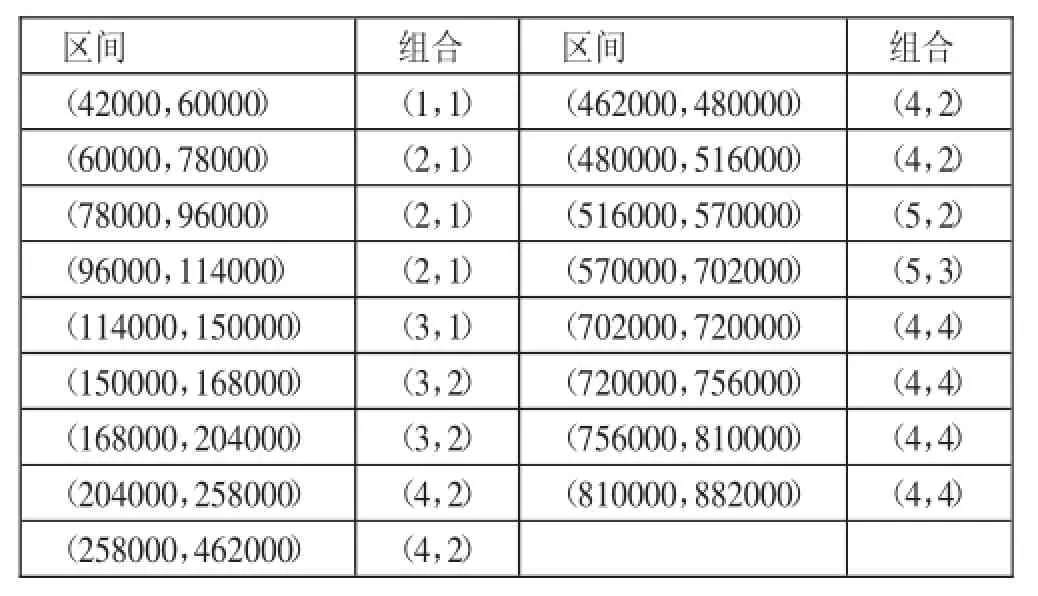

在发放全年一次性奖金时,并不是所有奖金都会出现倒挂,经测算的全年一次性奖金临界点节税安排见表1。(表1)从表1可以看出,给员工发放年终奖时,个人所得税的纳税无效区间有6个,分别是:[18001元,19283.33元];[54001元,60187.5元];[108001元,114600元];[420001元,447500元];[660001元,706538.46元];[960001元,1120000元],也就是说,具体使所发放的年终奖金额应该不处于以上区间,在这些区间内发放奖金将会导致税后所得低于该区间的左端点值。因此,企业在计划发放年终奖时,应注意不要落在上述“盲区内”,在不减少职工既得利益的前提下,减少企业的现金支出,以实现职工和企业的双赢。

表1 全年一次性奖金临界点节税安排

二、月薪和年终奖有效组合的纳税筹划

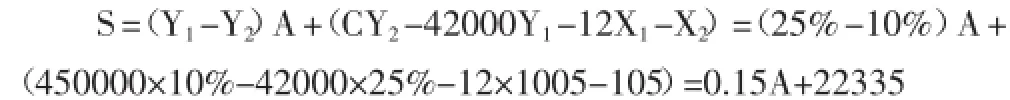

年薪制也是企业对中高级管理人员普遍采用薪酬方式,在年收入基本不变的情况下,对于年薪的发放,大多数企业都采用了按总薪酬的一定比例发放基本月薪,年终根据绩效考核的情况发放年终奖,年终奖和基本月薪存在此消彼长的关系,年基本月薪占总收入的比例不同,个人应纳的个人所得税也是不同的,以年薪50万元为例,不同比例的年终奖纳税情况见表2(税率级次前后分别表示工资和年终奖纳税时适用的税率级次)。(表2)

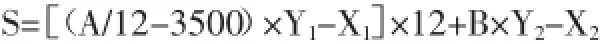

通过上表的纳税数据,使我们思考基本月薪总额和年终奖如何组合才能使缴纳的个税最少。假设月薪总额为A(不考虑社保等免税项目),年终奖为B,年薪为C,月薪适用的税率为Y1,速算扣除数为X1,年终奖适用的税率为Y2,速算扣除数为X2,则全年应交个人所得税为:

根据A+B=C,上述式子变为:

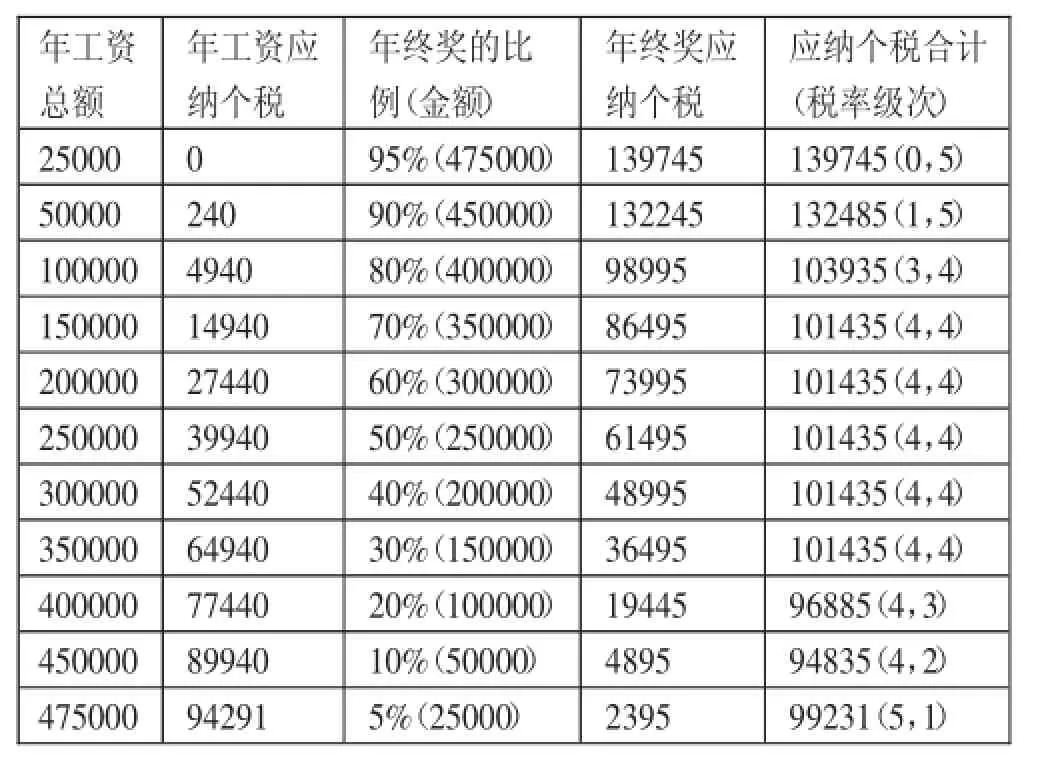

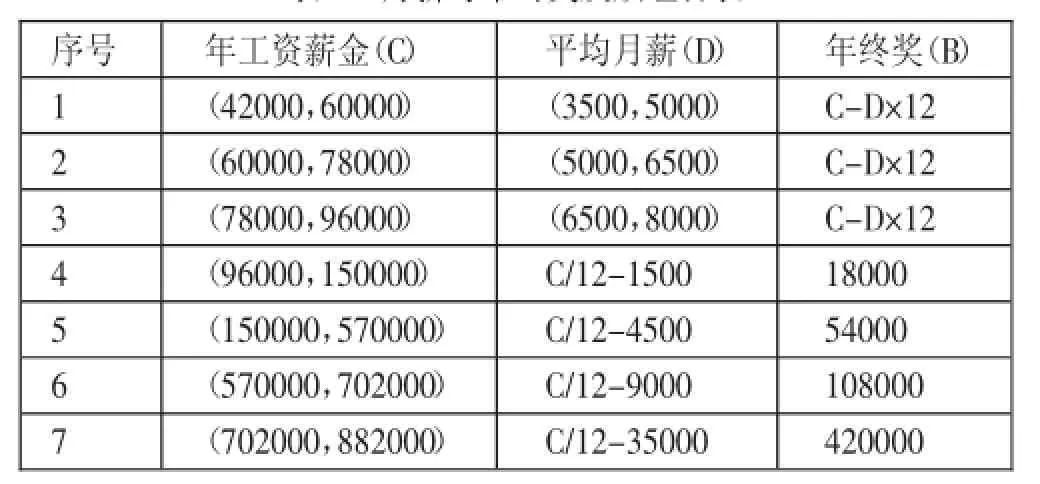

S=(Y1-Y2)A+(CY2-42000Y1-12X1-X2),公式中限定的条件是必须要发放年终奖,即年终奖不能为0。要使全年应纳的个人所得税税额最低,那么工资和年终奖所采用的税率必须是低税率。如果工资和年终奖选择的数额不同,则两者适用的税率会存在不同的组合,笔者利用EXCEL测算出的最优税率组合见表3。(表3)

假定某单位人员年薪45万元,则如何组合月薪和年终奖,使缴纳的个税最少呢?根据表2得出税率的最优组合是(4,2),即月薪税率为25%,速算扣除数为1005,年终奖的税率为10%,速算扣除数为105,得:

因此,为使缴纳的个税最少,A的取值在税率对应的区间内越小越好,即年终奖在税率对应的区间内越大越好,则年终奖定为54,000元,A为396,000元,月薪33,000元时,缴纳的个税最少为81,735元。

根据上述表2和表3的综合分析,年终奖的税率始终不超过工资薪金的税率,在(Y1-Y2)大于0的时候,A的取值越小,则缴纳的个税越少,当Y1=Y2时,月薪和年终奖可以在允许的范围内任意调整,经整理后更直观的月薪与年终奖组合发放金额见表4。(表4)

表2 不同比例年终奖纳税情况表

表3 各年薪水平下最优税率组合

表4 月薪与年终奖发放组合表

三、股息、红利所得的纳税筹划

有些企业会选择采取工资和税后利润分红的薪酬支付方式,但两者如何分配会使缴纳的个税最少呢?假设某公司是由5名投资者设立的有限责任公司,股东都在本公司任职,董事会把每位股东的年薪定为60,000元(每月收入5,000元),该公司的税后利润全部平均分配给投资者。其目的在于投资者平时少拿一点工资,年终还是能够以红利的形式得到补偿,以充分获得节税利益,这一薪酬支付标准是较好的支付方式吗(公司当年的会计利润为500万元)?具体分析:

第一种情况:股东的月工资为5,000元时:

股东工资所得全年应纳个税=(5000-3500)×3%×12=540(元)

该公司应纳企业所得税=500×25%=125(万元)

税后净利润=500-125=375(万元)

股东税后分红应纳个税=75×20%=15(万元)

人均税后净收入额=(60000-540)+600000=659460(元)

第二种情况:股东的月工资定为10,000元时:

人均月工资增加5000元,成本增加30万元,会计利润降为470万元

股东工资所得全年应纳个税=[(10000-3500)×20%-555]× 12=8940(元)

该公司应纳企业所得税=470×25%=117.5(万元)

税后净利润=470-117.5=352.5(万元)

股东税后分红应纳个税=70.5×20%=14.1(万元)

人均税后净收入额=(120000-8940)+(705000-141000)= 675060(元)

股东的税后净收入增加15,600元(675060-659460)。

第三种情况:股东的月工资定为30,000元时:

成本又增加120万元,会计利润降为350万元

股东工资所得全年应纳个税=[(30000-3500)×25%-1005]×12=67440(元)

该公司应纳企业所得税=350×25%=87.5(万元)

税后净利润=350-87.5=262.5(万元)

股东税后分红应纳个税=52.5×20%=10.5(万元)

人均税后净收入额=(360000-67440)+(525000-105000)= 712560(元)

股东的税后净收入又增加37,500元(712560-675060)。

可见,随着股东工资收入的增加,税后净收益越来越多。但是,是不是工资增加得越多越好呢?税后分红适用的税率为20%,工资薪金适用的是3%~45%的七级超额累进税率。当工资增加的纳税额等于税后分红的纳税额时,提高工资则不再会增加净收益,即有:

工资增量×税率=利润增量×25%+利润增量×(1-25%)× 20%

所以,工资适用税率=25%+(1-25%)×20%=40%

也就是说,当工资的增量适用税率超过40%时,提高工资将不能增加税后净收入,反而会增加税负。

主要参考文献:

[1]王研等.地堪事业单位年薪制人员个人所得税筹划[J].会计之友,2013.5.

[2]高允斌.公司税制与纳税筹划[M].北京:中信出版社,2011.

[3]王素荣.税务会计与税务筹划[M].北京:机械工业出版社,2014.

F81

A

本文为河南省教育厅人文社科项目(2013-Q N-038)阶段性研究成果