CEO权力强度与盈余管理

桂林电子科技大学商学院 任汝娟 刘 阳 尹淑杰

一、引言

近年来,国内外财务舞弊事件层出不穷,上市公司为了达到投资者期望的经营业绩,不惜违规进行财务造假,盈余操纵成为常态。上市公司CEO对公司日常经营运作进行决策,同时需向董事会报告公司状况,对公司定期财务报告负责。CEO角色的特殊性,导致如何对CEO权力进行制衡成为公司治理中关键的委托代理问题。尽管上市公司激励和监督并用,仍然不能除盈余管理之弊。那么研究CEO权力如何影响上市公司盈余管理对将CEO的权力关进制度的笼子里至关重要,学术界对该方面也颇为重视,诸多学者从CEO下手研究其对公司治理和业绩披露等方面的影响。本文从CEO权力结构出发,将反映CEO权力强度的变量分为外部监管、组织权力、所有制权力和专家权力四个维度,以2012~2013年A股上市公司为样本,实证分析CEO权力各维度与盈余管理的关系,以期从CEO权力视角寻求抑制盈余管理的手段,完善我国公司治理结构,促进资本市场健康和谐发展。

二、理论分析与研究假设

现代公司治理制度中所有权和经营权相分离,导致了代理问题,即在经理人与委托人的利益相悖时,经理人有可能违背公司股东的意愿,牺牲委托人的利益。为使委托人和代理人的利益一致,企业倾向于与管理层签订薪酬或股权契约来提高其管理企业的积极性,学术界认为,这是盈余管理行为产生的重要原因。但对CEO而言,薪酬并非其唯一期望,声望、社会地位以及职业前途等也是CEO关注的目标。为此,CEO需要营造良好的任期绩效,盈余管理成为常用的手段。为抑制盈余管理,公司治理提供了激励和监督机制来制衡CEO权力。对CEO权力强度衡量的经典文献来自于Finkelstein(1992)的研究,其将CEO权力定义为CEO个人因素影响其他高管人员意愿的能力,并将其分为四个维度,即组织权力、所有权权力、专家权力和声誉权力。将CEO兼任董事长或内部董事看作CEO具有组织权力的体现,职称和任职时间则体现了CEO的专家权力等。CEO权力强度相关理论被广泛应用到内部控制、信息披露、业绩波动性以及公司风险等领域。将CEO权力理论应用于盈余管理方面的研究并不多。有关CEO权力强度与盈余管理之间的关系研究的文献大多参考了Finkelstein权力强度的度量,并利用其中个别因素代表权力的大小,阐述其对盈余管理程度的影响。Dechow等(1991)发现上市公司CEO调整盈余的水平与其任职年限有较大联系,CEO会在其任职的最后一年通过降低无形资产费用化支出的手段来提高企业盈余。Bebchuk&Fried(2004)发现因为能从其他隐性收入中得到补偿,权力大的CEO会尽量减少其薪金与公司业绩表现之间的联系,这使得公司监管部门更不易察觉二者之间的关系。Landider等(2008)研究发现CEO凌驾于管理层,管理层对CEO的配合程度提高,使得公司决策成为CEO意志的反映,这将有损公司经营成果。CEO权力越大,其产生的影响力就越大,越有粉饰公司业绩、操纵盈余的动机。

国内学者对该问题着手较晚,肖淑芳、刘颖等(2013)研究指出股权收益是经理人操纵盈余直接动因,而管理层权力纵容了盈余管理行为的产生。王克敏、王志超(2007)将两职兼任作为高管权力的代理变量,发现高管权力大小与其薪酬水平正相关,与盈余操纵负相关。林芳、冯丽丽(2012)认为管理层权力会随着董事会规模的扩张而增大,与盈余管理程度正相关。谢盛纹、叶王春子(2014)的研究加入了外部监管因素,将应计盈余换为真实的盈余管理,其结果依然证实了CEO对上市公司盈余管理存在影响,且发现外部监管有助于遏制CEO权力,降低盈余管理水平。

综上所述,学术界普遍认为CEO权力越集中,上市公司越容易出现盈余操纵问题,但有关CEO权力强度与盈余管理之间的关系研究的文献大多只用片面的因素来代表权力的大小,如任期长短、两职兼任、在职消费等因素对盈余管理产生的影响。因此,本文在参考国内外研究的基础上,选出能够代表CEO权力的典型因素,并对其进行主成分分析,提出影响因子,分解为不同的维度来解释不同性质的权力对盈余管理行为的影响。根据相关理论分析和现有研究成果,本文提出假设1:

H1:CEO权力强度与盈余管理程度正相关

三、研究设计

(一)样本选取与数据来源 本文选取沪深两市2012~2013年在主板市场发行的A股上市公司为研究样本,并剔除以下数据:(1)金融行业上市公司;(2)ST、PT 等公司;(3)数据缺失的公司,筛选后得到2099个观测值作为最终数据样本。本文数据主要来自国泰安数据库和锐思金融数据库。

(二)变量选取

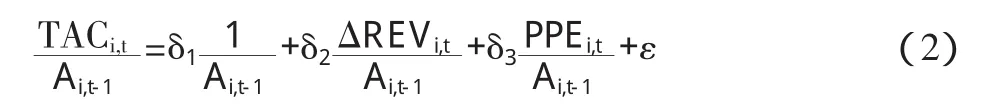

(1)被解释变量:盈余管理。根据以往的研究成果,本文采用修正的Jones模型来计算各公司的盈余管理程度。下列公式计算出的可操纵应计利润的绝对值做为被解释变量。可操纵性应计利润的具体计算过程如下:

第一,计算总应计利润TACi,t。第二,分年度分行业对(2)进行回归处理。

第四,运用公式(4)计算可操纵性应计利润DAi,t。

其中,i表示某企业,t表示会计年度。Ei,t为i企业第t年净利润;CFNi,t为经营活动现金流量净额;Ai,t-1为资产总计;△REVi,t为主营业务收入的增加额;△PPEi,t为固定资产原值;△RECi,t为应收账款的增加额。

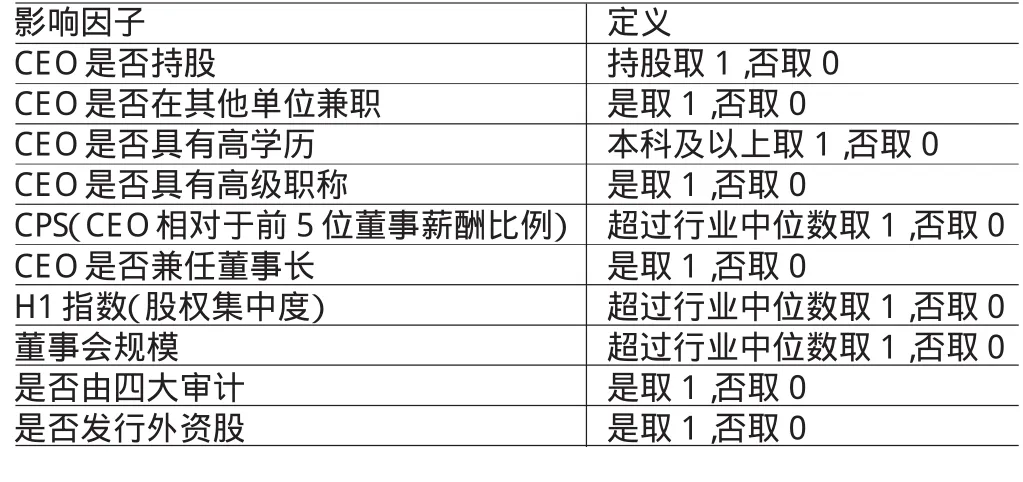

(2)解释变量:CEO权力强度。如何衡量CEO权力强度,国内外学者对此做了大量研究。Finkelstein(1992)认为在CEO持有公司股票时,权力强度较高。具有高学历和高级职称的管理人员更有权威,容易在公司决策中占主导。而兼任其他公司职位,使CEO拥有更多社会资源,权力更得彰显。若CEO兼任董事长,更能帮助其稳固公司地位,掌握话语权。Bebchuk(2011)提出以高管薪酬份额CPS来衡量高管权力的大小,数值等于CEO薪酬与公司前5位董事薪酬之比,该数值越大,CEO权力越大。赵息等(2013)认为,H1指数(第一大股东持股比例)越大,则拥有绝对控制权的股东会挤压管理层的权力空间。除了直接衡量CEO权力大小的指标外,本文还将外部监管指标加入到变量中。Grinstein&Hribar(2004)的研究结果认为管理层权力大小与董事会规模是分不开的,董事会规模越大,CEO“一人独大”的情况就越少发生。另外,本文将审计机构规模也作为考量外部监管的指标之一,DeAngel(1981)首先将会计事务所规模作为审计质量的代理变量,吴水澎(2006)、李仙(2007)等也证实经过“四大”审计的上市公司,其对外披露准确性和质量明显高于其他会计师事务所审计的公司。从股东来源的状况上来说,外资股能够给上市公司带来不同的监管理念,制定新的监管规则,因此,本文将是否持有外资股作为衡量CEO权力大小的标准之一。综上,本文找出能够影响和反映CEO权力强度的10个指标,如表1。

表1 各因子定义说明

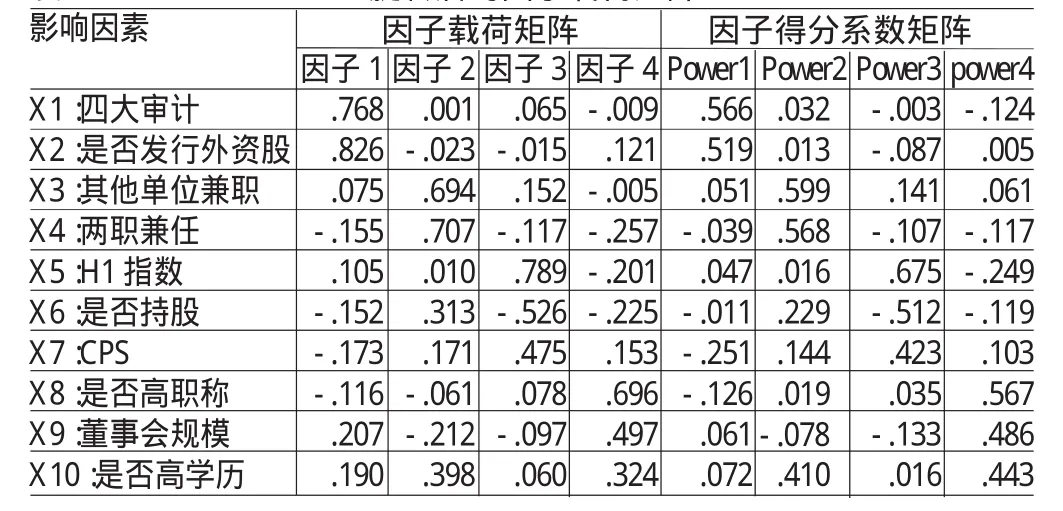

本文利用spss19.0进行因子分析,提取主成分,并主要以Finkelstein(1992)权力四维度的方法为参考命名各因子。首先,对其进行KMO和Bartlett球形检验,巴特利特球度检验统计量的观测值为770.397,相应的概率p接近于0,同时KMO值为0.613,可以进行因子分析。其次,由表2可知,SPSS自动提取了四个因子,其中是否由四大审计、是否发行外资股在第一个因子上具有较高的载荷,可将其命名为POWER_1,可以明显看出此权力衡量的是外部监管对CEO权力大小的影响程度;将其他单位兼职、两职兼任命名为POWER_2,可以看做是对组织权力的解释;将H1指数、是否持股和CPS载荷较高的第三个因子命名为POWER_3,此因子其实衡量的是所有制权力;将是否具有高级职称、是否具有高学历和董事会规模合成为一个因子,命名为POWER_4,主要是对专家权力的解释。最后,根据因子得分系数矩阵计算出不同权力维度的因子得分。上述所提取的4个主成分即为解释变量。

表2 旋转后的因子载荷矩阵

(3)控制变量。除解释变量外,盈余管理程度还受公司规模、每股收益及资产负债率等因素的影响,将其作为控制变量。公司规模:规模较大的上市公司,对公司声誉极为看重,良好的业绩表现是CEO进行盈余操纵不可忽视的原因。王跃堂等(2009)研究发现,公司规模的扩张会加大高管人员的盈余管理范围,使其盈余管理的动机更强烈。每股收益:根据信号传递理论,每股收益代表了较高的盈利能力,能使公司向外部释放出利好信号,营造公司运转良好的形象。因此,公司高管有可能基于外部压力或机会操纵每股收益价值。田鲁露(2012)认为每股收益越大,上市公司盈余管理的程度越高。资产负债率:资产负债率的大小表明公司财务风险的大小,过高的资产负债率会导致债权人的违约风险加大,很多公司有隐瞒负债的行为。张正国(2010)研究发现资产负债率与盈余管理程度正相关。

本文所有变量的定义见表3。

表3 变量的定义与计量

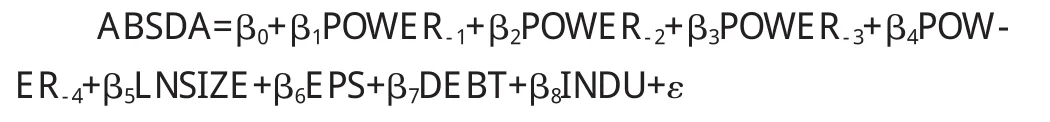

(三)模型构建 根据研究假设和相关变量,本文建立以下回归模型来验证CEO权力强度与盈余管理之间的关系,并以此研究CEO权力强度维度中对盈余管理影响最大的权力性质。

四、实证结果与分析

(一)描述性统计 由表4可知,可操纵性应计利润的绝对值(ABSDA)均值为0.0911,标准偏差为0.1193,但其最小值为0,说明数据有所缺失,同时也表明大多数公司具有盈余管理行为。主要解释变量CEO权力强度(POWER)是由主成分分析得到的虚拟值,其描述性分析并不具有现实意义,因此对其分析主要在相关性分析和多元回归分析中说明。从控制变量来看,样本中的企业规模(LNSIZE)均值约为22.64,处于正常值范围内。每股收益(EPS)均值为0.3667,既有负收益的企业,也有每股收益达到12.82的盈利较多的企业。从样本企业的资产负债率(DEBT)来看,均值为35.0236,标准差较大,说明样本企业的资产负责率差异较大。

表4 描述性统计分析

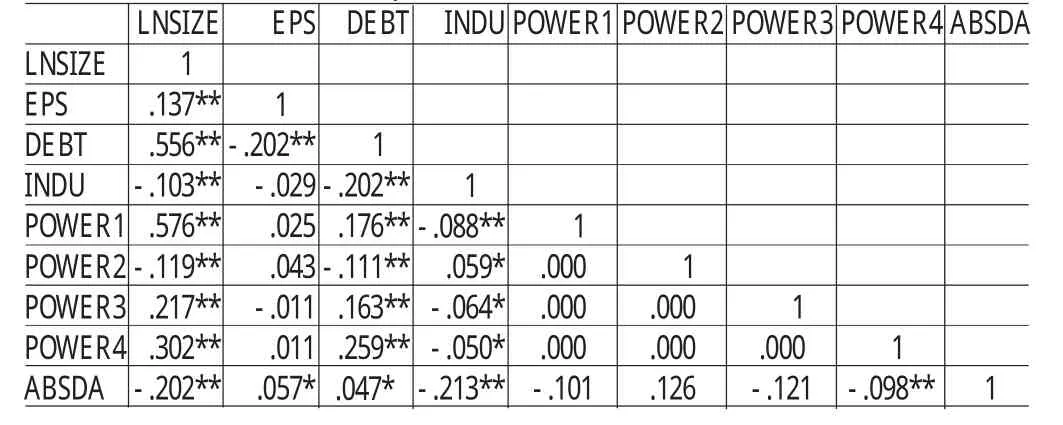

(二)相关性分析 由表5可知其中POWER_2与盈余管理程度呈正相关关系,即组织权力越大,盈余管理的强度越高,相反的,其余三个权力维度与盈余管理程度为负相关关系,即外部监管会削弱盈余管理水平,与此同时,管理者的所有制权力和专家权力对盈余管理具有负效应。这初步验证了假设的合理性,即CEO的权力强度与盈余管理有着密不可分的关系。CEO的四个权力维度之间相关性很低,甚至为零,这说明主成分提取消除了变量之间的共线性。为了进一步验证CEO权力强度对盈余管理的影响,将进行多元回归分析。

表5 pearson相关性分析

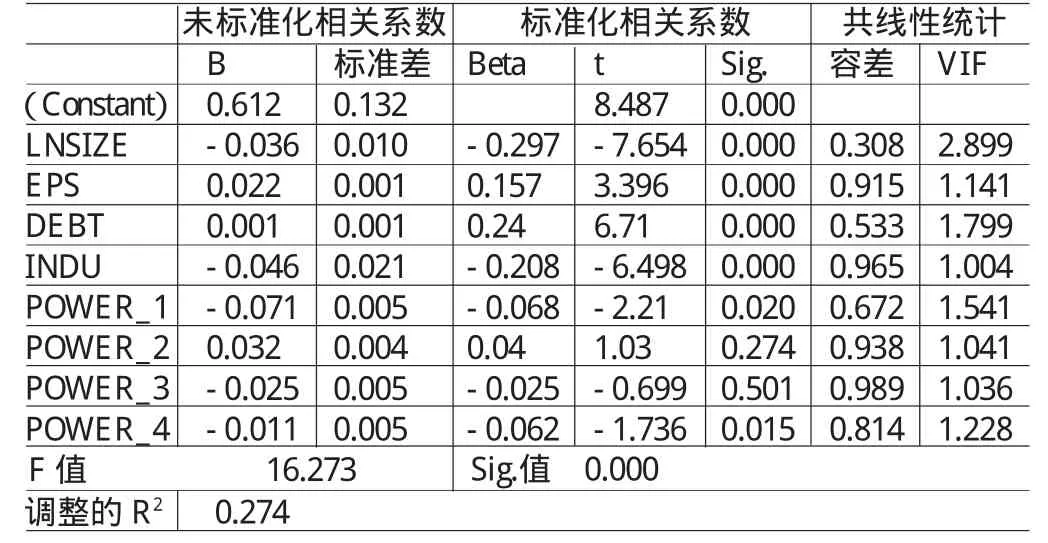

(三)回归分析 由表6可知,调整后的R2为0.274,说明该模型在一定程度上可以解释CEO权力强度与盈余管理的关系,但可以看出该模型的拟合程度不高,可能是因为受到样本选择的影响。F值为16.273,对应的概率P值近似为0,这说明该回归方程具有统计学意义,可以进行回归方程的显著性检验。

表6 多元回归分析

从表6的回归结果可以看出:高管权力强度对盈余管理的影响的系数值有正有负,因此权力强度对盈余管理的作用不能一概而论,其中POWER_2与盈余管理程度呈正相关关系,而POWER_1、POWER_3和POWER_4与盈余管理程度呈负相关。这说明CEO组织权力越大,公司越容易有盈余管理现象的发生,而外部监管、所有制权力和专家权力则会抑制公司高管的盈余管理行为。POWER_1和POWER_4在5%的水平上显著,但POWER_2和POWER_3与ABSDA的相关性不显著,这说明外部监管和专家权力对盈余管理具有显著的负向影响,因此,公司盈余管理的方法和方式带有高管的个人特征且与公司外部监管环境有着密切联系。该结果部分验证了H1,即CEO的权力强度与盈余管理有相关性,但权力强度对盈余管理的影响并非都是正向的。在控制变量方面,本文所选取的四个控制变量均在1%的水平上具有显著性,这充分说明该四个变量对盈余管理程度有直接影响。其中,公司规模与盈余管理程度负相关,而公司的每股收益和资产负债率与盈余管理的回归系数均为正,每股收益是股东获利水平的表现,这证实了该指标越高,盈余管理程度越大的观点。资产负债率则是偿债能力的体现,说明盈余管理可以修饰公司的偿债能力,以此向市场释放利好信息。

五、结论及建议

本文以2012~2013年2099家A股上市公司作为样本,采用因子分析和多元回归分析方法探究了公司CEO权力强度和盈余管理的关系。研究结果表明,CEO权力强度与盈余管理程度密切相关,CEO权力不同维度对盈余管理的影响不同。其中,CEO组织权力对盈余管理有正向影响,而所有制权力和专家权力则对盈余管理产生抑制作用,此外,外部监管的强弱也是影响公司盈余管理的重要因素,外部监管力度越强,公司的盈余管理行为越少。

从实证结果来看,在公司治理中,强有力的外部监管会削弱CEO对公司政策的影响,因此,建立行业协会、制定标准的行业规范能为企业提供良好的外部监管环境,从而减少CEO进行盈余操纵的机会。削弱CEO的组织权力应从所有权和治理权分离着手,尽量避免CEO在公司内部的两职兼任。另外,减少企业高管的外部兼职,使其更加专注为上市公司服务的同时可以阻止CEO从公司外部进行权力渗透。聘请自身素质过硬的CEO会增加企业高管的威望,拥有高等学历、高级职称会增加其专家权力,其专业素养会减少公司盈余操纵行为的发生。公司若希望从加强CEO所有制权力方面入手,则需在薪酬激励上加强管理,减少固定薪金、增加股权激励,以减少代理成本及CEO对盈余的操纵,维护公司股东的利益。

[1]肖淑芳、刘颖、刘洋:《股票期权实施中经理人盈余管理行为研究——行权业绩考核指标设置角度》,《会计研究》2013年第12期。

[2]王克敏、王志超:《高管控制权、报酬与盈余管理——基于中国上市公司的实证研究》,《管理世界》2007年第7期。

[3]林芳、冯丽丽:《管理层权力视角下的盈余管理研究——基于应计及真实盈余管理的检验》,《山西财经大学学报》2012年第7期。

[4]谢盛纹、叶王春子:《CEO权力、环境不确定性与盈余管理》,《会计与经济研究》2014年第3期。

[5]赵息、张西栓:《内部控制、高管权力与并购绩效——来自中国证券市场的经验证据》,《南开管理评论》2013年第2期。

[6]Grinstein,Y.,and P.Hribar.CEO Compensation and Incentives:Evidence from M&A Bonuses.Journal of Financial Economics,2004,73(1).