新常态下外贸企业外汇风险管理的探讨——以江苏SH公司为例

叶子驭

(江苏苏豪国际集团股份有限公司)

一、人民币汇率新常态

自2005年7月人民币汇改,直至2013年,人民币对美元汇率基本呈现单边升值态势。2014年人民币汇率则是波澜起伏,经历了先升后贬、再升再贬的过程。2014年1月14日人民币汇率创下汇改以来的新高6.0406;之后开始了长达半年的阶段性贬值,贬值幅度超过了3.5%;从6月份开始,人民币汇率重新小幅升值至6.11左右;之后到2014年年底又出现贬值,再次跌破6.20水平。总体来看,2014年人民币汇率走势真正体现了双向波动的特点,并且出现了汇改以来首次年度汇率贬值。2015年初,人民币汇率再次上演了大起大伏,伴随着人民币汇率市场的不断变化,影响人民币汇率的因素日趋复杂,汇率的市场弹性不断增强,汇率双向波动趋势成为主导,人民币汇率迎来双向波动的“新常态”。

二、外汇风险管理新思维

汇改以来的很长一段时期内,人民币汇率基本呈现为单边升值,汇率波动较低,外贸企业一般不需要对汇率走势进行太复杂的判断,逐渐形成了思维定势的汇率管理。主要表现为,对于即期结售汇,尽量提前结汇、延迟购汇;对于出口业务,基本通过办理远期结汇锁定未来的结汇汇率;对于进口业务,选择性开展进口押汇或其他贸易融资组合产品,以推迟购汇或锁定远期购汇汇率。在人民币单边升值时期,这些汇率操作方式基本都适用,一方面能有效地规避汇率风险,同时还可为企业带来一定收益。

随着人民币汇率双向波动成为新常态,汇率管控的重点就体现在“波动”,而“波动”意味着汇率的不确定性和复杂性,非单边升值、单边贬值。外汇风险已成为外贸企业经营过程中无法回避的风险,外汇风险管理也成为外贸企业的经营管理常态。对于外贸企业来说,外汇风险是把双刃剑,风险源自不确定性,它既可能使企业受损,也可能使企业获益。外汇风险管理的基本原则就是要避免受损。

面对新常态下的人民币汇率,外贸企业需要进一步增强外汇风险管理意识,树立正确的外汇风险管理理念,结合企业自身的实际情况,有针对性地实施外汇风险管理。

三、外汇风险管理新实践

江苏SH公司历经三十多年的发展,已成为江苏省大型国有外贸企业之一,资产总额超60亿元,年进出口额超10亿美元。主要经营丝绸系列、纺织服装、船舶、机电、轻工、化工等商品,贸易伙伴遍及一百多个国家和地区,是全国进出口500强企业。

人民币汇率双向波动成为新常态,汇率双向浮动弹性增大,汇率趋势不明朗,这给已经习惯根据人民币升值采取相应外汇策略的外贸企业带来新挑战,对江苏SH公司的外汇风险管理增加了难度。江苏SH公司意识到增强汇率风险管理能力刻不容缓,把汇率风险管理贯彻到企业日常经营管理中,积极应对汇率双向波动风险,学习利用好汇率风险管理工具。

江苏SH公司资产财务部作为公司外汇风险管理的职能部门,在日常工作中,积极关注国家政策,了解国内外财经信息,每日向业务公司推送各主要银行的远期汇率价格,与多家银行的专业团队保持紧密联系,针对公司进出口业务实际情况,在银行外汇专业参考意见及外部咨询的基础上,对汇率做出独立的判断,选择适合的汇率避险工具,为公司的外汇风险管理决策提供参考依据,为公司的业务发展保驾护航。以下主要介绍江苏SH公司在人民币汇率新常态下的外汇风险管理新实践,以供探讨分析。

(一)建立外汇风险管理目标

美国“现代管理学之父”彼得·德鲁克在其名著《管理实践》中最先提出了“目标管理”的概念,他认为“先有目标才能确定工作,如果一个领域没有目标,这个领域的工作必然被忽视”。SH公司的外汇风险管理目标为,规避汇率风险,确保公司的主营业务利润实现。

(二)树立正确的外汇风险管理意识

SH公司基于预期的出口业务,通过风险识别和风险量化对外汇风险敞口进行评估,以实单为原则,建立控制成本的风险管理策略,实行相对稳健的外汇风险管理。

(三)选择合适金融工具

SH公司结合自身业务特点,积极加强与银行的合作,充分利用不同的外汇市场和外汇工具,结构化选择外汇工具,差异化选择交易品种和市场,挖掘并找到企业的最佳金融工具。如选择避险工具:贸易融资产品——商业发票贴现等、贸易融资组合产品——进口汇利达等、金融衍生品——远期结售汇等。

(四)适当增加跨境人民币结算

2009年人民币跨境结算试点启动,拉开了人民币国际化大幕。SH公司一方面从自身的业务源头入手,积极与外商客户洽谈沟通,适当增加人民币结算的合同;另一方面向银行咨询,积极开展跨境人民币业务,降低公司的外汇风险敞口,同时为利用境内外平台融资、资金管理及外汇风险管理提供了有利条件。

(五)制定应急措施

SH公司把外汇风险管理作为公司的一项经营管理工作,做好应对突发情况的预案,确保公司经营的稳健发展。SH公司与JT银行签订了一笔3个月的远期结汇合约,锁定了3个月后收款60万美元的结汇汇率,但客人因故推迟了交货期,无法按期付款至SH公司。针对国外客户延迟付款的突发情况,SH公司积极与JT银行协商,将原来的远期结汇合约进行延期。

(六)加强学习与培训

面对更加多元化的汇率风险,SH公司加强外汇知识的培训与学习,请银行专业人员来公司开展专题讲座,主动学习有关外汇风险对冲策略、外汇知识等,进一步增强汇率管理水平,提高公司在外部咨询的基础上对汇率做出独立判断的能力,能够识别外汇风险点并运用有关工具管理风险。

(七)加大选择信息媒体

SH公司重视有关外汇信息资源,请主要合作的银行定期推送贸易融资新产品介绍,每天邮件报远期价格。同时加大选择关注业内主流媒体如中国外汇、贸易金融、汇聚智汇等,争取第一时间接收到汇率方面的走势、研判、应对等信息,努力提高公司独立判断汇率走势的能力,选择合适工具规避外汇风险。

四、金融工具新选择

为了更好地应对人民币汇率在合理范围内更加市场化的双向波动,外贸企业需要选择合适的金融工具。首先,要坚持基于实际需求原则避险,就是对未来真实贸易形成的外汇风险敞口进行套保。在充分考虑了各方面的综合成本,以及贸易本身利润率的基础上形成一个预期成本汇率。只要远期结汇汇率高于预期成本汇率,外贸企业由该笔贸易形成的最终利润就确定下来,保证了贸易利润的实现。到期履约时无论汇率涨跌都不会产生影响,这体现了套期保值的真正意义。但如果没有实际的贸易背景,外贸企业的外汇产品交易就会演变为投机行为,可能会发生承担实际损失。

其次,在分析判断的基础上,选择合适的避险工具。

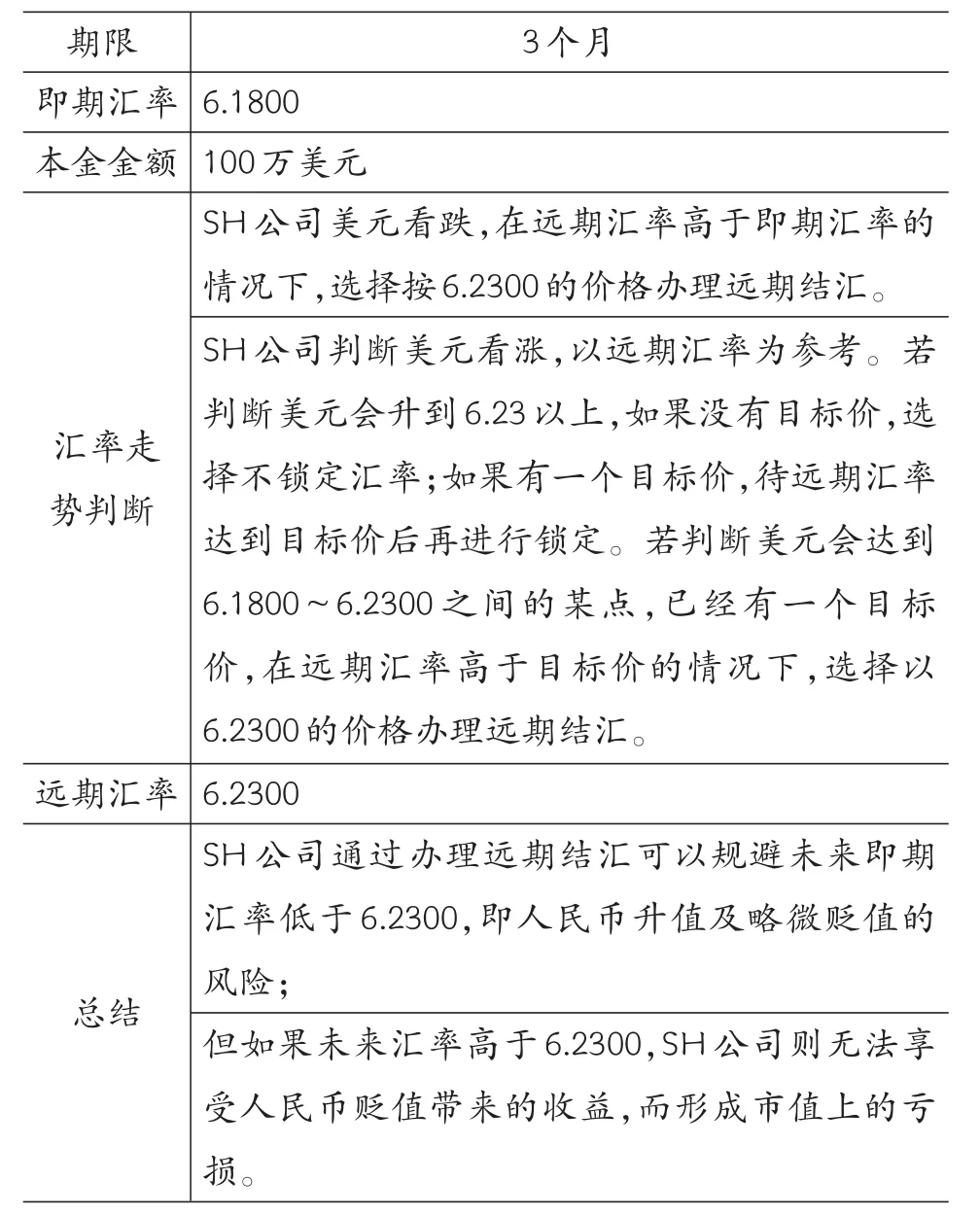

案例一:远期结汇

江苏SH公司预计3个月后有100万美元的结汇需求,考虑通过办理远期结汇规避汇率风险。当前即期汇率为6.1800,3个月远期汇率为6.2300。SH公司对于未来结汇时点的汇率走势有三种判断:美元看跌、美元看涨和方向不明(见表1)。

目前市场上已逐渐形成人民币汇率双向波动的新常态,江苏SH公司对汇率走势形成第三种判断——方向不明。基于未来汇率走势可能是美元看涨或看跌,但由于汇率波动性的加大,SH公司担心汇率反向变动的预期会越来越强,希望选择某种工具能够减少或消除市场反向变化带来的风险。经向多家银行咨询沟通,选择了GS银行人民币外汇期权产品。

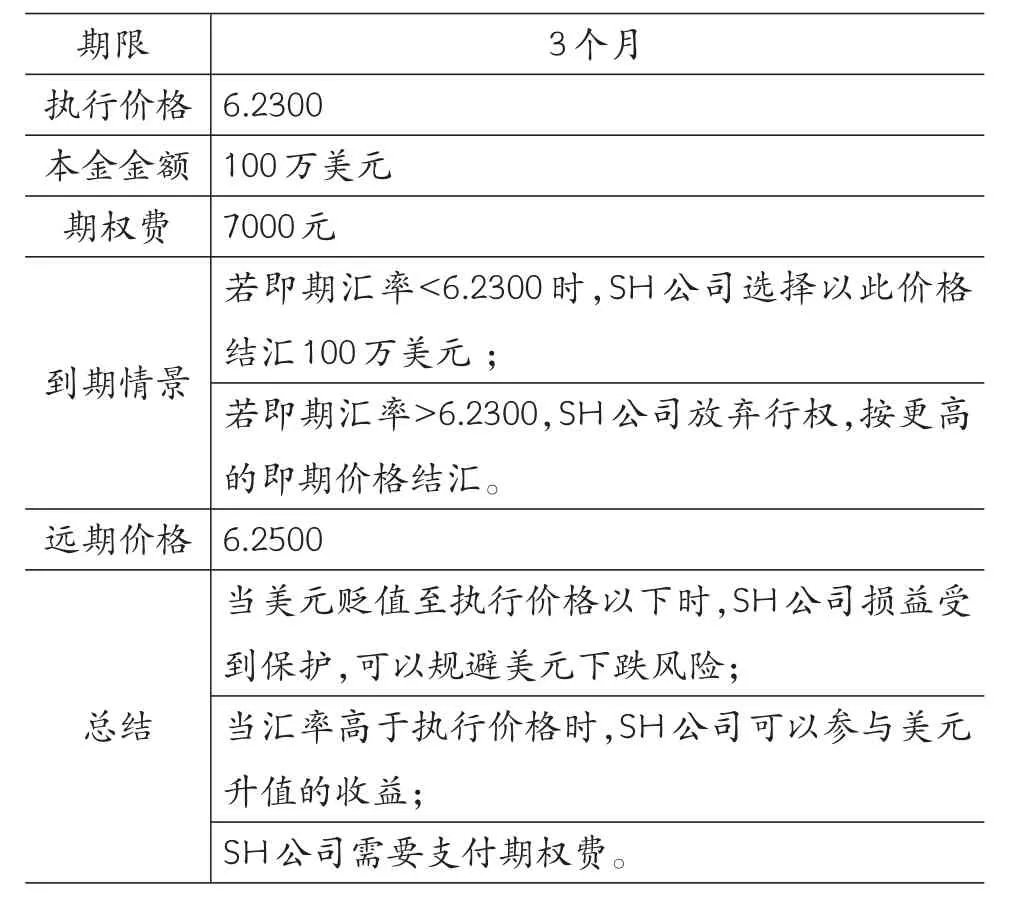

案例二:买入结汇期权

江苏SH公司基于预期的出口贸易收入,未来3个月后将收到100万美元,为规避汇率风险,选择买入结汇期权。SH公司判断3个月后美元汇率不会高于6.2300,在GS银行买入一个执行价为6.2300的结汇期权,并支付给GS银行一定的期权费(见表2)。

表1 江苏SH公司美元看跌、看涨走势情况表

表2 江苏SH公司买入结汇期权情况表

在双向波动的汇率环境下,人民币外汇期权对SH公司有较好的应用价值;但SH公司需要支付一定的期权费成本,由此抵减了一些规避风险的效果。

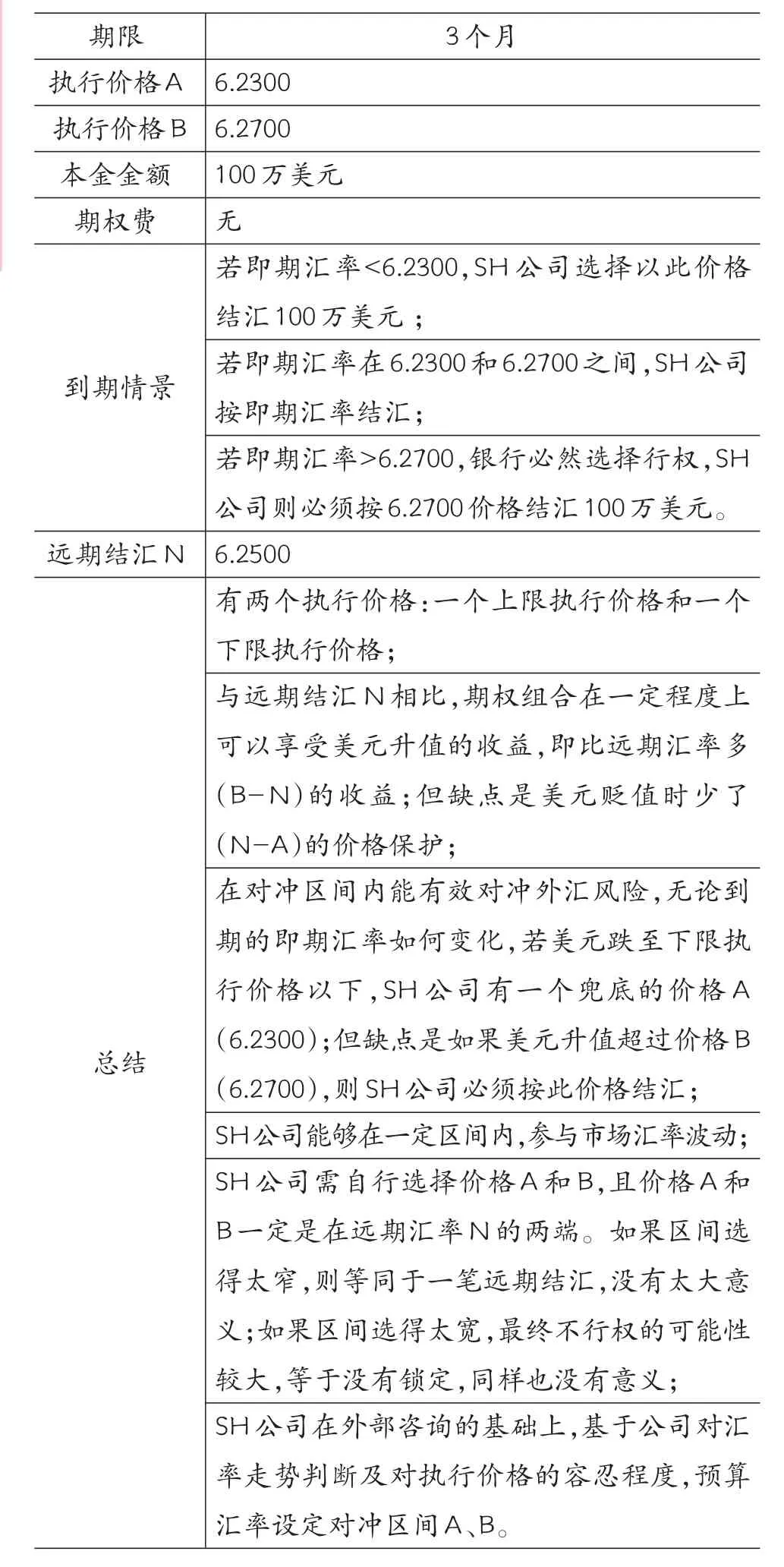

案例三:零成本结汇期权组合

为减少期权费成本对避险效果的影响,GS银行建议江苏SH公司可以考虑人民币外汇期权组合业务,即在买入看跌期权的基础上同时办理一笔执行价更高的卖出看涨期权,通过卖出期权获得的期权费收入来抵消部分买入期权支付的期权费(见表3)。

表3 江苏SH公司零成本结汇期权组合情况表

以上案例,人民币期权组合体现了权利和义务的混合,它的结汇价格限定在价格A和B之间,类似于一个区间灵活的远期结汇,在人民币汇率双向波动的新常态下更符合外贸企业的个性化需求。

可以预见,随着汇率市场化进程的加快,外贸企业更应该强化汇率风险管理意识,对汇率双向波动的风险都要加强管理,积极主动加紧了解和学习外汇风险对冲策略,适当增加避险对冲方案,更利于外贸企业从被动、静态避险过渡到主动、动态对冲,达到外汇风险管理的效率最优化。

[1]王庆.经济新常态下的人民币利率和汇率前景[J].鸿儒论道,2015(2).

[2]王亚亚.汇率“新常态”下的避险方略[J].中国外汇,2015(4、5).

[3]白琳.外汇避险启新程[J].中国外汇,2015(6).

[4]宋常,王睿.外贸企业如何规避汇率风险[J].国际商务财会,2015(1).

[5]李伟.外汇套保:避险还是投机?[J].中国外汇,2014(20).

[6]范一鸣.汇率避险产品应用解析[J].中国外汇,2014(14).

[7]陈桥华.进出口企业人民币汇率风险管理[J].特区经济,2014(4).

[8]张晶晶.汇改背景下外贸企业汇率风险控制管理的探讨[D].上海交通大学,2014.