市场风格将转向低估值蓝筹板块

李洋

本轮股市自2015年6月12日至2015年7月9日已调整千点。调整过后,市场风险得到较大程度释放,各大板块及重要指数的估值均出现大幅下降,其中以上证50为代表的蓝筹股估值降至12倍。

从全球范围来看,上证50也为低估值,同时上证50盈利能力凸显。同时具备低估值和高盈利能力,使得蓝筹股吸引力凸显。

我们认为在持续有力的救市政策刺激与流动性依旧宽松的背景下,后市反转可期,配置方面,我们认为短期市场风格将偏向低估值蓝筹板块,建议投资者大胆配置。

低估值吸引力显现

本轮调整后,除了银行板块估值出现了0.5%的上涨之外,其他各大板块及重要指数的估值均出现下降。具体来看,6月12日到7月9日期间,中小板指估值的降幅达到了62.27%,在各版块和指数的降幅排行中位居榜首。此外,中证500估值降幅为40.04%,上证指数估值下降31.68%,沪深300下降20.08%,上证50下降9.47%。

值得注意的是,尽管蓝筹股代表指数上证50估值下降幅度并不高,但是从绝对估值来看,仍具有极大的优势。数据显示,截至7月9日,上证指数估值降到15.70倍,沪深300降到15.32倍,创业板指降到89.40倍,中证500降到48.06倍,中小板指降到36.50倍,而上证50仅为12.72倍,蓝筹股低估值吸引力显现。

从行业板块来看,经过此次调整之后,7月9日,市盈率在40以下的行业共有12个,其中银行板块的市盈率仅为8.1。此外,家电、汽车、房地产、交通运输、食品饮料、采掘等行业的市盈率也处于较低水平,而这些行业,也正是蓝筹股的聚集地。

估值位居全球低位

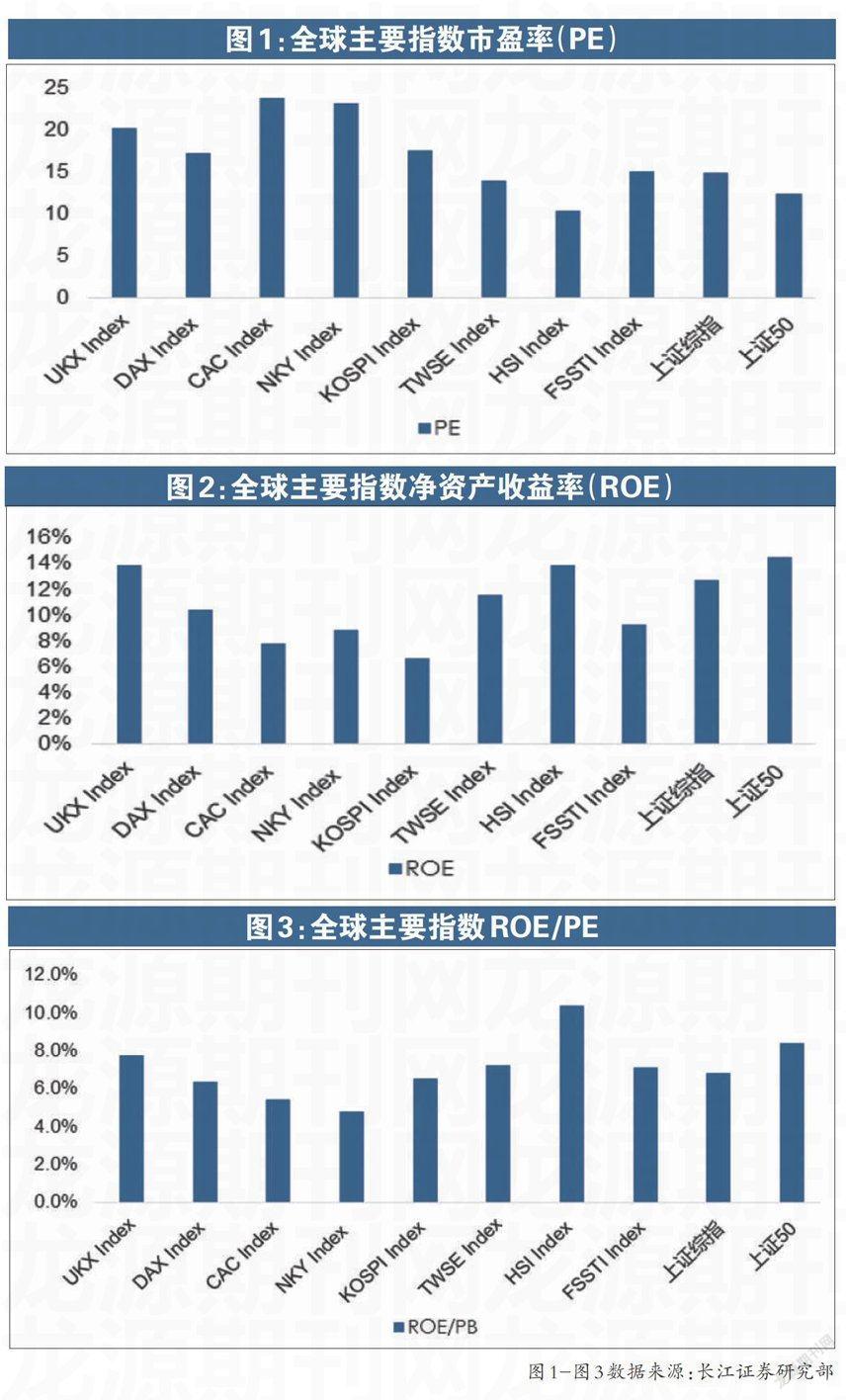

若将上证50的估值与全球主要指数进行对比,可以看到上证50的PE(12.72倍)仅高于恒生指数(10.4倍),估值位于全球指数第二低。从盈利能力看,上证50的ROE高达14%,位居全球主要指数盈利能力第一。

此外,综合考虑估值与盈利水平,我们以ROE/PB进行对比,上证50的ROE/PB高达8.3%,远高于其他主要指数,仅次于恒生指数10.4%,说明以上证50为代表的蓝筹股具备低估值,高盈利水平两大优势,现在买入持有,将获得良好的收益率。

我们认为,本轮调整深层次原因是地方债发行对债券收益率的向上冲击与货币政策持续保持沉寂引发的对宽松预期的疑虑。但本次降息定向降准打破了货币政策近50 天的沉寂,确认了流动性进一步边际改善的信号。在持续有力的救市政策刺激与流动性依旧宽松的背景下,市场反转可期。

从配置方面来看,调整后的市场,很多蓝筹已经有相当的安全边际,会率先企稳。而银行等板块在维稳中将发挥出巨大的作用。尽管成长股在企稳后也会陆续跟上,但巨震之后,投资者会更趋理性,只有真成长才能砸出黄金坑。预计短期市场风格将偏向低估值蓝筹板块,可以重点配置。