主板市场退市制度与上市公司质量

——基于政府目标分离视角的动态博弈分析

彭志胜,宋福铁

(1.华东理工大学 商学院,上海 200237;2.安徽建筑大学 管理学院,安徽 合肥 230601)

·经济观察

主板市场退市制度与上市公司质量

——基于政府目标分离视角的动态博弈分析

彭志胜1,2,宋福铁1

(1.华东理工大学 商学院,上海 200237;2.安徽建筑大学 管理学院,安徽 合肥 230601)

文章基于证监会与地方政府目标分离以及证监会长(短)期目标分离视角,建立动态博弈模型,分析退市制度与上市公司质量关系。结果表明:证监会以短期市场波动最小为目标,维持既有不太严格的退市制度是最优策略,但对地方政府和投机者产生不当激励;以提高上市公司整体质量、增进投资者保护为目标,制订更为严格的退市制度是最优策略,不当激励消失,但在劣质股票数量较多情况下市场波动急剧降低;改革新股发行制度,可消除不当激励,制订更为严格的退市制度退居次优策略,市场波动稳步降低、上市公司整体质量逐步提高;数值模拟结果验证了上述结论。最后,提出加快新股发行制度改革和实施短期宽松、长期严格的分阶段推进的退市制度等政策建议。

退市制度;净资产收益率;市场波动;博弈

[DOI]10.3969/j.issn.1007-5097.2015.01.016

我国股票市场自20世纪90年代建立以来,发展十分迅速,在国民经济中地位和作用日益提高。但作为新兴市场,我国股票市场一直存在频繁炒作、股价波动过大现象。业界普遍认为上市公司整体质量不高,投资者不能获得持续稳定分红并寄希望于频繁炒作以获取高资本利得,是造成我国股市高波动重要原因之一。地方政府频频干预劣质企业并购重组也是引起市场高波动的重要推手之一。而其根源在于退市制度不健全,市场无法实现优胜劣汰。

监管部门也认识到这一问题。如沪、深证券交易所于2012年6月和7月发布有关完善上市公司退市制度的方案及新修订的上市规则文件,对退市、停复牌等内容进行修订,加大退市力度。但该政策能否实现预期目标提高上市公司整体质量、减少地方政府行政干预值得深入研究。另外,多年来监管部门一直不愿制订更为严格的退市制度,原因也值得深究。

一、相关文献述评

国外针对退市制度与上市公司质量关系的相关研究鲜见,少数研究主要集中在退市制度的公告效应。如Clyde等(1997)[1]研究了1992-1995年美国证券交易所主动退市到纳斯达克上市的公司样本,结果表明退市公告后股票流动性下降但同时出现显著正价格反应,这一冲突结果无法进行解释;Sanger and Peterson (1990)、Shumway and Warther(1999)等[2-3]利用美国退市公司样本研究发现公司宣告退市后股票价格和流动性均显著下降,有利于提高市场质量。

国内学者针对退市制度与上市公司质量关系的相关研究较多,但主要以定性研究为主。研究发现,我国证券市场缺少有效退出机制,造成监管和上市公司治理激励约束恶性循环,不利于激励上市公司提高质量[4],而公司退市与否是政府行政选择而非市场选择结果,政府过度行政干预导致劣质股票大量存在,不利于提高上市公司整体质量[5]。

针对这一关系,国内也有少量学者进行了实证研究。如冯芸等(2009)[6]利用1994-2007年特别处理(简称ST)公司样本进行研究,认为ST公司资产质量好坏和盈利能力对能否获得保留上市资格无显著影响,退市制度正面效应长期弱化;Peng等(2010)[7]研究2001-2003年开始出现亏损并连续亏损两年以上的上市公司样本,表明我国不健全的退市制度诱使亏损企业通过盈余管理或政府主导的资产重组规避退市风险,未能根本改变公司的盈利状况;胡可果等(2012)[8]研究2001-2010年ST公司样本发现,ST公司存在大量非市场化并购重组,退市比率过低,以上均验证了前述定性研究观点。

针对退市制度与上市公司质量关系的理论研究鲜见,但有部分学者对其他相关制度与市场关系进行理论研究。如:Subrahmanyam(1994)[9]利用政府和投资者博弈模型研究美国市场断路机制(circuit breakers)对市场波动影响,发现断路机制诱使投资者提前参与交易,加剧市场价格波动,加快市场价格下行速度①;宋玉臣等(2009)[10]利用政府和投资者博弈模型研究市场失灵(金融危机及价格泡沫)时政府出台干预政策对市场影响,结果表明政府干预有利于投资者恢复理性和平抑市场波动。

通观上述研究,存在以下局限:①针对退市制度与公司质量关系的国内研究以定性研究为主,辅以少量定量研究,理论研究鲜见;②既有的制度与市场关系理论研究多从市场波动性视角进行分析[9-10],较少关注公司整体质量,与我国证监会提高上市公司整体质量、增进投资者保护目标有一定偏差;③既有的理论研究均基于政府与投资者两类参与者建立博弈模型[9-10],但我国地方政府与中央政府以及作为国家代理人证监会和作为证监会代理人官员在目标选择上往往相分离②,忽略上述影响会偏离真实均衡结果,而基于政府目标分离视角研究鲜见;④国内研究均提出制订更为严格的退市制度政策建议,但对多年来证监会为何不愿制订更为严格的退市制度原因极少进行解释。

鉴于上述原因,拟针对退市制度与上市公司质量关系进行理论研究,并从以下方面加以改进:①与宋玉臣等(2009)等[10]既有的研究仅考虑政府与投资者两类参与者不同,基于政府目标分离视角建立证监会、地方政府和投机者三类参与者动态博弈模型,更好地刻画出政府与市场的博弈关系;②与宋玉臣等(2009)等[10]既有的研究主要考虑制度与市场波动不同,本文侧重于退市制度与上市公司整体质量;③利用数值模拟对理论结果进行检验;④利用理论分析对多年未能制订更为严格退市制度的原因进行合理解释。

二、博弈模型描述

(1)市场有三类参与者分别为代表国家管理证券市场的证监会、上市公司所在地地方政府、市场投机者,均为理性人,具有完全信息。

(2)市场中存在m只同质的正常股票和n只同质的劣质股票(如面临退市的ST股票或一些因为退市制度不严格应当被特别处理而未被特别处理的股票),两类股票均标准化为1股。设正常股票(记为N)波动和净资产收益率分别为σN2和ROEN,劣质股票(记为U)波动和净资产收益率分别为σU2= [2(PH-PL)/(PH+PL)]2和ROEU,其中PH和PL分别为研究时期内最高价和最低价。不失一般性,假设σN2<σU2和ROEU<ROEN。

(3)参与者策略空间及行动顺序。证监会首先根据市场情况决定采取制订更为严格的主板退市制度或维持既有不太严格的退市制度策略,策略空间S1={严格,不严格},其中,如果制订更为严格的退市制度,劣质企业全部退出市场,博弈结束。观察到证监会选择维持既有不太严格退市制度后,地方政府决定是否采取参与劣质企业并购重组策略,策略空间S2={参与,不参与},其中,地方政府参与时劣质企业并购重组成功的概率为p,不参与时为q,p,q∈[0,1]。因为地方政府参与并购重组为企业牵线搭桥甚至给予优惠政策,因而并购重组成功概率较大,不失一般性设p>q。投机者观察到地方政府行动选择后决定是否参与投机,其策略空间S3={投机,不投机}③。

(4)参与者收益函数。参与者收益函数为ui,其中:i=1,2,3,分别对应证监会、地方政府和投机者。在理性人假设下参与者目标为获取最大收益。

①根据假设,作为国家代理人证监会目标是提高上市公司整体质量、增进投资者保护,而作为证监会代理人官员目标是短期波动最小,故证监会收益函数可设为④:

其中:λ1,λ2≥0分别表示证监会对提高上市公司整体质量、增进投资者保护和市场波动的关注程度,ROE代表市场平均净资产收益率,反映上市公司整体质量,σ2代表市场平均波动水平⑤。

②与证监会不同,地方政府作为地方利益代言人,不关心上市公司质量、投资者保护问题,其目标是保持辖区内上市公司上市地位、提高自己政绩,减少企业退市后可能破产所带来的诸如国有资产流失、下岗职工增加等风险损失。假设地方政府参与并购重组且重组成功,可避免被重组企业退市造成的损失S,同时可获得维持面临退市企业上市地位给地方政府政绩提高等带来的收益R,但参与并购重组成功须付出诸如承诺税收减免、接管被重组企业部分社会包袱等代价C,其中C与企业直接上市成本和难度负相关,即企业直接上市难度和成本越高,政府参与并购重组成功的成本越低。根据假设,地方政府收益函数u2分别为:参与并购重组成功为R+S-C,不参与并购重组且企业自行重组成功为R+S,不成功为-S⑥。

投机者收益函数u3=(P1-P0)Q,其中P0和P1分别为买入和卖出价。不失一般性,假设投机者参与投机买入所有股票,重组成功(或不成功)后卖出,即Q为公司流通股总数量。

根据上述描述,可以用G={S1,S2,S3;u1,u2,u3}表示此博弈。

三、参与者行为分析

(一)投机者行为分析

假设并购重组成功,投机者参与投机可以将股票价格推高至P1H卖出,但不参与投机股票价格仅上涨为P1;并购重组不成功,无论是否参与投机股票价格均下降为P1L(为简化分析,假设该价格等于企业退出市场时价值,接近于0)。因此,参与投机并购成功和不成功收益分别为 (P1H-P0) Q和(P1L-P0)Q,投机者不参与投机收益为0,其中P0为投机者在并购重组前参与投机的买入价格,根据前述假设有P1L<P0<P1<P1H。鉴于地方政府可能参与或不参与并购重组,投机者的行为分析如下:

(1)地方政府参与并购重组。根据前述假设,地方政府参与并购重组劣质企业并购重组成功概率为p,投机者参与投机期望收益为p(P1H-P0)Q+(1-p)(P1L-P0)Q,而投机者不参与投机收益为0,因而,投机者目标函数为:

鉴于地方政府利用行政资源参与并购重组成功概率p较大,重组成功股票价格亦会出现较大上涨,一般有pP1H+(1-p)P1L≥P0成立,此时,投机者最优策略为参与投机,并获得最大期望收益p(P1H-P0)Q+ (1-p)(P1L-P0)Q。

(2)地方政府不参与并购重组

与前述分析类似,地方政府不参与劣质企业并购重组企业并购重组成功概率为q,投机者期望收益为q(P1H-P0)Q+(1-q)(P1L-P0)Q,投机者目标函数为:

鉴于我国上市公司以国有企业为主,历史原因导致存在较大社会包袱,没有地方政府税收优惠、接管部分社会包袱等承诺,企业自行寻求并购重组成功概率q较小,即使P1H较高,仍有较大可能出现qP1H+(1-q)P1L<P0情况⑦,此时,投机者最优策略为不参与投机,并获得最大期望收益0。

(二)地方政府行为分析

根据假设,地方政府参与及不参与并购重组期望收益分别为p(R+S-C)+(1-p)(-S)和q(R+S)+ (1-q)(-S)。因此,地方政府目标函数为:

根据式(4),如果面临退市企业退市导致的社会损失S很大或政府参与并购重组付出的代价C很低(即企业直接上市成本及难度很高),有(p-q)(R+ 2S)≥pC,政府采取参与策略,反之采取不参与策略。鉴于我国地方政府官员存在特殊政绩观(R较大),上市公司多是国有企业,退市社会损失S很大,既有新股发行采取审批制,上市资格受政府管制,民营企业等上市成本及难度极高,地方政府可以较低参与成本C诱使民营企业参与并购重组等事实,一般有条件(p-q)(R+2S)≥pC成立(相反情况放在后文外部环境变化影响部分分析)。因此,地方政府最优策略为参与并购重组,与我国地方政府频频参与企业并购重组事实相符,与倪馨(2009)、Peng等(2010)及胡可果等(2012)等[5,7-8]研究结果一致。在此情况下,根据投机者行为分析结果,投机者观察到地方政府确定参与并购重组会采取参与投机策略,与当前我国热炒垃圾股的现实相符。

(三)证监会行为分析

1.维持既有不太严格退市制度

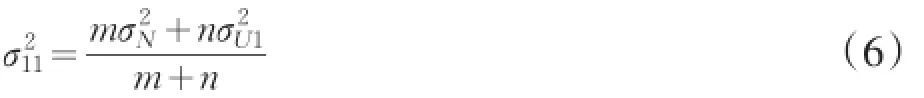

根据前述分析,在既有不太严格退市制度下,地方政府参与并购重组,投机者参与投机,短期内劣质股票波动为⑧:

市场短期平均波动为:

根据冯芸等(2009)、Peng等(2010)[6-7]研究结果,企业重组成功仅能保证企业在面临退市年份扭亏为盈,达到避免退市的最低政策要求,之后劣质企业盈利表现恢复重组前状况。为简化分析,假设重组成功之后该股票又再次面临退市风险,资产收益率不变,因而,重组成功不影响m、n及劣质股票净资产收益率取值。另外,根据胡可果等(2012)[8]研究结果,2001-2010年间我国累计退市比率不足2.5%,大部分企业都经历多次并购重组,如果扣除从主板市场退市至三板市场上市企业,真正完全退出市场的企业年均不足2家。为简化分析,忽略企业退市对n的影响。根据上述假设,上述博弈之后的市场博弈过程是上述博弈过程的简单重复,股票市场长期平均波动与式(6)中短期平均波动相同。市场长期平均净资产收益率也仍为:

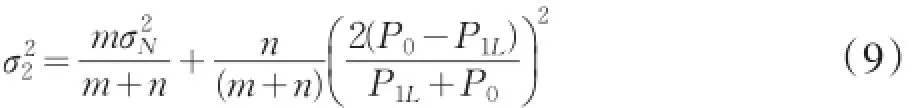

2.制订更为严格退市制度

如果证监会制订更为严格退市制度,劣质股票价格降到P1L,企业最终退出市场。另外,所有劣质股票同质,因此所有n只劣质股票变化相同,即劣质企业全部退出市场。此时,劣质股票短期波动为:

市场短期平均波动为:

之后,所有劣质股票退出市场,n=0,市场长期波动降为σN2。此时,市场平均资产收益率ROE2= ROEN。

3.证监会目标选择

根据前面假设,证监会作为国家代理人长期目标为提高上市公司整体质量、增进投资者保护,不失一般性,假设λ1=1且λ2=0,但受我国官员任命及考核评价体系限制,作为证监会官员一般不愿在其较短任期内冒险进行激进改革,因而,证监会短期目标为市场短期波动最小,不失一般性,假设λ1=0 且λ2=1⑨。分两种情况讨论如下:

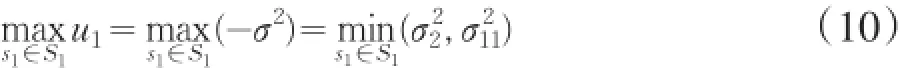

(1)目标为短期波动最小。当证监会目标为短期波动最小(λ1=0且λ2=1),目标函数为:

结合P1L较小接近于0的事实,有下式成立:

结果表明,当证监会以短期波动最小为目标,最优策略是维持既有不太严格的退市制度,否则在当前劣质股票数量较多情况下制订更为严格的退市制度会造成短期内市场波动过高⑩,但制订更为严格的退市制度可消除对地方政府和投机者的不当激励,长期有利于市场稳定和增进投资者保护。

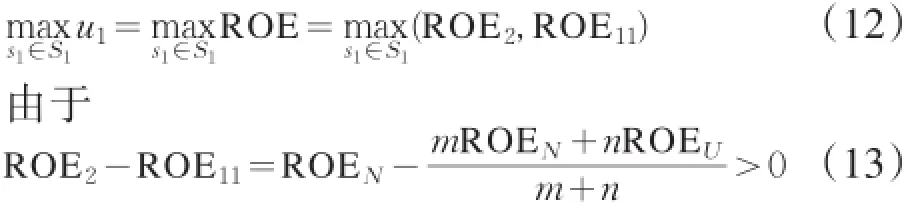

(2)目标为提高上市公司整体质量、增进投资者保护。当证监会目标为提高上市公司整体质量、增进投资者保护(λ1=1且λ2=0)时有:

证监会最优策略是制订更为严格的退市制度。根据地方政府与投机者行为分析结果,制订更为严格的退市制度可消除地方政府参与并购重组及投机者参与投机的不当激励。但在当前劣质股票数量较多情况下,严格退市制度会带来大量劣质企业短期内集中退市,地方政府社会损失急剧增加,中小股民出现较大损失,市场短期冲击较大。

在我国现行官员任命及考核评价体系下,官员一般不愿在其较短任期内冒险进行激进改革,因而,基于证监会官员自身利益考虑,维持不太严格的退市制度是最优策略,与多年来证监会不愿意制订更为严格退市制度的实际情况相符,也与胡可果等(2012)[8]研究结果一致。另外,如果证监会官员行为与模型分析结果一样,则可以预见最近针对退市制度进行的修订幅度不会太大,预期新制度仍然不太严格,政策最终效果值得怀疑。

综上所述,当证监会以短期市场波动最小为目标时,证监会、地方政府和投机者最优策略组合为{不严格,参与,投机},结果无法实现提高上市公司整体质量、增进投资者保护的目标,最终形成恶性循环;当以长期提高上市公司整体质量、增进投资者保护为目标时,三者最优策略组合为{严格,不参与,不投机},可以实现目标,但政策短期冲击较大;在现行官员任命及考核评价体系下,制订更为严格的退市制度改革阻力较大。

四、外部环境变化影响及严格退市制度时机选择

(一)转变地方政府政绩观、改革新股发行制度影响

根据前述分析,转变地方政府政绩观,改革新股发行制度、降低优质企业上市难度直接影响地方政府和证监会策略选择,并间接影响投机者策略选择。

1.地方政府和投机者行为分析

转变地方政府政绩观、降低地方政府收益R,改革新股发行制度、降低优质企业上市难度、提高地方政府参与并购重组的成本C,出现(p-q)(R+ 2S)<pC情况,根据式(4),地方政府最优策略变为不参与并购重组。根据投机者行为分析结果,投机者观察到地方政府不参与并购重组,其最优策略变为不参与投机。由此可见,转变地方政府政绩观,改革新股发行制度、降低优质企业上市难度,有利于减少地方政府对企业并购重组的行政干预,也有利于减少市场投机氛围,消除地方政府参与并购重组及投机者参与投机的不当激励。

2.证监会行为分析

(1)当证监会以短期市场波动最小为目标时,根据前述分析,转变地方政府政绩观,改革新股发行制度、降低优质企业上市难度,有(p-q)(R+2S)<pC,地方政府不参与并购重组,投机者不参与投机,短期内劣质股票波动变为⑪:

市场平均波动变为:

之后,每轮博弈平均有n(1-q)个劣质企业退出市场,下一轮博弈结束市场平均波动变为:

重复上述博弈过程,式(16)右边分子第二项变小直至消失,市场平均波动收敛到σN2。

另外,环境变化不影响证监会制订更为严格的退市制度情况下的结果,故只需比较式(9)和式(15)。

由(17)式可知,当证监会以短期波动最小为目标时,最优策略仍为维持既有不太严格的退市制度。尽管证监会策略仍为维持既有不太严格的退市制度,但由前述分析可知,此时地方政府参与并购重组和投机者参与投机激励消失,证监会、地方政府和投机者三者最优策略组合变为{不严格,不参与,不投机}。

为比较转变地方政府政绩观、改革新股发行制度与否对短期波动大小的影响,只需比较两种情况下劣质股票短期波动大小。由

结果表明,尽管证监会仍采取维持既有不太严格的退市制度,但转变地方政府政绩观,改革新股发行制度、降低优质企业上市难度,政府参与并购重组、投机者参与投机及优质企业利用并购重组借壳上市激励均消失,劣质企业因为无法完成并购重组最终逐步退出市场,短期波动变小,以上也表明近期证监会准备继续完善新股发行制度的改革思路是正确的。由式(15)、式(16)和σN2有,

结果表明,短期波动逐渐变小最终收敛到长期波动水平,但该波动收敛过程由多阶段重复博弈完成,需要较长时间。

(2)当证监会以长期提高上市公司整体质量、增进投资者保护为目标时,劣质企业逐步退出市场,市场平均净资产收益率逐步收敛到ROEN,与制订更为严格退市制度结果相同,因而,证监会采取严格或不严格策略长期结果无差异。但由上述分析可知,尽管证监会采取严格或不严格策略长期结果无差异,但采取不严格策略时,企业逐步退出市场,市场波动逐步降低,而严格则出现大量企业集中退市,市场波动急剧下降。因此,制订更为严格的退市制度缺点是市场短期冲击较大,而维持既有不太严格的退市制度缺点是市场股票质量提高需要较长时间,但优点在于政策冲击较小。在我国强调维护社会稳定的现实情况下,如果能转变地方政府政绩观、配套改革新股发行制度,制订更为严格的退市制度为次优策略,此时,三者最优策略组合变为{不严格,不参与,不投机}。

由此可见,如果证监会不希望出现过大市场冲击,可以考虑先维持既有不太严格的退市制度,通过切实转变地方政府政绩观,加大新股发行制度改革力度、降低优质企业上市难度,逐步提高上市公司整体质量、增进投资者保护。此时,证监会以短期市场波动最小为目标和以提高上市公司整体质量、增进投资者保护为目标均衡结果相同,改革阻力最小。

(二)减少投机行为的影响

政府出台措施,如加强风险警示教育,减少投机者参与劣质股票投机的不当激励,会影响地方政府参与并购重组下的市场波动。在地方政府参与并购重组而投机者不参与投机情况下,式(5)和式(6)分别变为:

(三)制订更为严格退市制度时机选择

根据前述分析,在既有新股发行制度及劣质企业数量较多情况下,证监会最优策略为维持既有不太严格的退市制度,优先展开新股发行制度改革、降低优质企业上市难度,但制订更为严格的退市制度势在必行,有利于市场长期稳定、提高上市公司整体质量和增进投资者保护,以下就制订更为严格的退市制度时机选择加以简要分析。由于

结果均表明,市场上劣质股票数量越多,制订更为严格的退市制度短期政策冲击越大,证监会越不敢也不能采取严格退市制度策略。因此,为减少制订并推出更为严格的退市制度的阻力,应当通过转变地方政府政绩观、减少地方政府行政干预,改革新股发行制度、降低优质企业上市难度,实现市场劣质股票数量自然减少,直到市场中存在的劣质股票数量较少、制订并推出更为严格的退市制度时机成熟为止,实现政策平稳过渡。

综上所述,转变地方政府政绩观,改革新股发行制度、降低优质企业上市难度,证监会无论根据短期目标还是长期目标进行决策,均衡结果均变为{不严格,不参与,不投机},市场波动稳步降低,上市公司整体质量及投资者保护水平逐步提高。随劣质企业数量减少、制订更为严格的退市制度时机逐渐成熟,之后择机制订并推出更为严格的退市制度,实现政策平稳过渡。

五、数值模拟

鉴于我国一直未能制订更为严格的退市制度,无法获取严格退市后的相关数据,故采用数值模拟技术对上述理论结果进行检验,具体检验过程如后。

(一)参数设定及模拟方法

为使模拟结果更贴近我国股票市场实际状况,收集2012年所有A股上市公司年最高(低)收盘价、年未收盘价、总流通额、ROE等数据,其中剔除上市时间不足一年及年交易日数少于60天的股票,共计1995个样本,所有数据来源于锐思数据库,具体数据略。

经统计,样本中共有74只ST股票,其价格中位数为6元,最低为0.42元,如果假设制订更为严格的退市制度后,所有ST股票都从6元下跌到0.42元,结合我国退市制度中ST公司连续两年未能扭亏为盈则必须退市的规定,利用前述波动计算公式可得两年后集中退市情况下退市股票的年均波动为1.511。根据所有ST公司年最高(低)收盘价按公式可计算出ST公司正常交易时平均波动为0.546,由于我国股票市场中的ST股票在进行特别处理后为避免退市风险大多进行资产重组甚至多次资产重组,故用ST股票正常交易时的平均波动率近似并购重组成功时劣质股票的平均波动率⑫。根据退市股票和并购重组成功股票的平均波动率可利用式(5)计算出劣质股票的平均波动率σU12。同理可得所有非ST公司交易时平均波动σN2=0.512。鉴于我国现有退市制度不太严格,大量劣质公司可以利用制度漏洞避免被特别处理,如果将公司ROE是否低于一年期利率作为劣质公司划分标准,则所有样本中劣质公司数量n为592只,劣质公司股票数量占比α=0.30,平均ROEU=-7.78%,其他股票平均ROEN=17.19%⑬。另外,假设政府参与并购重组成功概率p较高为0.9,而地方政府不参与时企业并购重组成功概率q较低为0.3⑭。

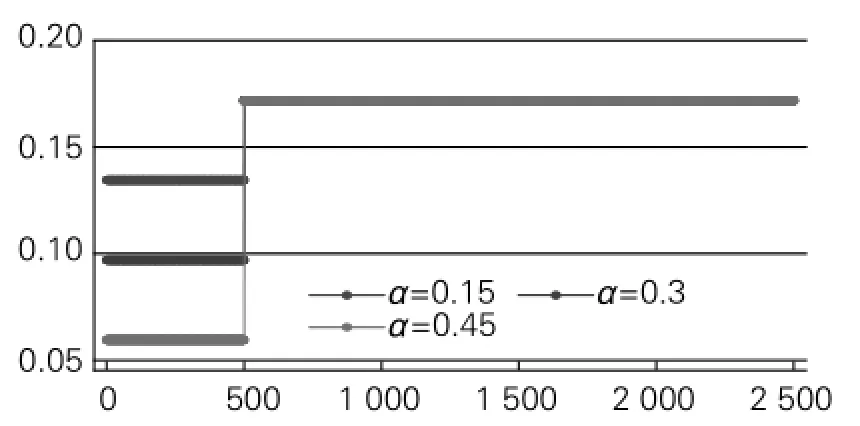

图1 α变化时净资产收益率情况

图2 α变化时市场波动情况

图3 q变化时净资产收益率情况

图4 q变化时市场波动情况

(二)数值模拟结果分析

1.劣质股票数量变化影响

由图1和图2可知,制订更为严格的退市制度后,由于所有股票在两年后集中退市,市场公司质量直接上升到长期水平,而市场波动则直接下降到长期水平,表明制订更为严格的退市制度会造成短期波动过大,政策对市场短期冲击较大,与理论结果一致。同时,由图可知,制订更为严格的退市制度造成的短期冲击大小随劣质股票数量比重α变化而变化,劣质股票比重越大,公司质量及市场波动变化幅度越大,即市场短期冲击越大,证监会官员越不敢进行激进改革,与之前理论分析结果一致。

2.企业自行并购重组成功概率变化影响

由图3和图4可知,随新股发行制度改革,优质企业上市难度降低,企业自行寻求并购重组成功的难度加大,成功概率q降低,市场公司质量及波动收敛到长期水平的速度加快,如企业自行寻求并购重组成功的概率为0.5需要6年以上才能收敛到长期水平,而概率为0.3和0.1时分别仅需要4年和2年左右,但相对于制订更为严格退市制度来说短期冲击明显变小,与之前理论分析结果一致。在改革新股发行制度的情况下,仅需4~6年时间,制订更为严格退市制度时机即会成熟,可实现政策平稳过渡⑯。

另外,由图3和图4还可知,维持既有不太严格退市制度并进行新股发行制度改革相对于严格退市制度,公司质量逐步上升,市场波动逐渐下降,最终收敛到长期水平,因而,在实现证监会长期提高公司整体质量、增进投资者保护同时,可避免短期过高市场冲击,改革阻力较小,与之前理论分析结果一致。

综上所述,数值模拟结果与理论分析结果完全一致,验证了前述理论分析结果。

六、结论及建议

本文研究结果表明:①当证监会以短期市场波动最小为政策目标时,最优策略为维持既有不太严格的退市制度,产生地方政府过度参与企业并购重组和投机者参与投机的不当激励,随劣质股票数量增加,市场波动加剧,上市公司整体质量降低,与倪馨(2009)、Peng等(2010)及胡可果等(2012)等[5,7-8]研究结果及我国当前现状相符。②当证监会以提高上市公司整体质量、增进投资者保护为政策目标时,最优策略为制订更为严格的退市制度,在既有劣质股票数量较多前提下,短期内市场剧烈波动,但长期有利于平抑市场波动,快速提高上市公司整体质量、增进投资者保护。③如果能够转变地方政府政绩观,改革新股发行制度、降低优质企业上市难度,消除不当激励,制订更为严格的退市制度或维持既有不太严格的退市制度两类策略长期效果没有差异,但后者相对于前者政策短期冲击较小,改革阻力也较小。④数值模拟结果验证了前述结论。同时,模拟结果还表明,在改革新股发行制度情况下,仅需4~6年时间,制订更为严格退市制度时机即会成熟。

研究结果对证券市场监管部门及其他相关部门有借鉴意义:①稳中求进,兼顾提升上市公司质量与避免股市大幅波动,实施短期宽松、长期严格的分阶段推进的退市制度。如可在未来4~6年内实施当前不太严格的退市制度,但每年必须强制一定数量业绩排名垫底的ST公司退市,具体退市公司数量可暂设为ST公司数量的10%,待4~6年后即可实现一半以上业绩排名垫底的ST公司退出市场,在劣质公司数量相对较少的情况下再实施严格的退市制度。②短期内尽快进行新股发行制度配套改革,切实降低优质企业上市难度,减少地方政府参与并购重组和投机者参与投机的激励。③改革证券监管等金融部门官员考核评价制度,淡化短期市场指标的考核,避免官员出台短视政策,消极对待改革,降低改革阻力。④继续加大投资者风险警示教育,减少市场投机炒作劣质股票行为。⑤继续推进政府机构和职能改革,切实转变地方政府政绩观,加大国有企业改革力度,减少地方政府对企业并购重组的干预。另外,研究结果对开展其他领域改革理论研究和实践有借鉴意义。

注释:

①美国在1987年崩盘后引进断路机制,当市场下跌达到一定幅度时,证券及商品交易所采取暂停股票和股指期货交易的措施,但只有在行情狂泄时才启动。

②如作为国家代理人的证监会长期目标是提高上市公司整体质量、增进投资者保护,而作为证监会代理人的官员目标是避免激进改革导致市场短期冲击过大即短期市场波动最小,确保职位稳定,因而,证监会长短期目标差别会导致证监会行为分离。

③本文模型设计中如果假设投机者对地方政府行动具有非完美信息,投机者与地方政府子博弈变为静态博弈,在既有条件下纳什均衡为投机者参与投机和地方政府参与并购重组,与本处假设结果一致,但动态更易于描述,故为叙述方便采用动态模型。

④宋玉臣等(2009)[10]在研究政府对市场干预问题时未考虑净资产收益率,但其除考虑市场波动外还考虑了印花税、实际价值与真实价值差、政府容忍指数波动区间范围,鉴于本文研究侧重于上市公司整体质量,忽略以上因素不影响本文研究结果。

⑤如果考虑正常股票与劣质股票收益之间相关须在式(1)右边第二项分子中增加两类股票协方差项,计算过程较为复杂,为简化分析,本处假设不相关,但不影响基本结论;数量m及n也可理解为正常股票及劣质股票总市值,则市场资产收益率和波动由简单算术平均值变为价值加权平均值。

⑥政府参与不成功税收减免等承诺无须兑现,而其他诸如谈判导致的行政、管理成本相对较低,予以忽略。

⑦当qP1H+(1-q)P1L≥P0时,参与投机成为投机者占优策略,但不影响三类参与者博弈模型的均衡结果。

⑧短期指投机者参与投机买入股票到并购重组成功(或不成功)后卖出股票这段时期。本处简化假设重组成功(不成功)后投机者卖出的价格即为该期间最高价(最低价)。另外,本处公式下标1没有特殊含义,目的是区别于之后分析的其他情况。

⑨本处亦可以分析λ1和λ2其他取值情况,根据前文分析市场长期波动最低与上市公司质量最高同时出现,因而,不影响最终结论。

⑩我国由于既有退市制度不太严格,导致劣质股票特别是ST股票得以利用制度漏洞刻意避免退市风险,市场不能实现优胜劣汰,因而,目前市场上劣质股票数量累积较多。另外,市场上投机氛围浓厚,投资者对政策变化较为敏感,一旦严格退市制度,可能会造成市场过度反应,加剧市场短期波动。

⑪在优质企业上市难度降低情况下,企业直接上市较为容易,通过并购重组借壳上市激励降低,面临退市企业自行寻求并购重组成功概率q下降,劣质股票短期波动会变小,但不影响本处分析结果,故忽略该影响。

⑫由于理论分析时仅考虑并购重组成功的股票,故该值低于理论值,即后文分析中的变化幅度低于实际变化幅度,但不影响模拟结果的图形形态。

⑬劣质股票数量根据劣质股票的定义不同有所变化,后文拟合时会考虑这一问题;按流通市值占全部样本总流通市值比计算α=0.16。

⑭鉴于我国上市公司多是国有企业,即使地方政府不参与并购重组,其母公司亦会主动参与资产重组,从而成功概率仍不至于太低,后文拟合时会考虑这一概率更低的情况。

⑮由于式(14)中并购重组成功股票的平均波动率为投机者不参与投机时的平均波动率,而0.546为考虑投机者参与投机情况下的平均波动率,故该值较理论值偏大,但不影响最终模拟结果的图形形态。

⑯实际中劣质企业先后进入ST状态并最终进入退市程序,故实际所需时间会较4~6年要长。

[1]Clyde P,Schultz P,Zaman M.Trading costs and exchange delisting:The case of firms that voluntarily move from the American stock Exchange to the Nasdaq[J].Journal of Finance,1997(5):2103-2112.

[2]Sanger G C,Peterson J D.An empirical analysis of common stock delistings[J].Journal of Financial and Quantitative Analysis,1990,25(2):261-272.

[3]Shumway T,Warther V A.The delisting bias in CRSP's Nasdaq data and its implications for the size effect[J].Journal of Finance,1999(6):2361-2379.

[4]李自然,成思危.完善我国上市公司的退市制度[J].金融研究,2006(11):17-32.

[5]倪馨.退市制度供给与变迁中的政府行为[J].管理世界,2009(11):168-169.

[6]冯芸,刘艳琴.上市公司退市制度实施效果的实证分析[J].财经研究,2009,35(1):133-143.

[7]Peng C,Aerts W,Jorissen A.Earnings management,asset restructuring,and the threat of exchange delisting in an earnings-based regulatory regime[J].Corporate Governance,2010,18(5):438-456.

[8]胡可果,姚海鑫.非市场化并购重组、退市机制与资本市场效率[J].现代经济探讨,2012(4):45-49.

[9]Subrahmanyam A.Circuit breakers and market volatility:A theoretical perspective[J].Journal of Finance,1994(1):237-254.

[10]宋玉臣,王巍,姚玥悦.股票市场失灵的政府行为选择与博弈分析[J].吉林大学社会科学学报,2009,49(5):102-109.

[责任编辑:张兵]

Delisting System and Quality of Listed Companies in the Main Board Market —Dynamic Game Analysis Based on the Perspective of Government's Separate Targets

PENG Zhi-sheng1,2,SONG Fu-tie1

(1.School of Business,East China University of Science and Technology,Shanghai 200237,China;2.School of Management,Anhui Jianzhu University,Hefei 230601,China)

Based on the perspective of separate targets between China Securities Regulatory Commission(CSRC)and local governments as well as short-term and long-term of CSRC,the paper builds a dynamic game model to analyze the relationship between the delisting system and quality of listed companies.The results show that:Firstly,the optimal strategy of CSRC is to maintain the existing loose delisting system when its objective is to minimize short-term market volatility,which generates undue incentives for local governments and speculators.Secondly,the optimal strategy of CSRC is to evolve more stringent delisting system when its objective is to improve the overall quality of listed companies and enhance investor protection,and undue incentives disappear.However,this strategy can dramatically reduce market volatility when the market has a large number of poor quality stocks.Thirdly,CSRC could reform IPO system,which can eliminate undue incentives,transform more stringent delisting system into the suboptimal strategy,steadily decreases market volatility and gradually improve the overall quality of listed companies.The numerical simulation results validate the above conclusions.Finally,the paper puts forward policy recommendations on accelerating the IPO reform and implementing multi-stage delisting rules which are short-term loose and long-term severe.

delisting system;return on equity;market volatility;game

宋福铁(1971-),男,河南固始人,教授,博士生导师,金融学博士,研究方向:金融工程,公司金融。

F830.91;F276.6

A

1007-5097(2015)01-0095-08

2014-01-18

国家自然科学基金项目(71371073);上海市浦江人才计划项目(13PJC025);上海市教委科研创新项目(12ZS048)

彭志胜(1976-),男,安徽桐城人,副教授,博士研究生,研究方向:金融工程,公司金融;