中国两岸区域货币单位“中元”的构建与分析

张志敏,苑西恒

(中央财经大学经济学院,北京100081)

●金融研究

中国两岸区域货币单位“中元”的构建与分析

张志敏,苑西恒

(中央财经大学经济学院,北京100081)

摘要:金融危机的发生暴露出当前我国一国四币的货币体系存在的弊端,加强两岸区域间货币合作,并最终实现货币一体化是未来发展的必然趋势。借鉴欧元和特别提款权的构造思想和发展经验,构建了以人民币、港元、澳元和新台币为基础的区域货币单位“中元”。根据美元和欧元构成的参照货币篮子计算了“中元”的汇率,并以此为基础计算了名义偏差指数和实际偏差指数,从汇率稳定性角度分析区域货币单位“中元”的稳定性与监管的可能性。最终得出依据贸易额和购买力平价计算的GDP的算术平均数计算得出的“中元”最为稳定,两种指数均应予以测算并报告。关键词:货币一体化;区域货币;单位名义;偏差指数;实际偏差指数;两岸区域;竞争性贬值

自改革开放以来,我国不仅在经济建设方面取得了辉煌的成就,而且在社会建设方面也取得了长足进步,在坚持“一国两制”的制度下,两岸区域间进一步加深了经济、金融和政治的融合与发展。《关于建立更紧密贸易关系安排》(英文简称CEPA)及随后补充协议的签署表明大陆与港澳地区的经济合作与交流已经提升到制度化建设的层面,地区间经济联系日益紧密。自2003年协议签署至今,内地与中国香港的贸易额由2003年的874.1亿美元增加至2013年的4 010.1亿美元,增长了385.77%,平均年增长率为34.80%;内地与中国澳门的贸易额由2003年的14.7亿美元增加至2013年的35.7亿美元,增长了142.86%,平均年增长率为12.99%。2008年内地与中国台湾实现“大三通”、2010年《海峡两岸经济合作框架协议》(英文简称ECFA)及其之后的补充协议的签署,以及福建平潭综合实验区的建立,表明两岸关系发生了质的变化。两岸之间的贸易额由2008年1 292.2亿美元增加至2013年的1 972.8亿美元,增长了52.67%,平均年增长率为8.78%。由于历史原因导致中国两岸区域在政治、社会以及文化等方面存在一些争议,同时造成了当前我国特有的一国四币问题。两岸区域货币一体化不仅有利于提高两岸区域间经贸往来的效率,降低贸易成本和汇率波动风险,同时有利于促进中国两岸区域实现经济一体化、金融一体化以及政治融合,其具有深远的现实意义。

1998年亚洲金融危机的爆发使得各地区货币当局认识到区域间实施经济、金融和货币合作的重要意义,2008年美国次贷危机对全球经济的冲击,揭示出当前国际货币体系存在的弊端,这些都表明中国两岸区域实行货币合作以及实现货币一体化具有重要的现实意义。与此同时,在经济全球全球化和金融国际化的背景下,以邻为壑的政策威胁依然存在。中国两岸区域均是出口导向型的经济类型,且各货币当局均拥有独立的货币自主权,因此当面对来自区域外的冲击时,尤其是全球性冲击时,各个地区为了维护自身经济的稳定和抵御区域外的冲击,均存在强烈的采取货币竞争性贬值的动机,然而竞争性贬值是一种以邻为壑的政策。改革当今的国际货币体系,建立更为完善的货币制度,稳定金融秩序不是一蹴而就的事情。笔者立足于当前我国的基本国情和错综复杂的外部环境,基于汇率稳定性的角度思考,认为构建中国两岸区域区域货币单位“中元”,对两岸区域间采取协调一致的货币政策具有重大意义。

一、文献回顾

在过去几十年中,中国经济迅速崛起,两岸区域的经贸往来日益紧密,关于两岸区域货币一体化的研究逐渐成为学术界的研究焦点。已有的关于中国两岸区域实行货币一体化的研究主要集中在货币一体化的可行性、货币一体化的模式设计和货币一体化的实现路径这三个方面。

目前关于中国两岸区域实行货币一体化的可行性的定性研究多数是基于最优货币区理论(OCA理论)和“一个市场,一种货币”的理论。曾庆宾和刘明勋(2004)依据最优货币区理论,分别从经济开放性、产品多样性、要素流动性和金融一体化角度进行分析,认为中国两岸区域已经达到建立最优货币区的标准,并且估计在2015年左右“中元”有望登上世界舞台。朱孟楠(2004、2005)依据最优货币区理论标准,结合欧元区趋同标准分析得出,虽然中国两岸区域在经济、文化方面有一定的一致性,但是考虑到中国两岸区域目前政治因素的影响,认为目前建立“中元区”还不现实,只能分阶段分层次地进行货币合作,直至走向货币一体化。周念利(2007)考虑货币合作的动态约束条件,从最优货币区的内生性假设出发,对区域经济一体化与区域经济趋同的互动关系进行了研究,得出目前两岸三地尚不满足实现货币一体化的动态约束条件,但未来贸易一体化程度加强有助于货币一体化的实现。在实证研究方面,目前多数文献从经济冲击的对称性视角进行研究,部分文献从双边汇率波动性和利率联系视角进行研究。丁剑平(2002)分析人民币和港币之间存在的协整关系,分析得出虽然目前港币与人民币之间存在弱协整关系,但是港币与人民币之间存在长期关系,两种货币会逐步融合。李心丹、刘瑛、刘铁军(2003)根据最优货币区理论,根据中国内地和中国香港经济冲击的对称性,探讨了人民币和港币实现货币一体化的条件,研究得出目前中国内地和中国香港经济冲击的对称性不够高,尚不满足实现最优货币区的条件,但是从中国内地和中国香港的发展方向和发展趋势分析,经济冲击的对称性将随着经济一体化程度的深化而不断提高,货币一体化的条件也将逐渐成熟。靳超、冷燕华(2004)根据最优货币区理论,通过构建VAR模型,分析中国内地和中国香港的名义经济指标和经济冲击相关性,研究得出中国香港和中国内地满足实现货币一体化的条件。周念利(2007)根据最优货币区的内生性假设,基于区域经济一体化与区域经济趋同的互动关系,分析中国的大陆与港澳台之间的贸易一体化程度与结构性经济冲击对称性程度,结果表明,两岸区域间的双边贸易强度与结构性经济冲击不显著,且二者间的时序变化指标不存在因果关系,因此,目前实现货币一体化的动态约束条件尚不能得到满足。范小云(2009)以美国为参照,在PPP-UIP-RIP(即购买力平价—非抛补利率平价—实际利率平价)的理论框架下,分析了三地的商品市场、金融市场以及实际资本市场的融合程度,并在此分析基础上通过构建三变量的SVAR模型,分析了中国香港与中国内地、美国之间潜在冲击的对称性,根据冲击对称性标准,分析得出在现阶段中国大陆与中国香港组成最优货币区的成本大于收益,不适宜建立货币区,但是从长远来看,建立货币区是发展的必然趋势。张彩琴和李婧(2013)依据“一个市场,一种货币”的理论,运用结构向量自回归模型和外部货币法模型分析了两岸区域建立“人民币圈”的可行性,研究得出两岸区域建立“人民币圈”具有一定的可行性。杨权(2011)基于利率联系的视角,检验了两岸三地的利率联系,研究得出两岸三地的政策性利率和货币市场利率之间均存在长期均衡关系。其中,政策性利率相对于区域外保持一定的独立性,从长期趋势看,中国香港与中国大陆的利率联系比与美国的联系更为紧密,但是中国台湾地区还未表现出此趋势;货币市场利率对区外经济体依赖性较强,对区内依赖性相对较弱,特别是中国大陆与中国台湾地区之间的联系。从汇率波动性视角进行研究的主要有万志宏(2005)、黄晓东(2006)。万志宏(2005)将该方法用于分析东亚地区的10个经济体是否适合构成最优货币区,考虑到金融危机所引起的汇率波动与汇率决定理论不一致,因此剔除了1997年和1998年的数据,在此基础上,通过1996年和2000年的OCA指数比较得出,中国香港、中国台湾以及新加坡同中国大陆合作成本较高,两岸三地尚不满足实现货币一体化的条件。黄晓东(2006)则采用OCA指数方法检验中国大陆、中国香港、中国澳门和中国台湾是否适合构成最优货币区,由于国家规模、贸易结构和政策干预不适合解释两岸区域的双边汇率波动情况,不作为解释变量,考虑到亚洲金融危机对双边汇率的影响属于非常态影响,因此在剔除1997—1998年数据的基础上,比较了1995年和2003年的OCA指数,发现两岸区域间的OCA指数值变小,中国香港与中国大陆、中国台湾与中国大陆的OCA指数均明显变小,其表明两岸区域间进行货币合作的成本逐渐减少,因此建立以中国大陆、中国香港和中国台湾地区为主体的中元区是可行的。

关于中国两岸区域货币一体化实现路径的研究,不同的学者持有不同的观点。黄燕君和赵生仙(2001)认为人民币实现自由兑换,并且成为国际主要世界货币,人民币、港币和澳币才能实现一体化。但由于港币自身的局限性、严格的联系汇率制及中国香港经济规模较小等原因,港币不适合作为两岸区域的单一货币,而人民币替代港币的主导货币区域化路径是可行的。沈国兵(2003)根据“一个市场,一种货币”的理论,研究得出可以通过创建一种新货币如“中元”,使用新货币替代人民币、港元、澳门元和新台币。周念利、张汉林(2008)借鉴欧洲货币一体化经验,从时间视角出发,将两岸区域货币合作进程划分为短期、中期和长期三个阶段并对每阶段货币合作的具体机制以及其中可能涉及的技术细节进行了前瞻性研究。陈晞和朱孟楠(2010)借鉴国际上区域货币一体化的成功经验与路径,提出了人民币与港元、澳元之间合作采取美元化形式(强币替代弱币形式),而人民币与新台币间则采用欧元模式(区域货币单位形式),最终通过双轨制实现中国货币一体化的构想。杜朝运和郑瑜(2011)利用货币替代理论,对港币和新台币的货币替代问题进行了研究,其研究结果与陈晞、朱孟楠的研究相一致,其研究认为港币与人民币可以通过货币替代的模式实现货币一体化,而新台币需要通过欧洲货币一体化的模式实现货币一体化。

关于两岸区域货币一体化的模式设计研究主要集中于共同货币的币种确定。共同货币的币种确定可依照两种方案进行:一种是根据货币替代理论,用区域强势货币替代弱势货币,即美元化的模式;另一种是根据欧洲货币一体化,创建一种新的单一货币,即欧元化模式。对于第一种方案,两岸区域的货币中由于澳元相对较弱,新台币因政治原因暂时不予考虑,所以争论的焦点集中在是用人民币还是用港元作为共同货币等。更多学者建议采用第二种方案,即创建一种全新的单一货币作为两岸区域的共同货币。依照在货币单位“元”之前冠以国名的国际通用做法,黄燕君、赵生仙(2003)将两岸区域的共同货币称作“中元”“华元”或“中华元”。

综上所述,随着经济一体化进程的不断深入,尽管中国两岸区域之间在某一些问题上存在一定的争议,但是中国两岸区域实行货币一体化是大势所趋。目前相关研究主要集中于“两岸区域”货币一体化的可行性研究方面,且相关研究结论基本一致。中国两岸区域实行货币一体化是未来的发展方向,但是鉴于目前两岸区域在经济增长、市场制度、政治体制以及文化环境等方面存在一定的差异,实现货币一体化不可能一蹴而就。本文在现有文献研究的基础上,借鉴欧洲货币单位以及特别提款权构建方法与发展的经验,构建了货币一体化进程中一种过渡性区域货币单位“中元”,并在此基础上从汇率稳定性角度分析区域货币单位“中元”的稳定性与监管的可能性。

二、区域货币单位“中元”构建的理论基础

(一)区域货币单位“中元”

笔者在已有文献研究的基础之上,依据欧洲货币体系下构建欧洲货币单位的思想和方法以及特别提款权(SDR)的构建思想和发展经验,结合中国两岸区域的区域性问题和特点,构建了符合两岸区域特点的区域货币单位“中元”。“中元”是指由两岸区域各主权货币即人民币、港元、澳元和新台币构成的货币篮子。

(二)区域货币单位“中元”的定值方法

本文构建的区域货币单位“中元”所覆盖区域包括中国大陆、中国香港、中国澳门和中国台湾,目前各地区现在采用的货币形式分别为人民币(CNY)、港元(HKD)、澳元(MOP)和新台币(TWD)。其价值既可以通过单一货币来衡量,也可以通过某种货币篮子来衡量,“中元”的价值通过货币篮子衡量。

根据两岸区域的以购买力平价计算的地区生产总值、国际贸易水平和以购买力平价计算的地区生产总值与国际贸易水平的算术平均数计算中国两岸区域的主权货币在区域货币单位中所占的权重。笔者研究期间为2002年1月1日—2012年12月31日。计算各主权货币所占比重时,选取的经济因素的依据如下:第一,根据购买力平价计算的地区生产总值。选择地区生产总值这个经济因素的原因是该经济变量反映了一个国家或地区经济规模和经济发展水平,从而反映这个国家在世界经济中的地位。一个国家或地区的国内生产总值越大,即经济规模越大,就越能为该国货币价值的稳定和扩大该国货币在经济活动的使用范围提供坚实的基础。第二,贸易额。国际贸易水平这一经济因素在本文中指一个国家或地区的进出口总额,该经济变量反映一个国家对外经济活动,同时体现了一个国家或地区对外开放水平。

(三)区域货币单位“中元”的作用

区域货币单位“中元”具有以下几点现实和潜在的作用。(1)“中元”衡量了作为整体的中国两岸区域的主权货币对美欧等主要贸易伙伴的货币之间汇率的变化,把这种变化与国际收支情况相联系,更能准确判断中国两岸区域货币是否需要对美元、欧元汇率进行共同行动;(2)区域内各种货币对“中元”价值的变化,体现区域内各种货币价值的相对稳定性;(3)如果“中元”得到各地区的支持并能够得以顺利发行推广,将有利于避免以邻为壑的竞争性贬值的货币政策,并可以促进区域内汇率协调行动,维护区域内货币价值稳定。

三、区域货币单位“中元”的构建

根据最优货币区理论(OCA理论),区域货币合作的特点之一就是货币区内的国家或地区进行贸易合作或直接投资时,汇率互相盯住并保持不变,但是对货币区外的国家或地区则实行浮动汇率,最优在此意味着同时实现内部均衡与外部均衡。若要保持区域内汇率固定,则必须选取一个驻锚货币,使货币区内成员国的区域货币与驻锚货币之间建立联系。驻锚货币既可以是单一的一种货币,也可以是一种货币篮子。笔者在构建区域货币单位“中元”时所选取驻锚货币是一种货币篮子,其由人民币、港元、澳元和新台币构成。此外,考虑到美国和欧元区成员国是中国两岸区域的重要贸易合作伙伴,货币汇率的波动会对各地区与美国及欧元区成员国的贸易合作产生剧烈影响,因此,笔者在衡量“中元”价值时选取美元和欧元作为参照货币,而不是选择单一货币。以中国两岸区域与美国及欧元区成员国的贸易额比例作为构造货币篮子的标准,参照货币中美元和欧元的比重分别为46%和54%①。“中元”公式如下:

其中,wi为地区i的货币在货币篮子中的比重;公式中所使用的符号是各地区的货币代码,USD为美元,EUR为欧元,CNY为人民币,HKD为港元,MOP为澳元,TWD为新台币。

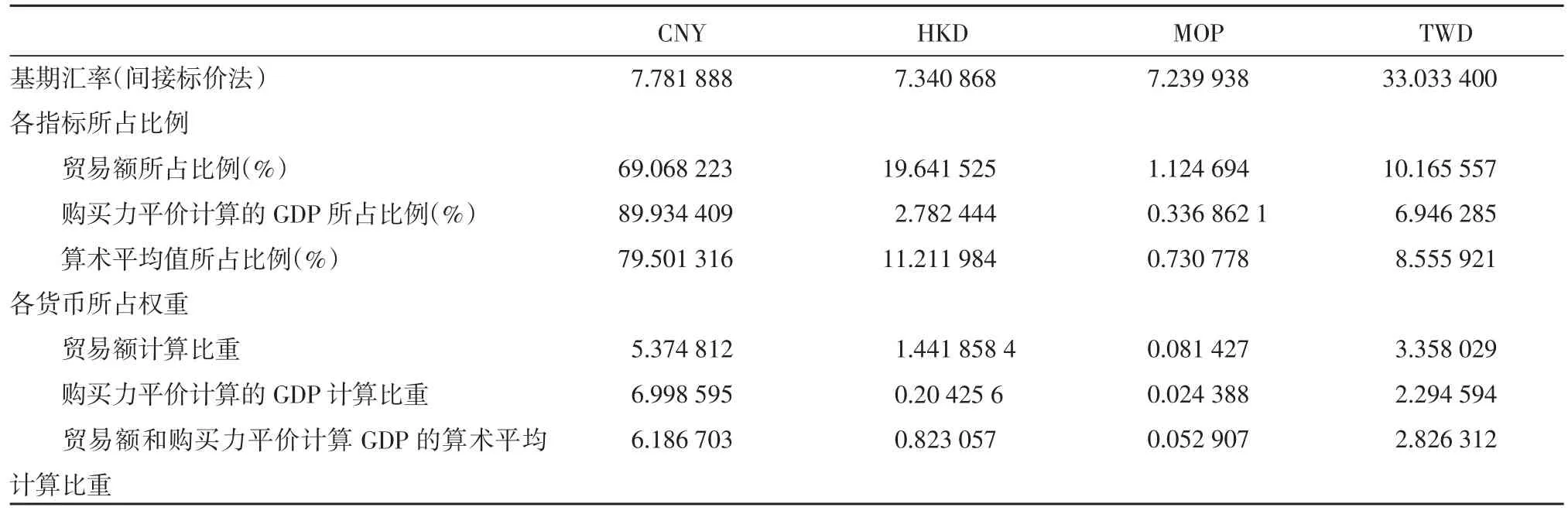

笔者设定2002年1月1日为参照日,这一天各主权货币对美元和欧元构成的参照货币篮子的汇率为基期汇率,并且设定一单位“中元”等价于一单位由美元和欧元构成的参照货币篮子。因为在构建“中元”时分别选取贸易额、购买力平价计算的GDP以及两者的算术平均数作为计算权重的依据,所以笔者构建了三种不同类型的“中元”(见表1)。

由表1可以看出,依据贸易额构建的“中元”中,人民币所占比重最高,为69%,港元次之,为20%,新台币为10%,澳元仅为1%;依据购买力平价计算的GDP构建的“中元”中,人民币所占比例依然是最高的,达到了89.93%,远大于依据贸易额指标计算的比例,新台币所占的比例也有所上升,居于第二位,约占7%,港币和澳元所占比例合计约为3%;依据贸易额和购买力平价计算的GDP的平均值构建的“中元”中,人民币所占比例依然最高,约为79.5%,港元次之,约为11%,新台币约为8.5%,澳元仅约为1%。通过不同经济指标测算结果的比较分析可知,依据不同的经济指标计算的“中元”会产生较大差异,虽然人民币占有最大比例,澳元所占比重最小,并且变化不大,但是人民币、港元与新台币所占的比currency/historical-rates/。

重均会因所选取经济指标的不同而产生较大的差异。

通过计算出各期“中元”以及其汇率的统计特征,笔者对三种形式“中元”的差异进行了深入的分析。根据表1的计算结果,测算“中元”的具体表达形式如下:

(1)依据贸易额计算的“中元”

RMU=5.374 811 753×CNY+1.441 858 421×HKD+0.081 427 18×MOP+3.358 029 118×TWD

(2)依据PPP-GDP计算的“中元”

RMU=6.99859498×CNY+0.204255542×HKD+0.02438861× MOP+2.294 593 927×TWD

(3)依据贸易额和PPP-GDP的算术平均数计算的“中元”RMU=6.186703367×CNY+0.823056982×HKD+0.052907895× MOP+2.826 311 522×TWD

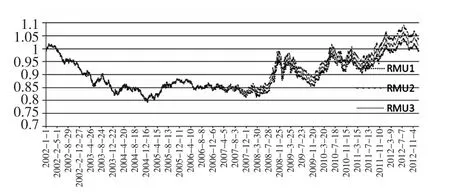

通过计算公式,可以计算得出各期“中元”的具体值以及其汇率。在测算区域货币单位“中元”的基础上,分析“中元”对参照货币篮子的的汇率波动情况,有助于了解三种类型“中元”的差异,从而选择既有助于两岸区域之间经济贸易合作以及投资合作,又有利于对两岸区域汇率监管的相对稳定的“中元”形式。图1描述了“中元”每日汇率的波动趋势。差,这一时间正是全球经济危机爆发前泡沫经济形成的时间。此时的差异体现出三种“中元”在检测风险能力上存在一定的差异。自2000—2004年,“中元”汇率一直小于1且不断下降,表明中国两岸区域的货币对美元和欧元一直在贬值。分析原因,主要是因为套息交易原因促使“中元”趋向于定价过低。自2005年开始“中元”汇率呈现上升趋势,这一波动主要是缘于中国大陆人民币汇率改革。自2008年7月份即金融危机爆发后,“中元”对参照货币篮子的汇率呈现为波动性上升趋势。

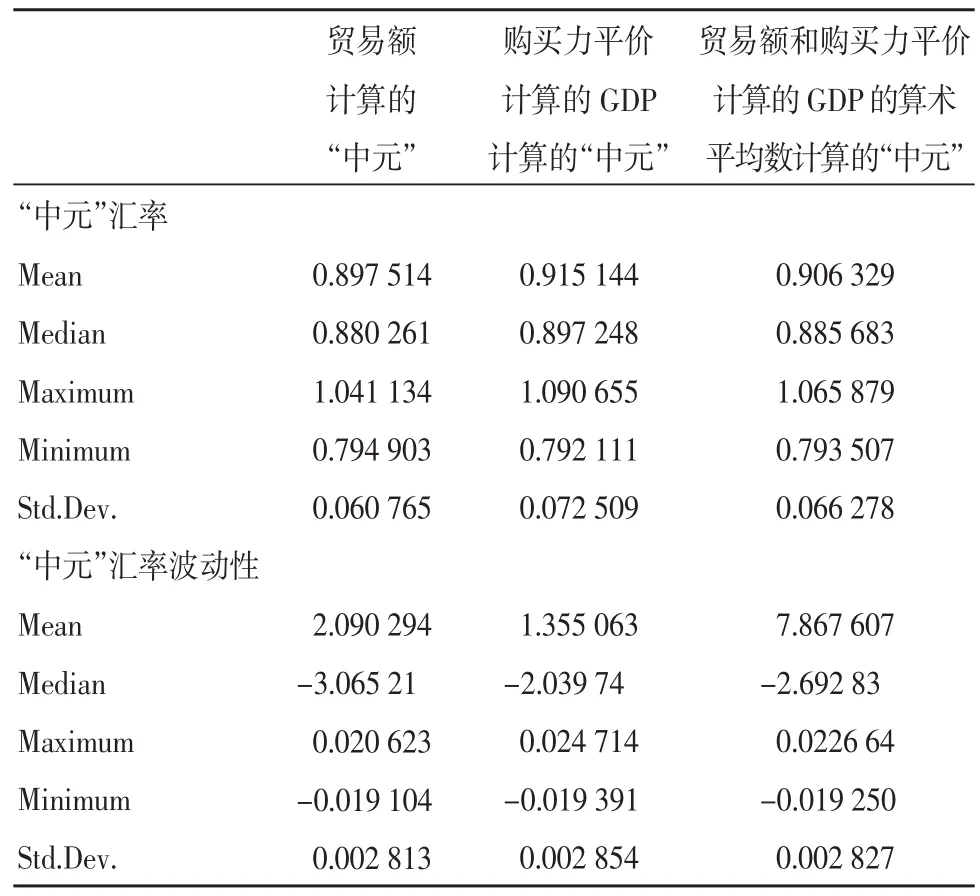

根据图1难以判断哪种类型的“中元”具有更好的稳定性,因此笔者计算了相应“中元”汇率的统计指标,对三种类型的“中元”的稳定性进行进一步分析。三种类型“中元”的统计指标计算的结果如表2所示。

表1 “中元”构建

图1 “中元”每日汇率波动趋势

图1描述了在2002年1月1日—2012年12月31日这一研究期间,“中元”对美元和欧元构建的货币篮子的每日汇率的波动趋势。由图1可知,依据三种经济指标构建的“中元”的汇率波动趋势基本一致,特别是在2002—2006年这段时期,三种经济指标构建的“中元”的波动趋势基本相同,自2006年三种类型的“中元”对参照货币篮子的汇率出现了偏

表2 三种“中元”汇率的统计指标

由表2可知,依据贸易额和购买力平价计算的GDP的算术平均数计算得出的“中元”具有最好的稳定性,其次是依据贸易额计算的“中元”,而依据购买力平价的GDP计算的“中元”波动相对较大。因此,笔者选取依据算术平均数计算得出的“中元”作为分析和监管指标,并以此为基础计算名义偏差指数和实际偏差指数。

四、名义偏差指数和实际偏差指数的计算与分析

本文中偏差指数是指描述中国两岸区域各主权货币对“中元”的实际汇率与基准汇率之间所产生的偏差大小的指数。根据是否考虑价格因素,该指数分为名义偏差指数和实际偏差指数。

在构建“中元”偏差指数时,选取的基准汇率需保持在一个合理的水平上,否则会扭曲研究结果,因此本文选取均衡汇率作为基准汇率。虽然存在多种均衡汇率的决定理论,如卡塞尔的购买力平价、威廉姆森的基本要素均衡汇率等,但是鉴于数据的可获得性以及研究侧重点,笔者采用购买力平价的均衡汇率决定理论作为基准汇率的确定依据。②根据购买力平价理论主要通过比较中国两岸区域相互之间的贸易收支总额,以及两岸区域对世界其他国家或地区的贸易收支总额,进而选择各个地区的相对最为接近平衡状态的时期,并定义这一时期的平均汇率为基准汇率。通过数据整理分析,本文选取2002年的平均汇率作为基准汇率。

(一)名义偏差指数

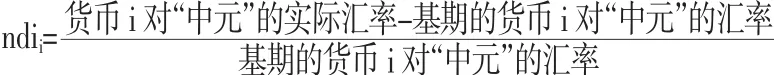

为了计算名义偏差指数,本文选取2002年为基准年,并且将2002年“中元”对参照货币篮子的汇率设定为1,两岸区域各主权货币对“中元”的汇率设定为基准汇率,因此,名义偏差指数(ndii)计算公式为:

其中,ndi表示名义偏差指数。本文选取2002年作为基准年,研究期间为2003年1月1日—2012年12月31日。根据名义偏差指数的定义,2002年的名义偏差指数为0。当名义偏差指标为正时,说明该货币对“中元”的名义汇率大于其基准汇率,即该货币处于贬值状态;反之,当名义偏差指标为负时,说明该货币对“中元”的名义汇率小于其基准汇率,即该货币处于升值状态。两岸区域各主权货币的名义偏差指数的计算结果如图2。

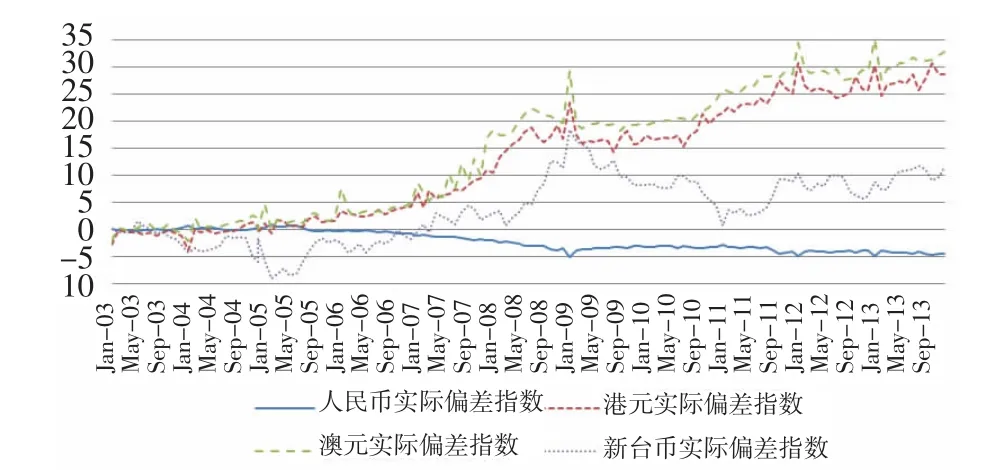

图2 两岸区域各主权货币的名义偏差指数

图2描述了中国两岸区域各主权货币的名义偏差指数在2003年1月1日—2012年12月31日期间的波动轨迹,显示了各种货币的配置情况。由图2可以得到以下几点:首先,人民币偏差指数一直为负值,表明长期以来人民币被高估了,同时在2005年之前,人民币虽然被高估,被高估的水平保持在较低的水平且比较稳定,这与我国之前采取的盯住美元的固定汇率制度相关,但是自2005年7月21日我国开始实施人民币汇率制度改革,由盯住美元的固定汇率制度转变为实行以市场供求为基础,参考一篮子货币进行调节,有管理的浮动汇率制度,汇改之后人民币进一步被高估。图2显示自2008年4月份之后,人民币被高估程度进一步加深,这一变化发生的时间与美国次贷危机发生时间相吻合。其次,港元和澳元的波动情形非常相似。图2显示在2006年8月份之前,港元和澳元均被小幅度的高估,但是自2006年8份开始,尤其是2007年之后,港元和澳元均被大幅度的低估,直至2008年4月份才保持相对稳定。再次,新台币在2008年之前一直处于被高估的水平,自2008年4月份之后处于被低估的水平,这一变化显示出了外部冲击的影响。

(二)实际偏差指数

如果考察汇率波动对国家之间或地区之间的贸易活动、直接投资活动和间接投资活动等经济活动的影响,我们需要考虑国家之间或者地区之间的价格差异,因此笔者不仅估计了名义偏差指数,而且在名义偏差指数的基础上考虑地区间价格差异,推导出了实际偏差指数。

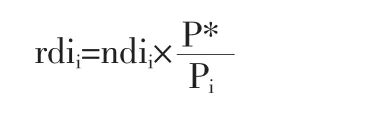

因为实际汇率(着)是名义汇率(e)③剔除价格因素后的汇率,用公式可表示为:。根据实际偏差指数的定义可知:

其中,rdii表示地区i的货币的实际偏差指数,P*表示货币i的名义偏差指数,Pi表示两岸区域的平均价格水平,i表示地区i的价格水平。考虑到数据的可得性,本文中价格水平采用各地区的消费者价格指数(CPI)。因为只能获得CPI数据的月度数据,所以笔者在名义偏差指数的基础上估计出月度实际偏差指数。图3描述了实际偏差指数在样本期间的波动情况。

图3 两岸区域各主权货币的实际偏差指数

由图3可知,四种货币的实际偏差指数波动趋势与名义偏差指数的波动趋势基本一致,但是因为实际偏差指数考虑了价格因素,所以实际偏差指数比名义偏差指数的波动更为剧烈。根据实际偏差指数的公式,当一个国家或地区的货币被高估,且同时发生通货膨胀,则这个国家或地区主权货币实际上被高估的程度会降低;反之,如果一个国家或地区的货币被低估,且同时发生通货紧缩,则这个国家或地区主权货币实际上比名义上贬值的程度深。

(三)名义偏差指数与实际偏差指数对比分析

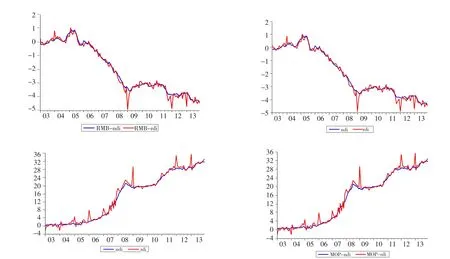

为了更好地分析两者之间的差异,笔者对各主权货币的名义偏差指数与实际偏差指数分别进行了对比分析(见图4)。

图4描述了两岸区域各主权货币的名义偏差指数和实际偏差指数的走势。由图4可知,两岸区域各主权货币名义偏差指数和实际偏差指数的变动趋势基本一致,但是实际偏差指数考虑地区间价格因素之后,名义偏差指数与实际偏差指数之间存在一定差异。一方面,人民币与港元呈现相似的变动趋势。由图4可知,中国大陆与中国香港的主权货币在2008年之前呈现不断升值趋势,在2008—2011年保持了相对稳定的态势,自2011年之后又呈现为升值趋势。出现这一现象的主要原因是,在2008年全球金融危机爆发后,人民币汇率制度改革放缓步伐,在这段时间,人民币保持了相对的稳定,而美元在这一期间不断贬值,港元虽然采取顶住美元的爬行汇率制度,但是在此阶段一定程度上转向了参考人民币的汇率制度。另一方面,澳元与新台币二者呈现相似的变动趋势。在2008年之前呈现为不断贬值的趋势,在2008—2011年保持相对稳定的态势,之后呈现为上升的趋势。

由图4可知,在面对外在冲击时,实际偏差指数的波动性相对剧烈,特别是在2008—2009年全球金融危机爆发时期,两岸区域各主权货币的名义偏差指数与实际偏差指数的差异均相当明显,名义偏差指数波动幅度相对较小,而实际偏差指数则呈现出大幅度波动,这一差异体现出面对外在冲击引起的波动时,实际偏差指数具有更好的预警特性。

通过名义偏差指数和实际偏差指数的特点,我们可以得出以下两点:一方面,名义偏差指数可以按天进行公布,而实际偏差指数只能按月进行公布,从汇率监管角度考虑,为了监管的有效性和及时性,有必要测算并公布名义偏差指数。另一方面,如果考察汇率波动对实际经济活动的影响,如国际贸易、直接投资活动和间接投资活动等,则必须考虑国家间或地区间的价格差异,因此测算实际偏差指数也是必要的。由此可知,在中国两岸区域构建“中元”的同时,为了分析货币配置情况和汇率波动对实际经济活动的影响,名义偏差指数和实际偏差指数均应予以测算并报告。

图4 两岸区域各主权货币的名义偏差指数与实际偏差指数对比图

五、主要结论

笔者在回顾相关文献研究的基础上,根据中国两岸区域的区域特点,借鉴欧元和特别提款权的构建思想和发展经验,构建了区域货币单位“中元”,作为中国两岸区域货币一体化进程中的一种过渡性货币形式,计算了名义偏差指数与实际偏差指数,并在此基础上进行了分析研究。

根据选取的计算“中元”的计算权重依据的不同,笔者共构建了三种类型的“中元”。在这三种类型的“中元”中,人民币所占比重均为最高,澳元所占比重均为最小;新台币所占比重变化不大,其余三种货币均因计算权重的依据不同而呈现出较大的差异性。与此同时,根据三种“中元”的波动趋势和“中元”汇率的统计指标可知,三种“中元”的波动趋势基本一致,但是依据贸易额和购买力平价计算的GDP的算术平均数作为权重计算得出的“中元”最为稳定,依据购买力平价计算的GDP作为权重计算得出的“中元”最不稳定,前者的适用性更好。

笔者以购买力平价的均衡汇率决定理论为基础,选取2002年的平均汇率作为均衡汇率,并将其作为本文研究的基准汇率,依据贸易额和购买力平价计算的GDP的算术平均数作为权重计算得出的“中元”,并以此为基础得出反映中国两岸区域各主权货币对“中元”的名义偏差指数和实际偏差指数。通过对名义偏差指数和实际偏差指数的分析得出,各主权货币名义偏差指数与实际偏差指数的趋势基本一致,但是存在一定差异性,实际偏差指数的波动相对更剧烈。当区域受到外在冲击时,实际偏差指数更能准确显示风险的来临,作为预警指标更为准确。为了分析货币配置情况和汇率波动对实际经济活动的影响,名义偏差指数和实际偏差指数均应予以测算并报告。

注释:

①由于文章篇幅的限制,此处没有列示具体数据,如有需要可联系作者。

②购买力平价理论指出,在对外贸易平衡的情况下,两国之间的汇率将会趋向于购买力平价靠拢。

③本文中名义汇率采用间接标价法表示。

参考文献:

[1]张斌,何帆.亚洲货币单位对东亚货币合作和人民币汇率改革的影响[J].管理世界,2006,(4):11-18.

[2]万志宏,陈晓莉.亚洲区域汇率变动:对亚洲货币单位(AMU)指标的检验[J].世界经济,2009,(7):41-49.

[3]李翀,王立荣.超主权国际货币构建方案的比较和设想[J].北京师范大学学报(社会科学版),2011,(2):97-104.

[4]范小云,邵新建.港元、人民币一体化研究[J].世界经济,2009,(3):3-13.

[5]小川英治,王志乾.东亚货币合作体系:基于AMU偏差指标与生产率增长速度[J].世界经济,2013,(8):3-23.

[6]川崎健太郎.区域货币单位如何在东亚地区充当监管工具[J].世界经济,2013,(8):26-49.

[7]曾庆兵,刘明勋.中华经济圈实行“中元”的可行性分析[J].中央财经大学学报,2004,(3):42-48.

[8]朱孟楠,陈硕.“中元区”的构建:现实可行性及前景展望[J].厦门大学学报(哲学社会科学版),2004,(4):99-106.

[9]朱孟楠,郭春松,王俊芳.“中元”货币区的可行性研究与现实思考[J].亚太经济,2005,(4):55-59.

[10]周念利.两岸四地构建中元区的可行性研究——基于最优货币区“内生性假设”的实证检验[J].亚太经济,2007,(5):94-98.

[11]丁剑平.港币与人民币的协整:一个实证研究[J].世界经济文汇,2002,(2):42-50.

[12]李新丹,刘瑛,刘铁军.中国内地和香港能否构成最优货币区研究——来自实证结果的分析[J].复旦学报(社会科学版),2003,(5):18-26.

[13]靳超,冷燕华.内地和香港的最优货币区实证研究[J].首都经济贸易大学学报,2004,(6):54-58.

[14]张彩琴,李婧.两岸四地建立“人民币圈”的可行性及路径探索[J].世界经济研究,2013,(8):23-30.

[15]杨权.两岸三地利率联系及其对货币统一的含义[J].对外经济贸易大学学报,2011,(2):42-55.

[16]万志宏,戴金平.东亚货币合作的现实基础——从最优货币指数进行的解读[J].广东社会科学,2005,(3):26-32.

[17]黄晓东.两岸四地建立中元区的可行性研究——基于OCA指数的分析[J].国际贸易问题,2006,(4):117-123.

[18]黄燕君,赵生仙.港币—人民币一体化的意义及可行性分析[J].浙江大学学报,2003,(3):49-58.

[19]沈国兵.论“中元”共同货币区的构想与实现路径[J].财经研究,2003,(6):13-21.

[20]周念利,张汉林.两岸四地区域货币合作框架设计和机制研究[J].世界经济研究,2008,(11):71-81.

[21]陈晞,朱孟楠.中国货币一体化:经济基础、实证研究与路径[J].金融发展研究,2010,(1):48-53.

[22]杜朝运,郑瑜.货币替代与两岸货币一体化问题思考[J].亚太经济,2011,(3):31-36.

[23]Francesco Paolo Mongelli.“New”Views on the Optimum Currency Area Theory:What is EMU Telling US?[J]. Working paper No.138,European central bank,2002.

[24]Ei ji Ogawa,Junko Shimizu.Stabilization of effective exchange rates under common currency basket systems[J]. Journal of the Japanese and International Economies,2006.

[25]Eiji Ogawa,Junko Shimizu.AMU deviation indicator for coordinated exchange rate polices in the East Asia[J]. RIETI Discussion Paper,05-E-017.

[26]Eiji Ogawa,Junko Shimizu.AMU deviation indicator for coordinated exchange rate polices in the East Asia[J]. RIETI Discussion Paper,05-E-017.

责任编辑、校对:张增强

中图分类号:F840

文献标识码:A

文章编号:1007-2101(2015)05-0069-07

收稿日期:2014-10-05

基金项目:国家社会科学基金一般项目“行为宏观经济学在中国经济波动理论和政策中的应用研究”(11BJL018);中央财经大学经济学院研究生科研创新基金项目

作者简介:张志敏(1964-),女,山东平阴人,中央财经大学经济学院教授,博士生导师,研究方向为开放经济与国际金融;苑西恒(1987-),男,山东泰安人,中央财经大学经济学院博士研究生,研究方向为国际金融。

The Construction and Analysis on the Cross-strait Regional Currency Unit "Chinese Yuan" in China

Zhang Zhimin, Yuan Xiheng

(Economics School, Central University of Finance and Economics, Beijing 100081, China)

Abstract:The occurrence of financial crisis has exposed the insufficiency that a country has four kinds of currencies. Now that the monetary authorities strengthen the monetary cooperation among Hong Kong, Macau, Taiwan and the mainland, and finally realize the monetary integration are the inevitable trend of future development. Using the construction thought and development experience of the Euro and the Special Drawing Rights (SDRS), we can construct "Chinese Yuan" based on the Ren Min Bi, Hong Kong dollar, Macau dollar and Taiwan dollar, and calculates the nominal deviation index and the real deviation index from the perspective of exchange rate stability, analyze the possibility of stability and regulation of the regional monetary unit "Chinese Yuan" from the perspective of exchange rate stability. Finally we conclude the "Chinese Yuan" is the most stable currency according to the arithmetic average of GDP from volume of trade and purchasing power parity terms, and two kinds of index should be measured and reported.

Key words:monetary integration, regional currency, unit nominal, deviation index, the real deviation index, cross-strait region, competitive depreciation