营改增相关会计处理探析

杨志华

(宁波联合集团股份有限公司,浙江温州 325800)

营改增相关会计处理探析

杨志华

(宁波联合集团股份有限公司,浙江温州 325800)

营改增正在各个行业逐步深入,相关企业的账务处理发生了很大的变化,文章对此问题进行了深入分析。

营改增;交通运输业;无形资产;融资租赁

营改增开始三年以来,试点地区和行业逐步扩大,对各种企业的影响也越来越大。本文主要对营改增前后企业相关业务的会计处理进行对比分析。

1 交通运输业会计处理

交通运输业作为营改增的第一批试点企业,在营改增之后为适应缴纳增值税的需要,在科目设置、会计处理、税收缴纳等方面发生了很大变化,例如:

某运输企业在营改增后成为一般纳税人,2015年7月购入一辆货车(货款已经支付),取得的增值税专用发票上注明价格为20万元,增值税为3.4万元。当月取得含增值税运费收入120万元,当月外购汽油,取得增值税专用发票注明价格为10万元,增值税为1.7万元;购入修理配件,取得增值税专用发票注明价格为4万元,增值税为0.68万元。外购汽油和修理用配件当月全部领用。账务处理如下:

需要说明的是,虽然就上例而言,该企业在营改增后税负有所增加(按营改增之前的政策,该企业当月应纳营业税108.11× 3%=3.24万元),但根据许多专家在收集大量数据进行的测算,由于增值税可以抵扣,交通运输业一般纳税人如果以11%税率交税,以17%抵扣,那么税负相比原来按照3%缴纳的营业税应该有所降低。

2 无形资产会计处理

营改增后,企业转让或以商标权和专利权等无形资产对外投资,需要按照销售收入的6%计算缴纳增值税,如果购入或者接受投资,以及为内部研发无形资产外购货物或者设备取得了增值税专用发票,可以按发票注明的税额予以抵扣。例如:

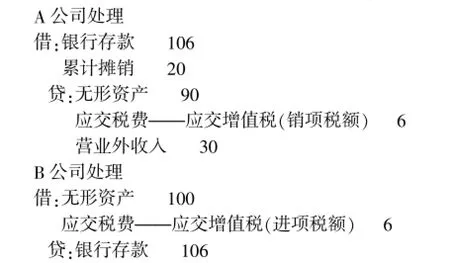

(1)A公司将自有的一项专利权转让给B公司(该资产入账初始成本为90万元,累计摊销20万元),A公司已经收到转让价款,开出增值税专用发票注明价格为100万元,增值税6万元。

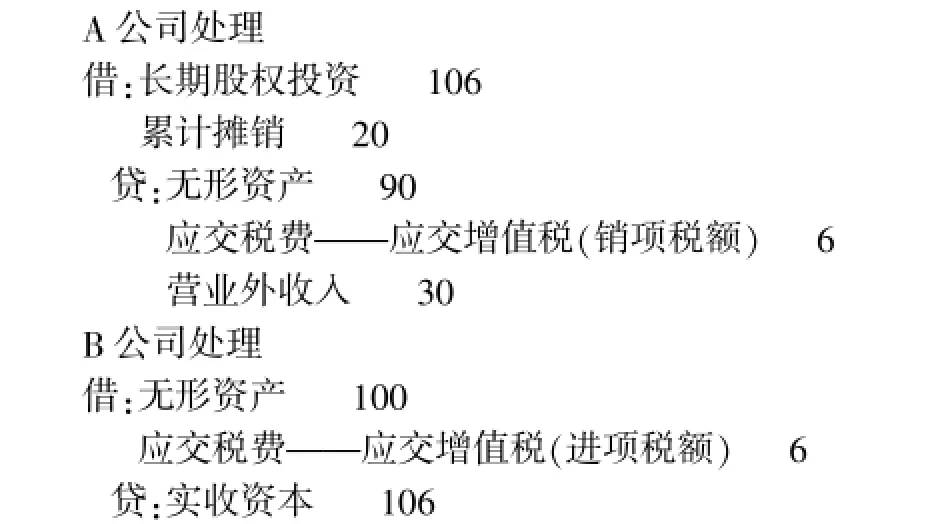

(2)若将上例改为:A公司以该专利权对B公司进行投资,A公司收到B公司开来的出资证明后开出增值税专用发票注明价格为100万元,增值税6万元,其他条件不变。

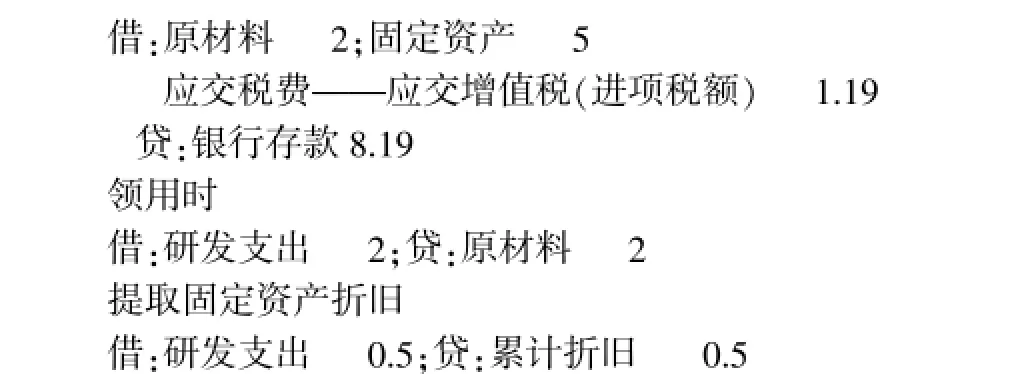

(3)A公司将外购一批材料和一台设备用于本企业一项专利技术研发,取得增值税专用发票注明原材料价格为2万元,增值税0.34万元,设备价格为5万元,增值税为0.85万元(假定该设备使用年限为10年,无残值)。另外,还领用本企业一批产成品(账面成本1万元,市场售价2万元)用于上述技术研发。

A公司处理

①外购原材料和社保用于技术研发并且取得增值税发票,可以直接抵扣,无需再做进项税额转出处理。

②领用本企业自产货物用于技术研发,直接按照成本结转,无需做视同销售

3 融资租赁售后租回会计处理

根据《关于将铁路运输和邮政业纳入营业税改征增值税试点的通知》财税(2013)106号文的规定,纳税人提供融资性售后回租服务,以收取的全部价款和价外费用,扣除向承租方收取的有形动产价款本金,以及对外支付的借款利息的余额为销售额。向承租方收取的有形动产价款本金,不得开具增值税专用发票。

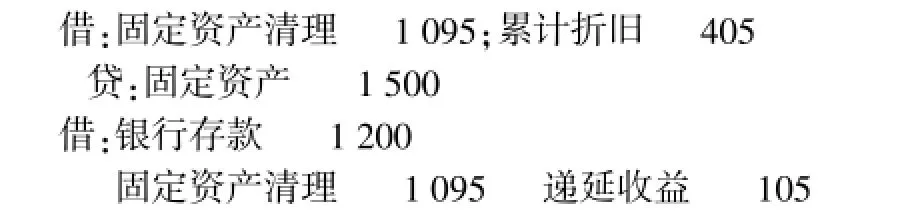

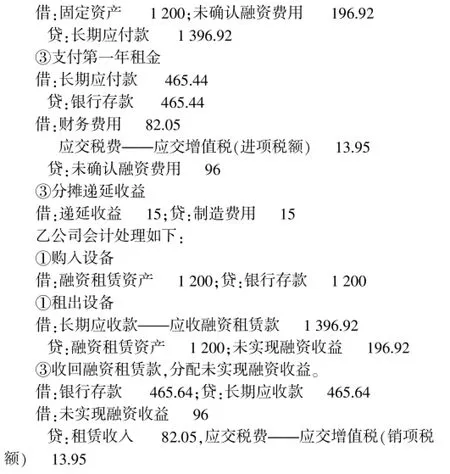

例如,2015年1月底,甲公司与乙公司签订了一份融资租赁合同,将一台设备按市场价格1 200万元销售给乙公司,同时将该设备租回(年租金465.64万元)。该设备账面原值为1 500万元,累计折旧405万元,租赁期限为3年,合同规定年利率为8%。

甲公司相关会计处理如下:

①出售设备,收取价款开具普通发票

②将设备租回

租赁开始日租赁资产公允价值=1 200万元,最低租赁付款额现值=465.64×(P/A,8%,3)=465.64×2.577 1=1 200万元,根据相关准则,该设备的入账价值为1 200万元

[1]财政部.营业税改征增值税试点有关企业会计处理规定的通知[Z]. 2012.

[2]丁可欣.浅谈营业税改增值税对会计核算的影响[J].决策与信息,2013(6).

10.3969/j.issn.1673-0194.2015.19.007

F230

A

1673-0194(2015)19-0020-02

2015-08-17