非利息收入与商业银行经营风险研究

许付常+++王传东

摘 要:本文以我国2006—2013年间30家银行的平衡面板数据为研究对象,考察非利息收入和银行经营风险的关系。实证结果表明:非利息收入显著减小了国有大型商业银行的经营风险,但却显著增大了全国性股份制商业银行和地方性商业银行的经营风险;银行资产规模与其经营风险成显著负相关关系,即资产规模越大,银行所面临的经营风险越小,反之则经营风险越大。研究成果对现阶段我国商业银行开展非利息业务有一定的参考价值。

关键词:非利息收入;经营风险;资产规模

中图分类号:F830.5 文献标识码:B 文章编号:1674-0017-2015(4)-0010-06

一、引言

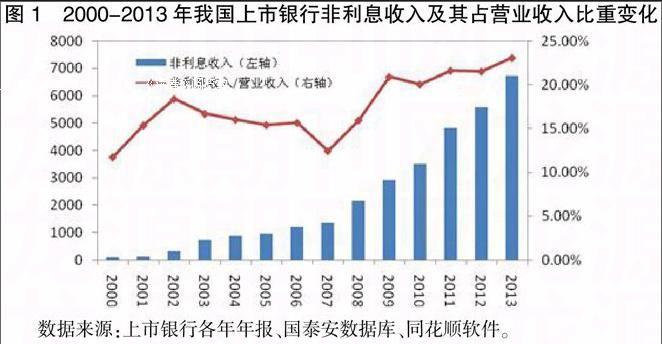

近年来,国内商业银行越来越重视对非利息收入业务的创新和研发,图1显示了2000-2013年我国上市银行非利息收入及其占营业收入比重的变化情况。从图1可以看出,新世纪以来,我国上市银行非利息收入绝对规模实现了从不足80亿(2000年为79.54亿)到超过6000亿(2013年为6727.10亿)的长足发展,增长率高达80多倍。相较于非利息收入规模的持续增长,非利息收入占营业收入(营业收入=净利息收入+非利息收入)的比重却呈现出起伏不定的特点,具体来看,上市银行非利息收入占比从2000年的11.72%上升至2002年的18.39%,2007年下降到12.43%,之后开始回升,2013年上升到23.10%。相对于国外商业银行非利息收入占比高达40%-60%的水平,我国上市银行非利息收入占比仍处于较低水平,因此非利息业务在我国具有广阔的发展空间。但国外一些研究成果(Demsetz等,1997;De Young等,2001;Stiroh,2004)以及2008年金融危机的事实证明,非利息业务有可能会增大商业银行的风险甚至会导致商业银行破产,因而对于非利息收入与银行风险的研究具有重大意义。

二、文献回顾

国外对商业银行非利息收入与风险的关系研究始于20世纪80年代,但并未形成一致的研究结论。一种观点认为非利息业务可以拓宽商业银行利润增长点,收入结构多元化可以降低经营风险,这种观点主要产生于早期的研究。Heggestad(1975)通过实证研究发现银行传统信贷收入与房地产、保险、租赁业务收入的经济周期相反,银行可以通过发展多元化业务增加收入、降低风险。Eisemann (1976)认为经济周期、利率和汇率等因素对银行非利息业务影响小于信贷业务,非利息业务可以给银行带来更加稳定的收入。Boyd et al.(1980)模拟合并美国20世纪70年代的银行和非银行子公司现金流,发现银行收入波动性会因较低比例的非银行业务而下降。Rose(1989)对比了1966-1985年间金融机构传统业务和服务业务,发现二者之间的现金流存在较小的正向相关性,增加服务业务有利于银行绩效改善。Templeton et al.(1992)分析美国54家大型银行控股公司1979-1986年数据,支持了资产组合理论在银行多样化业务中的适用性,即多样化服务有效降低收入波动性。Rosie (2004)将欧盟15个国家样本银行分为商业银行、储蓄银行、合作银行和按揭银行,实证发现除了按揭银行,其他三类银行的非利息和利息收入存在负相关性,而且在希腊、芬兰等小国非利息收入的分散作用更加显著。Demirgü-Kunt和Huizinga(2010)分析了世界101个国家1334家银行在1995—2007年数据,认为非利息收入活动的拓展可以增加银行的资产回报率,但只在很小程度上起到分散风险作用。

随着研究的深入,人们开始质疑上述结论,越来越多的研究证明非利息业务并不能起到分散风险作用,较多地依赖非利息业务会加剧银行的风险。Rosenet al.(1989)研究了1980-1985年间投资房地产业务的319家银行,认为大量投资房地产可能会增加银行的风险。Demsetz et al.(1997)发现由于非传统业务资本监管要求较低,银行可以涉足更高风险业务,因而带来更多风险。De Young和Roland(2001)研究了472家银行1988-1995年的数据,结果发现银行收入波动性会随着非利息收入占比提高而增大。Stiroh(2004)发现如果美国银行过多依赖非利息业务收入(尤其是交易收入),会增大经营风险从而风险调整收益降低。2006年Stiroh和Rumble研究发现,非利息业务收入比传统业务低且波动性大,因而这种收益多被风险抵消。Merciecaa et al.(2007)分析了1997—2003年755家欧洲小银行的数据,结果表明非利息收入与银行绩效存在负相关性,Calmes(2009)年通过对加拿大银行非利息业务的分析也得出了上述相似结论。

国内学者近些年也开始积极探索我国商业银行非利息收入与风险的关系。迟国泰、孙秀峰等(2006)通过分析中国14家商业银行1998—2003年的数据,认为非利息收入占比对股份制银行和银行整体总收入综合效率存在正向影响,而对国有大型银行具有负向影响。张羽、李黎(2010)利用中国银行业1986—2008年数据从整体层面和银行层面考察了我国银行业非利息收入增长与银行风险的关系,研究表明,总体上非利息收入增长对我国银行业具有一定的风险分散化效应,但是更多地依赖非利息收入存在着恶化风险与收益之间权衡关系的可能性。周开国、李琳(2011)利用14家国内银行1997—2008年的168个数据样本分析银行经营风险与非利息业务收入占比提高的关系,结果表明我国商业银行经营风险并未因多元化的收入结构而下降,传统业务和非利息业务相关性增强使资产组合的风险分散作用减弱。刘孟飞、张晓岚(2012)等研究了我国19家主要银行2000-2010年共11年的面板数据,认为业务多元化可以显著降低银行风险,但对银行绩效没有明显影响。周晔、郑军丽(2014)选取2003—2012年间53家国内商业银行的数据研究发现业务多元化的风险与银行资产规模高度相关,非利息业务会给小型商业银行带来更高风险,作者进一步将非利息业务细分后发现国内银行业非利息业务风险的主要来源是手续费及佣金业务,而投资交易类收入对银行风险没有显著影响。张晓玫、毛亚琪(2014)首次运用LRMES方法测度了我国16家上市商业银行的系统性风险,结果表明我国商业银行非利息收入业务能发挥分散系统性风险的作用,同时认为手续费和佣金收入业务能起到分散系统性风险的作用,而其他非利息收入业务却使银行面临更大的系统性风险。

三、数据和模型设计

(一)样本与数据

鉴于我国商业银行非利息业务在2006年左右开始快速发展,同时考虑数据的完整性及市场规模,本文选取我国2006—2013年间30家银行的平衡面板数据作为样本。为研究需要,本文将这30家银行分为国有大型商业银行、全国性股份制商业银行以及地方性商业银行三组1。本文所选数据主要来源有:银行财务数据来源于国泰君安数据库、银行年报以及同花顺炒股软件,宏观经济数据来源于国家统计局网站、中国人民银行网站。

(二)变量的度量

1、银行经营风险的度量。商业银行体系中,衡量经营风险的指标众多,基于我国商业银行现实情况并参考其他文献,本文选取的衡量风险的指标是不良资产率(NPL)、经风险调整的资产收益率R。许多学者倾向于用Z-指数衡量银行的风险(孔爱国、卢嘉圆,2010;张健华、王鹏,2012;刘晓欣、王飞,2013),但吴成颂等(2014)通过比较Z-指数和不良资产率(NPL)两个指标,认为不良资产率(NPL)更能体现中国银行业的经营现状,更有效地反映出当前中国商业银行的风险承担,本文参考其观点,将不良资产率(NPL)作为衡量银行经营风险的指标之一。本文用银行不良贷款总额与贷款总额的比值来衡量不良资产率(NPL)。

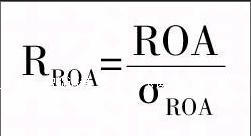

由于创建历史、资产规模、股权结构等原因导致我国银行之间的风险差异程度很大,R的优点在于将银行的盈利与风险结合在一起,可以测度单位风险所创造的利润,这既体现了银行风险的特点,也使盈利性的比较更加客观和公平(黄隽、章艳红,2010)。R的公式可表示为:

其中,ROA为资产收益率,σ为ROA的标准差。R代表了单位风险所获得的收益,数值越大,表明单位风险获得的回报越高,从而银行所面临的风险就越小。

2、非利息收入的度量。本文主要考察不同性质与规模的银行非利息收入对于银行风险的影响,因此首选解释变量为非利息收入占比(NII)。我国商业银行的净营业收入由两大部分组成:净利息收入和非利息收入。非利息收入占比可以反映银行收入结构的多元化程度,我们用非利息收入总额与营业收入总额的比值衡量非利息收入的占比情况。

3、控制变量的选取。在影响银行风险的宏观经济层面,本文选择国内生产总值增长率和货币供应量作为控制变量,以此来控制宏观经济环境对银行风险的影响。

国内生产总值增长率(GDPG)。银行的顺周期性得到了广大学者的一致赞成,因此国内诸多文献(徐明东、陈学彬,2012;张晓玫、 李梦渝,2013;牛晓键、裘翔,2013)在研究银行风险时都将GDP增长率作为一个重要的因变量。本文选用GDP季度同比增长率来反映宏观经济周期波动情况。

货币流动性(M2/GDP)。当市场流动性充裕时,意味着货币供应充足,银行获取资金的成本会降低,此时银行可能会发放更多贷款赚取息差,也可能去投资高风险的金融衍生工具等产品追逐高额回报。和大多研究(赵旭,2008;黄隽、张春林,2012;陆静、王漪碧等,2014)一样,本文选用广义货币供应量M2与GDP的比值衡量资金流动性。

在银行内部层面,我们选择银行资产规模(LNA)、资产增长率(AG)、贷款规模(LOAN)、资产负债率(DA)作为控制变量。

资产规模(LNA)。根据“太大而不能倒闭”的传统观点以及对我国商业银行横向多元化经营的实际,我们认为大型银行一般会涉及较多的非传统业务,因此本文选择银行总资产的对数值(LNA)作为银行规模的代理变量。

资产增长率(AG)。当银行处于规模快速扩张阶段,可能会放松对于风险的管控,增大银行风险。本文采用几何增长率的计算方法衡量资产增长率,公式为:

贷款规模(LOAN)。通常认为,贷款规模过大时,银行面临的资产风险也就越高。我们用贷款总额占总资产的比例衡量贷款规模。

资产负债率(DA)。资产负债率指总负债与总资产的比率,用来衡量商业银行运用债权人资产获取收益的水平。

(三)模型选择

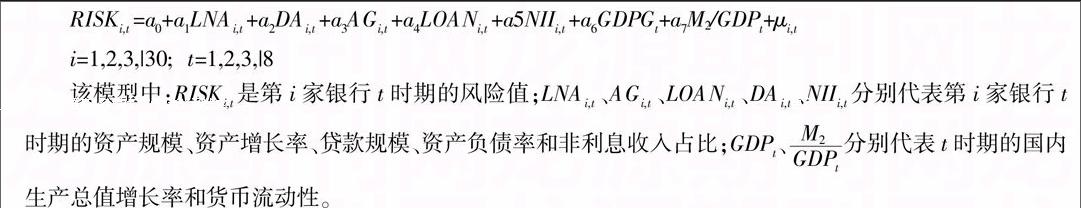

本文使用如下分析模型研究商业银行非利息收入与银行风险的关系:

该模型中:RISK是第i家银行t时期的风险值; 分别代表第i家银行t时期的资产规模、资产增长率、贷款规模、资产负债率和非利息收入占比;GDP、分别代表t时期的国内生产总值增长率和货币流动性。

四、实证分析

(一)变量的描述性统计分析

银行特征变量的描述性统计结果如表1所示。

从表1可以看出,国有商业银行的非利息收入占比均值为18.958%,明显高于全国性股份制商业银行的14.901%和地方性商业银行的14.163%。地方性商业银行的非利息收入占比的标准差为11.255%,大于国有商业银行和全国性股份制商业银行的6.601%、6.174%,说明地方银行的非利息收入波动比较大,甚至出现了亏损的情况(最小值为-5.30793%);在控制变量方面,三组银行的资产负债率和贷款规模的水平基本持平,且均值都比较高,说明我国商业银行主要营业收入仍然依赖传统信贷业务。三组银行的规模差异较大,国有商业银行、全国性股份制商业银行、全国性股份制商业银行资产均值呈依次递减趋势,但资产增长率均值分别为7.67%、11.842%、13.168%,具有明显的递增趋势,说明我国非国有银行,尤其是地方性商业银行,正在经历着快速扩张的阶段;在风险变量方面,国有银行经风险调整的资产收益率均值为7.108%,而全国性股份制银行和地方性银行的该指标却仅为3.832%、4.508%,说明国有银行单位风险的盈利能力更强。但国有银行的不良资产率均值高于另外两组,造成这种现象原因可能是多方面的。

(二)计量模型结果分析

本文运用Eviews8.0软件固定效应模型分别对3组银行进行回归分析,结果见表2。从表2可以看出,调整的决定系数均达到了0.6以上,说明模型整体拟合优度较为理想,解释变量对被解释变量的影响比较显著。具体来看,当NPL作为被解释变量时,非利息收入在1%的显著水平下减小了国有大型银行的信用风险(影响系数为-0.078),但在1%和5%显著水平下增大了全国性股份制商业银行(影响系数为0.051)和地方性商业银行(影响系数为0.018)的信用风险。当RROA作为被解释变量时,非利息收入在1%的显著水平提高了国有大型银行单位风险的资产收益(影响系数为0.063),但在5%和10%显著水平降低了全国性股份制商业银行(影响系数为-0.029)和地方性商业银行(影响系数为-0.017)的单位风险的资产收益。总体来说,非利息收入可以降低国有银行的经营风险,但却增加了全国性股份制银行和地方性银行的经营风险。造成这种结果的原因可能是:国有银行的技术力量、员工专业素质、客户经济水平等方面优于另外两组银行。另外,非利息业务的转移成本较低,客户更加倾向于到国有银行办理相关业务。但我们也发现,非利息收入对银行整体风险的影响程度比较小,这说明我国商业银行的非利息收入占比仍然非常低,也从侧面暴露出我国商业银行非利息业务创新不足的缺点。

在银行内部控制变量方面,3组银行的资产规模LNA均可以显著降低各自的不良资产率,提高单位风险的资产收益,且资产规模对单位风险的资产收益指标RROA的影响系数分别为3.122、2.394、2.017,呈现出明显的递减趋势,说明银行的风险水平和资产规模具有显著负相关关系;资产增长率AG对各组银行风险变量影响不显著,说明银行规模扩张暂时并未对其风险造成不良影响;贷款规模LOAN可以在1%显著水平提高国有银行(影响系数为0.085)和地方性银行(影响系数为0.072)的单位风险的资产收益水平,在1%显著水平降低全国性股份银行(影响系数为-0.075)的不良资产率,说明贷款规模从整体上可以降低银行的风险水平,这也体现出我国商业银行对于传统信贷业务具有较强的风险控制能力;资产负债率DA可以在1%显著水平提高国有银行单位风险的资产收益(影响系数为0.082),但却分别在1%和5%显著水平降低了全国性股份银行(影响系数为-0.146)和地方性银行(影响系数为-0.096)的单位风险的资产收益,这从侧面反映出国有银行比另外两组银行对于负债的利用效率更高,盈利能力更强。

在宏观经济控制变量方面,货币流动性M2/GDP显著降低了银行整体的单位风险获得的资产收益,说明流动性过剩使银行盈利更加困难,但货币流动性显著降低了国有银行(影响系数为-2.333)和地方银行(影响系数为-2.406)的不良资产率,显著提高了全国性股份银行(影响系数为2.199)的不良资产率,造成这种结果可能的原因是全国性股份银行过于追求高额利差而放松了对于信贷风险的管控;国内生产总值增长率GDPG可以降低银行经营风险,但作用并不显著。

五、结论与建议

本文利用2006-2013年我国30家商业银行的数据,实证检验了非利息收入与银行风险的关系。实证结果显示:(1)非利息收入显著减小了国有大型银行的经营风险,但却显著增大了全国性股份制商业银行和地方性商业银行的经营风险。这也是当前国有五大银行比其他中小银行更有动力发展非利息业务的原因所在。(2)银行资产规模与其经营风险成显著负相关关系,即资产规模越大,银行所面临的经营风险越小,反之则经营风险越大。国有大型银行可以利用自身庞大的资产规模拓展多元化业务,多元化收入又降低了大银行的经营风险,形成了良性循环。

基于上述结论,本文认为我国国有商业银行应继续大力发展非利息业务,提高非利息业务创新能力,增加业务品种,为客户创造便利和价值的同时实现自身收益增长;中小商业银行囿于自身规模、技术、客户群等的限制,不应盲目过快发展非利息业务,保持传统业务收入的稳定性对于中小银行的经营发展至关重要。同时,中小银行可以利用地缘优势拓展一些具有地域特色的、适合本地区客户的非利息业务,走出一条具有自身特色的发展道路。

参考文献

[1]Boyd,J.,H.Hanweck,G.,and Pithyachariyakul, P.Bank Holding Company Diversification [R].In:Proceedings from a conference

on Bank Structure and Competition, Federal Reserve Bank of Chicago. May 1980.

[2]Calmes C.and Y.Liu.Financial Structure Change and Banking Income:A Canada-U.S. Comparison[J].Journal of International

Financial Markets,Institutions and Money,2009,(19):128-139.

[3]Demirgü-Kunt, A. and H.Huizinga.Bank Activity and Funding Strategies:The Impact on Risk and Returns[J].Journal of

Financial Economics, 2010,(98): 626-650.

[4]Demsetz R.andStrahan,P. Diversification, Size, and Risk at Bank Holding Companies[J].Journal of Money, Credit,and Banking,

1997,(29):300-313.

[5]De Young, R. and Roland, K. Product Mix and Earnings Volatility at Commercial Banks Evidence from a Degree of Total Leverage Model [J]. Journal of Financial Intermediation 2001,(10):54-84.

[6]Eisemann,P.Diversification and the Congeneric Bank Holding Company[J].Journal of Bank Research, Vol.7,No.1(Spring):

68-77.

[7]Heggestad,A.1975.Riskiness of Investments in Non-bank Activities by Bank Holding Companies[J].Journal of Economics and

Business,No,28:219-223.

[8]Rose,Peter S.Diversification of the banking firm[J].The Financial Review,1989,24(2),251-280.

[9]RosieSmith, Christos Staikouras and Geoffrey Wood.Non-interest Income andTotal Income Stability[R].Bankof England,

Working Paper,2003,NO.198.

[10]Rosen Richard J.,Peter R. Lloyd-Davies, Myron L. Kwast, and David B. Humphrey. A PortfolioAnalysisof Bank Investment

in Real Estate[J].Journal of Banking and Finance,1989,13(3): 355-366.

[11]SteveMerciecaa, Klaus Schaeck and Simon Wolfe, Small European Banks:Benefits From Diversification[J].Journal of Banking

and Finance,2007,(31):1975-1998.

[12]Stiroh, K.J. Diversification in Banking:Is Noninterest Income the Answer?[J].Journal of Money, Credit, and Banking,2004,

(36):853-882.

[13]Stiroh K.J. and Rumble A. The Dark Side of Diversification:The Case of US Financial Holding Companies[J].Journal

of Banking and Finance,2006,(30):2131-2161.

[14]Templeton,WilliamK.and JacobusT.Severiens.TheEffectofNonbankDiversificationonBankHoldingCompanies[J].

QuarterlyJournalofBusinessandEcono-mics,1992,31(4):3-16.

[15]迟国泰,孙秀峰,郑杏果.中国商业银行收入结构与收入效率关系研究[J].系统工程学报,2006,(6):574-605。

The Study on Non-interest Income and the Operation Risks of Commercial Banks

XU Fuchang WANG Chuandong

(College of Economics and Management, Shandong Agricultural University, Taian Shandong 271018)

Abstract:Setting the balanced panel data of 30 commercial banks in China in the period of 2006-2013 as the study objects, the paper studies the relationship between non-interest income and banks operation risks. The empirical results show that the non-interest income significantly decreases the operation risks of large state-owned banks, but greatly increases the operation risks of nation-wide joint-stock commercial banks and local commercial banks. A banks asset scale has a significantly negative correlation with its operation risks, that is, the bigger the asset scale, the smaller the operation risks, while the smaller the asset scale, the bigger the operation risks. These results have an important reference for Chinese commercial banks to expand non-interest income business at the present stage to some extent.

Keywords: non-interest income; operation risk; asset scale

责任编辑、校对:张德进