基于注意力传染机制的股市动量与反转模型研究

彭叠峰,饶育蕾,雷湘媛

(中南大学商学院,湖南 长沙 410083)

基于注意力传染机制的股市动量与反转模型研究

彭叠峰,饶育蕾,雷湘媛

(中南大学商学院,湖南 长沙 410083)

针对我国股市参与程度低,投资者非理性以及股价暴涨暴跌的基本事实,本文在一个简单的定价模型中刻画了新投资者参与市场背后的注意力传染机制,发现投资者关注在资产价格形成过程中扮演双重角色:一方面投资者的有限关注导致价格对信息反应不足,引起收益动量;另一方面,关注投资者通过注意力传染机制诱导无经验的正反馈交易者进入市场,导致收益反转。因此,注意力传染机制的引入合理地解释了股票动量效应与反转效应并存的事实,对于理解在成熟市场与新兴市场中投资者关注定价效应的差异具有重要意义。

投资者关注;社会传染;有限市场参与;动量效应;反转效应

1 引言

从2006年到2008年,中国股市经历了有史以来最为壮观的牛熊交替。2005年下半年,上证指数从1000点附近一路上攻,于2007年10月16日创下6124点的历史最高记录,随后经历整整一年的暴跌,于2008年10月28日收盘于1665点。Andrade等[1]认为07年的中国股市具有泡沫的典型特征:股价先涨后跌、巨额成交量以及新投资者的大量涌入。从2006年1月到2008年10月的34个月内,前22个月的牛市行情中上证指数收益率有19个月为正,均值高达8%。与此同时,证券新增开户数大幅攀升。中国结算公司数据显示,2007年5月24日沪深两市新增账户数创下30万新高,相当于2006年年初日均开户数的60倍。涌入市场的数千亿散户资金疯狂炒作,在07年上半年就创下了超过一倍的月换手率,这意味着一个月内所有股票就被轮番炒作了一次。而在后12个月的熊市中,上证指数有9个月以负的收益率收盘,月均下跌9.16%,成交量也随之萎缩。支持这波行情的价格机制是股票收益的短期动量与中长期反转。以这34个月作为样本区间、用历史收益率对上证指数月收益率进行简单的统计回归发现,近期历史收益对当前收益有显著为正的影响,而滞后一年的历史收益对当前收益的影响则显著为负(滞后一年的三个月累积收益率可以解释当前月收益率变动的32.4%,回归系数为-0.6,在1%的水平上显著)。股票收益率在时间序列所呈现出来的相关关系非常吻合短期动量与中长期反转的价格模式,而驱动这一轮“过山车”式行情的是微观动因之一则是在牛市持续升温的刺激下新投资者争先恐后涌入股市,最终推动股价脱离基本面,走向疯狂失控与最终崩盘。尽管已有研究表明,新投资者的涌入与特定的资产价格动态之间存在着某种因果关系[2-5],然而,这些文献更多的是将“新投资者参与股市”作为一个外生变量来分析其定价效应,对于“到底是什么原因诱发投资者参与股市”的问题缺乏深入的探讨。针对中国股市大涨大跌的价格现象[6],本文试图通过一个简单的资产定价模型来探讨无经验投资者的涌入对资产收益动量与反转行为的影响。

资产收益的动量与反转效应在全球不同市场同时存在的事实[7-8]激发了金融经济学家在统一的模型中去寻求理论上的解释,其中最广为人知的有Barberis,Shleifer和Vishny[9]、Daniel,Hirshleifer和Suhramanyam[10],及Hong 和Stein[11]等构建的一系列行为金融模型。与本文模型最接近的是Hong和Stein[11]的文章,他们模拟了一个只拥有“消息观察者”和“动量交易者”的市场,信息在“消息观察者”群体中缓慢扩散,导致价格在短期内反应不足;而这种价格持续的趋势吸引动量交易者的跟风交易,推动股价过度反应。本文在基准模型中设定了关注投资者,类似于Hong和Stein[11]的“消息观察者”,在进一步的推导中又引入正反馈交易者,相当于Hong和Stein[11]中的“动量交易者”。然而,与Hong和Stein[11]最关键的区别在于正反馈交易者的进入机制是完全不同的。Hong和Stein[11]认为信息的缓慢扩散所导致的反应不足提供了可供套利的机会,“动量交易者”则是在利益驱动下进入市场交易。本文模型所设定的正反馈交易者是无经验的投资者,他们在某种社会诱因下涌入市场,我们在模型中把这种诱因描述成“注意力传染机制”。

为了深入理解“注意力传染机制”的内涵,我们首先考虑“有限关注”这一概念。近年来,投资者的有限注意对资产收益的影响日益成为定价领域的热点问题。一方面,大量证据表明,由于投资者的注意力与信息处理能力有限,资产价格并不能及时准确地反映相关信息,市场有效性受到影响。另一方面,投资者对某些“显眼”(Salient)信息的关注常常驱使其过度交易,强化其净买入倾向,诱发某些行为偏差,如过度自信与外推预期等。投资者对隐晦信息的疏忽与对显眼信息的关注,以及由此带来的行为偏差被Hou Kewei等[12]称之为注意力的“双重效应”(Dual Role)。通过实证检验,Hou Kewei等[12]发现投资者的关注会缓解价格对盈余消息的反应不足,却加剧投资者对价格信息的过度反应。不足的是,他们只是在文献基础上提炼出这样的观点,而没有放在一个正式的模型框架中进行严格审视。在已有研究基础上,本文试图把投资者注意力的“双重作用”模型化,在统一的框架内解释动量效应与反转效应如何在金融市场中并存。

其次,本文模型所强调的注意力“双重作用”根本上是通过不同类型投资者的构成比例在不同阶段的动态调整来实现的,而这种比例变化源于一种类似于传染病传播动态的渐进性股市参与过程。因此,本文在模型的第一阶段通过引入信息处理能力存在差异的“关注”和“疏忽”的两类投资者,通过交易和市场出清使得均衡资产价格对信息反应不足,导致收益动量。关注投资者一方面通过交易促进价格对公开信息的吸收,另一方面通过传染机制吸引无经验的正反馈投资者参与市场,推动后期价格对前期趋势的过度反应,从而形成收益反转。由此可见,注意力的“双重作用”对动量与反转效应的统一解释,是在市场有限参与的情境下通过社会传染机制来实现的。

与已有研究相比,本文的主要贡献在于将投资者关注、股票市场有限参与以及资本市场的信息扩散机制等相关研究热点进行了理论上的整合与延伸,并且有机地统一在动量与反转效应的解释框架之内。本文在不完全市场参与前提下所刻画的“注意力传染机制”,对于中国股市这类新兴的资本市场尤其具有现实意义。根据2012年中国家庭金融调查(CHFS)报告,在全国范围内8400多个样本中只有8.84%的受调查家庭持有股票资产。随着新的金融产品推出或者股市行情上涨,个人投资者占很大比例的股市上空弥漫着浓厚的投机气氛,这种眼球效应吸引了大量不具有投资经验和专业知识的新投资者涌入市场,从而引起股价的过度反应与暴涨暴跌。针对我国资本市场的这类典型事实,本文模型所提供的解释框架对于深入理解参与率严重不足的新兴股市中收益动量与反转行为背后的动力机制,进行有效的市场监管与金融风险防范具有重要启示。

2 模型

本文借鉴Hirshleifer, Lim和Teoh[13]的建模思路,在一个3期的单资产交易模型中考虑关注与疏忽两类投资者,以这种最简单的情形作为本文模型推导的基准。接下来,在有限市场参与的设定下,通过注意力传染机制引入无经验的正反馈交易者,运用比较静态分析来揭示收益动量与反转的来源。

2.1 基准模型

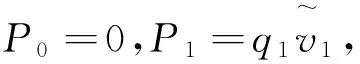

(1)

假设模型中的投资者是风险厌恶的,存在均值-方差形式的效用函数,则该投资者在一定在财富约束下所面临的消费最优化问题为:

(2)

(3)

(4)

然后进一步考虑投资者的异质信念。假设市场上存在两类不同类型信念的投资者,则信念类型为φ(φ∈{1,2})的投资者对风险资产的需求函数可以表示为:

(5)

假设持有第1类信念的投资者的比例为f,持有第2类信念的投资者的比例为1-f,则市场出清条件可以表达成:

(6)

为了简化推导又不失一般性,设定供给等于0,即S=0,将(5)式代入(6)式计算得到:

(7)

其中:

由(7)式,我们有引理1:

引理1 在投资者异质信念的设定下,风险证券的市场价值反映了不同信念类型的投资者期望的加权平均,每类信念对定价的影响权重由持有该信念的投资者的比例与该类投资者期望风险共同决定。

接下来,我们将模型中的两类投资者具体化为关注投资者与疏忽投资者。我们假定关注投资者可以零成本搜集和处理一切公开信息,并且根据公开市场信息更新信念,形成各自的投资组合决策。而疏忽投资者完全忽视市场的公开信息,仅仅根据清算价值的无条件分布进行推断,其对资产价值的期望并不随着信号的公开发布而更新。这种极端化的设定好像有违“真实的主体都是有限关注,只是关注程度存在差异而已”这一事实,但是两类极端投资者的比例可以从某种程度上衡量全部“有限关注”投资者作为一个整体对市场的关注水平。

(8)

相应条件期望方差为:

(9)

因为没有观察到公开信息,疏忽投资者对资产价值和方差形成无条件预期:

(10)

(11)

(12)

同理,我们分别计算在t=2时关注者与疏忽者对资产价值和方差所形成的期望:

(13)

将(13)式代入到(7)式中,我们得到t=2时的均衡价格:

(14)

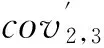

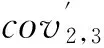

cov1,2=cov(P1-P0,P2-P1)=q1(q2-q1)σ2

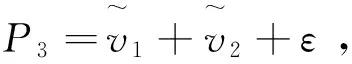

(15)

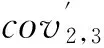

cov2,3=cov(P2-P1,P3-P2)=(2q2-q1)(1-q2)σ2

(16)

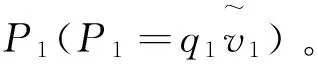

命题1 如果市场上信息公开,所有的投资者都是关注者,那么股票价格会准确及时地反映风险证券的基本价值。在这一理想状况下,证券收益在时间序列上的协方差为零。

证明:当α=1时,有q1=q2=1,分别代入(15)和(16)得到cov1,2=0与cov2,3=0

命题2 如果市场上信息公开,同时存在关注和疏忽两类投资者,那么:

(1)当t=1和t=2时价格对公开信息的反应是不充分的。

(2)相邻期收益协方差均为正的,并且这种正的序列相关性随着α的增大而减少。

总的来说,命题2是考虑存在关注和疏忽两类投资者时各期证券收益之间的序列相关性。对比命题1,我们发现引入疏忽投资者之后,市场无法立刻充分吸收公开信息,使得资产价格对信息的反应滞后,导致收益在时间序列上存在正的相关性。这一结论与我们的直觉基本吻合,比如“十一”长假一结束后,许多基金经理与分析师都承认假期内积累了大量股票相关信息无法及时处理,当这些相关信息通过交易缓慢释后,股票价格往往表现出某种连续上涨或连续下跌的现象。DellaVigna和Pollet[14]提供了类似的人们在周末信息处理能力不足的证据,他们发现投资者在周末容易被工作以外的活动分散精力,对上市公司所披露的盈余信息关注不足,因此当盈余公告信息在周末发布会引起股价反应的延迟和漂移。而Hirshleifer,Lim和Teoh[15]则从另一角度检验了投资者的分心效应(DistractionEffect)引起股价反应不足。因为投资者的有限关注,当在同一交易日披露的盈余公告越多时,投资者对某个特定公司的意外盈余(EarningSurprise)变现出更加严重的反应不足。在中国股票市场上,权小锋与吴世农[16]也得到了相类似的结论。

除了盈余信息外,上市公司之间的经济联系也常常被投资则忽略而不能以价格信号充分地向市场传递信息,如Cohen与Frazzini[17]发现投资者不能充分了解上市公司之间的供应链网络,导致供应商公司的股票价格对其客户公司价值变化的 信息反应不足。相类似的,在国内饶育蕾等[18]发现投资者因为对上市公司之间的交叉持股信息的忽视,而导致存在股权联系的上市公司股票之间存在着正的收益可预测性。此外,上市公司的产品多元化信息[19]、兼并收购信息[20]也常常被投资者忽略而导致各种程度的价格反应不足与收益可预测性。由此可见,命题2所揭示了“投资者有限关注引起价格对信息的反应不足,最终导致的股票收益的可预测性”的规律,无论是在成熟市场还是新兴市场都获得了广泛的实证支持。

2.2 引入注意力传染机制

尽管大量实证证据支持投资者有限关注导致市场反应不足, Hou Kewei[12]指出投资者的注意力配置是一柄双刃剑,过度关注也会引起市场的过度反应,导致收益反转。为了揭示过度关注引起收益反转的内在机理,本文在基准模型的基础上进一步引入注意力传染机制。在上一节的模型推导中潜在地设定是在所有交易期内,参与投资的经济主体数量是稳定的,或者说证券交易的市场参与是完全的,但现实资本市场是有限参与的。例如,根据1984年收入动态研究小组(PSID)的数据,Mankiw和Zeldes[21]发现2998个美国家庭样本中,仅有27.6%的家庭持有公众公司的股票,或者通过共同基金、投资信托以及个人养老账户中的股票资产部分间接持有。经过20多年的发展,美国股票市场的参与程度有了明显提高。美联储发布的消费金融调查(SCF)报告[22]显示,到2007年为止有51.1%的美国家庭直接或间接持有股票资产,也尚未达到完全参与的程度。根据以上特征事实,更加符合现实的建模思路就是设定证券市场是有限参与的,并且随着新投资者的涌入,参与比率逐渐提高。具体而言,假设初始市场参与率为μ(0<μ<1)。那么在第1期,前面的市场出清条件可以改写为:

(17)

(18)

其中β(β>0)为正反馈策略系数。

(19)

接下来引入注意力传染机制,将新参与者的比例δ内生化。我们假设缺乏经验投资者的参与是因为已经参与市场的关注投资者的交易行为吸引其对证券投资的关注所诱发的,在这里我们借用在数学建模中典型的流行病传播模型来实现。Shive[25]通过一个传染病模型来预测社会互动对股票投资的影响。模型背后最直观的含义是,对某只股票越感兴趣、所持信念越强烈的市场主体,越有可能投资该股票并与他人分享其投资经历。根据流行病学,某种流行性传染病的传播速度由该传染病的感染率来决定,而感染率就等于该地区的感染的(Infective)人口比率与易受感染的(Susceptive)人口比率的乘积来决定。把这个模型的基本思想推广到社会互动与股票交易的情境中,t时刻i地区的居民对特定的风险资产j的社会性买入倾向就可以表达成该地区拥有该资产的投资者Ii,j,t与不拥有资产j的投资者数目Si,j,t的乘积Si,j,t×Ii,j,t的正比例函数。

由于关注投资者对主动收集公开信息,采取了积极的交易行为,表现出浓厚的投资兴趣,我们定义关注投资者为“感染者”。而疏忽的投资者在信息获取与交易过程中是不积极的,我们设定其交易行为既不会通过社会互动影响他人,也不会被社会环境影响,其在社会传染过程的作用是中性的。与之不同的是,第1期中未参与市场的潜在投资者,可能因为受关注者的影响,其投资意识被唤醒而参与第2期的证券交易,我们称之为“易受感染者”。正如传染病模型所刻画的,在一个封闭的社区中“感染者”与“易受感染者”接触的概率等于这两类主体所占总人口比率,即关注投资者所占比例αμ与未参与市场潜在投资者比例1-μ的乘积。然而接触并不等于被感染,“易受感染的”潜在投资者做出进入市场的决定是一个概率为s的随机事件,其市场参与概率由当时的市场行情、证券投资的潜在收益、市场的参与成本、“感染者”的示范效应以及潜在投资者的专业知识背景与个人经历等因素综合决定。综上所述,我们把关注者通过传染性社会互动对潜在投资者的市场参与决策施加影响的过程称之为“注意力传染机制”。通过注意力传染机制,新参与者的比例δ可写成:

δ=s×αμ×(1-μ)

(20)

我们按照第2期各类投资者的需求函数与其所占人口比例的乘积之和,得到三类交易者并存下的市场出清条件:

(21)

仿照基准模型的方法,根据已经计算出来的各类投资者的期望与方差由此得到相应的最优风险资产持有量,将其代入(21)式中可解出:

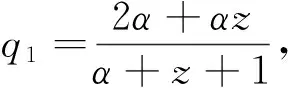

(22)

其中:

(23)

命题3 在不完全市场参与的设定下,在第2期中通过注意力传染机制引入具有正反馈预期的新投资者后,得到的资产收益的序列相关性如下:

(1)第1期收益与第2期收益的协方差为正,与基准模型相比其值更高。

(2)给定其他参数,当α大于某一取值时,第2期收益与第3期收益的协方差为负。

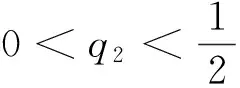

(24)

根据有限市场参与μ<1的设定,则m>0。同时有 0 (25) (26) 命题3对收益反转存在性的证明是本文最重要的研究结论,其经济含义是很直观的。实际上,本文所刻画的关注投资者,在市场上发挥了双重功能:信息处理与社会传染。关注投资者对信息处理和利用使得资产价格具有信息效率,而其通过类似于传染病扩散的接触机制对未参与市场的社会主体进行积极的社会劝说和诱导,使得无经验的投资者涌入市场,进行正反馈交易推动价格反转,这就是本文所刻画的“注意力传染机制”。这种注意力传染机制在市场泡沫期表现尤为明显,例如本文在引言中所提到的07年A股股价泡沫与股改期间的权证价格泡沫膨胀与崩盘,以及广泛存在的IPO溢价与长期弱势都是典型的价格反转模式,而这一反转模式的产生基本上都与热点关注与市场中的投机性交易有关,同时也伴随着大量无经验的投资者涌入市场。除了广泛存在与“注意力传染机制”相吻合的资产价格模式,部分学者也直接检验了投资者关注度与股票价格行为的关系,如饶育蕾、彭叠峰和成大超[26]发现投资者对个股信息的过度关注会引起股票收益反转,提出了“过度关注弱势假说”。 张雅慧、万迪昉和傅雷鸣[27]以富豪榜上榜事件作为研究对象,为“过度关注弱势假说”提供了进一步的证据。权小锋、洪涛和吴世农[28]研究了投资者的选择性关注行为,发现价格反转收益与投资者关注显著正相关。这些证据都表明,命题3所揭示的“注意力传染机制”至少对于中国股票市场的投资者关注的定价效应具有广泛的解释力。 2.3 对收益反转效应的进一步探讨 (27) μ越低,市场参与程度越低,反转效应越明显。 s越高,潜在投资者被关注者接触后社会传染概率越高,收益反转效应越明显。 β越高,新进入市场投资者的正反馈系数越高,收益反转效应越明显。 由命题4可知,市场参与程度对资产收益的反转效应有直接的影响。因为在模型中,收益反转是通过注意力传染机制诱导正反馈的交易者进入市场而产生的。在初始状态下,市场参与程度越低,就会有越多的潜在正反馈交易者在中途进入市场推动资产价格对前期信息的过度反应,从而导致收益在时间序列上的负相关性。这一命题可以很好解读新兴股票市场比成熟市场凡容易产生的收益反转的现象。而且,社会传染概率越高,潜在正反馈交易者被诱导进入市场的可能性越大,收益反转也更容易发生。这就是容易理解为什么在市场情绪高涨、股市消息通过各种传媒弥漫整个社会时,股票价格更容易对信息甚至“谣言”产生过度反应而偏离基本面,形成价格泡沫与随后的收益反转。此外,正反馈系数与反转效应的正相关性也在本文中,这与已有文献的观点一致。总而言之,注意力传染机制可以看成是有限市场参与效应、社会传染效应以及正反馈效应的有机综合体,而变量m则决定了在一定的关注水平下这种作用机制对价格反转行为的影响程度。 图1 当z=1时在不同的m取值下与α的函数关系 对投资者关注的研究日益成为学术界讨论的热点问题。大量证据表明投资者有限注意引起价格对信息的反应不足,而过度关注则导致收益反转。本文尝试在一个简单的定价框架下,借鉴传染病扩散的原理,在有限市场参与的设定下引入注意力传染机制,从而推导出各期资产收益之间序列相关性的一系列命题。本文模型探讨的焦点集中在投资者注意力分别在动量效应与反转效应的形成过程所扮演的不同角色:一方面投资者的有限关注导致价格对信息反应不足,引起收益动量;另一方面,关注投资者通过人际互动与社会传染,诱导无经验的投资者参与市场,进行正反馈交易,推动价格反转。 上述模型结论对于理解投资者关注在新兴与成熟两类资本市场中的不同作用具有重要启示。新兴股票市场成立时间较晚,公众的市场参与度较低,投资者的非理性炒作与跟风行为较为严重,尤其是在市场行情火爆时,整个社会对市场信息甚至是虚假信息过度关注,诱导大量新投资者涌入市场,从而推动股价过度反应,引发价格泡沫与收益反转。而在成熟的股票市场,投资者的信息处理能力与决策分析能力较高,投资者关注会促进价格对公开信息的吸收,提高价格的信息有效性。如果投资者对忽略某些隐晦的信息,或者是因为信息发布过于集中而分散了注意力,则可能对相关信息的反应不足,从而导致收益动量。因此,本文的结论对于深刻理解新兴股市的收益动量与反转的形成机制,加强理性市场主体的培育力度,提高资本市场的信息有效性,进行有效的市场监管与金融风险防范具有重要的政策意义。 命题3的证明附录 (A1) (A2) (A3) (A4) 已知各外生参数取值范围为z>0,0 (A5) [1]AndradeSC,BianJiangze,BurchTR.Analystcoverage,information,andbubbles[J].JournalofFinancialandQuantitativeAnalysis, 2013,48(5):1573-1605. [2]BrennanMJ.Howdidithappen?[J].EconomicNotes, 2004, 33(1): 3-22. [3]XiongWei,YuJialin.TheChinesewarrantsbubble[J].TheAmericanEconomicReview, 2011, 101(6): 2723-2753. [4]GongBinglin,PanDeng,ShiDonghui,etal.Newinvestorsandbubbles:Ananalysisofthebaosteelcallwarrantbubble[R].WorkingPaper,FudanUniversity, 2011. [5]XieHuan,ZhangJipeng.Bubblesandexperience:Anexperimentwithasteadyinflowofnewtraders[R].WorkingPaper,CIRANO,2012. [6] 陈其安, 高国婷, 陈慧. 基于个人投资者过度自信的中国股票市场定价模型[J]. 中国管理科学, 2011, 19(4): 38-46. [7]RouwenhorstKG.Internationalmomentumstrategies[J].TheJournalofFinance, 1998, 53(1): 267-284. [8]BaytasA,CakiciN.Domarketsoverreact:Internationalevidence[J].JournalofBanking&Finance, 1999, 23(7): 1121-1144. [9]BarberisN,ShleiferA,VishnyR.Amodelofinvestorsentiment[J].Journaloffinancialeconomics, 1998, 49(3): 307-343. [10]DanielK,HirshleiferD,SubrahmanyamA.Investorpsychologyandsecuritymarketunder‐andoverreactions[J].theJournalofFinance, 1998, 53(6): 1839-1885. [11]HongH,SteinJC.Aunifiedtheoryofunderreaction,momentumtrading,andoverreactioninassetmarkets[J].TheJournalofFinance, 1999, 54(6): 2143-2184. [12]HouKewei,PengLin,XiongWei.Ataleoftwoanomalies:Theimplicationsofinvestorattentionforpriceandearningsmomentum[R].WorkingPaper,AvailableatSSRN890875, 2008. [13]HirshleiferD,LimSS,TeohSH.Limitedinvestorattentionandstockmarketmisreactionstoaccountinginformation[J].ReviewofAssetPricingStudies, 2011, 1(1): 35-73. [14]DellaVignaS,PolletJM.InvestorinattentionandFridayearningsannouncements[J].TheJournalofFinance, 2009, 64(2): 709-749. [15]HirshleiferD,LimSS,TeohSH.Driventodistraction:Extraneouseventsandunderreactiontoearningsnews[J].TheJournalofFinance, 2009, 64(5): 2289-2325. [16] 权小锋, 吴世农. 投资者关注, 盈余公告效应与管理层公告择机[J]. 金融研究, 2010 (11): 90-107. [17]CohenL,FrazziniA.Economiclinksandpredictablereturns[J].TheJournalofFinance, 2008, 63(4): 1977-2011. [18] 饶育蕾, 彭叠峰, 贾文静. 交叉持股是否导致收益的可预测性?——基于有限注意的视角[J]. 系统工程理论与实践, 2013, 33(7): 1753-1761. [19]CohenL,LouDong.Complicatedfirms[J].Journaloffinancialeconomics, 2012, 104(2): 383-400. [20]LouisH,SunA.Investorinattentionandthemarketreactiontomergerannouncements[J].ManagementScience, 2010, 56(10): 1781-1793. [21]MankiwNG,ZeldesSP.Theconsumptionofstockholdersandnonstockholders[J].JournalofFinancialEconomics, 1991, 29(1): 97-112. [22]BucksBK,KennickellAB,MachTL,etal.ChangesinUSfamilyfinancesfrom2004to2007:Evidencefromthesurveyofconsumerfinances[R].FederalReserveBulletin,2009,(95):1-56. [23]GreenwoodR,NagelS.Inexperiencedinvestorsandbubbles[J].JournalofFinancialEconomics, 2009, 93(2): 239-258. [24]DeLongJB,ShleiferA,SummersLH,etal.Positivefeedbackinvestmentstrategiesanddestabilizingrationalspeculation[J].TheJournalofFinance, 1990, 45(2): 379-395. [25]ShiveS.Anepidemicmodelofinvestorbehavior[J].JournalofFinancialandQuantitativeAnalysis, 2010, 45(1): 169. [26] 饶育蕾, 彭叠峰, 成大超. 媒体注意力会引起股票的异常收益吗?——来自中国股票市场的经验证据[J]. 系统工程理论与实践, 2010,(2): 287-297. [27] 张雅慧, 万迪昉, 付雷鸣. 股票收益的媒体效应: 风险补偿还是过度关注弱势[J]. 金融研究, 2011,(8): 143-156. [28] 权小锋, 洪涛, 吴世农. 选择性关注, 鸵鸟效应与市场异象[J]. 金融研究, 2012,(3): 109-123. AUnifiedModelofMomentumandReversalinStockMarketsBasedonAttentionContagionMechanism PENG Die-feng,RAO Yu-lei,LEI Xiang-yuan (Business school, Central South University, Changsha 410083, China) Low participation, irrational investment, and high volatility of stock prices are considered to be typical in China stock market. According to the abovementioned stylized facts, we describe a attentional contagion mechanism underlying the inflow of new investors in a simple asset pricing model and find that that investor attention plays a dual role in the formation of asset prices. On one hand, the limited attention of investors causes the under-reaction to information and price momentum. On the other hand, the attentive investors induce the inexperienced positive-feedback investors to participate the market, which brings about return reversal. As a result, the introduction of attentional contagion mechanism explains the co-existence of momentum and reversal, which sheds light on the understanding of the seperated pricing effects of investor attention on developed and emerging stock markets around the world. investor attention; social contagion; limited market participation; momentum; reversal 1003-207(2015)05-0032-09 10.16381/j.cnki.issn1003-207x.2015.05.005 2013-05-13; 2014-01-02 国家自然科学基金资助项目(71301169,71372063) 彭叠峰(1985-),男(汉族),湖南双峰人,中南大学商学院讲师,研究方向:资产定价. F830.91 A

3 结语