马来西亚税收政策及GST简介

赵红兵 郑亮

作者简介:赵红兵(1972-),男,汉,高级经济师,长期从事财务管理工作。

郑亮(1986-),男,汉,工程师,长期在马来西亚从事项目管理工作。

摘要:本文主要介绍了马来西亚的税制情况,通过对马来西亚税收政策和GST税收新政策的介绍,为在马来西亚投资的中国企业的税收筹划提供参考。

关键词:马来西亚;税收政策;GST;税收筹划

1.马来西亚现行税制情况

在“一带一路”战略的带动下,许多中国企业纷纷征战海外,其中有许多企业选择了中国的海上近邻马来西亚。该国政局相对稳定,经济增长预期强,近年来基础建设投资不断加大,各行业发展较好。

马来西亚地处东南亚地区,属于中等偏上收入国家。马来西亚联邦和各州政府实行分税制,税收的立法和征收权主要集中在联邦。

联邦税种分为直接税和间接税,由联邦政府下属的内陆税务局和皇家税务局分别征收。直接税有公司所得税、个人所得税、不动产盈余税和石油所得税等;间接税有销售税、服务税、国产税、印花税、进口税、出口税和营业税等。

各州政府征收土地税、森林税、矿产税、酒店税、娱乐税、门牌税等。各州政府不设专门的地方税务局,而是根据征收的税种由相关的行政管理部门负责征收,如土地税和矿产税有州矿务局征收;森林税由州林业局征收;州政府只给予政策上的支持。

外国公司和个人同马来西亚企业和公民一样同等纳税。

2.主要税种

(1)公司所得税。马来西亚经营的公司,其所有收入均应缴纳所得税。公司所得税的纳税主体分为本地公司和外国公司,两者在纳税上有所区别。马来西亚2014年财政预算案将马来西亚的公司税从25%降低到了24%:

① 实收资本在250万(含250万)马币的本地公司,第一个50万马币收入部分的税率为20%;之后的部分税率为24%。

② 实收资本在250万马币以上的本地公司,税率为24%。

③ 外国公司的税率统一为24%。

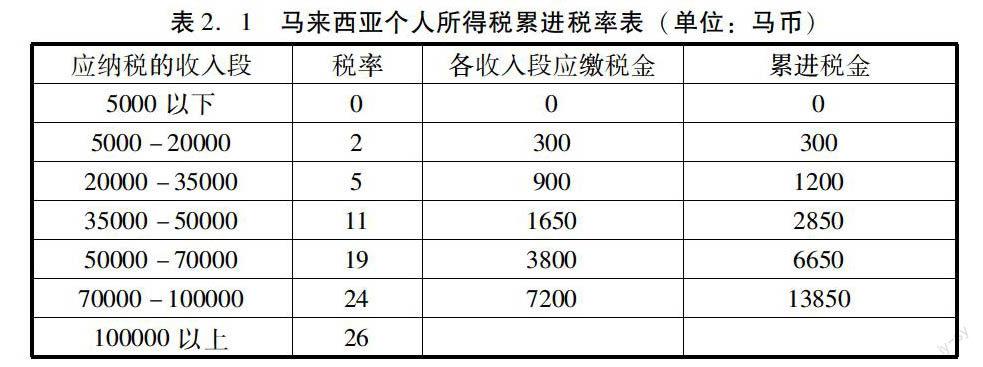

(2)个人所得税。马来西亚个人所得税的纳税人主体也分为马来西亚居民和外国公民。马来西亚居民和取得工作签证超过183天的外国公民在境内取得的所得扣除个人减免税额后的部分应按累进税率缴税,见表2.1所示。外国公民的税率固定为26%。

(3)预扣税。外国公司或个人应缴纳预扣税:特殊所得(动产的使用、技术服务、提供厂房及机械安装服务等)税率为10%;利息收入税率为15%;依照合同获得承包费用:承包商缴纳10%,雇员缴纳3%;佣金、保证金、中介费等税率为10%。

(4)房地产盈利税。随着马来西亚房地产价格升高,2014年财政预算案将房地产盈利税调整为:马来西亚公民持有不动产,3年内出售,税率30%;持有4~5年间出售,税率20%;持有超过5年出售,税率5%;外国公民持有不动产5年内出售,税率30%,持有超过5年出售,税率5%。

(5)石油所得税。征收对象为在马来西亚从事石油领域上游行业的企业,包括马来西亚国家石油公司(Petronas)等纳税个体,税率为38%。

(6)销售税。对所有在马来西亚制造的产品和进口商品征收销售税,税率范围在5%~10%。2015年4月1日起销售税和服务税被消费税取代。

(7)服务税。对专业人员、广告公司、私人医院及宾馆酒店等公司提供的服务收取6%的服务税。2015年4月1日起销售税和服务税被消费税取代。

(8)国产税。马来西亚本国制造的一些特定产品需要缴纳国产税,主要包括烟草、酒类、纸牌、电视、空调和机动车辆等。

(9)进口税。大多数进口马来西亚的货物需要缴纳进口税,税率分为从价税和特定税。从价税的进口税率介于2%~300%之间。近几年马来西亚已经取消了多种原料、机械与零部件的进口税。

(10)出口税。马来西亚对包括原油、原木、锯材和原棕油等在内的资源性产品征收出口税。

3.GST税收政策

由于销售税和服务税制度只对指定的商品和服务进行征税,存在漏税的情况,导致政府的税收减少。2013年10月25日,马来西亚首相兼财政部长纳吉提呈2014年度财政预算案,宣布将从2015年4月1日起实施消费税(Goods & Services Tax,GST),取代现有的销售税和服务税。

与原有的销售税和服务税相比,消费税的征税范围更广,除了少数属于豁免和零税率供应的项目之外,所有的商品和服务都必须被征收消费税。

图3.1销售税、服务税与消费税的差别示意图

在消费税模式中,商家要对它销售的商品与服务征收销项税(Output Tax),同时商家可以向政府申索回它采购商品与服务时所缴纳的进项税(Input Tax),即消费税是一种增值税,如表4.1例:

年营业额达到或有可能达到50万马币的企业必须进行消费税注册;年营业额超过500万马币的企业必须每月报税,年营业额不足500万马币的企业每3个月报税;未按要求进行注册或报税的企业会被处以最高5万马币或3年的徒刑。

4.马来西亚投资的税收规划

(1)通过选择合适的投资方式使得税负最小化。马来西亚对外国投资的鼓励政策和优惠措施主要是以税务减免的形式出现,分为直接税激励和间接税激励两种。直接税激励是指对一定时期内的所得税进行部分或全部减免;间接税激励则以免除进口税、销售税或国内税的形式出现。在马来西亚的中国企业如能取得新兴工业地位、多媒体超级走廊地位及运营总部地位等称号,则可以享受5~10年的税务减免及其它税务优惠。(2)优化公司结构合理避税。马来西亚对外国公司的雇员人数和工作签证的发放有严格的限制,同时公司税是一种形式的利润税,因此,在马来西亚的中国企业可优化公司结构,合理的减少公司税和个人所得税。(3)GST的应对措施。随着GST政策的实施,除加强自身实力应符合GST的要求外,中国企业还应从以下三个方面做好应对措施:

①做好既有合同的维护工作,防止供应商或下游供应链资源涨价;②采购时,同等条件下应尽量选择注册GST的商家,可申索的进项税能够减少部分成本;③针对既有合同,寻找有利的突破口,对雇主或上游资源进行索赔。(作者单位:武汉地质勘察基础工程有限公司)

参考文献:

[1]中国驻马来西亚大使馆经济商务参赞处.对外投资合作国别(地区)指南[R]马来西亚.2014.

[2]钟继军.唐元平.马来西亚经济社会地理[M]北京:世界图书出版社,2014.

[3]祁希元.马来西亚经济贸易法律指南[M]北京:中国法制出版社,2006.

[4]Alan Yoon Associates.GST消费税入门指南[R]马来西亚.2014.