2004—2014年我国上市银行次级债市场约束作用分析

作者简介:宋水勇(1990-),男,山东日照人,山东财经大学金融学硕士研究生,研究方向:金融工程与金融风险管理。

摘要:我国次级债券发行从2009年开始进入了快速发展的通道,而上市商业银行发行及风险指标数据较易获得,本文利用2004年至2014年的相关数据对次级债的市场约束作用进行实证研究。研究发现:一是在全样本中上市银行次级债的市场约束作用是存在的;二是我国上市银行次级债市场约束作用在发行初期并不明显,在2009年后才逐渐变得显著起来。

关键词:上市银行;次级债;市场约束

一、我国次级债发行情况分析

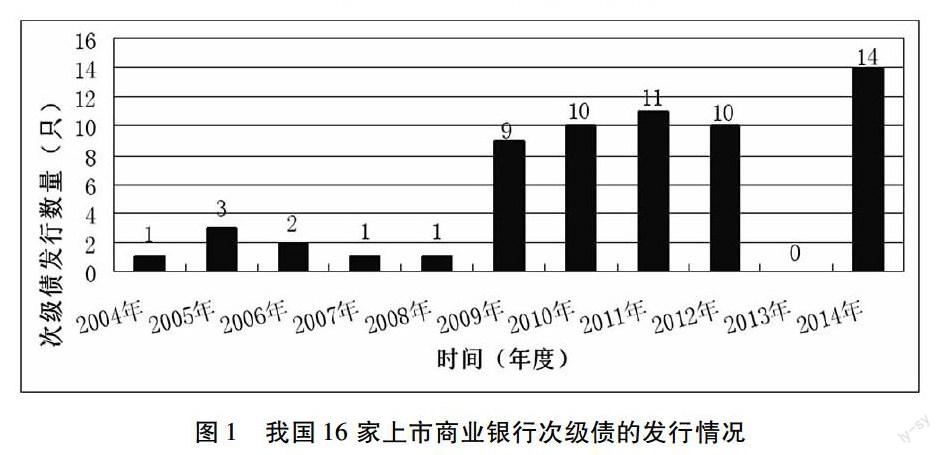

从2003年我国兴业银行首次发行次级债开始,商业银行发行次级债券逐渐频繁起来。截止到2014年底,2014年次级债的发行规模达到了3448.5亿元人民币,其中上市银行共发行了2625亿,相当于2014年发行总量的76.12%。对上市银行发行次级债的情况进行研究,有助于我们进一步了解整个银行业次级债市场的发展状况。图1是2004-2014年间我国16家上市商业银行次级债的发行情况。

图1我国16家上市商业银行次级债的发行情况

由上图可发现,在2008年前,我国上市银行次级债发行数量较少且维持在一个相对均衡的水平,在进入2009年后次级债的发行明显提速,除2013年外,上市银行发行次级债的数量均在10只左右,总体处于一个较稳定的发行趋势,其中2009年上市银行次级债的发行数量就比前五年的数量总和还多。上市银行发行次级债数量最多的年份出现在2014年,达到了14只之多,几乎每家银行发行1只次级债券。

二、次级债市场约束作用机理

(一)可增加银行资本、提高银行资本充足率

我国商业银行大量发行次级债的主要目的就是为了增加银行资本金,提高其资本充足率,满足银监会等监管部门的监管要求。2009年后上市银行次级债发行的大规模增加主要是为了应对4万亿经济刺激计划下银行贷款规模迅速增加所导致的资本充足率下降。由于次级债兼有资本属性,这决定了次级债在一定期限内可计入银行的附属资本,在一定程度上可缓解资本金缺乏的状况,同时也应考虑到通过发行次级债来提高资本充足率不是根本的解决方法,商业银行应该利用发行次级债所获得的资金改善经营状况,提高自身造血能力。

(二)提高银行披露信息的积极性

在商业银行未上市的情况下,由于相关法律及监管部门对其信息披露的要求较低,未上市银行一般较少披露自身的经营方针及风险情况,而发债银行为取得次级债投资人的认可,降低发债成本,会选择按时披露相关经营、风险状况,这对提高许多非上市银行积极披露信息有较好的促进作用。

(三)有助于监管部门监管银行

次级债的价格在存续期间会受到发债银行的风险等状况影响,当次级债持有者预测到发债银行风险增大时,会选择抛售次级债致使次级债价格下降,银监会等监管部门可密切关注次级债在二级市场上的价格变化,以此来判断相关商业银行的风险状况,这也在一定程度上减小了监管部门的压力。

三、次级债市场约束作用实证分析

(一)变量选择及模型构建

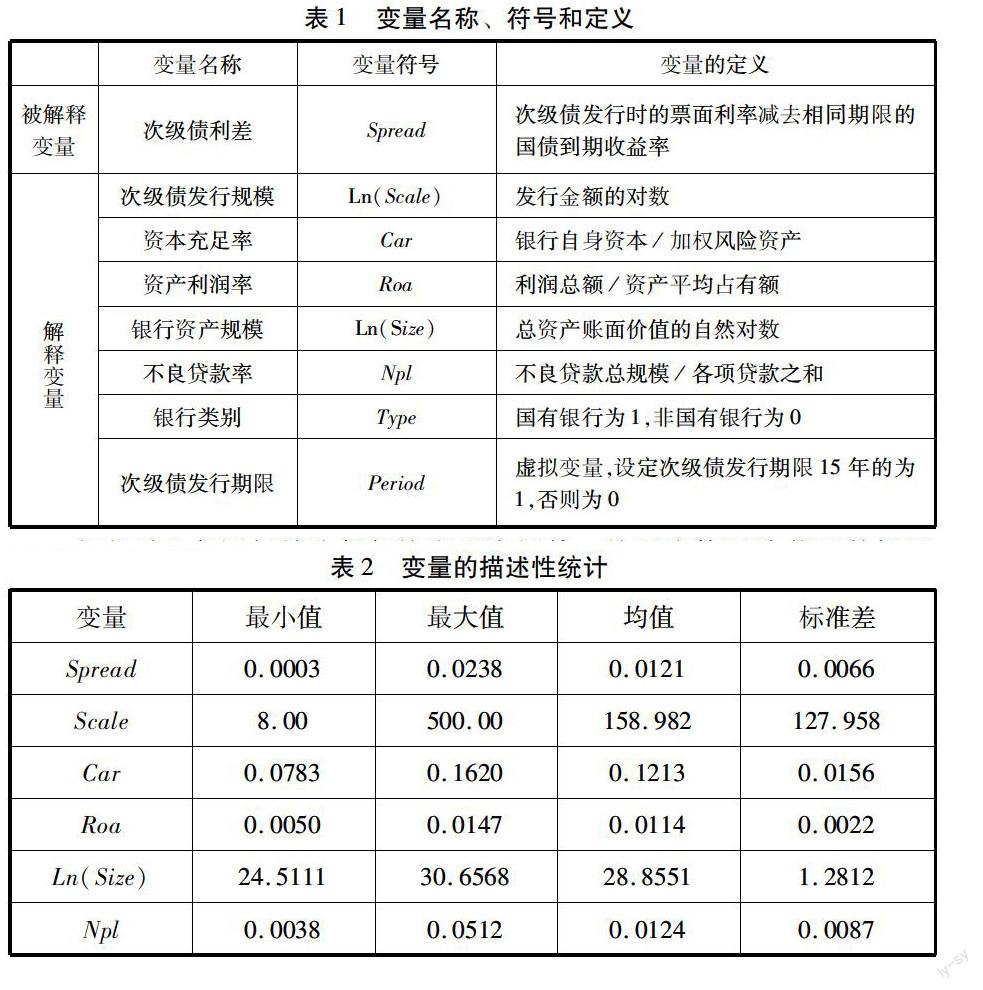

国内外文献对次级债市场约束作用的实证分析大多采用了利差计量模型,本文同样采用该模型对我国上市银行次级债的市场约束作用进行检验。其中,被解释变量次级债的信用价差Spread,由上市银行次级债的发行票面利率与同期国债到期收益率的差值衡量。解释变量参考国内外相关研究,选择了两类指标,一类是次级债的自身特征指标,如次级债发行规模、发行期限;另一类指标是银行的经营状况及风险指标,如银行资本充足率、资产利润率、资产规模、不良贷款率以及银行的类别等。具体变量符号以及定义如表1所示。

考虑到上市银行并非每年均发现次级债,故很难使用除截面数据以外的其他数据来进行研究,本文搜集有关截面数据,根据利差计量模型,构建多元回归模型如下:

Spreadt=c+β1Ln(Scale)t+β2Cart+β3Roat+β4Ln(Size)t+β5Nplt+β6Typet+β7Periodt

(二)样本选取与数据来源

本文主要研究我国16家上市银行的固定利率次级债券,样本期间为2004年到2014年。在发行实践中,上市商业银行所发行的固定利率次级债券的期限以10年与15年期为主,极少其他期限的次级债,故本文将样本期间内的次级债券剔除掉浮动利率、利差为负及期限非10年、15年的次级债券,最后共筛选得到62只符合条件的次级债券。

本文样本数据主要来源于WIND数据库,其中数据缺失的部分通过CSMAR数据库和相应银行官方网站发布的年报数据进行补齐。

(三)实证检验

对各变量的描述性统计如表2所示。利差Spread的均值为1.21%,这说明次级债票面利率与同期国债到期收益率有一定的差异;次级债发债规模Scale的波动幅度较大,平均发债规模在159亿元左右;资本充足率的平均值为12.13%,表明上市银行大多满足监管部门的要求;资产利润率的最小值为0.5%,最大值为1.47%,说明银行间的盈利能力存在较大差别;不良贷款率均值为1.24%,且波动较小,表明上市银行的不良贷款率大多处于较低水平。

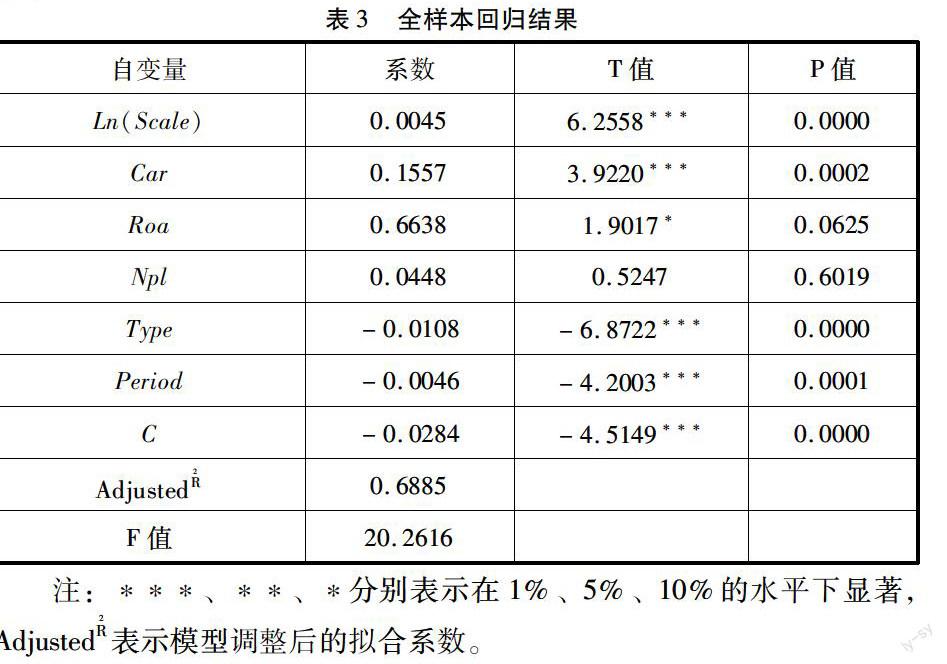

为避免多重共线性,先对变量进行相关性分析,将相关度超过0.6的变量Ln(Size)去掉,后对剩余变量做多元回归,得到结果如表3所示。

由表3的结果可发现,除不良贷款率外其他变量对次级债利差的影响均显著,说明次级债的市场约束作用在2004-2014年的全样本数据中是显著的,另外上市银行如果具有国有银行的身份对降低次级债发行利差有帮助,次级债的发行期限为15年期也对降低利差有积极作用,这些实证结论对未来上市银行发行次级债都有一定的指导、借鉴意义。

另外,按照次级债发行的时间先后对次级债相关数据进行排序,并依次累计进行多元回归发现,次级债的市场约束作用在2004-2008年不明显,在2009年才开始慢慢变得显著,这与2009年后次级债发行数量大幅度增加有一定关系。

四、建议与对策

(一)尽快将存款保险制度覆盖到全部银行

由于我国银行普遍存在政府隐形担保,许多银行即使风险较高发行的次级债利差也较小。所以将《存款保险条例》的有关规定尽快落实到所有银行,会对以后银行发行次级债的利差能真实反映有关风险状况有促进意义。

(二)加大对商业银行互持次级债的管理

由于次级债机构投资者相对缺乏,商业银行之间互相持有次级债的现象较严重,这对控制银行整体的风险不利,监管部门要加强这方面的监督检查,控制银行业的系统风险。

(三)适度增加次级债发债频率

与国外发达国家相比,我国银行业总体发行次级债的数量较少、频率较低,即使我国上市银行次级债发行也与国外发达国家的商业银行存在不小的差距,后期在银行经营状况合适的条件下可根据需要适度增加次级债发债频率,既在一定程度上补充资本金,也可以加强自身的管理能力。(作者单位:山东财经大学金融学院)

基金项目:山东省自然科学基金项目“证券信息结构的市场效应研究”(ZR2012GM012);山东金融产业优化与区域发展管理协同创新中心项目“山东省上市公司投融资效率评价及提升研究”和“山东省金融产业发展的风险测度”(14AWTJ01-17);山东省软科学一般项目“金融信贷结构对山东区域经济发展的影响研究”(2014RKB01802)

参考文献:

[1]Flannery M J,Sorescu S M.Evidence of Bank Market Discipline in Subordinated Debenture Yields:1983-1991[J].Journal of Finance,1996,51(4):1347-1377.

[2]许友传.银行风险承担行为与市场约束机理研究[M].上海:上海交通大学出版社,2009:7-24.

[3]范力志.2004年至2012年我国商业银行次级债券市场约束作用实证分析[D].成都:西南财经大学,2012.