基于DCC—GARCH模型的我国上市银行系统性风险研究

王琳++++沈沛龙

内容摘要:本文以我国15家上市银行为研究对象,就银行间的风险联动关系进行研究。对银行间相关性的研究主要包括三个方面:上市银行收益率两两间的时变相关系数测算;4家大型国有商业银行与11家股份制商业银行间的整体相關程度的测算;以及根据我国上市银行间的动态相关关系构建银行体系风险联动的预警指标。研究发现:我国上市银行间普遍存在显著的非对称的动态相关关系,4家大型国有银行间的平均动态相关系数比他们和其余11家银行间的相关系数高;我国的4家大型国有商业银行与11家股份制商业银行的整体相关程度也很高; 15家上市银行两两的动态条件相关系数序列构建的银行体系系统性风险预警指标能够及时检测市场风险。

关键词:上市银行 系统性风险 动态相关 风险预警

Abstract: The article targets at 15 listed banks in China and analyses the risks correlation among banks. The research on the interbank pertinence involves the following three parts: the measurement of time-varying correlation coefficients of yield rate of public banks; the measurement of the overall correlation between 4 large state-owned commercial banks and 11 joint-stock commercial banks; and the establishment of early-warning index of banking system risks correlation according to dynamic correlation among the listed banks in China. The study indicates that: a kind of unsymmetrical dynamic correlation prevails among the listed banks, in which the average dynamic correlation coefficient of four large state-owned commercial banks is higher than that of eleven banks; the overall correlation between four large state-owned commercial banks and eleven joint-stock commercial banks is also found high; the early-warning index of banking system risks correlation built on the basis of dynamic correlation index among fifteen listed banks can detect the market risks in time.

Key words: Listed Bank; Systematic Risk; Dynamic Correlation; Risk Warning

一、引言

银行机构是大多数国家金融体系的主导者,银行系统性风险也是金融危机研究的核心内容。无论是1929年美国经济大危机,还是2008年以雷曼兄弟破产为导火索的美国次贷危机,以及这期间数百次的金融危机或是困境,都伴随着银行体系风险的不断积累、快速传染、集中爆发。而银行间相互密切的业务往来关系使得银行间收益率的波动存在一定的相关性。相关性能够反映序列间波动的关联程度,市场风险的传染最早就是通过相关系数进行衡量,相关系数的增加反映了联动关系的增强,即风险传染的增强。由此可见,测度银行体系的相关程度有助于把握银行间的风险联动关系,对于监控经济金融体系的平稳运行具有理论和实践意义。

金融危机往往是彼此相关的金融机构间互相传染的风险和长时间失衡所积累引发的风险共同作用的结果。那么我国的银行间是否存在传染,银行间的风险联动程度如何?基于对我国银行间风险联动程度的研究目的,本文选择截止到2010年7月上市的15家银行进行研究,时间轴涵盖了2008年的金融危机和危机后的调整阶段。研究过程使用动态模型对银行间两两的相关关系进行了测算,并从整体把握我国大型国有商业银行与股份制商业银行的相关程度。基于银行间动态的相关关系构建银行体系的风险联动因子可以综合描绘我国银行业的风险联动关系。

二、相关概念及研究进展

对于相关性研究的文献可以分为以下几个方向:

一是相关性与系统性风险间的关系的研究。次贷危机发生后,对于多个市场的系统性风险度量模型逐渐引起了学者们的兴趣,其中基于相关性的研究尤显重要。普遍观点是金融机构间的高度相关性往往是系统性危机发生的条件,如果机构之间处于较低关联的情况时,单个机构在短期内是不可能对金融系统或是实体经济造成严重伤害的。Lucey & Voronkova (2008)运用DCC-GARCH模型研究发现,在危机期间短期的条件相关性增加了,但危机过后相关性比起危机前并没有明显增加。Rustam(2011)认为次贷危机表现出了明显的外部性,次贷危机所展现的系统性风险正是来自于金融机构的相互关联性。Gai(2011)的研究结果同样表明金融网络的相关性、复杂性使得系统的脆弱性进一步放大。Billo(2012)通过研究金融机构回报的相关性,发现金融行业之间的关联性呈现上升的势头,总体来说金融机构之间的相关性和风险传染性成为了次贷危机发生时的显著特点。

二是从相关性的视角来研究风险溢出问题。许多研究表明市场在危机期间和非危机期间的相关性是显著不同的,也就是说危机的发生破坏了市场的相关关系,使得市场的相关性显著增强,这时就存在了传染或是风险溢出效应。有些学者更是认为相关性的增加就代表着传染的发生。Acharya(2009)认为由于存在着搜集信息的成本,最初银行会倾向投资比较类似的风险资产,正是投资组合中风险资产的高度相关性增加了系统性风险。同时,单个银行一旦发生倒闭就会直接影响到其他银行的业务,从而发生群体性的风险转移现象。Harkmann (2014)研究了爱沙尼亚、拉脱维亚、立陶宛、捷克、波兰、匈牙利、罗马尼亚、保加利亚八国两两间的相关性,结果发现,在雷曼兄弟破产、希腊陷入困境后,东欧国家和欧洲50指数之间是显著相关的。Kuper(2014)使用DCC-GARCH模型研究了印尼、马来西亚、菲律宾、新加坡、韩国及泰国六个亚洲国家自1994年1月3日到2013年9月27日间股票收益率的动态关系,结果显示1997年亚洲金融危机前后以及2008年金融危机期间,相关性是明显增强的。

国内学者主要是运用相关性研究方法对中国金融市场间的联动关系和风险传染进行了探讨。曹广喜(2008)研究了我国沪深两市的动态相关性及动态溢出效应,结果表明沪深股市收益率之间表现出了一定程度的动态相关性,且相关性呈现逐步提高的态势。方意(2012) 利用DCC-GARCH模型对我国金融机构的系统性风险进行了测度,进一步分析了我国金融机构系统性风险的影响因素。郑振龙(2012)也采用DCC-GARCH模型对我国股市和债市间的相关性进行了分析,结果表明我国股票和债券收益之间的相关性呈现出了动态时变的特征,同时相关性变动的幅度很大。陈忠阳(2013)运用我国上市商业银行股票收益率数据进行了相关性分析和CoVaR方法测度系统性风险。结论表明,股份制商业银行、城市商业银行的平均相关性高于国有大型商业银行,同时股份制银行和城商行陷入困境引发银行系统陷入困境的概率也高于国有大型商业银行。

关于相关性研究的现有文献基本集中在股票市场间的相关性研究或是股票市场与其他市场如债券市场、外汇市场、黄金市场以及能源市场等的相关性研究等问题上。但是现有文献中对市场间联动关系的动态变化缺乏准确的度量,对重大事件的冲击对市场间相关关系的时变性影响方面也缺乏比较系统的研究。从研究对象看,现有的文献基本集中在对股票市场和商品市场以及期货市场间的相关性进行分析,对于银行间相关性分析研究甚少。

三、实证模型和数据

(一)实证模型

对相关性的度量,Karl Pearson在19世纪80年代提出Pearson相关系数,度量两个定比变量序列之间的静态相关关系。但是在度量金融市场上变量间的相关性时存在诸多缺陷:首先Pearson相关系数度量的是变量间的线性相关关系,未考虑金融时间序列的“尖峰厚尾”现象;其次它是一个静态指标,对信息的反应和度量具有单调性和滞后性。Bollerslev(1986)在研究波动性的ARCH模型基础上进行了扩展,提出了广义自回归条件异方差波动率结构——GARCH模型,此后经不断改进,产生了应用于不同情境下的GARCH类模型。目前GARCH类模型全面考虑了市场上普遍存在的波动非对称性以及序列的多种分布状态等方面已广泛应用于描述股市波动性。2002年,Engle(2002)针对Bollerslev提出的常系数条件相关模型存在的缺陷,再次提出动态条件相关(Dynamic Conditional Correlation, DCC)模型。该模型能够捕捉到收益率序列之间时变的波动相关程度,解决了随时间变动的条件方差、协方差矩阵在计算时的复杂性,也使得多个变量间的相关性估计更加简单,同时还可以得到不同变量间的时变相关系数。

上图显示:截止2008年上市至今的14家银行中,三家大型国有银行处于地图的左上角,且间距离很小,而与其他11家银行相对较远;地方性银行之间相关系数也比较高。另外,散点的大小表示的各银行的相对规模显示,3家国有银行的规模实力远远大于另外11家银行。

(三)实证研究

1. 上市银行非对称相关性研究

接下来在研究银行间时变的风险联动关系时,将市场上普遍存在的非对称性考虑在内,通过GARCH模型所得的各银行收益率的标准化残差计算上市银行间的动态条件相关系数。对15家上市银行分别建立两两的非对称动态条件相关模型。在95%的置信水平下,中、建、工、农4家银行与其余银行之间的非对称动态条件相关模型待估参数大部分通过了显著性检验。中行与建行、中信、北京、兴业以及南京银行之间的非对称项不显著;与其余银行间的参数估计均通过5%显著性检验。建行与农行、中信、招商、民生、浦发、宁波银行之间存在非对称的动态相关关系;建行与兴业银行之间不存在非对称的相关关系;将显著性水平放松到10%,则建银与其余银行间的非对称动态条件相关参数估计均通过显著性检验。工行与兴业银行间也不存在相关的非对称性,其与北京、南京、华夏、宁波银行之间的非对称项在10%的显著性水平下有效,其余参数均通过5%的显著性水平检验。非对称项 有正有负,但中行与其余银行的非对称相关项大部分为负,说明中行与其余银行间的相关系数在收益率同涨状态下比兩家银行收益率同消状态下大。

对11家股份制银行同样建立两两非对称动态条件相关模型, 11家银行两两间的动态条件相关模型参数估计结果显示:11家股份制银行两两之间的模型参数大部分通过了5%的显著性水平检验。中信银行与华夏、南京、招商银行之间的动态相关模型,非对称项参数为正,南京银行与浦发、宁波、民生银行之间的非对称参数也为正,民生银行与华夏、浦发银行间的非对称项也为正,说明这几家银行间相关关系在他们的收益率序列同消时比同涨时更为紧密。而其余银行组合的非对称项均为负值,说明银行间收益率序列同涨时比同消时更为紧密。这是因为银行作为金融系统的核心机构,在市场利好时,业务往来频繁,相关性趋于提高。

2. 国有银行与股份制银行的整体相关性研究

我们将银行分成中、建、工、农四家大型国有商业银行,命名为第一类银行,以及其余11家股份制商业银行的第二类银行。将用于研究两组变量之间相关关系的典型相关分析法引进来,对两类银行之间的相关性以整体数量化的描述,得到两类银行总体上的相关程度。

典型相关分析是研究两组变量之间相关关系的一种统计方法。其目的是找出第一组变量的加权值与第二组变量的加权值,使这两组变量的线性组合的相关性达到最大。本文引入典型相关分析的思想,对国有银行进行加权组合之后所获得的 称为国有银行典型相关指数;对11家股份制银行进行加权组合之后所获得的 称为股份制银行典型相关指数;对两类银行求得的相关系数 称为两类银行间的第一典型相关系数。若典型相关系数很大,则说明两类银行间存在密切的相关关系,当市场上风险发生时,需要及时采取措施,避免风险的传染。

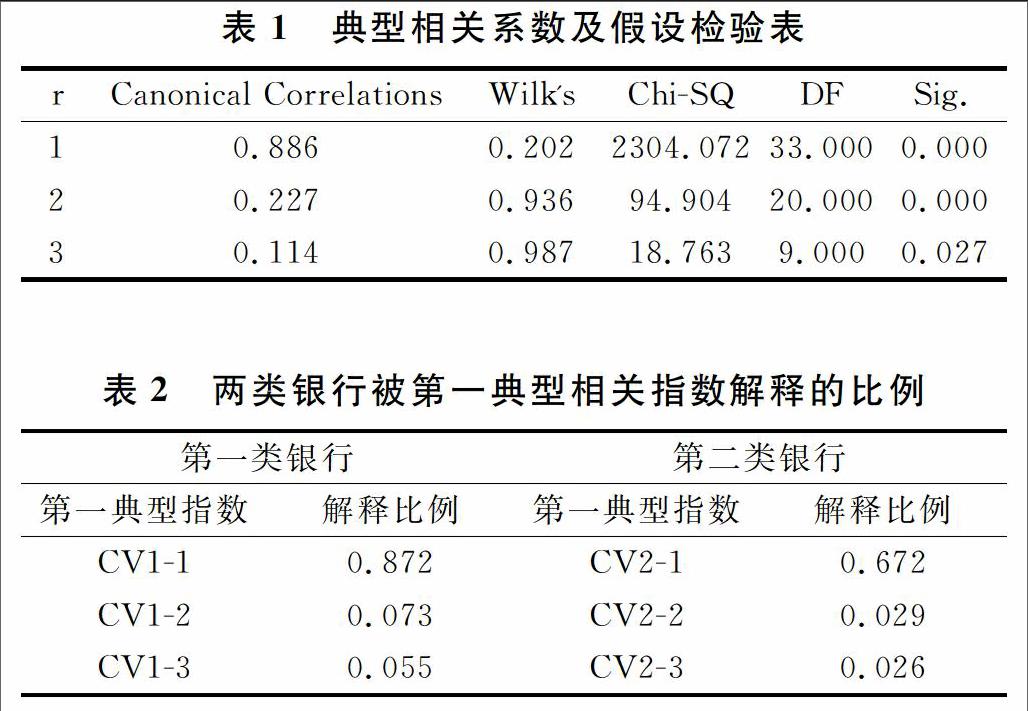

分别对两类银行进行加权之后得到的两类银行典型相关指数的前三典型相关系数及其假设检验,结果如下表:

上表显示,对两类银行分别进行加权之后得到的两个典型相关指数之间存在很大的相关关系。第一、第二、第三典型相关系数分别为0.886、0.227和0.114,且检验结果显示,三大典型相关系数均通过了5%的显著性水平检验,说明三大系数均具有统计学意义。而且第一典型相关系数远远大于后两个典型相关系数,说明两类银行分别加权得到的第一组的两个典型相关指数足以表达两类银行的相关信息。从第一典型相关指数看出两类银行总体的相关系数达到0.886,说明我国这两类银行之间的相关性很强,一类银行风险的爆发,极易传染给另一类银行。

上表给出了两类银行分别被自身典型相关指数解释的比例,说明第一典型指数解释了两类银行的绝大多数信息,模型设定良好。

总之,通过对两类银行进行线性加权组合,最大化提取两类银行收益率序列内的信息,得到的两类银行的典型相关指数间的相关性达到88.6%,说明我国这两类银行之间的相关性很强,一类银行风险的爆发,极易传染给另一类银行。

3. 银行间时变的相关关系

非对称的DCC-GARCH模型在对银行收益率间的非对称相关性进行检验之后,同时又给出了银行序列的动态相关系数。先以中行为例,为了方便观察,给出中国银行与建设银行、中信银行、平安银行、北京银行之间的时变条件相关系数图。

从时间点上看,银行间的动态条件相关性在2008年、2009年下半年、2013年的年初和年末以及2015年上半年相对较高,反映出这段时间银行间具有较强的共振性特征。而在这些时间段内恰好我国金融市场波动较为剧烈,这充分说明我国上市银行之间的动态相关性在市场波动剧烈时表现趋于一致。因此一家银行风险的扩大需要得到高度重视,否则其余银行也将暴露在风险之中。

对银行间时变的动态条件相关系数的计算,首先对中、建、工三家银行分别与其余银行间的动态条件相关系数序列进行描述性统计,结果显示4家大型国有银行间的相关系数比其余他们和其余11家银行间的相关系数高。从时变相关系数的标准差来看,4家大型国有银行间的相关系数序列标准差普遍大于11家股份制银行间的标准差,说明4家国有银行间的动态条件相关性受市场影响较大,波动剧烈,而与11家股份制银行间的相关性波动较小,相关关系维持在一个稳定的水平上。

对11家股份制商业银行的收益序列的时变相关系数进行相同处理,所得描述性统计结果显示11家股份制银行间的动态条件相关系数也有一定规律性,地方性银行之间的相关系数普遍较高;交通银行与中信银行间也表现出较高的相关性。而华夏银行与招商银行之间、兴业银行与浦发银行之间同样均表现出较高的相关性,这与常相关系数的结果相互验证。从标准差看,11家股份制银行间的动态相关性的波动有高有低,但总体小于4家国有银行间相关性的波动,说明11家股份制银行间的相关性较为稳定。

研究15家银行两两之间的整体动态条件相关系数,并取全部样本动态相关系数在每个时点上的平均值,便得到我国上市银行整体间的平均动态相关性水平。同样将整体相关系数平均值与沪深300指数收盘价进行对比研究,表现在图形中则为下图:

由上图可得:整个样本期间看,银行间整体动态相关系数波动较大。2008年年中往后,系数一直处在高位,2008年的金融危机使得银行间相关系数升至0.75以上,这段时期的系数水平也是整个研究期间的较高水平。危机过后到2009年年初的小段时间里,相关系数有所下降,随后又上升至0.75以上并保持了较长时间,说明金融危机的发生使银行间的风险传染效应有所加强。2010年一季度到2012年末,相关系数下降到0.75以下,这段时间正是我国经历了金融危机后的平稳调节期,沪深300也保持平稳。到2012年末、2013年年初以及2014年年末、2015年年初,整体相关系数值一度到达0.75以上,说明银行间整体动态条件相关存在一定的季节性因素,年末相关性趋于增大。从2014年11月到2015年7月,相关系数处于0.75以上的时点比较长。回望沪深300指数从去年年末至今,振幅巨大,上市银行整体动态条件相关系数也表现为处于高位。

由此可得,我国上市银行整体动态条件相关系数的波动与市场上宏观经济变动大致趋于一致,当市场波动剧烈时,反映在银行间相关性上则为系数值明显上升。因此银行间整体的时变相关系数能够实时识别并预测市场风险,可以作为监测市场上因为风险传染和信息不对称等造成的系统性风险的指标因子。

四、结论与建议

本文對上市银行分别建立非对称的动态条件相关模型进行联动性研究,同时引入典型相关分析研究类别间的整体相关性,最后使用基于非对称DCC-GARCH模型得到的银行间时变动态条件相关系数,建立了市场预警因子。研究得出以下结论:我国上市银行收益率的波动存在非对称的动态相关性。大部分银行收益率的相关水平在序列同涨状态下大于它们在同消状态下的相关程度。同时,国有银行与股份制银行整体间也具有很强相关性,说明一类银行风险的爆发,极易传染给另一类银行。最后,我国上市银行的风险联动性与市场上宏观经济变动大致趋于一致,当市场波动剧烈时,反映在银行间相关性上,表现为系数序列均值水平的明显上升。我国上市银行整体动态条件相关系数可以作为银行系统性风险的指标因子。

我国上市银行存在紧密的风险联动关系,而银行机构的风险爆发又会极大地影响我国实体经济的发展。纵观我国银行系统,中、建、工、农四家国有银行规模大,关系更加紧密,且对金融体系的影响也大;11家股份制银行中的地方性银行间同质性严重导致相关性水平较高。因此应对银行分类监管,差异化监管。同时,应时刻关注上市银行风险状况,小型银行虽对系统影响较小,但自身稳定性较低;大型国有银行自身具有一定的抗风险能力,但同时对金融系统的影响也大。差异化控制市场风险才能防范金融危机的蔓延。

主要参考文献

[1] King M, Sentana E, Wadhwani S. Volatiltiy and links between national stock markets[R]. National Bureau of Economic Research, 1990.

[2] Bertero E, Mayer C. Structure and performance: Global interdependence of stock markets around the crash of October 1987?[J]. European Economic Review, 1990, 34(6): 1155-1180.

[3] Lucey B M, Voronkova S. Russian equity market linkages before and after the 1998 crisis: Evidence from stochastic and regime-switching cointegrationtests[J]. Journal of International Money and Finance, 2008, 27(8): 1303-1324.

[4] Gai P, Haldane A, Kapadia S. Complexity, concentration and contagion[J]. Journal of Monetary Economics, 2011, 58(5): 453-470.

[5] Billio,Econometricmeasures of connectedness and systemic risk in the finance andinsurance sectors[J].Journal of Financial Economics,2012 (104) : 535-559.

[6] Acharya V . A theory of systemic risk and design of prudential bank regulation[J]. Journal of financial stability, 2009, 5(3): 224-255.

[7] Harkmann K. Stock Market Contagion from Western Europe to Central and Eastern Europe During the Crisis Years 2008-2012[J]. Eastern European Economics, 2014, 52(3): 55-65.

[8] Lestano, Kuper G H. Correlation dynamics in East Asian financial markets[J]. Emerging Markets Finance and Trade, 2015: 1-18.

[9] Bollerslev T. Generalized autoregressive conditional heteroskedasticity[J]. Journal of econometrics, 1986, 31(3): 307-327.

[10] Engle R. Dynamic conditional correlation: A simple class of multivariate generalized autoregressive conditional heteroskedasticitymodels[J]. Journal of Business & Economic Statistics, 2002, 20(3): 339-350.

[11] 曹广喜,姚奕. 沪深股市动态溢出效应与动态相关性的实证研究——基于长记忆 VAR—BEKK (DCC)-MVGARCH (1, 1) 模型[J]. 系统工程, 2008, 26(5): 47-54.

[12] 方意,赵胜民,王道平. 我国金融机构系统性风险测度——基于 DGC-GARCH 模型的研究[J]. 金融监管研究, 2012 (11): 26-42.

[13] 郑振龙, 杨伟. 金融资产收益动态相关性: 基于 DCC 多元變量 GARCH 模型的实证研究[J]. 当代财经, 2012, 7: 41-49.

[14] 陈忠阳, 刘志洋. 国有大型商业银行系统性风险贡献度真的高吗——来自中国上市商业银行股票收益率的证据[J]. 财贸经济, 2013 (9): 57-66.

[15] 高国华, 潘英丽. 基于动态相关性的我国银行系统性风险度量研究[J]. 管理评论, 2013, 25(1): 9-15.

[16] 宋清华, 姜玉东. 中国上市银行系统性风险度量——基于 MES 方法的分析[J]. 财经理论与实践, 2014, 35(6): 2-7.