浅议TJ公司企业所得税的纳税筹划

李佳 张松

摘 要:企业所得税是我国主要的税种之一,也是每个企业必须缴纳的重要税赋。企业所得税的税源广,税赋弹性大,同时制约着企业的财务决策和经济效益目标的实现。因此对企业所得税进行纳税筹划,是每个企业必须做出的选择。

关键词:纳税筹划;企业所得税;贷款利率

一、设备取得方式的纳税筹划

TJ公司于2015年准备增加一套新生产线,准备购进的设备价款大约400万元,该生产线预计使用8年,假设设备无残值,并采用直线法计提折旧。若银行现行的贷款利率3-5年期为6.9%,5年以上期为7.05%。则企业可采取自有资金、融资租赁、贷款购买三种方案。

1.若公司采取自有资金购买生产线的方式,年初一次性投入设备款400万元,折现率采用7.05%,则通过计算可以得出:

(1)年折旧额=400/8=50万元(2)节税额=50×25%×8=100万元(3)现金流出=400-100=300万元(4)现金流出现值=400-12.5×(P/A,7.05%,8)=325.50万元。

2.若公司采取融资租赁的方式,货款5年内分次等额付清,采用银行同期贷款利率作为折现率,银行5年期贷款利率为6.9%,五年后取得所有权。则见表:

3.若公司采用长期借款方式直接购买该生产线,贷款金额需要在8年内分次等额偿还,5年以上期银行贷款利率为7.05%,则现金流出表如下所示:

由以上分析可以看出,采用长期借款购买设备的节税额最大,为131.74万元;融资租赁方式次之,为117.8万元;自有资金购买方式的最小,为100万元。而在现金流出量方面,采用融资租赁方式的现金流出量现值总额最小,为238.72万元;长期借款方式次之,为300.01万元;自有资金最大,为325.5万元。所以单单从节税的角度来看,采用长期借款方式可以最多的降低企业税赋,但是若从企业价值最大化的角度考虑,不考虑其他因素,采用融资租赁方式更好。

二、费用支出的纳税筹划

1.业务招待费的纳税筹划

TJ公司2014年实现销售收入9763.36万元,年利润总额为884.07万元,企业2014年发生业务招待费155万,假设公司没有其他应调整事项。

①可扣除限额为=9763.36×0.5%=48.82万元

②应纳税所得额=884.07+(155-48.82)=990.25万元

③应纳所得税=990.25×25%=247.56万元

(1)设立独立核算的分支机构

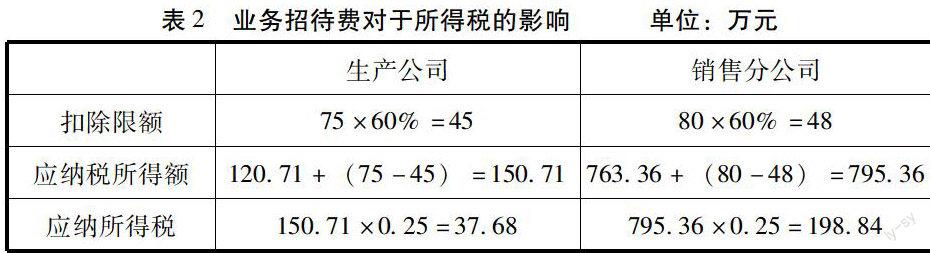

由于TJ公司是一个生产型企业,每天都有大量产品销售,因此可以专门成立一个销售分公司,将货物先销售给此销售分公司,然后由销售分公司出售给其他客户,这样可以有效的较少应纳税款。假设本公司将产品以9000万元销售给独立核算的销售分公司,销售分公司以9763.36万元向外销售,本公司和销售分公司各负担业务招待费75万和80万,则生产公司与销售分公司业务招待费对于所得税的影响如下表所示:

由以上分析可以得出,设立独立核算的分支机构后一共缴纳所得税236.52万元,相比原来节税11.04万元。设立独立核算的销售分公司除了可以获得节税收益外,对于扩大整个利益集团产品销售市场,规范销售管理均有重要意义,但也会给公司带来额外的管理成本,并可能影响公司的整体战略布局。所以公司还是要根据其规模的大小以及产品的具体特点,兼顾成本与效益原则,从长远利益考虑,决定是否设立分支机构。

(2)最大限度的合理运用扣除比例

假设公司当年的营业收入为X,实际花费的业务招待费为Y,那么60%Y为按照规定当期允许税前扣除的金额,同时必须满足小于5‰X的条件,我们可以得出60%Y=5‰X公式,因为它可以满足企业既能够充分使用业务招待费的限额又可以最大可能地减少纳税调整事项的要求。由此可以得出Y=8.33‰X,即在当期列支的招待费等于营业收入的8.33‰这个临界点上时,公司就可以充分利用好扣除限额的政策[8]。

当业务招待费支出在临界值以下时,发生额越接近临界值,则业务招待费对减少公司的税收成本贡献越大,达到临界值时贡献最大;当业务招待费处于临界值以上时,超出临界值部分的业务招待费支出对减少公司的税收成本贡献为零。

因此对于业务招待费支出的纳税筹划,我们可以依据8.33‰这个临界数据,在销售收入的基础上对业务招待费支出发生额做出预算,进行合理的纳税筹划。将8.33‰临界点作为业务招待费支出发生的预警点,合理筹划业务招待费支出发生额,最大限度的减轻企业的税收成本,提高企业经济收益。

2.公益性捐赠的纳税筹划

TJ公司近年来生产经营情况比较稳定,效益较好,2015年度预计可实现利润1200万元。本企业为提高知名度,树立良好的社会形象,经过企业高层管理人员讨论决定2015年向有关单位捐赠200万元。针对于TJ公司的这一项决议进行筹划主要考虑两个方面的内容:

(1)捐赠必须要符合税法规定的扣除条件,即应当通过我国境内非营利的社会团体、国家机关进行捐赠,而不能通过其他方式和渠道,对企业直接向受赠人进行的捐赠和非公益性捐赠税前是不允许扣除的。

(2)要把握好捐赠的法定扣除限额,这是纳税筹划的重点。

根据2015预计利润,可以扣除捐赠的最高限额=1200×12%=144万元;如果TJ公司在2015年时一次性捐赠200万元,则有56万元是不能扣除的,需要交纳企业所得税,显然会加大公司的纳税负担。

所以公司在当年的捐赠达到了限额,可以考虑将捐赠分成两次或者两次以上进行,或者是到以后纳税年度再进行捐赠。因此本公司可以2015年一次捐赠100万元,2014年度再捐赠100万元。这样,一次性捐赠不能扣除的56万元的捐赠支出同样可以在计算应纳税所得额时全部扣除。

由以上分析可以得出分次捐赠比一次性捐赠节税:(200-144)×25%=14万元。

三、公司人员构成的纳税筹划

TJ公司将于2015年新上一条“人”字型PVG生产线,需要招聘新职工30名,生产工人平均月工资2000元,预计2015年公司实现会计利润1200万元。考虑到公司性质、生产特点和税收优惠政策,建议公司招聘5名残疾人和25名拥有下岗证的失业人员,享受工资薪金加计扣除的优惠政策。现比较不同人员构成对所得税纳税的影响:

由上表可以看出,招收5名残疾人和25名下岗职工可以节省10.5万元的企业所得税,所以在公司人员的构成上进行纳税筹划的空间的是非常大的。特别是随着公司规模的扩大,更加要充分利用税收优惠政策,将社会责任与纳税筹划二者结合起来通盘考虑,并根据企业自身的生产经营特点及长远发展的需要多安置残疾人和下岗职工到公司进行就业,一方面这些职工为公司创造了利润,另一方面享受了税收优惠政策减轻公司的税收负担,同时还促进了整个社会和谐稳定的发展,达到社会、公司、残疾人、下岗人员共赢的目的。

(作者单位:1.航天人才开发交流中心;2.航天人才培训中心)

参考文献:

[1] 周丽丽.机器设备取得的税务筹划.商业现代化.2011,(1):22~25.

[2] 朱美芳.企业税收筹划的几点思考.会计之友.2011,(9):49~51.

[3] 邓卫红.企业所得税纳税筹划研究.东北财经出版社.2012,(6):19~21.