机关事业单位养老保险制度改革的财政压力测试

陈开思 王晓宇

[摘要]养老保险关系着人民生活的稳定和我国经济的发展。2015年,国务院决定破除机关事业单位和企业基本养老保险制度上的双轨制。在我国人口老龄化的背景下,养老保险支出给我国带来越来越大的财政压力,长期下去,会严重影响我国养老保险制度的健康发展。本文借助历史数据,对此次改革进行财政压力测试,分析得出,此次改革从长远看是减轻财政压力的,从而有利于我国养老保险的健康稳定发展,进而为我国的此次养老体制的改革提供理论支持。

[关键词]机关事业单位;养老保险;制度改革;财政压力

[DOI]10.13939/j.cnki.zgsc.2015.42.160

1研究背景

2015年1月14日,中华人民共和国国务院以国发〔2015〕2号发布《关于机关事业单位工作人员养老保险制度改革的决定》(下文简称为《决定》)。《决定》规定,基本养老保险费由单位和个人共同负担。单位缴纳基本养老保险费的比例为本单位工资总额的20%,进入统筹账户,实行现收现付制。个人缴纳基本养老保险费的比例为本人缴费工资的8%,由单位代扣,进入个人账户,实行积累制。

此项决定的颁布,意味着机关事业单位基本养老保险与企业养老保险制度实现一致,在我国延续了数十年的养老保险制度上的“双规制”就此解体。从而消除了养老保险制度上和分配上的不公平现象,扫清了限制企事业单位之间人员流动的制度障碍。

除了上文提到的基本养老保险,《决定》中还提到:机关事业单位在参加基本养老保险的基础上,应当为其工作人员建立职业年金。单位按本单位工资总额的8%缴费,个人按本人缴费工资的4%缴费,工作人员退休后,按月领取职业年金待遇。

作为我国养老保险领域的一项重要改革,此项决定触动了社会各个方面的经济利益,本文从国家的角度来进行分析。此次改革的模式,除却基本养老保险外,我国开始建立职业年金,职业年金的建立,势必会增加我国的财政压力支出,改革后的基本养老账户和职业年金之和,对我国财政压力,相较于改革前究竟是增大还是缩小?职业年金的建立是否会再次加剧社会分配的不公平性。本文就此次改革对我国财政压力的影响做出测算和预测,并提出建议。

2改革对我国财政造成的压力测算模型

2.1改革前后机关事业单位养老保险费用资金结构对比

改革前,我国机关事业单位工作人员的养老制度采用国家统包,个人不用缴纳养老保险费用,由财政在退休时统一发放。改革后,由单位和个人按规定比例缴纳。通过比较,我们可以得出,改革前,由我国财政承担机关事业单位所有的养老压力。改革后,财政承担的压力由两部分构成,即统筹账户和职业年金账户。

2.2转轨形成的转轨成本

改革前,我国养老保险实行现收现付制,当期缴纳的保险费用来支付当期所需支付的退休金。改革后,我国将采取部分积累制,统筹账户实行现收现付制、个人账户实行积累制。然而,在体制进行转轨时,上一代已经退休的人并没有形成个人账户,如果直接进行制度上的合并,上一代人的养老权益将不能完全得到实现,我们将这部分隐性的养老债务称之为转轨成本。具体来说,此次改革中,养老金的计发办法分为三种,改革前已经退休的(下称“老人”),改革前参加工作改革后退休的(下称“中人”),改革后参加工作的(下称“新人”)。

由于“老人”和“中人”改革前参加的是旧的养老保险制度,采用的是现收现付制,没有形成个人账户积累,如果改革后实行部分积累制,个人账户将会蕴含隐形负债,政府的财政对此应有兜底义务,因此,因改革所造成的转轨成本也必须计算在财政压力里。针对新老体制改革的具体过渡方案,此次《决定》中并没有提及,本文转轨成本的测算原理将采用《机关事业单位养老保险制度转轨的财政压力分析》(卢驰文,2007)中针对“老人”财政压力分析后,采用的“老人老待遇”方法进行测算,即由社保机构承担已离退休职工的养老费用,财政所承担的养老金支付额等于现在企业职工的退休金额标准和改革前机关事业单位的待遇之差。

2.3财政压力测试模型

通过上文对机关事业单位的养老金来源结构的分析,可以计算出改革前后财政所负担的费用,进而进行比较,得出此次改革的财政压力变化。

首先,设转轨前我国财政对机关事业单位的养老费支出F1。转轨后,我国财政向基本社会统筹账户缴费为F2,其中机关事业单位平均工资额为W1,单位向统筹账户的缴费率为m1,机关事业单位在职职工数量为N1,则F2=N1×W1×m1。我国财政向职业年金账户缴费为F3,其中机关事业单位向职业年金的缴费率为m2,则F3=N1×W1×m2。转轨所造成的转轨成本为D1,我国机关事业单位离退休职工人数为N2,企业养老保险年人均退休金为P1,机关事业单位年人均退休金为P2,则D1=N2×P2-N2×P1。此次改革后,我国财政承受的压力为AF,则AF=F2+F3+D1。设我国财政承受的压力变化为ΔF,则财政压力变化为ΔF=AF-F1=(F2+F3+D1)-F=(N1×W1×m1+N1×W1×m2+N2×P2-N2×P1)-F1=N1×W1×(m1+m2)+N2×(P2-P1)-F1

可见,财政向基本统筹账户和职业年金账户的缴费率越高,改革后的财政压力越大。机关事业单位与企业职工的养老待遇水平越高,会导致改革时的转轨成本越高,这同样会导致改革后的财政压力越大。

3财政压力测算

3.1原有模式下财政压力预测模型

以1999—2012年的數据进行实例测算,来预测两种模式下机关事业单位养老保险对财政的压力。

首先,通过SPSS19对机关事业单位的养老费用支出总额F1与年份Y做线性回归,来判断两者之间的关系。由于只有一个因变量和自变量,考虑用一元线性回归。定义年份Y和机关事业单位的养老费用支出总额F1分别为自变量和因变量。二者的回归分析如下:

F1=193.016×Y-385657.610(1)

R2=0.966F=375.543

从检验结果来看,模型的模拟效果比较好,年份Y与F1在1%的显著性水平下,显著正相关,二者具有高度的相关性。我们可以依据上式来测算出在原来的保险缴费模式下,财政每年需承担的费用,将在下一节进行预测。

3.2改革后财政压力预测模型

由于改革后财政压力为AF=F2+F3+D1=N1×W1×(m1+m2)+N2×(P2-P1),由于N2为机关事业单位改革时的离退休人数,这部分人数与其余部分有着不同的变化趋势,这部分人数会随着时间的推移减少直至为0,政府因隐性负债所造成的转轨压力也将会逐渐减少为0,下文针对N2将会使用生命表进行单独预测。在此,我们将AF分为三部分进行预测,分别为[N1×W1×(m1+m2)]与年份Y,(P2-P1)与年份Y,N2与年份Y,其中,设TF=N1×W1×(m1+m2),P=(P2-P1)。

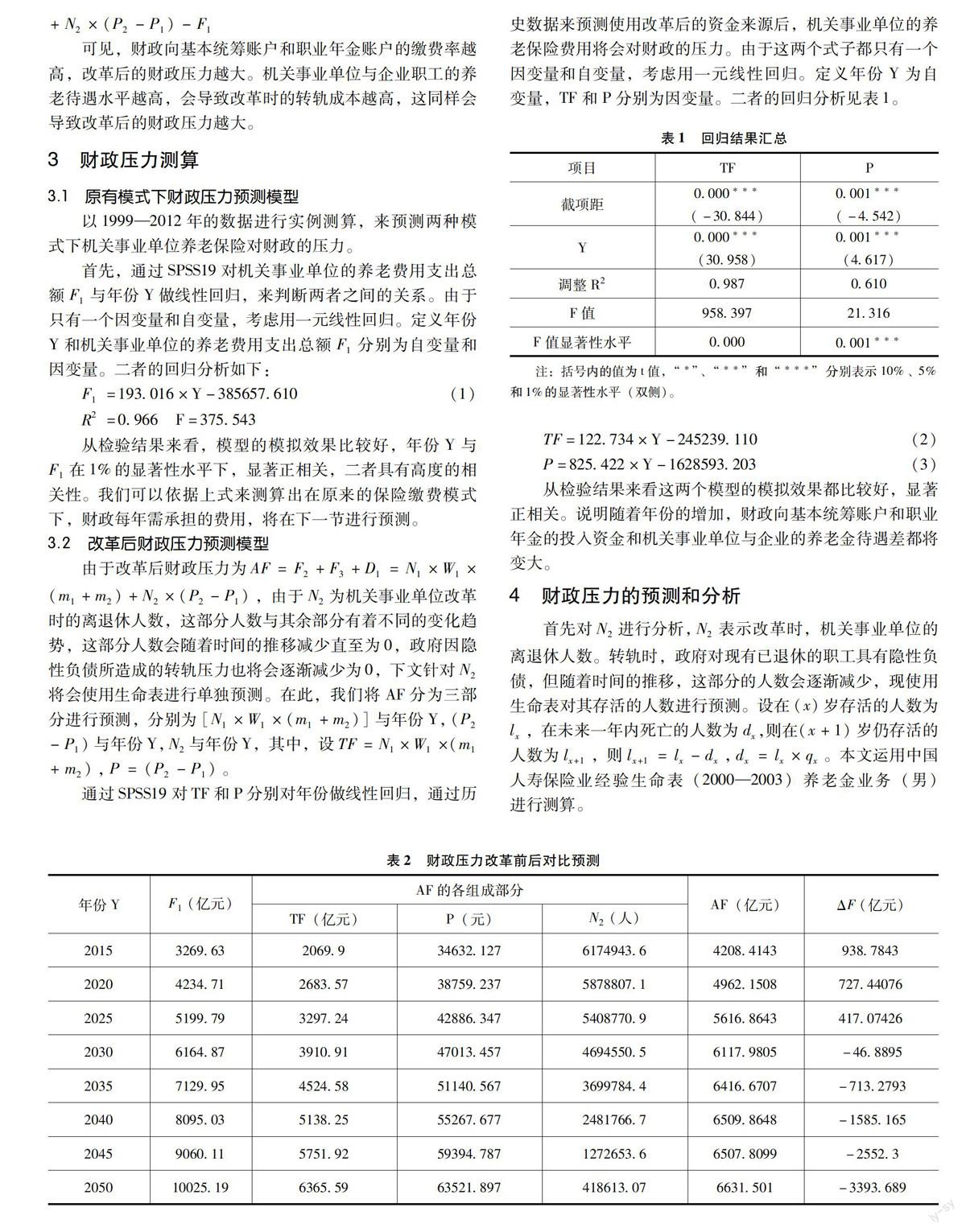

通过SPSS19对TF和P分别对年份做线性回归,通过历史数据来预测使用改革后的资金来源后,机关事业单位的养老保险费用将会对财政的压力。由于这两个式子都只有一个因变量和自变量,考虑用一元线性回归。定义年份Y为自变量,TF和P分别为因变量。二者的回归分析见表1。

表1回归结果汇总

项目TFP

截项距0.000***(-30.844)0.001***(-4.542)

Y0.000***(30.958)0.001***(4.617)

调整R20.9870.610

F值958.39721.316

F值显著性水平0.0000.001***注:括号内的值为t值,“*”、“**”和“***”分别表示10%、5%和1%的显著性水平(双侧)。

TF=122.734×Y-245239.110(2)

P=825.422×Y-1628593.203(3)

从检验结果来看这两个模型的模拟效果都比较好,显著正相关。说明随着年份的增加,财政向基本统筹账户和职业年金的投入资金和机关事业单位与企业的养老金待遇差都将变大。

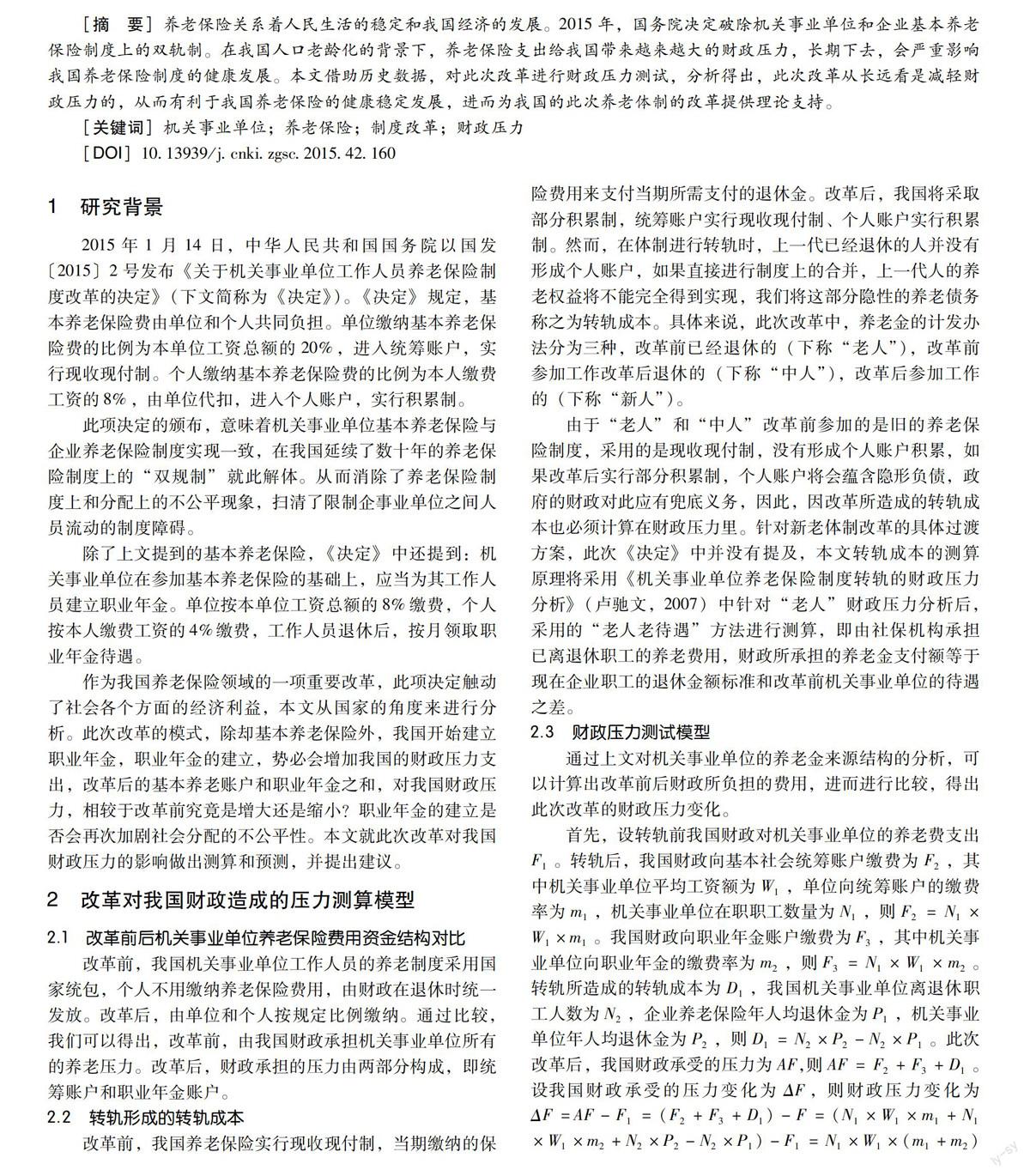

4财政压力的预测和分析

首先对N2进行分析,N2表示改革时,机关事业单位的离退休人数。转轨时,政府对现有已退休的职工具有隐性负债,但随着时间的推移,这部分的人数会逐渐减少,现使用生命表对其存活的人数进行预测。设在(x)岁存活的人数为lx,在未来一年内死亡的人数为dx,则在(x+1)岁仍存活的人数为lx+1,则lx+1=lx-dx,dx=lx×qx。本文运用中国人寿保险业经验生命表(2000—2003)养老金业务(男)进行测算。

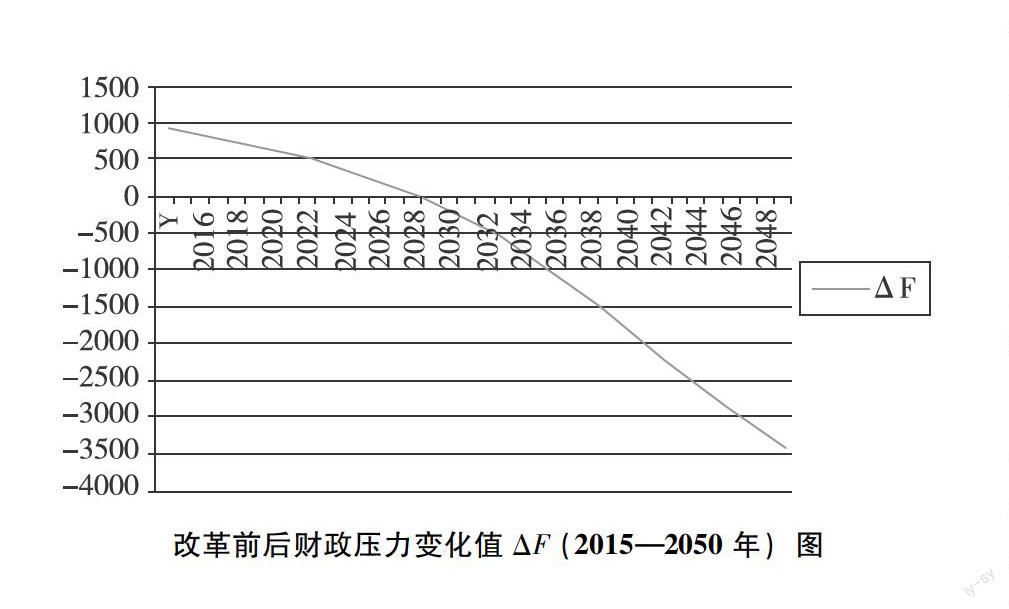

改革前后财政压力变化值ΔF(2015—2050年)图

对上述结果进行分析,可以看出改革后的第一年的财政压力是增大的。但随着时间的推移,两者的财政压力差是逐年下降的,到2030年已经基本持平,并且随时间推移,两者的变化值变为负值,其绝对值越来越大,这说明,改革后的制度是可以减轻财政压力的。

通过表2和上图数据的比较可以得知,在转轨初期,由于转轨成本即隐性负债的存在,给财政带来了一定的压力,因此,转轨后的财政总体压力是增大的。但压力的增大并非因为改革后的制度不足所造成的,从数据中可以看出,TF的总值随时间的增长虽然在逐步增大,但是其增长速度明显低于F1的增速,并且随着已退休职工的减少,转轨成本D1是逐渐减小的,因此,财政向机关事业单位的养老保险支出相较于改革前是逐渐减小的,我国改革后的养老保险制度越来越显示出其制度的优越性。

相较于企业的养老保险制度而言,虽然我国为机关事业单位建立了职业年金,每年财政需要向职业年金中缴纳工资总额的8%,这在一定程度上加大了我国的财政压力,但是和原来的模式相比,财政压力是逐渐下降的,并且相对于原来是越来越低,因此,这次养老制度的改革对财政压力的减小是毋庸置疑的,这将有利于我国养老保险制度的长期稳定发展。

5建议和对策

本文虽然是对财政压力的简单估计,在一些地方做了一些简化处理,但是能对财政压力的趋势做出大概的估计。通过本文的测算分析得出,此次机关事业单位养老保险制度改革能够在未来缓解我国的财政压力,但在制度变转换的过渡时期,我国在改革中还应注意以下问题。

5.1改革应按照平稳过渡的原则进行

此次《决定》中只颁布了改革的整体框架,并没有就具体的细节进行公布。由于此次改革涉及成千上万机关事业单位人员的养老问题和方方面面的利益调整,而且这种调整会触及到现有利益格局的刚性部分,因此必须谨慎和稳妥。这就要求我们在进行养老保险制度改革时,兼顾公平和效率,循序渐进地推进改革。例如,针对“老人”和“中人”的养老标准的调整方案,《决定》中并没有做出具体说明,针对此部分财政压力,本文处理成了D1的形式。我国的改革调整可以以此来做参考,由于机关事业单位的养老水平大约是企业的两倍多,制度改革后如果直接降低其养老待遇,势必会降低已退休职工的养老金水平,加大改革的阻力,因此必须设置一定的过渡时期,保持其原有的养老水平不变。因此,可以采用养老待遇不变,但其资金并不全部来自于财政,而是按企业单位养老金的领取标准来源于统筹账户,其差由财政兜底。此种改革思路的调整,既减少了改革的阻力,又实现了养老待遇的平稳过渡。

5.2改革后仍需关注分配的公平性

此次改革的目的是建立机关事业单位与企业一致的基本养老保险制度,除了要缓解财政压力外,还要解决两个模式之间的待遇差别大和人力资源的合理流动与配置问题。但是,在此次《决定》中,明确提出建立职业年金。但这在一定程度上又再次拉大了企业和机关事业单位养老保险待遇的差距,引起了部分人的非议。我们应该看到,随着经济社会的发展,人民应该共享经济社会发展的成果,养老保险制度改革的目的也并不是降低养老金的水平,而是要調整养老体系的结构,将原来由财政所承担的部分转移出去,由其他形式的养老保险制度来承担,职业年金的建立是我国建立多层次养老保障制度的尝试,是制度体系的完善。

针对职业年金的建立所造成的分配的不公平的顾虑,我们应给予企业补充养老保险更大的关注,我国可以参照美国的401K计划,大力倡导企业年金的建立,加大对企业年金的税收优惠或建立中央统筹的基本养老保险,以此制度体系的完善来实现分配的公平性,而并非一味地为公平而平均,来减小改革的阻力。

5.3提高个人账户和职业年金的投资收益率

改革前,我国机关事业单位的养老保险金由财政直接拨款,并不涉及养老基金的投资问题。改革后,由机关事业单位的职工缴纳工资总额的8%,进入个人账户,实行资金积累制。个人账户积累额的高低将直接影响到个人的养老水平,因此需要对积累的资金进行投资以获得相应的投资收益。针对养老保险基金的管理,不适合由政府部门进行管理,一方面,政府为保证基金的保值增值不得不投入专业人才,增加了管理成本;另一方面,政府的主要职责是建立一个公平、有序、充满竞争的市场环境,而不应过多的以市场主体的身份参与经济。因此,对于包括个人账户和职业年金账户在内的养老保险基金的管理,应成立或交由专业的公司进行管理,借鉴信托模式等其他专业化的投资模式,对养老职业年金进行专业化的投资。

参考文献:

[1]卢驰文.机关事业单位养老保险制度转轨的财政压力分析[J].理论探索,2008(1):78-81.

[2]张继民,吴忠.上海市事业单位养老保险改革的财政压力分析[J].社会保障研究,2001(4):26-36.

[3]袁志刚.养老保险经济学[M].上海:上海人民出版社,2005.

[4]王晓军.中国养老保险制度及其精算评价[M]北京:经济科学出版社,2000.

[5]史丹.关于中国公务员与企业职工养老保险制度并轨的思考[J].经济研究导刊,2014(4).

[6]李国华.我国公务员养老制度与企业职工养老保险制度并轨研究[D].北京:国防科学技术大学,2005