高声誉风险投资机构参股能否提升企业公开市场募资能力?——来自中国创业板IPO的经验证据

郑秀田,许永斌(1.浙江工商大学工商管理学院,浙江杭州10018;2.杭州师范大学钱江学院,浙江杭州1006; .浙江工商大学财务与会计学院,浙江杭州10018)

高声誉风险投资机构参股能否提升企业公开市场募资能力?

——来自中国创业板IPO的经验证据

郑秀田1,2,许永斌3

(1.浙江工商大学工商管理学院,浙江杭州310018;2.杭州师范大学钱江学院,浙江杭州310036; 3.浙江工商大学财务与会计学院,浙江杭州310018)

摘要:文章从声誉是异质的视角出发,研究了风险投资机构参股对企业在公开市场上募资能力的影响。通过构建数理模型揭示了高声誉风险投资机构更能提升企业募资能力的机理,并利用企业在中国创业板市场IPO时的超募率等数据进行实证分析,结果发现:在企业家愿意让渡更高股权比例的激励下,高声誉风险投资机构将更积极地为企业提供上市融资等优质增值服务;由高声誉风险投资机构参股的企业在证券市场上具有更强的募资能力。

关键词:风险投资机构;声誉;企业募资能力;超募率;发行价

一、引言

引入风险资本是众多处于初创或快速发展阶段企业的理想融资方式。风险投资机构不仅能为企业提供资本支持,而且出于获取高额退出回报的考虑,在入股企业后会通过提供增值服务促进企业成长和绩效

虽然Guo和Jiang(2013)[16],Croce等(2013)[17]等研究分析了风险投资机构对企业成长的直接作用,并将实证重点放在对由风险投资机构支持的企业与非风险投资机构支持的企业在经营、管理、研发、绩效等方面差异的比较上,但是少有文献研究由风险投资机构支持的企业与非风险投资机构支持的企业在公开市场募资能力上所表现出的差异。由于企业融资难问题的长期存在导致了对风险投资机构资本支持和增值服务的要求仍较为迫切,以及伴随风险投资机构声誉研究的兴起,从声誉异质性视角研究风险投资机构对企业经营管理各个方面的影响将成为趋势。在由风险投资机构支持的企业不断登陆证券市场募资的背景下,专门从声誉异质性的视角研究风险投资机构参股对不同企业公开市场募资能力影响的文献却更为稀缺。企业家在做出引资决策时,是否希望引入在增值服务能力上具有高声誉的风险投资机构?高声誉风险投资机构参股能否提升企业公开市场募资能力?通过对上述问题的解答,不仅在理论上可以丰富风险投资机构声誉和企业股权融资领域的成果,而且对于企业的股权融资决策等具有参考价值。

本文的主要贡献在于揭示了高声誉风险投资机构更能提升企业募资能力的机理,并利用中国创业板企业IPO时的超募率等发达国家难以产生的独特数据构建实证模型,验证了高声誉风险投资机构参股与企业公开市场募资能力之间的关系。创新之处在于考虑到风险投资机构在声誉上具有异质性,应用数理方法和实证分析对该主题进行研究,并得出了高声誉风险投资机构参股将使企业在IPO时具有更强的募资能力,而且首次在公开市场上的募资表现更为优异等结论,同时也为中国创业板市场上出现的高超募率、高发行价等现象提供了来自风险投资机构声誉视角的新解析。

二、高声誉风险投资机构提升企业募资能力的机理模型

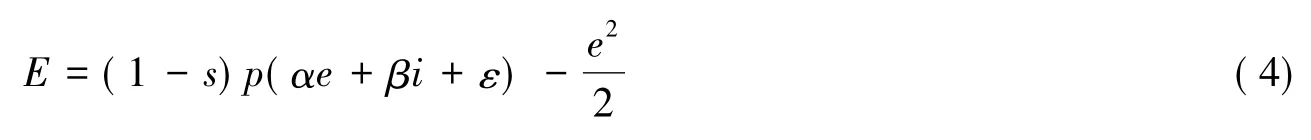

本文模型构建借鉴了Bettignies和Brander(2007)[18]的研究成果,并考虑研究的特殊情境进行了相应拓展。Cable和Scott(1997)[19]指出风险投资机构和企业家的协作度会影响企业运营绩效。因此,有别于Bettignies和Brander的假设条件,本文在模型中的项目收益函数里增加反映风险投资机构和企业家协作度的指标。

其中,α是企业家的生产效率(productivity),可以看成是企业家能力;β是风险投资机构的生产效率,可以看成是风险投资机构的增值服务能力;ε代表双方的协作收益,当双方协作度处于正常水平时,ε值为0,当双方协作度超出正常水平时,ε值大于0,当双方协作度低于正常水平时,ε值小于0。

企业的收益在很大程度上取决于风险投资机构提供增值服务上的努力度,而这又与风险投资机构获得的股权份额有关。因此,企业家和风险投资机构在签订协议时对股权配置能否达成一致意见将影响风险投资机构的投资决策和企业家的引资决策。风险投资机构投资任何项目都面临机会成本θ,如可投资国债等金融工具获取无风险收益。当风险投资机构对企业的持股比例为s时,它的收益函数为:

其中,p为企业预期获得成功的概率。把(2)式对i求导并令其等于0,可得到风险投资机构在提供增值服务上的最优努力水平:

当风险投资机构持股比例为s时,企业家的收益函数为:

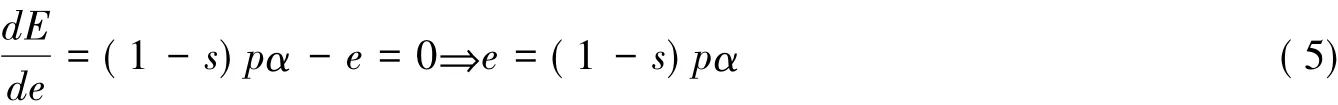

把(4)式对e求导并令其等于0,得出企业家的最优努力水平:

由(3)式可得到如下命题:

命题1:企业预期成功概率越大,风险投资机构增值服务能力越强,风险投资机构持有企业股权越多,则风险投资机构为企业提供增值服务的努力度越高。

假定风险投资机构入股企业的前提是预期收益必须大于零,把(3)式和(5)式分别代入到(2)式,可得到风险投资机构入股企业的前提条件:

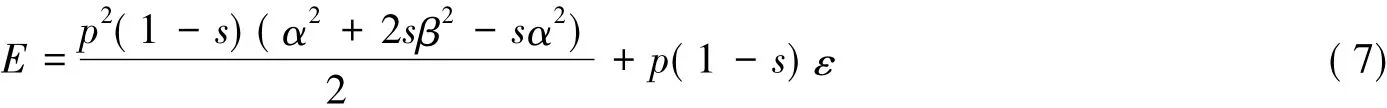

企业家需选择一个让其自身利益最大化但能满足(6)式的风险投资机构参与前提条件,即让渡的股权比例s能够吸引风险投资机构对企业进行投资。将(3)式和(5)式代入到(4)式,得到企业家预期收益水平函数:

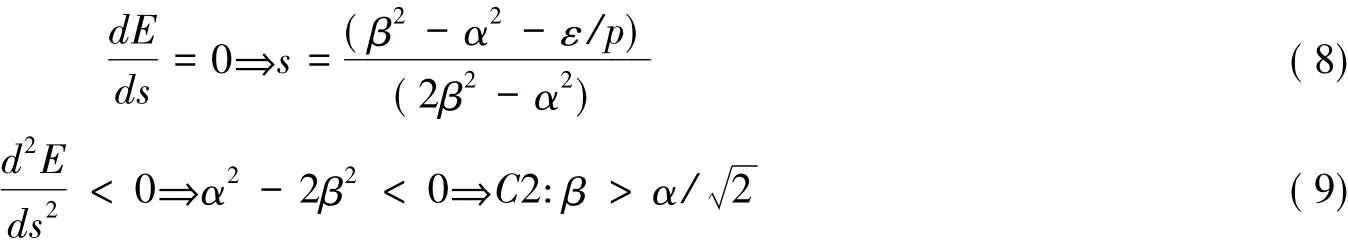

把(7)式分别对s求一阶和二阶导数,得到企业家追求最大化利益需满足的一阶条件和二阶条件分别是:

(9)式给出了追求利益最大化的企业家引入风险投资机构的条件。

由上述数理推导的结论可知,企业家在做出引资决策时更希望引入增值服务能力上具有高声誉的风险投资机构,且企业家让渡更多股权给这类风险投资机构是符合自身利益的最大化。正如命题1所指出的,风险投资机构在得到更高比例股权后,会有更大意愿努力工作,将更积极地为企业提供优质增值服务。以IPO形式登陆证券市场是企业以更低成本募资的手段,对企业发展意义重大。IPO是风险投资机构退出项目时最佳的渠道,是风险投资机构声誉的重要来源,也是风险投资机构声誉度量的主要指标(Nahata,2008)[21]。推动企业IPO是风险投资机构展现增值服务能力的标志,也是维护其声誉的方式。高声誉风险投资机构参股,可以为企业带来在创新效率和财务绩效等方面的良好表现[22];也可以通过提供上市相关的增值服务使得企业更容易获取上市资格,并且能提供更强的认证功能等服务消除新股申购者对企业前景的顾虑,使得新股更受欢迎(张学勇等,2014)[23],同时拥有更强的市场力量吸引高声誉的承销商和更多投资者以及分析师的关注(李曜、王秀军,2015)[24],并最终增强企业募资能力。因此本文提出如下待检验假设:

假设1:高声誉风险投资机构参股将使企业在IPO时具有更强的募资能力,而且首次在公开市场上的募资表现更为优异。

三、实证分析

(一)样本与数据

中国创业板市场上的很多企业在上市前都曾引入风险资本。本文以2009-2011年的281家在创业板上市的企业作为实证的初始样本。研究中涉及的新股发行价格、发行前净资产收益率、发行前每股净资产、总募资额等数据来源于wind数据库;个别缺失数据,通过查找企业招股说明书进行补充。超募率根据以下公式计算而来:超募率=(总募资额-发行费用-拟募集资金总额)/拟募集资金总额。拟募集资金总额从281家公司的招股说明书中“募集资金用途”或“募集资金运用”栏目里逐一手工收集。

本文先从初始样本中筛选出具有风险投资机构参股的企业。由于Venture Capital直接可以译为风险投资、创业投资等,因此招股说明书中披露前十大股东里有“风险投资”、“创业投资”字样的公司直接视为该企业具有风险投资入股。对于十大股东名称中出现“投资有限公司”、“投资控股有限公司”、“投资管理有限公司”、“投资中心”、“高科技投资有限公司”、“创新投资集团”、“投资发展有限公司”、“投资顾问有限公司”、“资本管理有限公司”、“产业投资基金”字样的公司,则参照吴超鹏等(2012)[25]的方法确认是否为风险投资机构入股样本。此外,特别关注第一大股东名称里出现“投资有限公司”、“投资管理有限公司”的字样,因为该类名称的股东往往是上市公司的发起人单位或母公司,将其归属到有风险投资机构入股的样本中并不妥当,如“汇川技术”的第一大股东深圳市汇川投资有限公司是其母公司。按照上述标准进行查询和分类,2009-2011年间在中国创业板上市的281家公司里有188家具有风险投资机构入股,其中深圳市创新投资集团有限公司等本土风险投资机构在推动企业登陆创业板上很活跃,而外资背景的风险投资机构在创业板市场的活跃度低,仅有红杉资本等若干家出现在上市公司的十大股东行列。在界定风险投资机构声誉高低时,参考清科集团2009年至2011年中国创业投资暨私募股权投资年度排名,如果风险投资机构在3年中只要有1年入选创业投资机构排名前20,私募股权机构在3年中只要有1年入选排名前10的,则为高声誉风险投资机构。筛选结果显示,188家风险投资机构入股的公司里有46家公司的十大股东里出现了高声誉风险投资机构。

(二)变量选取与模型设定

为了从实证角度验证前文的假设,选用企业IPO时的超募率作为企业首次公开募资能力的衡量指标。企业IPO时的超募率越高,意味着企业募集到更多的超过预期额度的资本,即企业首次公开募资表现越好。在解释变量的选择上,本文以风险投资机构声誉作为解释变量;在为风险投资机构声誉VCR取值时,将高声誉风险投资机构参股的公司取值为1,将其余风险投资机构参股的公司取值为0。如此设置该虚拟变量的值,能克服王欣荣(2014)[26]56在为风险投资机构声誉取值时将高声誉风险投资机构参股的取值为1,将其余风险投资机构支持的企业和没有风险投资机构支持的企业都设置为0而导致模型结果可能出现的偏差。

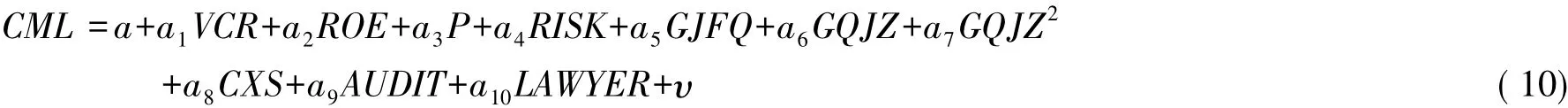

为了更好展现计量模型的拟合结果和稳健性,本文通过参考Krishnan等(2009)[27]、张学勇和廖理(2011)[28]、张亦春和洪图(2012)[29]、王欣荣(2014)[26]56等研究成果选取控制变量,包括反映企业财务状况、股权结构、发起人性质等相关变量。由于企业在IPO上市前为了克服企业与投资者间的信息不对称问题,有动机选择高声誉的会计师事务所、承销商、律师顾问等中介服务机构,以便向外界释放出企业具有良好前景的信号等(Michaely和Shaw,1995;Titman和Trueman,1986;Coates,2001)[30-32],因此本文也将审计师声誉、承销商声誉、律师事务所声誉作为模型的控制变量。为验证假设,构建如下回归模型:

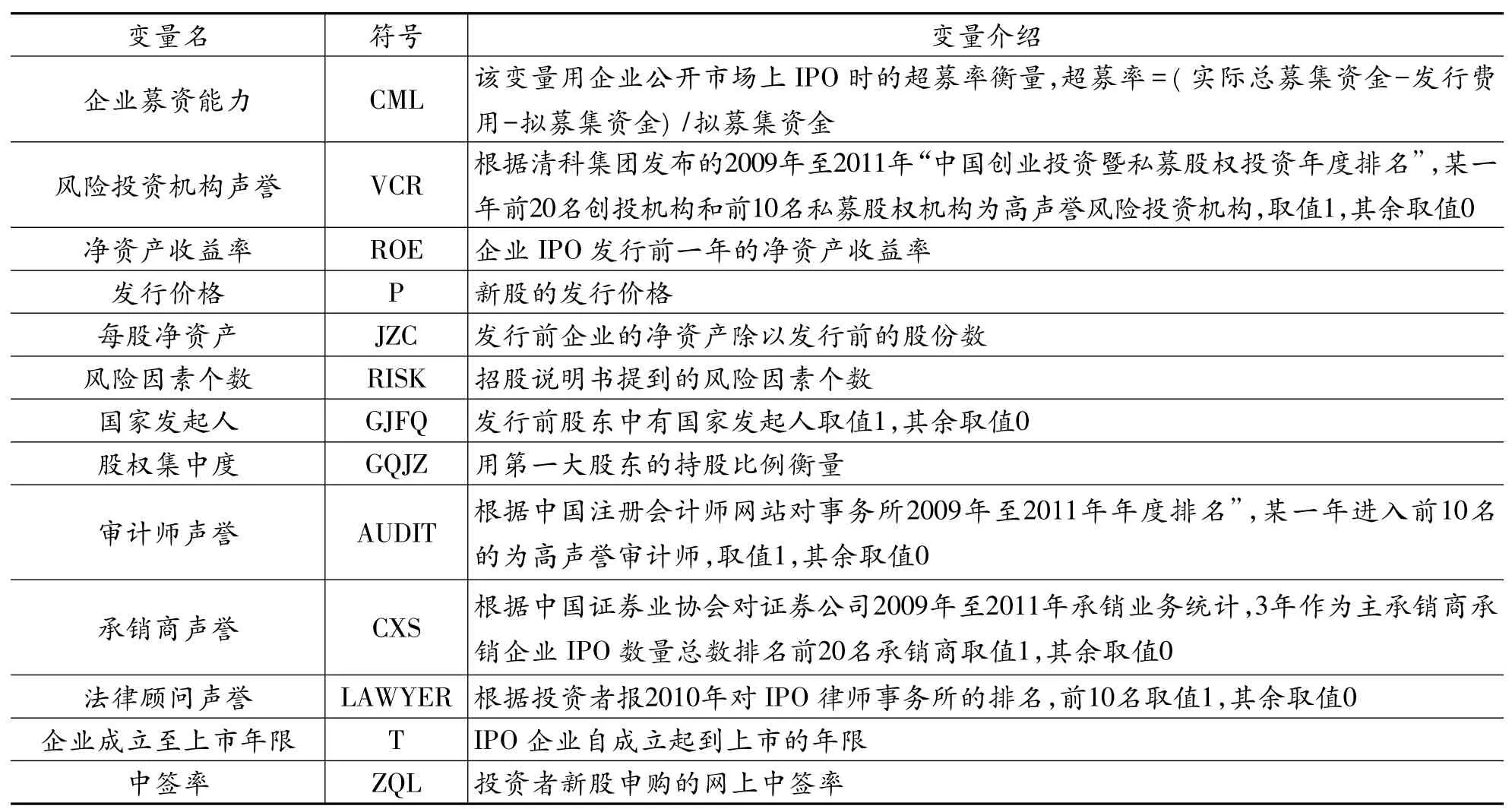

表1是实证过程中涉及到变量的名称和介绍。

表1 变量名称与介绍

(三)实证结果

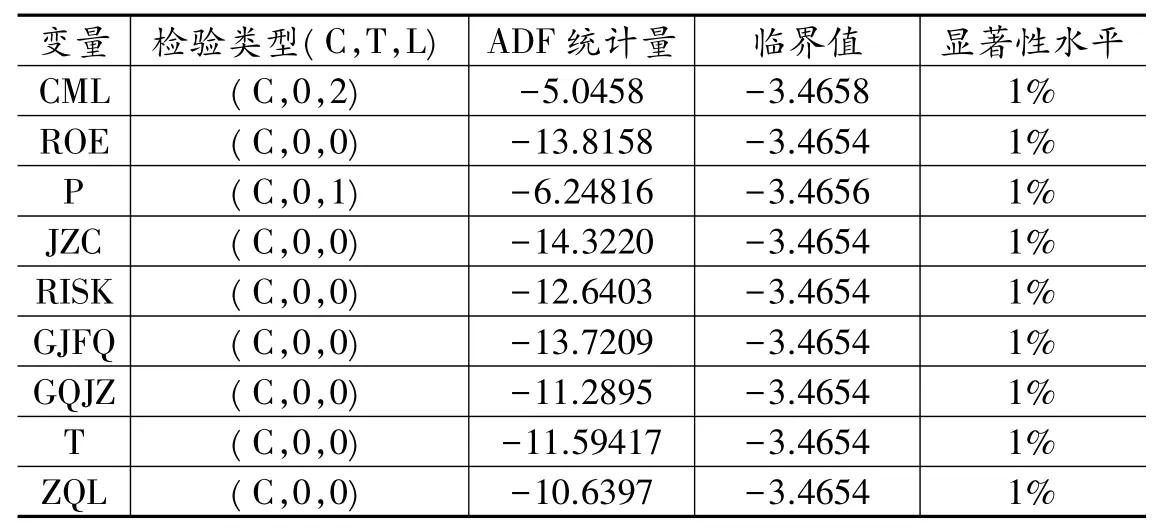

表2 ADF检验结果

使用不平稳变量构建回归模型容易产生伪回归,因此在估计计量模型之前,需要对各变量进行单位根检验。ADF检验是平稳性检验的主要方法,对变量ADF检验如表2所示。

表2显示各变量都通过了平稳性检验,可直接用于构建回归模型。在建模过程中如果发现异方差,则利用原回归模型残差序列的绝对值倒数序列作为权重进行加权最小二乘估计消除异方差。模型中解释变量之间的相关系数显著低于Lind等(2011)[33]提出的共线性门槛值0.7,缓解了对变量间多重共线性问题的担忧。①为减轻模型的多重共线性问题,本文在模型设置时不将相关系数大的两个变量同时作为解释变量。通过计算各个变量的相关系数,发现以下变量之间的相关系数大于0.3,即发行价格P和超募率CML的相关系数为0.4311,发行价格P和净资产收益率ROE的相关系数为0.4379,中签率ZQL和净资产收益率ROE的相关系数为0.3261,其他变量间的相关系数低于0.3。为了使模型的结论可靠起见,本文也选择其他解释变量的替代指标进行稳健性检验,如股权集中度选用前三大股东持股比例总和替代第一大股东持股比例进行建模,结果显示得出结论基本可靠。模型估计的结果如表3所示。

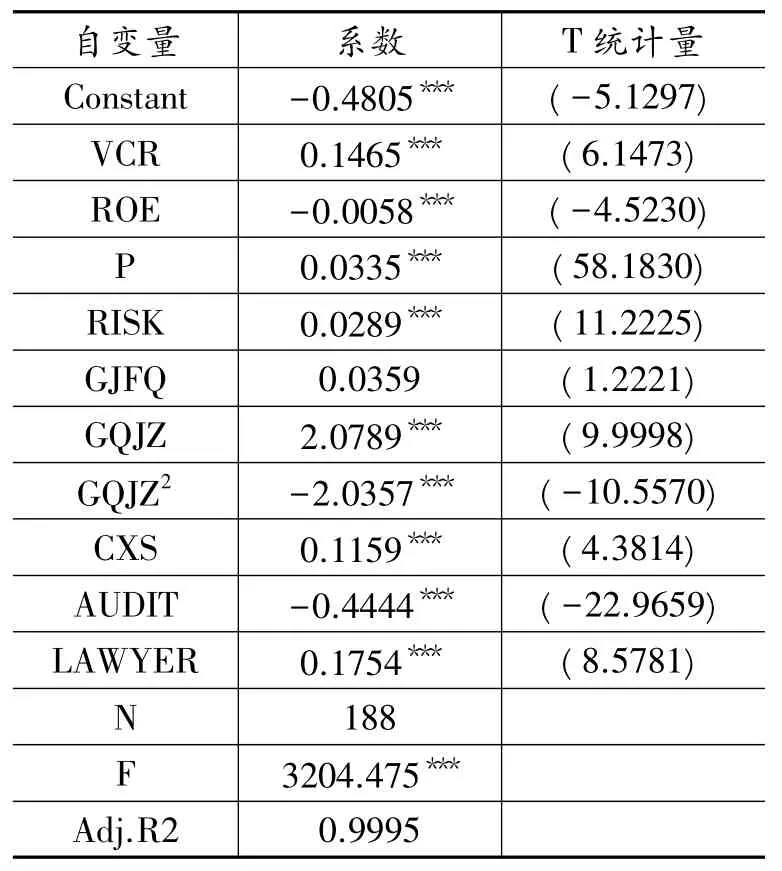

表3 线性回归模型的估计结果

表3显示模型结果较为理想,除了变量国家发起人的系数没有通过显著性检验外,其他变量都通过了5%的显著性水平检验。因此可以得到以下结论:

第一,风险投资机构声誉的系数为正,表明风险投资机构声誉对企业IPO时的超募率有显著正向影响,即相比于普通风险投资机构参股的企业,由高声誉风险投资机构参股的企业在首次公开发行时更受新股申购者欢迎,能够募集更多资本,也即高声誉风险投资机构参股能够提升企业公开市场募资能力。假设1得以验证。

第二,发行前的净资产收益率的系数为负,表明IPO企业发行前的良好财务状况并非是触动投资者申购新股的原因,这可能与创业板市场上投资者的价值投资理念不浓厚,投机和炒作氛围较浓有关。

第三,企业发行价格的系数为正,表明股票发行价格对超募率有显著的正向影响。这是因为在创业板新股发行普遍能成功的背景下,当总股本是一定时,新股发行价格越高,则实际募资也越多。

第四,招股说明书上提到的企业可能面临的风险因素个数对超募率有显著正向影响。企业面临的风险个数越多,意味着未来的经营不确定因素越多,在一般情况下这类企业是不受欢迎的。然而结果显示企业风险因素个数披露的越多对资金超募有正向影响,一定程度上是因为披露的风险个数能向投资者释放出该企业比较客观和真实地传递了可能存在风险的信号,容易赢得投资者信任。

第五,国家发起人的系数为正,这意味着当IPO企业的发起人里有国家政府相关部门或政府所有的公司时,新股申购者特别是证券投资基金、社保基金等网下申购的机构投资者认可政府相关部门或所属公司在推动IPO企业发展上的角色。在中国处于转型时期,具有国有成分或政治关联在一些情况下对企业开展业务和提高绩效有正向作用。然而该变量不显著为正,这也反映了申购者对IPO企业的发起人里是否有国有成分并未过度关注。

第六,股权集中度的系数为正,该变量的二次方系数为负,且都通过显著性检验,意味着股权集中度与超募率之间存在倒U型关系。随着第一大股东持股比例的上升,超募率会越来越大;当第一大股东持股比例到了51%时,超募率的值最高;随后超募率随着第一大股东持股比例的提高而下降。这表明第一大股东持股越低和持股越高都不受新股申购者的欢迎,而在持股比例为51%左右的区间内更受投资者认可。第一大股东持股比例过低不受投资者欢迎的可能原因在于第一大股东一般是创始人或创始团队,他们在高科技型企业成长和发展上具有举足轻重的地位。一方面,如果创始人或团队的股权比例太低,将影响其创业的积极性和努力度,进而负面影响企业的绩效;另一方面,第一大股东持股比例过低意味着该企业未来将可能面临着较为严重的所有者和经营者之间的委托代理问题,最终导致这类企业的新股不受欢迎。当一个公司的第一大股东的持股比例过高,则意味着该公司可能存在着严重的控股股东与中小股东之间的委托代理问题,控股股东可能会侵害中小股东的利益,从而导致该企业在新股发行时受欢迎度降低。

第七,企业IPO上市涉及到的中介服务机构声誉对企业的资本超募有显著影响。承销商声誉对企业IPO的资金募集量有着正向的显著影响。这与陈见丽(2012)[34]等文献的结论一致,即承销商声誉与超募显著正相关,聘请高声誉承销商的IPO企业融资能力更强,拥有更高的超募率。此外,律师事务所声誉对企业IPO的资金募集有显著正向影响,而会计师事务所声誉却对企业资本超募具有抑制作用。

(四)稳健性检验

表4 稳健性检验结果

超募率是企业公开市场上募资能力在结果上的某种体现,模型以超募率作为被解释变量能直接展现高声誉风险投资机构参股对企业募资能力的影响,但仍有必要选择其他能衡量企业募资能力的指标进行稳健性检验。企业的发行定价是反映企业受机构投资者等欢迎程度的指标,在一定程度上能体现企业首次公开募资能力,并能成为企业最终募资表现的预示指标。由于在中国证券市场上很少出现破发情形,因此新股发行定价高低更将直接影响企业募资额。一方面,Lee和Wahal(2004)[35]指出低声誉风险投资机构为了将来能筹集更多资本,愿意接受更低抑价推动企业上市以提升声誉,但高声誉风险投资机构由于已经具有良好声誉,再募集资本时会比较顺利,因此并不太愿意接受过低的发行价格。另一方面,高声誉风险投资机构长期与投资银行、公募基金等机构保持较好关系,因此高声誉风险投资机构参股的企业在询价时更受这类机构信任和欢迎,新股发行定价可能会更高。为了验证高声誉风险投资机构参股对企业首次公开募资能力具有正向影响结论的可靠度,本文进一步检验高声誉风险投资机构参股能否带来企业更高的发行定价。本文以企业发行价格为被解释变量,以风险投资机构声誉为解释变量,并通过参考Lee和Wahal (2004)[35]、王欣荣(2014)[26]56等成果,选择相应的控制变量构建回归模型进行稳健性检验,结果如表4所示。

表4显示风险投资机构声誉VCR前面的系数为正且通过了显著性检验,表明引入越高声誉风险投资机构的企业比引入普通风险投资机构的企业在新股发行定价上更具优势,可以定价更高。此外,本文还选择了能够反映新股受投资者欢迎度的网上中签率ZQL作为被解释变量构建模型,结果同样显示高声誉风险投资机构参股的企业在IPO时的网上中签率越低,即越受投资者欢迎。由此,稳健性结果检验显示出风险投资机构声誉能正向影响企业公开市场的募资能力,高声誉风险投资机构参股的企业首次在公开市场上的募资表现更为优异。

四、结论、建议与展望

本文从数理角度解析了在增值服务能力上具有高声誉风险投资机构受企业家青睐的原因,揭示了高声誉风险投资机构更能提升企业公开市场上募资能力的机理,然后利用中国创业板IPO数据对风险投资机构声誉影响企业募资能力进行实证检验,得出的主要结论归纳如下:(1)企业家在做出引入风险资本的决策时更希望引入增值服务能力上具有高声誉的风险投资机构。而风险投资机构的高声誉水平能向市场释放出增值服务能力强的信号,因此使得企业家可以借助声誉机制搜索和甄别出高质量风险投资机构。(2)在拥有由企业家让渡的更高股权比例激励下,高声誉风险投资机构将更加积极地为企业成长、未来上市融资等方面提供优质增值服务,由此高声誉风险投资机构参股将使企业在IPO时具有更强的募资能力。(3)由高声誉风险投资机构参股的企业在IPO时具有更高的超募率,在新股发行定价上更具优势,首次在公开市场上募资表现更为优异。这也意味着在导致中国创业板市场IPO时常出现的高超募率和高发行价现象的影响因素之中,高声誉风险投资机构参股也是重要原因。

本文研究结论对企业家和风险投资机构的决策具有一定借鉴价值。首先,对于企业家而言,无论是为了提升企业绩效,还是为了推动企业公开市场上市并且有更为良好的募资表现,选择在增值服务上具有高声誉的风险投资机构是有必要的;在引入风险资本时,企业家让渡给高声誉风险投资机构的股权比例并非越低,就越符合企业家利益,可以考虑让渡给高声誉风险投资机构更多的但不超过50%的股权比例。其次,对于风险投资机构而言,应该认识到声誉是重要的无形资产,有必要在投资实践中积极构建和维护;认识到声誉是谈判力的重要来源,越高的声誉将使得其在投资合约签订中更容易从企业家那里获得相对更高比例股权,但是期望获得超过50%的企业股权比例也不一定是理性的选择行为,因为这会大大降低企业家努力程度。

本文也存在一定不足。由于中国证券市场上风险投资机构在企业IPO前的突击入股现象时有发生,而风险投资机构在企业上市前不同的持有期会导致企业享受的增值服务存在差异,然而考虑到排除突击入股的标准难以界定,本文在实证中并没有反映风险投资机构突击入股的情况。实证中在选用风险投资机构声誉衡量指标上直接借用清科集团发布“中国创业投资暨私募股权投资年度排名”,把解释变量设置为虚拟变量形式。虽然这在一定程度上能反映风险投资机构声誉对被解释变量的影响,但是如果其声誉选用非虚拟变量形式可能会得出更具说服力的结论,因此未来可以考虑采用风险投资机构声誉指数衡量该变量进行相关研究。此外,本文仅仅分析了单一风险投资机构参股对企业公开市场募资能力的影响,为了更贴近实际,后续研究中也有必要进一步考虑多家风险投资机构联合投资对企业公开市场募资能力的影响。

参考文献:

[2]GOMPERS P.Optimal Investment,Monitoring,and the Staging of Venture Capital[J]Journal of Finance,1995,50(5):1461-1489.

[3]HELLMANN T,PURI M.Venture Capital and the Professionalization of Start-up Firms:Empirical Evidence[J].The Journal of Finance,2002,57(1):169-197.

[4]BAKER M,GOMPERS P.The Determinants of Board Structure at the Initial Public Offering[J].Journal of Law and Economics,2003,46(2):569-598.

[5]BENJAMIN H,RIITTA K,JEFF R.How Do Social Defenses Work?A Resource-dependence Lens on Technology Venture,Venture Capital Investors and Corporate Relationships[J].Academy of Management Journal,2014,57(4):1078-1101.

[6]LINDSEY L.Blurring Firm Boundaries:The Role of Venture Capital in Strategic Alliances[J].The Journal of Finance,2008,63 (3):1137-1168.

[7]POPOV A,ROOSENBOOM P.Venture Capital and New Business Creation[J].Journal of Banking&Finance,2013,37(12): 4695-4710.

[8]焦跃华,黄永安.风险投资与公司创新绩效——基于创业板公司的经验分析[J].科技进步与对策,2014(5):84-89.

[9]PURI M,ZARUTSKIE R.On the Life Cycle Dynamics of Venture-Capital and Non-Venture-Capital-Financed Firms[J].Journal of Finance,2012,67(6):2247-2293.

[10]PAGLIA JK,HARJOTO M A.The Effects of Private Equity and Venture Capital on Sales and Employment Growth in Small and Medium-sized Businesses[J].Journal of Banking&Finance,2014,47(10):177-197.

[11]HOCHBERG Y.Venture Capital and Corporate Governance in the Newly Public Firm[J].Review of Finance,2011,16(2):429 -480.

[12]SMITH R,PEDACE R,SATHE V.Venture Capital:Performance,Persistence,and Reputation[R].Working Paper,University of California,Riverside,2009.

[13]LUUKKONEN T,DESCHRYVERE M,BERTONI F.The Value Added by Government Venture Capital Funds Compared with Independent Venture Capital Funds[J].Technovation,2013,33(4):154-162.

[14]BERTONI F,TYKVOVT.Does Governmental Venture Capital Spur Invention and Innovation?Evidence from Young European Biotech Companies[J].Research Policy,2015,44(4):925-935.

[15]陈伟.风险投资的资本来源影响企业技术创新的机理分析和实证研究——基于非资本增值视角[J].商业经济与管理,2013(9):87-96.

[16]GUO D,JIANG K.Venture Capital Investment and the Performance of Entrepreneurial Firms:Evidence from China[J].Journal of Corporate Finance,2013,22(9):375-395.

[17]CROCE A,MARTí J,MURTINU S.The Impact of Venture Capital on the Productivity Growth of European Entrepreneurial Firms:‘Screening’or‘Value Added’Effect?[J].Journal of Business Venturing,2013,28(4):489-510.

[18]BETTIGNIES J E,BRANDER J A.Financing Entrepreneurship:Bank Finance versus Venture Capital[J].Journal of Business Venturing,2007,22(6):808-832.

[19]CABLE D M,SCOTT S A.Prisoner's Dilemma Approach to Entrepreneur-Venture Capitalist Relationship[J].The Academy of Management Review,1997,22(1):142-176.

[20]FOMBRUN C J.Corporate Reputations as Economic Assets[M]//HITT M A,FREEMAN R E,HARRISON J S.The Blackwell Handbook of Strategic Management.MA:Blackwell,2001:289-312.

[21]NAHATA R.Venture Capital Reputation and Investment Performance[J].Journal of Financial Economics,2008,90(2):127-151.

[22]沈丽萍.风险投资对中小企业自主创新的影响——基于创业板的经验数据[J].证券市场导报,2015(1):59-64.

[23]张学勇,廖理,罗远航.券商背景风险投资与公司IPO抑价——基于信息不对称的视角[J].中国工业经济,2014(11): 90-101.

[24]李曜,王秀军.我国创业板市场上风险投资的认证效应与市场力量[J].财经研究,2015(2):4-14.

[25]吴超鹏,吴世农,程静雅,等.风险投资对上市公司投融资行为影响的实证研究[J].经济研究,2012(1):105-119,160.

[26]王欣荣.金融中介机构声誉对IPO融资超募有抑制作用吗[J].经济问题,2014(3):54-60.

[27]KRISHNAN C N V,IVANOV V,MASULIS R,et al.Venture Capital Reputation,Post-IPO Performance and Corporate Governance[J].Journal of Financial and Quantitative Analysis,2009,46(5):1295-1333.

[28]张学勇,廖理.风险投资背景与公司IPO:市场表现与内在机理[J].经济研究,2011(6):118-132.

[29]张亦春,洪图.创业板IPO市盈率与超募率的影响因素研究——基于券商声誉及私募股权投资的实证分析[J].厦门大学学报:哲学社会科学版,2012(3):42-49.

[30]MICHAELY R,SHAW W H.Does the Choice of Auditor Convey Quality in an Initial Public Offering?[J].Financial Management,1995,24(4):15-30.

[31]TITMAN S,TRUEMAN B.Information Quality and the Valuation of New Issues[J].Journal of Accounting and Economics,1986,8(2):159-621.

[32]COATES J.Explaining Variation in Takeover Defenses:Blame the Lawyers[J].California Law Review,2001,89(5):1301-1421.

[33]LIND A,MARCHAL W,MASON R.Statistical Techniques in Business and Economics[M].New York:MaGraw-Hill/Irwin,2011:535.

[34]陈见丽.承销商声誉、融资超募与超募资金使用效率——基于我国创业板上市公司的经验证据[J].经济社会体制比较,2012(3):47-57.

[35]LEE P M,WAHAL S.Grandstanding,Certification and the Under-pricing of Venture Backed IPOs[J].Journal of Financial Economics,2004,73(2):375-407.

(责任编辑毕开凤)

国际经济与贸易

Could the Equity Participation of High-reputation Venture Capital Firms Enhance Enterprises'Capacity of Fundraising in Capital Markets?

——The Evidence from IPOs in Chinese Growth Enterprises Market

ZHENG Xiu-tian1,2,XU Yong-bin3

(1.School of Business Administration,Zhejiang Gongshang University,Hangzhou 310018,China; 2.Qianjiang College,Hangzhou Normal University,Hangzhou 310036,China; 3.School of Finance and Accounting,Zhejiang Gongshang University,Hangzhou 310018,China)

Abstract:The paper examines the effect of equity participation of venture capital firms on enterprises'capacity to raise capital in securities markets considering venture capital firms'reputation is heterogeneous.Through building mathematical models,the results show the mechanism that high-reputation venture capital firms can do better in enhancing enterprises'fundraising;after analyzing related data of IPOs(including over-raised capital ratio)in Chinese growth enterprises market,it shows that high-reputation venture capital firms can more positively provide high quality value-added services for companies to be listed under the incentive that entrepreneurs are willing to assign high equity ratio;enterprises backed by high-reputation venture capital firms have better fundraising capacity in the securities markets.

Key words:venture capital firms;reputation;enterprises'capacity of fundraising;over-raised capital rate;issue price

作者简介:郑秀田,男,博士研究生,讲师,主要从事金融市场与财务治理研究;许永斌,男,教授,管理学博士,主要从事公司治理与财务战略研究。

基金项目:浙江省高校人文社会科学重点研究基地“浙江工商大学工商管理学科”重大项目资助(JYTgs20141301);浙江省自然科学基金项目“集群企业创新网络与创新搜索的互动机制研究——以浙江省为例”(LQ13G020019);浙江省自然科学基金项目“家族企业关系型控制权配置、内部代理冲突及治理效率研究”(LY13G020009)

收稿日期:2015-02-10

中图分类号:F830.59

文献标识码:A

文章编号:10002154(2015)07005609