基于Logistic模型的小微企业信用风险度量研究

【摘要】本文通过对小微企业信贷特征及国内外主流信用风险度量方法的对比分析,筛选出适用于我国小微企业信用风险度量的Logistic模型。利用从银行取得的94个小微企业信贷样本,综合企业的财务及非财务信息,进行了Logistic模型的构建和检验。实证结果表明,该模型对于小微企业的信贷违约概率具有较高的正判率。

【关键词】小微企业 信用风险 违约概率 Logistic模型

一、引言

随着数量和规模的不断增长,小微企业已经成为促进我国经济快速、持续发展的重要力量,而从金融机构所获取的较少的信贷额度已成为制约其发展的主要因素。究其原因,小微企业贷款的高风险应是重要原因。风险偏高一方面是由小微企业的经营特点所决定的,另一方面是由于我国大部分商业银行针对小微企业的信用风险评价体系并不完善,风险度量的精度无法得到保证。然而,在金融脱媒、利率市场化以及国家政策引导的背景下,银行势必在规避风险、应对监管的同时,将目光放在开拓小微企业信贷市场上。但是,目前我国商业银行针对小微企业信用风险的评估,仍主要使用传统的信用风险评分方法,对现代信用风险度量技术的研究和应用尚处在起步阶段。因此,基于理论和实证的高度,研究和分析适用于我国小微企业的现代信用风险度量方法,具有一定的理论和现实意义。

二、小微企业信用风险度量方法的对比及选择

(一)小微企业的信贷特征

小微企业的产品单一、灵活性强、投资规模小、运营不规范等经营特征,决定了它们拥有与大中企业差异明显的信贷特征。首先,小微企业贷款需求以短期流动资金为主,且金额小、频率高。小微企业的生产和销售具有较强的随机性和紧迫性,信贷需求往往无计划,资金需求非常频繁,但其经营规模不大,单笔资金需求金额往往较小。其次,对小微企业贷款效率低、成本高。小微企业贷款金额少而笔数多,银行却需要履行与大中企业一样的信息收集与信贷审批程序,造成较高的信贷费用。最后,与大中企业相比,贷款信息不对称。小微企业的治理结构不够完善,对外信息披露不清晰,银行人员难以对企业的状况和资金的流动进行足够的了解,加剧了企业融资难的困境和银行信贷风险程度。

(二)信用风险度量方法对比分析

国内外对于信用风险度量的研究,大致经过了传统的专家判断法、信用评分方法、现代风险度量模型等几个阶段。较早的专家判断法,主要依靠专家根据自己的经验对企业进行信用评价,具有过高的主观性,不能满足现实需求。信用评分方法是种类最多、使用最广的信用风险度量方法,主要运用数理统计方法建立回归模型,进而通过计算违约概率来评估信用风险,如Logit模型、多元判别分析、Probit模型和人工智能方法等。20世纪90年代以来,现代信用风险度量模型获得了迅速发展,如基于期权理论的KMV信用监控模型、基于信用风险VaR的Credit Metrics模型、基于信用等级变迁的CPV信贷组合、基于财产保险精算的Credit Risk+模型等。

由于专家判断法精度太低,而现代风险度量模型对于金融数据依赖较大,国内外对于小微企业信用风险度量的研究和应用,集中于使用基于统计判别方法的预测模型。其中,由于Logistic回归模型对数据的要求不严,不需要保持自变量与因变量的线性关系,也不需要满足正态分布,并且能够解决部分因变量是非财务指标的问题,因此比较适用于小微企业信用风险度量。

(三)Logistic回归模型简介

Logistic回归模型比较常见的非线性概率模型,对于信用风险的度量有着三方面的特点:第一,自变量的类型(离散、连续或虚拟变量等)不会影响到模型的应用;第二,能够使求得的预测概率值处在[0,1]区间内;第三,能够在因变量为二分类变量的情况下把问题转变为对发生概率的理论解释。它以计算某种状态或者属性的概率为目标,其采用函数的形式如下:

Logistic模型直接预测了事件发生的概率P,它的值介于0到1之间。在预测违约概率时候,P值越接近于1就表示违约的可能性越大,越接近0则表示违约的可能性越小。

三、实证检验

(一)样本选取及违约定义

本文选取了某银行2013~2013年的94个制造业和批发零售业的小微企业信贷样本,其中包含47个违约样本。根据银行信贷情况,将因变量在违约时定义为1,不违约时定义为0。

(二)财务及非财务指标选取

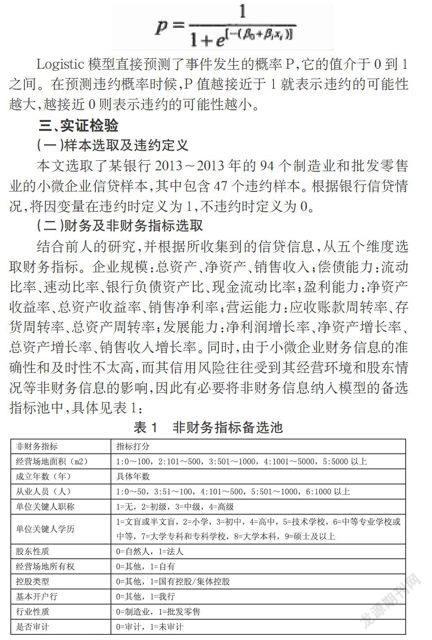

结合前人的研究,并根据所收集到的信贷信息,从五个维度选取财务指标。企业规模:总资产、净资产、销售收入;偿债能力:流动比率、速动比率、银行负债资产比、现金流动比率;盈利能力:净资产收益率、总资产收益率、销售净利率;营运能力:应收账款周转率、存货周转率、总资产周转率;发展能力:净利润增长率、净资产增长率、总资产增长率、销售收入增长率。同时,由于小微企业财务信息的准确性和及时性不太高,而其信用风险往往受到其经营环境和股东情况等非财务信息的影响,因此有必要将非财务信息纳入模型的备选指标池中,具体见表1:

(三)模型的建立及检验

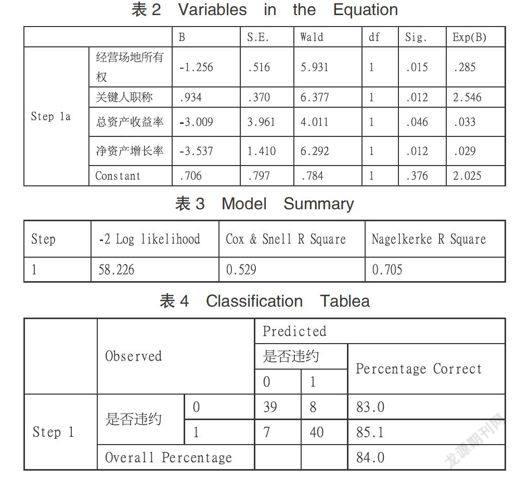

首先,对各个自变量进行单因素T检验,剔除对因变量不显著的指标,余下净资产收益率、总资产收益率、净资产增长率、关键人职称、经营场地所有权等五个指标。其次,对筛选出的指标进行相关性分析,而净资产收益率和总资产收益率高度相关,经选择,剔除净资产收益率。最后,再次将剩余的四个指标进行Logistic回归建立模型,结果如下:

由表2可以看出,在0.05的显著性水平下,四个自变量都是显著的,可以写出Logistic的方程:P=exp(0.706-1.256*经营场地所有权+0.934*关键人职称-3.009*总资产收益率-3.537*净资产增长率)/[1+exp(0.706-1.256*经营场地所有权+0.934*关键人职称-3.009*总资产收益率-3.537*净资产增长率)]。方程表明,违约概率与经营场地所有权、总资产收益率、净资产增长率成反比,而与关键人职称成正比。由表3可以看出,Nagelkerke R Square值为0.705,说明模型具有较好的拟合度。由表4可以看出,对“y=0”一类的正判率为88.0%,对“y=1”一类的正判率为85.1%,总的正判率为84%,说明模型的拟合效果较好。

四、结论与展望

本文通过对小微企业信用风险特征及度量方法的对比分析,并选取Logistic模型进行实证检验,结果表明,该方法适用于我国小微企业的信用风险度量。根据实证结果,小微企业的违约概率与经营场地所有权、总资产收益率、净资产增长率成反比,与关键人职称成正比。同时,本文也存在一些需要改进的地方,比如样本选取的代表性不够、没有考虑宏观经济因素等,有待于后续研究。

参考文献

[1]胡建生,葛扬,陆彩兰.内部评级法在信用风险评估中的运用及挑战[J].现代管理科学.2012(2):9-11.

[2]夏红芳.商业银行信用风险度量与管理研究[D].南京航空航天大学博士学位论文,2007.8.

[3]赵轲轲,毛加强.信用风险中违约概率的测算模型研究——兼论我国商业银行基于巴塞尔新协议的内部评级法.郑州大学学报(哲学社会科学版),2007.40(3):68-72.

作者简介:曹明生(1989-),男,河南周口人,福州大学经济与管理学院会计学硕士研究生,研究方向:财务管理。