关系信贷能缓解中小企业的金融约束吗?

黄安仲, 胡楚阳

(1.江苏师范大学 淮海发展研究院,江苏 徐州 221009; 2.湖南农业大学 经济管理学院,湖南 长沙 410128)

关系信贷能缓解中小企业的金融约束吗?

黄安仲1, 胡楚阳2

(1.江苏师范大学 淮海发展研究院,江苏 徐州 221009; 2.湖南农业大学 经济管理学院,湖南 长沙 410128)

由于信息不对称,中小企业受到金融约束,只能依赖内源融资。关系信贷理论表明,中小企业可以通过与银行建立密切关系而缓解金融约束。本文以江苏省为例,研究关系信贷能否缓解中小企业的金融约束。研究表明,关系信贷能缓解中小企业的金融约束,但是缓解的程度与区域经济发展水平存在关系。

金融约束;内源融资;关系信贷

1 引言

由于信息不对称,中小企业难以通过交易型信贷获得融资,这是中小企业金融约束的重要原因。因此,解决信贷中的信息不对称是缓解中小企业金融约束的重要方法。从20世纪90年代开始,关系信贷(Relationship Lending)引起了学术界和银行业的广泛关注,并认为关系信贷不仅能解决委托代理和信息不对称问题,也是银行解决竞争压力的良好策略。关于关系信贷,学术界还存在几点争论:

其一,关系信贷能否解决信息不对称问题。Rajan[1]研究发现,与借款人保持密切关系有利于银行监管和筛选客户,并导致较低的违约概率,因此,关系信贷有助于解决信息不对称问题,也是银行与小公司保持密切关系的原因之一。在最优债务结构模型中,Boot和Thakor[2]研究发现,当公司因流动性问题违约时,抵押资产清算价值和效率都降低了。如果公司与银行保持密切关系的话,则公司资产结构能得到优化。Gines和Pedro[3]也有类似的研究结论。然而,Berger和Gregory[4]的研究表明,关系借贷影响了商业银行对客户的筛选。特别是在多重借贷(Multiple Lending)中,因为监管成本,商业银行获得借款人信息的激励较低,因为获得借款人信息的成本由商业银行支付,而好处却跟其他银行共享。因此,关系信贷不能解决信息不对称问题。

其二,关系信贷是增加了还是降低了信贷质量。Diamond和Raghuram[5],Petersen和Rajan[6]认为,与银行贷方更加紧密的关系降低了借款人遇到金融危机的可能性,因为更高的贷方关系改善了银行监管,并降低了监管成本,从而提高了信贷质量。但是Boot[7],Rajan[1],Bond和Meghir[8]研究发现,与银行的密切关系可能激励公司使用更加高档的私人信息,并引起无效的投机和套牢问题(Hold-up Problems),因此降低了信贷质量。Westhead和Storey[9],Zurtskie[10]研究发现,在长期关系中,关系信贷会导致负向套牢现象,因此,密切的关系使得借款人在借贷中具有排他性,这可能导致贷款人为非盈利项目再注资,并因此降低了公司避免金融危机的机会。在牢固关系中的债务重新谈判的便利可能负向影响贷款人加强信贷约束的努力。

其三,关系信贷与借款人违约风险之间的关系也不清楚。Oliveira和Fortunato[11],Ongena和Smith[12]研究显示,多重的借款实践与无风险的公司联系在一起,这支持了这样的假设:如果涉及大量的借款人,对借款人的监管将弱化,从而导致公司的道德危机,增加了违约风险。关系信贷还具有另一个特殊的缺点,即软预算约束和流动性风险。债权人密切关系有利于债务重新谈判,借款人可能因逆向激励而采取机会主义行为和冒险政策,因此增加违约的风险。另外,流动性风险可能使得公司倾向于与更多的银行保持关系。Petersen和Rajan[13],Schaller[14]研究显示,如果存在一个银行关系破裂的概率,借款人将面临着严重的逆向选择问题,因为外在的贷款人具有较少的信息,并且如果信贷逆向选择问题严重,尽管信息不对称,公司通过与多个银行建立关系将获得好处。多重信贷(Multiple Lending)可能是个严重的问题。

可见,关于关系信贷研究还存在许多模棱两可之处,特别是关系信贷能否解决信息不对称问题。如果关系信贷不能解决信息不对称问题的话,那么,公司和银行在实践中就没有必要保持密切关系了;反之,关系信贷如果能解决信息不对称问题,则中小企业可以通过与银行保持密切关系而缓解金融约束。Berger等[15],Shannon[16]的研究表明,关系信贷能否解决信息不对称问题,取决于多种因素,如金融市场结构和经济发展水平等。

由于信息不对称,中小企业主要依赖内源融资(Inside Finance)。因此,中小企业的投资必然对企业的现金流高度敏感。Fazzari等[17]较早关注这个问题。根据他们的研究,信息不对称导致公司面临金融约束,而金融约束使得公司投资对内源融资极其敏感。随后很多文献证明了这种关系,如Alti[18],Audretsch和Elston[19],Fazzari等[20],Gilchrist和Himmelberg[21],Gomes[22],Greenbaum等[23]的研究。因此,本文通过检验中小企业的投资与现金流之间的关系,检验金融约束的存在性,并比较存在关系信贷和不存在关系信贷条件下金融约束的表现情况,从而判断关系信贷能否缓解金融约束。由于经济发展水平在关系信贷缓解金融约束中可能存在影响,因此,本文选择两组样本,即经济发达地区和不发达地区。

2 计量模型

(1)

其中L是劳动投入;pI是资本价格;p是公司产出的价格;w是劳动力工资;F(Kt,Lt)是固定回报的生产函数;1/2bKt[(I/K)t-c]2是调节成本函数,b是调节系数,c是固定成本。我们假设该函数与变量K和L是线性齐次的关系。K和I的一阶条件为

(2)

∂Πt/∂Kt=pt(Y/K)t-pt(∂Πt/∂Kt)(L/K)t+bpt(I/K)2-bc(I/K)t

(3)

其中Y=F(Kt,Lt)是本公司总产出;因此,没有金融约束的欧拉方程是

(I/K)t+1=c(1-φt+1)+(1+c)φt+1(I/K)-φt+1(I/K)2-(φt+1/b)(CF/K)t+ (φt+1/b)Jt+[φt+1/b(ε-1)](Y/K)t- [(1+rt)vt/b(1-δ)](D/K)2+vt+1

(4)

(5)

其中I是投资支出;K是资本存量;CF是现金流;Y是销售;D是总债务;d和η分别是时间效应和个人效应;u是随机项。我们用这个实证模型研究两个问题:其一,融资的区域差异性;其二,金融约束在区域融资差异性中的作用。

为了考察经济发展水平在关系信贷缓解金融约束中的作用,我们在模型中引入现金流和虚拟变量M的乘积项。对经济落后地区,M取值为1;对经济发达地区,M取值为0。本文研究的问题是关系信贷能否缓解中小企业的金融约束,并用公司的投资对公司的现金流敏感程度表示公司投资对内源融资的依赖性,从而判断公司的金融约束。为了检验公司投资支出对现金流的敏感性,我们在先前的实证模型中引入现金流和关系信贷虚拟向量S=[X1,X2]T的乘积项。我们用公司的银行债务与总债务比X1以及公司与银行关系维持时间X2这两个指标表达公司与银行的关系密切程度。当两个指标超过某个门槛值的时候,则表现公司与银行关系密切,反之则表明公司与银行关系不密切。如果公司与银行有密切关系,则虚拟变量取值为1,否则取值为0。因此,包含经济发展水平和关系信贷的计量模型为

(6)

3 数据和实证结果

变量用对数表达,且各个变量数值的选取方法如下:毛固定投资I选用公司每年的投资额;资本存量K选用当年的投资额与上一年度的资产存量之和;现金流CF选用年度公司毛收入减去固定资产折旧;净销售Y选用公司年度净收入;总债务D选用公司年度的短期债务与中长期债务之和。

本文实证研究的数据来自苏南和苏北各年统计年鉴。苏南用苏州和无锡做代表,苏北则选宿迁和连云港为代表。变量的统计值用地区的平均值。样本期间从2001年第一季度到2014年第二季度。本文以年销售收入量作为中小企业的判断标准,年销售收入在300~1000万之间的为中小企业。

由于企业和银行关系的向量S=[X1,X2]T的门槛值的选择比较困难,因此,本文分别设定X1取值30%、50%和75%;X2分别取值2、5和8年。按照一阶差分变量在GMM估计中作为工具,我们采用Arellano-Bond方法处理动态面板数据。除了F检验,本文还给出了Sargan和AR检验。

表1 经济水平、关系信贷及金融摩擦的关系估计:X1=0.3

注:结果是通过GMM方法估计出来的,其中a、b分别代表99%和95%显著水平,括号中是标准差。下同。

表2 经济水平、关系信贷及金融摩擦的关系估计:X1=0.5

续表2

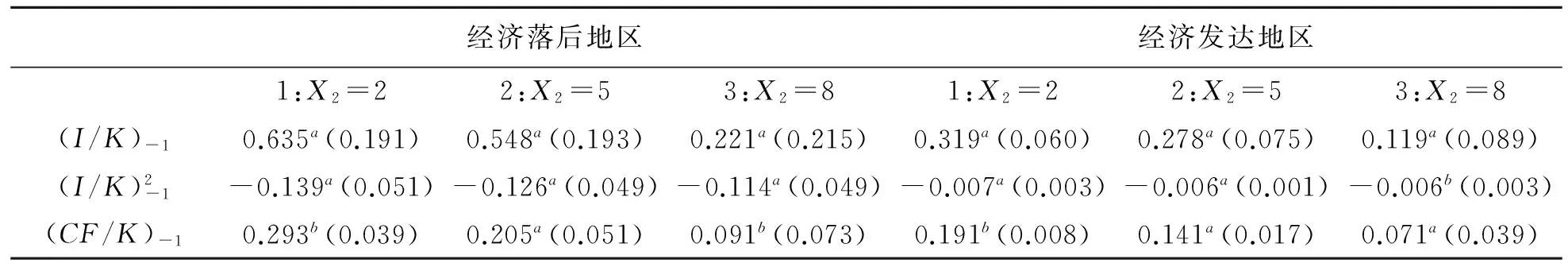

表3 经济水平、关系信贷及金融摩擦的关系估计:X1=0.75

表1对应的是变量X1=0.3,而X2分别取值2、5和8年的估计结果。表2和表3分别给出X1取值0.5和0.75情况下的估计结果。因此,通过表中的经济发达地区和经济落后地区的估计结果对比,我们可以发现经济发展水平在关系信贷缓解金融约束中的作用。而通过同一表中第1、2和3栏对比,我们可以发现,公司与银行关系维系的时间长短在缓解金融约束中的作用;而通过三个表对应的1、2和3栏对比,我们能看出在公司与银行关系维系时间既定的情况下,公司银行关系在缓解金融约束中的作用。结果表明:

(1)同一表内,落后地区的第1、2和3栏数值的绝对值系统地大于经济发达地区对应位置的数值的绝对值。这表明,落后地区公司的投资支出对公司现金流的敏感程度大于经济发达地区的敏感程度。也就是说,落后地区的金融约束较为显著。

(2)同一表内,无论对于经济落后地区还是经济发达地区,统计数值在第1、2和3之间逐渐递减。这表明,公司与银行关系维系得时间越长,公司投资支出对公司的现金流越不敏感。也就是说,公司与银行保持较长时间的关系有利于缓解公司面临的金融约束,即关系信贷能缓解金融约束。

(3)在三个表之间,对应的第1、2和3数值随着X1递增而逐渐减小。这表明,随着公司债务中的银行信贷比率越来越大,关系信贷可以缓解公司面临的金融约束。

(4)我们还注意到,X2=8这列数值明显小于X2=5对应的数值,虽然X2=5对应的数值小于X2=2对应的数值,但是下降的幅度要远远小于X2=8对应的数值对X2=5对应数值的下降幅度。类似的情况也出现在X1的三个取值上。这表明,当中小企业与银行的关系保持到8年的时候,这种关系在缓解金融约束中的作用特别重要。另外,如果中小企业从银行获得的信贷越多(X1数值越高),公司面临的金融约束就会越小。

根据我们的实证结果,我们认为,关系信贷能克服源自信息不对称给中小企业带来的金融约束,但在缓解中小企业金融约束方面,关系信贷在经济落后地区的作用明显强于在经济发达地区。

4 政策建议

实证研究表明,关系信贷确实有助于缓解中小企业面临的金融约束,提高融资机会。关系信贷在缓解金融约束方面也受到地区经济发展水平和企业与银行的关系两个方面的因素影响。青木昌彦和丁克[24]认为,如果国家的经济处于转型期,金融市场不完善,银行就不能从金融市场上得到关于企业的足够的公开信息,这时银行运用关系型贷款和企业建立长期关系,获得专有信息,对提高贷款效率,获得长期利益具有重要作用。当金融市场发育成熟时,关系型贷款的价值会下降。当一国的资本市场不发达、分割严重,商业银行构成金融体系的主体,法律对投资者的保护较少,政府实行金融约束政策时,关系型贷款容易发挥较大的作用。

我国正处于经济和金融的转型期,有效发展银企间的关系型融资具有重大现实性意义:一方面,中小企业在我国国民经济中发挥着举足轻重的作用,但是中小企业的融资渠道非常少,很难从资本市场上获得资金。为了让更多的有良好投资前景的、优质的中小企业获得银行的贷款支持,扶植其发展成熟,关系型贷款是一个可以考虑的选择。另一方面,从商业银行改革来看,中资的商业银行与在华外资银行相比,在发展关系型贷款方面有更大优势和更低的成本,但现实情况却是,国有商业银行在贷款中多采用保持距离型融资的方式,而在华外资银行倒是非常注重和优质的企业建立良好的长期关系,运用灵活的、高质量的信贷评级方法,进行贷款发放,并为企业提供全面的、个性化的服务。在这种情况下,中资银行必须充分利用自身的优势,扩大业务的广度和深度,抓住优质客户,才能从容应对金融业全面开放的挑战。

[1] Rajan R G. Insiders and outsides: the choice between informed and arm’s-length debt[J]. Journal of Finance, 1992, 47(4): 1367-1400.

[2] Boot A W A, Thakor A V. Moral hazard and secured lending in an infnitely repeated credit market game[J]. International Economic Review, 1994, 35(4): 899-920.

[3] Gines H, Pedro M. Relationship lending and SME financing in the continental European bank-based system[J]. Small Business Economics, 2010, 34: 465- 482.

[4] Berger A N, Gregory F U. Small business credit availability and relationship lending: the importance of bank organizational structure[J]. Economic Journal, 2002, 112(477): 32-53.

[5] Diamond D W, Raghuram R. Liquidity shortage and banking crises[J]. Journal of Finance, 2005, 60: 615- 647.

[6] Petersen M A, Rajan R G. The effect of credit market competition on lending relationships[R]. NBER Working Papers No.4921, 1994.

[7] Boot A W A. Relationship banking: what do we know[J]. Journal of Financial Intermediation, 2000, 9: 7-25.

[8] Bond S, Meghir S. Dynamic investment models and the firm’s financial policy[J]. Review of Economic Studies, 1994, 61(8): 197-222.

[9] Westhead P, Storey D J. Financial constraints on the growth of high technology small firms in the United Kingdom[J]. Applied Financial Economy, 1997, 7: 197-201.

[10] Zurtskie R. Evidence of the effects of bank competition on firm borrowing and investment[J]. Journal of Financial Economics, 2006, 81(8): 503-537.

[11] Oliveira B, Fortunato A. Firm growth and liquidity constraints: a dynamic analysis[J]. Small Business Economics, 2006, 27: 139-156.

[12] Ongena S, Smith D. What determines the number of bank relationships? Cross country evidence[J]. Journal of Financial Intermediation, 2000, 9: 26-56.

[13] Petersen M, Rajan R. The benefits of lending relationships: evidence from small business data[J]. Journal of Finance, 1994, 49: 3-37.

[14] Schaller H. Asymmetric information, liquidity Constraints and Canadian investment[J]. Canadian Journal of Economics, 1993, 26: 552-574.

[15] Berger A, Cowan A, Scott F W. The surprising use of credit scoring in small business lending by community banks and the attendant effects on credit availability, risk and profitability[J]. Journal of Financial Services Research, 2010, 39:1-17.

[16] Shannon M. Bank structure, relationship lending and small firm access to finance: a cross-country investigation[J]. Journal of Financial Services Research, 2013, 44: 149-174.

[17] Fazzari M S, Hubbard G R, Petersen B C. Financing constraints and capital investment[J]. Brooking Papers of Economic Activity, 1988, 54(9): 141-195.

[18] Alti A. How sensitive is investment to cash flow when financing is frictionless[J]. Journal of Finance, 2003, 58(7): 707-722.

[19] Audretsch D B, Elston J A. Does firm size matter? Evidence on the impacts of liquidity constraints on firm investment behavior in Germany[J]. International Journal of Industrial Organization, 2002, 20(2): 1-17.

[20] Fazzari M S, Hubbard G R, Petersen B C. Investment cash flow sensitivities are useful: a comment on Kaplan and Zingales[J]. Quarterly Journal of Economics, 2000, 115(6): 695-705.

[21] Gilchrist S, Himmelberg C P. Evidence on the role of cash flow in reduced-form investment equations[J]. Journal of Monetary Economics, 1995, 36(2): 541-572.

[22] Gomes J F. Financing investment[J]. American Economic Review, 2001, 91(7): 1263-1285.

[23] Greenbaum S, Kanatas G, Venezia I. Equilibrium loan pricing under the bank-client relationship[J]. Journal of Banking and Finance, 1989, 13(11): 221-235.

[24] 青木昌彦,瑟达尔·丁克.关系型融资制度及其在竞争中的可行性[J].经济社会体制比较,1997,(6):4-9.

Can Relationship Lending Mitigate Financial Constraints of SME?

HUANG An-zhong1, HU Chu-yang2

(1.HuaihaiDevelopmentResearchInstitute,JiangsuNormalUniversity,Xuzhou221009,China; 2.SchoolofEconomicsandManagement,HunanAgriculturalUniversity,Changsha410128,China)

Because of the information asymmetry, small and medium-sized enterprises which are faced financial constraints can only rely on internal financing. Relationship lending theories indicate that close relationships between small and medium-sized enterprises and banks can ease the financial constraints resulting from asymmetric information. Taking Jiangsu province as an example, the paper studies whether the relationships can alleviate the financial constraints. It concludes that the relationships between small and medium-sized enterprises and banks can really ease the financial constraints, but the degree of easing relies on the regional economic development.

financial constrains; internal financing; relationship lending

2015- 03-30

江苏省社科基地资助项目(14GD013);江苏师范大学博士学位教师科研支持资助项目(14XWR019)

F832

A

1003-5192(2015)06- 0051- 05

10.11847/fj.34.6.51