公司治理水平、企业成长与企业价值的关系研究:内部控制视角

陈 霞, 马连福

(1.南开大学 中国公司治理研究院,天津 300071; 2.南开大学 商学院,天津 300071)

公司治理水平、企业成长与企业价值的关系研究:内部控制视角

陈 霞1,2, 马连福1,2

(1.南开大学 中国公司治理研究院,天津 300071; 2.南开大学 商学院,天津 300071)

基于委托代理理论与剩余索取权理论,本文实证检验了公司治理水平对企业价值的影响路径,以及企业成长的中介作用和内部控制的调节作用。研究结果发现:公司治理水平对企业价值和企业成长有正向的作用,企业成长在公司治理水平对企业价值的影响路径中起到了部分中介作用,内部控制对公司治理水平与企业成长、企业价值之间的关系具有正向的调节作用。

公司治理水平;企业成长;内部控制;企业价值

1 引言

近年来,关于公司治理和企业价值的关系日益受到学界重视。公司治理是企业核心竞争力的重要组成部分和企业持续健康发展的重大战略问题[1],完善的公司治理是企业保持高效运作和竞争优势的重要条件。理论界对公司治理和企业价值的一般性问题有所论述,但却没有形成一定的系统性。以往对于此问题的文献研究,都是基于单个或者某个维度的公司治理角度出发,没有把公司治理中的要素统一起来考量,更没有系统、深入分析是否有中介调节作用机制,而这些正是本文的研究目的所在。

企业是中国市场经济发展中最重要的组成部分,其发展与成长对于整体经济运行具有非常重要的作用,而公司治理水平的高低对企业成长至关重要。根据综合性社会契约理论,企业成长过程实质上就是企业利益相关者进行价值创造的过程[2]。当公司治理水平较高时,可以协调各方利益相关者,最大程度地保护利益相关者的利益,激励利益相关者更好地贡献资源,从而促使企业得到长久的成长。然而,以往研究常常将企业成长指标的衡量集中于短期绩效,使得研究的结论会受到突发事件或者是人为因素的影响。

在2010~2014年间,中国企业中发生了数起控股股东违法占用公司资金、损害中小股东利益等事件,企业的内部控制机制形同虚设,而由于内部控制机制的不健全导致企业遭受巨大或重大损失的案件不胜枚举,这对企业成长和企业价值也必然会产生一定的负面作用。近些年来,尽管我国市场经济数据增长迅速,企业扩张也较为迅猛,但很多企业尤其是上市企业的经营业绩却长期不振。因此,根据以上分析,本文利用沪深A股上市企业数据,从内部控制的视角,对公司治理水平、企业成长与企业价值的关系进行实证分析,并提出相关对策建议。

2 文献综述与研究假设

2.1 公司治理水平与企业价值

公司治理又称公司治理结构,它是解决现代公司制度中由于所有权和控制权分离导致的各种问题的机制的总称。公司治理水平直接反应着公司治理机制有效运行程度的高低。广义的公司治理是指公司通过内部的或外部的制度来协调与所有利益相关者(如员工、股东和债权人等)之间的利益关系。而狭义的公司治理是指企业股东大会、董事会、监事会以及管理层之间构成的内部治理结构。本文的研究着重在狭义的公司治理。公司治理的本质是控制监督权和决策权与管理权之间相互制衡、协调的关系,最大限度地保证企业的良性发展。在股份公司中,经理人员在公司经营过程中由于使用的是所有者的钱财,不可能像使用自己的钱财一样用心地去经营和管理公司。所以,公司在经营管理过程中,由于这种经营权和所有权的分离,总是会出现一些疏忽大意和奢侈浪费的事情,这实际上就涉及到公司治理中的一个核心问题,即代理问题,它归根究底是经理人员与所有者之间潜在利益的不一致性,其本质上是代理收益和代理成本的权衡问题。

企业价值从一般意义来看,是由股东和债权人所期望未来收益的折现,是企业所处市场经营的环境中所有主观和客观因素共同作用的结果。换言之,企业价值是投资者财富的同义反复。企业价值的提升直接效用是带来投资者财富增加,能够使企业的员工、债权人、股东等利益相关者权益增加。因此,现代公司治理中不同的治理主体(股东、董事会以及管理层等)都致力于企业价值的创造,以期望带来最大的效益。

公司治理水平的高低取决于能否有效地化解各方面产生的分歧,从而降低各种利益相关者之间所消耗的不必要的成本,并且从企业价值的增值过程中获得应有的回报。公司治理水平低下,往往会出现一些情况,如一股独大,将会侵占小股东利益,进而损害到企业的整体利益,降低企业价值,而若经营管理层无法受股东约束,则常常会有损害股东利益的事情发生,影响企业价值。公司治理水平高时,治理结构较为完善,中小股东有一定的话语权,管理层权力受到一定的制衡,股东一方面可以通过董事会和监事会监督管理层的行为,保证管理层的经营朝着企业价值最大化的方向努力,另一方面,通过各种激励政策,如奖金、股票期权等方式,使管理层的利益与企业价值密切相连,达到股东与管理层利益的一致,最终提升企业价值[3]。

国内外许多学者努力寻求各种方法来建立公司治理与企业价值之间的联系。Jensen和Meckling[4]的研究结果表明,内部股东所占有的股份比例越大,企业的价值也越高。Rechner和Dalton[5]通过对董事长与总经理的两职分离与企业绩效之间的关系的研究表明,两者之间是呈正相关关系的。Mcconnell和Servas[6]经过研究发现,企业价值与股权结构之间具有一定的非线性相关关系。以上研究表明,公司治理中的各相关变量均对企业价值有一定程度的影响。Beiner等[7]研究了瑞士证券交易所275家上市公司的相关数据,结果证明公司治理综合指数(Corporate Governance Index,CGI)对企业价值具有显著的正向影响。Black等[8]以韩国企业为例,发现公司治理水平与企业价值之间存在很强的正相关性。Newell和Wilson[9],Durnev和Kim[10],Tian[11]的研究结果也发现,公司治理水平与企业价值具有很强的相关性。除此之外,Bai等[12]对中国的上市公司数据进行研究,并构建了上市公司综合衡量指标CGI,研究表明,公司治理水平与企业价值之间具有显著正相关性。中国学者刘银国和朱龙[13]构建了反映公司治理水平的CGI指标,并研究其与企业价值之间的关系,结果发现两者之间显著正相关。其他学者如许小年和王燕[14],孙永祥和黄祖辉[15],白重恩等[16]也实证研究了公司治理与企业价值之间的关系。综上,良好的公司治理水平能使企业在市场经济环境下的竞争力和企业绩效得到提高,企业价值得到提升。因此,本文作出以下假设:

H1 公司治理水平对企业价值具有显著正向影响。

2.2 公司治理水平与企业成长

企业成长是企业在发展过程中,通过生产要素和成果的变动优化而获得的企业价值增长的能力,其具体表现为企业规模不断扩张,效应不断增长,企业前景变得广阔。公司治理的主要目的在于监管经营管理者的行为,减少发生不必要代理问题的概率,促使企业长期健康成长。公司治理水平的高低主要是通过内外部治理机制来实现的,其具体包括董事会治理、股权治理、管理层激励等。Jensen和Meckling[4]的研究发现内部股东持股比例与公司成长性正相关。李汉军和张俊喜[17]通过对中国上市公司的研究发现,增加独立董事能够提高公司的成长能力。Mehran[18]通过对1979~1980年美国153家制造业公司数据的研究发现,经理人持股比例和以股权为基础的报酬比例与企业成长显著正相关。原红旗和吴星宇[19],Durnev和Kim[10]的研究也均发现某类公司治理指标与企业成长的正相关性。郑宏涛[20]以河南省A股上市公司为对象,研究表明公司治理机制中的第一大股东持股比例、董事长与总经理两职分离,管理层持股均与企业成长呈正相关关系。吴磊[21]以我国制造业A股上市公司为例,研究发现公司治理与企业成长呈正相关关系。通过以上分析,本文认为,公司治理水平较高时,企业成长能力会得到提升。因此,本文作出以下假设:

H2 公司治理水平对企业成长具有显著正向影响。

2.3 企业成长的中介效应

企业成长的源泉来自于企业内部资源的平衡及优化组合。企业成长的主要目的是获取最终的效益经济,而这种效益主要来自于企业的管理能力,而管理能力则取决于企业内部治理结构和市场技术结构等。企业成长有利于企业价值的增加,随着企业成长速度的提升,企业的价值创造能力也会随之上升,即企业成长对企业价值具有显著的正向影响。公司治理既可以对企业价值产生直接的影响,又可以通过企业成长对企业价值产生作用。因此,本文作出以下假设:

H3 企业成长在公司治理水平与企业价值之间具有部分中介作用。

2.4 内部控制的调节效应

内部控制一直是现代企业管理的重要组成部分。朱华健等[22]指出国内学者对内部控制的研究近年来主要有四个方面:内部控制与公司治理,内部控制与风险管理,内部控制与企业价值,内部控制与战略管理。内部控制是企业风险管理的重要组成部分和核心之一,也是企业最为重要的控制性系统。健全的公司治理是内部控制有效运行的重要保证,而完善的内部控制又为良好的公司治理提供了保障,两者之间是互补性的关系。完善的内部控制系统对降低企业的经营风险、节约成本具有重要的作用,而这同时又有助于企业价值的提升。胡雪艳和台玉红[23]的研究结果显示内部控制对企业价值具有正向的作用。可见,内部控制已然成为企业管理的重要组成部分,且涉及到企业经营管理的方方面面,同时与企业价值增值和企业成长的总目标相一致。公司治理水平的高低在于企业是否能够化解各利益主体之间的分歧,进而降低不同利益相关者在治理上消耗的成本,并且从公司价值增值当中获取应得的回报。要使公司中治理目标以及经营管理目标得以实现,则需要通过内部控制来进行调节。因此,本文作出以下假设:

H4 内部控制在公司治理水平与企业价值之间具有正向调节作用。

H5 内部控制在公司治理水平与企业成长之间具有正向调节作用。

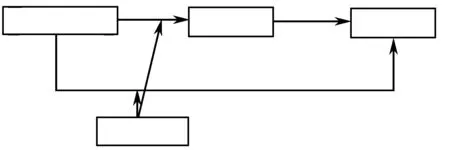

综上,本文的理论框架如图1所示。

图1 理论模型

3 研究设计

3.1 研究样本与数据来源

本研究中的企业来自于沪深A股上市公司,采用的样本为2010年前上市的企业,样本期间为2010~2014年。数据来源于证券交易所网站公布的上市公司年报及CCER数据库。样本中剔除了ST类公司、被停止上市的公司、亏损严重的公司以及部分数据不全的公司,共得到135家企业的样本数据。样本企业所在行业分布为:食品类21%、农产品加工类23%、电子类25%、医药生物类8%、其它28%。

3.2 变量的选择与定义

(1)企业价值。本文采用因子分析法将净资产收益率(ROE)、总资产收益率(ROA)、净利润率(NPM)及每股收益(EPS)4个从不同角度反映企业盈利能力的指标综合成1个因子来代表企业价值。对4个指标进行KMO检验和Bartlett检验,结果显示KMO测度为0.79,接近于0.8,Bartlett的球形检验的卡方值为1785,p值接近于0.000,样本数据满足因子分析的条件。运用主成份分析法抽取因子,得到的因子个数为1,该因子能够解释总变异的72.37%,4个指标可以合成1个综合因子,并用因子得分来代表企业价值。将全样本分为工业品组与消费品组进行因子分析,两个组也得到了相似的结论。

(2)公司治理水平。从公司治理的系统性出发,并依据数据的可获得性,本文采用因子分析法将前十大股东持股比例、独立董事人数占比、高管人员持股数以及市场化指数等4个指标综合成1个公司治理水平因子。对4个指标进行KMO检验和Bartlett检验,结果显示KMO测度为0.723,且通过了Bartlett球形检验,满足因子分析的条件。运用主成份分析法抽取因子,得到的因子个数为1,该因子能够解释总变异的69.22%,4个指标可以合成1个公司治理水平因子。

(3)企业成长。本文借鉴国内外已有企业成长指标体系,以企业规模扩张能力、盈利能力和运营水平三个方面来考量。规模扩张能力由员工人数增长率、总资产增长率和利润总额增长率3个指标组成,3个指标综合为1个因子;运营水平由应收账款周转率的增长率、现金及其等价物周转率的增长率和总资产周转率的增长率3个指标组成,3个指标综合为1个因子;盈利能力由销售净利率的增长率、总资产净利率(ROA)的增长率和净资产收益率(ROE)的增长率3个指标组成,3个指标综合为1个因子。将代表3种企业成长能力的因子进行主成份分析,并综合为1个企业成长因子。

(4)内部控制。本文对于内部控制指标的选取,从控制环境、控制活动、风险评估、信息与沟通以及信息与评价5个指标群衡量,运用主成份分析法进行因子旋转,使其相互正交,进而得到总体的指数水平。

(5)控制变量。本文引入2个控制变量。企业规模,以企业营业收入的自然对数表示。财务杠杆,以公司的资产负债率表示。

4 研究结果

4.1 描述性统计与相关分析

描述性统计结果显示,公司治理水平、企业价值、企业成长等变量在不同企业之间差异很大,在企业价值变量中,均值偏低,说明企业价值差异很大且普遍偏低。相关分析结果显示,公司治理水平与企业成长、企业价值与企业成长均呈显著正相关关系。在解释变量内部因子中也存在一定的相关关系,但相关系数并不大(绝对值不超过0.5),表明不存在严重的多重共线性问题。

4.2 回归分析结果

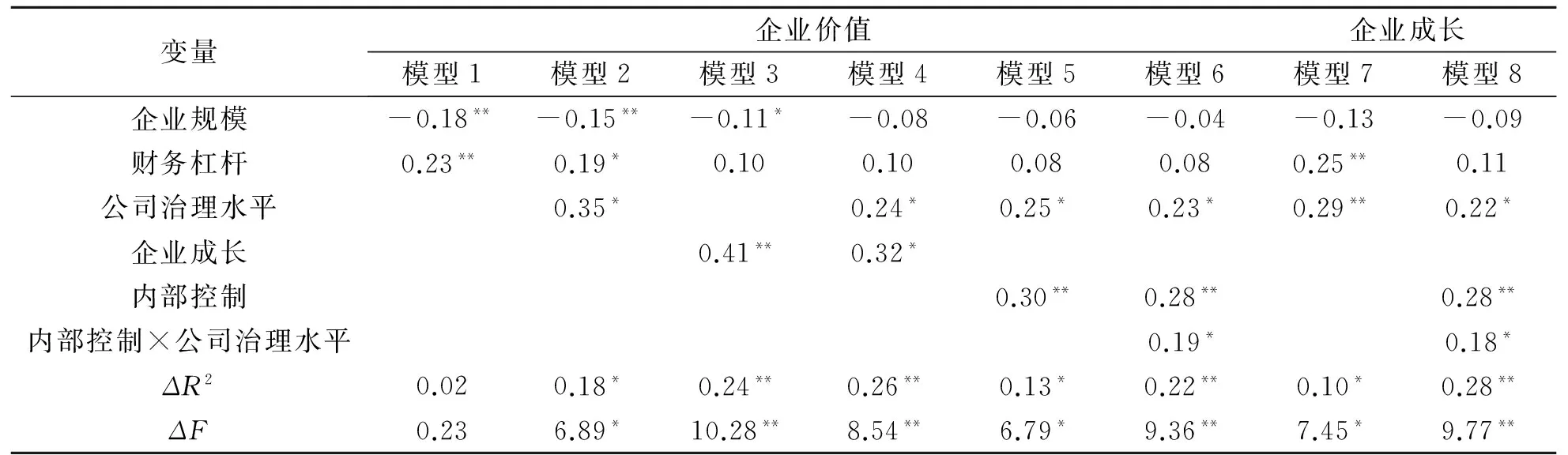

本文利用EView 6,采用多元回归分析的方法对前文提出的假设进行检验。考虑到混合横截面数据可能存在的异方差问题,采用带有怀特异方差调整的最小二乘法进行回归分析,回归结果如表1。所有回归模型中的解释变量的VIF值除2个行业控制变量在5.0~8.0之间外,其它变量的都小于2.0,低于Neter等[24]建议的临界值10,再次说明各变量间没有严重的共线性问题;所有回归模型的D-W值都接近于2,说明各变量不存在严重的序列相关问题。

表1 假设检验结果

注:*表示p<0.05,**表示p<0.01。

由表1可知,模型1是空模型,仅含有控制变量。将自变量加入模型后,形成模型2,可知公司治理水平对企业价值(β=0.35,p<0.05)有显著正向影响,假设1成立。模型7是自变量对中介变量影响的模型,可知公司治理水平对企业成长(β=0.29,p<0.01)具有显著正向影响,假设2得到支持。模型4是将自变量、中介变量和因变量融入到一个模型进行的回归,从模型4中可以看出,加入中介变量后,公司治理水平对企业价值的显著性系数降低,因此企业成长在公司治理水平与企业价值之间表现出部分中介作用,假设3得到证实。对于调节效应的检验,在模型6和模型8中,内部控制与公司治理水平的交互效应对企业成长(β=0.18,p<0.05)和企业价值(β=0.19,p<0.05)的影响显著,假设4和假设5得到证实。

5 结论与建议

5.1 研究结论

本研究以委托代理理论与剩余索取权理论为基础,模型以沪深上市公司数据为样本数据,实证检验了公司治理水平与企业成长、企业价值的关系以及企业成长的中介作用和内部控制的调节作用。研究发现:

(1)公司治理水平正向影响企业成长和企业价值,这一研究结论与其他相关研究一致。较高的公司治理水平的企业通常具有良好的运行效率和财务安全性等,投资者也更愿意为此类企业支付较高的溢价,从而提高公司的价值,并促进企业的成长。

(2)企业成长在公司治理水平与企业价值中间起部分中介的作用。这说明企业成长对企业价值的提升的影响举足轻重,且其在公司治理水平对企业价值的影响路径中也发挥了重要的桥梁作用。

(3)内部控制正向调节公司治理水平与企业成长、企业价值之间的关系。即随着内部有效控制的增加,会增大公司治理水平作用发挥的积极影响。内部控制作为企业操纵的一种工具,已然成为了现代企业发展的一种有效手段。因此,企业应重视内部控制,为健全内部控制制度提供良好的环境。

5.2 启示与建议

根据本文的研究结果,提出如下建议:

(1)关于公司治理水平方面,第一,要促进股权结构的多元化,积极引入机构投资者,避免一股独大的现象,同时积极引入战略投资者,构建出合理完善的治理结构,这在企业提高管理水平和提升核心竞争力等方面都可发挥出重要功能。第二,要加强对董事会制度的建设,董事会要充分行使权利、职责,避免成为花瓶般地摆设。此外,要完善独董制度,尤其是要解决好独立性问题,使其能够保护好中小股东利益,提升企业价值。第三,要确保监事会制度,加强对经营管理层的权力制衡,避免损害投资者利益的行为。

(2)关于企业成长方面,从长远发展来看,企业若持续成长,企业价值将有所提升。因此,企业应从发展战略考虑,持续促进企业成长,增强其自身实力,巩固其社会地位,从而产生更多回报。改善企业内部治理结构,充分发挥企业内部治理的监督机制。

(3)关于企业内部控制方面,要健全内部控制体系,要对企业内部的各个部门、各个岗位责权利进行明确的划分,制定详尽的制度,以制度管理人和事,任何人,任何事都不能超越制度,违反制度,在全公司形成按章办事的良好氛围。

[1] 熊波,陈柳.论高技术企业成长与公司治理结构演变[J].税务与经济,2006,(4):7-12.

[2] 邬爱其,贾生华.国外企业成长理论研究框架探析[J].外国经济与管理,2002,(12):2- 6.

[3] Donaldson T, Dunfee T W. Integrative social contracts theory[J]. Economics and Philosophy, 2005, 11(1): 85-112.

[3] 詹伟.公司治理与企业价值关系研究[J].管理世界,2014,(10):202-203.

[4] Jensen M C, Meckling W H. Theory of firm: managerial behavior, agency costs and ownership structure[J]. Journal of Financial Economics, 1976, 3(4): 305-360.

[5] Rechner P L, Dalton D R. CEO duality and organizational performance: a longitudinal analysis[J]. Strategic Management Journal, 1991, 12(2): 155-160.

[6] Mcconnell J J, Servas H. Additional evidence on equity ownership and corporate value[J]. Journal of Financial Economics, 1990, 27(2): 595- 612.

[7] Beiner S, Drobetz W, Schmid M, et al.. An integrated framework of corporate governance and firm valuation evidence from Switzerland[J]. European Financial Management, 2006, 12(2): 249-283.

[8] Black B S, Jang H, Kim W. Does corporate governance predict firms’ market values? Evidence from Korea[J]. The Journal of Law, Economics and Organization, 2006, 22(2): 366- 413.

[9] Newell R, Wilson G. A premium for good governance[J]. The Mckinsey Quarterly, 2002, (3): 20-25.

[10] Durnev A, Kim E H. To steal or not to steal: firm attributes, legal environment, and valuation[J]. The Journal of Finance, 2005, 60(3): 1461-1493.

[11] Tian L H. Government shareholding and the value of China’s modern firms[R]. William Davidson Institute Working Paper No.395, University of Michigan Business School, 2002.

[12] Bai C, Liu Q, Lu J , et al.. Corporate governance and market valuation in China[J]. Journal of Comparative Economics, 2004, 32(4): 599- 616.

[13] 刘银国,朱龙.公司治理与企业价值的实证研究[J].管理评论,2011,23(2):45-52.

[14] 许小年,王燕.中国上市公司所有制与治理,公司治理结构:中国的实践与美国的经验[M].北京:中国人民大学出版社,2000.

[15] 孙永祥,黄祖辉.上市公司股权结构与绩效[J].经济研究,1999,(12):23-30.

[16] 白重恩,刘俏,陆洲,等.中国上市公司治理结构的实证研究[J].经济研究,2005,(2):81-91.

[17] 李汉军,张俊喜.上市企业治理与绩效间的内生性程度[J].管理世界,2006,(5):121-127.

[18] Mehran H. Executive compensation structure, ownership, and firm performance[J]. Journal of Financial Economics, 1995, 38(2): 163-184.

[19] 原红旗,吴星宇.资产重组的真实面貌——重组对财务绩效影响的实证研究[J].上市公司会计研究论丛(集刊),1998,(6):110-130.

[20] 郑宏涛.公司治理机制对企业成长发展影响的实证分析——以河南省A股上市公司为例[J].中国管理信息化,2010,13(2):45- 47.

[21] 吴磊.公司治理与社会责任对企业成长的影响——以中国制造业A股上市公司为例[J].中南财经政法大学学报,2015,(2):143-149.

[22] 朱华健,张盛勇,高宏伟.21世纪以来我国内部控制研究主题及述评——基于2000到2010年《会计研究》等国内主要七种期刊的分析[J].会计研究,2011,(11):57-64.

[23] 胡雪艳,台玉红.内部控制与企业价值相关性研究——基于沪深上市公司[J].财务与金融,2014,(6):69-73.

[24] Neter J, Kutner M H, Nachtsheim C J, et al.. Applied linear statistical models[M]. 4th ed. New York: McGraw-Hill, 1999.

Study on the Relationship among the Level of Corporate Governance, Enterprise Growth and Enterprise Value: The Perspective of Internal Control

CHEN Xia1,2, MA Lian-fu1,2

(1.ChinaAcademyofCorporateGovernance,NankaiUniversity,Tianjin300071,China; 2.BusinessSchool,NankaiUniversity,Tianjin300071,China)

Based on the principal-agent theory and residual claim theory, this paper discusses the level of corporate governance on enterprise value, and analyzes the mediating and moderating effect of enterprise growth and internal control. The results show that: the level of corporate governance imposes positive effects on enterprise growth and enterprise value, enterprise growth has mediating effect in the relationship between the level of corporate governance and enterprise value; internal control imposes positive influence between the level of corporate governance, enterprise growth and enterprise value.

the level of corporate governance; enterprise growth; internal control; enterprise value

2015- 04- 09

国家自然科学基金资助项目(71372093);国家自然科学基金重点资助项目(71132001);“长江学者和创新团队发展计划”资助项目

F271.5

A

1003-5192(2015)06- 0028- 05

10.11847/fj.34.6.28