成长型科技创业企业的信用评价研究

杨 楠

(1.南京大学 商学院,江苏 南京 210093;2.中原工学院 经济管理学院,河南 郑州 450007)

成长型科技创业企业的快速发展是推动中国经济增长的重要动力,然而,这类企业也最易遭遇生存瓶颈,这是因为成长型科技创业企业的融资需求较高,但其信息不对称程度较一般创业企业更加严重,因而融资往往成为决定其创业成败的关键因素。成长型科技创业企业的发展,会受到金融中介的发展状况和市场资源在企业间分配情况的影响。在企业的创业过程中,银行和金融市场发挥着重要的促进作用,但金融中介机构在履行职能的同时,会受到企业信息不透明的限制,主要表现为收益的高度不确定性和高昂的监督成本。对于成长型科技创业企业,这种融资障碍尤为突出,其沉没成本高且研发周期长,即使投资项目前景良好,但如果缺乏外部资金,则企业可能无法克服这种融资障碍,成长型科技创业企业对技术创新的促进作用也就难以发挥。

因此,本文重点关注成长型科技创业企业的信用评价问题。Berger 等[1]的研究显示,银行通过信用评价可以增加对科技创业企业的贷款额,而且能够保证贷款质量。Gredel 等[2]的研究支持了这种观点,即利用信用评价技术可以使银行更容易地为成长型科技创业企业放贷。

一、文献综述

国外大量文献强调,无论企业规模大小,成长型科技创业企业都易受到较大程度的融资约束。Hall 和Lerner[3]认为这是由于企业和投资者之间的严重信息不对称造成的,即企业对所投资项目掌握着更多的信息。此外,由于成长型科技创业企业在创业之初往往遭遇财务危机,因而面临较高的信贷成本和较少的信贷额,即在信贷市场上还面临严重的逆向选择问题。在中国,由于风险投资行业没有得到充分发展,这种信息不对称和逆向选择问题表现得更加严重[4]。

在本节中,将对前人的文献进行回顾,分为三个部分,即评价模型、非财务评价指标和财务评价指标。在此基础上提出适合于成长型科技创业企业的信用评价模型。

(一)评价模型与方法

信用评价的分析技术有多种,包括统计方法、未定权益分析方法、资产价值的债务覆盖分析、神经网络、数据包络分析等技术。关于信用评价的模型很多,然而,一些复杂模型的应用需要有完备的市场数据,如结构式模型需要股票市场的交易数据,简式模型需要公司债券及资产掉期的数据。但对于成长型科技创业企业来说,这些市场数据一般难以提供,因而复杂模型无法应用,但可采用神经网络模型或其他统计模型。Beaver[5]开创了使用判别分析方法进行信用评价的先河,Ohlson[6]则率先将Logit 和probit 模型用于信用评价,并认为克服了判别分析法的局限性。目前这两种模型已被广泛采用。Jones 和Hensher[7]利用混合Logit模型进行信用评价,将判别分析法、probit 分析、logit 分析和主成份分析法综合运用,构建了一个综合的信用评价模型。Sohn 和Jeon[8]采用Logistic 回归方法,提出了科技企业的信用评价模型,利用随机效应logistic 回归模型来预测贷款违约,该模型反映了在相同条件下不同企业的违约概率。

总体而言,针对成长型科技创业企业的评价模型研究较少,且在评价指标方面没有取得一致。

(二)评价指标

Altman[9]选取了以下财务指标:营运资金/总资产留存收益/总资产、利息及税项前收益/总资产、市值/总负债、销售收入/总资产,来反映企业的财务状况。目前,这些财务指标已被广泛应用于贷款违约预测研究。一些学者强调了非财务指标在信用评价中的重要性,Canbas 等[10]认为,仅仅依靠财务报表信息的计量经济模型,无法准确预测企业信用状况。Harhoff 和Thoma[11]利用随机前沿模型对生产效率进行了测量,发现生产效率是预测企业信用状况的显著指标,对小企业进行信用评价应更多地使用非财务数据,而不是传统的财务指标。

Ravi[12]发现,较长的银企关系有助于成长型企业获得贷款。一旦建立了与银行的信任关系,成长型企业就可以提高融资额和降低借贷成本。Pederzoli 和Torricelli[13]研究发现,一些定性的回归因子如客户集中度、客户实力、竞争对手实力等也能够有效地预测企业贷款违约情况。Hajek[14]认为,创业企业的无形资产价值越高,则信用评价等级越高,而且企业创建时间越短,这种效果越明显。

通过文献回顾发现,对于成长型科技创业企业融资的信用评价,首先,Logit 模型较为适用,而且财务指标可以分为五大类:杠杆比率、流动性、盈利能力、债务覆盖和业务活动;其次,信用评价既要重视财务指标,也要重视定性指标;最后,企业的创新能力是信用评价的一个重要方面。

二、实证分析

(一)数据来源

截至2012 年12 月,在中国中小板上市公司中,成长型科技创业企业共有552 家,创业板的成长型科技创业企业共325 家,两者相加共计877 家成长型科技创业企业。剔除数据不全和没有长期贷款的736 家公司,本文最终收集了141 家成长型科技创业企业的172 笔贷款信息,贷款期限均在3 年以上。所有的统计数据都取自于这些公司2009-2011 年对外公布的上市公司年报,研究所使用的数据主要来自国泰安金融数据库、中国知识产权网以及巨潮资讯网。所收集的信息包括企业接受贷款后的财务比率以及企业是否存在拖欠贷款现象。所收集的172 笔贷款信息中,共有28 家企业拖欠贷款。

(二)模型构建

本文拟构建一个两阶段信用评价模型。使用logistic 回归分析,首先在初始阶段根据企业贷前的相关信用信息,评价企业信用从而确定是否贷款;在第二阶段,利用贷后1 年的相关信用信息,评价企业贷后的信用状况,从而确定是否继续贷款。

1.企业特征

企业的特征主要通过企业规模与银企关系的持续时间来反映,企业规模根据企业销售额的对数来衡量。规模较大的企业往往管理机制较为完善,企业竞争能力较强,外部融资较为容易,具有抵抗外界冲击的能力,信用评价一般较高。但企业规模较大也易导致管理效率低下,从而降低企业的信用。较长的银企关系往往反映了企业信用状况较好。

2.盈利能力

盈利能力是企业存在的基础,是信用评价的重要指标。本文用净资产收益率(平均)、资产报酬率、销售净利率来衡量企业的盈利能力。

3.营运能力

根据鲍盛祥和殷永飞[15]的研究成果,选择总资产周转率和存货周转率来衡量企业的营运能力。总资产周转率是考察企业资产运营效率的一项重要指标,反映了企业全部资产的管理质量和利用效率;张洪祥和毛志忠[16]认为,该数值越高,表明企业总资产周转速度越快,销售能力越强,资产利用效率较高,从而信用评价较好。

4.偿债能力

根据前人的研究成果,本文选择流动比率来衡量企业的偿债能力。企业偿债能力强,可以减少企业的流动性危机。但是,由于流动性强往往意味着企业拥有大量现金,会丧失一些较好的投资机会,从而降低投资回报,因此企业必须在流动性和投资回报之间寻求平衡。但一般来讲,偿债能力强的企业会获得较好的信用评价。

5.资本结构

资本结构可用资产负债率来表示。资产负债率较高的企业通常风险较大。但是,资产负债率与企业信用风险之间不是单值函数的关系,资产负债率过低也不利于企业的经营,会使企业丧失较好的发展机会,从而降低企业信用等级。

6.创新能力

创新能力可用新产品销售收入比率和专利拥有数来表示。较强的创新能力可以增加企业价值,因而可以提高企业信用等级。对于成长型科技创业企业来讲,其核心竞争能力往往就是其创新能力,因此这个指标在信用评价中显得格外重要。丁雪伟和李莉[17]的研究表明,新产品销售收入是衡量产品创新的最直接指标,新产品销售收入占全部产品销售收入的比重可以衡量产品创新对整个销售收入的贡献,而专利拥有数是测定创新能力的重要指标。

7.成长能力

企业的成长能力可用总资产增长率、股东权益增长率、净利润增长率来表示,成长能力强的企业会有更多的发展机会,但其风险也会相应增大,信息不对称问题也往往更加严重,因此违约概率相对较高。而且经理人会试图将企业价值从债权人转移到它的股东手里,因此经理人往往采取投资高风险项目的经营策略。总之,成长能力强的企业具有较高的信贷风险。

8.管理能力

管理能力可用领导者的相关行业从业年限的对数来表示。企业的长期稳定发展,关键在于管理,对于成长型科技创业企业来说,领导者的管理经验为提高企业的信用状况奠定了基础,根据徐华[18]的研究,本文将领导者的相关行业从业年限作为反映管理能力的指标。

9.营销能力

营销能力可用市场潜力和产品竞争力来表示。根据Stein[19]的研究,企业的营销能力直接影响财务状况,会对信用评价产生重要影响。

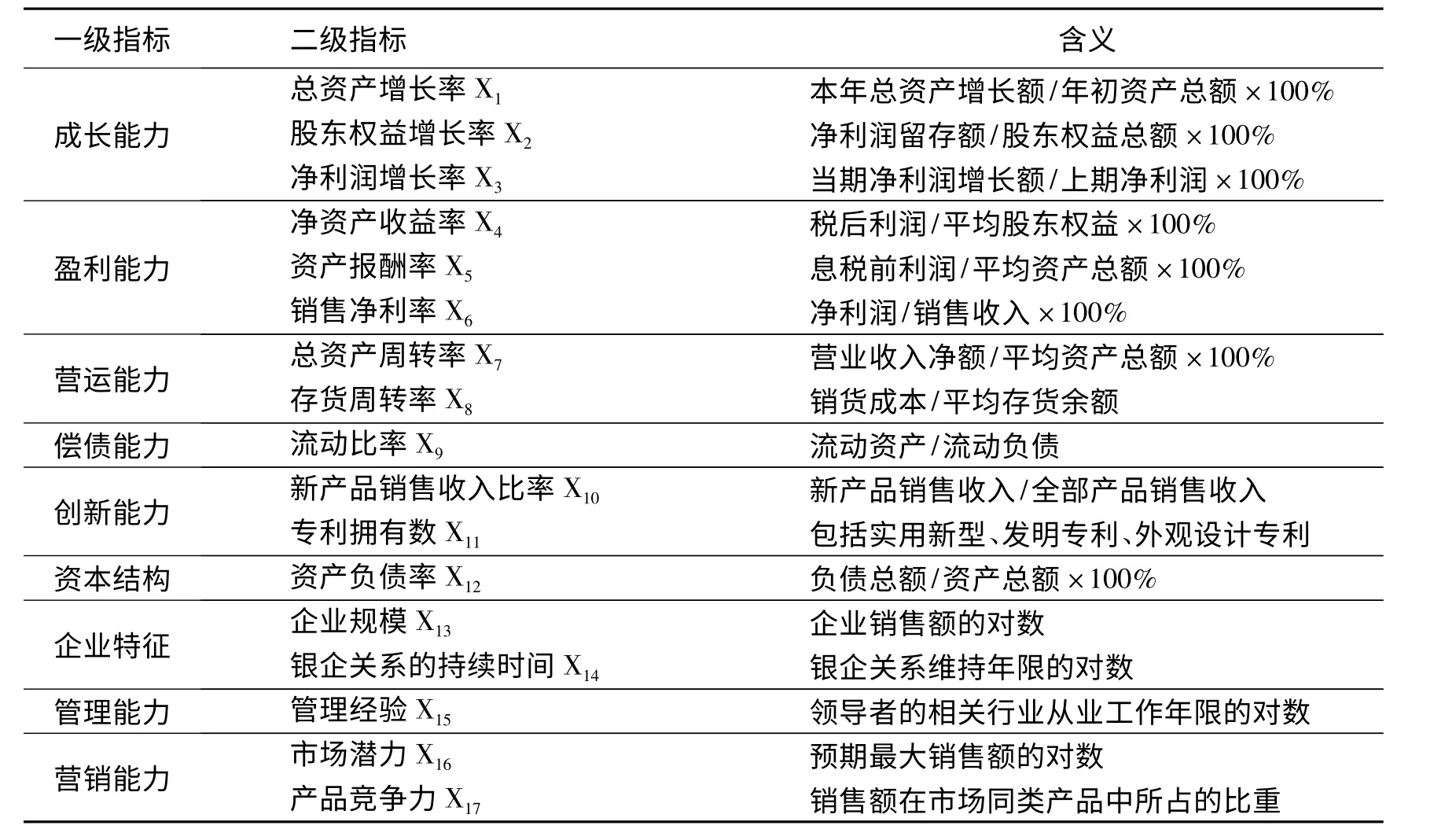

根据国内外的相关研究,本文设定的信用评价指标体系如表1。

表1 信用评价指标体系

本文使用名义变量,以反映上述指标每年的变化。这有两个原因:其一,在反映企业财务状况好坏的指标方面,目前还没有统一的标准,有多种因素可以影响企业财务状况,如企业的竞争对手状况、宏观经济环境以及市场需求等。其二,缺失值的问题。成长型科技创业企业财务信息的准确性较低,并存在大量的缺失值,为解决这个问题,在模型中使用名义变量。

总之,新的名义变量考虑了每一个指标的四个方面:与上一年度同期相比数值增加,名义变量为1;数值没有变化,名义变量为0;与上年同期相比,数值下降,名义变量为-1;没有提供数值,名义变量为9。在这种模式下,即使缺少财务信息,也可进行信用评价。

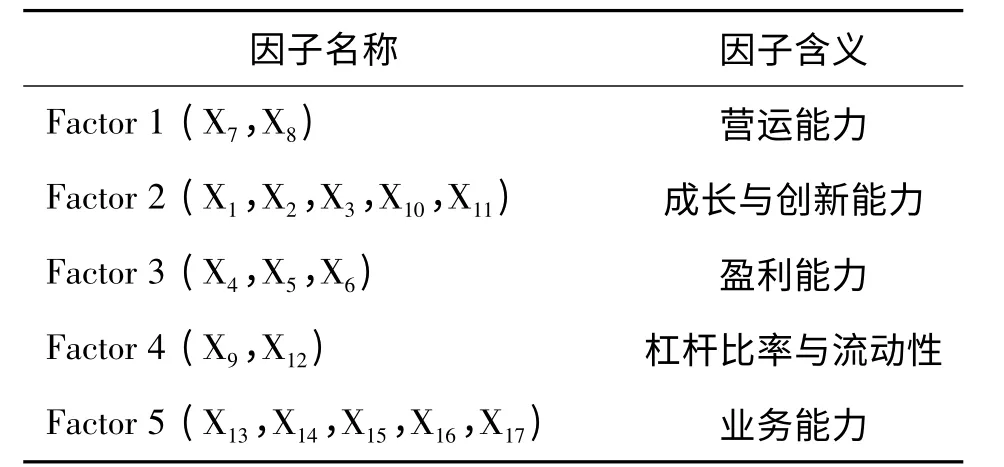

表2 信用评价因子

采用逐步回归法进行降维,便于利用logistic 模型进行评价。本文以5%的显著性水平作为逐步回归过程的筛选标准。为解决多重共线性问题,需要通过因子分析得到独立因素。本文通过因子分析将上述17个二级指标转化为5 个因子,这些因子可以解释总变异的89.52%,见表2。

(三)Logistic 回归分析的结果

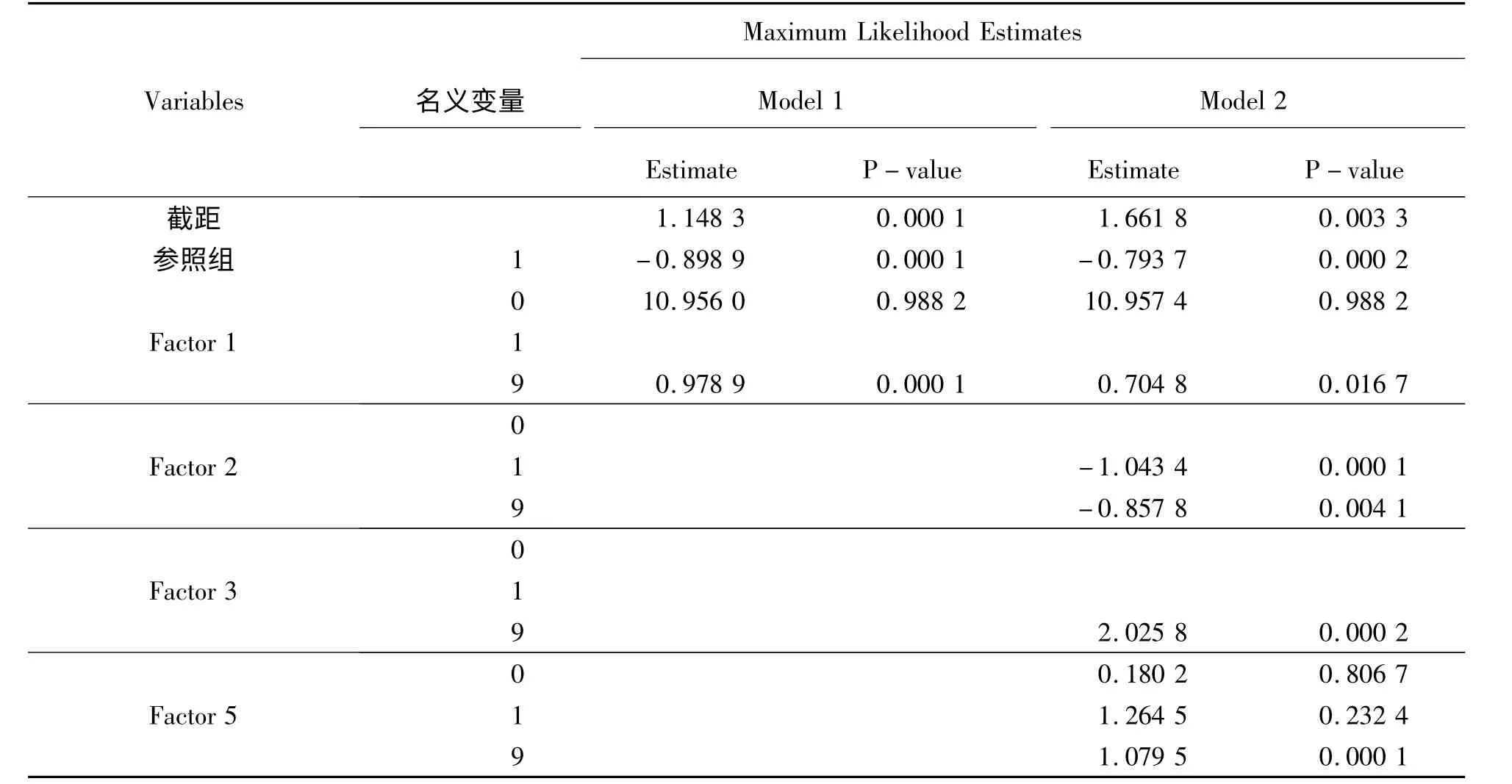

名义变量的时间序列描述了表1 中17 个评价指标的情况,把指标下降的企业作为对照组。模型1 包括了反映贷后第一年度财务信息的名义变量,模型2 包括了反映贷后两年信息的名义变量,模型1 和模型2以及logistic 回归结果见表3。

在两个模型中,共有4 个因子,即因子1(营运能力)、因子2(成长与创新能力)、因子3(盈利能力)、因子5(业务能力),这些因子在5%的水平上都是显著的,而且因子2 具有负系数,这表示企业成长与创新能力越强,贷款违约率越高。一般来说。成长能力强的企业会有更多的发展机会,但其风险也会相应增大,因此容易造成不良贷款。

表3 logistic 回归结果

通过表3 可以发现,在模型1 和模型2 中,除了财务指标外,还包括了贷后获得的非财务指标,而且与上年同期相比指标下降的企业,被作为了参照组。通过模型1 可以看出,在所有名义变量中,只有营运能力(Factor 1)在5%的水平上是显著的。表明营运能力下降的企业更易违约。

模型2 中包括了贷后第二年财务状况变化的信息,因子2(成长与创新能力)、因子3(盈利能力)、因子5(业务能力)进入了模型。可以发现,成长与创新能力增强的企业更易出现贷款违约;对于盈利能力降低的企业,其贷款违约率要低于那些没有提供盈利能力信息的企业;而对于业务能力下降的企业,其贷款违约率要高于那些没有提供业务能力信息的企业。

数据集里的缺失值通常不能用于统计分析或进行信用评价。然而,成长型科技创业企业信息中往往存在大量缺失值,尤其是在经济不够发达的国家,这种情况经常出现。模型1 和模型2 的研究结果表明,本研究采用的建模方法可以在缺少企业财务资料的情况下,对贷后企业潜在的贷款违约情况进行评价。

(四)模型比较和检验

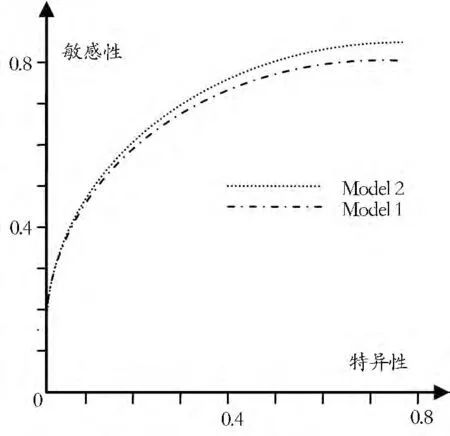

受试者工作特征曲线(ROC 曲线)可以揭示敏感性和特异性的相互关系,它通过将连续变量设定出多个不同的临界值,从而计算出一系列敏感性和特异性,再以敏感性为纵坐标、特异性为横坐标绘制成曲线,曲线下面积越大,诊断准确性越高。在本文提出的模型中,敏感性是在企业守约的情况下,模型正确评价风险的比例;特异性是在企业违约的情况下,模型正确评价风险的比例。因此,通过ROC 曲线,可以对本文所提出的信用评价模型的性能进行比较和检验。数据测试的结果见图1。

图1 模型比较ROC 曲线图

一般来说,AUC 在0.5 ~0.7 时有较低准确性,AUC 在0.7 ~0.9时有较高准确性。根据图1,可以发现模型2 的ROC 曲线下的面积更大,表示其评价准确度更高,ROC 曲线下的面积(AUC)为0.808,其次为模型1,其AUC 为0.785。

信用评价的目的之一是向银行提供贷款违约的预警信号,在这方面,模型1 的优点在于及时性,它可以早于模型2 提供预警信号。但是,模型2 比模型1 的预测更准确。对于贷款违约率高的企业,银行需要采取必要的防范措施,如知识产权质押等。银行也可以向企业提供管理咨询,帮助企业改善其财务状况。

三、结论

Logistic 回归分析的结果表明,发展速度越快的成长型科技创业企业,将面临更多的财务问题,其贷款违约率较高。

目前,国内外对于贷前信用评价的研究很多,然而在贷款后,市场或借款企业的财务状况会发生改变,传统信用评价模型的预警能力则会减弱。在这种情况下,本文所提出的信用评价模型,可以对成长型科技创业企业进行及时的信用评价。

大多数成长型科技创业企业规模较小,其财务数据的准确性值得研究,为了解决这个问题,本文使用名义变量来反映财务指标,而不是实际的财务状况。研究结果表明,本文提出的信用评价模型具有较高的预测能力。AUC 的数值表明,本文采用的评价指标是合适的,所构建的模型有助于银行等金融机构的风险防范,有利于成长型科技创业企业的融资,并可促进银企关系持久发展和更加紧密。

此外,在中国成长型科技创业企业的发展过程中,许多企业在创业初期不能提供准确的财务信息,本文构建的信用评价模型,可以有效处理缺失值,提高了信用评价的准确度。

[1]BERGER A N,COWAN A M,FRAME W S.The surprising use of credit scoring in small business lending by community banks and the attendant effects on credit availability,risk,profitability[J].Financ Serv Res,2011,39(3):1-17.

[2]GREDEL D,KRAMER M,BEND B.Patent-based investment funds as innovation intermediaries for SMEs:In-depth analysis of reciprocal interactions,motives and fallacies[J].Technovation,2012,32:536-549.

[3]HALL B,LERNER J.Financing R&D and innovation[M]//The Handbook of the Economics of Innovation.Amsterdam:Elsevier,2010.

[4]范飞龙.非对称信息下中小企业融资信用信号传递模型研究[J].重庆大学学报:社会科学版,2002,8(6):59-60.

[5]BEAVER V.Financial ratios as predictors of failure[J].Accounting Review,1966,5:71-111.

[6]OHLSON J.Financial ratios and the probabilistic prediction of bankruptcy[J].Accounting Review,1980,18:109-131.

[7]JONES S,HENSHER D A.Predicting firm financial distress:A mixed logit model[J].Accounting Review,2004,79(4):1011-1038.

[8]SOHN S,JEON H.Competing risk model for technology credit fund for small and medium-sized enterprises[J].Journal of Small Business Management,2010,48(3):378-394.

[9]ALTMAN E I.Financial ratios,discriminant analysis and the prediction of corporate bankruptcy[J].Finance,1968,13:589-609.

[10]CANBAS S,CABUK A,KILIC S.Prediction of commercial bank failure via multivariate statistical analysis of financial structure:The Turkish case[J].European Journal of Operational Research,2005,166:528-546.

[11]HARHOFF D,THOMA G.Inventor location and the globalization of R&D[C]//The Conference on Patent Statistics on Decision Makers.Vienna,Austria,2010,22:1317-1353.

[12]RAVI K.Bankruptcy prediction in banks and firms via statistical and intelligent techniques[J].European Journal of Operational Research,2007,180:1-28.

[13]PEDERZOLI C,TORRICELLI C.A parsimonious default prediction model for Italian SMEs[J].Banks Bank Syst,2010,5:28-32.

[14]HAJEK P.Credit rating analysis using adaptive fuzzy rule-based systems:An industry-specific approach[J].Central European Journal of Operations Research,2012,20(3):421-434.

[15]鲍盛祥,殷永飞.科技型中小企业信用评价与实证分析[J].科技进步与对策,2009(20):143-148.

[16]张洪祥,毛志忠.基于多维时间序列的灰色模糊信用评价研究[J].管理科学学报,2011,14(1):15-23.

[17]丁雪伟,李莉.科技型中小企业技术创新基金项目评审专家信用评价体系研究[J].中国科技论坛,2009,162(10):18-21.

[18]徐华.基于科技人员的信用评价模型设计[J].科学学与科学技术管理,2009(6):182-187.

[19]STEIN R M.Benchmarking default prediction models:Pitfalls and remedies in model validation[J].Risk Model Validat,2007,1:77-113.