半强制分红政策下股利支付对央企过度投资的影响研究

傅文玥

(云南财经大学统计与数学学院,昆明 650221)

投资作为现代财务管理的核心内容,是企业资本产生的动力与源泉,对于企业的成长有着非凡的意义。然而,在现实的投资过程中,由于信息不对称的影响,使得很多企业出现了非效率投资的情况。所谓非效率投资,主要表现为两种形式:一是过度投资,二是投资不足。对于我国央企而言,更多的表现为过度投资,即在完成对所有净现值(Net Presen Value,NPV)为正的投资后还进行NPV 为负的投资。Jensen的研究指出由于所有权与经营权的分离,会使得委托方与代理方之间的利益不一致,从而引发代理者的机会主义行为,产生代理问题〔1〕。而这种代理问题会使得投资行为发生偏离,从而导致企业的过度投资。

中央企业是我国国民经济的支柱,对我国经济的发展起着至关重要的作用,我国证监会也相继出台了多项政策来督促中央企业进行分红。譬如证监会于2008 年的“半强制分红政策”就将分红与SEO进行挂钩,2010年以来要求所有上市公司完善分红政策及其决策机制。由于我国并没有以《公司法》的形式对企业分红作出强制性的规定,于是李常青等人将该政策定义为“半强制分红监管政策”〔2〕。尽管证监会出台多项分红监管政策,但我国央企的“铁公鸡”现象依然相当普遍。那么,央企不进行分红,将更多的自由现金流量留在企业,是否会助长其过度投资呢?不同的股利支付特征,是否对企业的过度投资行为存在不同的影响,从而需要在监管过程中进行甄别?这些问题无论在理论上还是实务工作中,都具有重要的研究意义。鉴于此,本文将以2012 年至2013 年的相关数据为研究样本,探究半强制分红政策环境下股利政策对央企过度投资的影响。

一、文献综述

对于上市公司的过度投资问题,国内外学者于21世纪初期便已经开始展开研究。随着过度投资现象的日趋普遍,对该问题的学术讨论也愈发激烈。

国内外文献主要从三个视角对过度投资进行研究:①自由现金流视角。即认为由于代理人与委托人的利益总是会存在一定偏差,在公司产生大量的自由现金流时,管理层与股东在投资决策之上的冲突愈加明显,因此,当企业的自由现金流越大时,企业的过度投资行为也就越发的频繁(Hubbard〔3〕,杨华军和胡奕明〔4〕,李鑫〔5〕,杜兴强等〔6〕,俞红海等〔7〕)。②信息不对称视角。即认为企业内外部人员对于企业投资项目等信息的不对称,可能会造成企业面临着融资约束,正是由于这种信息不对称的存在,使得企业在对投资项目进行融资时,投资项目极有可能为外界所高估,从而产生管理者的过度投资行为(Myers and Majluf〔8〕,Conyon and Murphy〔9〕,肖珉等〔10〕)。③管理层过度自信视角。即认为过度投资之所以产生,是由于公司的管理层过度自信(Camelo-Ordaz and Hernandez-Lara〔11〕,Tihanyi等〔12〕,姜付秀等〔13〕)。从上述三个方面文献研究来看,尽管企业过度投资可以从自由现金流量、信息不对称和管理层过度自信等不同角度进行解读,但其本质仍根植于现金流量对过度投资的影响。那么,如何有效地制约过度投资行为呢?

Jensen 认为派发现金股利、举借债务可以有效制约过度投资行为〔1〕。Kalay 认为股利政策与投资政策是相互依赖的,如果合同规定一个较低的股利支付上限,企业就有较多的留存利润,那些预期盈利不佳的企业就有可能发生过度投资行为〔14〕。Ghose 的研究表明,现金股利的支付减少了经理人可支配的现金,从而可抑制企业的过度投资行为〔15〕。魏明海和柳建华通过研究现金股利政策与过度投资之间的关系,发现低现金股利政策会导致国企的过度投资,支付现金股利减少了企业内部可自由支配的现金流,从而制约了国有上市公司内部人利用可自由支配的现金从事过度投资的行为〔16〕。2008 年,刘银国通过研究也发现,管理层有控制资源的动机,在股利决策中并不是以企业价值最大化为目标,通过扩大企业规模和不断提高产出水平,存在过度投资现象〔17〕。郭慧婷等人的研究认为在半强制性分红政策出台后,上市公司的分红水平有所提高,但同时大股东也通过股利分配的手段转移了公司利益,公司的现金流存在被操控的迹象〔18〕。2014年,刘银国等人通过研究半强制分红政策下现金股利发放对代理成本的控制效应,发现现金股利的发放可以有效抑制过度投资水平,但这种抑制作用仅对高资产负债率企业、高成长性企业和非国有企业产生影响〔19〕。

“重融资,轻分配”是我国上市公司的通病,于是中国证监会等部门于 2001、2004、2006、2008、2012年分别出台“半强制分红政策”,可以把它看作是对过度投资的制度性约束。对于中央企业而言,我国证券市场监管中实施的“半强制分红政策”,究竟能否对其过度投资产生抑制作用,“半强制分红政策”中的不同的股利支付特征(如股利支付率、股利连续性等)与过度投资之间究竟是何种关系?这些问题的答案不仅在理论上值得探讨,而且在中央企业的实践活动中也能提供必要的支持。

二、理论分析与假设提出

在现代公司制企业中,由于所有权与经营权的分离,导致所有者(委托人)与经营者(代理人)之间出现信息不对称。Jensen and Meckling 认为这种信息不对称,使得股东(委托人)和管理层(代理人)会不可避免地产生利益冲突,委托代理问题也随之产生〔20〕。在现有的文献研究中,通常将公司内部的代理问题分为两类:第一类代理问题和第二类代理问题。而第一类代理问题主要是指股东与管理层的代理问题,即管理层会因为道德风险与逆向选择而损害股东的利益。在这类代理问题中,自由现金流扮演着至关重要的作用。

Jensen 1986 年就指出,根据自由现金流假设,公司的股东与管理层的利益冲突主要表现在股利政策的选择上〔1〕。公司的管理层更希望将公司过多的自由现金流留在公司内部而去选择支付较低的现金股利。在信息不对称的情况下,管理层很容易发生道德风险与“逆向”选择,或为了完成考核的需要,又或是追逐自身利益的最大化,管理层很容易发生过度投资行为。此外,选择将自有现金流量留在企业作为内部融资的来源,不仅可以降低融资成本,更可以逃避来自外部投资者对其的监管与约束。因此,如何降低企业的过多自由现金流量无疑成为抑制过度投资行为的首选。

中国证监会等部门于2001、2004、2006、2008、2012年分别出台“半强制分红政策”。如《上市公司证券发行管理办法(2006)》就规定,“上市公司公开发行证券应符合最近三年以现金或股票方式累计分配的利润不少于最近三年实现的年均可分配利润的20%”。这些明文规定的法条无疑可以有效地减少企业的自由现金流量,当企业的股利发放的越多,企业的自由现金流量减少的也就越多,从而使得企业的过度投资行为得到收敛。因此,根据以上分析,本文提出假设1,即在半强制分红政策下,股利支付率与央企的过度投资行为负相关。

在半强制分红监管的政策下,企业必须要为股东的投入付出一定的代价,即发放红利。但是,这种政策却有一个显著性的限制条件,也就是再融资的需求,即企业要想获得再融资的资格必须进行分红。这种政策会产生以下结果:只有当企业需要再融资时,它必须进行分红,而如果企业没有再融资的需求,那么它依旧可以选择继续成为一只“铁公鸡”。因此,这种半强制分红监管政策的实施对于缺乏现金流的企业而言反而成为了一种机遇,即企业只需要支付较少的现金流来满足股利监管的需要,就可以通过再融资的形式来获得更多的现金流。

经过上述的分析,我们不难发现股利发放的连续性与过度投资之间的相关关系。在半强制分红监管政策下,有投资需求的央企,当其缺乏大量的现金流时,它可以每年拿出很少的现金流进行股利的分配,以此迎合证监会股利监管的需要,同时亦可以获得再融资的资格。当企业获得再融资资格后,它可以通过再融资从资本市场上获得大量的现金流。久而久之,形成一种恶性循环,而现金流的增加无疑加重了企业的过度投资行为。因此,根据以上分析,本文提出假设2,即在半强制分红政策下,企业的分红次数与央企的过度投资行为正相关。

三、实证研究

(一)样本选取

由于本文的研究对象均为中央企业,考虑到数据的可收集性,实证研究的数据均为中央企业控制的上市公司,数据均来源于国泰君安CSMAR 数据库。此外,由于2012年证监会为了进一步增强上市公司的分红透明度,发布实施了《关于进一步落实上市公司分红有关事项的通知》,于是本文选取2012 年至2013 年的央企上市公司作为研究样本,总计356家上市企业,712个样本数。

(二)变量选取与模型构建

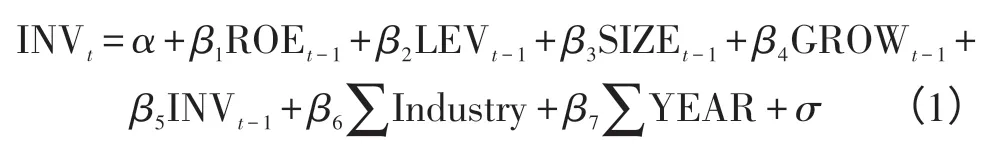

本文度量中央企业控制的上市公司过度投资程度采用的是Richardson(2006)残差度量模型,其模型为:

通过模型(1)计算方程的残差值,通过残差值来判断央企上市公司是否存在着过度投资的行为。当残差值>0 时,即表明企业存在过度投资行为,反之,则为投资不足。在此处本文用虚拟变量Over-INVt(变量的下标t表示t年的数据,t-1表示t-1年的数据,即上一年的数据)来衡量央企上市公司的过度投资行为,当企业过度投资时,Over-INVt为1,反之,则其值为0。

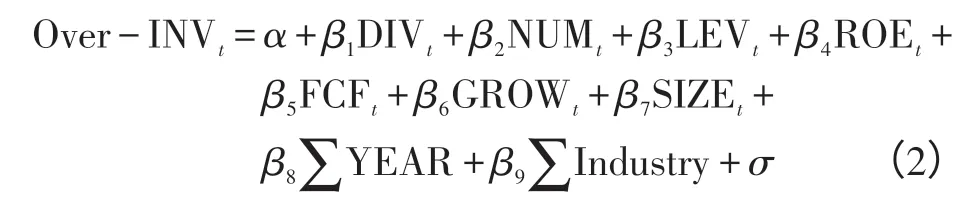

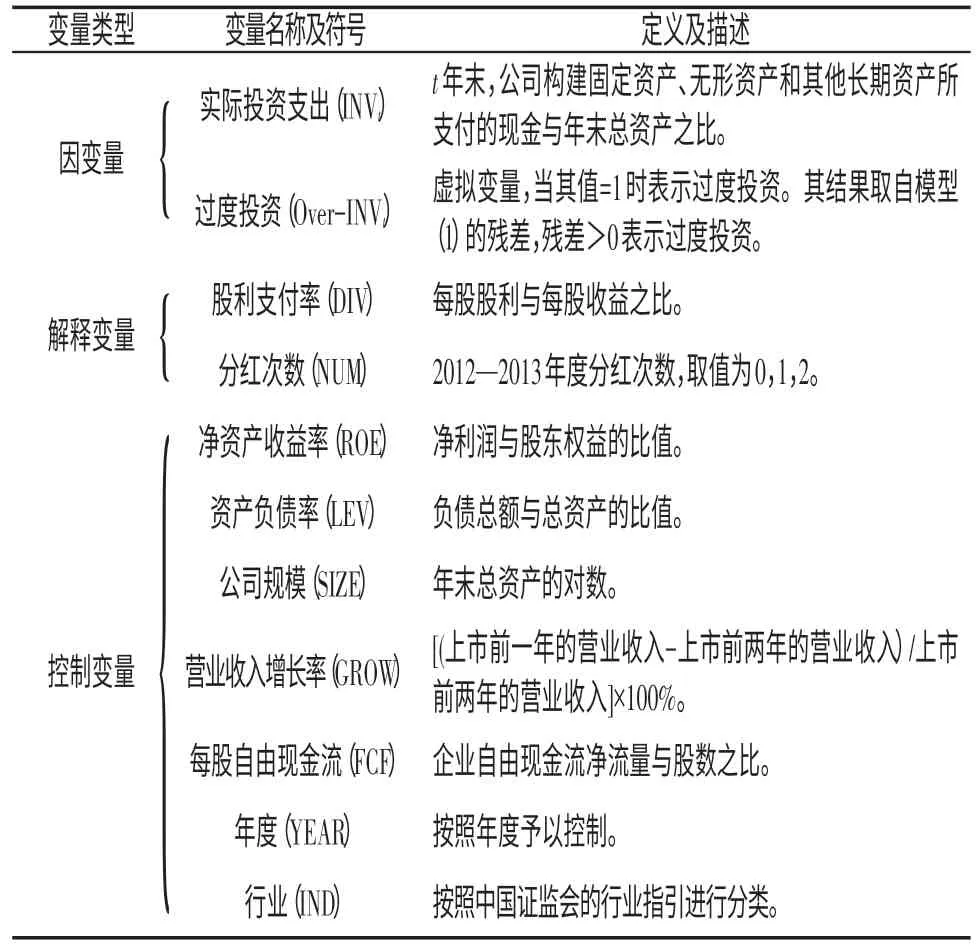

通过模型(1)获得回归方程的残差后,即可得出本文的过度投资指标Over-INVt,然后根据本文的理论基础与假设推演构建如下模型:

各变量的定义与描述如表1所示。

表1 各变量的定义与描述

(三)描述性统计

模型中各变量的描述性统计信息如表2所示。

表2 各变量之间的描述性统计(n=712)

从表2可以看出:①在因变量方面,过度投资的均值为0.386,说明中央企业存在普遍的过度投资现象;②在解释变量方面,股利发放率的均值为0.256,并且3年的平均分红次数为1.3次,这充分说明了我国央企的“铁公鸡”现象广为存在;③在控制变量方面,各项数据均显示了央企的典型特征,如资产负债水平偏高、盈利增长性不强、规模普遍较大等等。

(四)相关性分析

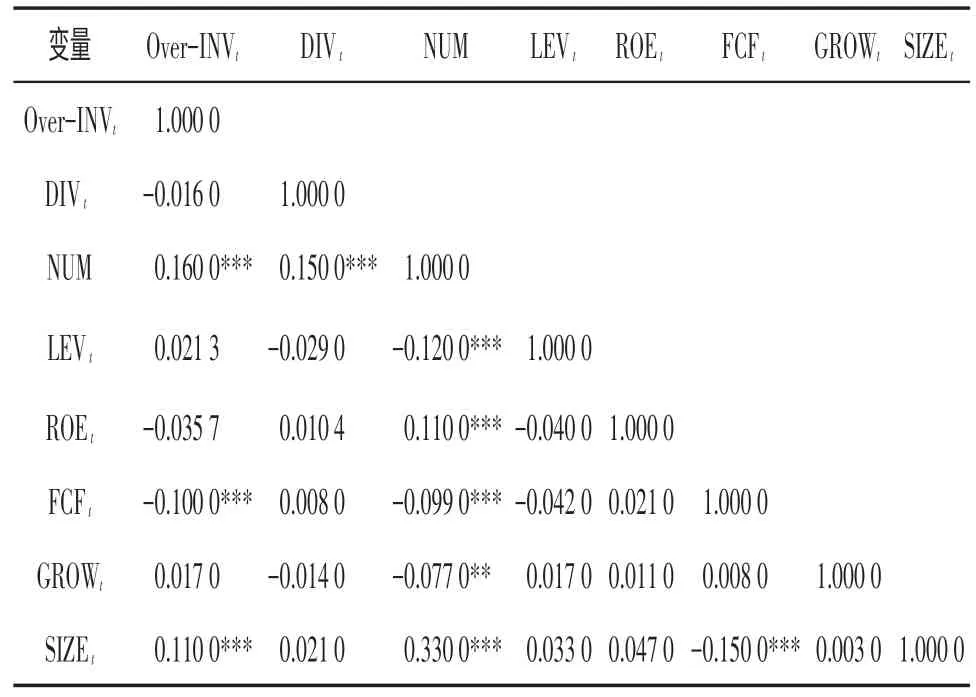

从表3 中我们不难发现,过度投资与企业的分红次数呈现一种正相关关系,并且通过了1%的显著性检验,与本文的假设2的预期一致。此外,过度投资与股利分配率呈现一种负相关关系,但是并未表现出显著性。与此同时,从表3中的数据可知,各个变量之间相关系数均较低,它们之间并不存在严重的共线性问题。

表3 各变量相关性分析

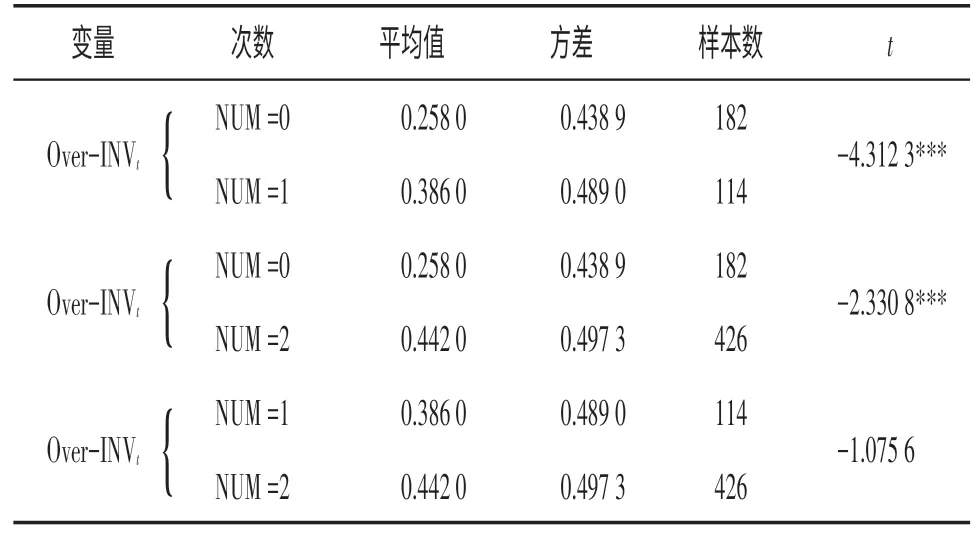

为了更准确地把握央企分红政策对于过度投资的影响程度,本文还做了不同分红次数下的t检验,用来观察分红次数对于过度投资的影响。具体结果如表4所示。

表4 不同分红次数下的t检验统计

从表4 的数据可以看出,不同次数下的分红对于央企的投资行为产生了极大的影响。当企业的分红次数为0时,与分红次数为1或2的情况进行比较时差异有统计学意义,这说明企业的分红行为可以有效地改变央企的投资行为,进而对过度投资行为产生深远影响,而当企业的分红次数为1或2时,两者之间并没有表现出太大的差异性。

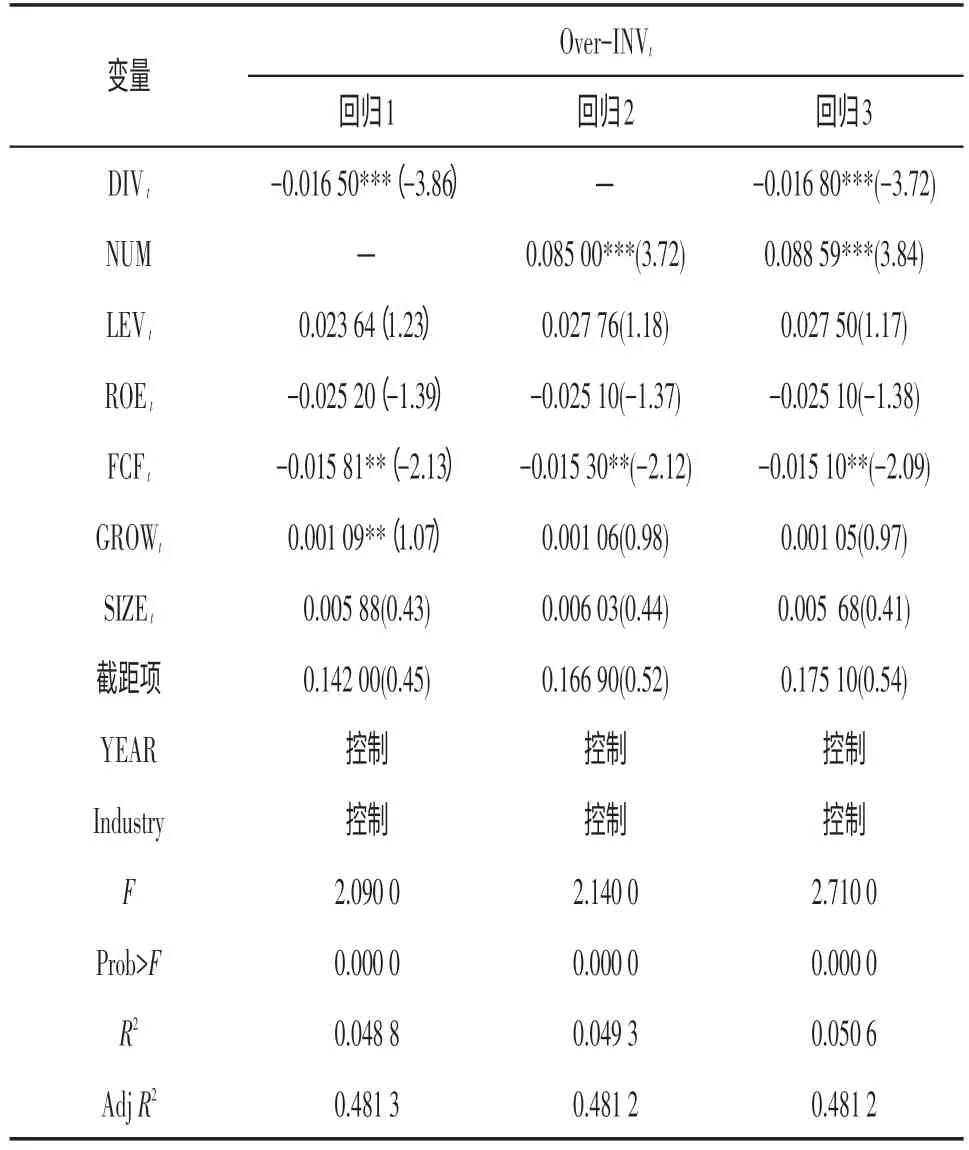

(五)回归分析结果

模型的实证结果如表5所示。回归过程控制了异方差问题,且VIF检验表明变量间不存在多重共线性问题。

表5 回归分析结果(n=712)

从回归结果可以看出,股利分配率与过度投资行为呈现负相关关系,并在1%的显著性水平下显著,企业的分红次数与过度投资行为呈现正相关关系,也在1%的显著性水平下显著。上述的回归结果证实了本文的假设1和假设2,充分说明了“半强制分红监管政策”对于企业的过度投资行为有着深远影响。

四、结论

本文以中国证监会等部门于2001、2004、2006、2008、2012 年分别出台“半强制分红政策”为背景,以自由现金流假说为理论基础,以央企控制的上市公司为研究对象,过理论分析与实证研究相结合,分析了“半强制分红监管政策”对于企业过度投资的影响。研究发现:①在半强制分红监管政策下,企业的股利支付率与过度投资行为呈现负相关关系;②在半强制分红监管政策下,企业的分红次数与过度投资行为呈现正相关关系。

上述发现进一步证实了自由现金流量假说的正确性,即要抑制央企的过度投资行为,必须减少留存在企业内部的过多现金流。更为重要的是,本文的实证研究结果表明,在“半强制分红监管政策”下,中央企业分红的连续性更多的是为了“应付”国家监管的需要,或者为了获得再融资的资格,以此来获得更多的资金来进行过度投资,并不能显著影响企业的自由现金流量,因此,也不能有效抑制企业的过度投资行为。

〔1〕Jensen M C.Agency Costs of Free Cash Flow,Corporate Finance and Takeovers〔J〕.American Economic Review,1986,76(2):323-329.

〔2〕李常青,魏志华,吴世浓.半强制分红政策的市场反应研究〔J〕.经济研究,2010(3):144-155.

〔3〕Hubbard R G.Capital-Market Imperfections and Investment〔J〕.Journal of Economic Literature,1998(36):193-225.

〔4〕杨华军,胡奕明.制度环境与自由现金流的过度投资〔J〕.管理世界,2007(9):99-106.

〔5〕李鑫.股利政策、自由现金流与企业过度投资:基于中国上市公司的实证研究〔J〕.经济与管理研究,2007(10):35-40.

〔6〕杜兴强,曾泉,杜颖洁.政治联系、过度投资与公司价值:基于国有上市公司的经验证据〔J〕.金融研究,2011(8):93-110.

〔7〕俞红海,徐龙炳,陈百助.终极控股股东控制权与自由现金流过度投资〔J〕.经济研究,2010(8):103-114.

〔8〕Myers S,Majluf N.Corporate Financing and Investment Decisions When Firms Have Information That Investors Do Not Have〔J〕.Journal of Financial Economics,1984(13):187-221.

〔9〕Conyon M,Murphy K.The Prince and the Pauper?CEO Pay in the US and the UK〔J〕.Economic Journal,2000(110):640-671.

〔10〕肖珉,任春燕,张芬芳.信息不对称、制度约束与投资效率:基于不同产权安排的实证研究〔J〕.投资研究,2014,33(1):24-34.

〔11〕Camelo-Ordaz C,Hernandez-Lara A B,Valle-Cabrera R. The Relationship between Top Management Teams and Innovative Capacity in Companies 〔J〕.Journal of Management Devel-opment,2005,24(8):683-705.

〔12〕Tihanyi L,Ellstrand A E,Daily C M,et al. Com-position of the Top Management Team and Firm International Diversification〔J〕.Journal of Management,2000,26(6):1157-1177.

〔13〕姜付秀,伊志宏,苏飞,等.管理者背景特征与企业过度投资行为〔J〕.管理世界,2009(1):130-139.

〔14〕 Kalay A. Signaling, Information Content and the Reluctance to Cut Dividends〔J〕. Journal of Financial and Quantitative Analysis,1982(15):855-869.

〔15〕Ghose S. Corporate Governance and Over-investment by the U.S. Oil Industry〔D〕. New York:University of Rochester,2005.

〔16〕魏明海,柳建华.国企分红、治理因素与过度投资〔J〕.管理世界,2007(4):88-95.

〔17〕刘银国.我国上市公司股利政策有效性实证研究〔J〕.经济管理,2008,30(14):26-33.

〔18〕郭慧婷,张俊瑞,李彬,等.再融资公司的现金分红和现金流操控研究〔J〕.南京审计学院学报,2011,8(3):58-65.

〔19〕刘银国,张琛,阮素梅.现金股利的代理成本控制效应研究:基于半强制分红的考察〔J〕.审计与经济研究,2014(5):59-68.

〔20〕Jensen M,Meckling W. Theory of the Firm:Managerial Behavior,Agency Cost and Ownership Structure〔J〕.Journal of Financial Economics,1976(3):305-360.