控股权性质、操纵性会计-应税利润差异与审计定价

孙红 金爱华 陈婧婧

一、引言

公司的财务报表所报告的会计利润,与公司向税务部门所提交的应税利润是不一样的。这种会计利润和应税利润的差异被称为会计-应税利润差异。本文将会计-应税利润差异划分为正常性差异和操纵性差异两部分,并且研究了在不同控股权性质下,操纵性会计-应税利润差异对审计定价的影响。以往的文献(Hanlon and Krishnan,2006;Hanlon等,2009;钱春杰和周中胜,2007)考察了会计-应税利润差异对审计定价的影响,发现会计-应税利润差异与审计费用存在正相关关系。但是会计利润与应税利润之间的差异,既包含会计准则与所得税法规定之间的差异,同时也包含了公司盈余管理行为所造成的差异。前者的差异越大,表明公司纳税报表中存在更多的纳税调整项目;而由公司的盈余管理所造成的会计-应税利润差异越大,审计师面临的审计风险就越高,则会相应的提高审计费用对审计风险进行补偿。

本文借鉴Jones(1991)的思想,将会计-应税利润差异划分为正常性会计-应税利润差异(源于会计准则与税法规定的差异)和操纵性会计-应税利润差异(源于公司的盈余管理行为)。笔者认为,作为会计信息的鉴证者,审计师更关注公司盈余管理行为对会计信息质量的影响(Simunic, 1980; Francis,1984; Johnstone and Bedard,2001; Bedard and Johnstone,2004; 钱春杰和周中胜,2007),即公司的盈余管理行为越严重,审计师会要求更高的审计费用以补偿相应的审计风险。因此,操纵性会计-应税利润差异越大,公司的审计费用就越高。

另一方面,上市公司控股权性质也会影响审计师对公司盈余管理风险的预期,在国有控股的上市公司中,国有股权的存在,意味着政府的信誉担保或较低的税收监管,即国有企业通过盈余管理增加会计利润,同时保持较低水平的应税利润时,更容易获得税务部门的谅解;如果民营企业采取类似的方式,则更有可能招致税务部门的稽查。与国有企业相比,民营企业在进行盈余管理导致操纵性的会计-应税利润差异增加时,审计师所预期的审计风险相对较高。因此,与国有控股上市公司相比,民营控股上市公司的操纵性会计-应税利润差异越大,审计费用就越高。本文的实证检验结果支持了上述假设:操纵性会计-应税利润差异越大,审计费用越高,尤其体现在民营控股上市公司中。

本文的主要贡献在于:第一,将总的会计-应税利润差异区分为正常性会计-应税利润差异和操纵性会计-应税利润差异,首次探讨了审计师对操纵性会计-应税利润差异的审计定价决策,对以往关于会计-应税利润差异的研究进行了发展和深化。第二,丰富和补充了已有的关于盈余管理的研究,提供了衡量盈余管理程度新的指标;第三,分析了不同控股权性质下审计风险差异,进一步验证了控股权性质对审计风险的作用机制。

二、理论分析和研究假设的提出

由于会计准则和所得税法在收入和费用确认项目上的固有差异,公司不同盈余项目所对应的税收成本并不完全相同。公司在进行盈余管理时,就必须考虑不同盈余管理项目的税收成本,通过对非应税盈余项目的管理,在增加盈余的同时,不改变应纳税所得,从而增加了会计-应税利润差异。现有的文献表明(Joos等,2000;Mills和Newberry,2001;Phillips 等,2003;Hanlon等,2005),会计-应税利润差异意味着更低的盈余质量。国内的研究也得出了类似的结论,叶康涛(2006)发现我国上市公司盈余管理幅度与会计-应税利润差异之间存在显著的正相关性。

如果会计-应税利润差异反映了公司较低的盈余质量,那么,当公司存在更大的会计-应税利润差异时,审计师面临的审计风险就随之增加,审计定价决策必须考虑会计-应税利润差异所隐含的潜在风险(Bedard和Johnstone ,2004;Hanlon和krishnan,2006;Hanlon 等,2009;钱春杰和周中胜,2007)。

但是,M i l l s 和 P l e s k o(2003)指出许多会计-应税利润差异未必反映了公司的盈余管理或者税收管理,它们可能来源于会计准则和税法规定之间的机械性差异。Tang(2011)以我国1999至2003年间436家B股上市公司为研究样本对会计-应税利润差异做进一步研究,指出正常的会计-应税利润差异是由于税法和会计制度分离导致的,异常的会计-应税利润差异则与盈余管理和税收管理的动机正相关,其大小表征了盈余管理和税收管理是否存在以及相关的操纵额度。

综上所述,操纵性会计-应税利润差异源于公司的盈余管理行为。操纵性会计-应税利润差异越大时,审计风险就越高,相应的审计费用随之增加。由此提出本文的假设一,如下:

表1 变量名称及定义

H1:在其他条件不变的情况下,操纵性会计-应税利润差异与审计费用正相关。

注册会计师对盈余管理的定价,还受到其预期的审计风险高低的影响。在我国资本市场中,近三分之二的上市公司其最终控制人是各级政府。Faccio等(2006)指出,政府为企业提供的特殊优惠实质上为企业提供了一种隐性担保,而且他们发现,具有政治关系的企业更容易在陷入危机时获得政府的财政补贴。而国有企业与政府之间具有天然的政治联系,因此,国有企业更容易获得政府的财政补贴。陈晓和李静(2001)与李增泉等(2005)分别提供了有关政府通过财政补贴和并购重组帮助国有企业的证据,林毅夫和李志赟(2004)则指出国有企业的贷款存在预算软约束现象。这说明,相对于民营企业,国有企业能够通过各种方式获得政府的补助。孙铮等(2006)指出,政府对国有企业提供的信誉担保,即政府通过财政补贴、税收优惠或者政策倾斜等各种方式为企业提供隐性担保,会降低会计信息在债务契约中的有用性。

同样,控股权性质也会改变会计-应税利润差异信息在审计师对盈余管理定价的有用性。民营企业,由于缺少政府的隐性担保,一旦进行盈余管理,公司未来进入财务困境发生破产的可能性就会增加,审计师面临诉讼及赔偿损失的风险也增加,审计师为了降低审计风险,则有必要投入更多的时间、执行更多的审计程序,从而要求更高的审计收费。相比之下,国有企业由于具有更多的政府支持和隐性担保,其发生财务困境、面临破产的风险很小,因此,其盈余管理不会增加审计师的审计风险,审计师也不必增加审计投入从而要求更高的审计收费,或者即便增加审计风险,其对风险的弥补要求也会远低于民营企业。因此,审计师会更加关注民营控股上市公司的操纵性会计-应税利润,对于相同的操纵性会计-应税利润审计定价会更高。故提出本文的假设二,如下:

H2:在其他条件不变的情况下,与国有控股上市公司相比,民营控股上市公司中操纵性会计-应税利润差异对审计费用的影响更为显著。

三、研究设计

(一)样本选择

本文选取了2007年到2012年的所有A股上市公司为初始样本。在样本选取过程中,剔除了以下样本公司:(1)相关数据缺漏不全的公司(包括审计费用为缺失值,主营业务收入为负值,审计意见为非标准审计意见);(2)金融、保险类公司。最后确定的样本为6072家公司。

本文所有数据来源于上海万得咨询数据库和国泰安数据库及上市公司年报。为了控制极端值的可能影响,本文对所有连续变量均分年度按上下1%分位数进行截取(winsorize),即高于上1%分位数的样本按上1%分位数取值,低于下1%分位数的样本按下1%分位数取值。

(二)检验模型及指标说明

表2 描述性统计

表3 相关系数表

表4 按审计收费高低划分的子样本的单变量检验

由于企业纳税申报表不对外公开披露,无法直接得到公司的应纳税所得额的数据,只能从上市公司公开披露的财务报告数据来推导应税收益。

2007年开始实行新会计准则,新准则规定按照资产负债表的债务法来核算所得税,所以本文使用以下公式来估算公司的会计-应税利润差异:

会计-应税利润差异=会计利润总额 - 应纳税所得额

=会计利润总额 -(本期所得税费用+递延所得税资产的增加-递延所得税负债的增加)/实际适用的所得税税率

由于会计制度和所得税法规规定的不同,企业在进行所得税纳税申报时,需要从会计利润总额出发,按照企业所得税法的规定,进行一定的纳税调整,从而得到当期应纳税所得额。因此,企业在纳税申报时的纳税调整项目很大程度上决定了会计利润与应税所得之间的差异,纳税调整越多,会计-应税利润差异则越大。戴德明和姚淑瑜(2006)统计了2002年到2004年上市公司披露的纳税调整项目,发现在实务中上市公司的主要纳税调增项目依次为:资产减值准备、业务招待超标及赞助费、罚款罚金或滞纳金、非公益性捐赠、超标准列支工资、广告宣传费支出和固定资产折旧,其中,资产减值准备项目中,坏账准备的调整最多,存货减值准备次之。主要纳税调减项目依次为:投资收益、资产减值准备、技术开发费税前扣除额、债务重组收益、低值易耗品和其他调减项目。其中,调减的资产减值准备包括固定资产减值准备、坏账准备和存货跌价准备。

表5 模型2的检验结果

表6 进一步的检验结果

根据戴德明和姚淑瑜(2006)的研究,考虑到会计准则与税收法规中相关规定的差异以及实务中主要的纳税调整项目,主要选取营业外收支净额、营业费用、财务费用、管理费用、应付职工薪酬、投资收益、主营业务成本、资本公积、资产减值准备、固定资产折旧和无形资产摊销作为造成正常性会计-应税利润差异的主要因素变量,另外还考虑了规模的影响,用营业收入的自然对数来衡量。

本文借鉴了Jones模型(1991)的思想,按照年度-行业,以会计-应税利润差异对上述影响因素进行回归,将能够由这些因素解释的会计-应税利润差异(即回归拟合值)定义为正常性会计-应税利润差异,残差部分则视为公司的盈余管理所致,并定义为操纵性会计-应税利润差异。具体回归模型如下(公式中各个定义见表1A):

为了验证操纵性的会计-应税利润对审计费用的影响,我们用模型1的残差乘以总资产,对得到的值先取绝对值,再取对数,得到主要解释变量Disbtd。本文重点关注审计师在进行审计定价时,是否会对操纵性差异中所包含的盈余信息进行定价,构建回归模型如下(公式中各个定义见表1B):

参照Simunic(1980)、王振林(2002)和刘斌等(2003)的研究,影响审计收费的主要变量包括公司规模、公司审计的复杂程度、公司的审计风险、审计师事务所的特征及公司的其他特征等。其中,大量研究表明公司规模是决定审计费用的主要因素,本文采用了总资产的自然对数(Size)来衡量公司的规模,使用应收账款和存货占总资产的比例(Rein)来衡量公司审计业务的复杂程度。另外,用净资产收益率(Roe)反映公司的盈利能力,用资产负债率(Lev)来反映公司的审计风险。会计师事务所是否为国际“四大”(Bigfour)则是会计师事务所的主要特征。

进一步地,将总样本分为民营企业和国有企业两类样本,就可以考察不同控股权性质如何影响审计师对于操纵性会计-应税利润差异的定价。根据本文的假设二,如果操纵性差异反映的是公司的盈余管理行为,对于审计师而言,相同的盈余管理在不同的控股权性质下会产生不同的审计风险,那么审计师对操纵性差异的定价在国有控股公司和民营控股公司之间将存在显著差别。因此,可以预期在国有企业中Disbtd的系数不那么显著,而在民营企业中Disbtd的系数应当显著为正,并且这两个系数间存在显著差异。

四、实证结果及分析

(一)描述性统计分析

从表2的描述性统计可以看出,平均而言,审计费用的自然对数为13.37,操纵性会计-应税利润差异绝对值的自然对数为17.29,正常性会计-应税利润差异绝对值的自然对数为17.21,总资产的自然对数为21.65。在总体样本中,资产负债率的最小值为4.54%,最大值为88.53%,差别很大,平均值为46.73%。净资产收益率的均值为4.27%,存货和应收账款占总资产的比例约为26.79%。另外,有7.89%的公司当年亏损,有6%左右的公司是由国际四大审计的。

表3是模型二中相关变量的pearson相关性检验结果。可以看出,审计费用与操纵性会计-应税利润差异(Disbtd)显著正相关,初步说明审计师会关注会计利润的盈余管理,并相应提高审计定价。审计费用(Adfee)与正常性会计-应税利润差异(Norbtd)也显著正相关,可能的原因是,该部分差异越大,意味着公司的业务越复杂,审计师要增加审计投入从而提高收费。

(二)单变量检验

表4是按照审计费用高低将样本分为两组的单变量检验结果。我们根据每个年度每个行业审计费用的中位数将样本公司划分为审计收费高和审计收费低两个子样本, 然后运用参数检验和非参数检验的方法分别考察两个子样本在会计- 应税利润差异以及其他变量上是否存在显著的差别。从表4中可以看出,无论是均值还是中位数, 审计收费低的子样本的操纵性会计-应税利润差异和正常性会计-应税利润差异都小于审计收费高的子样本, 而且参数检验和非参数检验的结果都在1%的水平上显著,这初步证实了文章的假设一,表明审计师在审计过程中既考虑到操纵性会计-应税利润差异所蕴含的盈余管理信息。对于更高的操纵性会计-应税利润差异,审计师调整了对审计风险的评估,并且增加了审计收费作为相应的补偿。

(三)回归分析

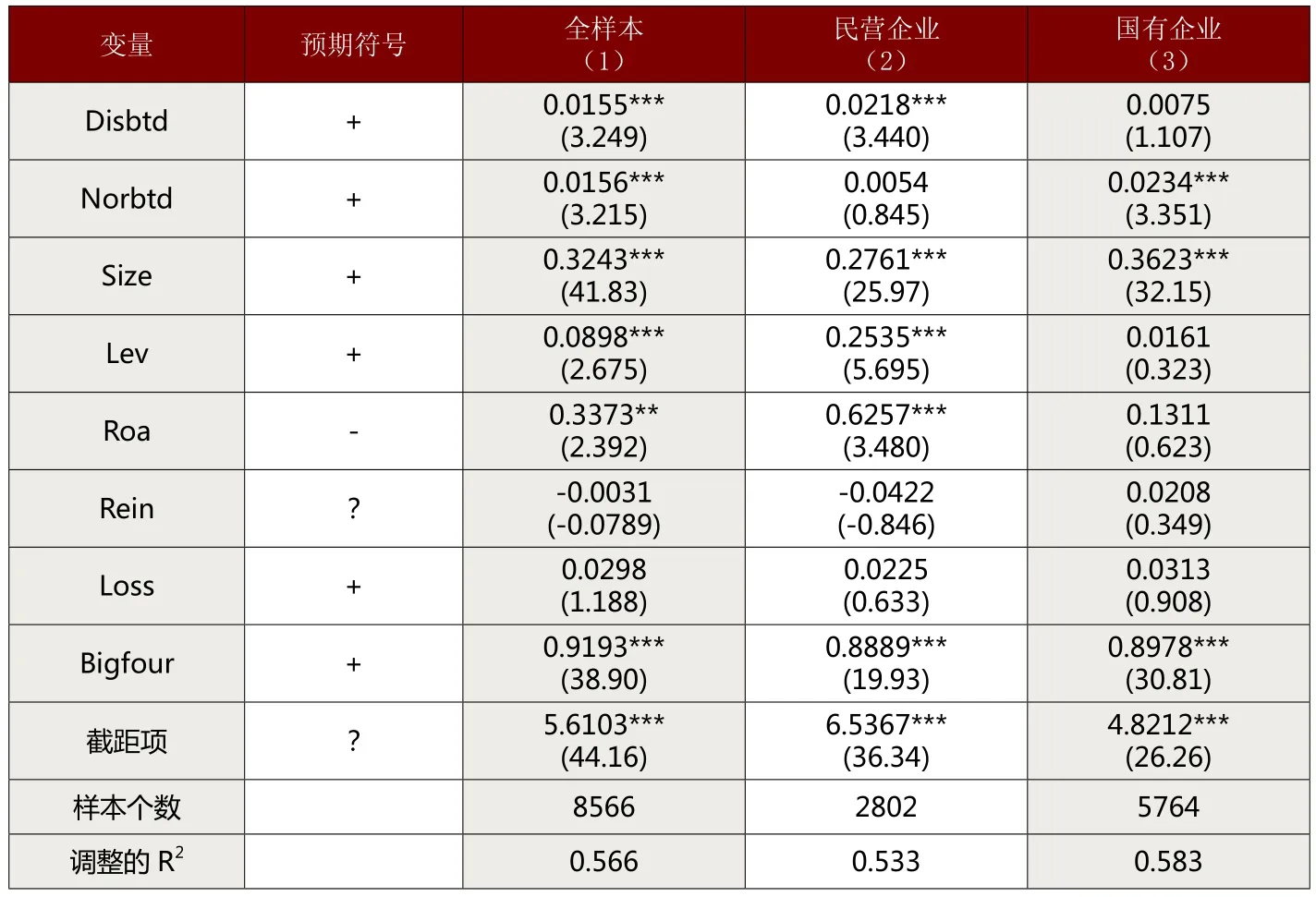

表5展现的是模型2的回归结果,即考察操纵性会计-应税利润差异是否对审计费用有显著影响。其中,回归(1)是全样本回归的结果,回归(2)和回归(3)分别是民营企业子样本和国有企业子样本的回归结果。从回归(1)中可以看出,审计费用与操纵性会计-应税利润差异(Disbtd)显著正相关,与正常性会计-应税利润差异(Norbtd)也是显著正相关。操纵性会计-应税利润差异代表的是盈余管理的程度,操纵性会计-应税利润差异越大,盈余管理的程度越大,盈余质量越低,审计师所面临的审计风险越高,也就会提高相应的审计费用。所以,操纵性的会计-应税利润前的系数为正,且在1%的统计水平上显著。另外,正常性会计-应税利润差异可能反映了业务的复杂程度,该值越大,说明了被审计公司的业务越复杂,于是审计师也要相应的提高审计收费。总的来说,回归(1)的结果支持了假设一。

将总样本划分为民营企业和国有企业两类样本,然后分别用审计费用对操纵性会计-应税利润差异进行回归。可以看到,在民营企业的样本中,操纵性会计-应税利润差异前的系数显著为正,系数值为0.0218,在国有企业的样本中,操纵性会计-应税利润差异前的系数不显著。由此可见,在不同的控股权性质下,操纵性会计-应税利润对审计定价的影响是不同的。与国有企业相比,民营企业中的操纵性会计-应税利润所反映的盈余管理程度,更为显著的影响了审计风险及审计定价,从而验证了假设二。

其他控制变量和以前研究结果基本一致。Roe反映了公司的盈利能力。较大的Roe应当降低审计师的审计风险,即Roe与审计收费呈负相关,但是本文回归结果显示的是正相关,可能是由于盈利越大,其中隐含的公司虚增利润的风险也越大,使得审计师收费增加。Lev前的系数显著为正,与预期一致,表明被审计单位的负债率越高,审计师面临的风险越高,要求的审计收费也相应越高。Loss的系数理论上应为正,说明审计师认为亏损公司会带来更高的审计风险,于是也会增加收费,但是这里不显著。Bigfour前的系数显著为正,表明由国际四大审计的费用要显著高于非四大审计的费用。

参考Hanlon(2009)的研究,为了进一步研究审计师对什么样的操纵性会计-应税利润差异更为关注,我们先将样本划分为民营企业和国有企业两个大的子样本,再将每个样本划分为操纵性会计-应税利润大于0和操纵性会计-应税利润小于0的两组样本,即在这四个样本中分别考察审计费用与操纵性的会计-应税利润差异的关系。表6展示了回归的结果,可以看到,在国有企业的样本中,如果根据操纵性会计-应税利润差异的正负将样本划分为两组,在这两组回归中,Disbtd前的系数都不显著。而在民营企业的样本中,无论是操纵性会计-应税利润小于0还是大于0,Disbtd前的系数都显著为正。其中,在操纵性会计-应税利润为负的样本中,Disbtd前的系数为0.0148,在操纵性会计-应税利润为正的样本中,Disbtd前的系数为0.0290,从直观上来看,前者小于后者,但是根据统计检验,发现这两个系数并没有显著差异。所以,操纵性会计-应税利润差异对审计费用的影响并没有特定的方向性,无论是会计利润大于应税利润还是会计利润小于应税利润,只要会计利润与应税利润之间的差异越大,对审计师而言都意味着更大的审计风险,都需要收取更高的审计费用来作为补偿。

五、结论

本文以2007—2012年的上市公司为样本,通过研究会计-应税利润差异的影响因素,将其区分为正常性会计-应税利润差异和操纵性会计-应税利润差异,主要研究了操纵性会计-应税利润差异与审计费用的关系。研究发现,审计费用与操纵性会计-应税利润差异显著正相关。这是因为,操纵性会计-应税利润差异越大,表明公司进行盈余管理的程度越大,盈余质量就越低,于是审计师面临的审计风险也越大,需要花费更多的时间和精力在审计业务上,于是要求的审计费用越高。

此外,基于不同控股权性质,操纵性会计-应税利润对审计风险及审计定价的影响也有不同,研究发现,与国有企业相比,对民营企业的操纵性会计-应税利润差异,审计师会要求更加明显的审计溢价。

本文研究的贡献在于,本文首次将会计-应税利润差异区分为正常性会计-应税利润差异和操纵性会计-应税利润差异两部分,并且探讨了审计师对操纵性会计-应税利润差异的审计定价决策。由于操纵性会计-应税利润差异剔除了会计准则和所得税税法规定的不同所造成的差异,利用该种差异可以更直接的考察审计费对其中包含的盈余管理的关系,这是对以往关于会计-应税利润差异研究领域的发展和深化。其次,通过引入控股权性质,研究发现审计师对民营企业的操纵性会计-应税利润差异的定价更为显著,由此可以说,相对于以往的研究,本文从控股权性质上更为细致地考察了操纵性会计-应收利润差异对审计收费的影响。

本文的研究结论,为学术界关于会计利润与应税所得的合并或分离的争论提供一定的参考依据,也具有一定的实践意义。对于市场参与者来说,操纵性会计-应税利润差异提供

1.Hanlon, M. and Gopal V. Krishnan.Do auditors use the information reflected in book-tax differences? Working paper,2006.

2.Hanlon, M., Gopal V. Krishnan and Lillian Mills. Audit fees and book-tax Differences. Working paper, 2009.

3.钱春杰,周中胜.会计-税收差异,审计收费和“不清洁”审计意见.审计研究.2007(1)

4.Jennifer J. Jones.Earnings management during import relief investigations[J].Journal of Accounting Research,1991, 29:193-228.

5.Simunic,D.A. The pricing of audit services:theory and evidence[J].Journal of Accounting Research, 1980,18:161-190.

6.Francis, J. The effect of audit firm size in audit prices: A study of the australian market[J]. Journal of Accounting and Economics, 1984,6: 133-151.

7.Jonestone, K. and J. Bedard.Engagement planning, bid pricing, and client response in the market for initial attest engagements[J].The Accounting Review, 2001, 76:199-220.

8.Bedard, J. and K. Johnstone. Earnings manipulation risk, corporate governance risk, and auditors’ planning and pricing decisions[J].The Accounting Review, 2004,79:277-304.

9.Joos, P., J. Pratt, and D. Young. Book-tax differences and the value relevance of earnings, Working paper,2002.

10.Mills ,L. and K. Newberry .The influence of tax and non-Tax costs on book-tax reporting differences : Public and private firms[J].Journal of American Taxation Association,2001,23:1-19.

11.Phillips, J., M. Pincus, and S. Rego.Earnings management: New evidence based on the defferred tax expense[J].Accounting Review,2003, 78:491-511.

12.Hanlon, M., S. Laplante, and T. Shevlin. Evidence on the possible information loss of conforming book income and taxable income[J].Journal of Law and Economics, 2005,48:407-442.

13.叶康涛.盈余管理与所得税支付:基于会计利润与应税所得之间差异的研究.中国会计评论.2006(4)

14.Mills, L. and G. Plesko. Bridging the reporting gap: A proposal for more informative reconciling of book and tax income[J].National Tax Journal, 2003,56:865-893.

15.Tang,T.Y. and Firth,M.Can book-tax differences capture earnings management and tax management? Empirical evidence from China[J].The International Journal of Accounting, 2011, 46:175-204.

16.Faccio, M., J. J., Mcconnell and R. W., Masulis. Political connections and corporate bailouts[J]. Journal of Finance, 2006:2597-2635.

17.陈晓,李静.地方政府财政行为在提升上市公司业绩中的作用探析.会计研究. 2001(12)

18.李增泉,余谦,王晓坤.掏空、支持与并购重组.经济研究.2005(1)

19.林毅夫,李志赟.政策性负担、道德风险与预算软约束.经济研究.2004(2)

20.孙铮,李增泉,王景斌.所有权性质、会计信息与债务契约——来自我国上市公司的经验证据.管理世界.2006(10)

21.戴德明,姚淑瑜.会计—税收差异及其制度因素分析——来自中国上市公司的经验证据.财经研究.2006(5)

22.王振林.审计收费决定与审计质量.上海财经大学博士论文.2002

23.刘斌,叶建中,廖莹毅.我国上市公司审计收费影响因素的实证研究.审计研究.2003(1)

——基于“关系”的视角