人力资本与金融发展对全要素生产率的效用分析

陈 君,张 玺

(福州大学经济与管理学院, 福建 福州 350108)

人力资本与金融发展对全要素生产率的效用分析

陈 君,张 玺

(福州大学经济与管理学院, 福建 福州 350108)

人力资本、金融发展与经济增长的关系近年来已成为热点话题。通过DEA-Malmquist指数法核算全要素生产率的增长,并将金融发展分解为金融规模与金融效率,基于省际面板数据模型以探究人力资本、金融发展对全要素生产率的效用。实证结果表明,人力资本对生产率的提高有促进作用,但利用效率不高;金融规模迅速扩张而不注重金融效率的提高将不利于生产率的增长。

人力资本;金融发展;全要素生产率

一、文献回顾

目前,已有大量的研究都试图解释经济增长问题,对于正在进行金融自由化与政策改革的中国来说,人力资本的利用效率与金融发展中质与量的平衡深化,对于经济增长的作用显得尤为重要。

金融发展对经济增长的促进作用,已得到国内外学者的一致认同。King(1993)[1]和Levine(1999)[2]通过研究发现金融规模和功能可以有效地刺激长期经济增长以及全要素生产力的增长。Patrick(1966)主要强调金融发展对供给产生的一种引导效应,即随着经济发展增速以及经济结构的复杂化,社会对金融方面的需求会进一步刺激经济的发展,金融发展和经济增长互为因果关系,此后学者们将二者之间的因果关系称之为“帕特里克之谜”[3]。除此之外,国外学者还就金融发展与全要素生产率增长之间的关系展开了一系列实证分析,如Jeanneney(2006)[4]的研究结果表明金融发展对全要素生产率的增长有显著的正向作用。近年来,国内也涌现出了大量关于金融发展与全要素生产率之间关系的研究。张军等(2005)测算了全要素生产率,通过实证分析证明我国金融发展水平与全要素生产率增长之间存在显著的正相关关系[5]。姚耀军(2010)[6],许欣欣、郑长德(2010)[7],罗旻娜(2011)[8]运用向量误差修正模型分别验证了金融发展与全要素生产率间存在明显的正相关关系。

关于人力资本对经济增长的效用,国内外的研究文献众多。基于人力资本的内生增长模型,认为人力资本作为知识产品的主要载体,是知识与创新的一种替代。人力资本的存在克服了要素边际报酬递减的约束,使经济的长期增长成为可能,代表人物有Lucas(1988)[9]、Rebelo(1991)[10]及Hall和Jones(1999)[11]等。国内对人力资本与经济增长关系问题的研究有:杨立岩(2003)的研究指出,经济的长远增长率和基础知识的长远增长率成正比,决定基础科学知识长远增长率的最终变量为经济体中的人力资本存量,人力资本是经济增长的真正源泉[12]。胡永远和刘智勇(2004)认为东部、中部、西部地区高等教育对GDP增长率均有显著的贡献,但贡献率由高到低呈梯次分布[13]。武向荣(2007)[14]、郑鸣和朱怀镇(2007)[15]等认为自高校扩招以来,超过一半地区的高校在一定程度上阻碍了当地经济发展,说明我国存在着教育过度情况。

对于全要素生产率增长的测度问题,大体可归结为两大类:一类是增长会计法,而另一类是经济计量法。增长会计法以新古典增长理论为基础,估算过程相对简便,考虑因素较少,主要缺点是假设约束较强,也较为粗糙;经济计量法利用各种经济计量模型估算全要素生产率,较为全面地考虑各种因素的影响,但估算过程较为复杂[16]。经济计量法中有一类方法为潜在产出法也称边界生产函数法,在目前的研究中得到了广泛应用。这类方法利用投入和产出变化以及边界生产函数的位移来度量全要素生产率增长,其关键在于边界生产函数的估算以及观测值到生产边界距离的度量。依据边界生产函数和距离函数估算方法的不同,边界生产函数法可划分为两类:一是随机前沿分析法(SFA),其中较为流行的方法有Hildreth和Houck的随机系数面板模型,这类方法可以很好地处理度量误差,但需要给出生产函数形式和分布的明确假设,对于样本量较少的经验研究而言,存在着较大问题。二是非参数数据包络分析(DEA)。这种方法直接利用线性优化给出边界生产函数与距离函数的估算,无需对生产函数形式和分布做出假设,从而避免较强的理论约束。因此,本文选取DEA-Malmquist指数法来估算全要素生产率的增长。

二、全要素生产率增长的估算

(一)估算方法

本文借鉴郭庆旺、赵志芸[16]等《中国省份经济的全要素生产率分析》中的非参数DEA-Malmquist指数法来估算中国省域全要素生产率增长。该指数最早由Malmquist(1953)作为一种消费指数提出,后来,Caves等(1982)将其应用到生产率变化的度量。

(1)

与传统的增长会计法相比,利用Malmquist指数度量全要素生产率增长具有两方面的优势:一是无需要素价格信息和经济均衡假设;二是可以将全要素生产率增长分解为效率变化与技术进步率两部分,从而提供更全面的全要素生产率增长信息。且这种方法仅适用于面板数据。

(二)样本选择与数据说明

本文主要度量中国29个省份的全要素生产率增长。考虑到西藏的数据严重缺失,因此未将其纳入分析框架之内;重庆1997年才被列为直辖市,在此之前属于四川的辖制范围,因此将重庆市纳入四川省。另一方面,中国在2001年加入世界贸易组织WTO,经济发展有了质的飞跃,因此为估算2001年至2012年间的全要素生产率增长,本文选取2000年至2012年的29个省份面板数据来估算全要素生产率增长。综上,本节的主要研究对象为2000-2012年中国大陆地区29个省(或直辖市)的面板数据。全部数据来源于Wind数据库与各省份统计年鉴。

对于实际资本存量,本文借鉴张军、吴桂英[17]等的《中国省际物质资本存量的估算:1952-2000》的方法,采用永续盘存法来估算。具体公式如下:

Kit=Kit-1(1-δt)+Iit/Pit

(2)

本文以2000年为基年估算第i个省份第t个时期的物质资本存量Kit,2000年的资本存量直接引用张军、吴桂英文章中的估算结果。参考多数文献,本文中的折旧率δt取10.96。Iit为第i个省份第t个时期的名义投资,本文采用固定资本形成总额表示。由于数据缺失,各省份的固定资本价格指数Pit不可直接获得,参考郭庆旺、赵志耘[16]《中国省份经济的全要素生产率分析》中的方法,采用如下公式来获得:Pit=全国固定资本投资价格指数×各省商品零售价格指数全国商品零售价格指数

(3)

(三)估算结果

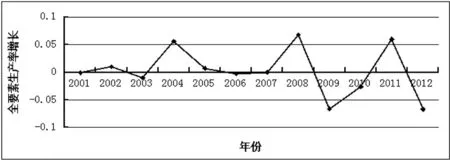

图1为29个省份2001年至2012年的全要素生产率增长的均值趋势,其中,横轴代表年份,纵轴为省均全要素生长率增长。从图1可以看出从2001年至2007年,中国全要素生产率增长几乎没有大的波动,而在2007年之后,波动幅度较大,且呈现出在0附近上下波动的趋势。

图1 2001-2012年中国全要素生产率增长的均值趋势图

图2为29个省份全要素生产率增长的历年均值趋势图①,其中,横轴为29个省份(不包括西藏且将重庆纳入四川省),纵轴为2001-2012年的年均全要素生产率增长。从图2可以看出,中国各省份的全要素生产率增长存在明显的差异,因此可以得出这样的结论,即中国各省份经济增长所存在的差异性主要来源于全要素生产率增长的明显差异。

图2 各省份年均全要素生产率增长趋势图

三、实证分析

(一)模型设定

Benhabib and Spiegel(1994)基于人力资本水平能够促进获取技术的能力这一说法,提出了如下全要素生产率增长的方程[18]:

△ait=c+ghit+mhit(ymaxt-yit)yit+θi

(4)

其中,ymaxt代表技术领先地区的人均产出值,yit为第i个地区第t期的人均产出值。第hit代表第i个地区第t期的人力资本,ait代表全要素生产率,i代表省域个体固定效应,加入个体固定效应是为了控制省份之间可能存在的差异性。该模型中,全要素生产率增长不仅取决于当期的人力资本水平,也取决于人力资本与技术领导地区的技术水平差异的交互项。基于该模型,本文建立如下模型来分析人力资本与金融发展对全要素生产率增长的效用:

△ait=c+ghit+mhit(ymaxt-yit)yit+αfinit+∑βjctrljit+θi+εit

(5)

其中,finit为金融发展水平,根据周宁东等(2007)的研究,金融发展水平中金融规模和金融效率对经济的作用效果是不同的[19],金融规模与金融效率通过对全要素生产率增长以对经济的作用效果也应该是有所差异的,因此本文将金融发展水平分为金融规模fscit与金融效率fefit,来探究其对全要素生产率增长的作用。ctrljit为控制变量,为政府干预、经济活跃程度和对外开放程度。εij为随机扰动项。根据模型(4)进行实证分析。

(二)指标构建、数据说明

被解释变量为全要素生产率增长,其构建以及数据说明已在本文的第二部分详尽讲述。这部分主要阐述解释变量的构建方式。

1. 人力资本指标

内生增长理论认为人力资本是解释全要素生产率的重要原因,它通过影响技术创新能力、技术外溢吸收能力等渠道对全要素生产率产生显著影响。借鉴陈钊等(2004)的估算方法,本文中人力资本的发展状况采用各省份人均受教育年限来表示[20],将教育程度划分为未受教育、小学、初中、高中和大专及以上4个水平,将教育年数划分为0、6、9、12、16以计算出该指标。

2. 金融发展指标

金融发展指标分为金融规模和金融效率[19]。其中,金融规模fscit用各省份存贷款总额占GDP的比重来衡量;金融效率fefit用各省份单位贷款创造的GDP来衡量,即GDP/贷款总额。

3. 其他指标

控制变量中用政府支出占GDP的比重来衡量政府干预;用固定资产投资占GDP的比重来衡量经济活跃程度;用进出口总额占GDP的比重和外商直接投资额占GDP的比重来衡量对外开发程度。

(三)单位根检验与协整检验

1. 面板单位根检验

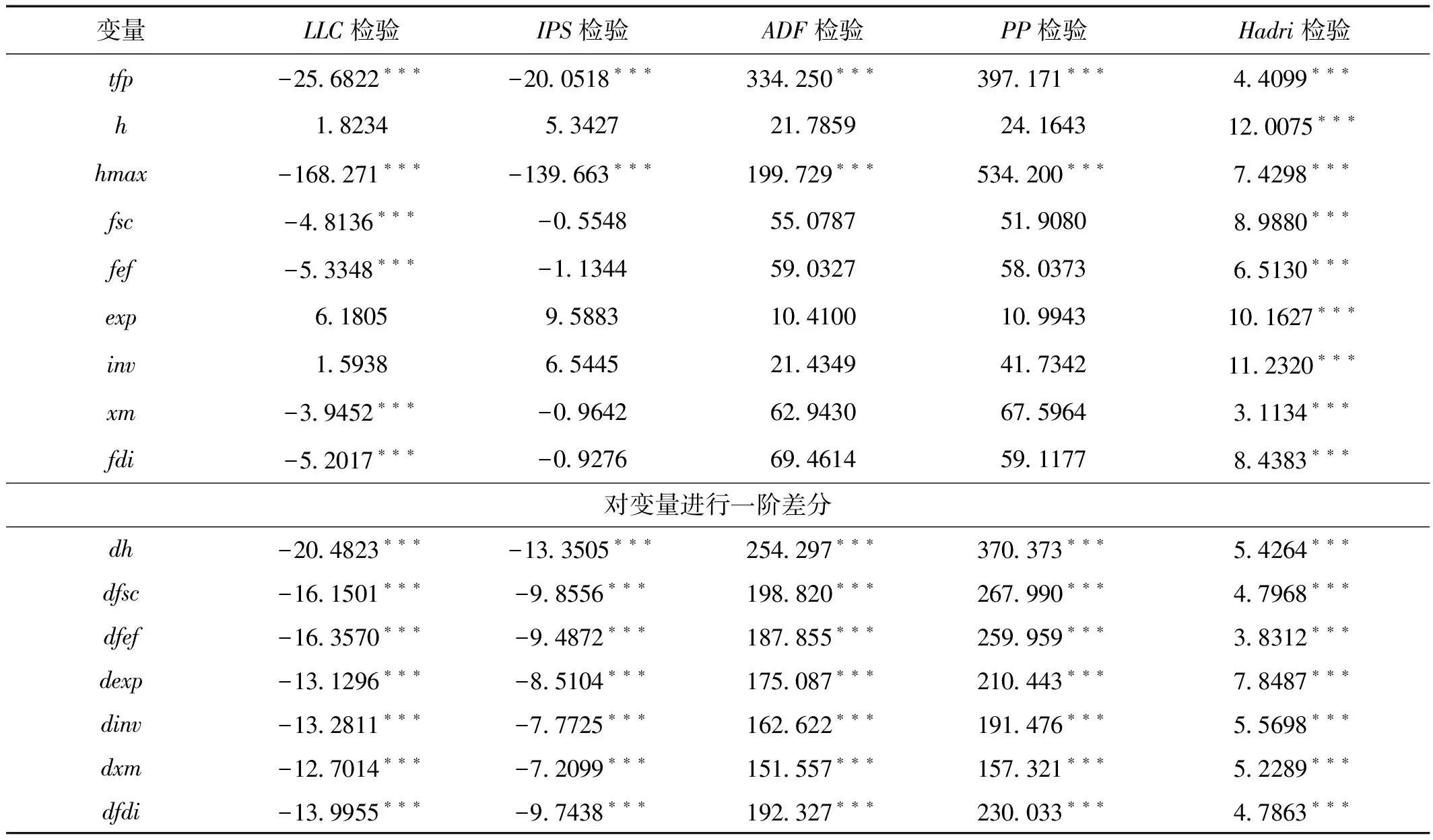

由于宏观数据常常会呈现出明显的非平稳特征,若直接进行回归常常会出现“伪回归”现象,从而得出不正确的结论。因此,有必要对序列先进行单位根检验。本文采用LLC检验、IPS检验、ADF检验、PP检验和Hadri检验来对模型中所包含的序列进行面板单位根检验,LLC检验、IPS检验、ADF检验和PP检验的原假设是面板数据存在单位根,而Hadri检验的原假设则是面板数据是平稳的。若五种检验结果都表明序列存在单位根的,则认为该序列是非平稳的,若有三种以上的检验表明序列是平稳的,则认为该序列是平稳序列。

表1 面板单位根检验

注:1、LLC检验、IPS检验、ADF检验和PP检验的原假设都为面板数据存在单位根;Hadri检验的原假设为面板数据是平稳的。2、*、**、***分别表示在10%、5%、1%的显著性水平上拒绝原假设。

根据表1,可以看出除变量tfpit、hmaxit外,其余变量均为I(1)。由于全部的变量不是同阶单整,因此,在进行协整检验时,根据赵文军等(2012)的方法,本文对所有变量取一阶差分代替原变量[21]。

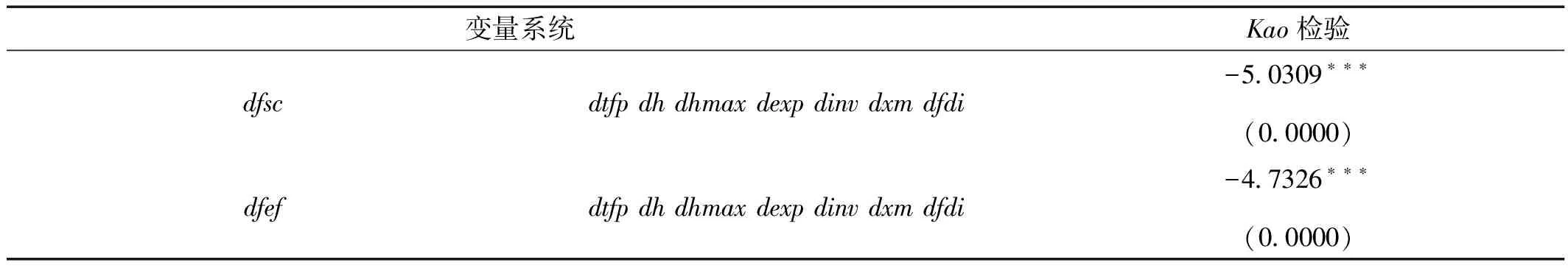

2. 面板协整检验

为检验变量间是否存在稳定的长期关系,本文将金融发展的两个指标即金融规模(dfscit)与金融效率(dfefit)与其余变量之间进行了协整检验。本文主要应用Kao检验方法来判定各变量之间是否存在稳定的长期关系。表2为协整检验的结果。

从表2可知,Kao检验的统计量在1%水平下统计显著,即在1%水平上不能接受不存在协整关系的原假设,因此认为两个变量系统均存在协整关系,可以进行回归分析。

表2 变量的面板协整检验

注:*、**、***分别表示在10%、5%、1%的显著性水平上拒绝不存在协整关系的原假设。

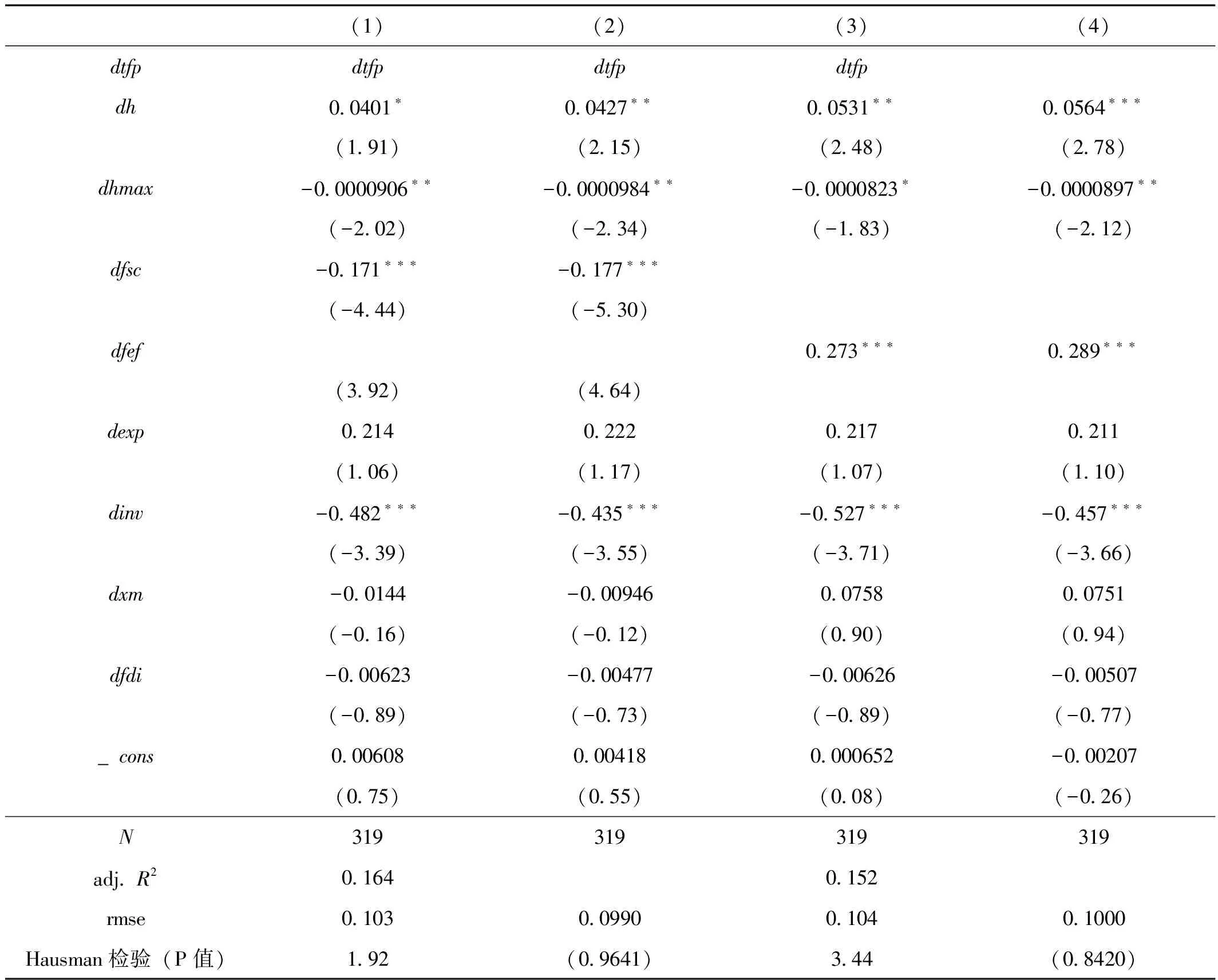

(四)实证结果

本文采用固定效应和随机效应面板数据模型。表3为模型估计结果,其中第(1)列和第(2)列为人力资本、金融规模对全要素生产率增长的效用分析,第(3)列和第(4)列为人力资本、金融效率对全要素生产率增长的效用分析。hausman检验的P值分别为0.9641和0.8420,均大于0.10,因此,在10%水平下不能拒绝个体效应与解释变量相关的原假设,因此判定应选择随机效应模型,而非固定效应模型。从而,本文将根据(2)列和(4)列的模型估计结果进行分析。

分析中主要关注本文要探索的核心变量人力资本lnhit,人力资本与技术水平差异的交互项lnhmaxit以及金融发展指标lnfscit与lnfefit对全要素生产率增长的影响。

第(2)列为人力资本与金融规模对全要素生产率增长的回归估计结果。从估计结果看,人力资本对全要素生产率增长的估计系数为0.0427,在5%水平上统计显著,即当人力资本水平增加1时,将促进全要素生产率增长率提高0.0427,因此加强教育力度、提高人力资本水平,有利于促进全要素生产率增长的增加,从而促进经济的增长。人力资本与技术水平差异的交互项为负值(-0.0000984),在5%水平上统计显著,即技术水平差异在人力资本对全要素生产率增长的效应中呈现出负作用,技术水平差异越大,人力资本对全要素生产率增长的效用为负效应,但该负值效应相对较小,可见,我国人力资本的利用相对来说效率不高,学习新技术能力较弱。金融规模对全要素生产率增长的影响估计系数为-0.177,在1%水平上统计显著,表明金融规模每扩大1,将促使全要素生产率降低0.177,可能的原因是,国有企业由于政府的隐性担保获得大部分的增量金融资源,但并未有效使用甚至出现资金闲置,而经营效率更高的民营经济却长期面临资金短缺的困境,此外,信贷规模的扩张也容易造成通货膨胀,从而导致经济衰退。

第(4)列为人力资本与金融效率对全要素生产率增长的回归估计结果。从估计结果上看,人力资本对于全要素生产率增长的效用与第(2)列基本一致,估计系数为0.0564,在1%水平上统计显著。而金融效率对全要素生产率增长的弹性为0.289,在1%水平上统计显著,可见金融效率的提高可以促进全要素生产率增长的增加,且金融效率增加1,全要素生产率增长将增加0.289。此外,中国金融效率的促进作用(0.289)大于金融规模的抑制作用(0.177),因此中国应继续进行体制改革,促进金融效率的提升,从而促进经济的增长。

对于控制变量,第(2)列与第(4)列的结果基本一致。政府支出对全要素生产率增长的估计系数为正,可见政府支出增加有利于经济的增长,适当的政府干预对经济健康发展有促进作用。投资的估计系数为负值,在1%水平上统计显著,可见持续提高投资并不利于中国经济效率的提升,从而呈现出边际资本回报率下降的趋势。而对外开发的两个变量-进出口总额与FDI,其在第(2)列回归结果中均为负值,而在第(4)列结果中,进出口总额的估计系数为正,FDI的估计系数仍为负,且均不统计显著,这与事实有些不相符,但根据郑文和张建华(2012)的研究[22],进出口可能通过以下渠道抑制企业进行全要素生产率提升型的投资行为:首先,国内出口企业在国际市场面临着研发创新的后发劣势,国际已有技术对国内企业的创新造成较强的专利障碍和壁垒,除非国内企业有实际性的创新,否则将无法应用。其次,国际主导企业对我国出口企业的研发行为进行打压和控制,造成严重的“俘获效应”和“锁定效应”,最终将导致出口企业技术进步出现“天花板效应”。因此,国际贸易对全要素生产率的影响取决于正负双方力量之间的博弈结果,只有当技术外溢效应大于“壁垒效应”时,才能显著促进全要素生产率的增长。对于FDI,有部分学者指出,在资源较为匮乏的地方,FDI 企业作为优势企业可能会抢占国内企业的生产和市场资源,从而造成国内企业的衰退。因此,FDI 可能会对全要素生产率造成抑制效应。

表3 面板数据模型估计结果

注:t statistics in parentheses;* p < 0.1, ** p < 0.05, *** p < 0.01

四、结论

本文使用2001-2012年省际面板数据检验了人力资本与金融发展对中国全要素生产率的效用。结果显示人力资本对全要素生产率的提高有促进作用,但中国仍存在人力资本使用效率不高的问题;金融发展中金融规模抑制了全要素生产率的提高,而金融效率则能促进全要素生产率的提高,金融发展的两个方面发挥了完全相反的效用。只注重金融发展中金融规模即量上的扩张,而忽视金融效率即质上的提升,对于经济增长的源泉——全要素生产率的增长是不利的,中国应在促进金融扩张的同时高度重视金融效率的提升。

注释:

① 图2中横轴1,2,……,29分别代表北京市,天津市,河北省,山西省,内蒙古自治区,辽宁省,吉林省,黑龙江省,上海市,江苏省,浙江省,安徽省,福建省,江西省,山东省,河南省,湖北省,湖南省,广东省,广西省,海南省,四川省,贵州省,云南省,陕西省,甘肃省,青海省,宁夏回族自治区,新疆维吾尔自治区。其中将重庆纳入四川省计算。

[1]King R G, Levine. Finance, entreprenenurship,and growth: theory and evidence [J]. Journal of Monelary Economics,1993,(32):513~542.

[2]Levine, R Law. Finance, and economic growth[J].Journal of Financial Intermediation,1999,(8):36~67.

[3]Patrick H T. Financial development and economic growth in underdeveloped countries[J]. Economic Development and Cultural Change, 1966,14,(2):174~189.

[4]Jeanneney S, Hua P, Liang Z. Financial development, economic efficiency, and productivity growth: evidence from China[J]. The Development Economics, Institute of Development Economics, 2006,44,(1):27~52.

[5]张军,金煜. 中国的金融深化和生产率关系的再检验:1987-2001[J]. 经济研究, 2005,(11):34~45.

[6]姚耀军.中国金融发展与全要素生产率——基于时间序列的经验证据[J].数量经济技术经济研究,2010,(3):68~80.

[7]许欣欣,郑长德.中国金融发展与全要素生产率关系研究[J].经济研究导刊,2010,(5):110~111.

[8]罗旻娜.中国金融发展与TFP变化的实证分析(1978—2010)[J].福建论坛,2011,(12):103~107.

[9]Lucas Robert E Jr.On the mechanism of economic development[J].Journal of Monetary Economics.1988,(22):3~42.

[10]Rebelo S. Long run policy analysis and long run growth[J].Journal of Political Economy.1991,(3):500~521.

[11]Hall R E, Jones C I. Why do some countries product so much more output per worker than others?[J]. Quarterly Journal Of Economics, 1999,114,(1):83~116.

[12]杨立言.人力资本,基础研究与经济增长[J].经济研究.2003,(4):72~94.

[13]胡永远,刘智勇.高等教育对经济增长贡献的地区差异研究[J].上海经济研究,2004,(9):11~14.

[14]武向荣.教育扩展中的过度教育现象及其收入效应:基于中国现状的经验研究[J].北京师范大学学报:社会科学版,2007,(3):132~136.

[15]郑鸣,朱怀镇.高等教育与区域经济增长:基于中国省际面板数据的实证研究[J].清华大学教育研究,2007,(8):76~81.

[16]郭庆旺,赵志耘等.中国省份经济的全要素生产率分析[J]世界经济,2005,(5):46~52.

[17]张军,吴桂英等.中国省际物质资本存量估算:1952-2000[J].经济研究,2004,(10):35~44.

[18]Benhabib,Jess, Mark M Spiegel. The role of human capital in economic development:evidence from aggregate cross-country data.[J].Journal of Economic Growth,1994,(1):363~390.

[19]周宁东,汪增群.金融发展对经济增长的贡献[J].财贸经济,2007,(5):86~92.

[20]陈钊,陆铭,金煜.中国人力资本和教育发展的区域差异:对于面板数据的估算[J].世界经济, 2004,(12):25~31.

[21]赵文军,于津平.贸易开放、FDI与中国工业经济增长方式[J].经济研究,2012,(8):18~31.

[22]郑文, 张建华.进出口贸易“挤出”了中国企业的R&D投资吗[J]. 国际经贸探索,2012,(10):1~13.

(责任编辑:梁小红)

The Impact of Human Capital and Financial Development on Total Factor Productivity

CHEN Jun ZHANG Xi

(School of Economics and Management, Fuzhou University, Fuzhou 350108, China)

The relationship of human capital, financial development and economic growth has become a hot topic in recent years. This paper uses DEA-Malmquist index method to calculate TFP, and investigates the effect of human capital, financial development on total factor productivity (TFP) in a provincial panel data model. The result shows that human capital has a positive impact on TFP but not efficiently, and it is not beneficial for TFP growth to only focus on the expansion of financial scale.

human capital; financial development; total factor productivity growth (TFP growth)

2015-03-31

陈君(1990- ),女,福建三明人,研究生。研究方向:数量经济。 张玺(1990- ),男,江苏常州人,研究生。研究方向:数量经济。

F061.2

A

1008-4940(2015)03-0007-08