中国税收结构对社会福利的影响效应分析

范小敏

(安徽科技学院财经学院 安徽蚌埠 233100)

·经济与管理·

中国税收结构对社会福利的影响效应分析

范小敏

(安徽科技学院财经学院 安徽蚌埠 233100)

税收对经济增长和社会福利的影响是宏观公共财政和经济增长理论研究的重点。本文基于一个包含劳动收入税、消费支出税和资本收入税的内生增长模型,运用数值模拟分析了经济增长评价与社会福利评价的差异。研究发现,分税种税收通过影响消费资本比率、财政支出资本比率以及经济增长率来影响社会福利水平,且经济增长极大化与社会福利极大化对应的税收不一致。进一步地,文章还运用2002—2012年我国31个省份的面板数据进行了实证分析,考察了我国分税种税收对社会福利的影响。研究发现,不同税收对社会福利影响不一,且我国各税收对社会福利的影响存在地区差异。

税收结构;社会福利;经济增长;面板数据

改革开放以来,我国的经济增长取得了举世瞩目的成就,GDP年均增长率超过8%。然而伴随着经济的高速发展,大量关乎民生的问题日益凸显,如收入差距持续拉大、区域发展不平衡、社会保障领域不健全等。GDP作为衡量一国经济发展的重要指标饱受质疑,人们的关注点也从经济增长的数量日益转变到经济增长的质量上来。我国“十二五”规划中强调将淡化GDP增长的速度,更加注重经济增长的质量,倡导包容性发展。因为靠过度消耗资源和严重污染环境实现的增长不可持续,需要的是在资源节约和环境友好下创造绿色GDP[1][2]。十八届四中全会再次强调,关于经济增长要破除“速度教条”,要结合考虑民生改善问题。由此可见,政府的政策选择从传统的经济增长导向向社会福利导向转变已迫在眉睫。一国的财政政策之中,税收政策是国家宏观调控的重要工具之一,而传统的评价税收政策对经济的影响多以经济增长极大化为出发点。那么,经济增长极大化的税收评价与社会福利极大化的税收评价有何差异,税收结构对社会福利会有怎样的影响?这是本文讨论的问题。

经济增长质量的内涵十分丰富,社会福利是其核心内容。Lucas(2003)[3]指出,在考虑政策改变对经济的影响时,不仅要考虑政策改变对经济增长的影响,而且要分析政策改变所引起的包括社会福利在内的一系列变化。学术界通过一系列前期研究指出经济增长与社会福利发展的不一致,如:Max-Neef(1995)[4]、Cunnins(2000)[5]、Lawn等(2010)[6]等。他们的研究表明,经济增长与社会福利之间呈倒U型曲线关系,在一定范围内经济增长与福利水平协调同步增长,但过度的经济增长将有可能使福利水平下降。因此,经济增长不能代表社会福利水平的提高。

目前,以社会福利为出发点的财政政策研究并不多见,且多聚焦于政府的财政支出对社会福利的影响研究,代表性的研究有:刘长生等(2008)强调政府支出规模及其结构的优化应以提高社会福利水平为其最终目标[7];严成梁和龚六堂(2012)从财政支出规模及其结构的角度探讨了财政支出规模和财政支出结构对经济增长和社会福利的差异影响,指出制定社会福利导向型的民生财政政策[8]。而作为财政政策的重要组成部分,税收也会对社会福利产生影响,但相关的研究较少,仅有的如:龚六堂(2005)从社会福利的角度出发对税收政策进行研究,发现经济增长极大化与社会福利水平极大化对应的税收政策并不等价[9];严成梁和龚六堂(2010)指出我国税收的经济增长效应小,但税收的社会福利损失较大,适当提高税率有利于促进经济增长,提高社会福利水平[10]。

综合前人学者的研究可见,立足社会福利水平的极大化政策研究仍相对不足,且到目前为止还没有文献对分税种的社会福利效应展开讨论。本文以社会福利为政策分析的出发点,基于一个包含劳动收入税、消费支出税和资本收入税的内生增长模型,考察不同税收的经济增长评价与社会福利评价的差异,并利用现实经济数据通过实证研究法探究各税收对社会福利的影响,以期为我国的税收政策优化提供改革方向。

一、理论框架

严成梁和龚六堂(2012)[8]17-18基于Barro(1990)[11]的理论框架,研究了财政政策从增长最大化到福利最大化的最优选择。本文借鉴他们的分析框架,但不同之处是,根据税收来源的不同,我们将税收分为劳动收入税、资本收入税和消费支出税,并将政府的公共支出引入生产函数与消费者效用函数中,以此来考察经济增长评价与社会福利评价的差异及各税收对社会福利的影响。

(一)消费者行为

假定经济是由连续同质具有无限寿命的消费者组成,消费者的问题就是在政府行为给定和自己的预算约束条件下,选择其消费路径、资本积累路径来极大化其贴现效用,即:

(1)

其中,c为消费,g为政府的公共支出,ρ为时间偏好率或折现率,U(·)为效用函数:

U=U(c,g)=θ1lnc+θ2lng,(θ1,θ2>0)

(2)

代表性消费者的预算约束为所有税后收入都用来消费和积累,即:

k&=(1-τl)y-(1+τc)c-(δ+τk)k

(3)

其中,δ>0为折旧率,c为消费,k为私人的资本存量,τl、τc和τk分别为劳动收入税率、消费支出税率和资本收入税率。

(二)生产者行为

本文将政府的公共支出引入生产函数,并采用如下Cobb-Douglas生产函数:

y=f(k,g)=Akαg1-α

(4)

其中,0<α<1,A为外生给定的技术系数,y表示产出,k为私人的资本存量,g为政府的公共支出,生产函数满足yk>0,yg>0,ykk<0,ygg<0。

(三)政府预算约束

假定政府年度预算收支平衡,其公共开支源自于各个税收收入的融资,即:

g=τly+τcc+τkk

(5)

(四)竞争性均衡求解

综上所述,代表性消费者的决策是一个如下的动态最优化问题:

(6)

H=θ1lnc+θ2lng+λ[(1-τl)Akαg1-α-(1+τc)c-(δ+τk)k]

其中,λ为Hamilton乘子,表示财富的边际效用,一阶条件如下所示:

(7)

记平衡增长路径上的经济增长率为γ,由(3)、(7)式得:

(8)

(9)

由(8)、(9)式得:

(10)

(11)

由(5)、(10)、(11)式得:

(12)

从而由(8)、(12)式得到经济增长率与各种参数的关系为:

通过上面的表达式可以看出,经济中的社会福利水平取决于消费资本比率c/k,财政支出资本比率g/k,初始资本存量k0以及经济增长率γ,且消费资本比率、财政支出资本比率以及经济增长率均可表达为模型中各参数的函数。于是,我们可以将平衡增长路径上的经济增长率和经济中的社会福利水平表示为γ=γ(A,α,τl,τc,τk,δ,ρ),U=U(A,α,τl,τc,τk,θ1,θ2,δ,ρ,k0)。

至此,本文已构建出劳动收入税、消费支出税和资本收入税作用于经济增长和社会福利的基本理论框架与逻辑思路。由于无法求得γ和U的显示解,接下来,我们拟通过数值模拟的方法来考察不同税收作用于经济增长和社会福利的影响趋势并通过实证检验的方法来探讨各税收对社会福利的影响。

二、数值模拟

本文运用MATLAB软件,通过数值模拟的方法来考察劳动收入税、消费支出税和资本收入税对经济增长和社会福利的影响趋势。我们借鉴龚六堂和邹恒甫(2001)[12]、胡适耕(2004)[13]、严成梁和龚六堂(2012)[8]18等人的研究,选取如下基准参数:A=1,α=0.5,δ=0.02,ρ=0.05,k0=1,θ1=θ2=0.5。

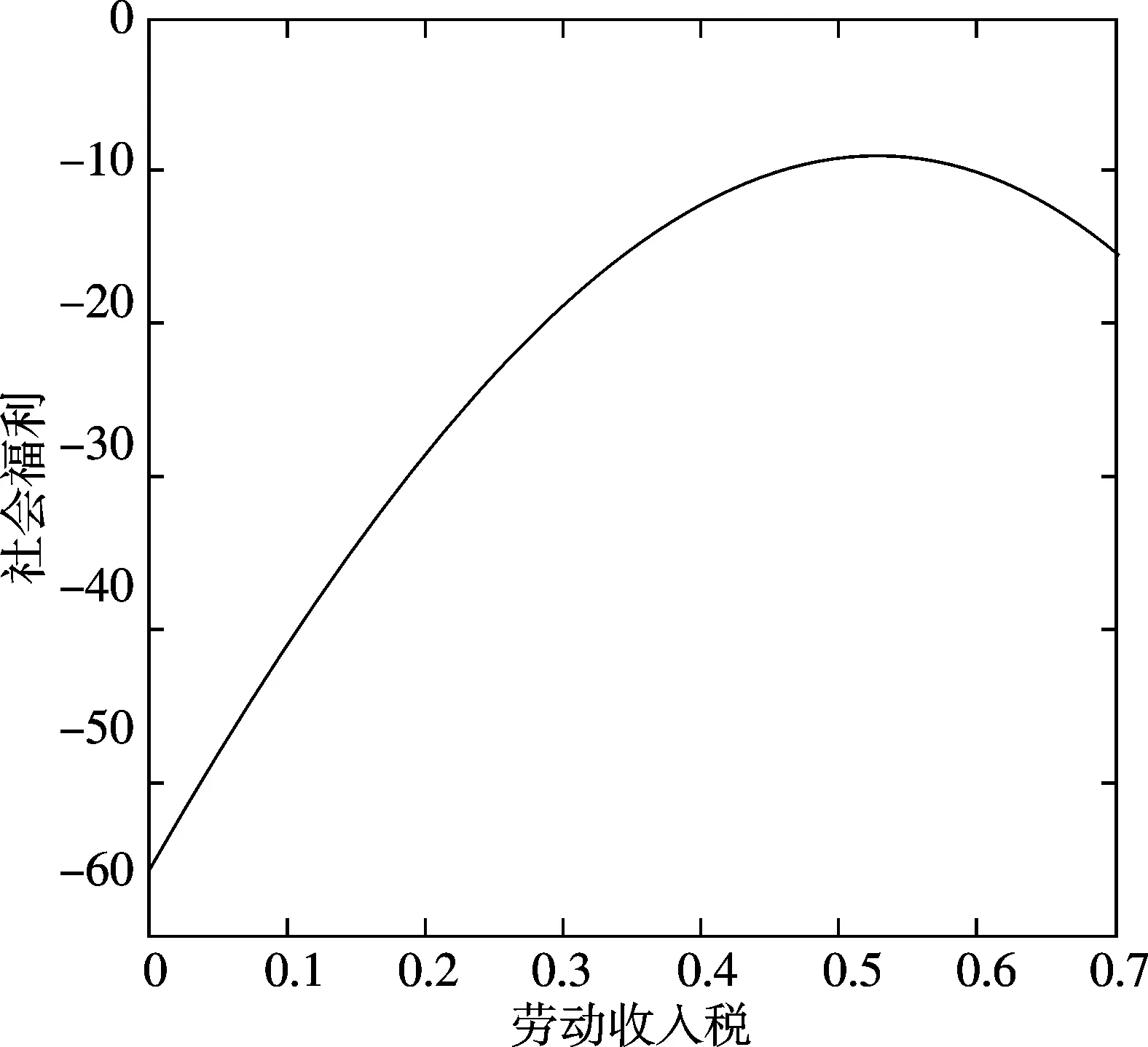

在图1中,考察劳动收入税与经济增长和社会福利的关系,此时选取的参数为:τc=0.05,τk=0.02(龚六堂,2009[14])。图1表明,劳动收入税与经济增长和社会福利的关系均为Laffer曲线。根据严成梁和龚六堂(2009)[15]的研究,劳动所得税的增加直接减少消费者的可支配收入,总产出中用于消费的比例减少,从而用于公共支出的比例就会增加。而其中生产性公共支出的比例越高,就有利于经济增长率的提高,消费性公共支出的比例越高,则不利于经济的增长。因此,劳动所得税对经济增长的影响是不确定的。与此同时,我们发现,社会福利极大化对应的最优劳动收入税与经济增长率极大化的最优劳动收入税是不一致的。从图1中可以看出,社会福利极大化对应的最优劳动收入税要大于经济增长率极大化的最优劳动收入税。

图1 劳动收入税对经济增长和社会福利的影响

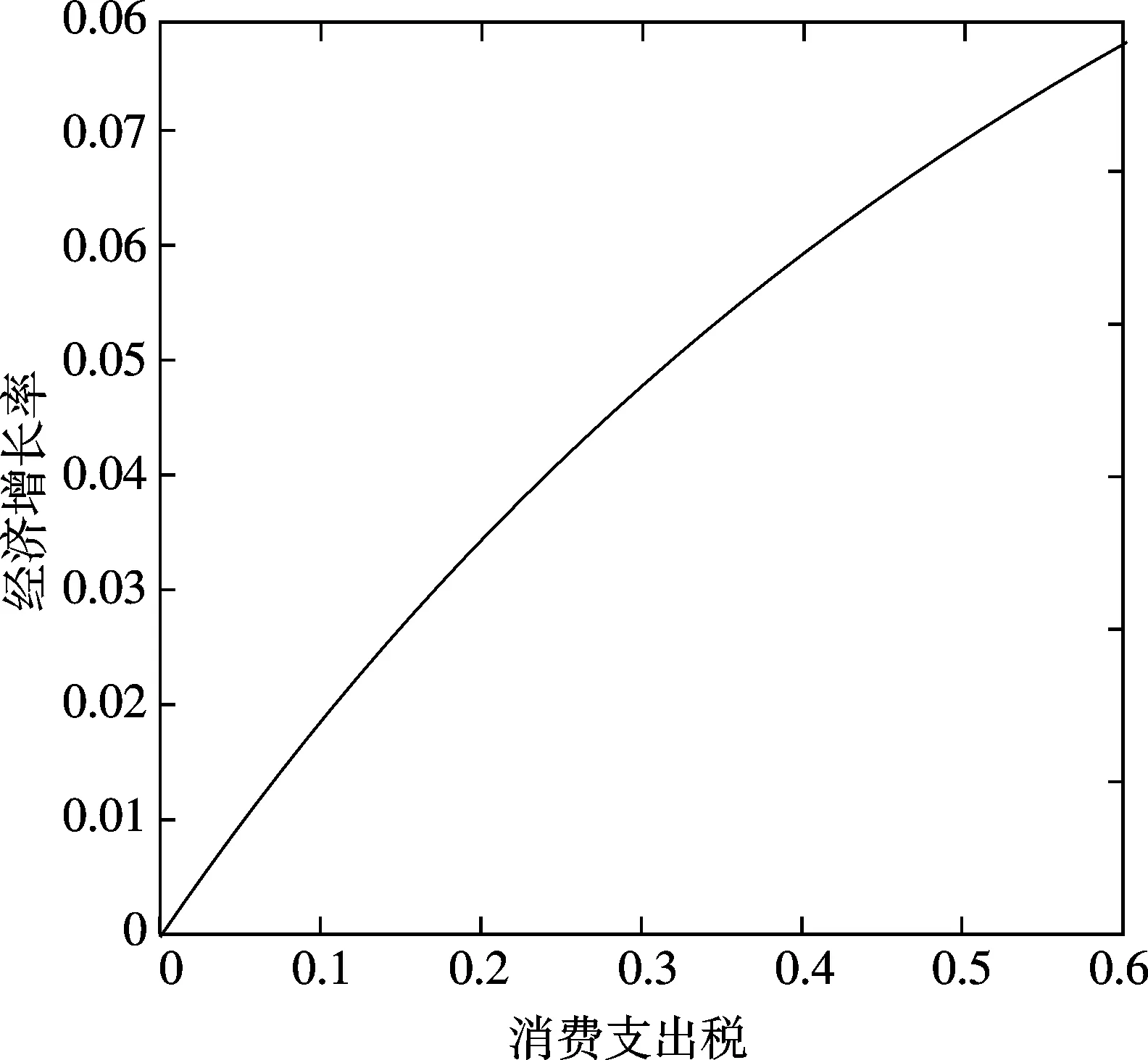

图2给出了消费支出税与经济增长和社会福利的关系,此时选取的参数为:τl=0.1,τk=0.02(龚六堂,2009[14])。从图中可见,消费支出税与经济增长率和社会福利均呈正相关关系。这可能是由于消费税的增加直接增加了消费者的消费成本,减少了消费者的可支配收入,消费者从而减少了消费,增加了储蓄,带来资本积累的增加,进而提高了经济增长率。与此同时,消费支出税对社会福利的影响与消费支出税对经济增长率的影响整体趋势是一致的,但消费支出税对社会福利的影响速度要相对缓慢一些。

图2 消费支出税对经济增长和社会福利的影响

图3显示了资本收入税与经济增长率和社会福利的关系,其中选取的其他参数为:τl=0.1,τc=0.05(龚六堂,2009[14])。从图3中,我们看到资本收入税与经济增长率之间呈现一个倒U型关系,这可能是由于资本收入税一方面直接降低了资本回报率,从而降低经济增长率,另一方面又通过提高政府总产出中生产性公共支出比例来提高资本回报率,从而促进经济的增长。因此,资本收入税对经济增长的影响是不确定的。另外,我们发现资本收入税对经济增长率和社会福利的影响是不一致的,从图中可见,经济增长率极大化的最优资本收入税要明显小于社会福利极大化的最优资本收入税。以上影响结果均基于选取的参数。

图3 资本收入税对经济增长和社会福利的影响

综上所述,通过数值模拟发现,当政府通过征收劳动收入税和资本收入税为公共支出融资时,税收与经济增长和社会福利之间的关系是不确定的,且经济增长率极大化和社会福利极大化对应的最优税收并不一致;当政府通过征收消费支出税来为公共支出融资时,经济增长率和社会福利水平都相应提高,但在影响效应上并不等价。上述研究表明,经济增长和社会福利水平增长的协调度有待提高,政府目标在从经济增长向社会福利转型的过程中,可以适当提高税收,以增加为政府公共支出融资的力度,提升社会福利水平。

三、中国税收结构对社会福利影响的经验分析

(一)社会福利指标的测度

本文借鉴刘长生等(2008)[7]93-94和杨爱婷(2012)[16]构建的测度社会福利的指标体系,从以下几个方面衡量社会福利(U)水平①:实际人均GDP增长率(RGDP),收入(Y)为人均收入增长率/人均GDP增长率,消费(C)为居民消费支出/政府消费支出,教育(E)为国家财政性教育经费/GDP,健康(H)为政府卫生支出/卫生总费用,社保(S)为社会保障支出/GDP,出生率(B),死亡率(D)。具体的计算社会福利的公式如下:

(13)

(二)模型设定

本文的实证模型以上述理论框架中的Cobb-Douglas生产函数为基本框架,并借鉴严成梁和龚六堂(2009)[15]11-12研究中的实证模型,以2002—2012年我国31个省份社会福利水平为因变量,以三种不同的税收为自变量进行回归分析,同时引进其它影响社会福利的因素作为控制变量。具体的回归方程如下所示:

(14)

其中,下标i和t分别表示省份和年份,βj为系数矩阵,εit为随机误差项。Uit表示社会福利,由于税收政策对社会福利的影响需要考虑时滞因素,本文借鉴Devarajan、Swaroop和Zou(1996)[17]的研究,社会福利指标用当年及其后两年的平均值表示;Tit表示三种不同的税收指标,包括劳动收入税τl、消费支出税τc和资本收入税τk;Xit表示影响社会福利的一些可观测变量,包括国内生产总值增长率(GDP),它是用各省当年价GDP增长率表示;投资增长率(I)是用各省人均全社会固定资产投资增长率表示;财政支出规模(GS)是用各省年度的财政支出占当年GDP比重表示;经济建设性支出规模(G1)是用经济建设支出占财政总支出比重表示;社会性支出规模(G2)是用社会性支出占财政总支出比重表示;一般性支出规模(G3)是用一般性支出占财政总支出比重表示②。

(三)数据说明与实证分析结果

1.数据说明

本文实证分析所采用的样本数据为2002—2012年我国31个省份的统计数据。实际人均GDP增长率(RGDP)以2002年为基础计算各年度的分地区数据;三种税收税率数据借鉴刘溶沧和马拴友(2002)[18]的计算方法而得;经济建设支出规模(G1)、社会性支出规模(G2)及一般性支出规模(G3)数据来源于贺俊和吴照(2013)[19]的数据。其它数据均出自各年的《中国统计年鉴》及各省的统计年鉴数据。

2.实证结果分析

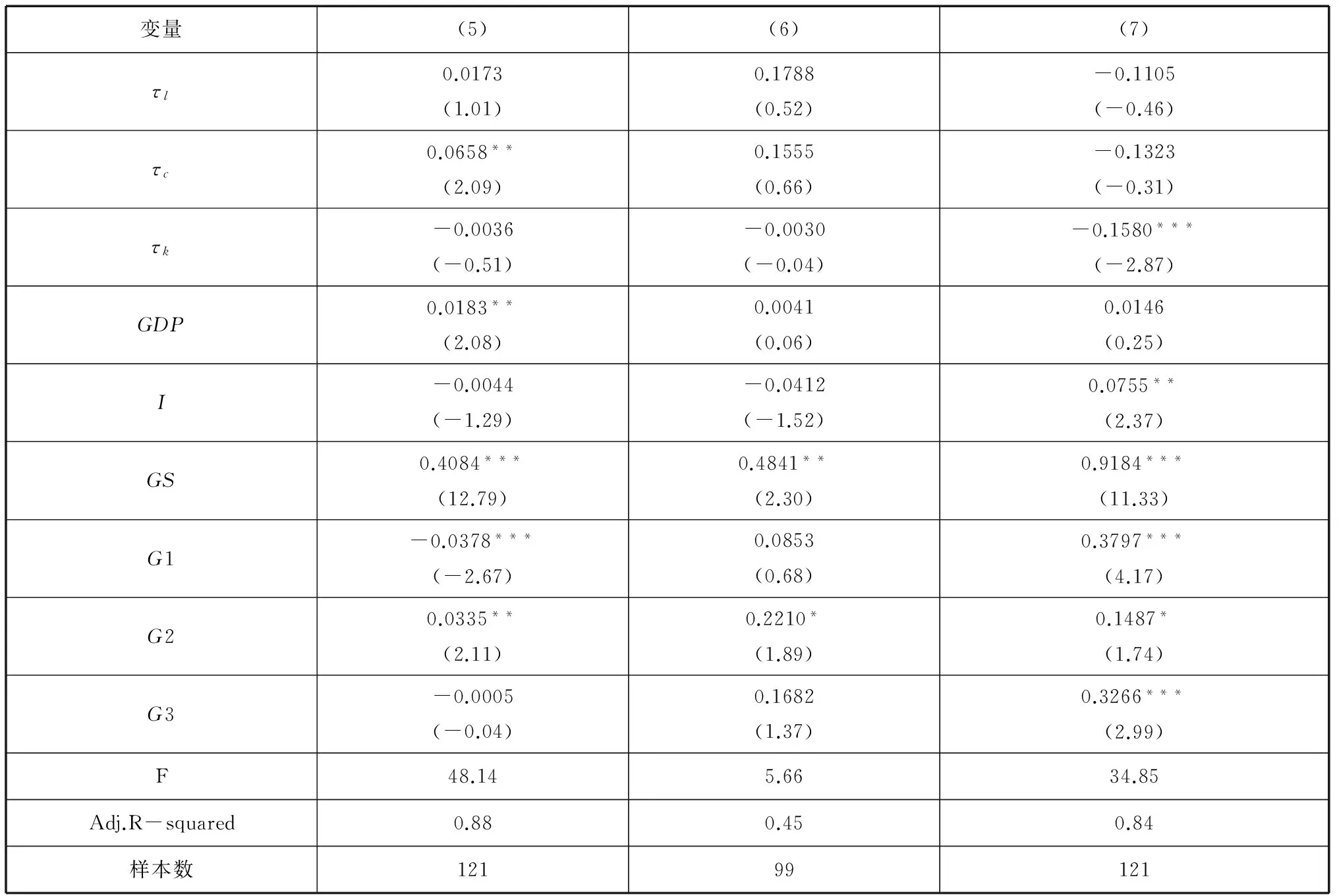

鉴于我国地区间的经济发展水平存在较大差异,不同区域间的经济发展、投资率、财政支出等将对社会福利水平产生不同的影响,因此,本文以全国及我国的东、中、西部地区为样本分别进行考察。表1和表2为实证检验结果,其中方程(1)至(4)是以全国各地区数据为样本时的回归结果,方程(5)、(6)、(7)分别以东部、中部、西部数据为样本的实证结果。实证检验使用固定效应模型进行估计,并均通过F检验及Hausman检验,以此可确定使用固定效应模型的合理性。

表1 我国地方税收结构与社会福利的实证检验结果——全国

从表1各方程可以看出:

(1)在当前经济环境下,劳动收入税对社会福利的影响效应并不确定,消费支出税对社会福利水平有显著的正向作用,这一结果与我们的数值模拟结果基本一致,而资本收入税对社会福利水平呈负相关关系。究其原因,劳动收入税对社会福利影响的不确定性是由于生产性公共支出与消费性公共支出两种作用力权衡的结果;消费支出税通过增加资本积累从而提高社会福利;而关于资本收入税与社会福利水平呈现的负相关关系,则表明在当前样本经济环境下资本收入税带来的扭曲程度要大于政府通过税收融资带来的正向促进作用。

(2)政府的财政支出规模显著地(显著性水平1%)促进社会福利水平的提升,但不同种类的财政支出规模对社会福利影响各异。其中,地方社会性支出规模和一般性支出规模对社会福利水平有显著的促进作用,而地方经济建设支出规模则在某种程度上抑制社会福利水平的提升,可能的解释是:一方面,政府对经济建设性的支出规模过大产生对其它类型公共支出的“挤出效应”,另一方面,经济建设性支出的投资效率低下,公共投资转化为公共资本的效率低下及现实经济中存在的大量重复建设与资源浪费现象所导致的结果。

(3)地方的GDP增长率在一定程度上促进了社会福利水平的提升,但显著性水平不高且并不一致。由此可见,我国经济增长与社会福利二者发展并不协调,社会福利和经济增长之间并没有呈现出明显的正相关关系。此外,投资率对社会福利的影响不显著,表明投资的增加并没有实现社会福利的提高。

表2 我国地方税收结构与社会福利的实证检验结果——东、中、西部

从表2各个方程可以看出:

(1)在样本经济环境下,我国的税收对社会福利的影响存在地区差异。首先,东、中、西部的劳动收入税对社会福利的影响效应均不显著。其次,东部地区消费支出税显著地(显著性水平5%)促进社会福利水平的提升,而对中西部地区的影响不明显。由方程(5)可知,在东部地区消费支出税的增加能有效带来资本积累,促进经济增长,提升福利水平,每增加1%,社会福利水平提升0.0658%。最后,西部地区资本收入税与社会福利水平呈显著的(显著性水平1%)负相关关系,而东中部地区二者的影响关系不显著,方程(7)表明,在西部地区,资本收入税的扭曲作用较大,每增加1%,社会福利水平下降0.1580%。

(2)政府的财政支出规模均显著地促进社会福利水平,且不同种类的公共支出规模对社会福利的影响亦存在地区差异。首先,东部地区的经济建设性支出对社会福利有显著的抑制作用,而在西部地区则有着截然相反的影响效应,这可能是由于东部地区的基础设施建设已有较大的投资规模,由此带来的挤出效应比起其直接促进福利水平的作用更大,相比之下,西部地区更需要加大经济基础设施的投入力度;其次,东、中、西部的社会性支出规模均能有效地促进社会福利水平;最后,东中部地区一般性支出规模的社会福利效应不显著,而在西部地区一般性支出依然能有效带动地区的福利水平。

(3)东部地区的GDP增长率显著地促进社会福利水平的提升,而在中西部地区影响不显著。由此可见,东部地区的经济增长与社会福利发展较中西部地区的发展更为协调。这进一步说明,在东部地区提高消费支出税能拉动经济增长,进而能有效地提升地区的福利水平,东中部的投资率带动社会福利的效应不明显,而在西部地区投资能显著地提升社会福利水平。

四、结论与建议

本文基于一个包含劳动收入税、消费支出税和资本收入税的内生增长模型,考察了政府税收结构对社会福利的影响效应,并利用我国2002—2012年31个省份的面板数据对我国税收结构与社会福利的影响关系进行了实证分析,得出以下结论:

首先,从构建的模型框架可知,政府税收通过消费资本比率、财政支出资本比率以及经济增长率来影响社会福利。通过数值模拟发现,在参数化环境下,经济增长最大化对应的各税收水平与社会福利最大化对应的各税收水平均不等价,且经济增长与社会福利发展不协调。

其次,实证检验的研究发现,在全国样本经济环境下,劳动收入税对社会福利的影响效应不确定,消费支出税对社会福利水平有显著的正向作用,资本收入税与社会福利呈负相关关系,但不同税收对社会福利的影响存在地区间差异。与此同时,我们发现其它的社会福利影响因素,如各类财政支出规模、GDP增长率等对社会福利的影响不尽相同,且存在显著的地区间差异。

针对以上结论,我们提出以下建议:

(1)针对经济增长评价与社会福利评价的税收水平的不一致,一方面,政府政策在以经济增长最优化向社会福利极大化转型的过程中,可适当提高税率水平,以增加为政府公共支出融资的力度,提升社会福利水平;另一方面,加快转变经济发展方式的步伐,提升经济增长的质量,促进经济增长与社会福利水平的协调发展。

(2)针对税收结构对社会福利的差异性影响,我们认为,不同区域的税收政策应有所差别,如,适当提高东部地区的消费支出税,进一步促进东部地区的资本积累水平,有利于提升社会福利水平。而对于西部地区,则需适当降低资本收入税,以减少其对经济的扭曲作用,实现资本收入税对社会福利的正向提升效应。

(3)针对其它因素对社会福利的影响,我们建议,其一,减少东部地区的经济建设性支出规模,加大西部地区经济建设性投入力度,有利于提高社会福利水平;其二,合理优化投资结构,提高投资效率,实现投资对提升社会福利的应有作用。如,加大中西部地区的投资力度,适当减少东部地区的建设性投资规模;加大社会保障性投资比例,减少重复建设等效率低下的问题,提高公共投资转化为公共资本的有效利用率等。

注释:

① 鉴于数据的可得性,本文仍有些重要的指标被排除在外,例如对社会福利影响较大的环境、就业问题。

② 经济建设性支出主要包括基本建设支出、农林水利费支出、城市维护费支出、环境保护支出、地质勘探费支出、交通运输费支出、企业挖掘改造资金支出、国家物质储备支出等;社会性支出主要包括社会保障支出与科教文卫类支出等;一般性支出主要包括国防、公共安全、外加及行政管理支出等。

[1] 蒋和胜.关于经济增长的几点认识[J].西南金融,2014(10):7-8.

[2] 陈倩,马珂.区域经济增长新常态研究——以四川省为例[J].西南金融,2014(12):45-47.

[3]LucasR..MacroeconomicPriorities[J].AmericanEconomicReview,2003,3:1-14.

[4] Manfred Max-Neef.Economic growth and quality of life:a threshold hypothesis[J].EcologicalEconomics,1995,15:115-118.

[5] Robert A., Commins. Personal Income and Subjective Well-being:A Review[J].JournalofHappinessStudies, 2000,2:133-158.

[6] Lawna P., Clarkeb M.. The end of economic growth? A contracting threshold hypothesis[J].EcologicalEconomics,2010,69:2213-2223.

[7] 刘长生,郭小东,简玉峰.社会福利指数、政府支出规模及其结构优化[J].公共管理学报, 2008 (3):91-99.

[8] 严成樑,龚六堂.最优财政政策选择:从增长极大化到福利极大化[J].财政研究,2012 (10):16-19.

[9] 龚六堂.政府政策评价的改变:从增长极大到社会福利极大[J].经济学动态,2005 (10):9-12.

[10] 严成樑,龚六堂.我国税收的经济增长效应与社会福利损失分析[J].经济科学,2010 (2):69-79.

[11] Barro R.J.. Government Spending In a Simple Model of Endogenous Growth[J].JournalofPoliticalEconomy,1990(98):S103-S125.

[12] 龚六堂,邹恒甫.财政政策、货币政策与国外经济援助[J].经济研究,2001 (3):29-39.

[13] 胡适耕,吴付科.宏观经济的数理分析[M].北京:科学出版社,2004.

[14] 龚六堂.公共财政理论[M].北京:北京大学出版社,2009.

[15] 严成梁,龚六堂.财政支出,税收与长期经济增长[J].经济研究,2009(6):4-15.

[16] 杨爱婷,宋德勇.中国社会福利水平的测度及对低福利增长的分析——基于功能与能力的视角[J].数量经济技术经济研究,2012 (11):3-17.

[17] Devarajan S.,V. Swaroop , Z. Hengfu.The composition of public expenditure and economic growth[J].JournalofMonetaryEconomics,1996(37):313-344.

[18] 刘溶沧,马拴友.论税收与经济增长——对中国劳动、资本和消费征税的效应分析[J].中国社会科学,2002(1):67-76.

[责任编辑 肖 晗]

Influential Effect Analysis of China’s Tax Structure on Social Welfare

FAN Xiao-min

(SchoolofFinanceandEconomics,AnhuiScienceandTechnologyUniversity,Bengbu,Anhui, 233100,China)

Macro public finance and economic growth theoretical research lay great emphasis on the influence of tax towards economic growth and social welfare. Based on a stochastic endogenous growth model consisting of tax on earned income, expenditure tax and capital income tax, this paper employs numerical simulation to analyze the evaluation differences of various taxes’ economic growth and social welfare. The study found that the classified taxes will affect social welfare standards through their influences on consumption capital ratio; fiscal expenditure capital ratio and economic growth ratio, moreover, the corresponding tax of economic growth maximization and social welfare maximization were inconsistent. Furthermore, the study has adopted empirical analysis, using China’s panel data of 31 provinces from 2002 to 2012 and has inspected the effects of classified tax on social welfare. The study found that different taxes have various influences on social welfare, and the influence s of taxes on social welfare is different between regions.

tax rate structure; social welfare; economic growth; panel data

2015-05-16

安徽科技学院人文社科研究项目(SRC2014404)。

范小敏(1988—),女,助教,研究方向:公共财政、经济增长理论。

F812.42

A

1672-8505(2015)05-0093-08