董事会计师事务所工作背景与企业现金持有水平——来自中国资本市场的经验证据

杜兴强,路 军

(厦门大学 管理学院,福建 厦门 361005)

审计理论研究

董事会计师事务所工作背景与企业现金持有水平

——来自中国资本市场的经验证据

杜兴强,路军

(厦门大学管理学院,福建 厦门361005)

[摘要]基于2004—2012年我国上市公司数据,考察了董事会计师事务所工作背景对企业现金持有水平的影响。研究发现,董事会会计师事务所工作背景(董事会中是否有成员具有会计师事务所工作背景、董事会中拥有会计师事务所工作背景的董事人数、董事会中拥有会计师事务所工作背景的董事比例等)显著降低了企业的现金持有水平。进一步的分组检验结果还发现董事会计师事务所工作背景带来的现金方面的治理效应仅仅体现在高成长企业和管理层权力较大的企业之中,因为这两类企业面临的潜在代理冲突或信息不对称问题更为严重。

[关键词]现金持有水平;管理层权力;公司治理;会计师事务所;委托代理;信息不对称;董事会治理;信息披露

一、引言

现金是公司最重要的流动资产,在提高公司财务柔性、降低企业财务风险方面发挥着重要作用。国内外学者对公司现金持有问题进行了广泛且深入的研究,目前较为主流的解释企业现金持有水平的理论主要有权衡理论、融资优序理论和代理理论。三种理论在解释企业现金持有动机方面并不一致,每种理论都获得了一些经验证据的支持。我国上市公司现金持有水平较高[1],因此探究相关理论对解释我国企业现金持有问题是有现实和理论意义的。

公司治理机制深刻地影响着企业的行为,大量研究证实了公司治理机制对企业现金决策的影响[2-6]。董事会治理是公司治理机制中的重要环节,董事会的有效性直接影响企业的现金持有水平。众多学者研究了董事会特征对企业现金持有水平的影响[7-10]。梳理这些文献之后我们发现,这些研究所涵盖的董事会特征集中于董事会的规模和结构方面,并未关注董事会的专业性,如董事会的会计和审计专长等。越来越多的文献研究发现企业高管的财务会计和审计专长影响了企业行为[11-12],董事会是公司决策系统的顶点,董事会会计和审计方面的专长将对企业持现行为产生实质性影响。我国上市公司董事会中大量存在具有会计师事务所工作背景的董事①根据我们对我国上市公司2004—2012年董事简历的整理,具有会计师事务所工作背景的董事人数占全部董事人数的12.1%。,这些董事的存在可能带来了两方面的治理结果:(1)这种特殊的工作背景使这些董事在财务会计和审计方面更具专业性,这种专业性有助于董事会更好地履行监督和咨询职能,提高决策水平,从而影响企业的持现水平;(2)更为重要的是,董事会的财务会计专长还可能通过提高企业信息披露质量,缓解内外部信息不对称程度,进而影响到企业的持现行为。

基于以上分析,本文重点关注了董事会成员的会计师事务所工作背景对企业现金持有行为的影响。我们发现董事的会计师事务所工作背景有助于降低企业的现金持有水平,而且这种治理效应主要体现在代理问题和信息不对称问题较为严重的高成长企业和管理层权力较高的企业之中。本文从财务决策角度验证了会计师事务所工作背景带来的非审计领域经济结果,同时为现金持有行为提供了新的解释视角。文章结论对于审计从业人员的职业规划、上市公司的治理制度和市场监管者的政策引导等都具有一定的启示意义。

二、文献回顾与假设提出

(一)公司现金持有文献回顾

大量文献从公司内、外部视角关注了影响公司现金持有水平的因素,外部因素导致的现金持有水平变化往往是企业的被动反应,而内部因素决定的企业现金持有水平则是一项主动性策略。在诸多内外部因素之中,代理问题和信息不对称问题深刻地影响了企业的现金持有水平。

现金面临高昂的代理成本,Jensen指出当企业拥有较多自由现金流量的时候,投资者和经理人之间的代理冲突会变得愈发严重,在代理问题比较严重的情况下,现金更容易被经理人用来谋取私利,而不是被用来实现股东利益最大化[13]。一系列研究支持了这种现金持有的代理成本假说[2-5,14-15],如Harford发现持现水平较高的企业更倾向于从事损害企业价值的并购活动[2]。Nikolov和Whited发现代理问题提高了公司现金持有水平[15]。Gao等以1995—2011年美国私营和公众公司为研究对象,发现尽管私营企业的外部融资渠道较少,但美国私营公司的持现水平远低于公众公司,他们还认为这可能是由于公众公司面临的代理成本较高所致[5]。此外,公司内外部利益主体之间的信息不对称程度也深刻地影响了企业的现金持有水平[16-20],这种影响主要体现在两方面:一是信息不对称加剧了现金资产所面临的代理问题;二是信息不对称通过影响企业的融资渠道和融资成本等因素直接影响企业的现金持有水平。Myers提出的融资优序理论认为,为了最小化信息不对称和其他因素导致的融资成本,企业应该优先选择内部融资[17]。Dittmar等以企业研发支出占销售收入的比例作为信息不对称程度的代理变量,研究发现信息不对称程度越高的企业现金持有水平越高[18]。García-Teruel等利用1995—2001年西班牙上市公司数据研究了会计信息质量对公司现金持有的影响,发现应计质量较高的企业持有较少的现金,他们还认为这是因为较高的会计信息质量减轻了公司内外部信息的不对称问题,从而降低了企业外部融资成本,使得企业具有较低水平的现金持有[19]。Sun等运用1980—2005年美国上市公司数据,以盈余质量衡量信息不对称程度,研究发现较差的盈余质量提高了企业的现金持有水平[20]。

代理问题和信息不对称问题影响了企业现金持有决策,而大部分公司治理机制又是为缓解代理问题和信息不对称问题而设计的,所以可以预期,良好的公司治理机制将通过缓解代理冲突和减轻信息不对称程度而影响企业现金持有水平。众多国内外学者都发现公司治理机制显著地影响了企业的现金持有水平[4-6,9]。董事会治理是公司治理机制的重要组成部分,已有文献从公司董事会治理角度研究了公司治理机制在影响企业现金持有行为方面的有效性。Ozkan等利用1984—1999年英国公司数据,研究了董事会中非执行董事比例对公司现金持有水平的影响,结果发现公司董事会中非执行董事的占比并不影响企业的现金持有水平[7]。Chen在运用动态面板模型控制了可能存在的内生性问题之后,发现公司董事会独立性指标显著降低了现金持有水平[8]。杨兴全和孙杰研究发现中国上市公司董事会规模显著降低了公司的现金持有水平[9]。而廖理和肖作平则发现董事会规模显著提高了企业现金持有水平[10],但上述研究均未发现独立董事比例对公司现金持有水平产生显著影响。

根据前文阐述,国内外学者的研究证明了:(1)代理冲突和信息不对称影响了公司现金持有;(2)公司治理机制尤其是董事会治理对公司现金持有行为产生了一定的影响。但正如其他大部分研究董事会治理的国内外文献一样,该领域文献对董事会专业化水平带来的治理后果的关注不多,因此本文以董事会的财务会计和审计专长作为切入点,研究董事会专业性对公司现金决策的影响。

(二)假设提出

Hambrick和Mason提出的“高阶梯队理论”认为高管团队的背景特征(年龄、任期、职业、教育等)不仅影响管理者自身的行为,而且还对公司运营产生深刻的影响[21]。另外,Gibson进行的一项调查研究发现注册会计师认为最重要的财务指标是流动性指标[22],这可能是因为流动性指标直接反映了企业的可持续经营情况。高阶梯队理论和Gibson的调查结果显示,当具有事务所背景的高管进入公司之后,受到其以往工作经历的影响,这些高管很可能会对公司的流动性决策产生一定的影响。具体到本文的议题,基于董事会的权力特征和会计师事务所工作背景带来的特殊职业经历,我们预期董事会成员的事务所工作背景将影响企业的流动性政策,因为现金是企业最重要的流动资产,董事会的会计和审计专长很可能影响了企业的现金持有水平。

1.董事的会计师事务所工作背景为董事会带来财务会计和审计专长

会计师事务所工作背景董事可能使董事会具备一定的财务会计和审计专长,具体而言:(1)财务会计专长。一方面会计师事务所工作背景使得相关人员受到过处理复杂会计交易方面的专业培训[23],这使他们更有能力应对企业经营过程中的财务问题;另一方面事务所工作背景为相关人员提供了丰富的工作经历,积累了大量的财务经验[24],而且这些经验极有可能是与企业所在行业的经营特征相关的。以上两点保证了事务所工作背景高管在处理财务问题时的专业性。Custódio和Metzger指出,具有财务专长的经理人比其他经理人更多地接触财务理论,这有助于提高他们应用这些财务理论的能力[12],同样地,董事的事务所工作背景也有助于提高他们对财务和审计理论的敏感度,从而有助于他们更好地应用这些知识。(2)审计专长。会计师事务所工作背景使相关人员具备一定的审计技能和丰富的审计经验,从而使他们有能力对公司的财务流程和财务报告进行有效的监督、干预和控制,这对内有助于提高资源的配置效率,对外有助于提高公司信息披露质量。

2.专业型董事会与公司现金持有

结合董事会的专业性特征和公司的持现动机,我们认为董事会成员的会计师事务所工作背景将基于以下几方面原因影响企业的现金持有水平。

第一,前文述及,现金面临较高的代理成本,加之目前我国上市公司持现水平较高且投资者保护水平较低,因此合理约束高管对现金的自由裁量权是保护投资者合法权益的重要途径之一。会计师事务所工作背景带来的董事会专业有效性有助于董事会更好地履行职能,缓解公司持有现金资产可能会导致的代理冲突。资源安排方面,具备财务会计专长的董事会有能力协助或督导管理层更合理地安排公司现有流动和非流动资产,提高资源利用效率,减少非必要性现金资产储备;现金流监管方面,具有会计师事务所工作背景的董事对公司现金流分布具有更加专业的认识,在对未来现金流入和流出的判断方面具有相对优势,因此可以更有效地监督管理层持现行为*我们整理了2012年上市公司通过巨潮资讯网发布的资金安排及使用情况说明公告,发现拥有会计师事务所工作背景董事的公司更倾向于发布公告,而且就发布公告的企业而言,拥有会计师事务所工作背景董事的公司发布了更多的资金公告,这在一定程度上说明专业型董事会可能进行了更为有效的监督。。这两方面的共同影响既可以提高公司运营效率,又可以抑制管理层的自利行为,降低由于持有现金而导致的代理成本。

第二,Agrawal和Chadha研究发现董事会中独立董事的财务专长可以提高公司财务报告质量[25]。Custódio和Metzger也指出财务专长型管理者可以更好地向市场传递信息[12]。本文界定的董事会财务会计和审计特长指标更加契合财务报表质量和信息传递质量之要求,所以我们认为董事会的财务会计和审计专长有助于提高公司的信息披露水平。公司信息披露质量的提高又可能通过两种路径影响企业的现金持有水平:(1)融资成本角度。公司信息披露质量的提高降低了公司内外部的信息不对称程度,公司现金持有的交易性动机、预防性动机以及融资优序理论等都认为信息不对称使企业面临较高的外部融资成本[26],从而导致企业倾向于持有现金以备日常交易及非预期事件之需,同时越来越多的文献研究发现预防性动机是导致目前企业持现水平偏高的重要原因[27-28],所以如果企业的信息不对称程度下降,企业外部融资成本便随之降低,在企业持现成本不变的情况下,其持现意愿会下降。García-Teruel等的研究支持了这一推论[19];(2)股东监督角度。公司信息披露质量的提高保障了公司股东尤其是中小股东的知情权,因此带来了更高水平的市场监督。股东更加了解企业的经营情况,从而能够更好地监督管理层的行为,进而约束管理层基于自利动机持有较多的现金。

H1:限定其他条件,董事会成员的会计师事务所工作背景降低了公司的现金持有水平。

前文的分析表明,董事的会计师事务所工作背景为董事会带来了财务会计和审计专长,这些专业性技能的发挥将有利于缓解公司内部的代理冲突和降低内外部主体之间的信息不对称程度,从而影响企业的现金持有水平。由于发展机会和治理机制等方面的不同,企业所面临的代理冲突和信息不对称问题也有所差异。董事会计师事务所工作背景所带来的治理效应在不同公司中是否存在差异值得关注。成长性差异显著地影响着公司的财务政策[29]。对于成长性较高的企业而言,公司发展面临更大的不确定性,管理层在公司发展机遇、经营风险等方面拥有大量的私有信息。所以相对于成长性较低的企业而言,高成长性企业内外部主体之间的信息不对称程度更高,进一步地,这种信息不对称导致了潜在代理冲突。另外,国内外经验证据均表明,高成长企业持现水平较高[1,27],所以这些企业持有现金资产所面临的信息不对称和代理问题可能更加严重,也更容易受到公司内部治理机制的约束。综上,我们认为董事会的财务会计和审计专长将更可能在高成长性企业中发挥治理作用。

管理层的行为选择深刻地影响了企业的信息不对称程度和代理冲突。管理层权力越大,越容易基于自身利益最大化制定和实施财务政策和信息披露政策,同时也越需要公司治理机制对管理层权力进行监督和干预。现金作为流动性最强的资产形式,其面临的代理成本很高,管理层权力为高管的持现行为提供了条件。管理层权力提高了我国上市公司的持现水平[30],所以对管理层权力较高的企业而言,现金面临的潜在代理冲突和信息不对称问题都比较严重。因此本文认为,董事会计师事务所工作背景带来的现金持有方面的治理效应主要体现在管理层权力较高的企业中。

H2a:限定其他条件,董事会成员的会计师事务所工作背景降低了高成长企业的现金持有水平,而对低成长企业的现金持有水平并无显著影响。

H2b:限定其他条件,董事会成员的会计师事务所工作背景降低了管理层权力较高公司的现金持有水平,而对管理层权力较低公司的现金持有水平并无显著影响。

三、研究设计

(一)数据来源及样本选择

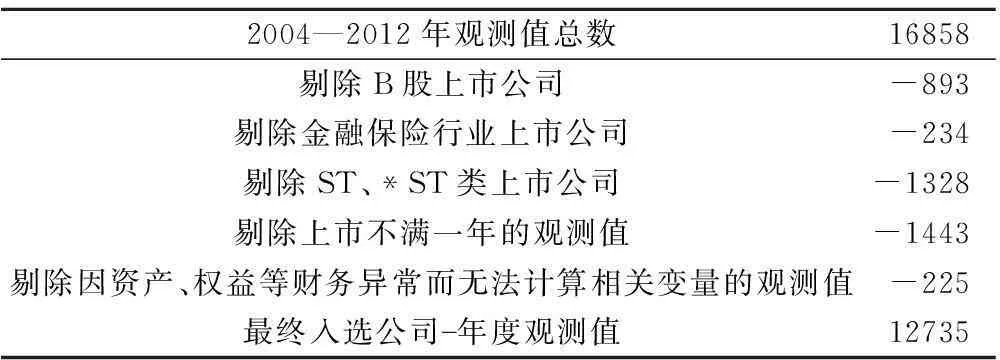

本文以沪深两市2004—2012年全部非金融类A股上市公司为研究样本。在样本选取过程中我们剔除了ST、*ST类上市公司1328个观测值,剔除上市不满一年的上市公司1443个观测值,剔除其他财务或治理变量缺失的观测值225个,最终获得公司-年度观测值12735个。本文所使用董事会成员会计师事务所工作背景数据通过手工整理上市公司高管简历而得,其余财务和治理数据分别来自CSMAR、CCER等数据库。为防止极端值对本文结论的影响,我们对所有连续变量小于1%和大于99%分位数据进行了Winsorize处理。

表1 样本选取

(二)模型构建与变量定义

1.假设H1的检验

借鉴前人的研究设计[10,27],我们构建以下现金持有影响因素模型检验前文假设。

CASH=α0+α1AFDIR+α2BOARD+α3INDR+α4PLU+α5NWC+α6TANG+α7CFO+α8CAPEX+α9DIV+α10GROW+α11SIZE+α12ROA+α13LEV+α14SOE+INDUSTRYDUMMIES+YEARDUMMIES+ε

(1)被解释变量CASH代表了企业的现金持有水平,为保证结论的稳健性,本文选择两种度量指标。第一,借鉴前人做法[5,27-28],以现金资产占总资产的比值衡量企业现金持有水平,其中现金资产包括库存现金及短期投资或交易性金融资产;第二,借鉴Opler等、Harford等人的方法[4,27],以现金资产占非现金资产的比例衡量企业现金持有水平,其中非现金资产等于总资产减现金资产。

(2)解释变量AFDIR代表了董事会成员的会计师事务所工作背景。为了获取企业董事会成员的会计师事务所工作背景指标,本文对我国上市公司2004—2012年全部董事的简历进行了手工整理,在对董事工作信息进行了一系列比较和核对之后,我们确认了董事个人层面的事务所工作背景信息。出于稳健性考虑,我们使用了三种公司-年度层面变量,具体为:①董事会中有无成员具有会计师事务所工作背景变量DAFDIR,有则取1,否则取0;②董事会中有会计师事务所工作背景的成员数量NAFDIR;③董事会中有会计师事务所工作背景成员数量占全部董事的比例RAFDIR。根据本文假设H1,我们预期变量DAFDIR、NAFDIR和RAFDIR的符号应该显著为负。

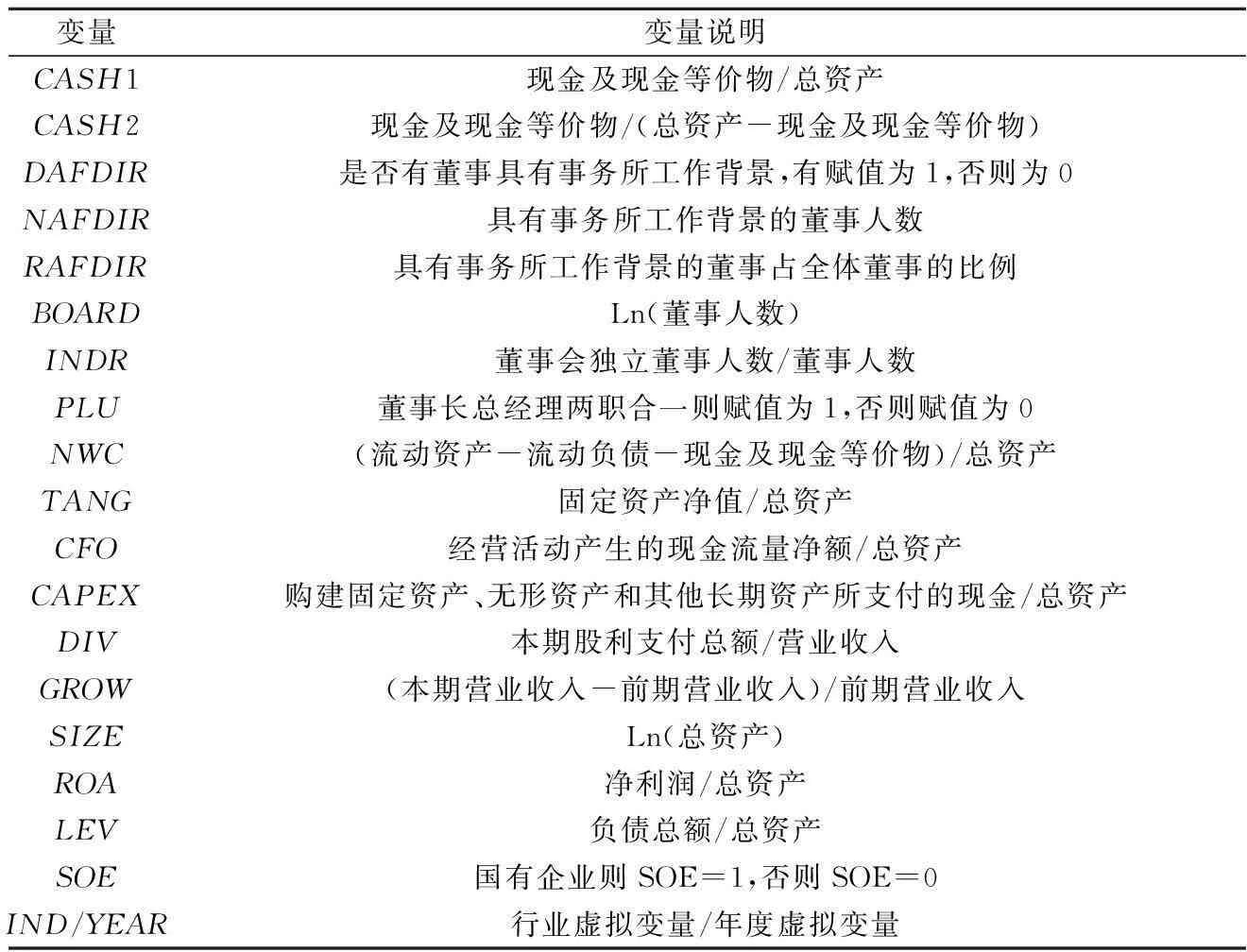

表2 变量定义及数据来源

(3)控制变量方面,我们控制了以下可能影响企业现金持有水平的财务和治理因素:董事会规模指标BOARD、董事会独立性指标INDR、董事长总经理两职合一虚拟变量PLU、营运资本指标NWC、资产结构指标TANG、现金流量指标CFO、资本支出指标CAPEX、股利分配指标DIV、成长性指标GROW、规模指标SIZE、收益指标ROA、负债指标LEV、企业性质指标SOE、行业虚拟变量IND和年度虚拟变量YEAR。具体的变量说明见表2。

2.假设H2a和假设H2b的检验

为了检验假设H2a和假设H2b,我们对样本进行了分组。第一,我们以公司市场价值与账面价值之比衡量企业成长性,将样本划分为高成长样本组和低成长样本组;第二,我们借鉴权小锋等的研究设计[31],对总经理任职情况(公司总经理不兼任董事职位时取1;兼任董事时取值2;兼任董事长时取值3)、总经理任期长度(总经理在该职位上的任职年限)、董事会规模(董事会人数)、董事会中内部董事比例等指标进行主成分分析,生成管理层权力变量,然后根据该指标将样本划分为管理层权力高样本组和管理层权力低样本组。

四、实证检验结果与分析

(一)描述性统计

表3报告了本文主要变量的描述性统计结果。

首先,被解释变量方面,根据表3,CASH1均值为0.1804,这说明平均而言本文观测值中企业的持现金额占总资产的近五分之一;CASH2均值为0.2673,表明平均而言企业持有的现金资产占非现金资产的四分之一以上;另外,CASH1和CASH2的方差都不是很大,这些描述性统计结果意味着我国上市公司整体持现水平较高。祝继高和陆正飞的研究中也得出了类似的结论[1]。其次,解释变量方面,DAFDIR均值为0.4437,说明在本文选取的公司-年度观测值中,44.37%的企业董事会中至少有一名董事拥有会计师事务所工作背景,这意味着相对而言董事会中雇用事务所审计从业人员是比较普遍的;NAFDIR均值为0.5146,说明全样本平均而言每家企业董事会中雇用会计师事务所工作背景董事不到1人,同时说明在雇用了会计师事务所工作背景董事的企业中,平均每家企业雇用1.16名(0.5146 ÷ 0.4437)事务所工作背景董事;RAFDIR均值为0.0548,说明雇用了会计师事务所工作背景董事的企业中,雇用该类董事的平均比例为12.36%(0.0548 ÷ 0.4437);NAFDIR和RAFDIR的描述性统计结果表明,尽管上市公司雇用有会计师事务所工作背景的董事是比较普遍的,但是雇用这类董事的规模并不大*根据证监发[2001]102号《关于在上市公司建立独立董事制度的指导意见》,“各境内上市公司应当按照本指导意见的要求修改公司章程,聘任适当人员担任独立董事,其中至少包括一名会计专业人士(会计专业人士是指具有高级职称或注册会计师资格的人士)。”这在客观上增强了公司从会计师事务所雇用独立董事的动机。根据我们的统计,独立董事构成了本文样本中全部事务所工作背景董事会人员的主体。需要注意的是,仍有一半以上的企业在选择会计专业董事时并未选择事务所的审计从业人员,所以我们研究这类特殊人群的专业技能对董事会行为的影响仍然是有意义的。。最后,其他控制变量方面,本文选择的控制变量的描述性统计显示,从均值和分位数角度讲,这些变量总体分布正常,无异常值出现。

表3 描述性统计

(二)实证结果分析

1.假设H1的检验

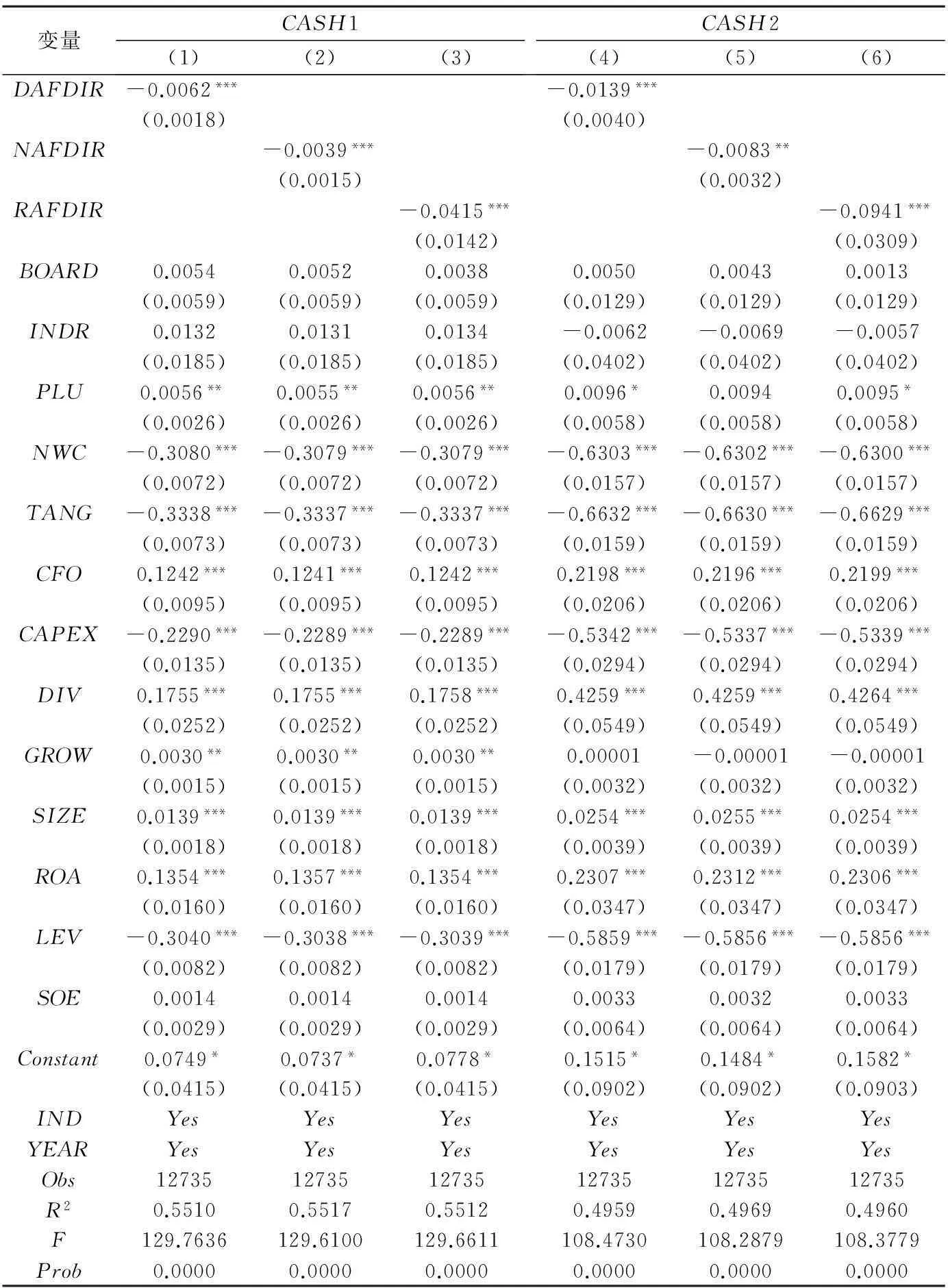

在进行了多项检验之后,我们采用公司层面固定效应模型对本文假设H1进行回归分析,结果如表4所示。表4中第(1)列至第(3)列为CASH1的回归结果,第(4)列至第(6)列为CASH2的回归结果。前三列结果显示,本文主要解释变量DAFDIR、NAFDIR和RAFDIR的系数全部为负,分别为-0.0062、-0.0039和-0.0415,而且都在1%水平上显著;后三列结果显示,本文主要解释变量DAFDIR、NAFDIR和RAFDIR的系数同样全部为负,分别为-0.0139、-0.0083和-0.0941,除了NAFDIR在5%水平显著以外,其余变量都在1%水平上显著。这些实证结果说明董事会成员的会计师事务所工作背景显著降低了企业的现金持有水平,支持了本文假设H1。董事会成员的事务所工作背景提高了董事会的财务会计和审计专长,董事会专业性水平的提高有助于其更好地履行监督和咨询职能。一方面董事会咨询建议和监督能力的提高更好地指导和限制了管理层行为,提高资金使用效率的同时减少了非必要性现金持有;另一方面董事会通过提高公司的信息披露水平降低了公司融资成本,使公司预防性现金持有水平降低。值得注意的是,变量NAFDIR和RAFDIR的回归系数显著为负,说明随着董事会专业性水平的不断提高,企业的持现水平会进一步下降。这意味着随着企业雇用更多的具有会计师事务所工作背景的董事会成员,这些专业型董事发挥的治理作用能够得到更好的体现。

表4 董事会计师事务所工作背景与公司现金持有水平

注:括号内为标准误;***、**、*分别表示1%、5%、10%的显著性水平,下同。

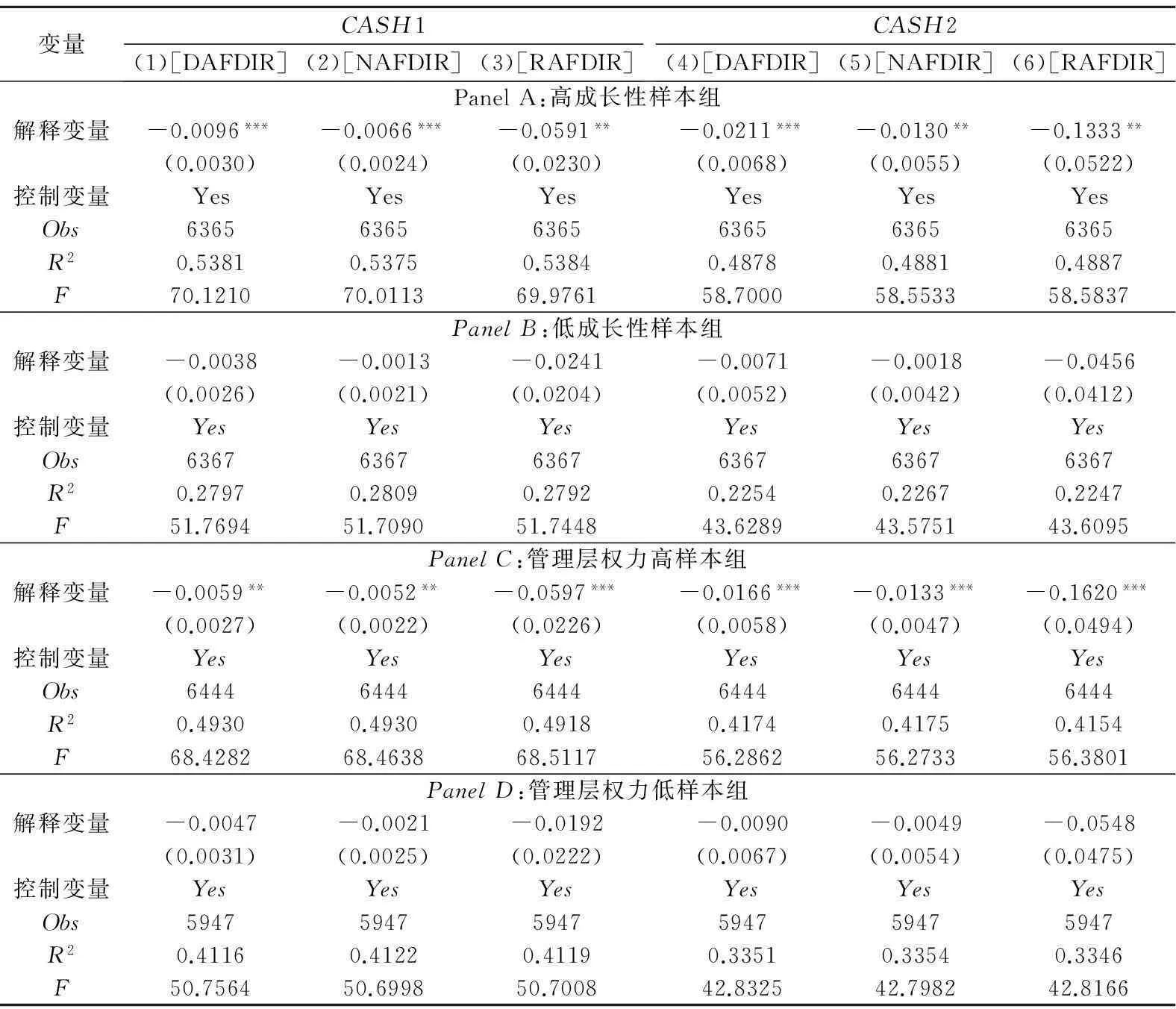

2.假设H2a和假设H2b的检验

假设H2a和假设H2b的回归结果见表5(囿于篇幅,控制变量回归结果未予报告)。

Panel A结果显示,在高成长样本组,本文主要解释变量DAFDIR、NAFDIR和RAFDIR的系数全部为负,而且至少在5%水平上显著;Panel B结果显示,在低成长样本组,本文主要解释变量系数为负,但全部未通过显著性检验,本文假设H2a得到支持。这说明当成长性较高时,企业面临的信息不对称问题和潜在代理问题更为突出,所以董事会的财务会计和审计专长有助于高成长企业降低企业现金持有水平。而当企业的成长性较低时,董事会计师事务所工作背景带来的公司治理效应并未体现在降低公司现金持有方面。Panel C和Panel D的结果验证了本文假设H2b,说明管理层权力较高的企业所面临的信息不对称问题和代理冲突更为严重,对这些企业而言,董事会成员的会计师事务所工作背景有利于董事会更好地发挥监督职能和提高公司信息披露质量,从而降低这类企业的现金持有水平,而在管理层权力较小的企业中,专业型董事会并未表现出对现金持有水平的抑制效应。

五、稳健性检验

为了保证文章结论的可靠性,我们进行了多项稳健性检验。

第一,针对因变量的稳健性问题,考虑到企业持现水平可能具有强烈的行业特征,我们借鉴Harford等的做法[4],使用经行业调整的CASH1和CASH2重新对模型进行估计,发现假设全部得到支持。

表5 董事会计师事务所工作背景与公司现金持有水平分组检验

第二,针对自变量的稳健性问题,我们通过重新界定解释变量来检验前文结论的可靠性。根据国内外研究经验,董事的会计师事务所工作背景可能涉及两种不同的具体形式:一是董事曾经工作过的事务所是公司现任外部审计师,这被称为董事的事务所联系(或事务所关联);二是董事曾经工作过的事务所并非公司现任外部审计师,这被称为董事的事务所工作经历。董事的事务所关联关系更可能影响企业的审计行为特征[32],而董事的事务所工作经历尽管也可能影响外部审计师的决策,但相对于前者而言要弱得多,其主要作用体现在对公司非审计行为的影响方面。前文分析中我们侧重于董事的事务所工作背景,没有对这两种情况进行区分。在稳健性检验中,我们从样本中剔除了那部分存在事务所关联关系的董事,针对董事的事务所工作经历变量对文章假设进行了重新检验。本文发现,在剔除董事的事务所关联关系影响之后,本文主要解释变量均显著为负。当然,我们也考虑同时控制这两种不同类型的会计师事务所工作背景,结果都表明本文结论依然成立。

第三,我们运用工具变量法控制内生性问题。我们选择董事会成员会计师事务所工作背景前期指标、审计意见类型和审计师是否为“四大”作为工具变量。选择这三个指标作为工具变量是因为第一个指标代表了企业从会计师事务所雇用审计从业人员的传统习惯和风格偏好;第二个指标代表企业改善审计意见的意愿,因为如果企业获得了非清洁审计意见,则企业倾向于通过引入具有审计经验的高管来对企业内部流程进行监控和改进;第三个指标代表了企业的谈判需求,审计师的知名度越高,越需要企业与审计师进行更加有效的沟通和博弈,而具有审计背景的高管无疑具有较高的谈判能力。第一阶段我们使用工具变量和全部控制变量预测董事会成员事务所工作背景指标的当期值,第二阶段回归中我们使用第一阶段的预测值对本文模型进行了重新估计。本文主要结论在控制内生性之后依然成立,这意味着文章结论是比较可靠的。

六、结论

会计师事务所工作背景作为一种特殊的职业经历对相关人员专业技能的培养和从业经验的积累具有重要作用,这种特殊的工作背景必将对这些人员的决策风格产生一定的影响。本文以此为切入点,研究了董事的会计师事务所工作背景为董事会带来的财务会计和审计专长对企业现金持有行为的影响。本文手工搜集了2004—2012年我国上市公司董事会成员的会计师事务所工作背景数据,在控制了其他因素的影响之后,我们发现,会计师事务所工作背景指标(董事会中是否有成员具有会计师事务所工作背景、董事会中拥有会计师事务所工作背景的董事人数、董事会中拥有会计师事务所工作背景的董事比例等)与企业现金持有水平显著负相关,说明董事会成员的会计师事务所背景显著降低了企业的现金持有水平。这一结论意味着会计和审计专长型董事会有助于缓解企业面临的信息不对称问题和代理冲突,从而导致公司持现水平下降。本文的分组检验结果还表明董事事务所工作背景带来的现金方面的治理效应仅仅体现在高成长企业和管理层权力较大的企业之中,因为这两类企业面临的信息不对称问题和代理冲突更为严重。

本研究为解释企业现金持有水平差异提供了新的视角,即董事会的财务会计和审计方面的专业技能影响了企业的持现决策,这同时启示我们后续研究应该从更广的范围内关注董事会的财务会计和审计专长对企业行为的影响。当然,不可否认本文研究中仍存在一些不足:(1)出于对高管个人专长能够更好发挥的考虑,本文将研究对象界定为公司董事。公司中存在很多具有事务所工作背景的其他非董事类高管,这些高管的事务所工作背景对公司行为的影响值得深入研究;(2)本文侧重于从总体角度关注董事的事务所工作背景,对于来自不同事务所的董事未进行区分,分别研究“大所”和“小所”工作背景的治理效果是下一步研究中需要重点关注的议题。

参考文献:

[1]祝继高, 陆正飞. 货币政策、企业成长与现金持有水平变化[J]. 管理世界, 2009(3): 152-158.

[2]Harford J. Corporate cash reserves and acquisitions[J]. The Journal of Finance, 1999, 54(6): 1969-1997.

[3]Dittmar A, Mahrt-Smith J. Corporate governance and the value of cash holdings[J]. Journal of Financial Economics, 2007, 83(3):599-634.

[4]Harford J, Mansi S A, Maxwell W F. Corporate governance and firm cash holdings in the US[J]. Journal of Financial Economics, 2008, 87(3): 535-555.

[5]Gao H, Harford J, Li K. Determinants of corporate cash policy: insights from private firms[J]. Journal of Financial Economics, 2013, 109(3): 623-639.

[6]辛宇, 徐莉萍. 公司治理机制与超额现金持有水平[J]. 管理世界, 2006(5): 136-141.

[7]Ozkan A, Ozkan N. Corporate cash holdings: an empirical investigation of UK companies[J]. Journal of Banking & Finance, 2004, 28(9): 2103-2134.

[8]Chen Y R. Corporate governance and cash holdings: listed new economy versus old economy firms[J]. Corporate Governance: An International Review, 2008, 16(5): 430-442.

[9]杨兴全, 孙杰. 企业现金持有量影响因素的实证研究——来自我国上市公司的经验证据[J]. 南开管理评论, 2007(6): 47-54.

[10]廖理, 肖作平. 公司治理影响公司现金持有量吗——来自中国上市公司的经验证据[J]. 中国工业经济, 2009(6): 98-107.

[11]Naiker V, Sharma D S, Sharma V D. Do former audit firm partners on audit committees procure greater nonaudit services from the auditor?[J]. The Accounting Review, 2013, 88(1): 297-326.

[12]Custódio C, Metzger D. Financial expert CEOs: CEO's work experience and firm's financial policies[J]. Journal of Financial Economics, 2014, 114(1): 125-154.

[13]Jensen M C. Agency costs of free cash flow, corporate finance, and takeovers[J]. American Economic Review, 1986, 76(2): 323-329.

[14]Dittmar A, Mahrt-Smith J. Corporate governance and the value of cash holdings[J]. Journal of Financial Economics, 2007, 83(3): 599-634.

[15]Nikolov B, Whited T. Agency conflicts and cash: Estimates from a structural model[R]. Working Paper, University of Rochester, 2011.

[16]Ferreira M A, Vilela A S. Why do firms hold cash? Evidence from EMU countries[J]. European Financial Management, 2004, 10(2): 295-319.

[17]Myers S C. The capital structure puzzle[J]. The Journal of Finance, 1984, 39(3): 574-592.

[18]Dittmar A, Mahrt-Smith J, Servaes H. International corporate governance and corporate cash holdings[J]. Journal of Financial and Quantitative Analysis, 2003, 38(1): 111-133.

[19]García-Teruel P J, Martínez-Solano P, Sánchez-Ballesta J P. Accruals quality and corporate cash holdings[J]. Accounting & Finance, 2009, 49(1): 95-115.

[20]Sun Q, Yung K, Rahman H. Earnings quality and corporate cash holdings[J]. Accounting & Finance, 2012, 52(2): 543-571.

[21]Hambrick D C, Mason P A. Upper echelons: the organization as a reflection of its top managers[J]. Academy of Management Review, 1984, 9(2): 193-206.

[22]Gibson C H. Ohio CPA’s perceptions of financial ratios[J]. The Ohio CPA Journal, 1985(Autumn): 25-30.

[23]Dowdell T D, Krishnan J. Cap forum on Enron: former audit firm personnel as CFOs: effect on earnings management[J]. Canadian Accounting Perspectives, 2004, 3(1): 117-142.

[24]Lennox C. Audit quality and executive officers’ affiliations with CPA firms[J]. Journal of Accounting and Economics, 2005, 39(2): 201-231.

[25]Agrawal A, Chadha S. Corporate governance and accounting scandals[J]. Journal of Law and Economics, 2005, 48(2): 371-406.

[26]Myers S C, Majluf N S. Corporate financing and investment decisions when firms have information that investors do not have[J]. Journal of Financial Economics, 1984, 80(3): 187-221.

[27]Opler T, Pinkowitz L, Stulz R, Williamson R. The determinants and implications of corporate cash holdings[J]. Journal of Financial Economics, 1999, 52(1): 3-46.

[28]Bates T W, Kahle K M, Stulz R M. Why do US firms hold so much more cash than they used to?[J]. The Journal of Finance, 2009, 64(5): 1985-2021.

[29]杨兴全, 吴昊旻. 成长性、代理冲突与公司财务政策[J]. 会计研究, 2011(8): 40-45.

[30]杨兴全, 张丽平, 吴昊旻. 市场化进程、管理层权力与公司现金持有[J]. 南开管理评论, 2014(2): 34-45.

[31]权小锋, 吴世农, 文芳. 管理层权力、私有收益与薪酬操纵——来自中国国有上市企业的实证证据[J]. 经济研究, 2010(11): 73-87.

[32]Basioudis I G. Auditor's engagement risk and audit fees: the role of audit firm alumni[J]. Journal of Business Finance & Accounting, 2007, 34(9/10): 1393-1422.

[责任编辑:刘茜]

Directors with CPA Firm Working Background and Corporate Cash Holdings:Evidence from the Chinese Securities Market

DU Xingqiang, LU Jun

(School of Management, Xiamen University, Xiamen 361005, China)

Abstract:Using the data from 2004 to 2012 of Chinese listed companies as samples, this paper examines the impact of directors' CPA firm working background on corporate cash holdings. We find that there are significant negative correlations between director working background indices (including a dummy variable indicating the existence of at least one director who has ever worked at a CPA firm, the number and proportion of directors who have ever worked at a CPA firm) and corporate cash holdings, and these negative relationships suggest that companies whose directors have CPA firm working background hold less cash. Our further empirical evidence shows that directors who have ever worked at an accounting firm perform a role of corporate governance in reducing cash holdings only when they are on the board of companies that have high growth opportunities or that their top management team's power is high. And this may be due to information asymmetry and agency conflicts faced by high growth companies and high managerial power companies.

Key Words:cash holdings; mnagerial power; corporate governance; accounting firms; agency; information asymmetry; govevnance of board of directors; information disclosure

[中图分类号]F239.43

[文献标识码]A

[文章编号]1004-4833(2015)04-0040-10

[作者简介]杜兴强(1974—),男,山西芮城人,厦门大学管理学院教授,博士生导师,从事资本市场会计与财务问题研究;路军(1984—),男,山东泰安人,厦门大学管理学院博士研究生,从事资本市场会计与财务问题研究。

[基金项目]国家自然科学基金项目(71072053);高等学校博士学科点专项科研基金项目(博导类)(20120121110007)

[收稿日期]2015-02-26

——兼评“胡某诉中国证券监督管理委员会案”