民营上市公司CEO持股缓解了代理冲突吗?——基于真实活动盈余管理视角的分析

程小可,钟 凯,杨鸣京

(北京交通大学 经济管理学院,北京 100044)

民营上市公司CEO持股缓解了代理冲突吗?

——基于真实活动盈余管理视角的分析

程小可,钟凯,杨鸣京

(北京交通大学 经济管理学院,北京100044)

[摘要]基于真实活动盈余管理视角,研究了我国民营上市公司CEO持股能否在一定程度上缓解代理冲突。研究发现:CEO持股能够抑制民营上市公司真实活动盈余管理,并且随着CEO持股比例的增加,真实活动盈余管理水平下降,说明CEO持股能够在一定程度上缓解投资者与企业管理层的代理冲突,实现协同效应;董事长与CEO两职兼任时,CEO持股对真实活动盈余管理的抑制效应会加强;深入研究发现,真实活动盈余管理对公司未来业绩产生不利影响,尤其是对企业长期业绩,而CEO持股能够降低真实活动盈余管理给公司业绩带来的负面效应。基于真实活动盈余管理,研究支持了我国民营上市公司CEO持股能够体现出一定的协同效应,缓解投资者与企业管理层的代理冲突。

[关键词]CEO持股;真实活动盈余管理;公司业绩;协同效应;堑壕效应;股东利益最大化;企业价值;内部治理机制;股权结构安排;民营上市公司

一、引言

随着监管与投资者保护不断加强,基于应计项目的传统盈余管理方式受到的制约越来越强,为逃避监管,管理层逐渐转向采用更为隐蔽的盈余管理方式——真实活动盈余管理[1-2]。不同于应计项目盈余管理,真实活动盈余管理给公司带来的危害更大[1-2],引发管理层与投资者代理成本增加。随着管理层持股不断得到学术界和理论界的关注,股权结构安排能否对真实活动盈余管理产生影响,以降低管理层代理成本?现代公司目标是股东利益最大化,而管理层与股东利益目标存在一定的冲突,管理层会为了私有收益而损害股东利益[3]。为降低管理层与股东的代理冲突,管理层持股逐渐成为缓解代理冲突的手段之一[4],管理层持股能够促使管理层与股东目标一致,共同为提升企业价值而努力。然而也有研究认为管理层持股过高会引发堑壕效应(entrenchment effect),投资者难以监督约束管理层[5],但Burns研究了管理层薪酬各组成部分对财务报表重述的影响,未发现管理层持股会导致财务报表误报[6]①十分感谢匿名审稿人为本文指出此处错误。。那么,针对真实活动盈余管理,CEO持股体现为协同效应还是堑壕效应?对此,我们将基于中国民营上市公司样本为此提供经验解答。

本文研究中我们仅关注民营企业,主要包括如下原因:第一,国有企业出资人为国资委,自然人股东缺失,对管理层的监管主要通过行政手段,管理层的任命主要由政府或者上级单位指派,而民营公司其管理层聘任更多出于经营考虑;第二,国有企业管理层薪酬机制存在行政管制,激励作用较弱,其管理层更多关注晋升激励[7],而民营企业管理层主要关注薪酬激励;第三,国有企业不仅关注盈利目标,更关注社会、政治目标,如就业率、经济增长等[8],其管理层考核不以盈利作为单一考核机制,而对于民营企业,其股东关注自身财富最大化,对管理层的考核主要依赖于经营状况。因此,为解决股东与管理层之间的代理冲突,股东会授予CEO股权,以促使管理层利益与股东利益一致[4];而这也可能由于CEO具有较高控制权成为大股东,引发堑壕效应,管理层与中小股东代理冲突增加[5]。

本文基于真实活动盈余管理视角,研究了民营上市公司管理层持股能否缓解代理冲突,发现我国民营上市公司CEO持股具有一定的协同效应,并对如下方面做出了一定补充贡献。

第一,本文发现了能够抑制民营上市公司真实活动盈余管理的一种内部治理机制——CEO持股。以往针对真实活动盈余管理的研究主要关注了真实活动盈余管理的存在性[9],以及其与应计项目盈余管理之间存在的差异[1-2],然而却鲜有研究关注是否存在一些内部治理机制能够抑制企业的真实活动盈余管理行为。本文基于CEO持股这一内部治理机制,发现针对民营上市公司的真实活动盈余管理行为,CEO持股具有一定的抑制作用,能够促使管理层与股东利益一致,缓解代理冲突。

第二,本文基于真实活动盈余管理的视角,发现民营上市公司CEO持股能够在一定程度上实现协同效应,为CEO持股的经济后果提供了补充证据。不同于国有公司管理层主要由政府或上级单位指派,并且其激励机制不仅包括薪酬激励,还包括晋升激励[7],民营上市公司CEO主要由公司聘任,并且其个人收益主要来自薪酬激励,本文发现CEO持有民营上市公司部分股份,能够在一定程度上促使CEO与股东实现协同效应,对加强民营上市公司的治理机制具有一定借鉴意义,同时对完善我国经理人市场具有一定的启示。

第三,本文结合我国民营上市公司样本,为真实活动盈余管理的研究提供了来自新兴市场的证据。如同国外多数研究,本文同样发现我国民营上市公司的真实活动盈余管理行为对公司未来业绩具有不利影响,尤其体现在长期绩效中;另外,本文还发现CEO持股能够降低真实活动盈余管理对公司未来业绩所引发的不利影响,说明在不同治理机制下,民营上市公司真实活动盈余管理对业绩的影响存在一定差异。

第四,本文基于民营上市公司CEO持股这一股权结构安排视角,分析了其对企业真实活动盈余管理的影响,并发现CEO持股这一股权结构安排具有一定的积极效应,对我国国有企业混合所有制发展具有一定借鉴意义。

二、理论分析与研究假设

(一)文献回顾

不同于通过调整会计政策进行应计项目盈余管理,真实活动盈余管理通过改变企业的经营活动来对盈余加以操控,主要体现在销售操控、生产操控与费用操控[10],具体操控手段包括提前出售盈利资产、非合理性扩大生产规模以降低单位产品成本、降低广告与研发支出等。这些操控活动改变了企业的经营活动现金流,以未来收益为代价来提升当期盈余,对企业未来盈利能力造成的危害更大[10-11]。不同于应计项目盈余管理通过调整会计政策操纵利润,需得到审计师的“配合”才可能顺利实施[12],真实活动盈余管理并不违背准则关于确认、计量和列报的要求,但是改变了企业经济活动的实施,外部监管、审计师与投资者等难以有效辨认哪些是合理的经济活动,哪些是为操控利润而进行的真实活动操控[2]。

随着SOX法案的实施,Cohen等发现1987—2002年SOX法案实施前,美国上市公司主要通过应计项目进行盈余管理,而SOX法案实施后,上市公司主要通过真实活动进行盈余管理,表明监管的加强制约了传统应计项目盈余管理,促使公司管理层转而采用更为隐蔽的真实活动盈余管理[1]。Zang也为此提供了证据,说明应计项目盈余管理与真实活动盈余管理之间存在替代作用,而两者的权衡取决于其操控成本[2]。关于真实活动盈余管理的经济后果,Cohen等、蔡春等分别从再融资与濒死企业的视角,发现真实活动盈余管理的成本更高,对企业业绩带来的危害更大[10-11]。Kim等在控制应计项目盈余管理后,发现真实活动盈余管理会引发更多的风险溢价,提高了上市公司的资本成本,也说明了真实活动盈余管理对上市公司价值带来更为不利的影响[13]。

然而目前多数关于真实活动盈余管理的研究主要集中于研究真实活动盈余管理的存在性,以及真实活动盈余管理所引发的经济后果,但是对于哪些治理机制能够抑制上市公司的真实活动盈余管理行为却探讨较少。Zang对此做了一定的贡献,发现行业竞争、企业财务健康程度、机构投资者的监督等因素会对真实活动盈余管理产生抑制作用[2],Kim等、曹国华等提供了基于审计师视角的证据,发现审计师对于真实活动盈余管理具有一定抑制作用[14-15]。但是,上述研究几乎均基于外部治理机制进行探讨,却忽视了如何通过构建内部公司治理机制以抑制上市公司真实活动盈余管理行为。

股权结构安排是上市公司一项重要的内部治理机制,尤其对于民营上市公司更为重要。因为不同于国有上市公司,民营上市公司在股权安排方面更具有灵活性和多样化,关注民营上市公司股权结构对真实活动盈余管理的影响不仅能够提供抑制真实活动盈余管理的治理因素,同时能够为我国国有企业混合所有制的发展提供借鉴。本文将基于我国民营上市公司CEO持股视角,探讨这一股权结构安排能否对真实活动盈余管理产生一定抑制效应。

(二)CEO持股对真实活动盈余管理影响机制

现代公司治理中,企业经营权与所有权相分离,对于股东而言,其关注自身利益最大化,而管理层关注私有收益最大化,两者之间存在代理冲突,管理层会为谋取私有收益而损害股东利益[3]。Jensen也认为当管理层拥有过多自由现金流时,管理层会利用其谋取私有收益而损害股东利益[16]。由于股东与管理层存在利益冲突,如何促使管理层与股东利益一致成为解决代理冲突的关键。

促使管理层与股东利益一致的机制之一就是使管理层也成为企业股东,管理层的良好经营不仅能够获取薪酬,还能通过持有公司股权获取收益,缓解股东与管理层之间的代理冲突。Warfield等为此提供了证据,发现管理层持股比例与操控性应计项负相关,减少了企业的盈余管理行为,说明管理层持股能够实现股东与管理层的协同效应[17]。与应计项目盈余管理相比,真实活动盈余管理通过操控企业销售、生产、研发、投资等活动实现利润操纵,改变了企业的经营活动实质,降低了企业未来经营能力[2,10],同时提高了企业未来融资成本[13],给企业未来发展带来了严重不利经济后果,影响股东价值。当CEO持有公司股份时,企业未来盈利状况与CEO个人收益实现协同,CEO不再仅仅关注于企业短期经营业绩,而会更加注重企业未来经营绩效,因此,不太可能选择真实活动盈余管理这种高成本操控方式。

另外,基于有效资本市场理论[18],企业各种操纵行为均会被市场所察觉。虽然真实活动盈余管理具有较高的隐蔽性,不易被察觉,然而从长期视角来看,终将被市场所发现,并且投资者清楚真实活动盈余管理对企业的危害程度更高,市场参与者的“用脚投票”会使公司股价暴跌。因此,当CEO持有公司股份时,CEO收益与股票价值高度相关,为保持自身利益,CEO对真实活动盈余管理会采取谨慎态度。基于上述分析,我们提出假设H1a。

H1a(协同效应):管理层持股能够降低民营上市公司真实活动盈余管理,并且持股水平越高,对真实活动盈余管理的抑制作用越强。

CEO虽然能够利用CEO的股东身份,促使其与股东利益一致,然而当CEO持股水平较高时,会成为企业大股东,很可能会对企业决策具有实际控制权,产生大股东代理问题,投资者、外部力量难以对管理层进行有效监督,CEO侵占其他股东利益的动机更强,会发生堑壕效应[5]。马晨等基于我国上市公司重述视角,发现管理层持股既具有协同效应也具有堑壕效应,管理层持股与财务重述呈现非线性关系,具体哪种效应取决于管理层持股数量[19]。当民营上市公司CEO持有公司股份较高时,其很可能会对公司产生实际控制,有能力也有条件利用真实活动盈余管理这种更为隐蔽的方式获取私人收益,而不顾及其他股东的收益。因此,我们提出另一竞争性假设H1b*感谢匿名审稿人在此提出的建议,让我们区分两类代理问题进行分析。。

H1b(堑壕效应):CEO持股会增加民营上市公司真实活动盈余管理行为,并且持股水平越高,真实活动盈余管理程度越大。

(三)董事长与CEO两职兼任的调节作用

现代公司治理机制体现为经营权与所有权的分离,能够充分发挥管理层所具有的经营能力优势,然而,由于管理层与股东目标函数不一致,会产生代理成本。西方国家存在发达的经理人市场,经理人的声誉机制能够缓解管理层与股东之间的代理冲突。然而,对于我国来说,经理人市场不够完善,民营上市公司为降低代理成本,常常由董事长担任CEO,这一机制能否促使股东价值最大化?

对于民营上市公司而言,由于企业常常由大股东创办,大股东对企业的成长付出了大量的心血,连燕玲等也发现大股东在危机时期,常会扮演“管家角色”促使企业积极发展[20];另外,由于我国经理人市场不够发达,经理人的外部搜寻成本较高,并且外部经理人对企业的了解程度相对较低。因此,民营上市公司董事长出任CEO可能对企业具有积极作用,因为其不仅可以降低外部经理人的搜寻成本和代理成本,而且同时了解企业自身的经营发展状况,更为重要的是企业的成长是大股东付出巨大心血的结果,作为CEO的大股东会更为注重企业的未来发展,而不会愿意进行真实活动盈余管理。对此,结合假设H1a、H1b,我们提出如下假设H2a、H2b。

H2a:董事长与CEO两职兼任能够增强CEO持股对真实活动盈余管理的抑制作用。

H2b:董事长与CEO两职兼任会降低CEO持股对真实活动盈余管理的促进作用。

然而,董事长与CEO的两职兼任可能会由于大股东持股比例较高,对企业具有完全控制权,从而产生侵占其他股东利益的动机,股东代理成本增加。为获取私有收益最大化,大股东作为董事长与CEO,有能力也有条件通过真实活动盈余管理来进行利益输送,并且真实活动盈余管理这种方式不易被其他股东和外部监管机构所察觉。因此我们提出如下竞争性假设H2c、H2d。

H2c:董事长与CEO两职兼任会降低CEO持股对真实活动盈余管理的抑制作用。

H2d:董事长与CEO两职兼任会增强CEO持股对真实活动盈余管理的促进作用。

三、研究设计

(一)模型设计

借鉴已有研究[1,10],我们首先设计如下回归模型(1),以检验H1a、H1b,考察CEO持股对真实活动盈余管理的影响,即民营上市公司CEO持股是协同效应还是堑壕效应*由于CEO持股既存在协同效应也会存在堑壕效应,为考虑CEO持股对真实活动盈余管理的非线性影响,我们也在模型(1)中加入管理层持股的平方,以检验其是否具有非线性效应。。

EMi,t=β0+β1CEO_holdit+ControlVariables+εit

(1)

其中,EM表示真实活动盈余管理,CEO_hold表示CEO是否持股以及CEO持股比例,变量计算方法见表1。

而后,为考察董事长与CEO两职兼任的调节机制,即验证H2a、H2b、H2c、H2d,我们设计如下回归模型(2)。

EMi,t=β0+β1CEO_holdi,t+β2Duali,t+β3Duali,t×CEO_holdi,t+ΣβiControlVariablesi,t+ε

(2)

其中,Dual表示董事与CEO是否两职兼任,变量定义方法见表1。

(二)变量定义

1.真实活动盈余管理

借鉴Roychowdhury[9]的研究,真实活动盈余管理包括销售操控、生产操控与费用操控,通过计算操控性经营活动现金流、操控性生产成本与异常性操控费用,度量销售操控、生产操控与费用操控水平。我们利用如下模型(3)、模型(4)、模型(5)分别计算操控性经营活动现金流、操控性生产成本与异常性操控费用。

(3)

(4)

(5)

其中,CFO为经营活动现金流;SALES为营业收入;A为资产总额;PROD为生产成本,即销售成本与存货变动之和;DISEXP为操控性费用,即销售费用与管理费用之和。利用上述三个模型分行业分年度回归,计算每个模型残差并取绝对值,可得操控性经营活动现金流(DCFO)、操控性生产成本(DPROD)和异常性操控费用(DDISEXP)。*对于真实活动盈余管理,无论是向上操控还是向下操控,都改变了企业正常的经营活动,因此本文对真实活动盈余管理指标均取绝对值,考察真实活动盈余管理的程度。

而后,为考虑管理层持股对真实活动盈余管理总体影响,本文利用模型(6)构建了真实活动盈余管理综合指标,以检验管理层持股对真实活动盈余管理的抑制作用。

DREMi,t=DPRODi,t+DCFOi,t+DDISEXPi,t

(6)

表1 变量定义

2.控制变量

参考已有相关研究[1,10],我们选用公司规模、资产负债率、市净值、第一大股东持股比例、“四大”事务所、亏损等作为控制变量,同时控制行业与年度效应。相关变量定义方法见表1。

(三)样本选择

本文研究样本为2006—2012年沪、深A股主板民营上市公司,研究数据主要来自国泰安CSMAR与色诺芬CCER数据库,由于真实活动盈余管理包含两期滞后项,因为实际研究样本年度为2008—2012年,并对样本进行以下程序筛选:(1)删除金融行业相关公司(证监会行业代码I);(2)剔除数据缺失与差错样本;(3)考虑特异值对回归的不利影响,本文对连续变量前后两端1%水平进行Winsorize处理,共得到2880公司-年样本。

四、实证检验结果

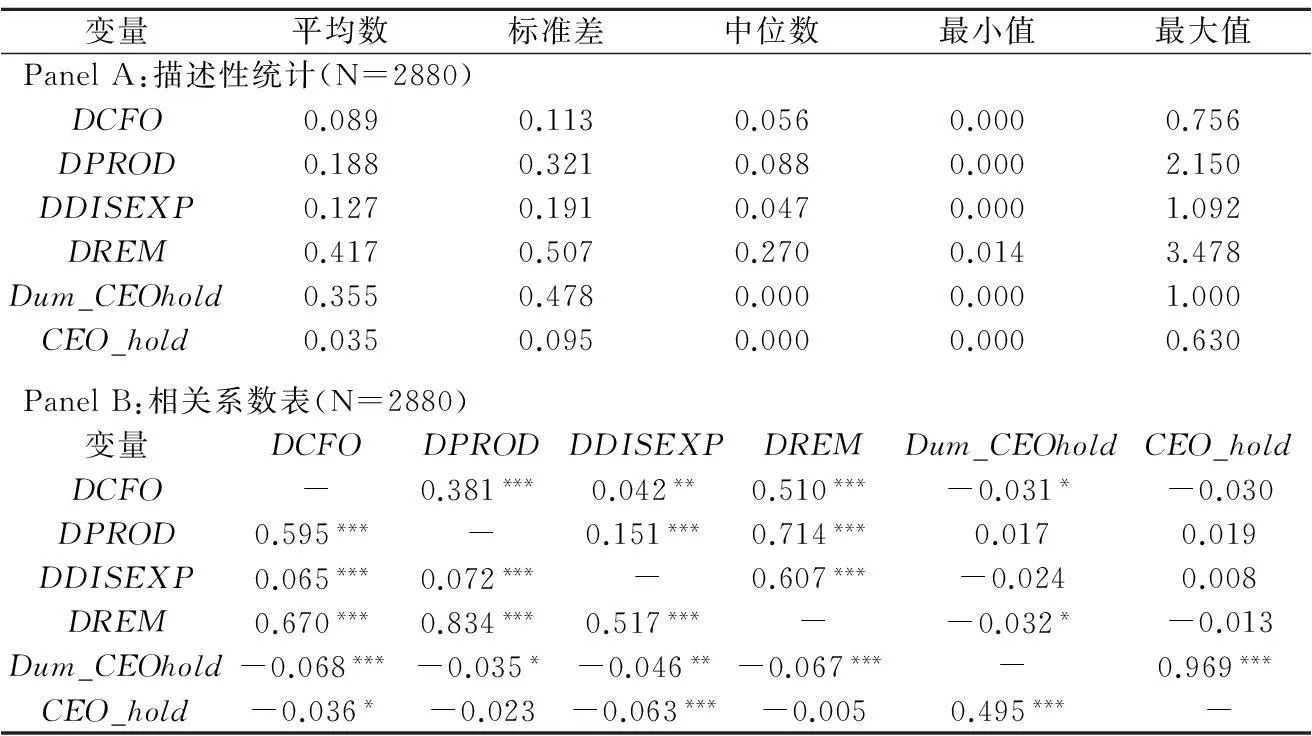

(一)描述性统计与相关系数

表2Panel A、Panel B分别列示了本文研究样本的描述性统计与相关系数检验结果。Panel A显示CEO持股的公司数量不足样本量一半,CEO持股比例均值为3.5%,而中位数为0,最大值为63%;真实活动盈余管理指标均值、中位数、标准差与最值之间分析比较,四个真实活动盈余管理指标大致呈现正态分布。Panel B相关系数结果显示CEO是否持股与真实活动盈余管理表现出较为显著的负相关关系,而CEO持股比例与真实活动盈余管理之间存在负相关关系,但显著性较低。为深入说明CEO持股对真实活动盈余管理的影响,后文将进一步进行单变量检验与多元回归检验。

表2 描述性统计与相关系数

表注:(1)相关系数表中上三角为spearman相关系数,下三角为pearson相关系数;(2)本文中,*、**、***分别表示0.1、0.05、0.01显著性水平。

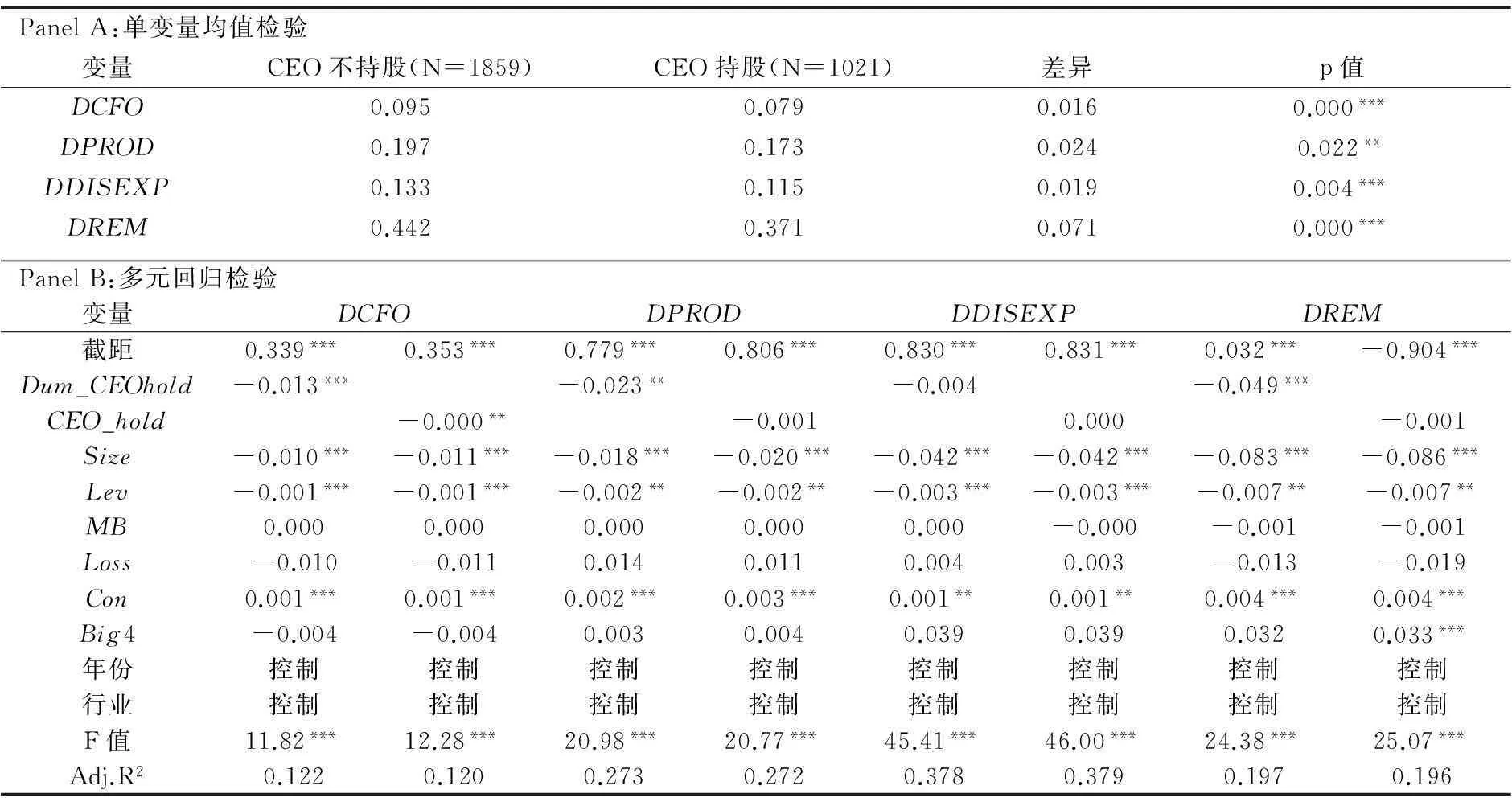

(二)CEO持股对真实活动盈余管理的影响

表3Panel A与Panel B分别列示了CEO持股对真实活动盈余管理影响的单变量检验与多元回归检验结果。Panel A单变量检验结果显示当CEO持有公司股份时,真实活动盈余管理指标明显低于不存在CEO持股的公司,且统计检验结果显著(DCFO、DDISEXP、DREM均在1%水平显著,DPROD在5%水平显著),说明民营上市公司CEO持股能够对真实活动盈余管理产生抑制作用。证明了民营上市公司CEO持股能够降低股东与管理层之间的代理成本,缓解代理冲突,促使管理层能够站在股东立场进行决策,降低真实活动盈余管理,以避免给公司未来产生不利影响。

表3 管理层持股对真实活动盈余管理影响

Panel B显示了CEO是否持股与CEO持股比例对真实活动盈余管理的影响。CEO是否持股(Dum_CEOhold)与操控性经营活动(DCFO)、操控性生产成本(DPROD)与真实活动盈余管理综合指标(DREM)负相关,且至少在5%水平显著,验证了单变量检验结果,说明CEO持股能够促进管理层与股东利益协同一致,缓解两者之间的代理冲突。虽然CEO持股能够让CEO成为公司股东,降低代理成本,然而,Morck等发现管理层持股较高时,不仅不会体现出协同效应,反而会由于管理层控制权较大,产生堑壕效应[5],马晨等验证了管理层持股与会计重述之间存在非线性关系,说明了协同效应与堑壕效应会依管理层持股数量的变化而变化[19]。因此,本文也利用CEO持股比例检验了CEO持股对真实活动盈余管理的作用。结果显示:仅操控性经营活动(DCFO)与CEO持股比例(CEO_hold)负相关(5%水平显著),考虑CEO持股比例的平方后,未发现CEO持股比例与真实活动盈余管理之间存在明显的非线性关系*为节省篇幅,该检验结果未列示。。上述检验结果支持了H1a,说明了CEO持股能够在一定程度上抑制真实活动盈余管理,CEO持股比例的增加能够对真实活动盈余管理产生抑制作用,但效果不是特别明显,表明当CEO持股时,CEO出于自身利益考虑,不会进行过多的真实活动盈余管理,以避免自身利益受损;同时未发现在真实活动盈余管理方面,CEO过多持股会引发管理层堑壕效应,这主要是由于真实活动盈余管理会改变企业的经营情况,并且会对处于困境的企业带来更为不利的影响[10-11],持股CEO不会轻易选择真实活动盈余管理来改变企业正常的经营活动,给未来业绩带来更为不利的影响。

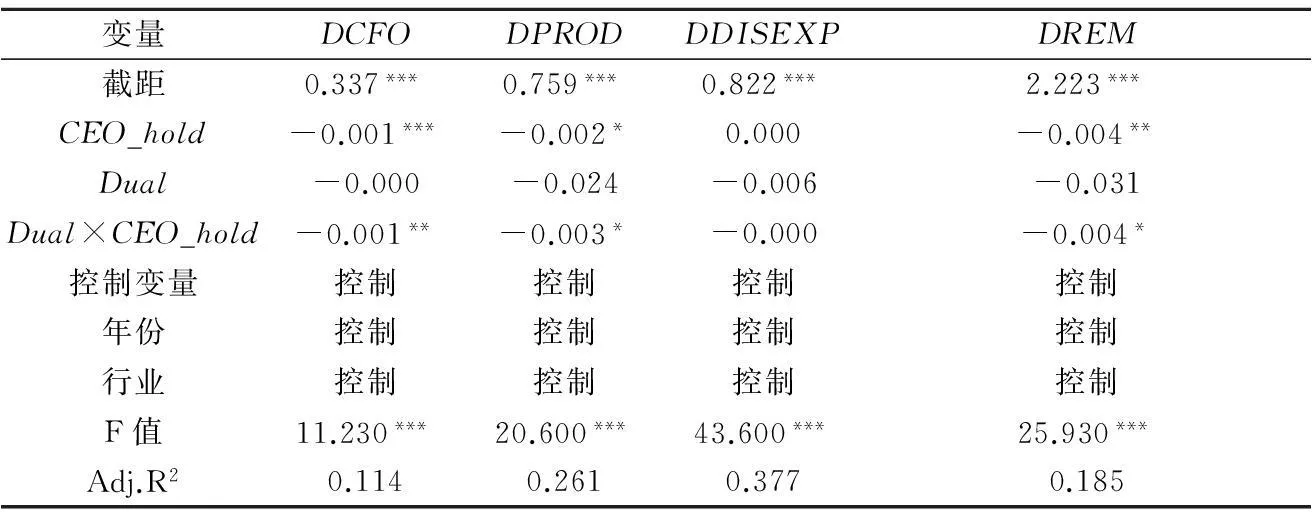

(三)董事长与CEO两职兼任的调节机制

由于我国资本市场不够发达,对于民营企业来说,股权较为集中,同时由于没有形成较为完善的经理人市场,因此,为缓解代理冲突,很多民营企业都会由董事长出任总经理,虽然这种两职兼任机制会引发侵占其他投资者利益的动机,但同时也会有助于发挥“管家角色”,保证企业利益[20]。因此,本文也考察董事长与CEO两职兼任对CEO持股与真实活动盈余管理之间的关系所起到的调节作用。表4列示了董事长与CEO两职兼任调节作用的多元回归结果。

表4 董事长与CEO两职兼任调节作用多元统计回归结果

表4结果显示:董事长与CEO两职兼任与CEO持股比例的交叉项(Dual×CEO_hold)与操控性经营活动(DCFO)、操控性生产成本(DPROD)与真实活动盈余管理综合指标(DREM)负相关(10%水平以上显著),表明董事长与CEO两职兼任能够进一步加强CEO持股对真实活动盈余管理的抑制作用,支持H2a。与此同时,表4结果还显示,CEO持股比例(CEO_hold)与操控性经营活动(DCFO)、操控性生产成本(DPROD)与真实活动盈余管理综合指标(DREM)负相关(10%水平以上显著),董事长与CEO两职兼任(Dual)与真实活动盈余管理指标之间不相关,表明董事长与CEO两职兼任并未对真实活动盈余管理产生影响,而CEO持股比例越大,对真实活动盈余管理的抑制作用越明显,支持H1a,进一步说明在真实活动盈余管理方面,CEO持股并未表现出堑壕效应。

(四)CEO持股、真实活动盈余管理及其经济后果

真实活动盈余管理改变了企业的正常经营活动,会对企业未来业绩产生严重不利影响[10-11]。基于此本文将结合CEO持股,探讨真实活动盈余管理的长短期经济后果。

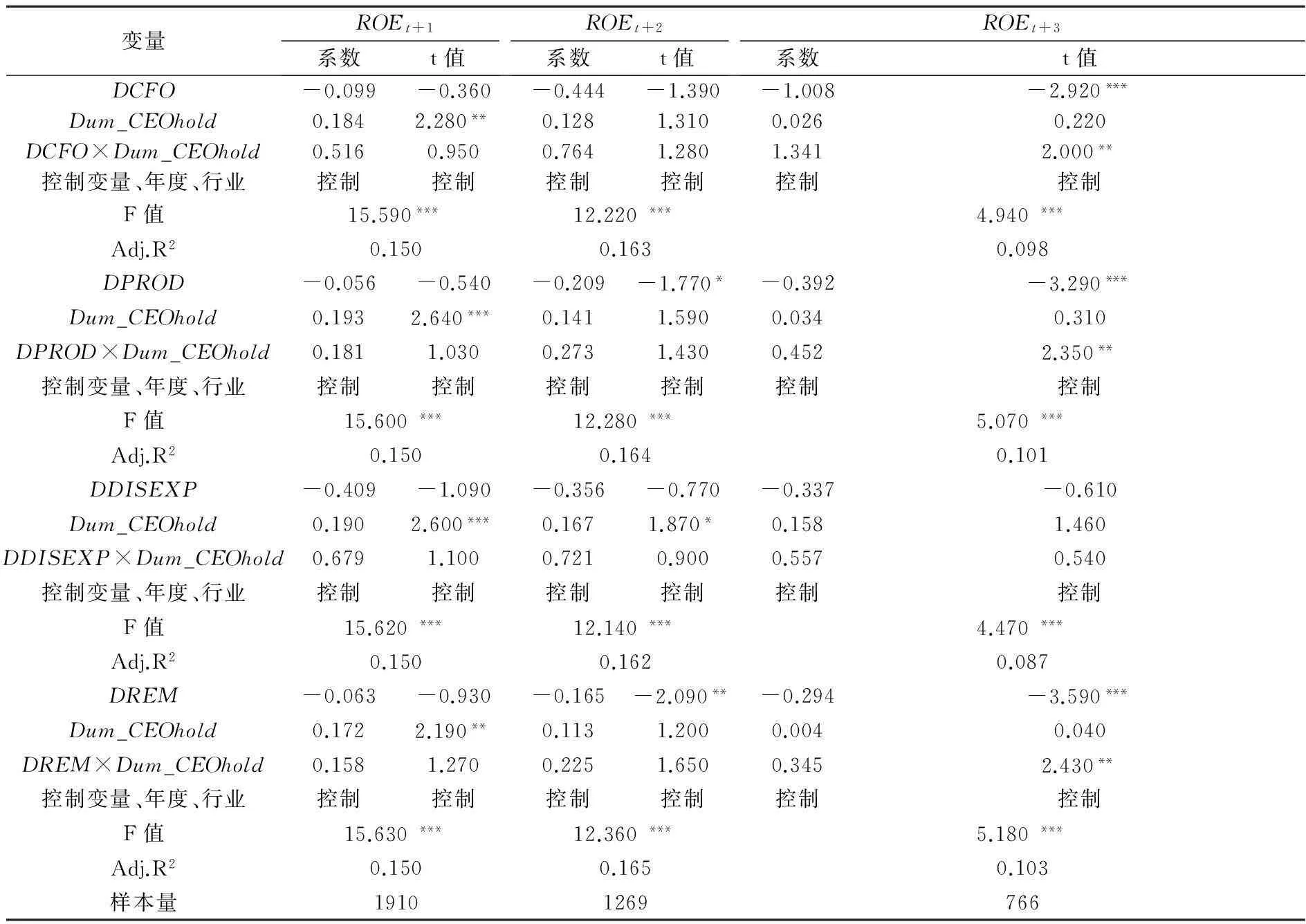

表5多元回归检验结果显示:对于t+1期净资产报酬率(ROEt+1),各真实活动盈余管理指标(DCFO、DPROD、DDISEXP、DREM)均不相关;对于t+2期净资产报酬率(ROEt+2),操控性生产成本(DPROD)、真实活动盈余管理综合指标(DREM)与其负相关,且在10%水平上显著;对于t+3期净资产报酬率(ROEt+3),操控性经营活动(DCFO)、操控性生产成本(DPROD)、真实活动盈余管理综合指标(DREM)与其负相关,且在1%水平显著。多元回归结果支持了相关系数检验结果,表明真实活动盈余管理确实会对企业未来经营业绩产生不利影响,尤其是体现在长期经营活动中。此外,加入CEO是否持股的虚拟变量(Dum_CEOhold)并构造真实活动盈余管理与CEO是否持股虚拟变量交叉项后(DCFO×Dum_CEOhold、DPROD×Dum_CEOhold、DDISEXP×Dum_CEOhold、DREM×Dum_CEOhold),发现对于t+3期净资产报酬率(ROEt+3),CEO是否持股能够起到调节作用,降低真实活动盈余管理对业绩的不利影响,表明当CEO持股时,即使进行真实活动盈余管理,公司管理层也会选择对公司未来业绩影响较低的真实活动盈余管理,以避免真实活动盈余管理所引发的不利经济后果。

表5 管理层持股、真实活动盈余管理及其经济后果多元回归结果

五、结论

本文基于真实活动盈余管理的视角,探讨了民营上市公司CEO持股能否缓解代理冲突,同时考察了真实活动盈余管理的经济后果。研究发现:民营上市公司CEO持股能够对真实活动盈余管理行为产生抑制作用;随着CEO持股比例增加,在真实活动盈余管理方面,CEO持股并未表现出堑壕效应,且随着持股比例的增加,抑制作用更为显著,支持了CEO持股的协同效应;董事长与CEO二职兼任能够进一步抑制民营上市公司真实活动盈余管理;此外,本文还发现真实活动盈余管理对企业长期业绩会带来更为不利的影响,而CEO持股在一定程度上能够降低真实活动盈余管理对长期业绩的损害。本文基于真实活动盈余管理的视角,表明CEO持股能够促使协同效应的发挥,缓解股东与CEO之间的代理冲突,同时提出了抑制真实活动盈余管理的一种内部治理机制。

本文结论具有如下启示:(1)民营上市公司应合理安排股权结构,让CEO适度参股企业,促使协同效应的发挥,降低代理冲突;(2)上市公司管理层应意识到真实活动盈余管理的严重危害,并且基于长期视角会影响管理层自身利益;(3)对于国有企业混合所有制改革,可以深入分析CEO或者管理层持股效应,促使股权结构多样化,提升经营效率。

参考文献:

[1]Cohen D A, Dey A, Lys T Z. Real and accrual-based earnings management in the pre- and post-Sarbanes-Oxley periods [J]. The Accounting Review, 2008, 83(3): 757-787.

[2] Zang A Y. Evidence on the tradeoff between real activities manipulation and accrual-based earnings management [J]. The Accounting Review, 2012, 87(2): 675-703.

[3] Jensen M C, Meckling W H. Theory of the firm: managerial behavior, agency costs and ownership structure [J]. Journal of Financial Economics, 1976, 3(4):305-360.

[4] Zhang X, Bartol K M, Smith K G, et al. CEOs on the edge: earnings manipulations and stock-based incentive misalignment [J]. Academy of Management Journal, 2008, 51(2):241-258.

[5] Morck R, Shleifer A, Vishny R W. Management, ownership and market valuation: an empirical analysis [J]. Journal of Financial Economics, 1988, 20(1):293-315.

[6] Burns N, Kedia S. The impact of performance-based compensation on misreporting [J]. Journal of Financial Economics, 2006, 79(1):35-67.

[7] Hung M, Wong T J, Zhang T. Political considerations in the decision of Chinese SEOs to list in Hong Kong [J]. Journal of Accounting and Economics, 2012, 53 (1-2):435-449.

[8] Wu W, Wu C, Zhou C, et al. Political connections, tax benefits and firm performance: evidence from China [J]. Journal of Accounting and Public Policy, 2012, 31(3):277-300.

[9] Roychowdhury S. Earnings management through real activities manipulation [J]. Journal of Accounting and Economics, 2006, 42(3): 335-370.

[10]Cohen D A, Zarowin P. Accrual-based and real earnings management activities around seasoned equity offerings [J]. Journal of Accounting and Economics, 2010, 50(1): 2-19.

[11] 蔡春,朱荣,和辉,等.盈余管理方式选择、行为隐性化与濒死企业状况改善[J]. 会计研究,2012(9): 31-39.

[12] 赵国宇. 盈余管理、关联交易与审计师特征[J]. 审计与经济研究,2011(4):38-45.

[13] Kim J B, Sohn B C. Real earnings management and cost of capital [J]. Journal of Accounting and Public Policy, 2013, 32(6): 518-543.

[14] Kim Y, Park M S. Real activities manipulation and auditors’ client-retention decisions [J], The Accounting Review, 2014, 89(1):367-401.

[15] 曹国华,鲍学欣,王鹏. 审计行为能够抑制真实活动盈余管理吗?[J]. 审计与经济研究,2014(1):38-46.

[16] Jensen M C. Agency costs of free cash flow, corporate finance, and takeovers [J]. The American Economic Review, 1986, 76(2):323-329.

[17] Warfield T D, Wild J J, Wild K L. Managerial ownership, accounting choices, and informativeness of earnings [J]. Journal of Accounting and Economics, 1995, 20(1):61-91.

[18] Fama E F. Efficient capital markets: a review of theory and empirical work [J]. The Journal of Finance, 1970, 25(2):383-417.

[19] 马晨,张俊瑞.管理层持股、领导权结构与财务重述[J].南开管理评论,2012(2):143-160.

[20] 连燕玲,贺小刚,张远飞,等.危机冲击、大股东“管家角色”与企业绩效——基于中国上市公司的实证分析[J].管理世界,2012(9):142-155.

[责任编辑:高婷]

Does CEO Ownership Mitigate the Agency Problems in Non-state-owned Enterprises? Evidence from Real Earnings Management in China

CHENG Xiaoke, ZHONG Kai, YANG Mingjing

(School of Economic Management, Beijing Jiaotong University, Beijing 100044, China)

Abstract:We investigate the effects of CEO ownership on real earnings manipulation. We find that CEO ownership has a negative effect on real earnings manipulation and the higher level of CEO ownership, the lower real earnings manipulation. Furthermore, the dual class of CEO and chairman can enhance the negative relation between management ownership and real earnings manipulation. In addition, real earnings manipulation has a negative impact on future performance, especially the long term performance. Also, CEO ownership can decrease the negative association between real earnings manipulation and future performance. Consistent with synergy effect of CEO ownership, we show that CEO ownership can reduce the agency conflict based on the perspective of real earnings manipulation.

Key Words:CEO equity-holding; real earnings management; corporate performance; synergy effect;entrenchment effect; shareholders' interest maxiumization; enterprise value; internal governance system; equity structure arrangement; private listed companies

[中图分类号]F239.45

[文献标识码]A

[文章编号]1004-4833(2015)04-0013-09

[作者简介]程小可(1975—),江西新建人,北京交通大学经济管理学院教授,博士生导师,从事权益估值、盈余管理、新企业会计准则研究;钟凯(1989—),山东烟台人,北京交通大学经济管理学院博士研究生,从事宏观经济政策对微观企业行为的影响、真实活动盈余管理、内部控制研究;杨鸣京(1992—),四川德阳人,北京交通大学经济管理学院博士研究生,从事内部控制、国际会计准则研究。

[基金项目]国家自然科学基金项目(71272055、71372011);中央高校基本科研业务费专项资金资助北京交通大学基本科研业务费研究生创新项目(2014YJS048)

[收稿日期]2014-05-11