股票市场价格发现功能的国际比较研究

宋玉臣,季 宇

(吉林大学 商学院,长春 130012)

股票市场价格发现功能的国际比较研究

宋玉臣,季 宇

(吉林大学 商学院,长春 130012)

价格发现是股票市场的重要功能和健康发展的标志,实证结果表明,与美国、英国、德国和日本的股票市场相比,中国股票市场均值回归周期较长,价格发现能力较弱,从根本上讲是中国股票市场还没有很好地发挥市场机制的作用。研究认为,通过市场行为对投资者和上市公司的非市场化行为进行矫正,将政府主导逐渐转变为市场主导,中国股票市场才能逐渐实现市场化并真正走向成熟;积极推进注册制改革和实现股票发行与上市分离的模式才能有利于股票市场的健康发展。

股票市场;价格发现;均值回归;STAR模型;KSS检验

价格发现是股票市场的重要功能和健康发展的标志,只有价格发现功能得到充分发挥,股票市场才能真正实现资源优化配置功能、筹资功能和反映功能。价格发现功能对于股票市场的重要性主要表现在,使股票充分反映决定其价格的各种信息,然后从微观企业层面传导到宏观层面,成为经济的“晴雨表”。如果这一功能发生紊乱,就意味着股票市场中的资产价格脱离其真实价值,进而导致其他功能无法正常发挥。纵观中国股票市场二十余年的发展历史,投机盛行、优质不优价、垃圾股爆炒等问题屡见不鲜,这说明中国股票市场价格发现功能没有得到充分发挥。中国股票市场在2000—2014年间,只有2005—2007年3年呈现牛市,这与长期保持持续稳定增长的中国经济显然是不匹配的。本文将中国股票市场与美国、英国、德国、日本等发达国家股票市场进行比较,试找出中国股票市场与其他国家之间的差距,为完善中国股票市场提出对策建议。

一、价格发现功能研究的理论选择

投资理论界基本上采用现货和期货价格对比的方法来确定市场的价格发现功能,这种研究方法的局限性在于,如果两个市场定价都存在扭曲的情况时,便无法判明价格发现功能的强弱。为了弥补局限性,本文将在均值回归理论的框架下检验股票市场的价格发现能力。股票市场价格发现的过程是股票价格围绕其内在价值上下波动并向内在价值回归的过程,股票收益率的长期均值本身就反映了股票的内在价值,它包含着一定时间长度范围内市场对该股票价格的承认。在某一时点上,股票价格变动具有极强的随机性,而均值却具有熨平价格随机波动的作用。如果股票市场具备价格发现能力,那么在股票价格高于其内在价值时,市场机制的力量会驱使价格逐渐下降;在股票价格低于其内在价值时,市场机制的力量会驱使价格上升。从长期看,股票收益率会向均值回归。因此,对股票市场价格发现能力的研究可以转化为对股票收益率均值回归问题的研究。如果股票市场收益率呈均值回归,说明该市场具有价格发现功能。均值回归如果没有时间长度约束的话,回归具有必然性,回归周期的长短不同,亦具有随机性。回归周期越短,市场价格发现功能越强;反之,则越差。如果均值回归的周期较短,则证明该股票市场接受信息冲击、吸纳冲击波动、纠正价格偏离的效率高,具备良好的价格发现能力;如果回归均值的周期较长,则证明该股票市场对信息的反应速度较慢、吸纳冲击的空间较小、纠正价格偏离的效率较低,股票市场的价格发现能力差。

二、价格发现功能实证方法的选择

检验股票市场的价格发现功能就是检验股票收益率是否呈均值回归和检验回归周期的长短,以此确认股票市场检验价格发现功能的强弱。对于均值回归的检验方法主要有自相关检验和方差比检验,这两种检验方法均假设股票价格围绕其基本价值波动且具有线性特征,检验模型是以线性模型为主。而在现实中,股票价格的波动一般不会严格地遵循线性波动的特征,这是因为,从微观层面上看,每个投资个体对信息冲击的反应时间、大小、方向不可能完全一致;从宏观层面上看,政府监管部门对股票市场实施政策的效果差异不同,这导致股票价格波动的过程呈现非线性。20世纪70年代后期,许多学者清楚地意识到线性时间序列模型在实际应用中的诸多局限性,进而开始了非线性时间序列模型的研究。本文利用Kapetanios等(2003)提出的KSS检验对比分析中国和具有代表性的发达国家的股票市场价格发现功能,并比较各个市场的均值回归周期。

Monoyios和Sarno(2002)运用STAR模型对1987年以来的美国标准普尔500指数和英国富时100指数进行了检验,结果表明,两个指数在这段时期内均表现出明显的非线性均值回归[1];Manzan(2003)讨论了美国股票市场是否能够合理地反映股票的内在价值,并利用STAR模型来模拟股票对其基本价值的偏差路径,结果证明,股票价格偏离其基本价格的动态过程呈现出一个非线性调整过程,即该区间股票价格存在非线性均值回归;Felix等(2004)运用STAR模型对西班牙35指数进行了分析,结论是这一指数呈不对称均值回归特性,说明股票市场具有价格发现功能;Liew和Lim(2007)采用Kapetanios等在STAR模型中提出的非线性单位根检验方法,认为曼谷、中国香港、韩国、吉隆坡、日本、新加坡和中国台湾的股票收益率在1986—2003年间存在着非线性均值回归的现象[2];Chen和Kim(2009)利用静态非线性单位根检验方法检验了亚洲新兴国家市场的股票价格,结论是这些国家的股票价格都呈现非线性均值回归趋势。

STAR模型在时间序列分析中的应用最为广泛,其一般表达式如式(1)所示:

yt=β1xt+β2xtG(st;γ,c)+εt

(1)

其中,xt=(yt-1,…,yt-p)为自变量向量,p为滞后阶数。β1、β2为自变量的参数向量。分布函数G(st;γ,c)为权数,st为转换变量,参数γ决定了函数的平滑性,参数c为两个机制之间的门限值。当G(st;γ,c)=1-exp(-γ(st-c)2)(γ>0)时,为指数平滑转移模型(ESTAR),实证研究表明,ESTAR模型更适合分析时间序列中股票价格非线性运动的情况。本文旨在研究股票价格是否存在均值回归的特性,即当期股票收益率与滞后期股票收益率之间是否存在相关性。因此,将式(1)写成ESTAR模型:

(2)

yt=δ1yt-p+δ2yt-pyt-d2+et

(3)

三、实证检验

1.变量选取与数据处理。本文将分别检验中国、美国、英国、德国和日本股票市场的价格发现能力。选取上证综合指数、道琼斯工业指数、纳斯达克指数、标准普尔500指数、富时100指数、DAX指数和日经225指数。在这些指数中,上证综合指数启用的时间最晚,为1990年12月19日,而只有统一样本空间才能对比,因此剔除上证指数只有几只股票的时间段,选取1991年12月至2013年12月的各指数收益率作为检验对象。令股指当期收盘价格为Pt,滞后一期收盘价格为Pt-1,采用连续复利计算的股指收益率的计算公式如式(4):

yt=LN(Pt)-LN(Pt-1)

(4)

2.数据平稳性检验。对这7个股指收益率序列分别进行平稳性检验(ADF检验),结果表明,在1%、5%和10%的显著水平下,ADF检验t统计量的临界值分别为-3.455、-2.872和-2.573,即检验结果的绝对值大于临界值,因此认为这7个时间序列是平稳的。

3.KSS检验。为了方便对比分析,本文参照Kapetanios等(2003)将延迟参数d设为1。由于采用月度数据,回归周期单位为月,因此将滞后阶数p分别取1、2、3、6、9、12、24、48,其中1、2、3代表短期滞后期,6、9、12代表中期滞后期,24和48代表长期滞后期,则式(3)可以改写为:

(5)

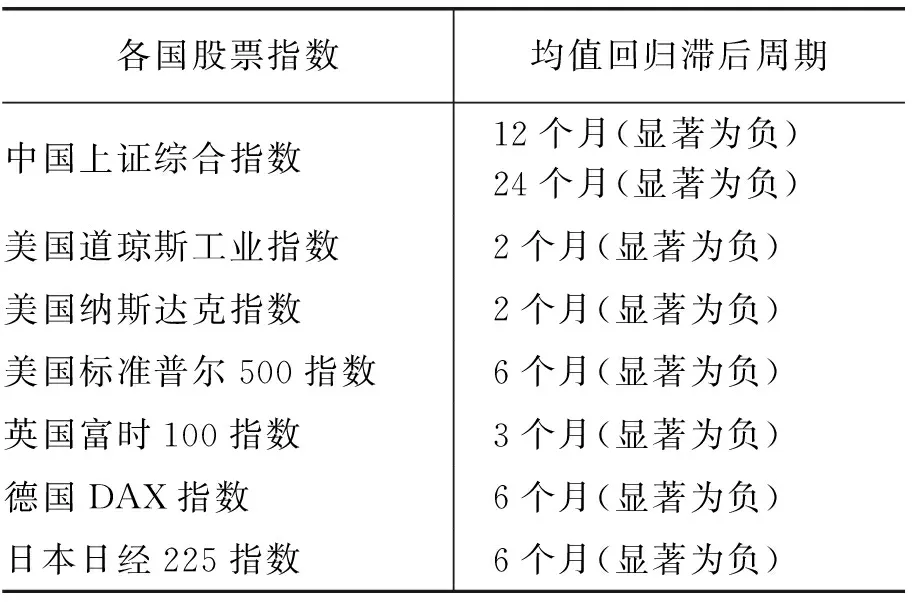

将7组指数月收益率数据代入式(5)进行非线性回归分析,从结果中我们总结出,在10%的显著水平下,各指数月收益率的均值回归状况多数呈现非线性均值回归特性。由下表可知,与其他指数相比,上证综合指数均值回归周期较长。

表 各指数收益率均值回归滞后周期

四、结论与启示

实证结果表明,与成熟国家股票市场相比,中国股票市场均值回归周期较长,价格发现能力相对较差,不能有效地反映决定股票价格的各种信息。从根本上讲,中国股票市场还没有很好地发挥市场机制的作用。

中国股票市场用二十多年的时间走完了欧美发达国家几百年走过的路程,发展速度之快、成绩之斐然令世界震惊。在这个过程中,政府行为发挥着无可替代的作用,可以说如果没有政府的行政手段驱使,就不会有中国股票市场如此顺利的发展过程。但也正是因为政府部门一直主导着股票市场的发展进程,中国股票市场才不可避免地带有诸多的行政色彩,才被戏称为“政策市”。从世界范围来看,中国股票市场几乎是唯一的自上而下建立起来的市场,股票的发行上市都由政府行政部门控制。政府部门主导股票一级市场,直接影响到二级市场的开盘价格,间接影响投资者的收益水平,最终影响甚至决定股票市场的发展轨迹。若要股票市场充分发挥自身功能,就必须进行市场化改革,为此,我们提出以下对策建议。

1.积极稳妥地推进注册制改革。实行股票发行注册制,股票上市完全由市场决定,只有这样价值投资理念才能日益成熟和理性,从长远看,有利于股票市场的健康发展。同时,也只有实行注册制才能真正完善退市制度,在中国股票市场的发展历程中政府主导退市制度的实施一次又一次地被搁浅,看来强行退市制度不如市场机制通过市场规则决定退市有效。在推进注册制改革过程中必然会对市场带来影响甚至是冲击,因此可以分步实施注册制,先创业板市场、中小板市场实行注册制,然后再全面推行注册制。

2.推动市场化改革的重要一步是实现股票发行与上市分离模式。新股发行与上市同时进行容易使股票上市变为圈钱的工具。发行股票是为企业发展筹集资金,上市是为股票持有者提供流动性,这本来是两回事。在上市资格成为稀缺资源的情况下,加上监管部门审批制或审核制,新股发行与上市便逐渐演变成为圈钱的手段。发行和上市分离不仅将从根本上解决发行市场存在着的虚假繁荣的现象,同时还原了一级市场原本的风险,可以使上市公司更好地接受市场的检验。基于此,研究认为,可以先推动一级市场市场化,然后推动二级市场市场化,最后推动整个股票市场形成完整的市场化模式。

市场化改革是不可逆转的趋势,依靠政府行为推动股票市场建设的使命已经完成,市场机制充分发挥并展示其优越性的时代已经来临。在改革的关键时点上既需要政府监管部门的勇气,又需要股票市场承受住相应变革带来的冲击。

[1] MONOYIOS,SARNO.Mean Reversion in Stock Index Futures Markets: A Nonlinear Analysis[J].The Journal of Futures Markets,2002,(22):285-314.

[2] LIEW,LIM.Nonlinear Mean Reversion in Stock Prices:Evidence from Asian Markets[J].Applied Financial Economics Letters,2007,(3):25-29.

[责任编辑:房宏琳,曾 博]

2014-12-14

国家自然科学基金面上项目(71273112);教育部人文社会科学重点研究基地自设项目(JLUCQE14012)

宋玉臣(1965—),男,教授,博士生导师,从事金融市场研究;季宇(1987—),女,博士研究生,从事金融市场研究。

F830.9

A

1002-462X(2015)03-0107-03