企业投融资匹配指数的构建及经济后果分析

张悦玫,李延喜,刘晓冬

(1.大连理工大学 工商管理学院,辽宁 大连 116024;2.大连理工大学 经济学院,辽宁 大连 116024)

上市公司的决策,在投资决策上可能存在“迎合”“从众”“过度自信”等现象;在融资决策上可能存在最大量的资金融入偏好、过度股权融资偏好等[1-3]。这些决策导致了投资不足、投资过度、融资不足、融资过度等问题的存在[1]。投融资两种决策的协同,有助于提高企业决策效率和企业价值[4]。本文旨在通过建立投融资匹配指数提升两者匹配情况的反馈信息,减少和纠正决策者的认知和行为偏差,保障两种决策的协调与互动。2012年度诺贝尔经济学奖授予了埃尔文·罗斯(Alvin Roth)和罗伊德 · 沙普利 (Lloyd Shapley),旨在表彰他们在“稳定匹配理论和市场设计实践”上的贡献,足以见得匹配问题在经济发展中的重要价值。

一、研究综述

现有研究从不同侧面反映了投融资匹配的信息。

首先,权衡理论与期限匹配理论认为企业负债融资与投资支出及两者的期限间均存在匹配关系[5-7],并指出这种匹配可以降低负债融资的代理成本;Hart & Moore[8]建立的动态债务理论模型,进一步证明了长期投资由长期资金支持,短期投资由短期资金支持的优势。

其次,交易成本理论认为资产专用性与权益融资存在匹配关系[9-10]。企业为提高产品的独特性和竞争优势进行专用性资产投资,而重复使用能力较差的专用性资产的投资难以运用负债融资支持,资产专用性程度越高时,企业越倾向于用能够提供直接资产控制权和监管能力的权益性融资来支持[9]。

再次,风险理论表明企业的投融资风险间存在匹配关系[11-12]。经营杠杆系数和财务杠杆系数分别表征了企业的投资风险和融资风险。Mandelker等[11]证实财务杠杆和经营杠杆都是以乘子的形式放大无杠杆条件下表征公司系统风险的贝塔系数,吴武清、陈暮紫等(2012)[12]进一步验证了财务风险和经营风险乘子间存在的权衡关系,经营风险高的公司,将会选择一个较低的财务风险,使得公司有一个相对合理的系统风险。

最后,投融资存在成本收益匹配关系。任何一个企业的投融资活动都服务于企业价值增加的目标,投资收益要高于融资成本并产生净收益。如果企业的投资收益小于其融资成本,则会产生因到期无法偿还债务或支付利息而导致的破产风险,企业价值会下降。

综上,现有研究揭示出投融资至少在数量、期限、专用性、风险和收益成本方面存在匹配关系,存在的不足表现为:第一,仅从不同侧面反映投融资匹配关系,反馈信息的综合性不足,无法定量展示投融资匹配状况,不能在企业之间形成比较;第二,利用现有研究指导决策存在矛盾,比如,从权衡理论来看要增加负债融资,而从资产专用性方面要增加权益融资,企业难以在一个框架下取舍,不能形成针对性的改进措施;第三,在不能准确衡量投融资匹配状况的前提下,对于投融资匹配状况的经济后果缺乏客观的认识。

本文将研究以下几个方面:一是融合权衡理论、期限匹配理论、交易成本理论、风险理论和成本效益理论,从数量、期限、专用性、风险和收益成本出发,建立投融资匹配指数这一综合反馈信息,以评价投融资决策的理性和恰当程度,改变以往研究只能对投融资匹配好坏定性估计而无法进行企业间定量比较的不足。二是在针对指标特点打分的基础上,采用体现数据间客观差异的熵权法赋权,改善以往研究无法在一个框架下协调矛盾的不足。三是利用三年度样本检验投融资匹配指数与以托宾Q值衡量的企业价值之间的正相关关系,证实投融资匹配指数的改善能够显著提升企业价值。

二、投融资匹配指数的构建

1.投融资匹配评价指标设计

投融资匹配评价指标设计关注数量、期限、专用性、风险和收益成本方面的匹配情况。在指标的设计过程中,包含了指标的筛选过程,即在若干能反映评价目的和内容的指标中,按照代表性、可得性、可比性的原则优选指标,尽量全面反映并避免信息重叠。

(1)数量匹配

研究发现,投资现金流对筹资现金流的冲击显示出显著反应[13]。设置现金量匹配度指标衡量投融资在数量上的匹配,即企业在需要投资现金流出时有充分的筹资现金流入保障:

现金量匹配度(Xi1)=投资活动现金支出总额/筹资活动现金流入总额

现金量匹配度指标值越接近于1,表明企业的投融资战略在现金量上越匹配。如果该指标值小于1,则说明企业没有完全利用当期融资额度,存在一定程度的投资不足或融资过度现象;如果该指标值大于1,则说明企业当期融资不能满足当期投资支出的需要,存在一定程度的过度投资或融资不足的现象。

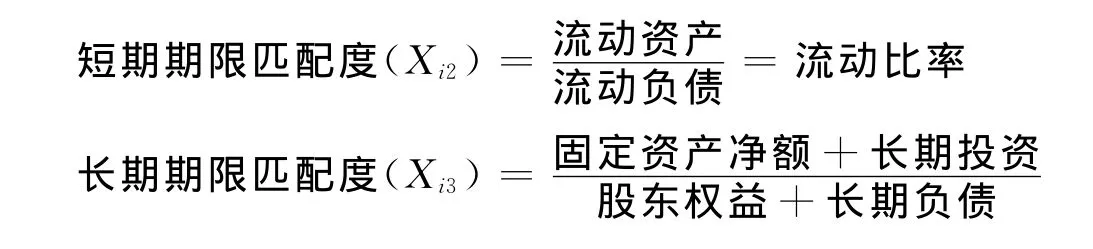

(2)期限匹配

投融资期限匹配分为短期和长期两方面的匹配。长(短)期匹配的目标分别是实现长(短)期资产与长(短)期融资的匹配。设置指标如下:

依据财务分析的相关理论,短期期限匹配度指标标准值为2,在(0,2]的范围内越大越好,说明短期资产偿还短期债务的保证性越强。该指标值大于2时,指标值越小越好,值过高说明有过多的资金滞留在短期资产上未加以更好运用,影响获利能力。长期期限匹配度指标标准值为1,在(0,1]的范围内越大越好,说明长期融资主要用在满足长期资本支出,并没有以高成本的长期融资满足短期资本需求;该指标值大于1时,指标值越小越好,值过高说明企业用流动负债支持了长期资产,偿债压力大。

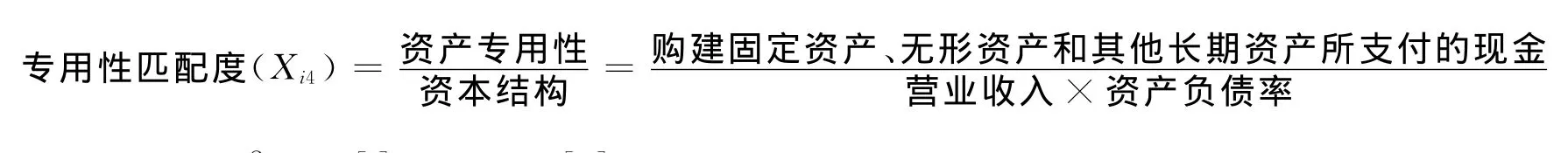

(3)专用性匹配

资产专用性与融资来源之间的匹配情况,计量如下:

Balakrishnan & Fox[9]及 Mocnik[10]的研究,用研发费用与广告费用之和占主营业务收入之比来表示企业的资产专用性。考虑到《财政部关于企业加强研发费用财务管理的若干意见》对研发费用额度比例的限制,用研发费用与广告费用之和表达在专用性资产的投资不够确切。本文采用购建固定资产、无形资产和其他长期资产所支付的现金占营业收入比重来表达资产专用性。用资产负债率来度量资本结构。

这样,专用性匹配度指标的取值范围为(0,+∞),指标值越大越好,表明企业用更多的权益性融资来支持专用性资产投资,与其他企业差异显著,具有竞争优势。

(4)风险匹配

依据 Mandelker等[11]、吴武清等[12]的研究,采用财务杠杆和经营杠杆的乘子即复合杠杆衡量企业投融资匹配的风险性,即:

风险匹配度(Xi5)=复合杠杆系数=

经营杠杆系数×财务杠杆系数

复合杠杆系数越大,企业的融资风险和整体投资活动的系统风险越大,企业投融资战略匹配的可能性就越小。

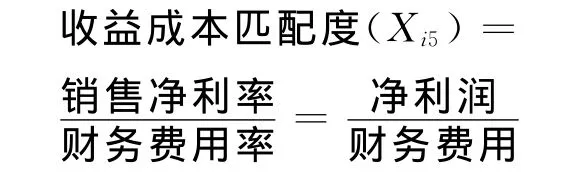

(5)收益成本匹配

以销售净利率与财务费用率的比值表达收益成本的匹配度。即:

在净利润为正时,指标的取值范围是(-∞,+∞)。在[0,+∞),指标值越大越好,表明企业能用较低的融资成本获得较高的投资回报;在(-∞,0),指标值越小越好,表明投资和融资活动都为企业带来了价值的增加。在净利润为负时,指标的取值范围是(-∞,+∞)。在[0,+∞),指标值越小越好,表明融资活动相对于投资活动带来了更多的回报;在(-∞,0),指标值越小越好,表明在投资活动失败的情况下,融资活动费用控制相对较好。即:在[0,+∞),若净利润为正,指标值越大越好;若净利润为负,指标值越小越好。在(-∞,0),指标值越小越好。

综上,构建数量、期限、专用性、风险和收益成本五个层面、六个指标的投融资匹配程度评价指标体系。

2.投融资匹配指数评价模型的构建

首先通过评价指标原始计算数据的规范化处理方法对指标打分,然后依据熵权法对各评价指标打分结果确定权重,接着按照各评价指标打分与权重之积加和汇总,由此建立投融资匹配指数评价模型。

(1)评价指标的打分

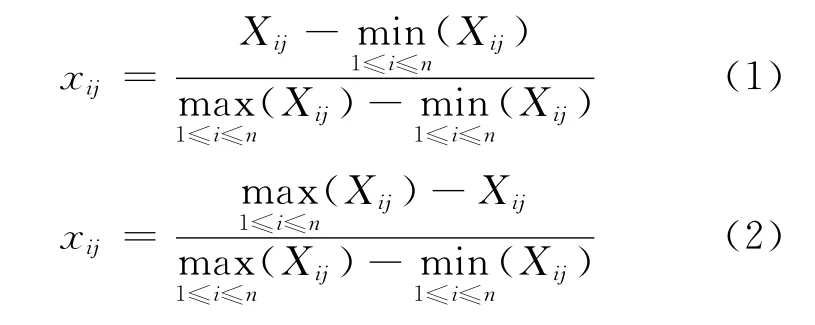

① 正(负)向指标打分

正(负)向指标,即指标值越大(小)说明投融资匹配程度越高的指标。设xij为第i个评价企业第j个指标的标准化分值,Xij为第i个评价企业第j个指标的原始数值,n为评价企业的个数。根据正向和负向指标的打分公式[14],则xij分别为如下所示:

式(1)表明第i个指标值与最小值的偏差相对于最大值与最小值偏差的相对距离,距离越大规范化得分越高。式(2)表明第i个指标值与最大值的偏差相对于最大值与最小值偏差的相对距离,距离越大规范化得分越高。

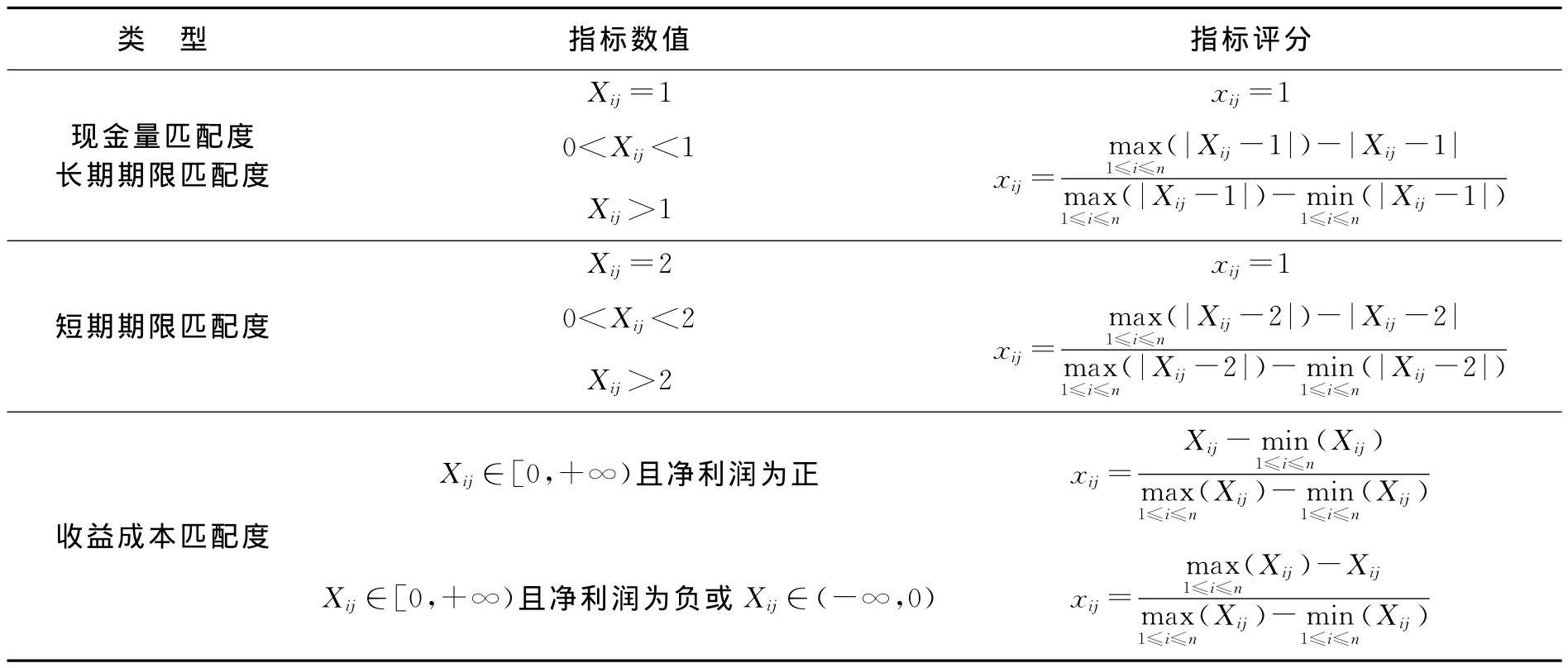

②分段指标打分

分段指标,即指标值处于不同的数值范围内投融资匹配程度具有不同的评分标准的指标。上文提到的分段指标,其评分标准如表1所示。

表1 分段指标评分标准

上述各指标无量纲化的评分方法,其优势是不改变原始数据的分布特征,并将各种指标纳入可比的框架下。

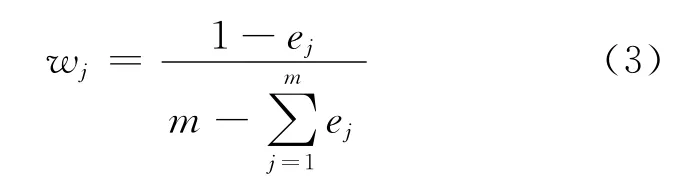

(2)熵权法权重的确定

设xij为第i个被评价企业中第j项指标的观测数据,fij为第j个指标下第i个被评价企业中的特征比重,n为被评价企业的个数,m为评价指标的个数,第j个指标的熵值为ej。用熵权法确定的第j个评价指标的熵权wj如下式(3)所示[14],并最终得到权向量为(w1,w2,…,wm)。

采用熵权法的优势是反映了客观数据的变化,改变了主观赋权方法人为分配权重的不合理现象,并能根据客观数据的时间序列推断和预测,反映未来的状况。

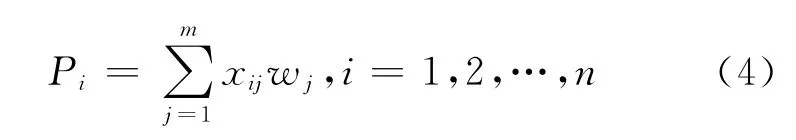

(3)评价模型的构建

根据式(3)确定的指标权重和各指标的标准化评分值,经过线性加权可得到企业i投融资匹配指数为:

其中,Pi为第i个企业的投融资匹配指数,xij为第i个企业第j个指标的标准化分值,wj为第j个指标的权重,m为6,n为被评价企业的个数。

由此,以指数形式对投融资匹配状况作出评价。该指数与已有投融资匹配计量的各表征指标相比,优势在于:一是综合考虑了投融资匹配的各个表征方面,增强了完整性;二是以组合评价方法确定投融资匹配指数的计量方法,将多维指标联合测度,增强了综合性和可比性;三是利用熵权客观赋权方法,充分考虑数据特征。

三、投融资匹配指数的应用

为了阐明投融资匹配指数的具体计算过程,并以此为基础进一步验证投融资匹配的经济后果,本文以在国民经济发展中起重要作用的C7制造业为代表,应用本文构建的投融资匹配指数模型,进行指数计算和结果分析。

1.样本的选择

央企事关国民经济命脉。我国117家央企中,从事制造业的为40家,制造业行业比重在整个央企中首屈一指,特别是央企旗下上市公司很多都在证监会行业分类代码为C7的“机械、设备、仪表”制造业中,因此选择C7制造业上市公司作为代表,剔除其中指标数据不全或经营异常(资产负债率大于1)的样本。选择2010年年度A股主板数据。最终样本为198个。样本数据全部取自锐思(RESSET)数据库,并综合了公司年度报告与公开披露信息。

2.评价指标的打分及权重计算

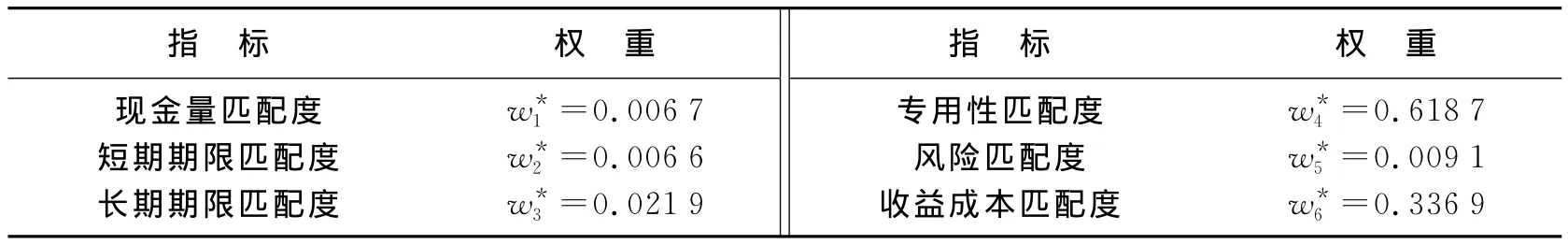

计算过程由Excel 2007和SPSS 17.0软件完成。专用性匹配度,按式(1)计算正向指标的打分值;现金量匹配度、短期期限匹配度、长期期限匹配度和收益成本匹配度4个分段指标,按照表1计算打分值;风险匹配度,按式(2)计算负向指标的打分值。对198家上市公司的6个指标数据逐一打分。进一步对打分数据利用熵权法按式(3)计算得到表2的各指标权重。

表2 熵权法确定的客观权重

从表2的指标权重可见,专用性匹配度和收益成本匹配度占据大部分的权重,对投融资指数起了决定性作用。结合熵权法在指标权重确定中,更加关注指标差异性的特点,所以,C7制造业上市公司在专用性匹配度和收益成本匹配方面存在较大的差异。

3.C7制造业上市公司投融资匹配指数计算及分析

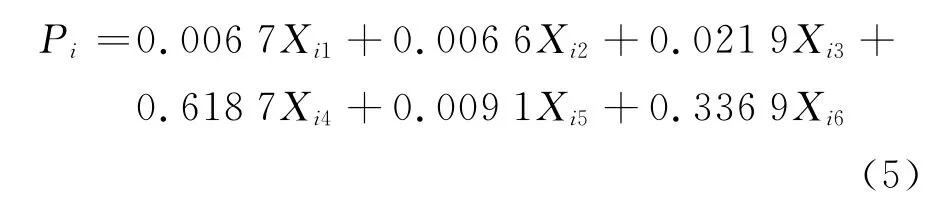

按照表2确定的权重,建立投融资匹配指数(Pi)评价模型如下:

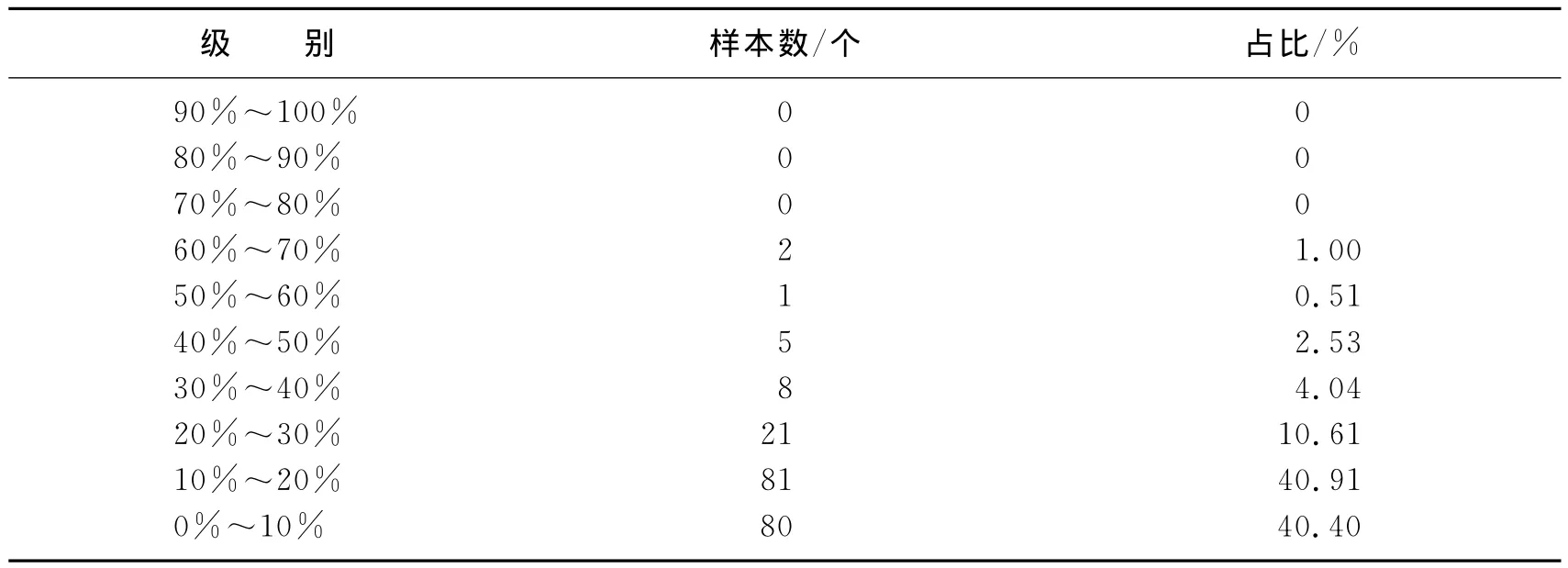

将评价对象各指标打分代入上述模型,可得到198家上市公司投融资匹配指数的结果及其排名,该指数分布状况如表3所示。

198家上市公司投融资匹配指数最高为0.680 8,最低为0.028 3,由表3可知,绝大多数公司的投融资匹配指数在0%~30%之间。目前比较低的投融资匹配指数评价结果可能来自两方面的原因:一方面,公司在立足主业的资产专有性方面投资不足,投资效率较低,投资收益不佳;另一方面,很多上市公司不顾真正的投资需求,形成大量的资金融入偏好,增加了企业的负债比率及融资的成本。这些原因归根结底在于决策者对投融资互动关系认识的不足。

表3 样本公司投融资匹配指数分布

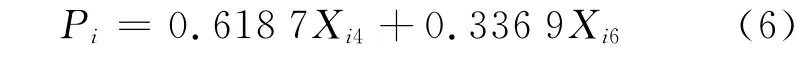

4.投融资匹配指数模型的简化

在上述权重确定过程中,专用性匹配度和收益成本匹配度占了绝大部分的权重(分别为=0.618 7,=0.336 9),因此,投融资匹配指数的确定在现阶段可以简化为:其中:Xi4和Xi6分别为专用性匹配度和收益成本匹配度的标准化评分值。

上述模型说明,目前投融资匹配结果较大程度上取决于投融资在专用性和收益成本方面的匹配情况,投融资匹配的其他方面在行业内部大致水平相当。

四、投融资匹配的经济后果

企业价值最大化作为企业的财务目标已经受到广泛认同,评价投融资配置合理程度的投融资匹配指数也应该与此相契合,即构建合理的投融资匹配指数对企业价值应该有正向促进作用。投融资匹配指数经济后果的检验采用Spearman秩相关系数的非参数统计方法,没有采用对原始变量分布有严格要求的、连续型变量相关性检验的Pearson相关系数。企业价值的计算为规避规模影响,采用最常用的托宾Q值,原始数据来自锐思(RESSET)数据库。

选择2010—2012年的全部C7制造业(包括中小板、创业板、三板市场上市公司)数据,剔除数据不全的,2010—2012年每年的样本数分别为405家、367家、340家,其中三个年度的共同样本有295家。利用式(1)和表2相应的打分公式进行同行业专用性匹配度和收益成本匹配度的指标打分后,代入式(5)的简化模型计算投融资匹配指数。进一步检验投融资匹配指数与当年及随后两年的企业价值的相关关系,结果见表4、表5。

表4 C7制造业投融资匹配指数与当年托宾Q值的相关性结果

表5 C7制造业投融资匹配指数与当年及随后年度托宾Q值的相关性结果

由表4,2010—2012年C7制造业上市公司投融资匹配指数与其当年的托宾Q值在0.01的水平上显著正相关,即投融资匹配程度越高,企业价值越大,此结果与年度无关。同时由表5发现,2010年的投融资匹配指数与2011年及2012年的托宾Q值显著正相关,即投融资匹配指数对企业价值有较强的滞后影响,对企业价值增长有一定的正向预测能力。因此,上市公司在进行投资与融资决策时,应充分考虑投融资战略的匹配性,使其在数量、期限、专用性、风险和收益成本五个方面协调配置,特别是目前欠缺的专用性和收益成本方面的匹配,进而增加企业价值。

五、结 论

一是综合考虑投融资的数量、期限、专用性、风险、收益成本五个方面匹配,诠释了投融资匹配的内涵,构建了投融资匹配指数模型,阐明了其计算方法,克服了以往研究关注某一方面而忽略了其他匹配信息的不足,同时,投融资匹配指数模型中由熵权法确定的权重可知,构成投融资匹配指数的五个方面的重要性并不相同,该模型有助于作出协调各方面的决策。需要说明的是,简化模型并非意味着投融资内涵只包括两个方面,只是说明了目前这两个方面在C7制造业企业之间的差异较大。

二是证实2010—2012年C7制造业上市公司投融资匹配指数与其当年的托宾Q值显著正相关,即投融资匹配程度越高,企业价值越大,此结果与年度无关。2010年的投融资匹配指数与2011年及2012年的托宾Q值显著正相关,即投融资匹配指数对企业价值有较强的滞后影响,对企业价值增长有一定的正向预测能力。

投融资匹配指数模型,有助于各评价对象对比同行业公司,考察得分差距,找到自身存在的问题,改善自身的投融资战略,增强企业价值增长能力。从指数当前值不高的现状看,投融资配置的空间大有可为,为提升市场价值提供了启示。

[1] Polk C,Sapienza P.The Stock Market and CorporateInvestment:A Test of Catering Theory[J].Review of Financial Studies,2009,22(1):187-217.

[2] Lin Y H,Hu S Y,Chen M S.Managerial Optimism and Corporate Investment:Some Empirical Evidence from Taiwan[J].Pacific-basin Finance Journal,2005,13(5):523-546.

[3] 卞江,李鑫.非理性状态下的企业投资决策——行为公司金融对非效率投资行为的解释[J].中国工业经济,2009(7):152-160.

[4] 王治,张新华.负债代理冲突下企业投融资互动行为的实物期权分析[J].系统科学与数学,2012,32(1):79-89.

[5] 李芸达,范丽红,费金华.先投后融,抑或先融后投——基于对我国企业产权制度的分析[J].会计研究,2012(1):43-41.

[6] Childs P D,Mauer D C,Ott S H.Interactions of Corporate Financing and Investment Decisions: The Effects of Agency Conflicts[J].Journal of Financial Economics,2005,76(3):667-690.

[7] Myers S C.Determinants of Corporate Borrowing[J].Journal of Financial Economics,1977,5(2):147-175.

[8] Hart O,Moore J.A Theory of Debt Based on theInalienability of Human Capital[J].Quarterly Journal of Economics,1994,109(4):841-879.

[9] Balakrishnan S, Fox I. Assets Specificity, Firm Heterogeneity and Capital Structure[J].Strategic Management Journal,1993,9(1):3-16.

[10] Mocnik D.Assets Specificity and a Firm's Borrowing Ability:An Empirical Analysis of Manufacturing Firms[J].Journal of Economic Behavior and Organization,2001,45:69-81.

[11] Mandelker G N,Rhee S G.The Impact of the Degrees of Operating and Financial Leverage on Systematic Risk of Common Stock [J]. The Journal of Financial and Quantitative Analysis,1984,19(1):45-57.

[12] 吴武清,陈暮紫,黄德龙,等.系统风险的会计决定:企业财务风险、经营风险、系统风险的时变关联[J].管理科学学报,2012,15(4):71-80.

[13] 韩立岩,娄静.经营、投资和筹资现金流动态交互影响分析[J].中国管理科学,2010,18(2):1-7.

[14] 张悦玫,迟国泰,许龙安.基于熵权法的人的全面发展评价模型及“十五”期间的实证[J].管理学报,2009,6(8):1047-1053.

——基于制造业上市公司的经验证据