机构投资者、金字塔控制与公司业绩

——基于公司代理视角的经验证据

彭丁

机构投资者、金字塔控制与公司业绩

——基于公司代理视角的经验证据

彭丁

股权分置改革全流通时期与分拆上市所形成的金字塔控制结构导致公司控股股东、最终控制人与中小股东之间存在较为严重的代理问题。文章基于上述制度背景,以2009-2012年A股上市公司的数据实证分析了机构投资者在公司治理中的作用。结果显示:机构投资者对公司控股股东的制衡效应与公司业绩显著正相关;而机构投资者对公司最终控制人的制衡效应也能显著改善公司绩效。上述研究结论表明机构投资者在公司治理中能有效缓解控股股东、最终控制人与中小股东之间的代理冲突以改善公司的治理状况。文章的研究结论为理解机构投资者的治理角色提供了新的思路与证据,同时也为监管部门制定机构投资者的发展路径提供了启示与依据。

机构投资者;金字塔控制;股权制衡;代理问题

一、问题的提出

股权结构的研究作为公司治理的核心内容在过去半个多世纪受到了各国学者的广泛关注,研究结论从公司股权结构较为分散(Berle and Means,1932)[1]拓展到上市公司存在控股股东(Shleifer and Vishny,1997)[2]再发展为金字塔控制结构下的多层级控制(La Porta et al.,1999),[3]而股权结构对于公司治理的影响也从所有者与经营者之间的代理问题逐渐转变为公司大股东与中小股东之间的代理问题。因此,如何有效地缓解公司多层级控制结构下控股股东、最终控制人与中小股东之间的代理冲突已成为现代公司治理的关键所在。

我国资本市场从建立至今已20余年,在这期间,机构投资者经历了早期探索(1991-1996年)、试点发展(1997-2004年)、快速发展(2005年至今)三个阶段。从1997年证券投资基金法的实施、2002年QFII制度颁布、2003年社保基金入市、2004年保险机构入市,目前机构投资者已经成为我国资本市场的重要投资主体。现阶段,资本市场形成了证券投资基金、证券公司、保险公司、全国社保基金、QFII等多类型的机构投资主体,其管理的资产规模及持股比例也逐年提升。前中国证监会主席郭树清在2013年全国证券期货监管工作会议上表示,截止2012年底,专业机构投资者持有流通A股市值比例达到了17.4%。

近年来随着各类型机构投资者的快速发展,其能否在公司治理中发挥重要作用引起了学术界的广泛关注。而国内现有关于机构投资者的研究大多针对其能否提高我国公司治理水平的各种路径展开,如机构投资者对公司融资决策(姚颐,刘志远,2009)[4]、投资决策(范海峰等,2009)[5]、收益分配的作用(李刚,张海燕,2009)[6];对公司信息披露质量的影响(叶建芳等,2009)[7];其能否降低公司的盈余管理水平(薄仙慧,吴联生,2009)[8];能否在投资者保护方面发挥作用(刘志远,花贵如,2009)[9]。上述研究关注于公司治理的某一方面因而研究结论存在一定的局限性。事实上,我国资本市场面临着与成熟市场迥然不同的初始条件,即股权分置与分拆上市,而上述两大制度特征引发公司面临着较为严重的代理问题并导致公司治理状况欠佳。因此,基于我国资本市场股权分置改革全流通时期以及上市公司分拆上市的制度背景,公司治理的重中之重在于缓解公司面临的多层级代理问题:其一,在上市公司股权较为集中且全流通背景之下,上市公司面临的控股股东控制下的代理问题;其二,基于分拆上市的历史背景,公司面临的最终控制人控制下的代理问题。而本研究所要解决的问题在于:第一,机构投资者能否缓解公司控股股东与中小投资者之间的代理冲突;第二,在金字塔控制结构下,机构投资者能否缓解最终控制与中小股东的代理冲突。上述研究将首次从机构投资者的视角探讨其能否在公司治理中发挥重要作用以缓解公司多层级控制结构下的治理问题,而这将从全新的视角完善机构投资者在公司治理中的相关内容。

二、理论分析与研究假设

我国资本市场建立的初衷是为国有企业改制融资而服务的,但为了避免国有产权私有化,国有企业在上市后原始股东并不能流通,公司形成了同股不同权的历史制度背景,而始于2005年的股权分置改革就是要彻底解决上市公司原始股东不能流通造成的“一家公司两家人”的历史遗留问题。随着股改完成资本市场进入到全流通时期,原先上市公司的非流通股东即产业资本重新对公司定价来判断公司的市场价格,而持股成本低廉的公司控股股东通过二级市场进行减持以获取股权增值带来的超额收益。因此,公司控股股东的减持行为恶化了公司的治理状况并损害了公司的经营业绩。而另一方面,我国上市公司内部人控制现象非常严重,特别在非国有公司,公司的控股股东往往兼任公司的高级管理人员,因此,两职合一产生的内部人控制冲突往往导致公司控股股东与中小股东的利益不相一致,引发控股股东与公司管理层的合谋。因此,公司管理层与股东之间的代理冲突逐渐发展为公司控股股东与中小投资者之间的代理冲突(杨海燕等,2012)[10]。

近年来随着机构投资者持股比例逐渐提升,其在公司的话语权逐渐增大,而如何有效缓解控股股东对公司的利益侵占成为机构投资者治理行为的关键所在。相对于中小投资者,机构投资者持股比例通常较高,同时,其所具备的专业能力、资源优势及投资经验往往使其能对公司的经营活动进行判断、决策与监督,并改变中小投资者“搭便车”的一贯做法,在一定程度上抑制控股股东的不端行为。作为公司的前十大股东,基于委托代理关系的机构投资者为了确保委托人获取既定的投资收益往往对公司控股股东进行股权制衡以期公司的经营决策符合既定的长远发展目标和全体股东的利益,因此,在公司股东大会、董事会及临时会议上,基金、券商、保险机构往往采取联合商议、共同投票的制衡措施以防止控股股东非科学化决策对公司造成的负效影响,从而改善公司的经营状况并提升公司的经营业绩。叶松勤和徐经长(2013)证实,机构投资者能够抑制大股东的非效率投资行为[11];而谢德仁和黄亮华(2013)支持了机构投资者在董事会中的监督作用[12]。为此,本文提出以下研究假设:

H1:机构投资者对公司控股股东的股权制衡效应与公司业绩正相关。

分拆上市是我国资本市场特殊的制度背景。长期以来,由于上市指标的限制,众多集团企业剥离出公司的核心经营资产并改制成股份有限公司进行分拆上市,因此,上市公司形成了金字塔式的多层级控制结构。但由于上市条件与改制不彻底等因素,集团公司的非盈利性负担摊派给最终控制人,因此,在金字塔控制结构下,最终控制人往往采取关联交易等方式对公司进行干预以谋取控制权私利从而侵害了中小投资者的利益(La Porta et al.,1999)[3]。当控制链条越长,最终控制人对上市公司的资金侵占就越严重(王烨,2009)[13],以达到转移公司利益或缓解自身财务压力的目的,进而降低了公司的价值(Claessens et al.,2002)[14]。

由此可见,最终控制人与中小股东之间的代理冲突也成为公司治理亟待解决的难题,而能否有效缓解上述代理问题的关键在于上市公司能否有效判断、防范并抑制最终控制人的不端行为。根据中国证监会的要求,上市公司与最终控制人之间的重大事项须经全体股东商议、投票来决定。作为上市公司的前十大股东,机构投资者所具备的专业能力能够在第一时间发现并抑制最终控制人谋取控制权私利的行为,上述抑制行为所形成的多个机构投资股东的股权制衡效应能在公司重大事项上否决最终控制人对公司经营发展进行的不端决策,瓦解最终控制人与公司内部人士串谋而对公司的“掏空”行为。而机构投资者制衡效应的经济后果在于提高公司的决策效率以改善公司的治理状况并提升公司的治理绩效,同时也能有效地降低公司面临的代理冲突从而保护中小投资者的利益。为此,本文提出以下研究假设:

H2:机构投资者对公司最终控制人的股权制衡效应与公司业绩正相关。

三、研究设计

(一)样本选择与数据来源

本文选取2009-2012年沪深两市A股上市公司为研究样本,并对数据作了如下处理:(1)剔除金融、保险行业的上市公司;(2)剔除任一研究变量数据缺失的上市公司;(3)对连续变量存在异常值的研究变量在1%水平上进行了winsorize处理①本文对连续变量总资产净利润率(ROA)、营业利润率(OPR)、资产负债率(LEV)、公司成长性(GROW)在1%水平上进行了winsorize处理。;(4)对数据进行了随机核对。本文最终获得7218个观测样本,所有数据来自国泰安研究服务中心的CSMAR数据库,数据处理与分析采用Stata软件。

(二)变量设计

1.机构投资者股权制衡

根据中登公司结算统计报告,本文以证券投资基金、全国社保基金、证券公司、保险公司和QFII作为研究对象。并分别采用上市公司前十大股东中机构投资者持股比例之和与控股股东持股比例的比值(JGZH)、上市公司前十大股东中机构投资者持股比例之和与最终控制人控制权的比值(JGZH-VR)来衡量机构投资者的股权制衡效应。

2.公司业绩

衡量公司业绩的常用指标有总资产收益率(ROA)和营业利润率(OPR)。因此,本文选取上述指标来测度公司业绩。

3.控制变量

控制变量方面,本文对公司规模(SIZE)、资产负债率(LEV)、公司成长性(GROW)、审计意见(OPINION)、两职合一(DUAL)、股权性质(STATE)、流通股比例(SHARE)、年份(YEAR)和行业(IND)进行了控制。

各变量的符号表示及详细定义见表1所示。

表1 变量名称

(三)模型构建及说明

本文构建如下两个模型:其中模型1用来验证H1,模型2用来验证H2。本文预期,模型1中机构投资者对公司控股股东股权制衡的系数β1应与公司业绩正相关;而模型2中机构投资者对公司最终控制人股权制衡的系数β1应与公司业绩正相关。

四、实证结果及分析

(一)描述性统计及分析

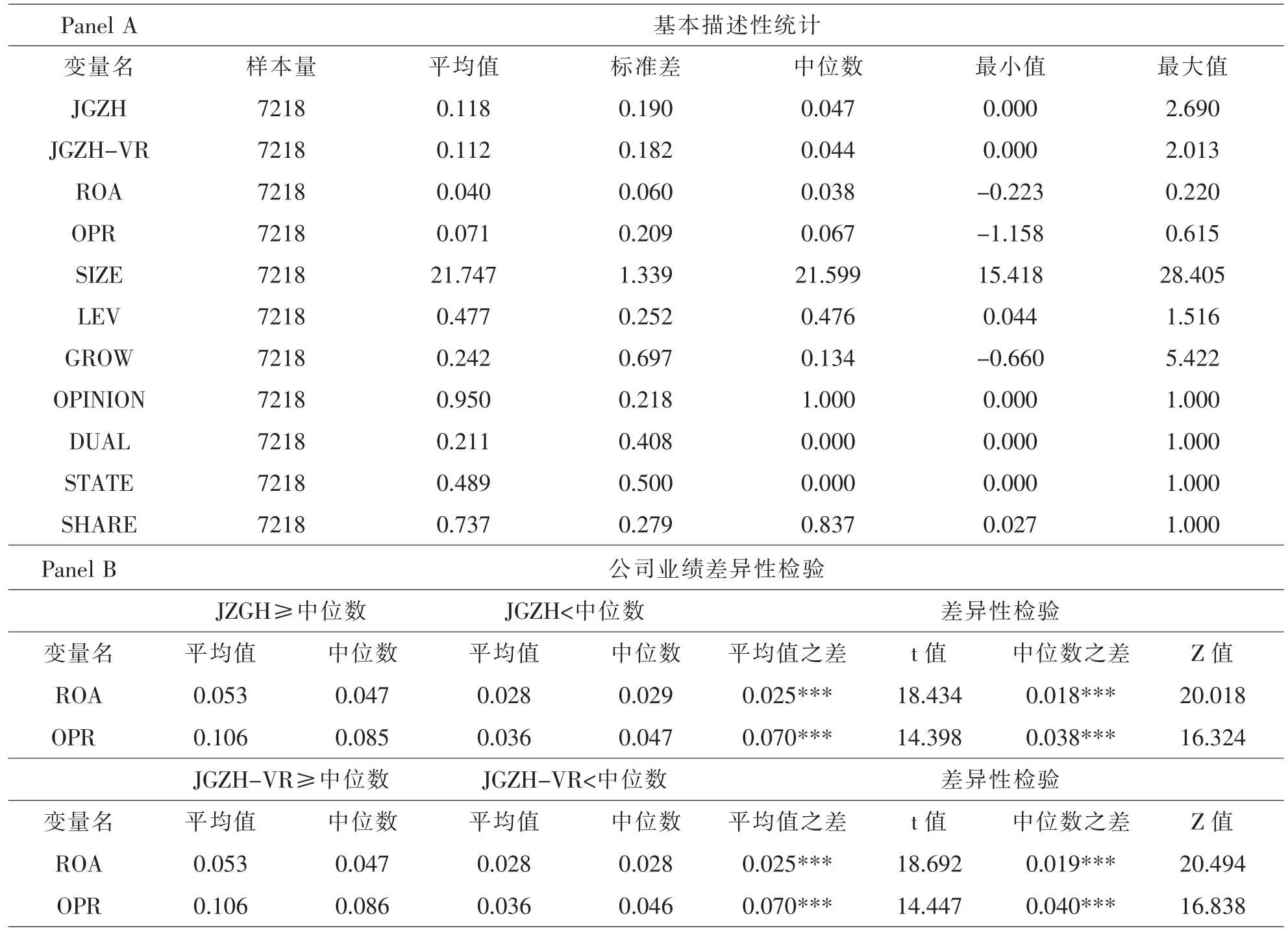

表2为描述性统计分析。从Panel A的基本描述性统计来看,机构投资者对公司控股股东的制衡效应(JGZH)和最终控制人的制衡效应(JGZHVR)的平均值分别为0.118和0.112,且最小值和最大值差异极大,显示机构制衡决策的差异性。公司业绩方面,总资产利润率(ROA)和营业利润率(OPR)的平均值分别为4%和7.1%。控制变量方面,公司规模(SIZE)的平均值为21.747;资产负债率(LEV)的平均值为0.477;公司营业收入增长率(GROW)的平均值为0.242;审计意见(OPINION)的平均值为0.950;而两职合一(DUAL)的平均值为0.211,表明上市公司仍存在内部人控制现象。此外,股权性质(STATE)的平均值为0.489;而平均流通股比例(SHARE)达到了73.7%。

表2 描述性统计分析

Panel B比较了机构投资者股权制衡对公司业绩的单因素影响。从机构投资者对公司控股股东制衡来看,当JGZH大于等于中位数即机构制衡较强时,总资产利润率(ROA)和营业利润率(OPR)的均值与中位数均显著大于机构制衡较弱时ROA和OPR的均值与中位数,说明机构投资者对公司控股股东制衡效应越强(JGZH),公司的经营业绩越好。而从机构投资者对公司最终控制人制衡来看,当JGZH-VR大于等于中位数即机构制衡较强时,ROA和OPR的均值与中位数均显著大于机构制衡较弱时ROA和OPR的均值与中位数,表明机构投资者对公司最终控制人制衡越强(JGZHVR),公司的经营业绩越好。上述结论从单因素的视角证实了本文的研究假设。

(二)回归结果及分析

表3报告了机构投资者股权制衡的回归结果。模型1显示,机构投资者对公司控股股东的制衡效应(JGZH)在1%水平上与公司业绩(ROA)正相关,表明机构投资者在公司治理中能够有效发挥制衡作用以抑制控股股东与中小投资者之间的代理冲突并改善公司的经营业绩。上述结果支持本文的研究假设H1。控制变量方面,公司规模(SIZE)、公司成长性(GROW)、审计意见(OPINION)与公司业绩显著正相关;而资产负债率(LEV)、两职合一(DUAL)、国家控股(STATE)、流通股比例(SHARE)与公司业绩显著负相关。

表3 机构投资者股权制衡的回归结果

模型2报告了机构投资者对公司最终控制人的股权制衡效应。机构制衡(JGZH-VR)在1%水平上与公司业绩(ROA)正相关,表明在上市公司分拆上市的背景下,机构投资者在公司治理中能够缓解最终控制人与公司的代理冲突并改善公司的业绩。上述回归结果与研究假设H2相一致。

五、结论及启示

股权分置改革全流通时期与分拆上市所形成的金字塔控制结构导致公司代理问题比较严重,本文基于上述制度背景从机构投资者的视角提供了其在公司治理中的经验证据。基于上市公司2009-2012年最新的研究数据,机构投资者在公司治理中能够发挥股权制衡的效应以抑制公司控股股东、最终控制人与中小股东之间的代理冲突并改善公司的经营业绩。上述研究结论有力地支持了机构投资者在公司治理中的行为以改善公司面临的治理问题。

近年来管理层大力发展机构投资者的举措取得了良好的成效,特别是在我国上市公司国家控股、股权集中且全流通背景之下,机构投资者在公司治理中能够发挥积极有效的作用以缓解公司面临的代理冲突。因此,基于上述研究结论,管理层应鼓励并加大机构投资者的发展力度,如进一步拓宽资本市场机构投资者的类型,稳步增加机构投资者在上市公司中的投资份额以提升机构投资者在公司经营发展中的话语权,同时从行政力量赋予机构投资者在公司治理中更大的监督与约束权利。与此同时,监管部门应采取切实有效的治理措施以抑制公司控股股东、最终控制人谋取控制权私利的行为从而保护中小投资者切身的利益。而双重效应的叠加将有助于机构投资者发挥积极有效的治理行为以改善公司的治理状况,最终促进我国资本市场的健康稳步发展。

[1]Berle,A.,and G.Means.The Modern Corporation and Private Property[M].New York:MacM illan,1932.

[2]Shleifer,A.,and R.Vishny.A Survey of Corporate Governance[J].The Journalof Finance,1997,52(2):737-783.

[3]La Porta,R.,F.Lopez-de-Silanes,and A.Shleifer.Corporate Ownership around theW orld[J].The Journalof Finance,1999,54(2).

[4]姚颐,刘志远.机构投资者具有监督作用吗?[J].金融研究,2009,(6).

[5]范海峰,胡玉明,石水平.机构投资者持股与资本支出决策关系的实证[J].山西财经大学学报,2009,(8).

[6]李刚,张海燕.解析机构投资者的红利甄别能力[J].金融研究,2009,(1).

[7]叶建芳,李丹蒙,丁琼.真实环境下机构投资者持股与公司透明度研究——基于遗漏变量与互为因果的内生性检验分析视角[J].财经研究,2009,(1).

[8]薄仙慧,吴联生.国有控股与机构投资者的治理效应:盈余管理视角[J].经济研究,2009,(2).

[9]刘志远,花贵如.政府控制、机构投资者持股与投资者权益保护[J].财经研究,2009,(4).

[10]杨海燕,孙健,韦德洪.机构投资者独立性对代理成本的影响[J].证券市场导报,2012,(1).

[11]叶松勤,徐经长.大股东控制与机构投资者的治理效应——基于投资效率视角的实证分析[J].证券市场导报,2013,(5).

[12]谢德仁,黄亮华.代理成本、机构投资者监督与独立董事津贴[J].财经研究,2013,(2).

[13]王烨.股权控制链、代理冲突与审计师选择[J].会计研究,2009,(6).

[14]Claessens,S.,S.D jankov,Joseph P.H.Fan,and Larry H. P.Lang.Disentangling the Incentive and Entrenchment Effectsof Large Shareholdings[J].The Journalof Finance,2002,57(6).

[责任编辑:南南]

彭丁,西华大学工商管理学院讲师,管理学博士,四川成都610039

F121.26;F276.6

A

1004-4434(2015)03-0062-05

西华大学2012年校重点科研基金项目“我国上市公司机构投资者治理行为影响因素及经济后果研究”(ZW 1221505)的阶段性成果