国际船舶市场发展形势及趋势

包张静

(中国船舶工业经济与市场研究中心,北京100081)

国际船舶市场发展形势及趋势

包张静

(中国船舶工业经济与市场研究中心,北京100081)

近年来,受全球经济复苏缓慢等因素影响,国际航运市场运力过剩进一步加剧,国际航运市场低迷态势难以扭转,造船及船舶交易市场持续下滑,但中国船东投资规模及船企接单份额表现较为突出。展望2015年,世界经济面临较大下行压力,中国经济进入“三期叠加”的新常态,国际船舶市场机遇与挑战并存,将进入新的长周期调整阶段。

国际船舶市场;形势;趋势;新常态

1 国际船舶市场发展形势

1.1 国际航运市场运力过剩进一步加剧

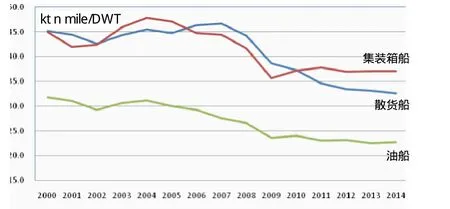

近年来,受全球经济复苏缓慢等因素影响,国际航运市场需求持续减少,运力过剩进一步加剧。预计到2014年底,全球船队保有量达到17.77亿DWT,较上一年增长5.1%,增速较2013年提高1.4个百分点; 船队运输效率进一步下降,航运市场运力供求关系更趋于恶化;在三大主力船型中,散货船市场运力供求关系形势较集装箱船和油船更为严峻。

图1为2000~2014年国际航运市场三大主力船型发展情况。

1.2 全球船队拆解量持续下滑

2014年油船和散货船拆解量分别为1 460万DWT和927万DWT,低于预期;集装箱船拆解量较上一年明显下降;前几年老旧船舶拆解一定程度上得以释放,更新需求对新造船市场带动作用已明显趋缓。

图1 2000~2014年国际航运市场三大主力船型发展情况

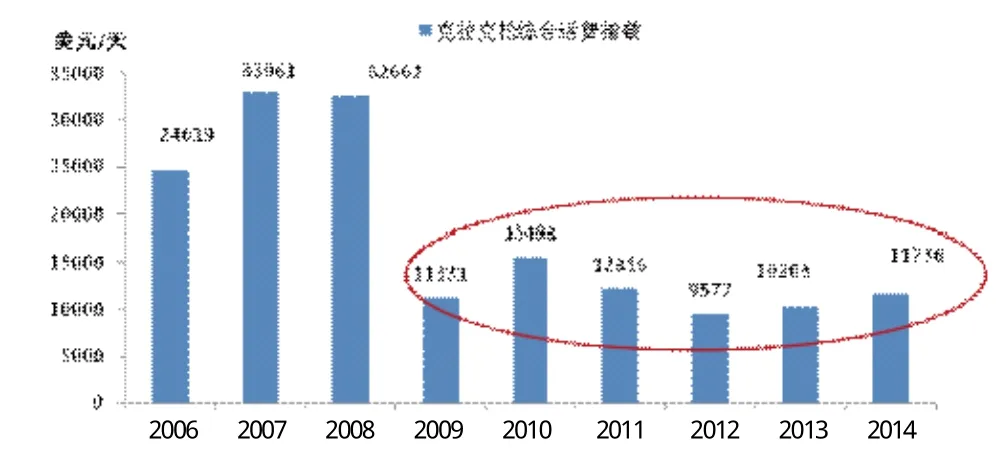

1.3 航运市场低迷态势难以扭转

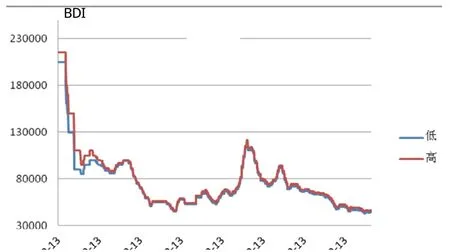

2014年,全球航运市场延续危机以来的低迷态势,克拉克松综合运费指数连续第六年处于10 000美元/天左右的较低水平,虽然较上一年略有稳升,但仍处于低位;波罗的海干散货运费指数(BDI)全年平均值也仅为1 112点,较上一年下降8.4%。 尽管价格暴跌刺激铁矿石、原油等大宗商品海运需求短期内激增,但在运力过剩的既定背景下,这种短期反弹不具可持续性,年底BDI再次回落到1 000点以下,而VLCC运费也开始下滑。

图2为2006~2014年克拉克松综合运费指数发展情况;图3为2006~2014年波罗的海干散货运费指数(BDI)发展情况。

图2 2006~2014年克拉克松综合运费指数发展情况

图3 2006~2014年波罗的海干散货运费指数(BDI)发展情况

1.4 新船成交高开低走大幅萎缩

2014年,全球造船市场前高后低态势明显,共成交新船1 688艘、10 620.6万DWT,尽管再次超过亿吨水平,但较2013年分别大幅下滑42.9%和40.6%。 2014年一季度市场延续了2013年的行情,月均成交量达到1600万DWT;但由于缺乏航运市场支撑,船东投资热情持续回落,同时投机船东转售活动也吸收了部分新造需求,导致新船成交量逐月萎缩。

图4为2005~2014年全球新船成交量。

1.5 新船价格涨势受阻

2014年年中开始主要船型新船价格显现回落态势,12月新船价格综合指数为138点,较年中高点下滑2点。VLCC、好望角型散货船、大灵便型散货船、LR2成品油船以及VLGC等船舶价格报价分别较年中高点下调4.0%、6.9%、4.4%、1.8%和1.3%,其他船型价格均有不同程度下滑。

图4 2005~2014年全球新船成交量

图5为2007~2014年全球新船价格综合指数情况。

图5 2007~2014年全球新船价格综合指数情况

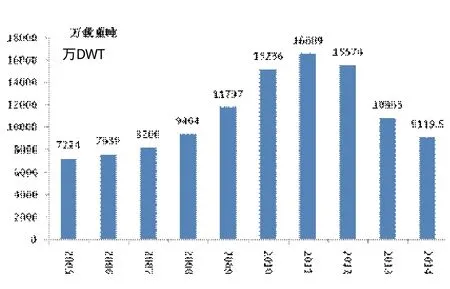

1.6 造船完工量继续下滑

2014年,全球造船完工量为2 369艘、9 119.5万DWT,同比减少16.1%,连续第四年下滑,且自2009年以来首次跌破1亿DWT; 截至2014年底,全球手持在建船订单3.16亿DWT,同比小幅下滑1.6%。

图6为2005~2014年全球造船完工量情况。

图6 2005~2014年全球造船完工量情况

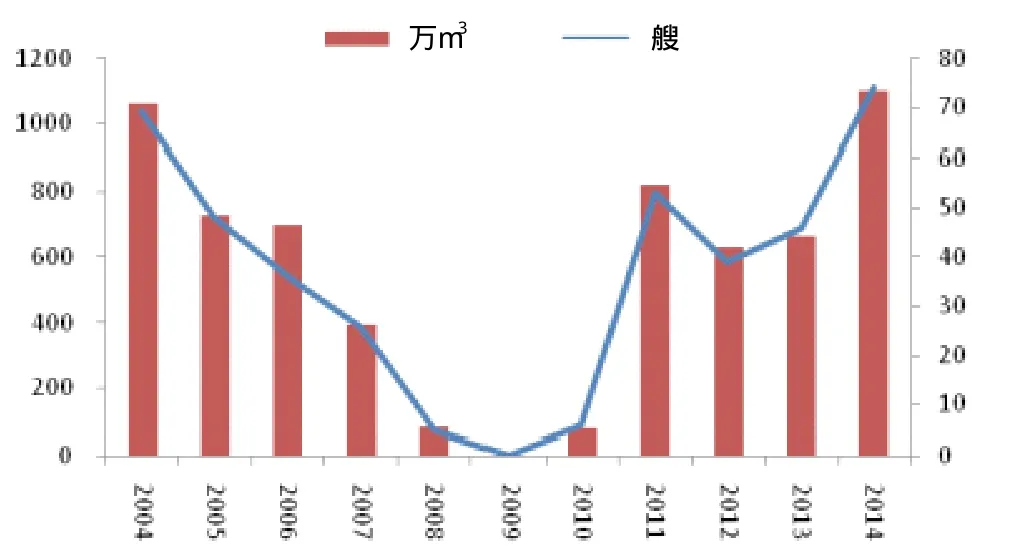

1.7 液化气船实现逆势上扬

2014年,三大主力船型成交占比从2013年的93.5%下滑至88.2%,而 LNG船成交量达到74艘、1 102.3万m3;LPG船成交量达到102艘、559.5万m3,均创历史新高。

图7、图8为2004~2014年全球LNG船和LPG船成交量情况。

图7 2004~2014年全球LNG船成交量情况

图8 2004~2014年全球LPG船成交量情况

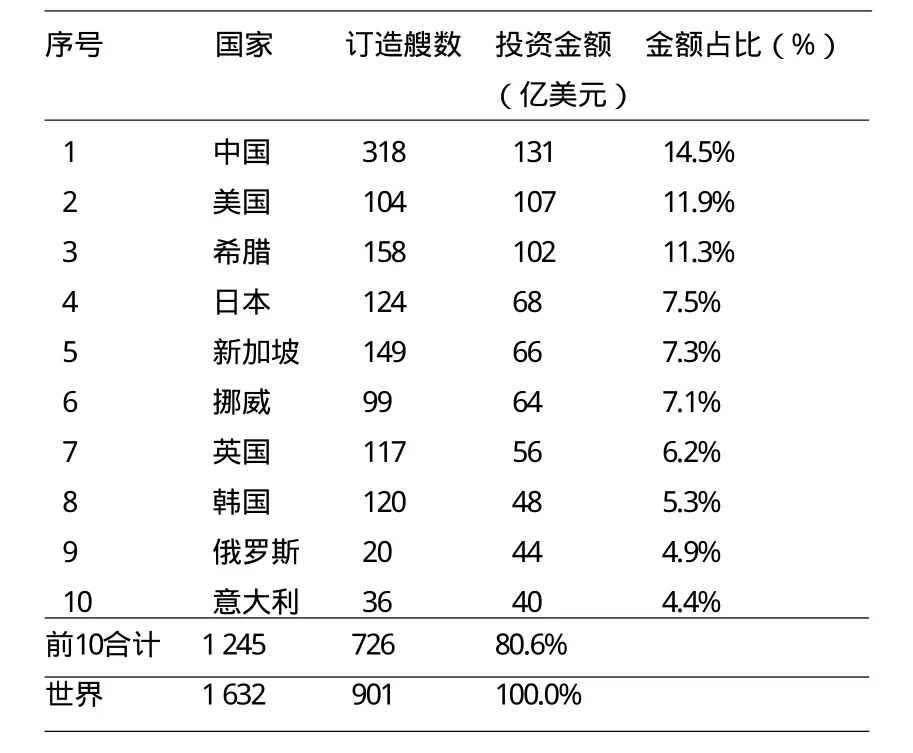

1.8 中国船东投资规模超过希腊

2014年中国船东投资规模超过希腊,跃居全球第一,份额从2013年的10.1%提升到14.5%。其主要原因包括:中国船东汰旧更新订单的继续释放;中国船舶融资租赁业的快速发展;部分船东加大对LNG船、VLGC等高价值船的订造力度。

2014年主要国家船东投资规模情况,如表1所列。

表1 2014年主要国家船东投资规模情况

1.9 船舶融资偏紧但融资租赁快速发展

由于航运市场基本面仍没改善,银行对船舶融资业务保持谨慎,全球船舶融资依然偏紧。 鉴于融资紧张和结构性市场机遇,融资租赁业务快速发展,国内大型国企纷纷设立融资租赁公司开展船舶融资租赁业务,如中船工业集团、中海油、中交集团、中海集团等均设立融资租赁公司。

1.10 中国船企接单份额持续保持全球首位

2014年,中国、韩国和日本分别承接订单5 102.4万DWT、3 078.3万DWT和2 255.0万DWT,分别占全球份额48.0%、29.0%和21.2%。从订单结构来看,中国和日本均以散货船为主,韩国以油船、集装箱船为主。由于日本汇率大幅贬值,使我国散货船传统优势领域受到很大冲击。同时在订单不足的情况下,韩国船厂重新关注常规船型,使中国造船业抢接国际订单的难度进一步加大。

据工信部统计,2014年中国造船业三大指标完成情况如下:造船完工量3 905万DWT,同比下降13.9%;承接订单5 995万DWT,同比下降14.2%;手持船舶订单量14 890万DWT,同比增长13.7%。

2 国际船舶市场发展趋势

2.1 世界宏观经济、政治环境更加复杂多变

当前全球经济增长呈现减缓态势,不确定性和复杂性加大,低水平波动增长将成为世界经济的新常态。2014年IMF连续下调经济增长预期,据2014年10月最新预测:2014年世界经济增速预计为3.3%,2015年为3.8%,分别较年初预计下调了0.4%和0.1%。

世界及中国经济都进入了以增速回调为显著特点的经济增长新常态。在此常态下,世界及中国经济增速分别在4%以下和7%左右,全球海运贸易增速也将回落至4.0%左右,远低于2003~2008年的年均4.8%。 美俄博弈、南海问题、中东问题、乌克兰危机、中日问题等地缘政治风险成为影响世界经济平稳复苏的不确定性因素,地缘政治风险对世界格局和经济变化影响变得空前巨大。

2.2 中国经济进入“三期叠加”的新常态

“三期叠加”来自于新华社一篇关于经济工作的重要论述的文章,这篇文章中提及党中央对经济形势做出了经济增长速度换挡期、结构调整阵痛期、前期刺激政策消化期三期叠加的重要判断。增长速度换挡期是指我国经济已从高速换挡到中高速的发展时期;结构调整阵痛期是指结构调整刻不容缓;前期刺激政策消化期主要指在国际金融危机爆发初期,我国实施了一揽子经济刺激计划,现在这些政策还处于消化期。“三期叠加”是当前中国经济的阶段性特征,为我们制定正确的经济政策提供了依据。

基于“三期叠加”的判断,新华社在另一篇文章中第一次出现了“新常态”的描述。随后,人民日报的评论员文章,更将“中高速、优结构、新动力、多挑战”视作新常态下的主要特征,认为中国经济必然从高速增长转向中高速增长,从结构不合理转向结构优化,从要素投入驱动转向创新驱动,从隐含风险转向面临多种挑战。

目前世界经济低速增长,国内经济发展进入“三期叠加”新常态,这些变化都将对船舶工业发展带来深远影响,与此同时,船舶工业自身也出现了新趋势和新特点,产业发展也已进入增速减缓期、结构调整期和优势重构攻坚期三期叠加阶段,在此背景下,如何发展我国船舶工业,如何尽快实现由造船大国向造船强国转变成为全行业新的重大课题。

2.3 原油价格大幅下跌对市场带来多面影响

油价主要由供需基本面决定。当前油价高位稳定(布伦特100~110美元/桶)的格局被打破,并逐步形成反映供需双方地位变化的新油价动态平衡区间,预计将逐步收敛于80~90美元/桶。

2015年,国际原油供求基本面包括世界经济进入增速放缓的新常态,需求增长减缓;美国页岩油产量持续增长,利比亚、伊朗、伊拉克等中东战乱国产能恢复,OPEC(尤其是产油大国沙特)为保住市场份额并打击美国页岩油开发,仍然维持产量稳定,共同导致石油供应相对过剩。此外,原油价格还受到其他方面因素影响:美元持续走强、石油期货市场做空、美俄博弈、OPEC与美国博弈等,加剧了油价下行之势。

原油价格大幅下跌对国际航运市场带来多面影响,不仅将导致成本对油价敏感性降低,航速将进一步提升,而且将引起国际航运运力过剩加剧,推动船型研发方向新变化。

2.4 造船企业经营风险面临新变化

尽管经济出现一定程度复苏和大量老旧船舶淘汰拆解,但是海运量净增长难以消化运力净增长,目前全球航运市场运力净过剩仍高达20%。 2015~2016年,运力新增供给和新增需求基本相当(表2),当前过剩运力不会得到有效改善,随着原油价格大幅下跌,低速航线的潜在运力可能会出现释放,未来国际航运运力过剩压力进一步加大。

表2 2015、2016年国际航运市场供求关系判断

近两年订单投机性成分很浓,隐含风险巨大。一方面,较低的弃船成本使得投机船东在市场恶化情况下更容易违约甚至弃船;另一方面,投机船东套利转售船舶极易引起市场恐慌。

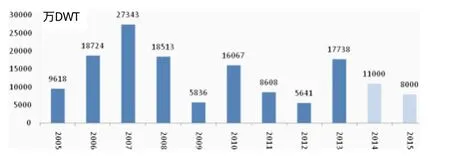

2.5 国际造船市场进入新的长周期调整阶段

当前国际造船市场处于短周期、中周期和长周期下行叠加阶段。展望未来,国际造船市场进入新的长周期调整阶段,新造船市场需求不足和产能过剩仍将是全行业不可回避的长期挑战。

受航运市场持续低迷的影响,船东看淡心态加重,结合船舶市场周期波动特点,预计2015年新船成交量较上一年继续下滑至8 000万DWT水平(图9)。随着订单萎缩,预计2015年新船价格走势偏弱,可能会有小幅下滑。

图9 2015年全球新船成交量预测

2.6 船舶工业竞争要素发生全新变化

船舶工业竞争要素包括:产业规模;资金投入;科技研发创新;生产效率;造船技术与管理、劳动力(数量、素质、成本)六个方面。展望未来,船舶工业竞争要素发生全新变化,决定竞争成败的关键不再是设施规模、劳动力成本等因素,而是技术、管理等软实力以及造船、配套等全产业链的协同,技术创新能力对竞争力的贡献更为突出。

2.7 新科技革命和产业变革正在孕育兴起

多领域技术群体突破和交叉融合推动制造业生产方式深刻变革,制造业数字化网络化智能化已成为未来技术变革的重要趋势。 一方面,制造模式加快向数字化、网络化、智能化转变,柔性制造、智能制造、虚拟制造等日益成为世界先进制造业发展的重要方向; 另一方面,船舶制造也正朝着设计智能化、产品智能化、管理精细化和信息集成化等方向发展,世界造船强国提出打造智能船厂的目标。国际海事安全与环保技术规则日趋严格,船舶排放、船体生物污染、安全风险防范等船舶节能环保安全技术要求不断提升,船舶产品技术升级步伐将进一步加快。

2.8 开发利用海洋资源和空间已成为国际竞争主要领域

加快发展高技术海洋装备产业,已成为在新形势下构建国际竞争新优势、掌握发展主动权的重大战略选择。 党的十八大明确提出建设海洋强国的战略部署,赋予了船舶工业新的历史责任和要求,为船舶工业发展拓展了新的空间。发展海洋经济、建设海洋强国、保障海洋安全的战略需求,体现了新的中央领导集体陆权与海权并重的战略思想,向大海要资源、要发展空间,是实现中国梦的重要发展方向。 船舶工业在开发利用海洋资源、保护海洋环境、维护国家海洋权益以及管控海洋等方面可以大有作为。

Development Trend of International Shipping Market

BAO Zhangjing

(China Shipbuilding Industry Economic and Market Research Center, Beijing 100081)

In recent years, because the global economic recovery is slow and shipping capacity excessive,the international shipping market situation is diffi cult to reverse the downturn, shipbuilding and ship trading market is declining, but the scale of investment in China ship owners and ship orders share performance is more outstanding. Looking ahead to 2015, the world economy faces greater downward pressure and China's economy is in the "new normal" three-period superposition, the international shipping market is full of opportunities and challenges and will enter a new stage of adjustment for a long period.

International shipping market; Situation; Trend; "New normal" phase

F551

A

包张静,男,中国船舶工业经济与市场研究中心主任。

2015-01-28