金融深化对城乡收入差距影响的实证检验

王天宇,董 劲

(1.华中科技大学 经济学院,武汉 430000;2.清华大学 五道口金融研究院,北京 100000)

0 引言

在国外学者早期研究的基础上,我国学者也分析了我国金融发展与收入差距的关系。由于我国经济中存在着明显的城乡二元结构,国内学者的研究更着重探讨了金融发展与城乡收入差距之间的关系。章奇、刘明兴等(2003)利用我国28个省区1984~2004年的面板数据建立计量模型估计了中国金融中介的增长与城乡收入差距之间的关系,他们以银行信贷占GDP比例作为衡量金融发展水平的变量,从统计上证实了金融深化会拉大中国的城乡收入差距,同时,他们也设计了类似前述Clark文章中检验扩展的“库兹涅茨”效应的模型,得出的结论是并不能证实或者证明扩展的“库兹涅茨”效应在中国是否存在。杨俊等(2012)从金融结构的角度对收入不平等进行了实证分析他们利用省级面板数据通过分别建立含有金融结构与经济增长和劳动力需求的乘积项考察了我国地区间金融结构的变化对于城乡收入差距的作用渠道,得出了我国金融结构现阶段能够通过劳动力需求渠道在一定程度上缩小城乡收入差距,而经济增长渠道相比之下则不甚通畅的结论。本文拟从金融规模、结构、系统效率入手,探讨我国金融深化对城乡收入差距的影响。

1 理论阐释

对于金融深化对城乡收入差距的影响可以从静态和动态两个角度加以理解。

静态角度—金融深化的三个维度。本文认为金融系统本身总量、结构和效率层面不同的特征对于城乡收入差距的影响有所不同。总量角度来看,由于金融其性质是嫌贫爱富的,对于经济不发达地区,金融体系往往无法越过其发挥作用的门槛,从而很难解决贫穷问题。因此,对于同一地区,当城市部门的发展水平已经越过该门槛而农村部门仍处于此门槛以下时,金融体系总量的发展可能会拉大城乡收入差距;结构角度来看,由于在特定的金融系统发展阶段,直接、间接投融资对于城乡居民收入的影响不同。一般来说随着人均收入的提高,银行业结构会逐步走向分散化,即银行集中度越来越小。同时股票市场相对而言变得越来越重要,即融资结构更加偏向于直接融资。但是,就目前农村的实际情况而言,无论是因为金融机构发展的偏倚,还是农村居民自身认识的局限,股票、债券等直接融资工具对农民提供的融资帮助极其有限,另一方面,其通过吸收农村盈余储蓄从而为农民提供理财服务这一点上也无大建树。倘若直接融资和间接融资对于居民收入的影响存在显著的差别,那么对于特定地区金融体系的结构化差异也会影响到城乡收入差距。从效率角度来看,由于金融机构对于个人的福利增进可分两个方面:帮助他们理财,提供活期财富增值收益;以及向他们放贷,使其获得资本从事商业活动而盈利。这两方面分别对应着银行的存贷活动,对于城乡居民这种存贷活动的影响可能存在差异,因而由存贷活动决定的金融系统效率也可能对城乡收入差距产生影响。

动态角度—金融系统发展水平的影响。库兹涅兹效应普遍存在于经济发展之中,其在金融深化对于城乡收入差距的影响问题上也能较好地应用。实际上,这一判断的核心思想已经在上一部分中指出,即金融体系发挥其巨大影响力的前提条件必须是经济已经越过特定的门槛,考虑到经济和金融体系的紧密关系,这一点往往也表现为金融体系自身也需越过特定的发展阶段。在城乡二元结构突出的经济体中,城市部门的这种突破应早于农村部门,因而,在一个地区两个部门普遍完成突破之前,仅有城市部门能够享受到金融体系带来的巨大收入提升作用,这在数字上表现为金融发展和城乡收入差距在初始阶段的正相关关系。一旦两个部门均实现了突破,农村部门在经济发展的“追赶效应“作用下收入提升速度可能快于城市部门,因此城乡收入差距会随金融深化水平的提高而相应下降。

2 模型设定与数据说明

2.1 指标选取

2.1.1 被解释变量

城乡收入差距。衡量城乡收入差距的指标主要有城乡收入比,城乡收入基尼系数,城乡收入泰尔系数等。本文从数据的易获得性和处理的方便性出发,选取城乡收入比作为被解释变量,定义为UBRATIO,且UBRATIO=历年城镇居民人均可支配收入/农村居民人均纯收入。

2.1.2 解释变量

金融深化代理变量:经过梳理总结大量已有对于金融深化指标体系的文献后,并且考虑到地区金融数据的可获得性,本文拟选取包含金融系统规模、结构和运行效率三个指标,引入回归模型进行实证分析。

金融规模变量:实证研究中所选的金融系统规模的代理变量通常有私人信贷总额占GDP比重、商业银行总资产占GDP比重以及M2占GDP比重等,本文考虑到我国分地区数据的可获得性,选取FD=地区金融机构贷款余额/地区GDP作为衡量金融体系规模的变量。

金融结构变量:本文在分析比较各文献后结合地区金融数据的易获得性决定采用杨俊(2012)研究金融结构对城乡收入差距的影响时使用的地区直接融资规模占地区融资总量这一比率作为金融结构的代理变量,即定义FS=地区非金融机构直接融资规模/地区总融资规模。

金融系统效率变量:定义FE=地区贷款余额/地区存款余额,该比率能够表明储蓄向投资转化的比率,反映了经济中的富余资金通过金融市场的资源配置职能向资金短缺单位转化的程度,可在一定程度上衡量金融系统运行效率。

2.1.3 控制变量

城市化水平。从已有文献来看,城市化和城乡收入差距可能存在互相影响的关系。本文采用实证分析中最常用的指标即城市化率来衡量地区城市化水平,其计算公式为:城市化率=地区年底城镇人口数量/地区总人口,且定义其为URB。

财政支出。本文仅考虑财政支出规模而不考虑其结构对于城乡收入差距的影响,选择地区财政决算支出占地区GDP的比重作为衡量一地财政支出规模大小的指标,并定义其为FISC。

教育水平。本文从教育总支出规模角度考察地区教育水平对于城乡收入差距的影响,选取地区教育经费占地区GDP的比重作为衡量地区教育水平高低的变量,定义其为EDU。

产业结构。国内学者对于我国十分特殊的城乡二元结构和产业结构变动作了大量的理论研究和实证分析。本文考察由第二、三产业构成的现代部门在总产值中的比重如何影响城乡收入差距,定义其为IS=(第二产业增加值+第三产业增加值)/地区GDP。

另外,为研究我国金融深化通过产业结构变动对城乡收入差距造成的影响的作用大小,以及检验金融深化对收入差距的库兹涅茨效应存在与否,本文在回归方程中参考Clark,Xu andZou(2003)文章中变量的形式,分别加入交互项Fina*IS和二次项Fina,其中Fina分别为FS和FE。对于Fina*IS和Fina2项的具体说明见下文模型设定部分中的阐述。

2.2 模型设定

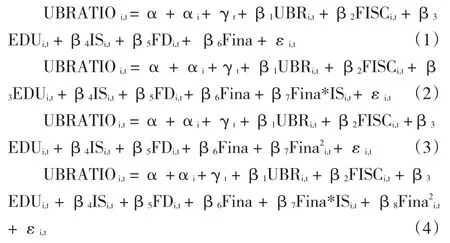

本文结合前人的研究成果,同时考虑他们的研究中金融深化变量和模型的选取较为片面这一情况,选取了三个衡量金融深化的指标,并且设定了线性、库兹涅茨以及考虑到金融深化与产业结构变动对于城乡收入差距联合效应的模型,以期全面地考察金融深化对于我国城乡收入差距的影响。根据所考察作用的不同,本文建立如下四个模型进行估计:

上述四个方程中,FD在前文已有定义,考虑到国内大多数学者的研究均支持金融发展规模与城乡收入差距呈现出简单线性关系的这一事实,本文设定的回归模型中均只引入线性项FD。Fina为衡量金融深化程度其他两个维度的变量,即FS与FE。(1)是研究金融深化对于城乡收入差距作用的线性模型;(2)是考虑了金融深化与工业化对于城乡收入差距联合作用效应的模型;(3)表示的是研究金融深化对城乡收入差距库兹涅茨效应的模型;(4)是将金融深化水平的二次项与金融深化水平与产业结构代理变量的乘积项同时纳入模型的一个综合模型,该模型可较为全面地考察金融深化对于城乡收入差距作用的形式,并能与前面三个模型进行比较分析。

2.3 数据说明

本文所提到的金融变量数据均来自于2005~2012年中国人民银行发布的《中国区域金融运行报告》,其它非金融变量数据则来源于2003~2012年《中国统计年鉴》和各地历年统计年鉴。

3 实证分析

3.1 实证方法选择

由于本文的研究个体包括了全国除港澳台外的31个地区。为了尽可能地保证模型设定的准确性,使得本文的实证分析具有更大的统计上的说服力,本文参考张晓峒(2007)提出的方法,利用Eviews6.0软件对于所选平衡面板数据进行了模型设定检验,该方法分为以下三步:

(1)判断是否存在个体固定效应模型的检验;

(2)判断选择个体固定效应还是个体随机效应模型,采用Hausman检验决定是采取固定效应或是随机效应;

(3)判断是选择个体固定效应模型还是个体时点双固定效应模型。

根据上述方法和步骤,得到的数据结果表明,选择个体时点固定效应模型进行面板分析能够获得更强的统计上的支持。

3.2 回归结果分析

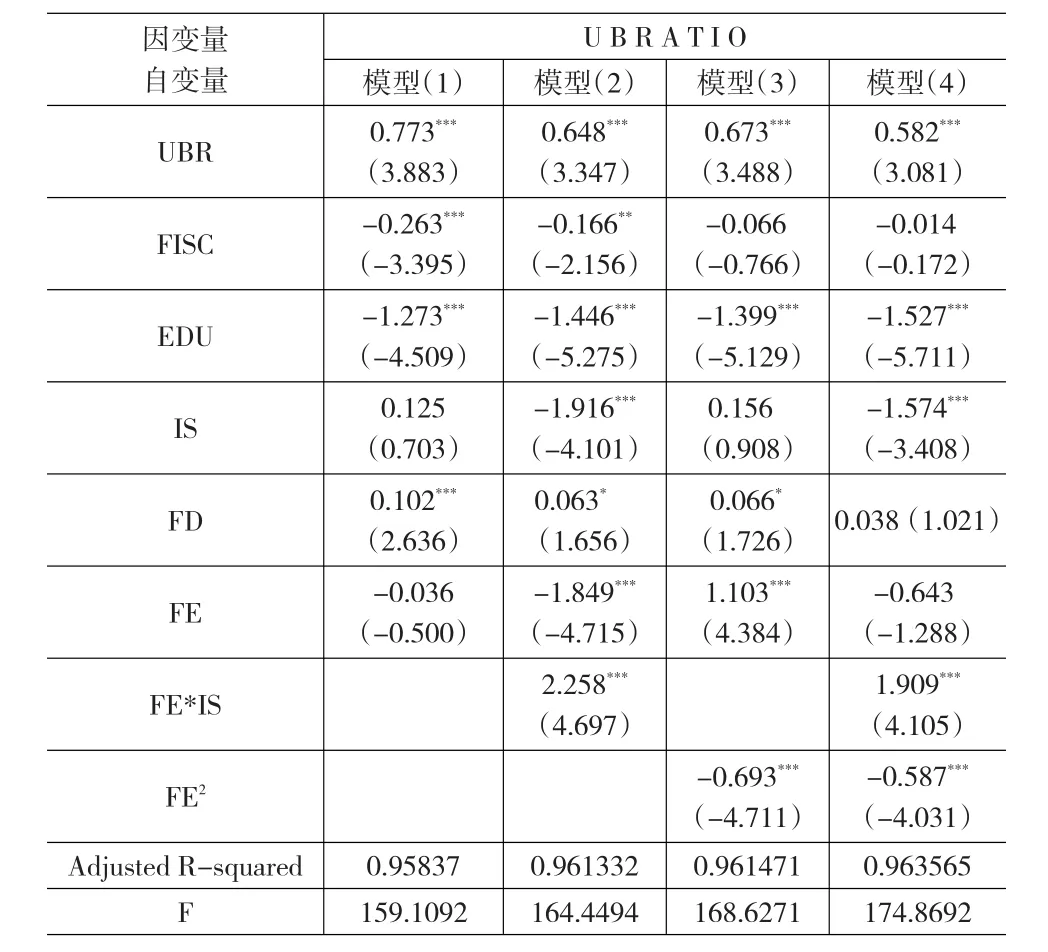

利用Eviews6.0,建立面板个体固定效应模型,用Ordinary Least Square方法进行回归分析,软件输出结果如下表1和表2。其中表1为选取FS作为解释变量得到的回归结果,表二为选取FE作为解释变量得到的回归结果,下文称表1对应第一组回归的结果,表2对应第二组回归的结果。

表1

表2

通过比较表1与表2中衡量金融规模的结果来看,观察中两组回归中金融规模变量FD的系数都为“+”,即我国金融规模的壮大趋于拉大城乡收入差距,但是在表2中,当选择的另一金融深化变量为金融发展效率FE时,模型(1)是1%显著,模型(2)、(3)是10%显著,模型(4)不显著。

同时通过比较表1中含FS的项与表2中含FE项的回归结果,可以发现,不论是表1还是表2的模型(1)中,仅含线性项的FS、FE方程得到的回归系数不显著,而含有Fina*IS和Fina2的模型(2)、(3)都在1%的统计水平下显著。这表明,不管是从金融结构还是从金融效率来看,金融深化对于城乡收入差距的作用库兹涅兹假说以及与产业结构的联合效应假说能够得到统计上有力的支持,其中模型(3)中二次项的系数显著为负,与库兹涅兹的“倒U”型假说的预测相符,这个结论将在下文进一步探讨。

从金融规模对城乡收入的影响来看,在表1中,FD的系数符号显著为“+”,且四个模型中得到的系数值差距不大,均落在0.085-0.088之间,这表明在我国,金融规模占GDP比值的提升会较为显著地拉大地区城乡收入差距,这可能是因为现阶段我国城乡居民从金融深化特别是金融的增量发展中受惠程度差距较大所导致的。城镇居民充分享受了金融发展的成果,而对于金融发展程度较低的农村地区,农民的收入情况并没有得到明显改善。产生这一问题的主要原因是在金融资源有限的情况下,城乡金融资源配置不均衡,造成城乡金融的非均衡发展,特别是农村金融体系的不完善,农村大量资本利用率较低,信贷规模比较小。

从金融结构与金融系统效率作为衡量金融深化水平的两个指标来看,金融深化对于城乡收入差距的作用可能不是通过一个简单的线性关系发挥出来,表1和表2中的模型(2)、(3)中的Fina*IS和Fina2项表现出高度的显著也佐证了这一猜想。通过模型(2)我们不难发现,我国金融结构和金融系统效率对于城乡收入差距的影响除了有直接的影响外,还存在着一个依赖于产业结构的间接影响。对于金融结构来说,我们地区产业中现代化部门比重越大,直接融资反而有利于缩小城乡收入差距。对此,我认为,虽然我国目前的直接融资规模相对于间接融资规模而言非常小,但是直接融资中所筹集的资金之所以进入涉农项目,是由于这些部门目前较高的资本回报率所驱动,因而,可以推断出目前进入农业领域的少量资本倾向于具有较高的资本边际效率,这显然会使得这些领域中的劳动力(主要是农村居民)受惠从而获得一个相对较高的回报率。对于金融发展效率而言,我们地区产业中现代化部门比重越大,金融系统效率拉大城乡收入差距的间接作用也越大。在模型(3)中,FS与FE的系数符号显著为“-”,这表明该组研究中库兹涅茨假说在统计结果上被证实,金融结构与金融系统效率与城乡收入比之间呈现出一种“倒U”型关系。

4 结论

本文基于中国2002~2011年31个省级行政区域的面板数据建立回归模型,从金融深化角度探讨了金融规模、金融结构、金融系统效率对于城乡收入差距的影响,研究表明:金融规模同城乡收入差距发展呈正相关,而金融结构和金融系统效率对于城乡收入差距的影响则更可能是通过库兹涅茨效应或者是产业结构变动相联系而进行,即在金融发展的初期,城乡收入差距随着金融的发展不断拉大,但是随着时间的推移,金融深化的不断推进,金融发展又可以逐步缩小城乡收入差距。就我国大多数地区而言,金融深化与城乡收入差距同比变化,同时已经有一些省份金融深化可以促进缩小城乡收入差距。

[1]常兴华,徐振斌,李伟.我国居民收入差距及其来源分解[J].经济研究参考,2010,(25).

[2]林毅夫,刘明兴.中国的经济增长收敛与收入分配[J].世界经济,2003,(8).

[3]林毅夫,章奇,刘明兴.金融结构与经济增长[J].世界经济,2003,(1).

[4]林毓鹏.中国城乡教育支出差距对城乡收入差距的影响[J].统计与决策,2007,(24).

[5]林江,黄亮雄,孙辉.贸易开放度与城乡收入差距存在倒U型关系吗—基于我国省际面板数据的非参数估计[J].学术研究,2011,(5).

[6]陆铭,陈钊.城市化、城市倾向的经济政策与城乡收入差距[J].经济研究,2004,(6).

[7]孙永强,万玉琳.金融发展、对外开放与城乡居民收入差距—基于1978~2008年省级面板数据的实证分析[J].金融研究,2011,(1).

[8]李实.中国农村劳动力流动与收入增长和分配[J].中国社会科学,1999,(2).

[9]章奇,刘明兴,陶然.Vincent Yiupor Chen.中国的金融中介增长与城乡收入差距[J].中国金融学,2003,(11).