基于GMM估计方法的新股发行抑价研究

胡志强,高耿子

(武汉大学 经济与管理学院,武汉 430072)

0 引言

根据有效市场假说(EMH),当市场出现定价错误时,理性投资者的套利行为会最终消除无风险的超额收益。但是,世界各国的新股发行市场中普遍存在IPO抑价现象,基于这种抑价现象,进行新股申购的投资者可以获得一个几乎没有任何风险的超额收益。自Ibbotson(1975)[1]在对新股热销市场的溢价现象进行研究以来,越来越多的学者开始关注新股发行市场中的异象问题。随着对IPO抑价现象研究的逐渐深入,一些学者开始从抑价产生的根源出发,通过对新股发行机制的研究来说明IPO抑价的产生原因,即将新股发行抑价现象看作是发行机制无效率的一种表现。中国作为发展中的新兴市场,进行了多次新股发行机制的改革,从2005年1月1日起,我国新股发行开始全面采用询价机制。我国的目前所采用的询价机制具有以下特点:

首先,询价机制将新股发行分为网下发行和网上发行两个部分,参与网下配售的多为资金力量雄厚,具有信息优势的机构投资者;相较而言,网上配售的参与者多为中小投资者。

其次,新股发行定价的过程分作初次询价和累计投标询价两个阶段。在初次询价阶段,承销商组织具有参与询价资格的机构投资者报价并依此形成具有参考价值的询价区间,该询价区间反映出新股发行的市场供求关系,区间的宽度也反应了参与询价的机构投资者对新股发行的不确定性风险大小的评估。在累计投标询价过程中承销商通过累计统计参与的机构投资者在各个价格上的新股申购数量确定新股发行价格。

最后,在我国新股询价机制下,承销商不具有配售权。当投资者的申购数量超过新股配售总量时,规定通过抽签的方式确定对各个投资者的新股配售数量。

本文的研究表明,总的来看,询价机制下新股的改革更有效率。但是新股的定价效率仍然受到一系列因素的影响:机构投资者仍然面临信息的不确定性,需要对其进行补偿;IPO抑价中仍然存在显著的投资者情绪因素,非理性情绪的高涨对IPO首日收益率有显著的正影响。

1 文献综述与研究假设

新股发行机制改革中,新机制旨在向新股定价中引入更多市场因素,以提高我国新股发行定价效率,降低IPO抑价程度。其后,证监会又发起对询价机制的三轮改革,每一次改革都使得IPO定价过程更为市场化。

在承销商方面,新的询价机制下承销商不具有配售权。即承销商对新股的定价权受到限制。在市场缺乏对承销商进行有效监管的情况下,承销商为了维持自身良好的声誉往往会采取抑价发行的方式以确保发行成功。而当这一权利受限时,新股的抑价程度也会降低。在新的询价机制下,由于在询价对象等方面引入了更多的市场化因素,信息透明程度提高,因此非机构投资者所面对的风险降低,所要的风险补偿也相对低。Sherman和Titman(2002)[2]在研究中认为,在询价发行机制下IPO定价会存在抑价的原因在于在询价阶段收集发行公司的信息是有成本的。Biais和Faugeron-Crouzet(2002)[3]在统一的理论模型下对各个不同国家的新股发行机制的表现进行了研究,发现累计投标询价机制相较其他发行机制而言具有更好的搜集市场信息的能力,在该发行机制的IPO定价更为精准,从而降低IPO抑价。综合以上讨论,我们提出本文的第一个研究假设:

假设1:由于新股询价机制能更好的反应市场的供求关系,因此实行询价制度后的新股定价效率要高于之前没有实行询价制度的定价效率,即2005年1月1日之前新股发行市场中的抑价程度高于2005年1月1日之后的抑价程度。

IPO抑价程度与参与询价的机制投资者信息精度有关。Benveniste和Spindt(1989)[4]首次开创信息收集理论,其认为在IPO过程中,机构投资者相较于承销商而言更加了解IPO市场的需求关系,因此机构投资者处于信息优势地位。Feng(2012)[5]构建模型研究IPO定价中信息精准度所起到的作用,结果显示出信息越精准对新股定价的影响越大。在我国新股询价机制下,承销商会组织一定数量的具有询价资格的机构投资者进行初次询价,并在此基础之上确定新股发行的价格区间。该价格区间在二次询价过程中为参与投标申购的机构投资者提供参考价值。价格区间的宽度反映了参与新股发行的机构投资者面对的新股发行不确定性程度。因此,我们提出本文的第二个研究假设:

假设2:询价机制下的机构投资者面临的不确定性风险越大,新股发行市场对其的补偿就越大,即询价价格区间的宽度越大,IPO上市首日收益率越高。

我国新股发行改革的一个重点就在于扩大询价对象的范围和数量,提高新股定价的市场化程度。较多的市场信息降低了承销商在进行新股定价时可能出现较大偏差的可能性,机构投资者面临的不确定性风险变小,因此其要求的补偿(新股抑价程度)也相应变小。Welch(1992)[6]率先提出了“信息瀑布”(Information Cascade)理论,认为投资者之间存在信息不对称现象,并且先行者的决策对后行者的决策产生影响。IPO申购可以视作一个动态调整的过程,前期的认购行为会对之后投资者的认购行为产生影响。非知情的投资者为了规避“赢家诅咒”,会在申购之前观察其他投资者的购买情况。当参与IPO询价的机制投资者增加时,IPO询价过程的动态性减弱,同步性增加,能在一定程度上避免事后信息推断和羊群行为。因此,我们得到本文的第三个研究假设:

假设3:参与IPO询价的机构投资者越多,询价越充分,对机构投资者而言新股定价的不确定性风险程度越小,IPO首日收益率越低。

投资者情绪理论认为IPO抑价过高是由于非理性投资者情绪的高涨。IPO首日收益率也被当成是投资者情绪的代理变量(Baker和Wurgler,2006)[7]。Miller(1997)[8]最早从投资者情绪角度研究了IPO抑价及长期表现弱势的现象,认为投资者的过度自信是导致IPO高抑价的原因,过度自信的投资者追捧股票价格的行为使得股票价格越来越高,大大偏离了其内在价值,特别是在缺乏卖空机制的市场条件下,理性的投资者无法通过卖空行为表达自己的观点,最终也只能跟风过度自信的投资者,这是产生IPO首日收益的重要原因。当投资者过度乐观的情绪得到市场修正的时候,新股的价格将产生反转,进而形成IPO长期表现弱势的异象。冯梅秀、孙涛(2008)[9]通过建立多元回归模型对我国A股市场上市公司数据实证检验之后发现,信息不对称并不是造成中国新股发行市场高抑价率的主要因素,二级市场中存在的炒作和投机行为才是高抑价产生的根本原因。我国自2005年实行询价发行制度以来,线下机构投资者的申购总量总是远远大于配售给其的新股总量,参与线上配售的中小投资者更是如此,按照规定承销商会依据抽签的规则决定参与新股发行的投资者的配售数量。因此,中签率反映了新股发行市场中投资者情绪,并同时在一定程度上反映了投资者对发行公司的新股的价值判断和认可程度。中签率低说明发行的新股在市场上的需求高,机构投资者“追新”的情绪高涨,基于投资者情绪理论,我们得到第四个研究假设:

假设4:在新股询价机制下,参与申购的投资者的中签率越低,说明投资者对新股的热情程度越高,新股首日收益率越高。

2 实证研究

2.1 样本选取和数据来源

本文选取1990年12月10日至2012年12月30日我国A股市场2663只上市公司的金融数据作为研究样本,并以2005年1月1日我国实行新股询价发行机制的时间点作为整体样本的分水岭,对询价制度实施之前及询价制度实施之后新股发行定价的抑价程度进行对比,分析前后的差异。其后,本文用2005年1月1日之后采用询价发行机制上市的公司数据对新股发行抑价程度进行回归分析,讨论在询价制度下抑价产生的原因。本文涉及的全部数据均来自于国泰安数据库、Wind数据库以及同花顺数据库。

2.2 变量定义与描述

被解释变量:抑价水平(UP);

解释变量:询价价格区间宽度(W),参与询价的机构投资者数量(N),新股发行价格(P0),中签率(Lottery);

工具变量:新股发行市盈率(PE),发行规模(IPOSize),上市首日换手率(Turnover),市场首日收益率(Market),承销商声誉(Fame)。

本文参考新财富排行榜对最佳投行的评比结果选出10家具有良好声誉的承销商,对其承销商声誉的虚拟变量赋值为1,其余承销商的声誉虚拟变量取值为0。以下为本文选取的10家具有良好声誉的承销商:中信证券、中国国际金融有限公司、国信证券、平安证券、瑞银证券、中信建投证券、华泰联合证券、国泰君安证券、招商证券、广发证券。

2.3 实证检验

2.3.1 对假设1的检验

首先,我们对整体样本数据进行了分段统计分析。结果表明,我国A股市场新股发行抑价现象一直存在,并且在实行询价机制之后,抑价程度在10%的置信度下明显低于询价机制实施之前。尽管在询价制度下新股的发行价格与市场价格仍然存在一定的偏差,但其定价效率相较之前的发行定价机制而言已经有了长足的进步。通过进一步对新股发行首日回报率的方差、标准差进行分析发现2005年实行询价机制之后,新股抑价程度的方差及标准差也明显小于询价制度以前,在经济学意义上可以解释为询价机制使得IPO定价过程的市场化程度更高,新股发行价格相较之前包含了更多的市场供求关系,因此更加贴近二级市场对新股的定价。本文偏度(Skewness)和峰度(Kurtosis)两个统计值是对抑价率(首日回报率)序列分布形态的刻画,偏度衡量了数列围绕其均值的非对称程度,峰度度量了分布的凸起或平坦程度。结果表明,我国A股市场的新股发行抑价率呈右偏状态(即具有较长的右拖尾),且实行询价机制之前的抑价率的序列相对于标准正态分布而言更加凸起,而在实行询价机制之后的抑价率序列相对于标准正态分布而言更加平坦。假设1得到了验证。

2.3.2 回归分析——对假设2的检验

本文在实证部分考虑多元线性回归模型的GMM参数估计,以求对中国A股市场进行更好的模拟。通过使用多元回归模型的广义矩估计方法,回归方程如下:

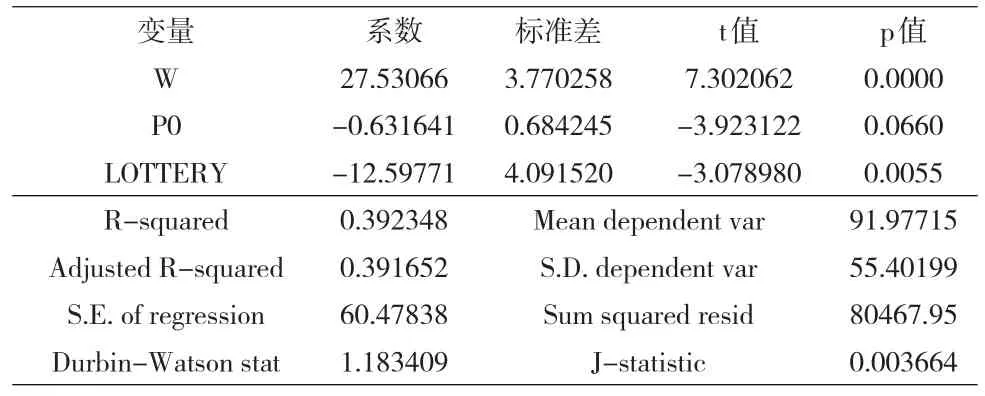

其中,因变量为抑价程度UP,自变量为询价区间的价格宽度W,新股发行价格P0以及机构投资者参与网下申购的中签率Lottery,u为回归方程中的随机干扰项。工具变量选取如前文所述:新股上市首日市盈率PE,新股发行规模IPOsize,承销商声誉Fame,新股上市首日换手率Turnover以及新股上市首日市场回报率Market。GMM回归结果如表2所示。从表2的回归结果中可以看出,由参与询价的机构投资者生成的询价区间的价格宽度与抑价率(新股首日回报率)之间呈正相关,且在1%的显著性水平下通过t检验。新股发行价格变量在回归方程中的系数为负,但是在1%和5%的显著性平下没有通过检验,在10%的显著性水平下该变量对抑价率才具有影响。网下投资者的中签率与新股发行的抑价程度负相关,且系数通过在1%显著性水平下的t检验。因此,以上多元回归模型的实证检验结果符合假说2的推论,即在询价机制下参与初步询价的机构投资者面临的新股发行的不确定风险越大,则映射出由初步询价确定的询价区间的宽度就越大,市场对其的补偿也越大,IPO首日收益率越高。

表2 询价区间价格宽度对抑价率影响的实证回归结果

在对参与询价的机构投资者的数量与抑价程度之间关系的研究中,我们建立如下多元回归广义矩估计模型:

其中,N表示参与初步询价的机构投资者的数量,其余变量与(1)式中的定义相同,工具变量的选取也与之前维持一致。回归结果表明参与询价的机构投资者数量N与IPO抑价率(新股首日回报率)之间呈负相关关系,但是该变量的系数在1%,5%以及10%的置信度下均没有通过t检验,即参与询价的机构投资者数量N对新股抑价现象的解释程度较弱。新股发行价格P0在回归方程中的通过1%置信水平下的显著性检验,且系数为负,这说明投资者在自身资金约束的前提下,新股发行价格越高,其对新股价格的炒作能力就越有限,所以新股发行价格与抑价程度之间存在反向的关系。机构投资者申购中签率Lottery在1%和5%的置信水平下对抑价率的影响不显著,但在10%的置信水平下通过显著性检验,且该变量在回归中的系数为负,即反映出中签率越低抑价程度越高的关系。

2.3.3 VAR与脉冲响应分析——对假设3的检验

考虑到信息溢出效应,我们认为参与询价的机构投资者数量在一定程度上对其后的新股发行具有指导意义。因此,本文通过构建向量自回归模型,进一步刻画参与询价的机构投资者数量的一个新息(Innovation)的正向冲击对抑价程度的传播过程。

首先,我们对抑价程度(新股首日收益率)和参与询价的机构投资者数量的时间序列进行单位根检验,我们发现抑价率及参与询价的机构投资者数量两个时间序列均存在一个单位根,并且都在一阶差分后得到平稳序列,因此可以用来构建向量自回归模型。

得到平稳时间序列之后,文章对变量滞后阶数的进行选取,表3统计了在不同VAR滞后阶数选择标准下的最优滞后阶数。根据较为常用的AIC信息准则,本文VAR模型中变量时间序列的滞后阶数选取为4阶。确定了最优滞后阶数后,需要在进行向量回归之前判断该VAR模型是否稳定,本文采用AR Roots检验,通过检验发现,向量自回归模型的特征方程根的倒数值全部位于单位圆之内,因此,本文建立的VAR模型是稳定的。

在构建出稳定的VAR模型之后,我们使用脉冲响应函数反应参与询价的机构投资者数量N的一个正向冲击对新股发行抑价的多期影响的动态传播过程,所得结果如图1所示,当给参与询价的机构投资者的数量N一个正向冲击后,新股发行抑价程度在前2期加速下降,在第三期冲击的影响达到最大,即面对机构投资者数量一个单位的正向冲击,新股发行抑价程度下降14个单位,随后参与询价的机构投资者数量的正向冲击对新股抑价程度的影响逐渐减弱,到第5期之后冲击的影响基本消失。这表明参与询价的机构投资者的数量确实在很大程度上具有信息溢出效应,并对之后进行上市的公司具有指导作用,虽然通过实证检验出的机构投资者数量的变化对抑价率的影响只持续了5期,但对于瞬息万变的证券市场而言仍有很强的现实意义。假设3得到了验证。

图1 脉冲响应图

2.3.4 对假说4的检验

在之前对假说2和假说3的检验中使用到多元回归的广义矩估计方法均涉及到对网下配售中机构投资者中签率Lottery变量的回归,且回归系数在10%的置信度水平下均显著为负数,这已经在很大程度上论证了投资者申购的中签率体现了新股发行市场的供求关系及“追新”的情绪,中签率越低,说明市场对新股越看好,新股上市后的首日交易价格就越高,进而新股发行的抑价程度就越大。接下来本文在对假说4进一步检验的过程中,不再单独考虑询价区间价格宽度W或者参与询价的机构投资者数量N结合投资者中签率对抑价率的影响,而是在回归模型中综合考虑所有变量,工具变量的选取依旧为上市首日的市盈率,发行规模,承销商声誉,上市首日换手率以及上市首日市场回报率,回归公式如下:

回归结果如表3所示:

表3 中签率对抑价率影响的回归结果

从表3可以看到,询价区间价格宽度变量的系数依旧为正,但是t检验的值为-1.164768,在显著性水平为10%的条件下也未能通过,因此不能拒绝原假设,即询价区间价格宽度变量在回归中对被解释变量抑价率的解释程度较弱。网下询价的机构投资者数量变量的系数在10%的显著性水平下为负,这符合文章之前对假说3的检验,即参与询价的机构投资者的数量越多,则新股定价越能反应市场信息,抑价程度越低。在90%的置信区间内,新股发行价格变量的系数通过显著性检验,且为负数,这与前文的理论推导维持一致。投资者的中签率变量的系数在10%的显著性水平下为-36.20929,反映了中签率越低则新股发行抑价程度越高的理论推导结论。至此,我们完成了对假说4的检验。

3 结论

本文选取从1991年1月至2012年11月中国A股市场上市公司数据作为研究样本,通过统计发现2005年实施新股询价机制之后A股市场的抑价率要显著低于询价机制之前,这在很大程度上符合我国证券监管部门对新股发行定价机制的变更的目的,即试图通过新股询价制度提高IPO定价的市场化程度进而降低新股发行的抑价程度。在证实了询价机制对降低新股发行抑价率切实有效之后,本文又针对我国询价机制的制度特点找出其代理变量:询价区间价格宽度与参与询价的机构投资者数量,以探讨询价机制下影响新股发行抑价程度的因素。本文通过对2005年1月之后我国A股市场中使用询价机制进行上市的公司的数据检验,得到的实证结果基本上符合理论模型章节的推测:询价区间的价格宽度作为衡量询价机制下机构投资者面对的市场中新股发行的不确定风险大小的指标,该价格宽度越大,说明参与询价的机构投资者接收到的市场中新股发行信号的不确定性越大,相应的补偿——新股发行抑价程度就会越高,反之相反。因此,询价区间价格宽度与新股发行抑价率之间正向相关。参与询价的机构投资者的数量可以反映新股发行过程中询价过程充分与否,即机构投资者数量越多,询价过程就越充分,对市场信息的披露也越全面,新股发行定价就越贴近市场价格,进而抑价程度就越低,因此,参与询价的机构投资者数量与IPO抑价程度呈负相关。此外,文章选取中签率作为反应询价机制下市场情绪及供求关系的指标,当市场中追逐新股的情绪高涨的时候,对新股的申购数量就越多,与此相关的申购中签率就越低,狂热的“追新”情绪会拉高新股在二级市场的收盘价格,加大新股发行的抑价程度,因此,询价机制下中签率与抑价率之间负相关。

[1]Ibbotson R G,Jaffe J F.Hot Issue Markets[J].The Journal of Finance,1975,30(4).

[2]Sherman A E,Titman S.Building the IPO Order Book:Underpricing and Participation Limits with Costly Information[J].Journal of Financial Economics,2002,65(1).

[3]Bias B,Faugeron-Crouzet A M.IPO Auctions:English,Dutch…French and Internet[J].Journal of Financial Intermediation,2002,(11).

[4]Benveniste L M,Spindt P A.How Investment Bankers Determine the Offer Price and Allocation of New Issues[J].Journal of Financial Economics,1989,24(2).

[5]Feng Z.Information Precision and IPO Pricing[J].Journal of Corporate Finance,2012,(18).

[6]Welch I.Sequential Sales,Learning and Cascades[J].Journal of Finance,1992,47(2).

[7]Baker M,Wurgler J.Investor Sentiment and the Cross-Section of Stock Returns[J].The Journal of Finance,2006,61(4).

[8]Miller E M.Uncertainty,and Divergence of Opinion[J].The Journal of Finance,1997,32(4).

[9]冯梅秀,孙涛.我国A股市场IPO抑价[J].价值工程,2008,(11).