邵阳市“营改增”政策实施的效果、成因及政策建议

钟海

“营改增”政策是新一届政府推进财税体制改革,促进经济转型升级的一项重要举措,其目的在于通过税收杠杆的引导作用,鼓励企业延长生产链条,增加生产经营的附加值。2013年8月份,“营改增”政策在邵阳辖内试点推行,所涉及的行业有交通运输业、现代服务业和邮政服务业。2014年1月份,新增了邮政服务行业作为试点,截止到2014年6月份,邵阳市共有交通运输业、现代服务业和邮政服务业三个行业进行了“营改增”政策试点。

“营改增”政策作为新一轮财税体制改革的先行军,具有极强的政策倾向性,随着改革的逐步深入,必将对财税体制和实体经济运行产生深远的影响。然而,在政策推行的初期,政策的效果会受到多种因素的影响,就邵阳市而言,产业结构落后、经济基础薄弱、工业化水平低、企业生产经营链条短的客观经济条件会对政策的效果产生一定的制约作用,导致“营改增”政策在初期实施的效果具有极大的不确定性。本文将对邵阳地区“营改增”政策实施过程中对财政收入、行业发展和企业经营等方面带来的影响进行深入的分析,从而总结政策的成效和存在的问题,剖析其原因,并结合在当前经济、财税形势相对严峻的背景下,提出若干政策建议,增强“营改增”政策的效果。

一、邵阳市“营改增”政策实施的总体情况

(一)总体政策效果不佳,且行业差异巨大。截止到2013年6月末,邵阳市“营改增”增值税收入为3538万元,占全部入库税收的比重仅为2.77%。由于总量规模占比过低,其对财税收入结构调整的作用极为有限。从行业来看,“营改增”政策的行业性差异巨大,“营改增”增值税收入主要集中在交通运输行业和现代服务业,两者2014年上半年分别实现收入1973万元、1566万元,占总“营改增”收入的比重分别为55.7%、44.2%,而邮政业“营改增”改革的增值税收入仅为2.29万元,几乎可以忽略不计。

“营改增”政策实现的税收收入占全部入库税收的比重过低,对整个税收结构的调整作用极为有限,在地方政府追求财政收入高增长的冲动下,难以对“营改增”政策引起足够的重视。从分行业的情况来看,“营改增”政策在不同行业之间的效果差异巨大,邮政行业的“营改增”政策几乎没有效果。

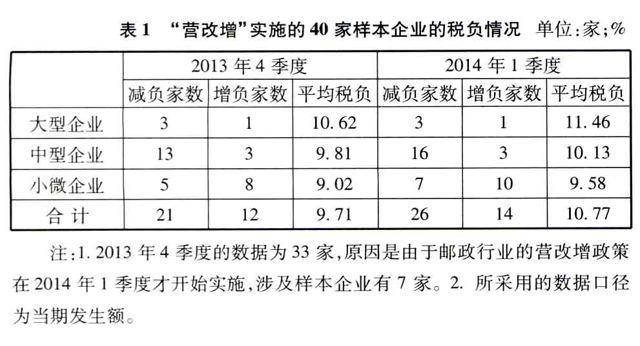

(二)企业税负没有出现明显的改观,小微企业税负反而加重。为进一步掌握“营改增”政策对企业微观层面的影响,我们选取了40家企业进行了问卷调查,40家样本企业中有大型企业4家,中型企业19家,小微企业17家。从企业反馈的调查情况来看,有14家企业的税负反而加重了,占总样本的比重为35%,其中小微企业有10家,占全部小微企业的比重为55.5%。从实际的数据来看,2013年8-12月份,40家企业的营业税+增值税两项合计数与当期产值合计数比值的均值为9.71%,较“营改增”政策实施以前下降了0.96个百分点,2014年1-3月份,这一指标为10.77%,环比上升了0.97个百分点。表1为40家样本企业的税负情况。

二、原因分析

(一)进项增值税发票抵扣作用尚未充分体现。“营改增”政策允许企业利用进项增值税发票进行税收抵扣,从而鼓励企业延伸产业链,加快转型升级。而在实际中,企业受制于生产经营的层次和实力,仅仅有少数企业能够充分利用进项增值税发票抵扣而实现税负负担下降,而小微企业的生产经营链条更短,更没有足够的可抵扣的进项增值税发票,经济基础和企业生产经营的实现条件抑制了“营改增”的效果。在调查的40家企业中,仅有7家企业是由于企业购置的应税货物及劳务等进项税金抵扣作用带来税负的下降,而且均是大中型企业。

(二)行业间的税率差异造成“营改增”政策效果的巨大差异。“营改增”所涉及的行业中,行业间的税率水平差达到了8个百分点的巨大差距。过大的税率差直接异化了“营改增”政策在不同行业之间的政策效果。造成这种情况的主要原因是由于行业之间的生产经营的特点不同所形成的。比如,对于邮政服务业而言,其经营所需要的生产要素中能够进行税收进项抵扣的部分非常有限,而“营改增”政策的效果恰恰主要体现在允许生产过程中的进项税收可以抵扣,直接导致了在邮政服务业中“营改增”政策的实施几乎没有任何效果。

(三)“营改增”试点实施的过程中,地方政府没有出台相应的配套措施。从邵阳的情况来看,邵阳经济发展程度低,财政收支主要依靠上级转移支付进项维持,有限的地方政府财政实力难以为“营改增”提供有力的政策和资金支持。同时,“营改增”政策对地方政府而言,是一种调整财税收入结构的政策,并不能给地方政府带来做大做强财税收入总量的效应,反而会在一定程度上拉低当前整个地方政府的财政收入增长,在利益驱动下,地方政府也不愿意为“营改增”政策的实施提供配套的措施安排,没有出台相应的配套支持政策对企业的税负上升的部分进项抹平,影响了“营改增”政策效果的发挥。

(四)“营改增”后所适用的税率的变化造成部分企业税负加重。“营改增”政策实施后,企业所适用的税率发生了改变,一些企业所适用的税率随即提高,这也导致了部分企业税负水平加重。从调查反馈的情况来看,也反映出了这一问题的影响,14家“营改增”后税负比率上升的企业中,有3家企业认为“营改增”政策实施后企业所适用税率上升是导致其税负加重的重要原因,并且全部中在交通运输行业。

三、政策建议

(一)进一步完善税制,缩小行业间的税负差距。在“营改增”政策实施的过程中,不同行业的生产经营方式、技术水平、要素投入等方面的差异性,容易造成“营改增”政策在行业之间产生过大的差异,既损害了政策的公平性,也在一定程度上抑制了相关行业的发展。因此,有必要对不同行业的税率差进行合理的调整,降低较高的税率,适当对税率水平较低的行业提高较低税率,从而强化政策的平等性。同时针对企业对税收政策了解程度不够的实现情况,组织开展管理、税务、财务、运营等人员的政策专项培训,有效帮助企业用好用活政策。

(二)在“营改增”实施的初级阶段,适度扩大企业进项税费可抵扣的范围。对于欠发达地区的企业,生产技术水平大多相对较低,缺乏足够的可供抵扣的进项税费,造成了“营改增”政策能够带来的企业“减负”效应空间大幅压缩,导致本应该有利于企业生产转型的政策效果出现了偏差,企业的税负负担上升。在“营改增”政策实施的初级阶段,企业受制于经营链条和技术水平的限制,企业缺乏足够的抵税资源,建议允许在试点前期,将企业的研究开发费用、宣传广告费用、人力资本开发费用、专利权使用费用、非专利技术转让费等无形资产支出作为进项税额允许抵扣。

(三)建议政府积极关注“营改增”相关政策的变化,及时出台微调措施。对于欠发达地区的地方政府而言,往往更关注经济增长和财税增收,在经济发展上短期行为比较明显,对“营改增”政策的长期效应即缺乏理解,也未能引起足够的重视。在“营改增”政策的实施过程中,上级政府部门可以通过加大对欠发达地区的扶持政策激发地方政府的积极性。通过财政杠杆的引导作用,鼓励地方政府出台配套措施,对税负比重上升的企业,尤其是小微企业,设定“缓冲期”,给予适度的返还,熨平政策的冲击,加大对税制改革中的试点行业的优化结构转型升级提供扶持帮助。

四、结语

“营改增”政策是新一轮财税改革的前奏,随着改革的稳步推进,“营改增”政策将对整个国民经济和财税体制将产生越来越大的影响,“营改增”政策的实施着眼于长远的经济发展转型升级,而在政策实施的初期,由于地区性、行业性、资源禀赋以及生产技术水平的差异,并通过政策执行环节的传导和放大作用,进而造成“营改增”政策带来的效果和影响在不同地区和不同行业间表现出来极大的差异性,这些差异性反过来抑制了政策的效果,在一定程度上会偏离了政策的初衷。作为一项重要的财税政策,有必要通过适时、适度调整政策的规则,发挥属地政府的积极作用,从而为“营改增”政策的实施提供更为有利的环境,进而形成促进经济转型升级的强大动力。