金融干预的成本与收益:产能过剩与技术进步

付才辉

(北京大学 新结构经济学研究中心,北京100871)

一、引 言

伴随着投资潮涌与产能过剩,我国许多工业行业出现了严重的产能利用不足①。然而,投资潮涌与产能过剩现象可能并非中国特有。正如林毅夫所指出的:“对于一个处于快速发展阶段的发展中国家而言,在产业升级时,企业所要投资的是技术成熟、产品市场已经存在、处于世界产业链内部的产业,这个发展中国家的企业很容易对哪一个产业是新的、有前景的产业产生共识,投资上容易出现‘潮涌现象’,许多企业的投资像波浪一样,一波接着一波涌向相同的某个产业。”[3]“在发达国家偶然出现的产能过剩,在快速发展的发展中国家不但表现严重,还可能在一系列行业一波接一波地出现”[1]。

投资潮涌与产能过剩现象背后是否蕴含着具有普遍性的发展规律?已有的“市场失灵论”和“政府失灵论”两派文献均给以了解释。市场失灵论将该现象归咎于产品需求和要素成本价格信息的不确定性[4]、寡头竞争[5]、行业企业数目不确定性[1]以及“羊群效应”[6]等信息不完全、竞争不完全、协调失灵以及非理性行为等市场自身的原因。政府失灵论则强调软预算约束[7]、政策随意性[8]、产权扭曲[9]、晋升激励[10]、政策补贴[11]和体制扭曲[12]等政府因素。

更进一步地,林毅夫等学者在一系列研究中论证了发展中国家的最优金融结构[13]。他们认为,金融需求内生于产业结构,而产业结构又取决于资源禀赋结构。对于发展中经济体而言,要素禀赋结构中劳动力相对充足而资本相对稀缺,劳动密集型产业和资本密集型产业的劳动密集型环节具有比较优势,因而应该在经济体中占据主导地位。如果政府实施违背比较优势的赶超战略,优先发展资本密集型产业就势必需要通过金融政策干预扭曲金融结构来为不符合比较优势的产业融资[14]。新结构经济学的观点也得到一定程度的跨国实证支持[15]。事实上,中国的产能过剩行业大都集中在资本密集的重化工业[2]。因此,投资潮涌与产能过剩可能就是对最优金融结构受到政策干预的反应。

新结构经济学主张的政府干预仅限于弥补市场在软硬基础设施协调和先驱者外部性等层面的失灵,而不可违背比较优势[13]。当然,出于各种更加细微的理由,许多人并不是比较优势理论的忠实信徒。正如张夏准在与林毅夫辩论时指出的:“我们的主要区别是,毅夫相信国家干预虽然重要,但应该主要是促进一个国家比较优势的利用;而我则认为,比较优势虽然重要,却不过是一个基线,一个国家要想升级产业,就需要违背其比较优势。”[16]

当然,新结构经济学的核心旨在揭示由禀赋结构升级驱动生产结构升级的发展本质,政府在结构变迁过程中的复杂性还需要深入剖析。在细节上,我们撇开违背比较优势可能带来的其他更加复杂的成本与收益的细枝末叶争论,只要承认违背比较优势可能产生代价并获得收益,那么,理论上发展战略对静态比较优势应该有一个最优偏离度,由其成本与收益所共同决定。同理,金融干预也应有一个最优程度,由金融干预的成本与收益共同决定。确实,中国产能过剩行业的技术水平大都较高[2]。那么,如果说产能过剩是金融干预的一种代价,那么技术进步则可视为金融干预的一种收益。据此思路可以发现,前述“市场失灵论”强调了政策干预的收益,而“政府失灵论”则强调了政府干预的成本。两者可融合在一个统一框架内:诚如“市场失灵论”所论断的,市场失灵确实可能会诱发投资潮涌,尤其是在发展中国家所面对的投资机会大都有共识而市场个体又不具备总量信息的条件下;但是,理性的市场个体或多或少也能预期到投资潮涌而谨慎行事,尤其是在面临严格的金融约束时,产能过剩就未必是市场失灵的结果。反观“政府失灵论”,理性的个体在预期到市场协调困难之后,谨小慎微可能会使后发优势蕴含的发展机会转瞬即逝,在充分利用发展机会上市场确有可能失灵;因此,为充分利用后发优势,政府需为市场个体提供投资政策支持,但金融干预放松了市场个体的金融约束,为投资潮涌和产能过剩提供了金融通道。这其实就是新自由主义发展观所强调的政府干预导致的代价,但其可能忽略了金融干预也确实有促进技术进步的作用。因此,投资潮涌与产能过剩可视为金融干预的成本,技术进步则可以视为金融干预的收益。良好的金融政策应该是其成本与收益的最优权衡,而不是“市场失灵论”与“政府失灵论”那样片面论之①当然,在理论上立论极端并无不可,比如2013年诺奖得主中的法马就强调有效金融市场,而席勒却强调金融市场的非理性行为,但现实世界中可能是二者兼有之。。

二、提取理论逻辑的经验特征事实

(一)中国工业行业的经验特征

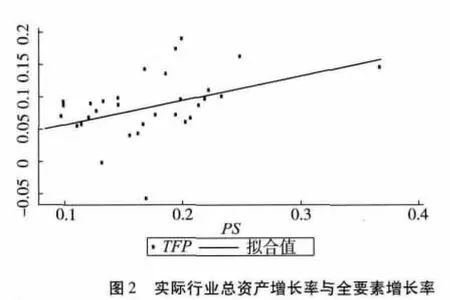

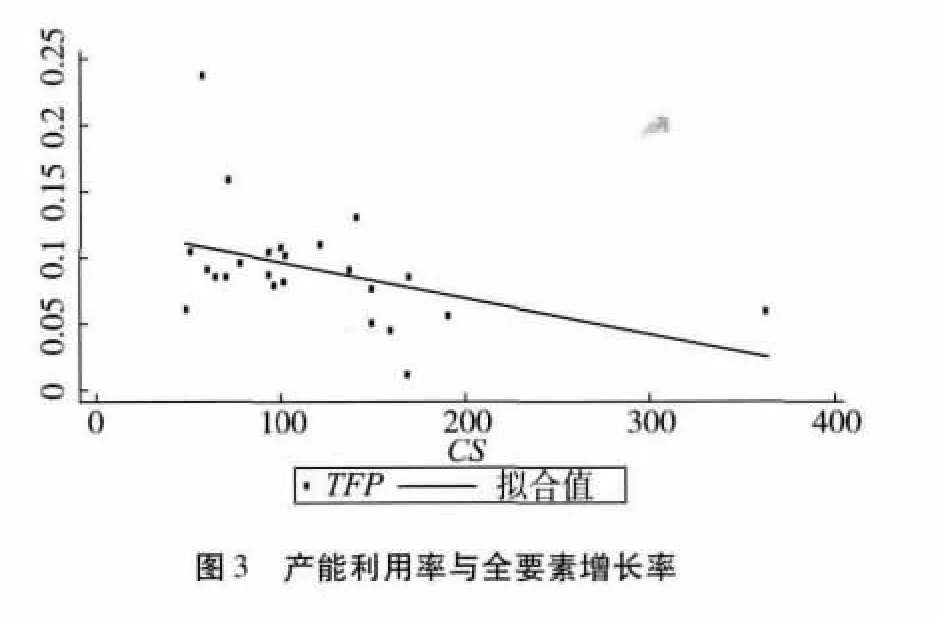

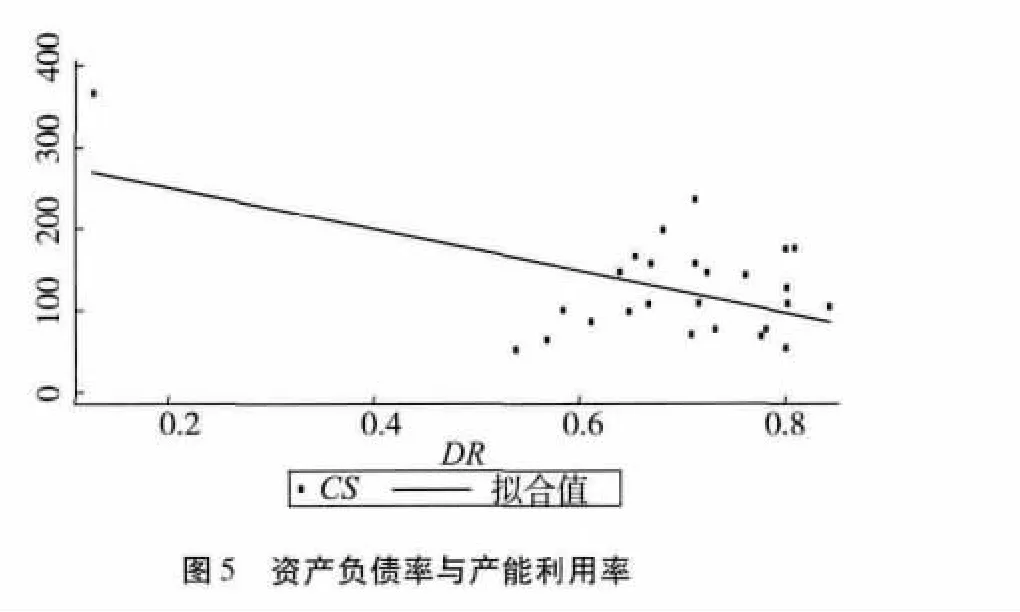

图1是我们在发现“金融干预”、“投资潮涌和产能过剩”、“技术进步”三者的逻辑时需要涉及到的几个主要变量。可以看到平均行业实际总资产增长率高达17%,投资确实有些过热;平均行业全要素生产率增长率达到8%,取得的技术进步也不容忽视;平均行业资产负债率达54%,信贷与信贷政策在投资中的作用确实不可小觑。进一步,由图2-图5易发现如下两个特征:

特征1:总资产增长率、产能过剩与技术进步正相关。如图2、3所示,实际总资产增长率越大的行业,全要素增长率也越大;产能利用率越高的行业,产能过剩越小,全要素增长率也越小。

特征2:资产负债率与总资产增长率、产能过剩正相关。如图4、5所示,资产负债率越高的行业,实际行业总资产增长率越高,产能利用率越低,产能过剩越大。

当然,简单的相关关系并不代表因果关系,需要进一步的理论分析。特征1与混合“新古典—熊彼特”增长模型的预测是一致的,该模型认为资本积累和创新不应当被认为是增长过程的两个不同的驱动因素,而是同一个过程的两个方面[17]。因为新的技术几乎总要体现在新的物资资本中,而如果要使用这些新技术,就必须积累这些资本,这也反应了物化的全要素生产率的思想[18]。

然而,特征2却与不完全合同理论不符,该理论认为债务合约具有很强的投资约束功能[19-21]。同时,新制度经济学认为制度环境的变化会影响合约的功能[22]。金融干预作为一种制度环境会破坏债务合约的治理功能。新政治经济学则提出,政府对企业干预的目的不外乎充当攫取之手来寻租[23]。与“政治观”不同,新结构经济学认为金融干预的主要目的是为保证赶超战略下资本密集产业优先发展,而资本密集型行业大都是技术水平较高的行业[14]。结合以上两个特征,我们提出一个可能的逻辑关系:政府为促进技术进步而实施积极的金融干预,由此放松了市场个体的融资约束,而宽松的融资约束为投资潮涌提供了通道,导致了产能过剩,但也促进了技术进步。

图1 “十一五”期间中国工业行业的总资产增长率、资本结构和债务结构以及技术进步

(二)金融政策的产业发展性质与干预形式

上述逻辑关系的一个重要假定是金融干预具有产业发展政策的性质。只需要对我国相关金融政策进行简要的梳理便可知这个假定的合理性。

首先,在总体金融政策规划上具有明显的产业发展取向。例如,中国人民银行就明确规定信贷政策大致包含四方面内容:一是与货币信贷总量扩张有关,政策措施影响货币乘数和货币流动性;二是配合国家产业政策,通过贷款贴息等多种手段,引导信贷资金向国家政策需要鼓励和扶持的地区及行业流动,以扶持这些地区和行业的经济发展;三是限制性的信贷政策。通过“窗口指导”或引导商业银行通过调整授信额度、调整信贷风险评级和风险溢价等方式,限制信贷资金向某些产业、行业及地区过度投放,体现扶优限劣原则;四是制定信贷法律法规。从中可以看到,信贷政策的第二、三个方面直接表现为产业发展政策。2008年,国务院办公厅就出台了专文《国务院办公厅关于当前金融促进经济发展的若干意见》。2010年,国家发展与改革委员会出台的《国务院关于加快培育和发展战略性新兴产业的决定》,其中第七部分明确了五条财税金融扶持政策,其中第三条明确规定“鼓励金融机构加大信贷支持。引导金融机构建立适应战略性新兴产业特点的信贷管理和贷款评审制度。积极推进知识产权质押融资、产业链融资等金融产品创新。加快建立包括财政出资和社会资金投入在内的多层次担保体系。积极发展中小金融机构和新型金融服务。综合运用风险补偿等财政优惠政策,促进金融机构加大支持战略性新兴产业发展的力度。”

其次,具体的产业政策中则具有针对性的金融配套政策。例如,2009年国务院办公厅出台的《有色金属产业调整和振兴规划》,其政策措施的第三条就明确规定:“新增中央投资中安排专项资金,以贷款贴息形式支持有色金属产业技术研发和技术改造。加大节能技术改造财政奖励支持力度,鼓励、引导企业积极推进节能技术改造”;第九条明确规定“继续实施有保有压的融资政策。加大对有色金属骨干企业的融资支持力度,对符合产业政策与环保、土地法律法规以及投资管理规定的项目,以及实施并购、重组、‘走出去’和技术改造的企业,在发行股票、企业债券、公司债以及银行贷款等方面给予支持。对违法违规建设、越权审批的项目和产能落后企业,继续实施限制融资等措施。”又如,2009年国务院办公厅出台的《纺织工业调整和振兴规划》在其政策措施的第六条金融支持中明确规定:“对一些基本面较好、带动就业明显、有竞争力、有市场、有订单但暂时出现经营和财务困难的纺织企业,金融机构要加大信贷支持力度,允许将到期的贷款适当展期。”

从这些国家层面的金融政策文本中,我们可以看到鲜明的产业发展目的,并且促进技术进步是其主要的目标。在金融干预的具体渠道上,银行等间接金融机构是政策干预的主要渠道,对股市等直接的金融市场的干预则相对次要。这与发展中国家诸如股市等直接金融市场一般相对较落后,政府干预的重点集中在信贷配给上的事实是一致的。在具体的金融干预形式上,主要表现为“窗口指导”、“贴息”、“展期”等等。在地方政府层面上,金融干预的渠道可能更加广泛,而金融干预的形式则可能也更加深入而直接。李维安和钱先航发现地方官员的治理特征显著地影响了城市商业银行的信贷投放,官员亦可以直接干预其辖区的银行信贷[24]。诸如此类的金融干预尤其是信贷干预则妨碍了金融市场上债权人和债务人之间缔约自由的金融契约。金融契约被外部的第三方干预之后,其治理作用就被扭曲。在信贷市场上,不完全合同理论虽然证明了债务合约优先偿还权以及硬性的破产约束,但是如果债权人的权利与债务人的义务被第三方削弱,那么债务合约对投资的约束作用就被放松了。宽松的金融约束就为投资潮涌和产能过剩提供了通道。

三、理论机制分析

根据前述经验特征,我们先构建一个简洁的投资博弈模型分析金融干预在促进技术进步与诱发投资潮涌和产能过剩之间两难困境的机制。然后在此基础上构造一个纳入政府政策的混合“新古典—熊彼特”宏观模型来说明其动态的发展机制。

(一)微观投资协调博弈模型

1.博弈结构

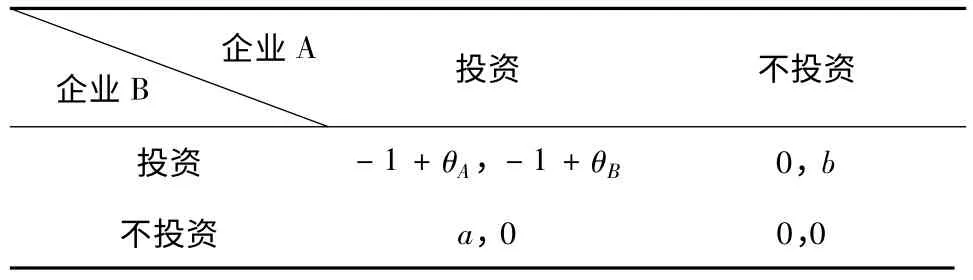

考虑如下博弈:在某个边际临界值处,处于产业前沿内部的发展中国家某一个产业出现了新的可盈利性技术前景,有企业A与企业B两个企业可以投资。如果二者同时进入,产出超过市场需求而出现产能过剩,导致每个企业都会亏损(标准化为-1),政府对企业A实施金融政策θA∈[-1,1],对企业B 实施金融政策 θB∈[-1,1],如果θ∈[θA,θB]为正则意味放松了企业的金融约束,为负则意味着收紧了企业的金融约束;但如一个企业进入,另一个不进入,赢利机会归进入者所有;都不进入的话,产业发展机会丧失。博弈支付矩阵如表1所示,其中a>0、b>0。假设每个企业对其他企业投不投资没有确定的信息,只在概率意义上给出判断——这是博弈的共同知识。企业A向行业投资的概率为q,不投资的概率为1-q;企业B投资的概率为p,不投资的概率为1-p①若视政策变量(θA,θB)为随机变量,则该博弈就为不完全信息博弈。根据Harsanyi纯化定理,完全信息的混合策略均衡可以解释为稍受扰动而引发的不完全信息博弈的纯策略均衡的极限。。

表1 收益矩阵

2.博弈结果

给定企业B的混合策略MB=(p,1-p),企业A选择投资的期望收益为(θA-1)p+(1-p)a,选择不投资的收益为0,则均衡为。给定企业A的混合策略MA=(q,1-q),企业B选择投资的期望收益为(θB-1)q+(1-q)b,选择不投资的收益为0,则均衡为因此,博弈的混合策略纳什均衡为:

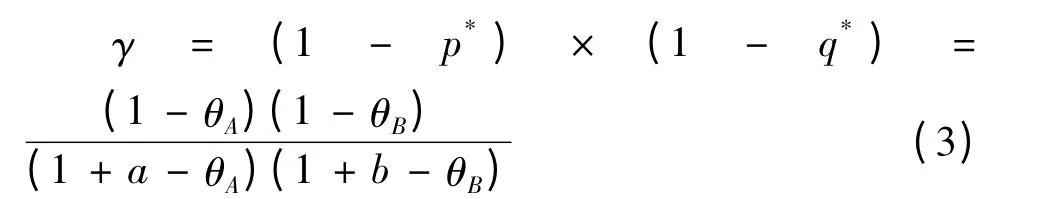

因此,产业发生投资潮涌与产能过剩的概率为:

丧失获得技术进步机会的概率为:

3.政策闸门在发展机会与投资潮涌上的两难取舍

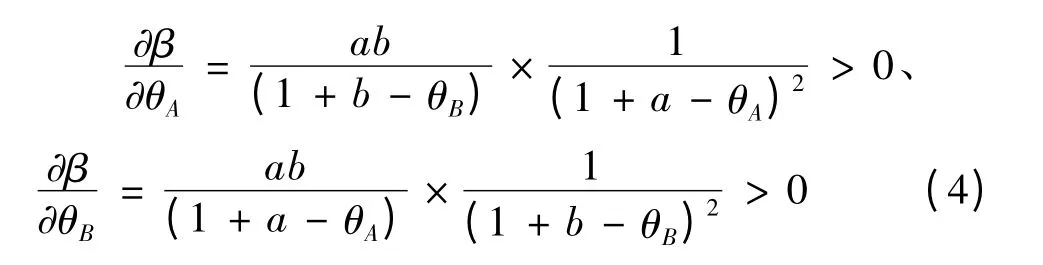

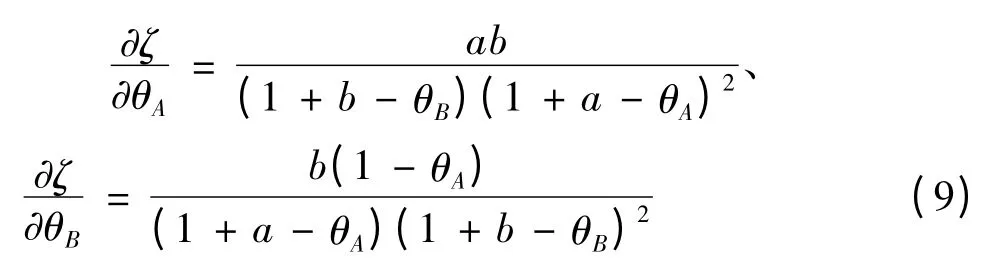

对式(2)中的概率β关于政策闸门θ∈{θA,θB}求偏导数可得:

对式(3)中的的概率γ关于θ∈{θA,θB}求偏导数可得:

命题1:松开金融政策闸门(即 θ ∈ {θA,θB}变大),丧失技术进步机会的概率变小(即γ变小),但是诱发投资潮涌与产能过剩的概率变大(即 β变大);反之,关紧金融政策闸门(即变 θ ∈ {θA,θB}小),诱发投资潮涌与产能过剩的概率变小(即β变小),但是丧失技术进步机会的概率变大(即 γ变大)。

该命题说明了发展中国家的金融政策在利用后发优势蕴含的具有共识的技术进步发展机会时存在着两难困境。在两个极端情况下,若金融政策闸门完全敞开(θA=1、θB=1),产业一定会发生投资潮涌与产能过剩(β=1),但也会完全获得技术进步的机会(γ=0)。反之,若金融政策闸门完全关闭(θA=0、θB=0),产业发生投资潮涌与产能过剩的概率最小,但同时丧失获得技术进步机会的概率却最大。进一步地,在金融政策闸门完全关闭时,发生投资潮涌与产能过剩的概率依然不为零,它是信息不完全造成市场自发协调困难的结果,这一点支持“市场失灵论”。金融政策闸门松开会使发生投资潮涌和产能过剩的概率变大,这与“政府失灵论”观点一致,但同时获取技术进步的概率也变大。

(二)宏观混合“新古典—熊彼特”模型

接下来,我们继续在此基础上展开分析金融发展政策在宏观层面的资本积累与技术进步之间的两难困境。模型的基本思想是,积极金融干预政策诱发的过度投资有利于资本积累,资本积累则有利于降低创新或技术进步的成本。

1.新古典资本演化方程

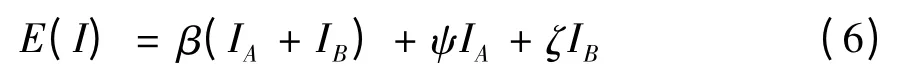

由式(1)给出的投资协调博弈的混合策略纳什均衡,我们可知总的期望投资为:

其中,β表示两个投资者都投资的概率(式(2)),只有投资者A投资的概率为:

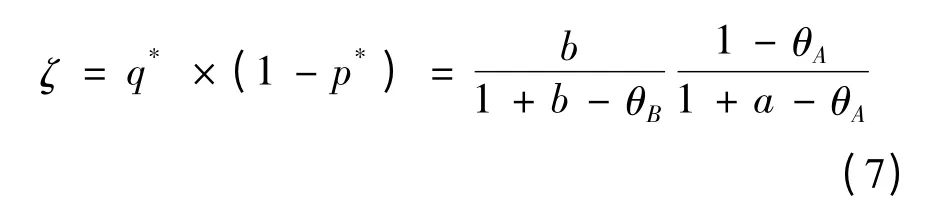

只有投资者B投资的概率为:

然后,对式(7)关于政策闸门θ∈{θA,θB}求偏导数可得:

再对式(8)关于政策闸门θ∈{θA,θB}求偏导数可得:

对式(6)关于政策闸门θ∈{θA,θB}求偏导数,并带入式(4)、(9)、(10)可得:

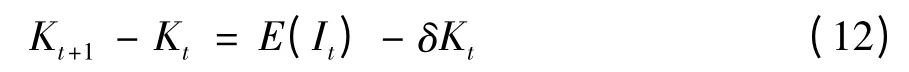

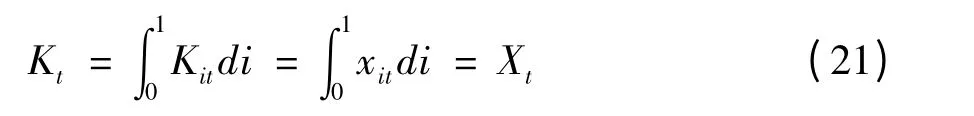

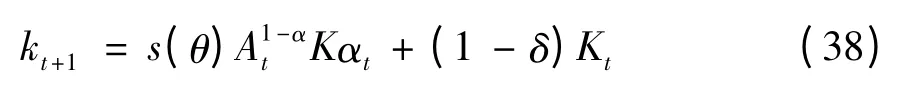

再记t期的总资本存量为Kt,则资本演化的新古典方程为:

其中,δ为固定的资本折旧率。式(12)即净投资等于期望总投资减去折旧。

不妨记产出—投资率或者储蓄率为:

其中,Yt为可以以资本的形式储存的最终产品。与传统的新古典模型思路一样,储蓄率或者产出—投资率被假定为外生于消费或者产出Yt的。这样的简化处理意味着政策闸门变量(θ)只通过影响期望投资来影响实际的投资率,或者投资率只内生于前面的投资协调博弈。

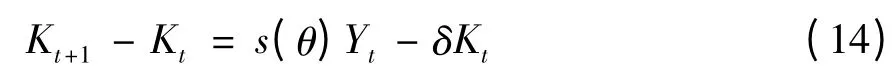

再将式(13)带入式(12),可得常见的新古典资本积累方程:

从式(11)可以看到对投资潮涌通道的政策闸门可以影响总的期望投资水平,再由式(12)-(14)可进一步看到政策闸门会影响资本积累。

2.熊彼特发展过程

接下来我们再纳入 Aghion和 Howitt[25]创建的熊彼特模型来分析政策闸门在与资本积累相关联的投资潮涌和与创新相关联的发展机会之间的权衡问题。

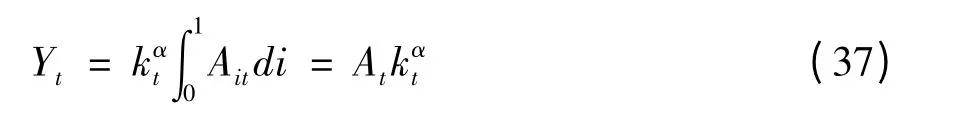

假定式(13)中的最终产品在完全竞争条件下由如下的劳动增进型技术方式生产:

其中,α∈(0,1);xit表示中间产品i的投入量,中间产品是连续统的,指标区间为[0,1];生产率参数Ait则反映了产品质量,故此也被称为熊彼特质量阶梯模型。为节约符号,不妨令L=1,因此总量与人均量的表示符号相同。

按式(15)以及L=1的假定,每一种中间产品生产的最终产品遵循如下生产函数:

因此,其边际产出或(以最终产品表示的)价格为:

又假设投入资本使用线性技术来生产每一种中间产品:

式(18)意味着中间产品可以解释为专门化资本品提供的服务。

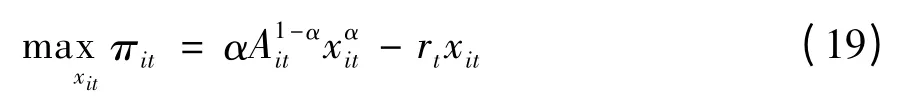

因此,中间产品垄断生产者就面临如下问题:

其中,rt为资本的利率。由式(19)最优化的一阶条件可得:

再由式(18)的资本需求方程可知资本市场供求均衡时有:

再将式(20)带入式(21)可得:

记人均有效资本(因为假设了L=1)为:

因此,将式(23)带入式(22)可得:

再将式(24)带入式(20)可知:

将式(24)、(25)带入式(19)可得中间产品垄断生产者的有效利润函数:

在熊皮特的经济发展思想中,只有创新者才能够获得式(26)表达的垄断利润。因此,一个中间产品实质性上就表征了一个创新机会(或者发展机会),获得发展机会实际上就是能够提供该中间产品。但是,创新(或获取发展机会)并不是随随便便就能够成功的,需要努力和付出,我们不妨称之为约定成俗的“研发开支”。记部门i的研发开支与部门i的目标生产率之比为:

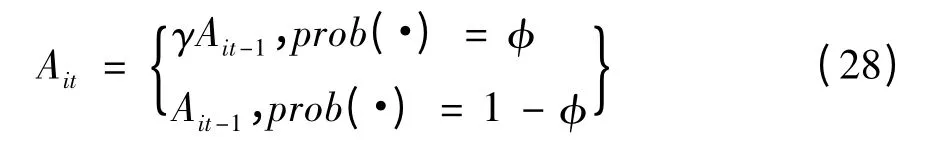

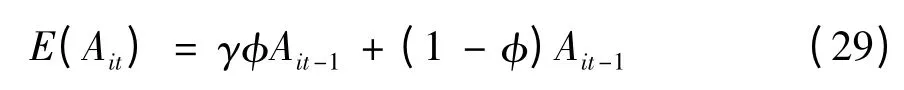

其中Ait之所以可理解为部门i的目标生产率,是因为并非在前一期的生产率基础上肯定能够达到该生产率水平,需要取决于创新成功的概率(φ),亦即:

其中,γ>1。式(28)的含义是以φ∈(0,1)的概率获得了创新机会,以1-φ的概率原地踏步。因此,期望的生产率水平就为:

因此,期望的技术进步率就为:

然而,成功创新的概率又取决于如下假定的形式:

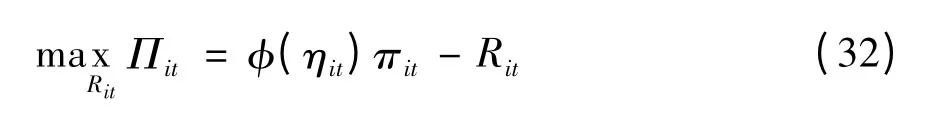

其中,0<ρ<1、λ>0。从而,创新者或机会获取者所面临的问题就是:

由式(32)最优化的一阶条件可得:

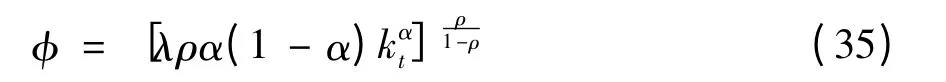

将式(33)、(31)带入式(33)可得:

再将式(34)带入式(31)可得:

再将式(35)带入式(30)可得:

3.政策闸门在发展机会与投资潮涌上的两难困境

然后,将式(25)带入式(15)可得:

再将式(37)带入式(14)可得:

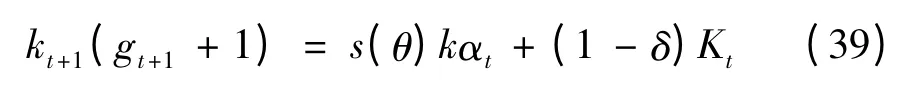

将式(38)整理成人均有效形式(因为假设了L=1)

将式(36)带入式(39)可得:

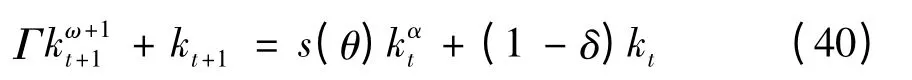

式(40)与式(36)就构成了模型经济的资本积累和技术进步的动态系统。我们可以看到,如果式(28)中的γ=1,即式(36)中的Γ =0,亦即模型不存在内生的技术升级,就退化为新古典Solow模型。

进一步地可知式(40)两边都关于人均有效资本存量递增,并且左边的斜率(ω+1)Γkωt+1+1大于1,而右边的斜率 αs(θ)kα-1t+(1 - δ)在人均有效资本无穷大时等于(1-δ)且小于1。因此,式(40)存在唯一的稳态解k*满足:

再将式(41)中的人均有效资本稳态解带入式(36)可得:

从而,式(41)与式(42)就为资本积累和技术进步动态系统的稳态解:

由于1>α>0、ω>0,所以在解(43)的资本方程中稳态的人均有效资本关于技术进步率递减,而在技术进步方程中稳态的技术进步率关于资本递增,因此其图示可由图6表示。

再由式(11)和式(13)可知:

于是,我们可得如下结论:

命题2:松开金融政策闸门(即 θ ∈ {θA,θB}变大),促进技术进步(即 g*变大),但是诱发投资潮涌与产能过剩(即k*变大);反之,关紧金融政策闸门(即θ∈ {θA,θB}变小),抑制投资潮涌和产能过剩(即k*变小),但是技术进步变缓(即g*变小)。

图6 金融政策干预在产能过剩与技术进步之间两者取舍

四、实证分析与相关讨论

(一)计量模型设定

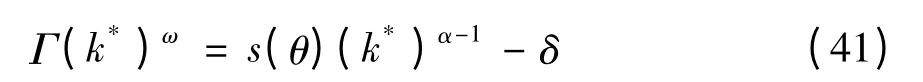

根据前一部分的理论分析,我们设定如下的联立方程组模型:

其中,PS(投资潮涌)与TFP(技术进步)为内生变量,其余变量为外生变量。金融干预提供的金融通道主要从资产负债率(DR)与债务期限结构(DT)两个变量对投资 (PS)的影响来识别。如前所述,发展中国家主要是通过对商业银行施加引导性信贷政策实施金融干预,主要表现为“窗口指导”、“有保有压”、“贴息”、“展期”等形式,其直接影响到企业的资本结构以及债务期限结构,从而破坏了融资约束。作为债务人的企业与作为债权人的金融机构所签署的债务合约会因政府金融干预而发生扭曲,这种扭曲直接影响到企业的投资行为。根据不完全合同理论,相比于股权合约,债务合约通常对债务人的投资约束性更强[19-21]。可以推断,如果债务合约没有因政府干预发生扭曲,则将对过度投资和产能过剩具有紧约束效应,即投资潮涌对资产负债率的弹性应显著为负,否则说明债务合约的治理功能遭到了金融干预的破坏。如果α1为正,那么意味着增加负债是刺激而不是抑制投资。此外,Hart和Moor[21]的理论模型得出的结论也认为,短期债务比长期债务更具约束性,即弹性α2为负。此时,如果通过政府干预将债务期限展期,即将短期债务延展为长期债务,实际上就相当于放松了短期债务的约束。同时,根据前面的金融干预两难理论,预期TFP(技术进步)对PS(投资潮涌)的弹性会显著为正,即促进了技术进步。

根据林毅夫等[1]和 Richardson[26]的理论模型与实证研究,在投资潮涌的回归方程中再纳入如下控制变量:市场协调困难、成本因素、财税政策、产权政策、产业竞争状况、行业前景、总需求扩张情况、库存投资等。根据在行业与企业层面对技术进步影响因素的相关研究,在技术进步的回归方程中再纳入如下控制变量:行业平均企业规模、行业平均盈利状况、产业竞争状况、财税政策以及产权政策等其他可能的影响因素[27-30]。

(二)变量与数据

在行业层面,本文选取行业总资产增长率刻画投资潮涌行为,并用工业品出厂价格指数消除通胀因素,主营业务成本与主营业务收入之比测度成本率,工业成本费用利润率测度利润率。实际上,在控制了正常的投资需求之后剩下的便是过度投资[26]。根据林毅夫等[1],我们用行业内企业数目不确定性(标准差)来刻画市场的协调困难程度,行业主营业务税率描述财税政策,行业总产值中国有及国有控股企业的总产值比重刻画产权政策,行业内企业数目的多少反映竞争状况与竞争政策。根据适应性预期理论,过去的盈利状况可表征未来产业的前景。根据宏观经济学理论,用行业就业增长率代理总需求扩张,行业实际总产值除以行业内企业数目刻画行业企业规模。根据公司金融理论,行业资产负债率刻画资本结构,流动性负债占总负债的比例衡量债务期限,产品未销售率(1-行业产品销售率)刻画产品库存或存货投资,行业实际总产值除以行业就业人数刻画实际行业劳动生产率。按照经济增长理论,全要素增长率测度技术进步,并用标准的Solow残差核算法测算,即:全要素增长率=行业实际产值增长率-行业实际资产增长率×(1-劳动收入份额)-行业就业增长率×劳动收入份额(由于样本时间比较短,用资产增长率近似资本存量增长率)。

由于“五年计划”具有相对完整的政策规划,所以选取最近一个已经完成的“十一五”计划期间为研究窗口。由于市场协调困难程度要用行业内企业数目在“十一五”期间的标准差来测度,所以无法构建一个“十一五”期间的行业面板数据集,就只能将其余变量取成在“十一五”期间(2006至2010年)的平均值,并用“十五”期间(2001-2005年)行业主营业务利润率来刻画行业在“十一五”期间的前景。38个工业行业的数据来自《中国统计年鉴》,工业行业劳动收入份额的数据来自邵敏和包群[31]的测算。相关变量及其描述性统计见表2。

表2 变量、指标与描述性统计

(三)回归结果

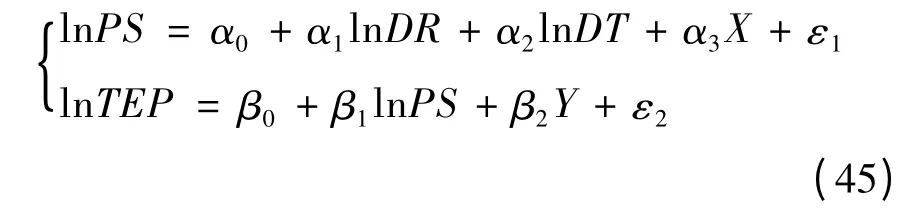

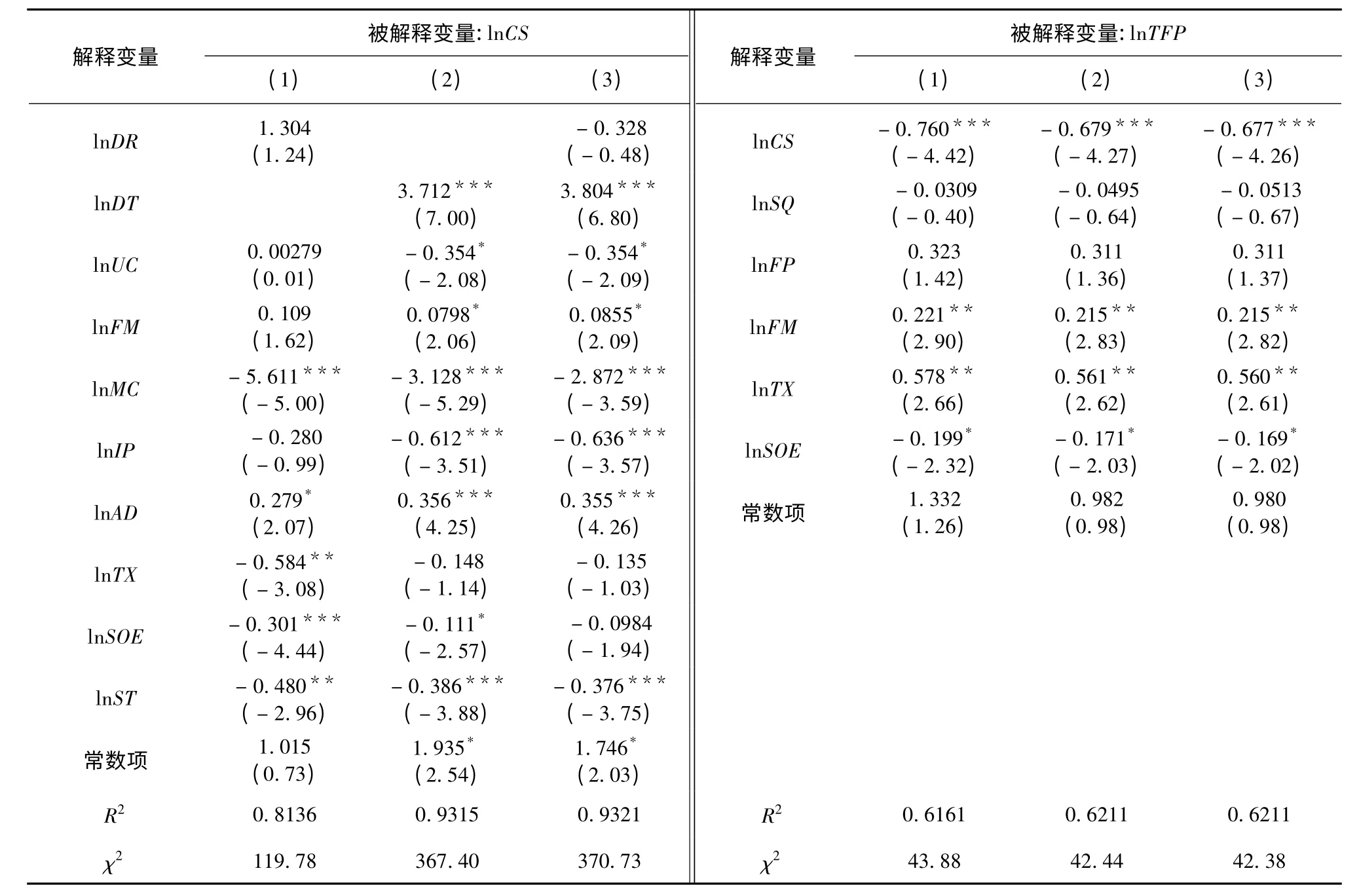

回归方程(1)、(2)只分别纳入资本结构、债务结构,回归方程(3)同时纳入了资本结构和债务结构,表3报告了回归结果。

首先,发展中国家由后发优势蕴含的技术进步机会具有共识,但市场协调困难会诱发投资潮涌风险。变量UC代表的行业企业数目标准差所测度的市场协调困难程度的系数在三个回归方程中均显著为正,市场协调难度增加1%,实际总资产增长率将增加大约2%到3%,这与理论的预测非常吻合。

其次,理性的市场个体同样能够预期到这种市场协调困难,不会发生严重的非理性的“羊群效应”,对具有共识的技术进步机会持有谨慎态度。这一点在回归结果中也没有被否定,变量IP代表的行业前景的系数没有显著地为正,在三个回归方程中均不显著地为负,行业前景提升1%,实际总资产增长率降低0.1%左右。

再次,预期到市场个体的谨小慎微会使得由后发优势蕴含的技术进步机会溜走,政府就会实施积极的金融干预放松市场个体的金融约束;宽松的金融约束为投资潮涌提供了通道,但同时也促进了技术进步。在投资潮涌的两个回归方程中,资产负债率的系数均没有出现显著为负的情况,反而为正,资产负债率增加1%,实际总资产增长率提高大约1%。这就意味着债务融资并没有显著地抑制投资潮涌,尤其是在控制了总需求、行业前景等正常的投资需求之后。此外,债务期限结构在投资潮涌的两个方程中系数均显著为负,弹性大约在0.75左右。这意味着,如果债务期限被延展1%,那么投资增长率会增大0.75%左右。由于我们没有准确的由于政府金融政策干预而被展期的短期债务数据,上述结果就只是大致的通过金融展期政策进行推测。如果下一步的研究能够获取微观企业或者银行的债务展期数据,那么就可以较为直接的测度债务期限干预对产能过剩的影响。

表3 金融通道、投资潮涌与技术进步的三阶段最小二乘回归结果

综合来看,这可能说明长期债务融资推动了投资潮涌,也即是政府金融政策干预扭曲的后果。在技术进步的方程中,可以看到投资潮涌的系数非常显著地为正,实际总资产增长率增加1%,全要素增长率将提高大约0.85%,表明投资潮涌确实促进了技术进步机会的获取。再将两个回归方程联立起来,如果资产负债率增加1%,那么总资产增长率将增加大约1%,全要素增长率将增长0.9%。换言之,如果金融干预使得资产负债率增加1%,其代价将会是使投资飙升大约1%,其收益将会是使全要素增长率提升大约0.9%。如果金融干预对债务展期1%,其代价将会是使投资飙升大约0.8%,其收益将会是使全要素增长率提升大约0.9%。这就是金融干预的成本与收益理论在中国工业行业“十一五”期间的定量结果。当然,在不同的发展战略规划期内,政府的发展目标可能有所不同,金融政策干预引致的产能过剩与技术进步在量上可能会有所不同。此外,值得一提的是,由于投资行为的复杂性和政府政策组合的多样性,除金融干预政策外,行业税负、国有经济占比对总资产增长率有正向的影响,行业企业数目对总资产增长率有一定的抑制作用——这可能意味着市场竞争对产能过剩有抑制作用。

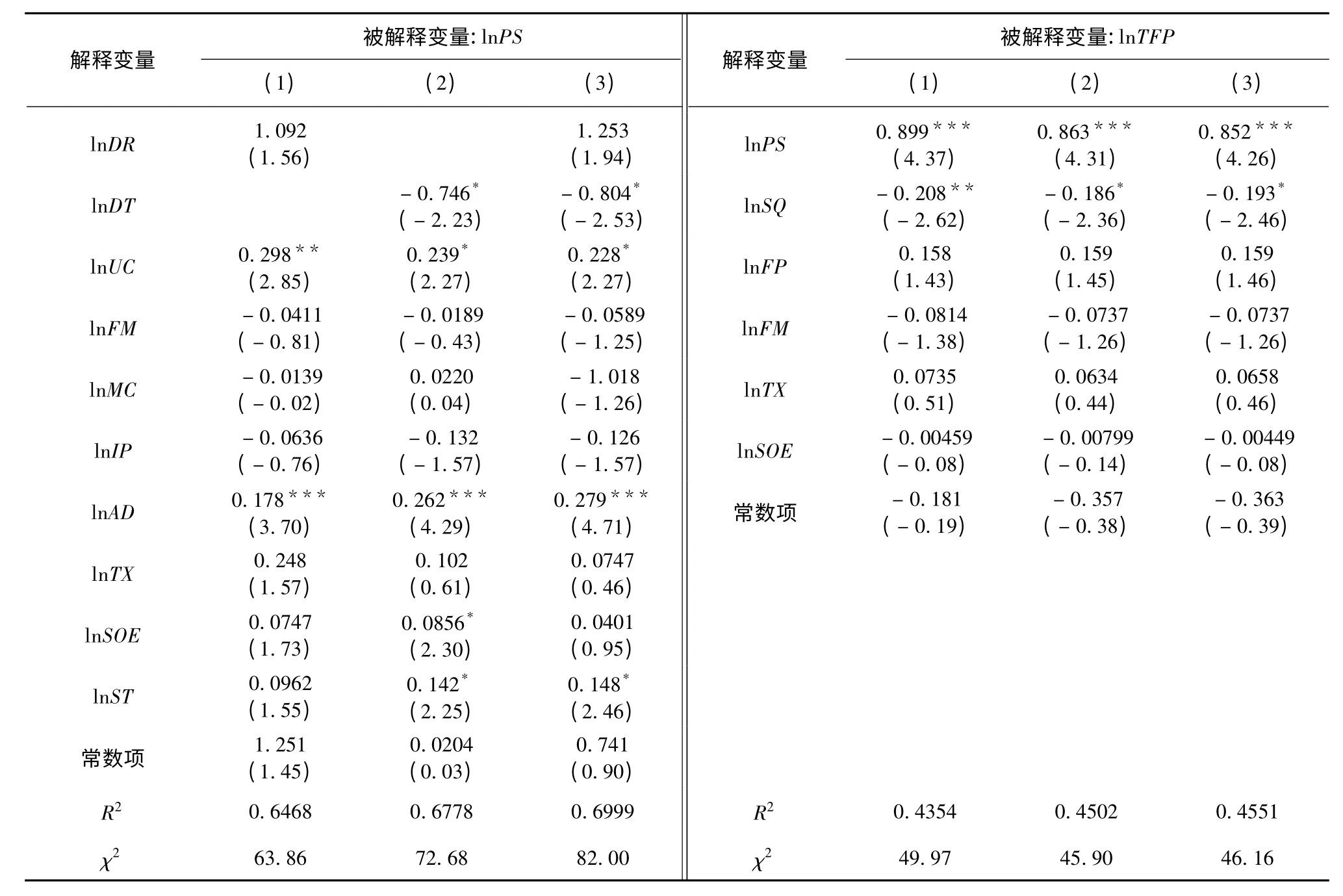

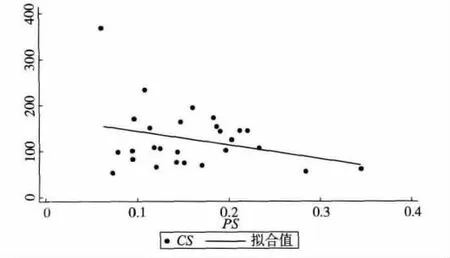

(四)基于产能利用率的稳健性分析

在前文中我们曾将投资潮涌和产能过剩视为同一现象的两个方面。实际上,用实际总资产增长率测度投资潮涌的做法可能存在一定的误差,尤其是在遗漏了影响正常投资的重要控制变量的情况下。接来下,我们就对前述实证结论进行进一步的稳健性分析。图7是韩国高等所测算的中国制造业28个行业的产能利用率[2]。他们也发现资产投资和产能过剩存在长期、稳定的协整关系[2]。如图8所示,实际总资产增长率越高,产能利用率越低,产能过剩越严重。为了检验前面结论的可靠性,我们再将投资潮涌(PS)的测度指标换成产能利用率(CS),表4是更换指标后的回归结果①数据源于韩国高等[2],他们的测算截至到2008年,这里对应变量的数据也对应在2006到2008年。因此,在稳健性分析中进一步剔除了2008年金融危机后政府救市对产能过剩的影响——这实际上可视为政府的逆周期政策目标,更多的体现了政府的发展政策目标。。由于实际总资产增长率与产能利用率负相关,因此可以发现,相应的关键变量的系数和符号以及显著性并未发生大的改变,这说明前面的结果是稳健的。

表4 金融通道、产能过剩与技术进步的三阶段最小二乘回归结果

具体而言,在回归方程(2)、(3)中,市场协调难度增加1%,产能利用率将非常显著地下降0.35%,这表明市场协调困难确实也会诱发产能过剩的风险;行业前景提升1%,产能利用率将非常显著地下降0.6%,这表明市场个体对具有共识的技术进步机会持有谨慎态度。在所有的回归方程中,资产负债率变量的系数均没有出现显著为正的情况,这表明债务融资较强的投资约束功能并未对产能过剩起作用。债务期限缩短则会非常显著地提高产能利用率,这表明对债务展期1%就会显著地诱发产能过剩增加4%,非常具有弹性。 然而,在所有方程中,产能利用率增加1%,全要素增长率将下降大约0.7%。换言之,金融干预的成本与收益理论的一个定量结果:如果金融干预将债务期限展期1%,那么其代价将是产能过剩增加大约3.8%,其收益将是全要素增长率提高大约0.7%。

图8 实际总资产增长率与产能利用率

五、政策建议

就政策建议而言,本文主张良好的金融发展政策设计需要最优地权衡其诱发的产能过剩与促进的技术进步,而非“市场失灵论”大加干预以及“政府失灵论”不加干预。具体而言,提升金融干预政策设计水平可以从以下几个方面着手:

第一,降低金融干预诱发的投资潮涌与产能过剩及其风险。一是识别放松融资约束会诱发多大的产能过剩及其伴生性风险。二是根据产能过剩的可能性有针对性地实施“有保有压”的松紧政策,对于产能过剩可能性大的产业,实施收紧融资约束的政策;对产能过剩可能性小的产业实施,放松融资约束松的政策。政府还可利用其总量信息优势帮助企业或行业增强其协调能力[1,3],从而降低金融干预诱发产能过剩的边际成本。与此同时,还需加强产能过剩的伴生性风险管理,比如建立企业或行业层面的资产负债率警戒线,以及加强银行层面的风险控制等。

第二,提高金融干预促进的技术进步及其收益。首先,需要区别其他因素促进的技术进步,比如市场竞争促进的技术创新等。如果高估金融干预放松金融约束所促进的技术进步机会,就会在决策时放大金融干预政策的消极作用;如果低估,则会在决策时削弱金融干预政策的积极作用。其次,需要根据技术进步机会有针对性地实施“有保有压”的松紧政策,对于技术进步机会大的产业实施放松金融约束的政策,对技术进步机会小的产业实施收紧金融约束的政策。与此同时,还可通过产业专用的基础设施配套建设提升金融政策促进技术进步的边际收益。金融干预要使得限的金融资源起到“四两拨千斤”的作用。

第三,提高金融干预政策设计的科学性。一是合理把握金融干预的度,如果金融干预诱发产能过剩带来的成本超过其促进技术进步带来的收益,那么金融干预就过度了,需要减少干预;反之,则要加大干预力度。二是金融干预应该作为新兴产业的助产士,而不是永久性保姆[13,16]。一旦产业获取了技术进步的机会,金融干预就必须见好即收。我国的情况是,在产业发展的早期,政府的信贷支持对产业的培育发挥了积极作用,但在后期各级政府的过度热情诱发了严重的投资潮涌与产能过剩。光伏行业便是鲜活的例证。需要特别注意的是,金融政策干预的成本与收益的决策是动态的。随着发展中国家向经济前沿逼近,技术进步机会的不确定性变大,政府的总量信息约束增强,甄别技术进步机会的难度增加,金融政策干预的针对性减弱,从而使得政府干预经济产生发展偏误的可能性变大。因此最优的金融干预程度将变低。在不同的发展阶段,政府要及时调整金融政策干预的程度使其起到“因势利导”的作用,这无疑是一门科学也是一门艺术。

[1]林毅夫,巫和懋,邢亦青.“潮涌现象”与产能过剩的形成机制[J].经济研究,2010(4):4-19.

[2]韩国高,高铁梅,王立国,齐鹰飞,王晓林.中国制造业产能过剩的测度、波动及成因研究[J].经济研究,2011(12):18-31.

[3]林毅夫.潮涌现象与发展中国家宏观经济理论的重新构建[J].经济研究,2007(1):126-131.

[4]Pindyck R S.Irreversible investment,capacity choice and value of the firm[J].American Economic Review,1988,78(5):969-985.

[5]Barham B,Ware R.A sequential entry model with strategic use of excess capacity[J].Canadian Journal of Economics,1993,26(2):286-298.

[6]Banerjee A .A simple model of herd behavior[J].Quarterly Journal of Economics,1992,107(3):797-817.

[7]Kornai J.The soft budget constraint[J].Kyklos,1986,39:3-30.

[8]Hassett K A,Metcalf G E.Investment with uncertain tax policy:does random tax policy discourage investment?[J].Economic Journal,1999,109:372-393.

[9]张维迎,马捷.恶性竞争的产权基础[J].经济研究,1999(6):11-20.

[10]周黎安.晋升博弈中政府官员的激励与合作——兼论我国地方保护主义和重复建设问题长期存在的原因[J].经济研究,2004(6):33-40.

[11]刘西顺.产能过剩-企业共生与信贷配给[J].金融研究,2006(3):166-173.

[12]周业樑,盛文军.转轨时期我国产能过剩的成因解析及政策选择[J].金融研究,2007(2):183-190.

[13]林毅夫.新结构经济学——反思经济发展与政策的理论框架[M].北京大学出版社,2012.

[14]林毅夫,孙希芳,姜烨.经济发展中的最优金融结构理论初探[J].经济研究,2009(8):4-17.

[15]Demirgüc-kunt A,Feyen E,Levine R.Optimal financial structures and development:the evolving importance of banks and markets[R].World Bank Working Paper,Washington,DC,2011.

[16]Lin J Y,Chang Ha-Joon.Should industrial policy in developing countries conform to comparative advantage or defy it?A debate between Justin Lin and Ha-Jonn Chang[J].Development Policy Review,2009,27(5):483-502.

[17]Aghion P,Howitt P.The economics of growth[M].Cambridge,MA:MIT Press,2009.

[18]Caselli F,Wilson D J.Importing technology [J].Journal of Monetary Economics,2004,51:1-32.

[19]Aghion P,Bolton P.An incomplete contracts approach to financial contracting[J].Review of Economics Studies,1992,59(3):473-494.

[20]Hart O.Firm,contract and financial structure[M].Oxford University Press,1995.

[21]Hart O,Moore J.Debt and seniority:an analysis of the role of hard claims in constraining management [J].A-merican Economic Review,1995,85(3):567-585.

[22]付才辉,林民书.合约时间[J].制度经济学研究,2012(2):32-64.

[23]Shleifer A,Vishny R W.Politicians and firms[J].Quarterly Journal of Economics,1994,109(4):995-1025.

[24]李维安,钱先航.地方官员治理与城市商业银行的信贷投放[J].经济学季刊,2012(4):1239-1260.

[25]Aghion P,Howitt P.Endogenous growth theory[M].Cambridge,MA:MIT Press,1998.

[26]Richardson S.Over-investment of free cash flow [J].Review of According Studies,2006,11:159-189.

[27]吴延兵.企业规模、市场力量与创新:一个文献综述[J].经济研究,2007(5):125-138.

[28]聂辉华,谭松涛,王宇锋.创新、企业规模和市场竞争:基于中国企业层面的面板数据分析[J].世界经济,2008(7):57-66.

[29]安同良,周绍东,皮建才.R & D补贴对中国企业自主创新的激励效应[J].经济研究,2009(10):87-99.

[30]温军,冯根福.异质机构、企业性质与自主创新[J].经济研究,2012(3):53-64.

[31]邵敏,包群.外资进入是否加剧中国国内工资扭曲:以国有工业企业为例[J].世界经济,2012(10):3-24.