个人所得税对居民收入差距影响研究

●贾榕泉李伟毅

个人所得税对居民收入差距影响研究

●贾榕泉李伟毅

一、引言

税收是国家取得财政收入最有效最直接也是最主要的形式,也是国家调节经济的一项重要举措。个人所得税是我国国内税收的第四大税种,有调节居民收入分配和缩小收入差距的功能。伴随着全球经济持续增长,收入分配差距扩大问题日益凸显。尤其是近年来,随着我国居民生活水平的不断提高,居民之间的收入差距问题也开始变得越来越明显。收入分配差距持续扩大以及社会财富分配相对集中现象,已成为影响社会稳定与经济可持续发展的重大隐患。收入差距问题作为我国的一个突出问题,它关系到社会的和谐、稳定以及健康发展,因此个人所得税调节收入分配的作用受到越来越广泛的重视。然而,研究表明,各专家学者对个人所得税的调节分配功能持不同意见。

国内外研究认为,在大多数发展中国家,个人所得税对于缩小收入差距的影响微乎其微,原因主要在于这些国家的个人所得税累进程度较低,而且征税手段落后,税收缴纳效率低下。例如,张文春(2005)、胡鞍钢(2002)、李延辉(2009)、岳希明、徐静(2012)等人的研究皆证实了这一结论。但是也有部分学者的结论略有不同。如王亚芬 (2007)、刘小川(2008)、胡汉军和刘穷志(2009)等认为个人所得税政策工具对城镇居民收入不均等具有较强的抑制作用。

我国在2005年、2007年和2011年对个税税法进行了三次较大的修订,最大变化就是将个税免征额从800元逐步调增到1600、2000和3500元,将工资薪金所得的9级超额累进税率缩减至7级。这三次个税改革是否促进了收入合理分配,其调节作用值得研究。本文在已有研究成果的基础上,着重分析改革前后个税的调节收入功能的变化,并根据分析结果,对我国的个税改革提出建议。

二、个人所得税对居民收入差距影响的分析

本文选取了2004-2012年8个阶层(包括最低收入里面的困难户)城镇居民不同来源的收入与个人所得税等相关数据(阶层分类按照《中国统计年鉴》分为最低收入、低收入、中偏下、中收入、中偏上、高收入与最高收入),对各年度居民收入与个税进行了描述性统计分析,并详细分析了近三次改革前后收入与个税的增长变化,最后对研究结果进行了分析解释,并对我国的个税改革提出了建议。相关数据来源于2005-2013年中国统计年鉴、中国税务年鉴、中国城镇居民生活与价格年鉴。

个人所得税制度调节贫富差距的功能,简单来说就是通过个税的累进税率使个人税负的增长超过收入的增长,个税税负减少速度超过收入的减少速度,其结果是使税后的收入差距缩小,减少社会贫富两极分化。因此,按照预期,税负的增长应该超过收入的增长。

(一)收入的增长分析

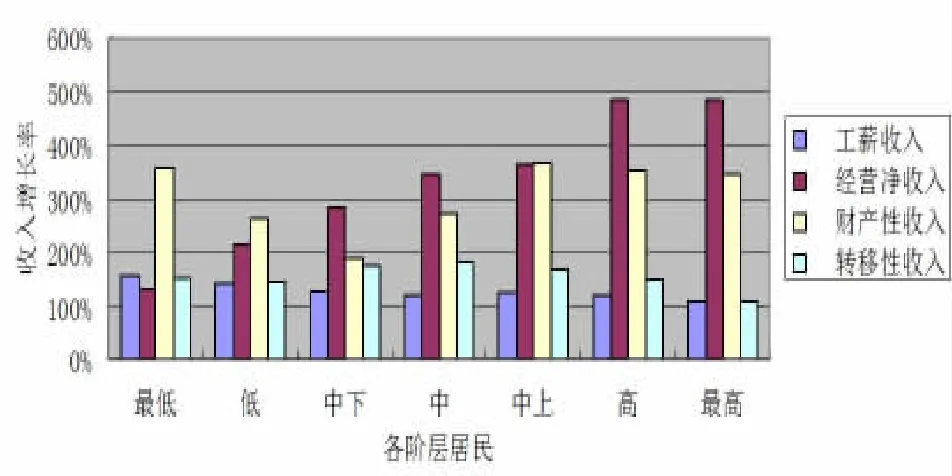

图1 各阶层居民收入增长率

2004-2012年,各阶层收入的增长速度为 130%-155%,各阶层收入增长率有一定差距。最快的为最低收入阶层153%,最慢的为最高收入阶层134%,总体来说处于低收入阶层的城镇居民收入增长较快,而处于较高收入阶层的则相对增长较慢。

首先,从图1中可以看出不同来源的收入增长变化差异较大。一是工薪收入增长速度最慢,最快的为低收入阶层157%,最慢的为最高收入阶层108%。表明近几年,国家为了提高人民的生活水平,对硬性的工资标准有了较大的提高。二是经营性收入增长速度各阶层差异较大。从表中可以看出,越是位于高收入阶层的居民,经营性收入增长越快,越是处于低收入阶层的居民,经营性收入增长越慢。三是财产性收入增长较快。这主要是因为随着生活水平的提高,人们有了多余的动产(如银行存款)或不动产(如房屋),可以通过财产取得收入。四是转移性收入增长速度略高于工薪收入增长速度。

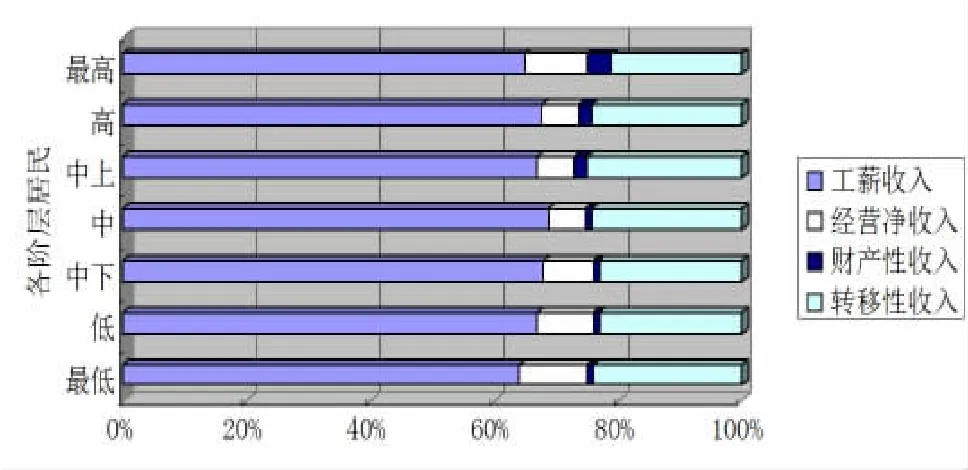

图2 各阶层不同收入比重

其次,分析不同来源收入的比重。从图2可以看出:一是各个阶层的主要收入来源于工资薪金收入,约占个人全部收入的三分之二。其中,中等收入阶层工资薪金收入所占比例最高,为68%,而低收入和高收入所占比例则较低。二是经营性收入差距较大,最低收入和最高收入的经营性收入在收入总额中所占份额较大,而中收入阶层所占比例较小。三是财产性收入所占比重差异较大,财产性收入基本与个人总收入呈正相关关系。收入越高,财产性收入所占比重越大。四是转移性收入各阶层差距较小。

综上所述,人们的收入在不断提高。收入的成分发生变化,工薪收入比例下降,经营性收入比例有较大上升,财产性收入和转移性收入比重略有上升。低收入阶层收入有较大提高,但由于收入基数很小,增长的收入净额有限。如表1所示,最低收入阶层与最高阶层年人均收入差额已经从 2004年的 24421.40元上升到 2012年的60667.85元,可见,即使低收入群体的收入增长速度相对于高收入群体略有优势,也不能缓解越来越大的贫富差距。

表1 各年最低收入与最高收入差距 单位:元

(二)税负增长分析

我国近年的三次个税改革,分别于2006年、2008年、2011年将个税免征额从800元提高到1600、2000和3500元,尤其在2011年改革幅度最大,不仅提高了免征额,还将现行个人所得税第1级税率由5%修改为3%,9级超额累进税率修改为7级,取消15%和40%两档税率,扩大3%和10%两个低档税率的适用范围。数次改革的目的在于减轻中低收入阶层的纳税负担,下图是各阶层2004-2011年的实际税率。

图3 各阶层2004-2011年实际税率

从图3可以看出,我国的总体税率是在不断上升的,各阶层税率都有所增长。根据改革的时间,将其分为四个阶段:2004-2005年、2006-2007年、2008-2010年、2011年。

第一个阶段,各阶层的税率在2005年都比2004年的实际税率要高,低收入阶层在0.02百分点左右,中等收入阶层在0.1百分点左右,最高收入阶层在0.04百分点左右。

第二个阶段,2006年由于免征额由800元提高到1600元,各阶层的税率与2005年相比普遍下降,其中,低收入阶层约0.02百分点,中等收入阶层约0.15百分点,最高收入阶层约0.07百分点;而到2007年,除了两个低收入阶层,其他阶层的税率仍然在上升,以最高收入阶层增长最快,达0.25百分点。

第三个阶段,由于免征额继续上升,由1600元上升到2000元,中低收入阶层税率下降,而中高收入阶层的税率则有所上升。此后,2009年到2010年各阶层税率都有上升。从表中可以看出,2008-2010年的3年间,收入越高的阶层,税率增长越快,收入越低的阶层,税率增长越慢。

第三个阶段,2011年免征额由2000元大幅度增加到3500元,中下阶层到最高阶层税率都有下降,最低阶层和低收入阶层税率反而上升。从表中可以看出,税率下降的阶层中,年人均收入约3万元的中上阶层和年人均收入约4万元的高收入阶层税率下降最大,分别为0.07百分点和0.13百分点。

三、研究结论

综上分析,这几次个税改革,每次免征额的提高,基本上都会引起各个阶层平均税率的下降,因此,提高免征额有助于降低个税税额、减轻人们负担。但有几个方面需要注意:一是如果免征额增长幅度太小,对各个阶层都没有大的影响。例如2008年的改革,免征额增长了400元。这一金额对降低各阶层的税额影响微乎其微,而高收入阶层的税率完全没有因为免征额提高而降低。二是免征额幅度不宜提高过大。正如一些专家所担心的,当免征额提高到一定数额,继续提高免征额对减轻中低收入阶层的税负没有帮助,得到实惠的是中高收入阶层,结果反而会腐蚀税基,减少国家的财政收入,而这与个税征收的初衷是相反的。例如2011年改革,免征额上升了1500元,受到改革优惠最大的不是中低收入阶层,反而是中高收入阶层。三是个税改革最好不局限于提高免征额,不同时采取其他改革措施,改革的功效不能长久。因为上有政策,下有对策,每一项新的个税改革出台之后,高收入阶层很快会通过税法漏洞采取措施,尽量减少纳税金额。

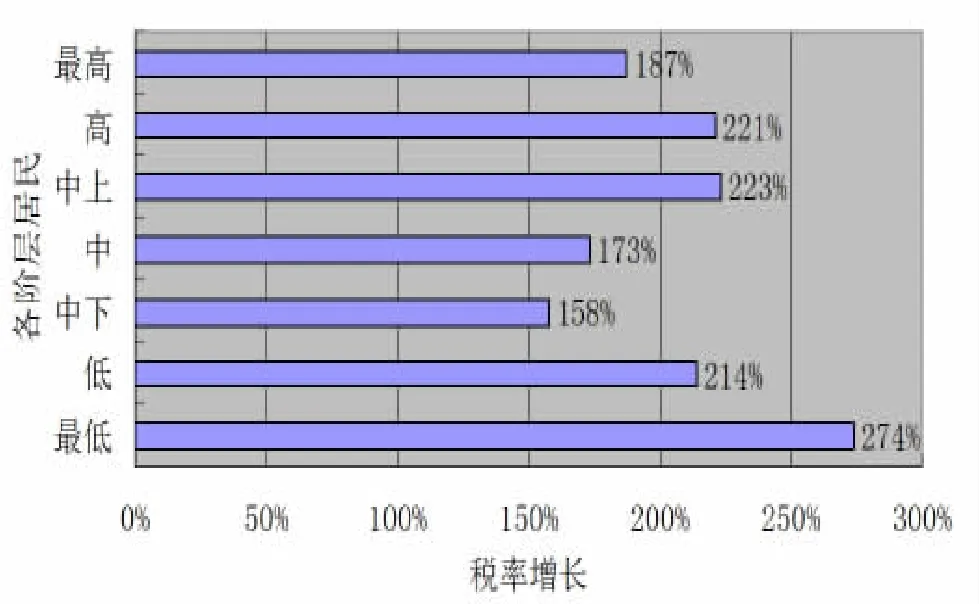

图4 各阶层2004-2011年实际税率增长

从图4可见,与收入增长相比,个税税负的增长速度差距较大。其中,增长最慢的是中下阶层,税负增长率为158%,最快的是最低收入阶层,为274%,考虑到最低收入阶层的税负基数很小,从2004年的0.94元到2011年的3.52元,这种状况也属正常。值得注意的是,对于人均年收入几万元、处于人均收入前10%的最高收入阶层来说,考虑税率的累进性,税负的增长速度与其收入增长速度相比有些过慢。此外,我国各个阶层税负普遍较低,即使是最高收入阶层,平均税率也只有不到2%,因此,我国个税税率整体偏低。

四、我国个税改革建议

首先,要更好地发挥个人所得税调节收入分配的作用,改革分类税制迫在眉睫。在去年的全国两会上,财政部长楼继伟称:“按照十八届三中全会的要求,下一步要做的是把分项征收个税改成综合所得税,简单地提高起征点的做法并不公平,不能体现每个家庭的差异。”因此,要将提高起征点与综合所得税相结合,在改革综合所得税的基础上,提高起征点才能真正惠及中低收入群体及就业率偏低的家庭。

其次,个人所得税的征缴需要考虑家庭费用。

表2 各阶层家庭人数与有收入人所占比重

从上表可以看出,收入越低的阶层,家庭人口越多,有收入的人占全家人口比重越小。这也是我国现状,即中低收入阶层的纳税人即使本身收入不低,但是由于家庭负担较大,导致家庭人均收入过低,仍然要与家庭负担轻的纳税人缴纳一样的税额,从某种程度上来说是不公平的。因此,建议在个税征缴时把家庭情况考虑在内,实现途径可以有两种:一是设定一定的免征金额;二是以家庭为单位进行个税征缴。■

(作者单位:山东女子学院会计学院、山东昌邑富昌税务师事务所)