有色金属行业企业税收负担现状分析

许 辉 饶海琴

(上海理工大学管理学院 上海)

关于行业税负轻重与企业发展状况的理论研究由来已久,两者的相关关系也获得了普遍认同,但具体到行业,上述结论成立与否及相关程度仍有待进一步验证。由于有色金属行业近年不景气,如何提升有色金属行业的发展,本文从税收负担与行业发展的相关关系角度予以探索,选取我国55 家有色金属行业上市公司财务报表数据,采用实证分析方法对有色金属行业税收负担情况进行分析,运用描述性统计方法分析了上市有色企业的整体税负水平和企业所得税税负水平,最后得出结论。

一、有色金属行业上市公司税收负担实证分析

1.样本选取

本文以在我国沪深两市公开发行的A 股有色金属行业上市公司为研究对象,时间跨度为2009 2013 年,使用Excel2003 软件。样本数据主要源于Choice 金融终端数据库,另一部分则选自相应年份的《中国工业经济统计年鉴》及《中国税务年鉴》。为了保证样本数据的可比性并减少研究误差,本文还对数据存在缺失、利润总额为负、所得税费用为负和ETR 小于0 的样本进行了剔除。最终选取的55 家上市公司为有色金属矿采选业5 家,有色金属冶炼及压延加工业23 家,金属制品业27 家,分别占比样本总体的9.09%,41.82%和49.09%。而样本规模的占比也与各分行业所处的行业地位正向相关。

2.衡量指标

鉴于数据的可获得性,以及增值税和企业所得税在有色金属行业的重要地位,本文仅对样本企业实际整体税负和企业所得税税负进行分析评价:

(1)企业整体税负衡量指标:当期企业整体税负=(支付的各项税费-税费返还)/主营业务收入。

(2)企业所得税税负衡量指标:当期企业所得税税负=(所得税费用-递延所得税负债+递延所得税资产)/利润总额。

3.研究假设与回归模型

(1)研究假设。参考相关研究资料得知,影响公司税收负担的微观因素一般包括企业规模、资本构成、资产密度、获利能力、税收优惠等方面,故据此提出下列假设条件:

假设一:公司规模与有色金属企业ETR 显著负相关。

假设二:有色金属企业资产负债率与ETR反向相关。

假设三:固定资产占总资产的比重与有色金属企业ETR 显著负相关。

假设四:企业获利能力与ETR 正向波动。

假设五:企业的税费返还越多,企业的ETR 越低。

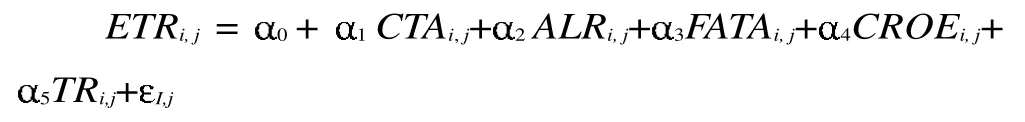

并建立模型如下,其中下标(i,j)表示i 公司j 年度,其余变量及其说明如表1:

表1 变量说明一览表

(2)回归模型。使用EXCEL2003 对变量进行回归分析,建立面板数据模型如下:

运用软件回归分析结果如下:

表2 回归统计

表3 方差分析

Coefficients 标准误差 t Stat P-value Intercept 0.103015069 0.024607313 4.186359967 3.84383E-05 CTA 0.006221718 0.001213961 5.125139116 5.68496E-07 ALR 0.000508869 0.011457202 0.044414779 0.964606733 FATA 0.006777528 0.021322625 0.317856165 0.750840649 CROE 0.395547435 0.028276894 13.98836216 8.75956E-34 TR 0.095147968 0.025105343 3.789948935 0.000186

从分析结果中可以看到,其调整后的 R2为0.517223244,说明该模型解释能力有所欠缺,但标准误差仅0.03,说明各变量间拟合度总体较好。

二、实证结果分析

(1)CTA变量在5%的置信水平上显著,且自由度为正,说明有色金属行业企业规模与税收之间存微弱的正相关关系。即规模越大的企业,其承担的税负越重。但从其系数绝对值大小看,其对税收负担的影响较小。

(2)ALR 变量在5%的置信水平上显著,且自由变量系数为负,由于其系数绝对值大小几乎可以忽略,因此说明有色金属行业的资产负债率对企业税收负担几无影响。

(3)FATA变量在5%的置信水平上显著,且系数为负,其绝对值大小与CTA 较为接近,说明固定资产占比与企业税收负担成负相关关系,主要是因为固定资产可以抵扣增值税进项税额,从而减轻征税税基,降低企业税负。但仔细观察会发现,ALR 和FATA 的P 值分别高达0.964606733 和0.750840649,说明ALR 和FATA 变量并不显著,原假设并不成立。即有色金属企业资产负债规模和固定资产所占比重,并不与企业的税收负担呈现绝对的负相关关系。

(4)CROE变量的系数为0.395547435,说明有色金属行业企业的利润率水平与企业的税收负担呈现明显的正相关关系。

(5)TR变量在5%的置信水平上显著,变量系数为负,且其绝对值仅次于CROE,说明税收返还程度对有色企业的税负水平影响较为显著,起关键性作用。联想到铅冶炼企业龙头豫光金铅就是因为多次受到税收优惠和增值50%即征即退的政策利好而多次扭亏为盈。在影响有色金属行业企业税负水平的5 个假设因素中,企业的利润率和税收优惠政策对其影响最为明显;而有色企业规模大小与税收负担呈现微弱的正相关;至于企业的资产负债率和固定资产占比,则对企业的税负水平影响不大。

三、有色金属行业税收负担描述性统计分析

1.上市有色金属企业整体税负现状

通过对样本公司年报财务数据进行深入分析,发现在2009 2013 年,这55 家企业平均实际税负为5.72%,整体呈现下降趋势,其中有色金属冶炼及压延加工业与整体行业税负水平较为一致,有色金属矿采选企业税负较重,金属制品业企业税负则常年保持在较低水平。但无论是从行业整体还是三个分行业来看,整体税负均呈现逐年下降的趋势。同时,通过《有色金属工业年鉴》相关统计数据,得出有色金属行业整体税负自2000 年以来,一直保持在3% 4%的水平。

两相对比发现,上市有色企业的实际整体税负水平要略高于整个有色行业的实际税负。究其原因,主要是上市有色企业多为行业龙头或国家重点扶持企业,规模庞大易形成集群效应,从而降低了整体运营成本,也相应提高了单产利润率,在创造更多工业产值的同时也相应增加了税收的缴纳。

2.上市有色金属企业所得税税负现状

分析得出样本企业在2009 2013 年度的平均实际所得税税负为28.76%,远高于行业总体税收负担的5.72%,且与行业总体税负表现明显不同的是,有色上市企业的所得税负担大多呈现V 型走势,2013 年除金属制品业企业所得税税负基本与上年持平外,有色金属行业整体及冶炼和压延加工业上市公司的企业所得税负担均达到5 年来峰值水平。

在中国经济开始面临下行风险的2013 年,在整个有色金属行业严重受制产能过剩及需求不旺因素困扰的情况下,有色企业所得税实际税负仍大幅上升,主要是因为,行业利润总额整体下滑,行业新增产能却持续放大,从而被动抬升了整个行业的工业总产值规模,在征税项目无明显调整的情况下,利税所占比重也随之被动抬升。

综合来看,55 家有色金属行业5.72%的整体税收负担水平相对值不算高,处于国民经济行业中等偏下状态,且整体税收负担处于稳定状态。但有色金属行业上市企业平均实际所得税税负为28.76%,高于行业整体税负5.72%五倍多,比所得税税率25%还高出3.76%,这是值得我们深思的。

近年来,国家结构性减税政策不断出台,营改增税制改革使得服务性行业呈现较大的发展空间。但有色金属行业景气度仍维持低迷状态,有色金属行业刺激性税收政策馈乏。财务方面表现,行业呈低盈利、高债务负担的特点,短期内行业投资需求下降,债务负担将稳定,盈利下滑趋势下行业偿债表现可能进一步弱化。因此,有色金属行业的重振需要相关的税收政策扶植。

1.汤寅昊.中国钢铁行业税收负担实证分析.首都经济贸易大学财政税务学院,2013.