创业板上市公司股权结构与企业价值

王晓巍,陈逢博

哈尔滨工业大学 管理学院,哈尔滨 150001

创业板上市公司股权结构与企业价值

王晓巍,陈逢博

哈尔滨工业大学 管理学院,哈尔滨 150001

创业板上市公司的股权结构是公司治理的重要内容之一,直接影响其企业价值。选取2012年12月31日前在深交所创业板上市的267家上市公司为样本,以2009年至2012年的数据作为研究对象,采用股权集中度、股权性质、管理层持股以及基于概率投票模型的股权控制度指标衡量企业的股权结构,运用主成分分析法衡量企业价值,结合多元线性、非线性回归模型和分段回归模型研究企业价值与股权结构的关系。研究结果表明,企业价值与第1大股东持股比例呈回归式抛物线关系,企业价值随第1大股东持股比例的增加先降低后升高最后再降低,第1大股东对企业的绝对控制不利于企业价值的提升,前5大股东持股比例与企业价值呈显著正相关关系,法人股持股比例的增加有利于提升企业价值,管理层持股比例与企业价值之间没有显著的相关关系。研究结果及建议对提升创业板上市公司企业价值有一定借鉴意义。

创业板上市公司;股权结构; 企业价值;回归式抛物线关系

1 引言

2009年10月,创业板正式开始交易,作为创新创业型公司的孵化基地,被称为中国的NASDAQ,不仅为众多高新技术企业带来广阔的发展平台,也为投资者提供了更多的投资方向,使中国的资本市场更加健全[1]。自开市至2014年初,创业板指数始终呈现大起大落的状态,2013年12月的大幅暴跌更是为资本市场的监管和创业板公司治理敲响了警钟。创业板公司在上市之前大多都是家族式企业,相对于其他板块来说有较明显的特殊性,如股权集中度高、某些大股东自己担任管理者、国有股占比较小、高管持股多等。而股权结构决定了公司话语权的分配,通过决定公司的领导层和治理模式直接影响企业价值,股权结构过于分散导致的“搭便车”和过于集中形成的“一股独大”都不利于企业价值的提升,合理的股权结构对企业价值的提高至关重要[2]。中国对股权结构和企业价值的研究主要集中在主板和中小板,对创业板的探索少之又少,本研究将通过实证的方法结合创业板上市公司的特点研究其股权结构对企业价值的影响,并据此寻求提升创业板上市公司价值的有效途径。

2 相关研究评述

国外对于股权结构和企业价值的研究主要集中在两个方面,一是股权结构如何影响企业价值,探求基于提升企业价值的最优股权结构;另一个是股权结构的内生性问题。股权结构优化方面,国外学者认为需要提高股权集中度从而降低代理成本,Reyna等[3]研究发现股权集中会加强股东的监督力度,从而提升企业价值;Hu等[4]认为股权集中会形成大股东对小股东的利益侵占,降低企业价值;Thomsen等[5]发现股权集中度与企业价值之间为倒U形关系;Chen等[6]认为不应该单纯使用线性或简单的二次非线性模型进行回归,两者间很可能是五次方相关关系。国外研究股权结构与企业价值的关系时基于不同的理论观点采用不同的相关模型,得出的结论也不一致。股权结构的内生性方面,长期以来股权结构都被认为是外生变量,但Demsetz等[7]的研究发现,若忽视股权结构的内生性,则股权结构是影响企业价值的自变量;若以股权结构内生性为前提,则表示企业价值成为自变量。Drakos等[8]以希腊企业为样本,提出将股权分为内部股权(即管理者持股)和外部股权,认为公司绩效影响内部股权结构,而与外部股权结构的显著性非常弱。但是希腊资本市场有其特殊的国情,所以研究的局限性也不容忽视。

在中国,对企业股权结构和企业价值关系的研究大致分为两类,即股权性质与企业价值的关系以及股权集中度与企业价值的关系。股权性质一般从国有股比例、法人股比例和流通股比例等方面研究,国有股是中国上市公司的特色,对企业价值有特殊的影响。Li等[9]认为国有股比例越高越不利于企业价值的提升;杨淑娅[10]发现国有股有助于提升企业价值,法人股与企业价值的关系并不单调;王聪等[11]认为国有股比例与企业价值正向相关。对股权集中度方面的研究主要集中在其与企业价值的具体关系上,但研究结论不尽相同。李明辉[12]认为股权集中度与企业价值显著正向相关;黄建山等[13]的研究表明,分散的股权结构更能保护中、小股东的利益,从而提升企业价值;孙建平[14]认为在非竞争行业中控股股东的持股比例与企业价值正向相关,而竞争行业中控股股东持股比例与企业价值呈倒U形关系。

自创业板问世以来,有一些学者对创业板企业的资本结构、成长性和盈利能力进行研究,但是专门针对其股权结构与企业价值关系的研究却凤毛麟角。魏乐[15]以最早的一批创业板企业为样本,发现流通股对绩效有反向作用,其他衡量股权结构的指标与企业价值并不显著相关;杨廷燕[16]以2011年之前上市的创业板企业为研究对象,发现国有股比例和法人股比例与企业价值没有显著相关关系,而高管持股比例和股权集中度与企业价值正相关;毛洪安等[17]认为董事会规模对企业价值提升有阻碍作用,而管理层持股与企业价值正向相关。综上所述,在股权结构与企业价值关系方面,国内外学者做了大量研究,国外学者的研究主要集中在最优股权结构和内生性问题,中国学者的研究主要从股权性质和股权集中度两方面探求股权结构与企业价值的关系,没有一致的结论。

3 理论分析和研究假设

3.1 股权集中度与企业价值

股权集中度是股权分布的直接体现,一般分为3类,即绝对控股、相对集中、高度分散。如果股权比较集中,大股东在自我激励的情况下会积极参与企业的管理以及对经理层的监督,对提高企业价值有积极作用,但一股独大会造成对大股东监督的缺失,大股东很可能侵吞其他股东的权益;如果股权较分散而又存在第1大股东时,他就可以用很低的持股比例拥有企业的控制权,第1大股东有可能因在此上市公司中获得的现金流较低而进行一些使自己短期获利但有损企业发展的行为,如内部交易、大额贷款担保等。闻岳春等[18]的研究表明,创业板上市公司第1大股东持股比例与企业价值呈倒U形关系;Claessens等[19]在研究金字塔结构时对第1大股东的研究也证明了这种倒U形关系。上述分析表明,第1大股东的持股比例与企业价值的关系不会是简单的线性关系。因此,本研究提出假设。

H1创业板上市公司的企业价值与第1大股东持股比例呈非线性相关关系。

股权集中度方面的研究本质上也是大股东与小股东的比例分配问题,是对股权集中与股权分散相权衡的结果。第1大股东的高持股比例可以促进其对管理层的监督,但会导致小股东的风险过高,所以国内外的一些学者将股权集中度与企业价值的研究重点集中于对股权制衡的研究,认为控制权应由几个大股东共同享有,实现有效的内部牵制,避免任何一个大股东单独控制企业的决策权,达到大股东之间互相制衡的效果。Volpin[20]以意大利上市公司为对象进行实证检验,结果表明,几个大股东共同控制的企业比只有单个大股东的企业业绩要好;Shleifer等[21]通过实证分析认为,衡量股权集中度的指标(如前5大股东持股之和等)与企业价值呈正相关关系;黄长祥[22]研究发现,创业板公司股权集中度与企业价值显著相关,其中第1大股东占比对企业价值提升有负作用,而前5大股东占比之和与企业价值显著正相关;牛春平[23]发现创业板上市公司前5大股东持股比例与企业价值正向相关。由此可见,股权相对分散有利于大股东之间对企业控制权的互相制衡,有利于企业价值的提升。因此,本研究提出假设。

H2创业板上市公司的企业价值与前5大股东持股比例呈正相关关系。

3.2 股权控制度与企业价值

单纯采用股权集中度描述企业的股权结构较为片面,因为直接采用第1大股东持股比例衡量其在公司股权结构中的影响力,就忽略了其他股东的持股比例以及公司整体的股权分布。具体而言,如果公司的持股非常分散,此时第1大股东不需要很高的持股比例就可以取得公司的控制权。如果公司的持股比例相对集中,除第1大股东以外的前几大股东就会形成制约力量。余澳[24]认为,股权结构实质上通过决定公司的控制权而从根本上影响公司治理,继而影响企业绩效;Leech等[25]通过对英国企业的研究发现,第1大股东绝对控股对企业价值和利润都有明显的负作用;La Porta等[26]研究发现,第1大股东绝对控股时会通过一些非公开方式(如资产转移定价和相关证券回购等)侵害企业价值,从而使最大股东本人获取巨额报酬;郄永忠等[27]的实证研究也证实了这一点。由此可知,股权过于分散易形成第1大股东拥有绝对控制权,从而缺乏对大股东的制衡,有损企业价值。因此,本研究提出假设。

H3创业板上市公司第1大股东拥有绝对控制权(控制度为99%)与企业价值负相关。

3.3 股权属性与企业价值

探讨股权属性与企业价值关系主要是分析国有股持股比例和法人股持股比例与企业价值的关系。中国创业板上市公司国有股比重非常小,国有股对企业经营决策的影响非常弱。因此,本研究只对法人股持股比例与创业板企业价值的关系进行分析。

法人股是由于一些企业为了寻求资产的增值而对上市公司进行投资形成的,法人股持股比例较高以后,投资者为了自身的利益会积极参与企业的监督和管理,而这种机构投资者在管理和经营方面更有经验和专业能力,所以从理论上分析法人股持股比例对企业价值提升有积极作用。Li等[9]和刘媛媛等[28]的实证分析均证明了这一点。中国创业板上市公司法人股持股较普遍,有必要检验其持股比例对企业价值的影响。因此,本研究提出假设。

H4创业板上市公司企业价值与法人股持股比例呈正相关关系。

3.4 管理层持股比例与企业价值

管理层持股比例也是股权结构的重要内容,它直接影响到企业的激励监督机制和企业的代理成本。如果管理层持股比例过低,就会造成控制权与公司利益的过度分离,而且会使激励力量过于薄弱,管理层可能基于自身利益最大化的目标做出有损公司利益的决策,所以提升管理层持股比例可以促使经理人员站在股东的角度进行经营管理。Jensen等[29]提出代理成本概念,详细论证管理层持股过低的不利影响;Cubbin等[30]实证分析管理层持股比例对企业价值的正向作用;闻岳春等[18]和阮素梅等[31]认为管理层股权激励有益于提升企业价值。中国创业板上市公司家族企业居多,上市后大股东担任高管的现象普遍存在。基于上述分析,本研究提出假设。

H5创业板上市公司企业价值与管理层持股比例呈正相关关系。

4 研究方法

4.1 数据来源和样本选择

本研究数据来源于锐思数据库和国泰安数据库。为使实证分析更具统计学意义,达到较大样本量的要求,选取2012年12月31日前上市的深圳证券交易所创业板块300余家公司作为样本,以2009年至2012年4年的年报数据为研究对象,以本研究所需的财务指标和股权结构等方面的数据是否齐全为筛选标准,最终确定267家创业板上市公司为样本。

4.2 变量的选取

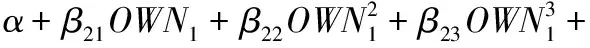

本研究探讨股权结构与企业价值的关系,以企业价值为因变量,以股权结构为自变量,在研究过程中引入控制变量。

(1)被解释变量

被解释变量为企业价值的替代变量。在关于股权结构和企业价值的实证研究中,衡量企业价值通常有3类指标,即财务绩效指标、托宾Q值和经济增加值(EVA)。财务绩效指标方面,在中国学者的研究中主要采用净资产收益率(ROE)、总资产收益率(ROA)、每股收益(EPS)等,这些指标虽然能反映公司整体的发展获利能力,但单个指标在很大程度上只反映公司某一方面的能力和状态,很难描述出公司整体的状况,存在信息大量丢失的弊端。托宾Q值是西方学者大量采用的衡量企业价值的指标,但是托宾Q值有其使用前提,即公司的市场价值和重置成本能够较为准确的估计。在国外比较完善的资本市场上,公司的市场价值可由股票市价较为准确地反映,但对中国来说,资本市场还很不完善,若用股票价格直接度量企业价值,其准确性值得商榷。EVA评价体系的基础之一是会计准则,在这方面国内外差距较大,所以EVA评价方法在中国的适用性也值得探讨。在中国2009年创业板开市,创建时间很短,发展还很不完善,用托宾Q值和EVA衡量创业板上市公司的企业价值是不合理的。所以,本研究选用多个财务指标进行多因素主成分分析,得出企业价值综合值,将其作为被解释变量,既可以避免单个因素描述的不全面,又可以从实际情况出发反映公司的经营和发展状况。具体分析过程如下。

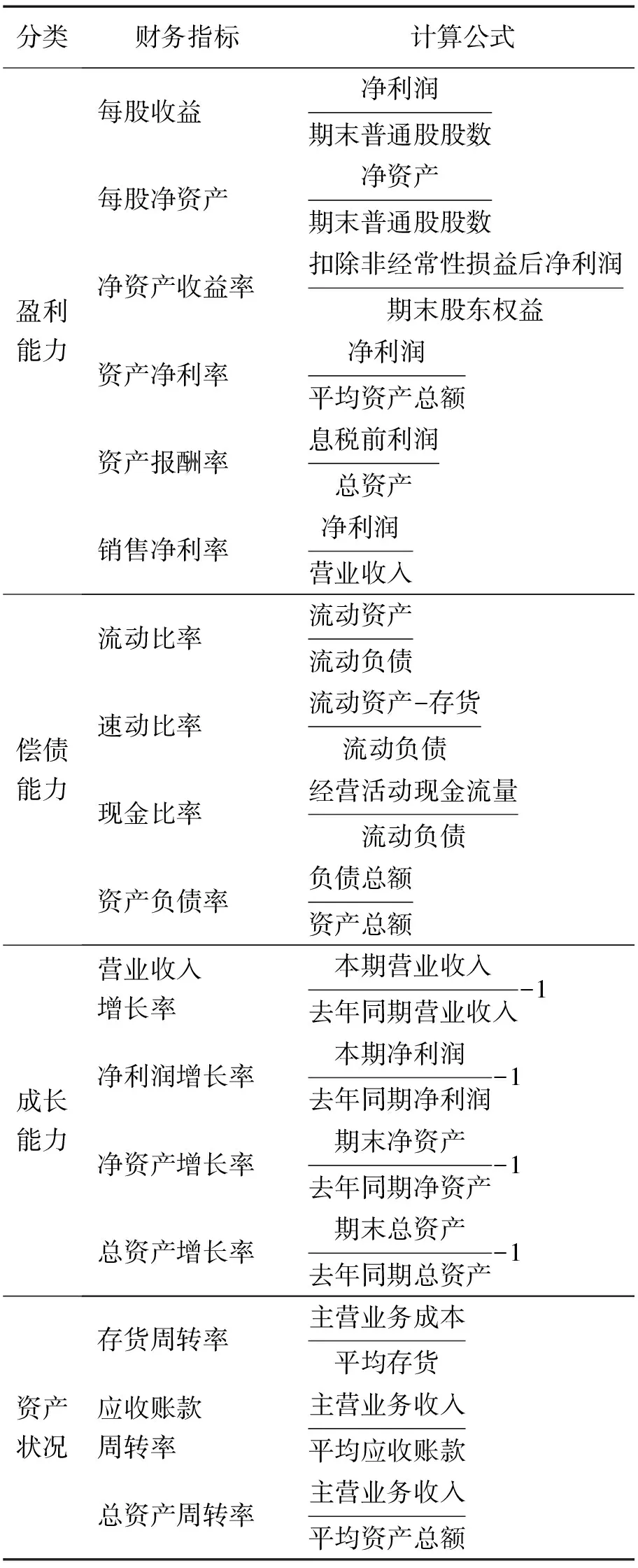

①财务指标的选取

根据中国现行的财务评价体系和创业板上市公司的特点,在保留基本财务评价指标的基础上,选择描述盈利能力、偿债能力、资产质量和成长能力等共17个指标,见表1。

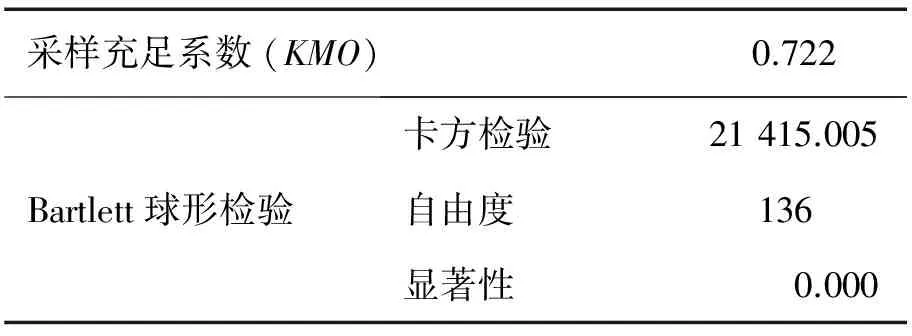

②KMO-Barlett球形检验

用KMO-Barlett球形检验可以判断数据是否可以进行主成分分析,本研究对选取的数据进行球形检验,结果见表2,KMO值等于0.722,用主成分分析较为理想。

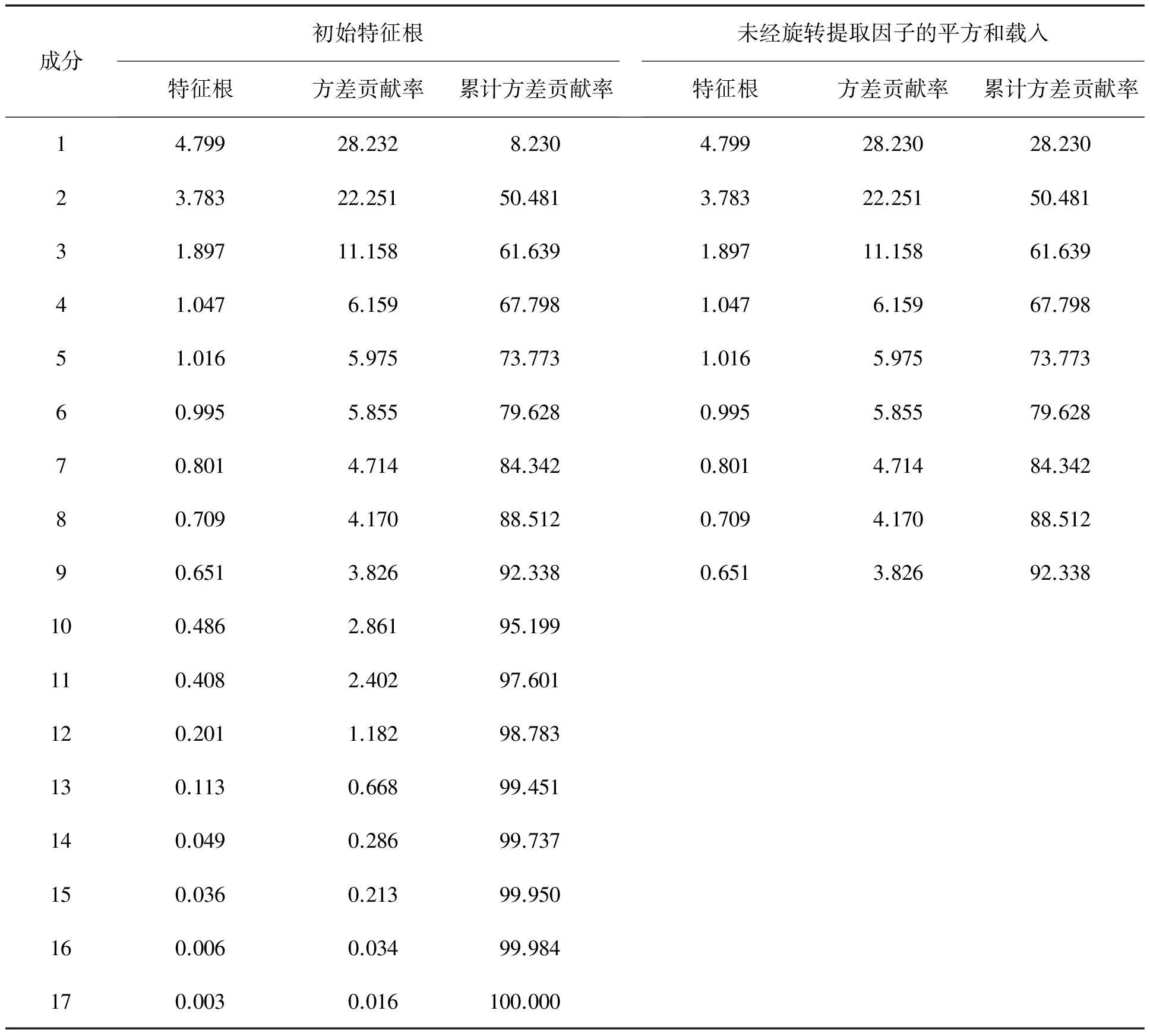

③方差贡献以及企业价值综合值的计算

对数据进行主成分分析主要是基于降维、整理的目的,在进行主成分分析后可以得到方差贡献率,具体见表3。由表3数据可知,虽然前7个成分的累积方差贡献率已经超过80%,但前9个成分的累计贡献率高达92.337%,几乎涵盖了所有成分对企业价值的贡献,因此本研究提取前9个成分。

Y=0.306Y1+0.241Y2+0.121Y3+0.067Y4+

0.065Y5+0.063Y6+0.051Y7+0.045Y8+0.041Y9

(1)

表1 用于主成分分析的财务指标Table 1 Selected Financial Indicatorsfor Principal Component Analysis

表2 KMO-Barlett 检验Table 2 KMO and Bartlett′s Test

将9个成分Y1~Y9的计算公式代入(1)式,可得到以财务指标表达的企业价值综合值,即

Y=0.152X1+0.014X2+0.145X3+0.150X4+

0.145X5+0.048X6-0.006X7-0.003X8+

0.044X9+0.074X10+0.160X11+0.121X12+

0.075X13+0.084X14+0.093X15+0.045X16+

0.155X17

(2)

其中,X1~X17分别为表1中各财务指标经SPSS 19.0标准化后的数据。

由(2)式可以得到各公司的企业价值综合值Y。

(2)解释变量

解释变量为股权结构的替代变量。中国学者在衡量股权结构时一般采用股权集中度(持股比例和赫芬德尔指数等)和股权性质(国有股比例和法人股比例),有的学者还使用流通股比例和管理层持股比例。由于创业板公司股权分置改革后流通股比例绝大多数为100%,所以本研究不再研究流通股比例。本研究在此基础上,借鉴Cubbin等[30]提出的概率投票模型,加入股权控制度指标,概率投票模型是在考虑到公司整体股权分布的基础上对大股东实际拥有企业控制权的测算,能够很好地弥补股权集中度在企业整体股权分布考量上的不足。本研究分别从股权集中度、股权控制度、股权性质、管理层持股比例4个方面衡量股权结构。

①股权集中度

股权集中度是基于股权比例建立的衡量股权结构的量化指标,本研究采用2类指标,第一类是国内外普遍使用的第1大股东持股比例OWN1、前5大股东持股比例之和OWN5,这类指标是最为直接的统计数据,可以较直观地反映出公司的股权分布。第二类指标为赫芬德尔指数(即HHI指数),HHI5即前5大股东持股比例的平方和。

②股权控制度

本研究基于张小茜等[32]对Cubbin等[30]概率投票模型的修正模型、田金秀[33]的继续修正和蒲自立[34]对控制度阈值的研究,建立第1大股东对企业的控制度模型。

修正的概率投票模型如下。

表3 主成分方差贡献率Table 3 Principal Components Variance Contribution Rate

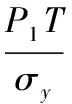

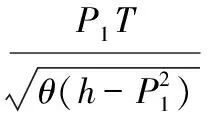

根据中心极限定理和标准正态分布函数可以计算出普通决议下第1大股东提出议案通过的概率,即第1大股东对企业的控制度α,具体为

(3)

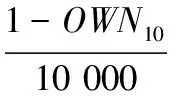

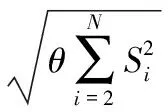

其中,M′为股东大会上赞同第1大股东的比例,P1为第1大股东持股比例,σy为赞同第1大股东提议的总票数M的方差,h为所有股东持股比例的平方和。限于中国上市公司一般只公布前10大股东的数据,因此这里需要估计小股东的持股比例。多数创业板上市公司股东数量不小于10 000,而且按照小股东数量为10 000平均后得到的小股东持股比例低于前10大股东中的最低持股比例,所以参考田金秀[33]的极端集中法,假设除前10大股东以外的小股东的数量为10 000,即可得

(4)

其中,HHI10为赫芬德尔指数中前10大股东持股比例平方和,OWN10为前10大股东持股比例之和。

这样,就可以计算出每个创业板上市公司的第1大股东控制度α值。

反之,如果限定第1大股东对公司的控制度α,可以得出其为了达到此控制度需要的最低股权比例,记为有效控制权阈值P*,计算公式为

(5)

其中,Z为正态离散变量,均值为0,方差为单位方差,Zα为使P(Z>-Zα)=α成立的临界值。

其中,Z=1说明按照概率投票模型第1大股东拥有公司的99%有效控制权,即基本取得了公司的控制权;Z=0说明第1大股东并没有完全控制公司。

③股权性质和管理层持股比例

根据创业板上市公司股权结构中国有股非常少的特点,本研究只选取法人股持股比例衡量股权性质,选取高管人员的持股比例衡量管理层持股比例。

(3)控制变量

考虑到不同企业规模和偿债能力对企业价值的影响,本研究选取公司总资产的规模和资产负债率作为控制变量。具体变量定义见表4。

4.3 建立模型

本研究对创业板上市公司股权结构与企业价值关系的假设分为两类,即非线性关系假设(H1)和线性关系假设(H2~H5)。

(1)非线性关系模型

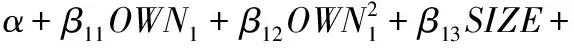

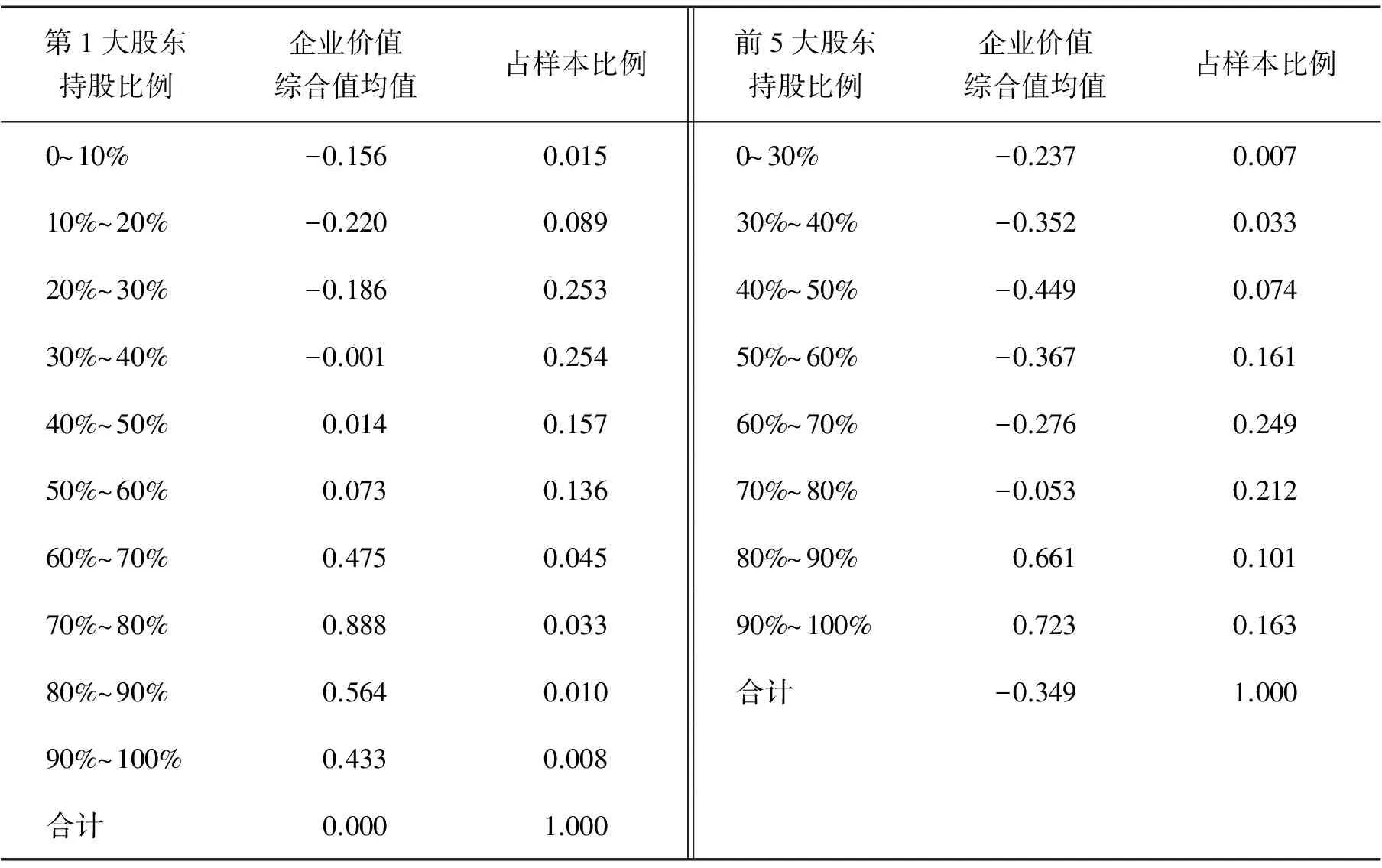

本研究从两个方面验证H1,一是验证企业价值综合值与第1大股东持股比例之间是否存在二次倒U形函数关系,为此建立模型1;二是验证两者间是否存在三次回归式抛物线关系,为此建立模型2,即

β14LEV+ε1

(6)

β24SIZE+β25LEV+ε2

(7)

其中,α和β为回归系数,ε为残差项。

(2)线性关系模型

针对H2本研究通过OWN5和HHI5两个指标探讨前5大股东持股比例与企业价值综合值的关系,为此建立模型3和模型4;针对H3~H5分别验证企业价值综合值与股权控制度、法人股持股比例和管理层持股比例的关系,为此建立模型5~模型7,即

模型3Y=α+β31OWN5+β32SIZE+β33LEV+ε3

(8)

模型4Y=α+β41HHI5+β42SIZE+β43LEV+ε4

(9)

模型5Y=α+β51Z+β52SIZE+β53LEV+ε5

(10)

模型6Y=α+β61LP+β62SIZE+β63LEV+ε6

(11)

模型7Y=α+β71G+β72SIZE+β73LEV+ε7

(12)

5 实证结果

5.1 第1大股东持股比例与企业价值综合值的关系

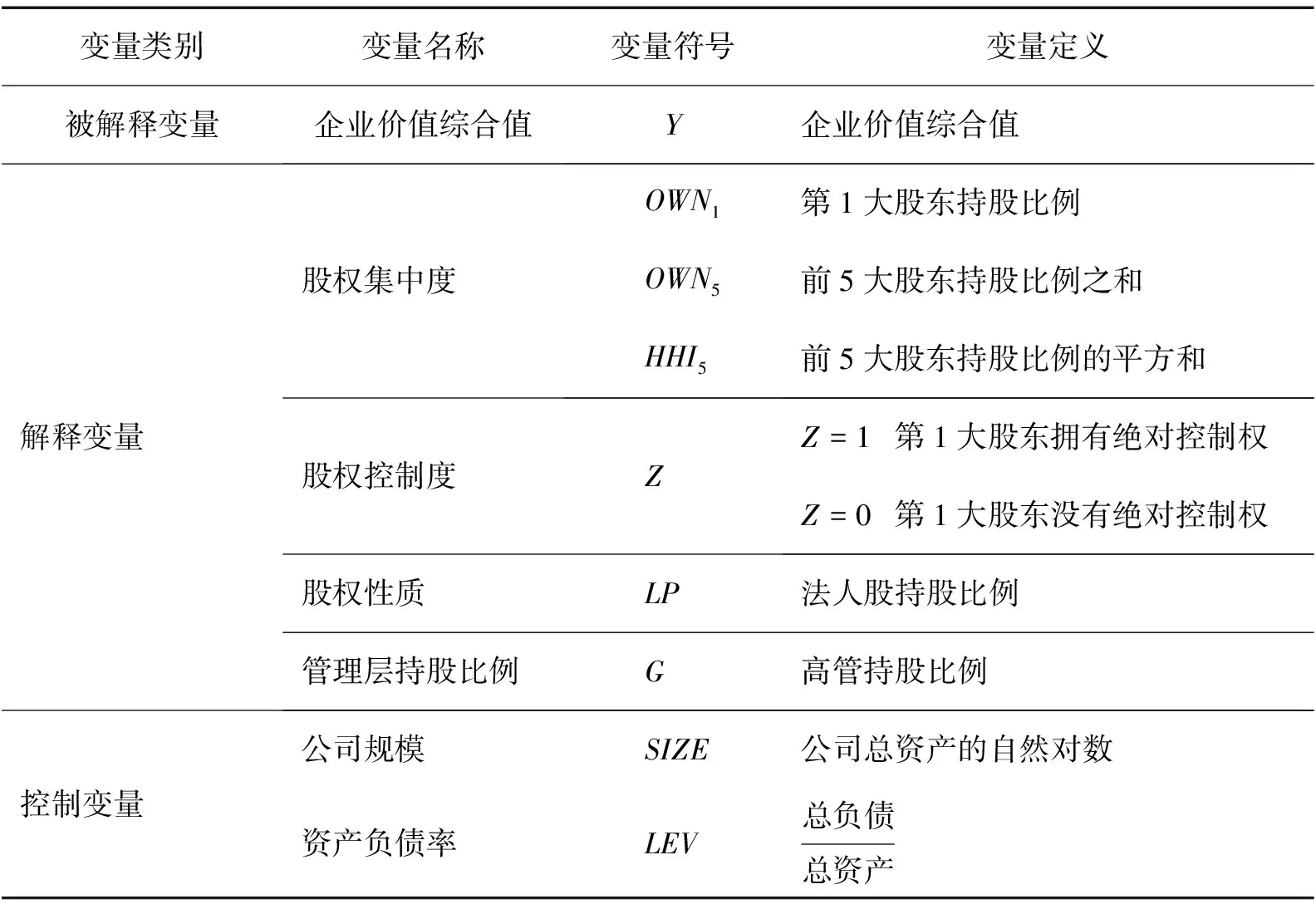

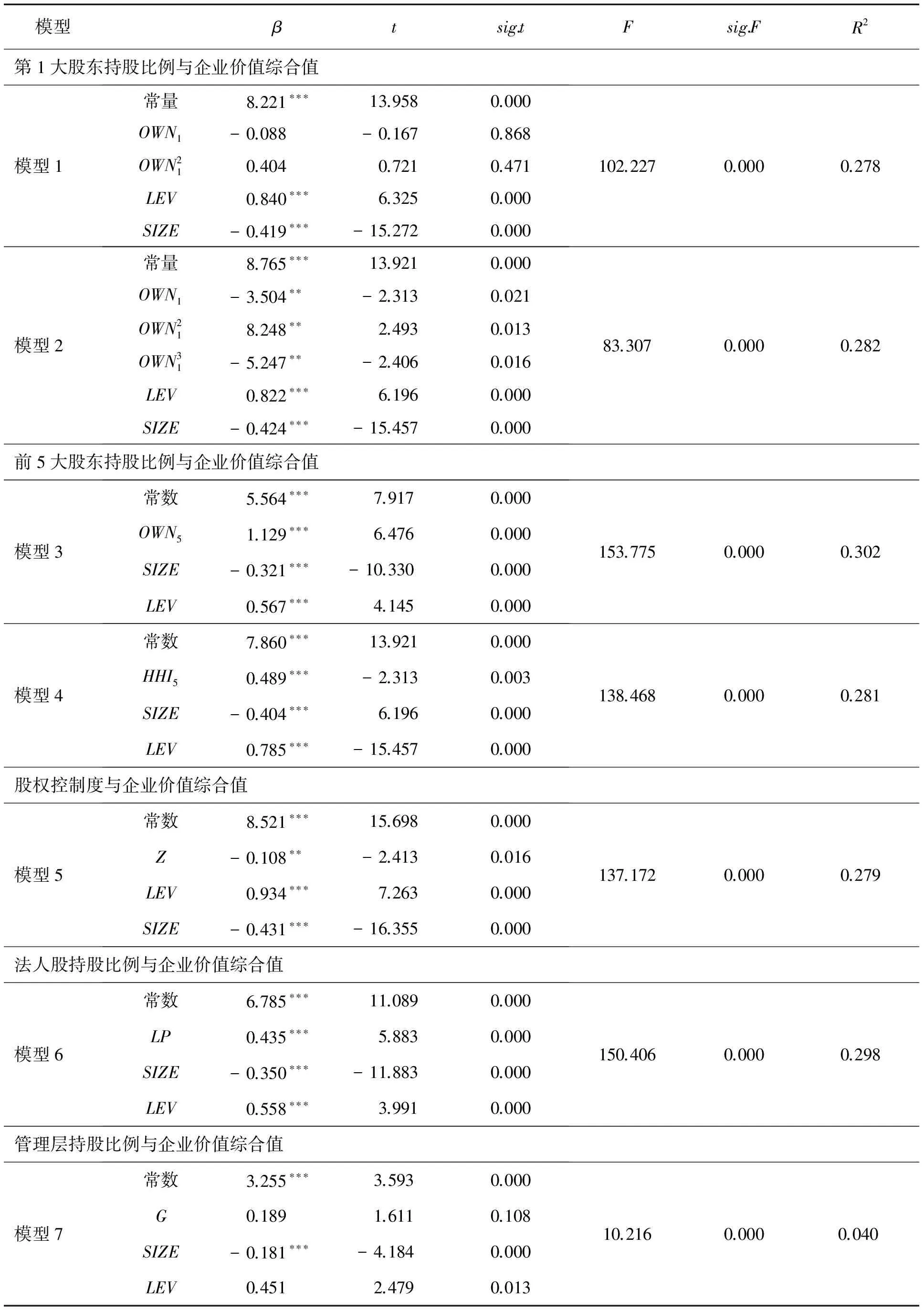

描述性统计分析作为最基本的分析步骤,是推断股权结构与企业价值综合值关系的基本依据之一,也可以较清晰地反映二者的数据分布层次,所以首先对创业板上市公司第1大股东持股比例与企业价值综合值的关系进行描述性统计分析,结果见表5。然后依据模型1和模型2用SPSS 19.0分别进行回归分析,回归结果见表6。

由表5可知,第1大股东持股比例与企业价值综合值之间不是单调关系,而是企业价值综合值随着第1大股东持股比例先减后增再减,分别在10%~20%段和70%~80%段达到最小值和最大值。由表6可知,模型2拟合度更高,表明中国创业板上市公司第1大股东持股比例与企业价值综合值之间是一种回归式抛物线的关系,随着第1大股东持股比例的增加,企业价值综合值先减少然后增加,最后再减少。

表4 变量定义Table 4 Variable Definitions

表5 第1大股东和前5大股东持股比例与企业价值综合值描述性统计Table 5 Descriptive Statistics of the LargestShareholder′s and Top Five Shareholder′s Stake and Corporate Value

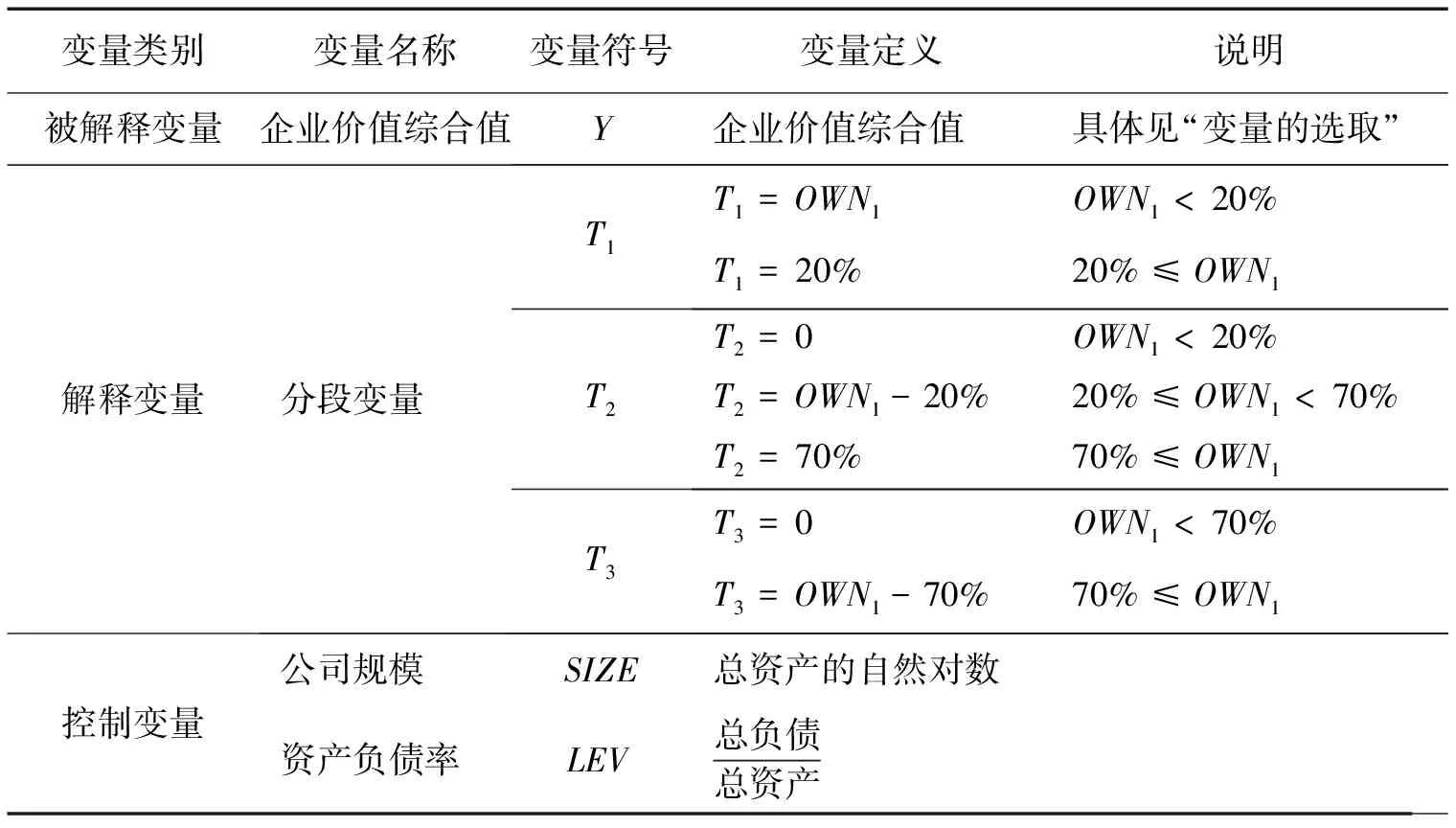

为了更为详细地阐释企业价值综合值与第1大股东持股比例之间的关系,采用Morck等[35]的分段回归方法进一步研究。由表5可知,企业价值综合值与第1大股东持股比例之间的变化趋势较为明显,而且转折点位于10%~20%之间和70%~80%之间,同时,考虑到低于10%和高于80%的数据占样本比例偏小,所以将分段点定在20%和70%,将第1大股东持股比例分为3段,即低于20%、20%~70%之间和高于70%,分别对每段进行回归分析。为此,引入3个变量T1、T2、T3,分别为第1大股东持股比例在上述3段中的取值,建立分段回归模型,模型的变量定义见表7。

建立分段回归模型为

模型8Y=α+β81T1+β82T2+β83T3+β84SIZE+

β85LEV+ε8

(13)

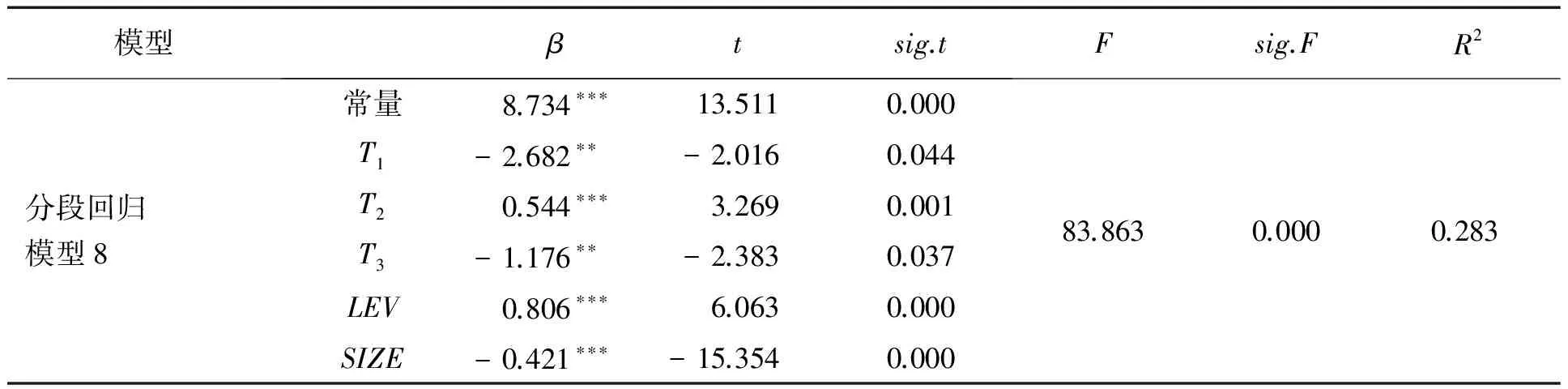

运用SPSS 19.0进行分段回归,结果见表8。

由表8可知,分段回归模型通过了显著性检验,可以对第1大股东持股比例与企业价值综合值的关系进行近似拟合。表8中T1和T3的系数在5%水平上显著且为负值,T2的系数在1%水平上显著且为正值,说明第1大股东持股比例,在0~20%之间的主要趋势为企业价值综合值随持股比例提高而降低,在20%~70%之间的主要趋势为企业价值综合值随持股比例提高而提高,在70%以上的主要趋势为企业价值综合值随持股比例提高而降低。该结果与表5和表6的分析结果一致。

由此可知,中国创业板上市公司第1大股东持股比例与企业价值综合值之间的关系总体上呈现回归式抛物线关系,即随着第1大股东持股比例的增加,企业价值综合值先减少然后增加,继而减少,H1得到验证。

5.2 前5大股东持股比例与企业价值综合值的关系

表5给出前5大股东持股比例和企业价值综合值关系的描述性统计结果。由表5可知,前5大股东持股比例在0~50%区间,企业价值综合值与前5大股东持股比例负相关,但在此区间创业板上市公司数占总样本的比例只有11.400%,数量很少,对总体趋势的影响很弱。而当前5大股东持股比例超过50%以后,企业价值综合值与前5大股东持股比例正相关,这部分创业板上市公司数占总样本的88.600%,由此可以看出创业板上市公司的企业价值综合值与前5大股东持股比例主要呈正向相关关系。

表6给出前5大股东持股比例和前5大股东持股比例平方和与企业价值综合值的回归分析结果,各系数均在1%水平上显著,拟合效果比较好,描述性统计和回归分析的结果表明,创业板企业价值综合值与前5大股东持股比例存在显著的正相关关系,H2得到验证。

5.3 股权控制度与企业价值综合值的关系

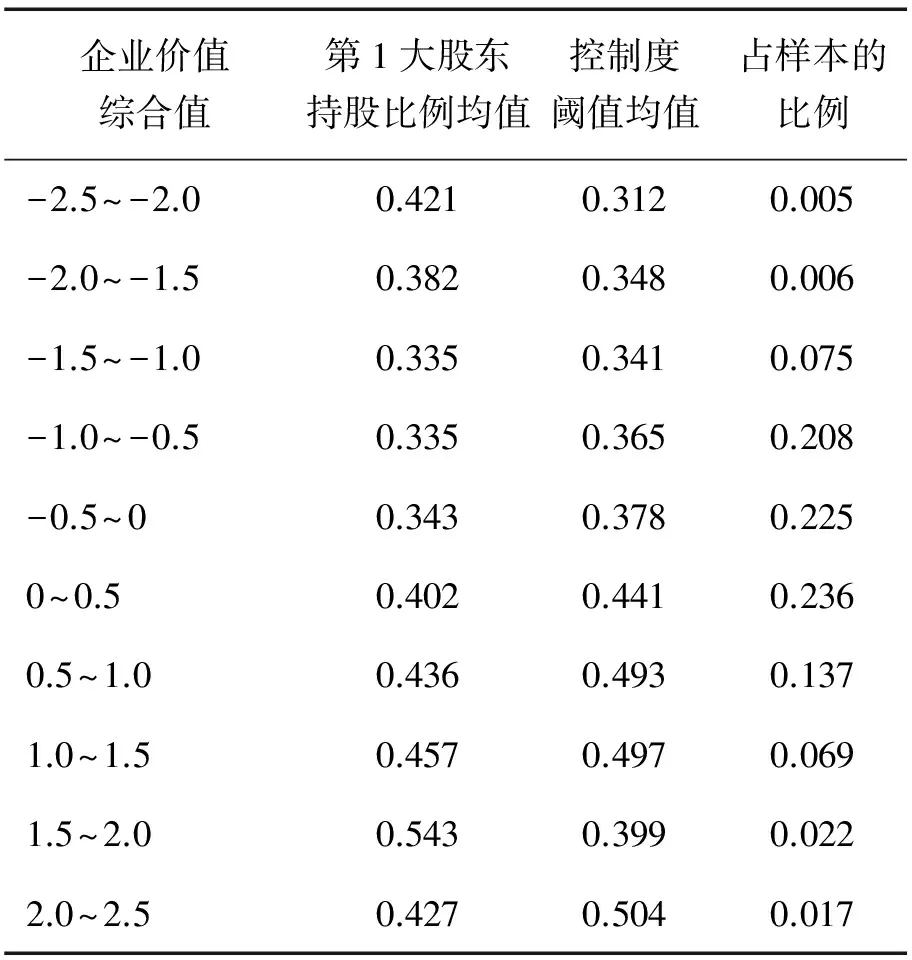

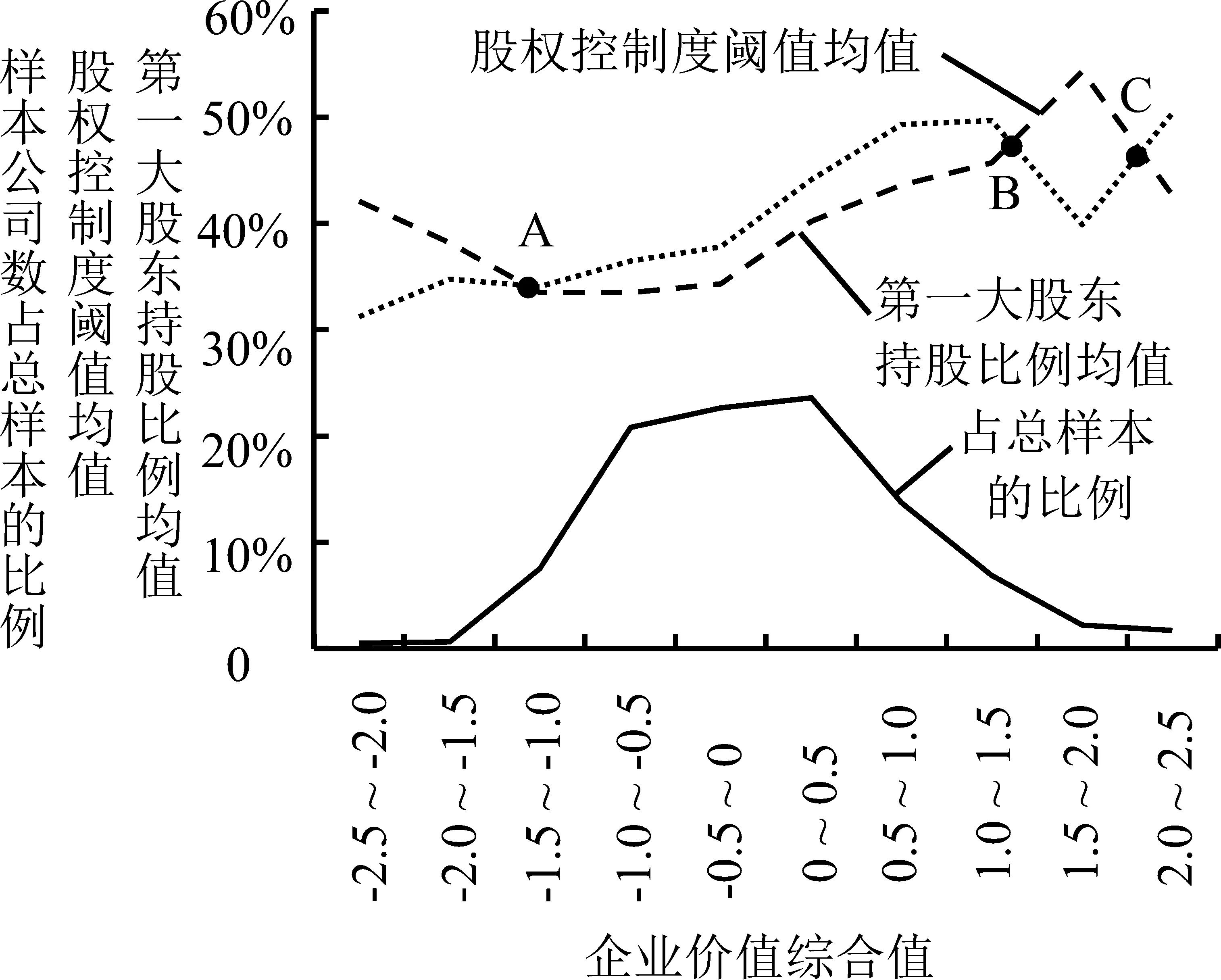

表9给出中国创业板上市公司2009年至2012年的企业价值综合值、控制度阈值以及第1大股东持股比例的描述性统计。按0.5的标准,将企业价值综合值划分为10段。为了使研究结果更加科学,去除了企业价值综合值明显偏高的个别样本,以企业价值综合值为横轴,以第1大股东持股比例和控制度阈值在相应范围内的平均值及各段企业价值综合值中的样本公司数占总样本的比例为纵轴,得到图1。

表6 回归分析结果Table 6 Regression Analysis Results

注:**为在5%水平上显著,***为在1%水平上显著,下同。

表7 分段回归变量定义Table 7 Variable Definitions of Piecewise Regression

表8 分段回归结果Table 8 Results of Piecewise Regression

表9 股权控制度阈值、第1大股东持股比例与企业价值综合值的描述性统计Table 9 Descriptive Statistics of the ControlDegree Threshold, Largest Shareholder′s Stake,and Corporate Value

图1 股权控制度阈值、第1大股东持股比例与企业价值综合值的描述性统计Figure 1 Descriptive Statistics of the ControlDegree Threshold, Largest Shareholder′s Stake,and Corporate Value

由图1可知,每段企业价值综合值中的样本数占总样本的比例基本呈正态分布;企业价值综合值在-1以下,即A点之前,第1大股东持股比例高于股权控制度阈值,即此时第1大股东已基本实现了对企业的完全控制;企业价值综合值在A点与B点之间时,第1大股东持股比例低于股权控制度阈值,而且两者的差距缓慢增加,虽然两条曲线在末端出现交叉(B点和C点),但企业价值综合值处于B点至C点之间的样本公司数占总样本的比例已经很小,对总体趋势的影响有限,交叉过程比较短暂,交叉后(C点后)仍然呈现A点与B点之间的趋势,即第1大股东持股比例低于股权控制度阈值。所以从总体上看,较高的企业价值综合值对应的是第1大股东持股比例低于股权控制度阈值,而且两者之间差值的升高很可能有助于提高企业价值综合值。

根据虚拟变量Z以及利用模型5对企业价值综合值和Z值进行回归分析,结果见表6。由表6可知,第1大股东对企业的绝对控制对企业价值综合值有负作用,Z的系数在5%水平下显著,通过了显著性检验。回归分析的结论与描述性统计的结论一致,即第1大股东获得企业的绝对控制权对企业价值综合值有负作用,H3得到验证。

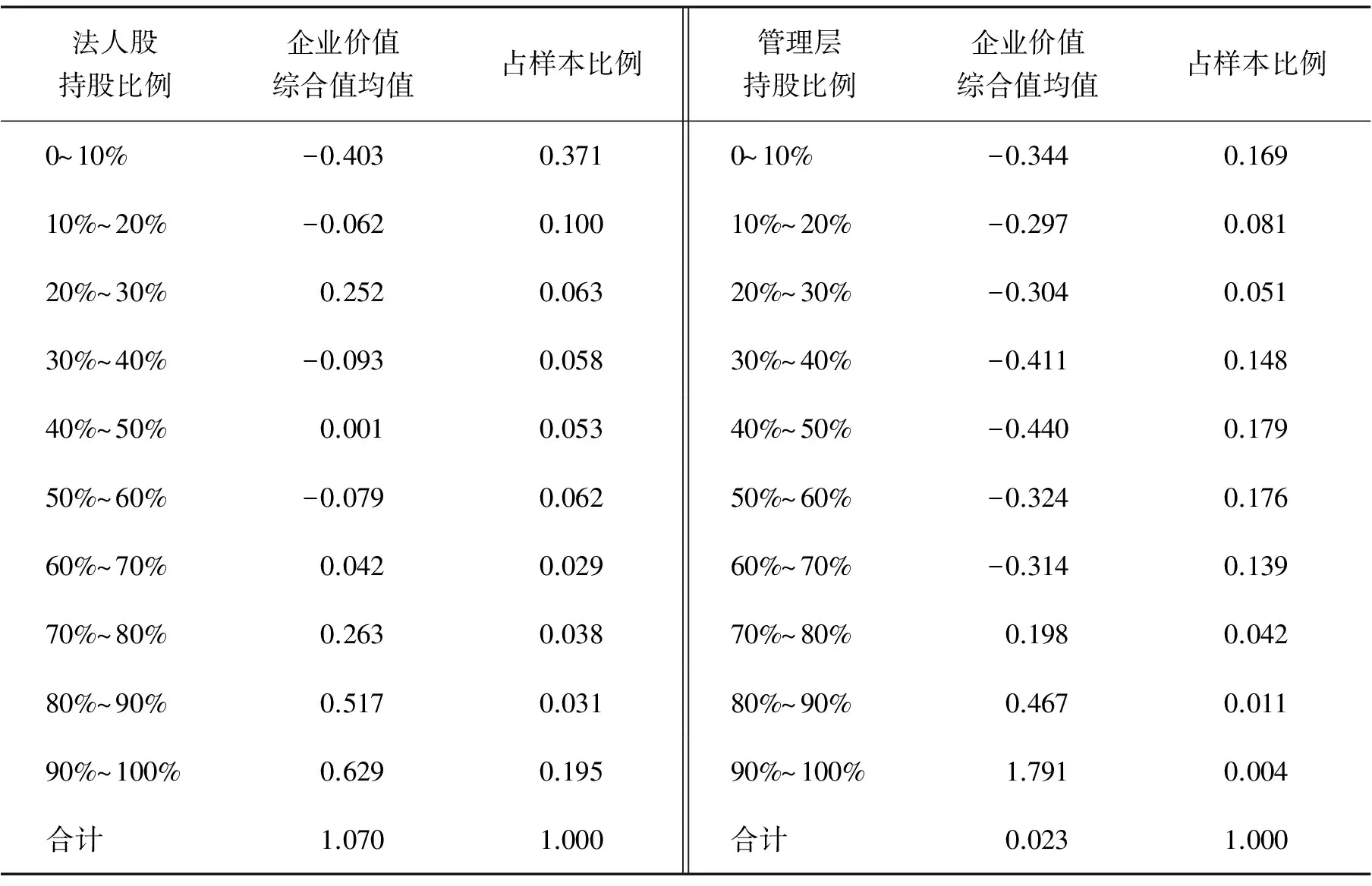

5.4 法人股持股比例与企业价值综合值的关系

对法人股持股比例与企业价值综合值进行描述性统计分析,结果见表10。由表10可知,法人股持股比例的分布并不均匀,呈现两极分化,0~20%段的企业价值综合值远远低于90%~100%段的企业价值综合值;在20%~50%段企业价值综合值存在不规律的变化;但是,当法人股持股比例超过50%以后,明显呈现出企业价值综合值随法人股持股比例的增加而上升。

对法人股持股比例与企业价值综合值回归分析的结果见表6,可以看出模型6拟合度较高,系数均在1%的水平上显著,法人股持股比例与企业价值正相关,H4得到验证。

5.5 管理层持股比例与企业价值综合值的关系

对管理层持股比例与企业价值综合值关系的描述性统计分析结果见表10。由表10可知,只有很少一部分企业的管理层持股比例达到了70%以上,而在70%以下的部分,管理层持股比例分布比较均匀,离散程度比较低,当管理层持股比例高于70%后,企业价值综合值与管理层持股比例表现为同向变化,但是这部分在样本中占的比例只有5%左右,而在大部分区段(0~70%),管理层持股比例与企业价值综合值之间的关系很不明显,没有表现出明显的变化规律。对管理层持股比例与企业价值综合值的回归分析结果见表6,可以看出模型7的拟合度非常低,而且管理层持股比例(G)的系数没有通过显著性检验,所以管理层持股比例与企业价值综合值之间无相关关系,H5没有通过验证。

5.6 稳健性检验

本研究分别选取衡量股权结构的指标和企业价值的指标探求两者之间的关系,对于第1大股东持股比例与企业价值综合值的关系采用多元线性回归和分段回归相结合的方法,结果一致性强,稳健性较高。为了进一步验证结论的稳健性,引入行业虚拟变量(结合上市公司行业标准选取12个哑变量)和年度虚拟变量(以2009年为标准设计4个哑变量)作为控制变量重新回归,得出的结论除系数和个别变量的t值有变化外,其余结论均保持较好的一致性,而且新引进的控制变量显著性非常低,说明本研究得出的结论具有较高的稳健性。

表10 法人股持股比例和管理层持股比例与企业价值综合值描述性统计Table 10 Descriptive Statistics of the Legal Person Share Stake and Management Sharehold and Corporate Value

6 结论

结合中国创业板企业的特点,选取2009年至2012年267家创业板上市公司数据,构建多元线性、非线性回归模型和分段回归模型,对创业板上市公司股权结构与企业价值的关系进行实证分析,得到以下研究结论。

(1)创业板上市公司企业价值与股权结构之间的关系并非单调变化,而是随着第1大股东持股比例的增加先降低后升高最后再降低,两者之间呈回归式抛物线关系;

(2)第1大股东对企业的绝对控制不利于企业价值的提升;

(3)前5大股东持股比例与企业价值呈显著正相关关系;

(4)法人股持股比例的增加有利于提升企业价值;

(5)管理层持股比例与企业价值之间没有显著的相关关系。

基于以上结论本研究提出以下建议。对于创业板上市公司,应该适度提升或保持股权集中度,这样可以充分鼓励股东参与企业管理和监督活动,有利于提升企业价值,但要避免第1大股东对企业的绝对控制,要发挥大股东之间的制衡作用。基于本研究结果,一旦实行多层次股权结构,结合股权集中度和股权控制度分析,很容易形成第1大股东对企业的绝对控制,而由概率投票模型的原理可以发现,同股不同权制度会在一定程度上固化这种结构,所以在考虑多层次股权结构政策时一定要较为准确地衡量大股东对企业的实际控制情况,避免更加严重的“一股独大”。此外,应适当提升法人股持股比例,为企业带来更多的外援力量,有助于企业价值提升,也有利于对大股东和管理层的监督。加强管理层与企业之间的联盟效应,本研究显示目前大部分创业板企业管理层与股东之间利益方向并不一致,采取更为恰当的激励和管理制度(如进行科学的MBO等)将为创业板上市公司带来新的发展动力。

由于创业板成立时间较短,数据还很匮乏,在一定程度上影响了研究结论的可靠性,随着时间的推移和资本市场的成熟,关于创业板的研究成果一定会更加丰富。

[1]汪家红.创业板上市公司股权结构分析[J].经济研究导刊,2011(17):106-107.

Wang Jiahong.The ownership structure analysis of companies listed on GEM [J].Economic Research Guide,2011(17):106-107.(in Chinese)

[2]周方召,潘鹏杰.控股股东、投资者法律保护和公司价值研究综述:基于不对称股权结构视角[J].外国经济与管理,2011,33(12):42-48.

Zhou Fangzhao,Pan Pengjie.A Review of the controlling shareholder,investor protection of the law and company value:Based on the asymmetric ownership structure[J].Foreign Economics & Management,2011,33(12):42-48.(in Chinese)

[3]Reyna J M S M,Vzquez R D,Valdés A L.Corporate governance,ownership structure and performance in Mexico[J].International Business Research,2012,5(11):12-27.

[4]Hu H W,Tam O K,Tan M G S.Internal governance mechanisms and firm performance in China[J].Asia Pacific Journal of Management,2010,27(4):727-749.

[5]Thomsen S,Pedersen T.Ownership structure and economic performance in the largest European companies[J].Strategic Management Journal,2000,21(6):689-705.

[6]Chen S S,Ho K W,Lee C F,Shrestha K.Nonlinear models in corporate finance research:Review,critique,and extensions[J].Review of Quantitative Finance and Accounting,2004,22(2):141-169.

[7]Demsetz H,Villalonga B.Ownership structure and corporate performance[J].Journal of Corporate Finance,2001,7(3):209-233.

[8]Drakos A A,Bekiris F V.Corporate performance,managerial ownership and endogeneity:A simultaneous equations analysis for the Athens stock exchange[J].Research in International Business and Finance,2010,24(1):24-38.

[9]Li T,Sun L,Zou L.State ownership and corporate performance:A quantile regression analysis of Chinese listed companies[J].China Economic Review,2009,20(4):703-716.

[10] 杨淑娅.中国上市公司股权结构与公司绩效关系研究[D].长春:吉林大学,2010:25-29.

Yang Shuya.Study on the relationship between ownership structure and corporate performance of China′s listed companies[D].Changchun:Jilin University,2010:25-29.(in Chinese)

[11] 王聪, 宋慧英.中国证券公司股权结构、市场结构与成本效率的实证研究[J].金融研究,2012(5):80-92.

Wang Cong,Song Huiying.An empirical research on the relationship among the ownership structure,market structure and cost efficiency of securities companies in China[J].Journal of Financial Research,2012(5):80-92.(in Chinese)

[12] 李明辉.股权结构、公司治理对股权代理成本的影响:基于中国上市公司2001-2006年数据的研究[J].金融研究,2009(2):149-168.

Li Minghui.Ownership structure,corporate governance and agency cost of equity[J].Journal of Financial Research,2009(2):149-168.(in Chinese)

[13] 黄建山,李春米.股权结构、技术效率与公司绩效:基于中国上市公司的实证研究[J].经济评论,2009(3):77-82,100.

Huang Jianshan,Li Chunmi.Ownership structure,technical efficiency and company performance:An empirical study of Chinese listed companies[J].Economic Review,2009(3):77-82,100.(in Chinese)

[14] 孙建平.中国上市公司控股权、控制权与公司价值研究[D].上海:复旦大学,2009:96-101.

Sun Jianping.Research of controlling stake,control of the company and company′s value of listed companies[D].Shanghai:Fudan University,2009:96-101.(in Chinese)

[15] 魏乐.创业板公司绩效与董事会特征研究[J].会计之友(中旬刊),2010(11):92-94.

Wei Le.GEM′s performance and characteristics of the board of directors[J].Friends of Accounting,2010(11):92-94.(in Chinese)

[16] 杨廷燕.创业板上市公司股权结构与公司绩效关系的研究[D].成都:西南财经大学,2012:39-48.

Yang Tingyan.The relationship between ownership structure and corporate performance of listed companies on GEM[D].Chengdu:Southwestern University of Finance and Economics,2012:39-48.(in Chinese)

[17] 毛洪安,沈慧敏.创业板上市公司中的股权结构、董事会特征与公司业绩研究[J].中南财经政法大学研究生学报,2012(5):75-81.

Mao Hongan,Shen Huimin.Ownership structure,board characteristics and company performance:An empirical study on GEM companies[J].Journal of Zhongnan University Graduate,2012(5):75-81.(in Chinese)

[18] 闻岳春,叶美林.中国创业板上市公司治理与绩效的实证研究[J].上海金融学院学报,2011(3):84-95.

Wen Yuechun,Ye Meilin.An empirical research on the corporate governance and performance of listed companies in ChiNext[J].Journal of Shanghai Finance University,2011(3):84-95.(in Chinese)

[19] Claessens S,Djankov S,Fan J P H,Lang L H P.Disentangling the incentive and entrenchment effects of large shareholdings[J].The Journal of Finance,2002,57(6):2741-2771.

[20] Volpin P F.Governance with poor investor protection:Evidence from top executive turnover in Italy[J].Journal of Financial Economics,2002,64(1):61-90.

[21] Shleifer A,Vishny R W.Large shareholders and corporate control[J].Journal of Political Economy,1986,94(3):461-488.

[22] 黄长祥.上市公司治理与公司绩效的实证研究:基于创业板上市公司的考察[J].企业导报,2010(10):50-52.

Huang Changxiang.An empirical study of corporate governance and corporate performance:Based on the investigation of companies listed on GEM[J].Cuide to Business,2010(10):50-52.(in Chinese)

[23] 牛春平.创业板股权结构和公司绩效相关性实证分析[J].经济师,2012(11):69-71.

Niu Chunping.Correlation empirical analysis of GEM′s ownership structure and corporate performance correlation empirical analysis[J].China Economist,2012(11):69-71.(in Chinese)

[24] 余澳.我国民营上市公司股权结构、控制权特征对公司治理的影响[J].经济纵横,2010 (5):122-125.

Yu Ao.Ownership structure of private listed companies,and the effect of control characteristics on the corporate governance[J].Economic Review,2010(5):122-125.(in Chinese)

[25] Leech D,Leahy J.Ownership structure,control type classifications and the performance of large British companies[J].The Economic Journal,1991,101(409):1418-1437.

[26] La Porta R,Lopez-de-Silanes F,Shleifer A,Vishny R.Investor protection and corporate governance[J].Journal of Financial Economics,2000,58(1/2):3-27.

[27] 郄永忠,李刚.股权结构:复杂的利益管网[J].董事会,2011(2):42-45.

Qie Yongzhong,Li Gang.Ownership structure:The complex pipe network of benefits[J]. Directors & Boards,2011(2):42-45.(in Chinese)

[28] 刘媛媛,黄卓,谢德逊,何小锋.中国上市公司股权结构与公司绩效实证研究[J].经济与管理研究,2011(2):24-32.

Liu Yuanyuan,Huang Zhuo,Xie Dexun,He Xiaofeng.Empirical study on shareholding structure and corporate performance of Chinese listed companies[J].Research on Economics and Management,2011(2):24-32.(in Chinese)

[29] Jensen M C,Meckling W H.Theory of the firm:Managerial behavior,agency costs and ownership structure[J].Journal of Financial Economics,1976,3(4):305-360.

[30] Cubbin J,Leech D.The effect of shareholding dispersion on the degree of control in British companies:Theory and measurement[J].The Economic Journal,1983,93(370):351-369.

[31] 阮素梅,杨善林,张琛.管理层激励、资本结构与上市公司价值创造[J].经济理论与经济管理,2013(7):70-80.

Ruan Sumei,Yang Shanlin,Zhang Chen.Management incentive,capital structure and value creation of listed company[J].Economic Theory and Business Management,2013(7):70-80.(in Chinese)

[32] 张小茜,汪炜.持股结构、决议机制与上市公司控制权[J].经济研究,2008,43(11):40-50,61.

Zhang Xiaoqian,Wangwei.Ownership structure,resolution mechanism and control right of listed company[J].Economic Research Journal,2008,43(11):40-50,61.(in Chinese)

[33] 田金秀.中国上市公司控制权计算与分析[D].济南:山东大学,2013:11-14.

Tian Jinxiu.Computing and analyzing control power for listed companies in China[D].Jinan:Shandong University,2013:11-14. (in Chinese)

[34] 蒲自立.公司控制权与公司绩效研究:基于中国上市公司的分析[D].成都:四川大学,2004:60-67.

Pu Zili.A research on corporate control and corporate performance:Evidence from Chinese listed companies[D].Chengdu:Sichuan University,2004:60-67.(in Chinese)

[35] Morck R,Shleifer A,Vishny R W.Management ownership and Market valuation:An empirical analysis[J].Journal of Financial Economics,1988,20:293-315.

OwnershipStructureandEnterprises′ValueofGrowthEnterpriseMarketListedCompanies

Wang Xiaowei,Chen Fengbo

School of Management, Harbin Institute of Technology, Harbin 150001, China

The ownership structure of growth enterprise market listed companies is an important part of corporate governance, which directly affects their enterprises′ value. The research selects 267 companies which are listed before December 31, 2012 as the objects, and collect financial data of these companies since 2009 to 2012. The paper not only uses ownership concentration, equity nature and managerial ownership, but also uses the degree of equity control which based on the Probabilistic Voting Model to measure ownership structure. The enterprises′ value is measured by principal component analysis and we combine multivariate linear, nonlinear and segmented regression analysis method to examine on the relationship between ownership structure and enterprises′ value. The research results show the parabolic relation between the largest shareholder′s stake and corporates′ value, i.e., as the largest shareholder′s stake increases, corporates′ value first decreases, and then increases, finally decreases. The largest shareholder′s absolute control of the enterprise is not conducive to enhance the corporates′ value. The shareholding ratio of top five shareholders has a significant and positive correlation with enterprises′ value. The proportion of corporate shares is very conducive to enhance corporates′ value. The impact of management-owned shares on the enterprise value is not significant. The findings and recommendations of this research provide some significance for the GEM listed companies to enhance their enterprises′ value.

growth enterprise market listed companies;ownership structure;enterprises′ value;regression parabola relation

Date:August 13th, 2014

DateOctober 30th, 2014

FundedProject:Supported by the Postdoctoral Science-research Development Foundation of Heilongjiang Province(LBH-Q11133)

Biography:Dr.Wang Xiaowei, a Heilongjiang Yichun native(1963-), graduated from Harbin Institute of Technology and an Associate Professor in the School of Management at Harbin Institute of Technology. Her research interests include theory and practice of corporate finance, the evaluation of enterprises, etc. E-mail:wangxiaowei_hit@126.com

F275

A

10.3969/j.issn.1672-0334.2014.06.004

1672-0334(2014)06-0040-13

2014-08-13修返日期2014-10-30

黑龙江省博士后科研启动基金(LBH-Q11133)

王晓巍(1963-),女,黑龙江伊春人,毕业于哈尔滨工业大学,获管理学博士学位,现为哈尔滨工业大学管理学院副教授,研究方向:公司理财理论与实务、企业价值评估等。E-mail:wangxiaowei_hit@126.com

□