股权激励、高管内部薪酬差距与权益资本成本

雷 霆,周嘉南

西南交通大学 经济管理学院,成都 610031

股权激励、高管内部薪酬差距与权益资本成本

雷 霆,周嘉南

西南交通大学 经济管理学院,成都 610031

高管薪酬激励已成为现代公司治理的重要内容,伴随着中国股权激励机制的推行,上市公司高管薪酬结构随之发生变化,最终可能影响上市公司权益资本成本。利用基于真实数据的混合截面模型预测公司盈余,在此基础上通过GLS模型、OJN模型和GGM模型估算权益资本成本,以股权分置改革后2007年至2012年上市公司为样本,探究股改后中国上市公司股权激励对高管内部薪酬差距的影响,在这种影响下公司权益资本成本的变化。研究结果表明,股权激励计划的实施已成为高管内部薪酬差距扩大的主要因素;在股权激励作用下,高管内部薪酬差距的扩大增加企业权益资本成本;与非国有控股企业相比,国有控股企业中股权激励与高管内部薪酬差距的相互作用与权益资本成本敏感性更高。研究结论为高管薪酬激励制度的完善提供重要启示,也为投资者识别股权激励计划的实施效果提供经验证据。

股权激励;高管薪酬;薪酬差距;权益资本成本

1 引言

代理理论认为,薪酬激励制度的实施需要解决减少道德风险和提供有效激励的问题[1]。股权激励的实施不但能帮助企业吸引优秀人才,还能促进管理层与股东共享利益、共担风险。2005年12月31日《上市公司股权激励管理办法(试行)》颁布,试图改善中国企业长期以来对高管激励不足的状况。而2012年8月4日证监会发布的《上市公司员工持股计划管理暂行办法(征求意见稿)》则是对股权激励计划的肯定以及提倡和鼓励上市公司员工持有本公司股票。据和君咨询股权激励中心统计,截至2012年,A股市场首次披露股权激励方案(不含修订案)的上市公司共计118家,占已公布激励方案的上市公司总数的26.58%,为历史之最。股权激励制度的推行,不但提高了管理层的薪酬水平,也可能改变高管的薪酬结构。Mehran[2]认为,管理者更多的是受薪酬支付结构的激励,而不只是受薪酬水平的激励,若一味地提高薪酬水平还可能产生棘轮效应,不断增加企业人力成本。

众所周知,股权激励的初衷在于降低委托代理成本,实现股东价值最大化。但随着Enron、WorldCom等知名公司丑闻迭出,与之相关联的高管股权激励问题受到学界的重新审视。管理者权力理论认为,基于股权激励的薪酬体系设计并非是一种有效的公司治理机制,容易在公司治理环境薄弱的情况下造成CEO滥用股权激励攫取私利等机会主义行为[3-4]。中国实施股权分置改革后,资本市场流动性大大增强,为股权激励计划的实施提供了有利条件,但股权激励计划的实施究竟能否带来股东价值的提高还有待进一步探讨。

2 相关研究评述

薪酬结构变化的突出表现便是薪酬差距的扩大。锦标赛理论[5]认为,扩大薪酬差距有利于减少股东的监督成本,激发管理人员之间相互竞争,以此提升公司业绩。Kale等[6]发现高管薪酬差距与同期的企业价值和会计绩效存在正相关关系;Lee等[7]利用高管薪酬离差率衡量薪酬结构的变化,发现无论是用Tobin′sQ值还是股票市值衡量公司业绩,两者间均呈显著正相关关系,实证结果支持锦标赛理论观点;Chen等[8]以中国企业为样本检验两种高管薪酬模型后也发现,用每股盈余衡量的公司业绩与高管薪酬差距间存在显著的正相关关系。锦标赛理论也得到中国学者经验研究的支持[9-11]。林浚清等[9]认为,中国上市公司需要在改革公司治理结构的基础上适当扩大高管团队内薪酬差距以强化锦标赛激励的能量;刘子君等[10]研究中国上市公司高管团队薪酬差距的影响因素和影响效应,发现高管团队薪酬差距对公司绩效有显著的正向影响,从而支持锦标赛理论;周权雄等[11]从锦标赛理论的角度为国有企业竞争理论提供信息经济学模型解释和实证支持,认为薪酬差距的扩大和锦标赛激励的强化会增加国有企业经营者的努力水平,因此有利于业绩的提升。

虽然多数相关研究结论都认为企业内部薪酬差距的扩大有利于业绩的提升,符合锦标赛理论预期。但是,中国文化传统和社会习俗提倡集体主义,强调社会公平,与西方推崇的个人主义不同。张正堂[12]认为,由于文化和社会习俗的差异,仅用锦标赛理论去解释中国企业高管团队薪酬差距现象缺乏说服力,尤其是在需要团队协作的情况下,收入差距的扩大反而会影响团队合作,进而影响组织绩效;黎文靖等[13]认为,用单一的理论解释中国企业薪酬差距问题不恰当,当薪酬差距较小时,锦标赛理论成立,但当薪酬差距过大时,行为理论能更好地解释现实情况。行为理论,又称为社会比较理论,基于社会心理环境和社会政治环境,强调收入分配的公平因素,主张减少薪酬差距带来的不公平感,认为较小的薪酬差距有助于业绩水平的提高。随着中国经济体制改革的深入,更加注重公平成为共识,行为理论在薪酬激励研究中的应用得到学者们的广泛关注。步丹璐等[14]在行为理论的基础上展开对高管薪酬公平性问题的综合量化方法研究;吴联生等[15]认为,高管薪酬的外部公平性对非国有企业业绩具有正向影响;饶育蕾等[16]从高管薪酬内部公平性的角度证明企业高管内部薪酬的不公平总体上会对企业未来业绩造成负面影响。

Bebchuk等[17]基于管理权力理论,用CEO薪酬与公司前5位高管薪酬总额的比值(CEO pay slice, CPS)衡量高管薪酬差距,认为CPS意味着CEO地位的相对重要性和攫取租金的能力。也就是说,薪酬差距代表着高管的议价能力,过高的薪酬差距容易形成CEO堑壕效应,甚至会带来严重的代理问题,如较高的CEO继任风险和信息不对称风险等,这将会导致投资者产生逆向选择行为,即通过提高资本价格(企业融资成本)进行自我保护。因此,按照管理权力理论观点,股权激励计划的实施以及高管内部薪酬差距的扩大都有可能带来公司治理风险,从而提高企业权益资本成本。陈胜蓝等[18]研究发现,实施高管股权激励的公司普遍存在收益增加的盈余管理行为,而近几年上市公司高管薪酬的高速增长以及相关约束机制的缺乏很可能是导致这一现象的主要原因;王亮亮[19]认为,除了传统的应计操纵方式外,真实活动的盈余管理也会造成资本市场的效率降低,并损害企业长期价值,导致较高的隐含权益资本成本。学术界普遍认为,股权激励能使经理人克服风险厌恶去投资风险性较高但具有正净现值的项目,Armstrong等[20]在此基础上提出股权激励很可能会诱使经理人在有损于企业价值的情况下进行套利,增加企业系统性风险,从而加剧投资者风险承担和企业资本成本。

综上所述,国内外相关研究为高管薪酬差距对企业业绩的影响提供了广泛的证据,但已有研究结论并不统一,原因可能是已有研究的理论视角不同,或者是薪酬差距与公司业绩间客观存在内生性关系。Pstor等[21]认为,企业价值由现金流效应(预期未来现金流和增长率,即业绩表现)和折现率效应(资本成本)共同影响,而权益资本成本的重要性在于,它代表了投资者在资源配置交易中的风险收益,是投资者对承担所投资企业风险索取的一种补偿,与公司风险大小有紧密的联系。较高的权益资本成本意味着企业面临的风险程度较高,给投资者未来收益带来的不确定较大。Chen等[22]在控制了影响权益资本成本的决定因素后发现,CEO与其他高管间的薪酬差异与企业权益资本成本正相关。但令人遗憾的是,目前鲜有研究关注股权激励对高管薪酬差距的影响以及由此带来的企业资本成本的改变。因此,本研究基于管理权力理论,利用中国颁布股权激励办法后上市公司的样本数据,从高管内部薪酬差距的视角探讨股权激励计划与企业权益资本成本之间的关系,以期得到一些有益结论。

3 理论分析和研究假设

薪酬形式的变化本质上是一个丰富激励方法和激励手段的过程,股权激励计划的出台,标志着中国企业正不断完善薪酬制度,逐步建立以效率为目标、以业绩为导向的薪酬结构体系。高管薪酬结构的改变,具体表现在高管薪酬体制中的浮动比例部分逐步增加、同职不同酬现象的减少,这种日益多样化的高管人员薪酬体系将最终导致高管内部薪酬差距的产生。从管理者权力的角度看,由于中国公司治理体系的不完善,高管往往能够利用公司赋予的权力从提高自身薪酬水平、改变薪酬结构中的股权比例、降低薪酬差距敏感度3个方面影响高管薪酬制定。在股权激励计划制定中,股权激励方式、激励对象、激励条件、授予数量、授予价格等一些关键问题的话语权一般掌握在少数高管手中,在制定企业薪酬契约时这些高管势必会倾向于自身利益,诸如此类的情况都将会导致高管薪酬契约偏离最优水平,并最终扩大高管内部薪酬差距。

除此以外,方军雄[23]认为,在中国企业薪酬制度中普遍存在准涨不准跌的刚性特征,这为企业高管设计薪酬方案提供了机会主义良机,即高管薪酬存在粘性特征或是薪酬变动的尺蠖效应。而股权激励制度的推行恰恰增加了这种高管薪酬的粘性或是尺蠖效应,也就是说,股权激励计划可能会增加薪酬分配过程中高管薪酬随业绩而定的不对称性。当公司业绩达到股权激励行权标准时,高管可以得到巨大的薪酬增幅;当业绩指标没有达到标准时,高管即便得不到股权报酬,但也不会影响其原有的薪酬水平。随着时间推移,高管内部薪酬差距便逐步扩大。

基于上述分析,本研究提出假设。

H1股权激励的实施扩大了中国企业高管内部薪酬差距。

Lazear等[5]最早提出只包含两个风险中性代理人的锦标赛理论基本模型,认为运用锦标赛理论模型可以使委托人更准确地监督代理人的行为,不但降低了风险成本,还使激励更有效;Kale等[6]认为,不同级别高管间较大的薪酬差距对低级别高管是一种巨大的激励,促使他们为争取更高级别的职位而努力提高自身能力。所以,高额竞赛奖励能有效建立高质量的企业内部管理人才储备,并降低高管继任风险。此外,利用高素质的内部候选人替代现任高管对董事会是有利的,这会增加董事会的议价能力以及减少现任高管的机会主义动机[24]。基于上述分析可以看出,锦标赛理论将高管内部薪酬差距视作一种奖励,认为扩大薪酬差距会激励低级别管理者提高自身能力,将逐渐形成高质量的公司内部高管人才储备,不但有助于降低管理层的继任风险,还能帮助董事会减少监督成本,降低股东委托代理风险,减少企业权益资本成本。

然而,锦标赛理论下高管内部薪酬差距的扩大未必会给管理层带来正向的激励效果。Kale等[6]认为,公司绩效依赖整个高管团队的努力,不断扩大的薪酬差距带来的激励作用还在一定程度上受制于低级别高管对待薪酬差距的态度和行为;Kini等[25]以高管薪酬差距作为锦标赛激励程度的替代变量,研究发现激励程度与公司风险存在显著正相关关系,锦标赛激励的强化体现在高管薪酬差距的不断扩大,这会大大增加公司的风险,表现在公司管理层倾向于采纳风险性更高的策略、支出更多的研发费用和大量使用财务杠杆等;Lin等[26]研究发现,对于个别强调团队合作的科技公司而言,应当谨慎使用锦标赛激励,因为在权衡现金激励、业绩底线以及高管团队互惠准则后,过大的薪酬差距反而会影响团队和睦。

过大的薪酬差距反映出高管权力。 Bebchuk等[17]认为,CEO与其他高管间巨大的薪酬差距往往意味着强势的CEO和弱势的董事会,CPS越高,CEO的轮换与业绩间的敏感性越低,说明这种高管间的薪酬差距已经象征着一种权力,而高级别的管理者可能利用它攫取更多私利;方军雄[23]研究发现,中国企业薪酬中存在较为严重的尺蠖效应,反映出管理层权力的存在是拉大高管与员工间薪酬差距的重要原因;高遐等[27]从企业层面研究管理决断权对高管薪酬的影响及二者与企业绩效之间的权变关系,他们认为,作为管理权力的一种表现形式,高管决断权对高管薪酬与企业绩效间的关联存在显著影响,但同时企业将面临监管难题;黎文靖等[13]认为,企业内部薪酬差距越大,投资效率越低,同时管理权力越大,薪酬差距可能并不能有效激励高管,但在一定程度上反映出管理层权力。

管理权力理论认为,薪酬差距的扩大往往会形成管理层堑壕效应以及带来较高的管理者继任风险。为了巩固自己的强势地位,现任高管甚至会利用权力破坏继任计划,如故意不器重有能力的内部继任者,或者为下级的职业发展设置障碍。这样可能迫使有才华的下属由于内部晋升机会渺茫而不得不去外界寻找机会,导致内部继任者资源匮乏。Masulis等[24]的研究发现,存在强势CEO的公司里,其他有能力的管理者和董事凤毛麟角。缺少有才华的内部继任者会降低董事会的议价能力,但却进一步巩固了现任高管的强势地位。如果内部继任者受到排挤而得不到足够的学习机会以及实践管理技巧和经验,一旦继任成功,很可能会付出昂贵的“学费”,而董事会的另一种选择是被迫去企业外部寻找成本更高、更有风险性的继任者。以上两种情形都会给公司带来更高的继任风险,而股东价值的有效延续很大程度上取决于高管的顺利更替。因此,投资者和监管者对有效的高管继任计划有强烈的要求。美国证券交易委员会已于2009年将CEO继任事项视为公司风险管理的核心问题,并要求上市公司更透明地披露董事会继任计划。因此,基于管理权力理论视角,投资者之所以会要求更高的预期投资回报率,是因为强势的高管往往权力过大,形成高管堑壕效应,不但会提高股东监督成本、加深信息不对称程度,还可能因为阻碍继任计划而造成严重的继任风险。所以,理性的投资者不愿为这些风险买单,势必会提高其必要投资回报率,从而引发公司权益资本成本的上升。

根据上述分析,本研究提出假设。

H2a在锦标赛理论下,当其他条件保持不变,股权激励与高管内部薪酬差距的交互作用会降低公司权益资本成本。

H2b在管理权力理论下,当其他条件保持不变,股权激励与高管内部薪酬差距的交互作用会提高公司权益资本成本。

按企业实际控制权划分,中国上市公司可分为国有控股和非国有控股两类,二者在薪酬制度和股权激励计划等方面存在较大差异。国有控股上市公司大多由国有企业改制而来,传统的基于绝对绩效的薪酬制度受政治和社会等方面因素影响,总体薪酬水平不高。并且,在国有控股上市公司内部普遍存在针对管理者薪酬水平上限的规定,即使是高管与员工间的薪酬差距也有着严格的限制。“不患寡而患不均,不患穷而患不安”的平均主义思想仍然左右着国有控股上市公司的薪酬安排,所以薪酬激励有效性不足。Chen等[28]研究在香港上市的国有控股红筹公司董事股票期权薪酬的决定因素和后果,发现这些红筹公司的董事们大多“被迫”放弃行使被赋予的股票期权。原因在于,国有控股的高管任用体系与外资股东提倡的高额股票期权薪酬间存在一种潜在的体制冲突。所以,这些名义的股票期权薪酬实际上并不是董事们真实的薪酬,并且对这类公司高管没有实质性的激励效果。

在股权激励计划实施方面,2006年12月6日国务院国有资产监督管理委员会专门针对国有企业发布了《国有控股上市公司(境内)实施股权激励试行办法》。该办法规定,各级国有控股上市公司的股权激励计划必须提请上级监管部门审核或备案,旨在降低由于国有控股上市公司所有者缺位引起的管理层寻租风险。这也反映出,相对非国有控股上市公司而言,国有控股上市公司高管掌握的资源配置权力更大,机会主义动机更强,更容易引起信息不对称水平和代理成本的上升,最终使股东不得不提高其必要投资报酬率,造成企业权益资本成本的上升。

此外,国有和非国有控股上市公司在公司治理结构和企业组织文化方面也不尽相同。国有控股上市公司领导层的任免主要由上级主管部门负责,这种非市场化的晋升机制往往造成管理层的努力付出与预期回报的错位。此时,较大的高管内部薪酬差距不但会引起管理者层级间的负面情绪,甚至可能导致耍政治阴谋、破坏团队合作等行为,大大加剧了国有控股上市公司高管继任风险。由于国有控股上市公司所有人缺位,造成大股东天然地处于信息获取的劣势,股东监督成本较高。而高管内部薪酬差距的扩大则意味着高管权力的进一步加大,容易引发其自利行为,提高信息不对称风险。当股权激励计划的实施引起高管内部薪酬差距不断扩大时,国有控股上市公司股东和投资者面对的不确定性风险程度增加,会相应提高预期投资回报率,由此造成公司权益资本成本的升高。

与国有控股上市公司相比,非国有控股上市公司在用人制度和激励手段方面没有来自于政府的行政压力和政策束缚,拥有更开放的竞争环境以及相对市场化的薪酬体系和任用制度,员工思想也比较开放,能够接受相对较高的薪酬差距。另外,非国有控股上市公司内部更加有效的监督、更透明的晋升机制以及更分散的管理层权力等特点能有效减轻高管内部薪酬差距产生的高管继任风险、代理风险和信息不对称风险。

综合上述分析,本研究提出假设。

H3在股权激励计划的作用下,扩大的高管内部薪酬差距与国有控股上市公司权益资本成本间的敏感性更高。

4 研究设计

根据H1,建立回归模型(1)式,考察股权激励计划的实施是否为薪酬差距扩大的重要因素,即

WGi,t=αi+δt+β1Incenti,t-1+β2ACTi,t-1+

β3Incenti,t-1·ACTi,t-1+βcontrolvariables+

(1)

其中,i为公司样本个体;t为时间;WG为企业高管内部薪酬差距;Incent为股权激励;ACT为上市公司是否实施了股权激励计划,若实施股权激励计划ACT取值为1,否则取值为0;controlvariables为模型的控制变量;Industry为行业变量;αi为个体效应的截距项;δt为时间效应的截距项;β1、β2、β3为解释变量的估计参数;β为控制变量的估计参数;λi为行业变量的估计参数;εi,t为随机误差。

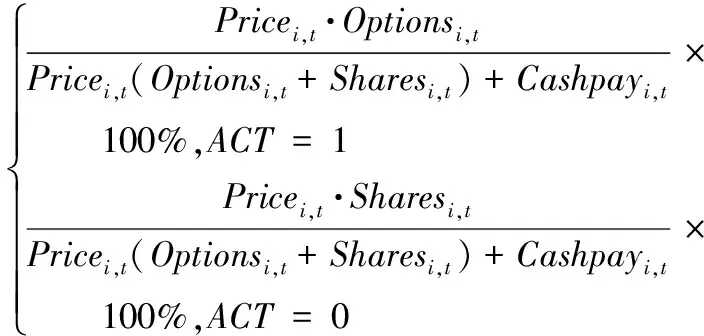

解释变量为股权激励。中国企业股份制改革前,高管持有本公司股份属于限售股,不能在二级市场流通,管理层持股的性质和作用不同于西方国家流行的股权激励。但是,已有关于股权激励治理效应的研究大多将含义较宽泛的发起人股和高管自购股等形式的高管持股等同于股权激励,忽略了股票期权的作用,导致实证结果缺乏稳健性和说服力。鉴于此,本研究拟对股改后高管持股的性质加以区别,根据Bergstresser等[29]的研究,定义

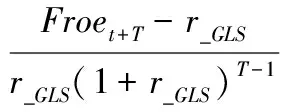

(2)

其中,Pricei,t为i公司在t年末股票的收盘价;Optionsi,t为i公司高管在t年持有股权激励计划授予的股票或期权的数量;Sharesi,t为i公司高管在t年持有股票数量;Cashpayi,t为i公司高管在t年当年的现金薪酬,包括年薪和津贴。

交互项Incenti,t-1·ACTi,t-1意味着正式的股权激励,并排除了一般性的高管持股情况,若Incenti,t-1·ACTi,t-1的系数显著为正,说明股权激励的实施加剧了高管内部薪酬差距的扩大,以验证H1。

根据H2,建立回归模型(3)式,考察股权激励和薪酬差距的交互作用对权益资本成本的影响,即

ri,t=αi+δt+β1Incenti,t-1+β2ACTi,t-1+

β3Incenti,t-1·ACTi,t-1+β4WGi,t-1+β5Incenti,t-1·

ACTi,t-1·WGi,t-1+β6State+βcontrolvariables+

(3)

其中,r为权益资本成本,State为终极控制人,β4、β5、β6为解释变量的估计参数。

被解释变量为权益资本成本。权益资本成本的估计是一种事前估计,即计算使公司未来现金流与现行股价相等的折现率。目前有代表性的估计方法有Gebhardt等[30]提出的GLS剩余收益模型、Ohlson等[31]提出的OJN盈余增长率模型以及Gordon等[32]提出的GGM增长模型等。但是,在衡量未来现金流时,这些模型通常基于分析师的盈余预测数据,而分析师的预测结果往往与公司未来实际盈余间偏差较大,并且稳定性不足,其估计结果的孰优孰劣并没有得到学术界一致认可。Hou等[33]通过统计模型得到基于实际数据估计盈余的方法,认为该方法得出的预测盈余在多数情况下优于分析师预测盈余,因为实证结论表明,以该方法预测的盈余为基础估算出的企业权益资本成本与企业未来实现的报酬率之间的相关性更高。该方法的优势还在于,它使用变量的实际值而非调整值,并且克服了统计学上“幸存者偏见”的限制。借鉴这一方法,本研究使用样本期间内每1年所对应的过去10年的滚动数据进行计算,非混合截面模型为

Ei,t+τ=η0+η1Ai,t+η2Di,t+η3DDi,t+η4Ei,t+

η5NegEi,t+η6ACi,t+κi,t+τ

(4)

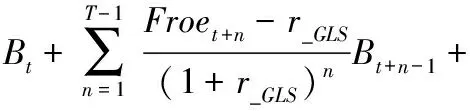

其中,Ei,t+τ为i公司在(t+τ)年末的会计盈余,τ为时间增量,τ=1,2,…,5;Ai,t为i公司在t年末的资产总额;Di,t为i公司在t年分配的现金股利;DDi,t为i公司在t年是否支付股利的虚拟变量,若支付取值为1,否则取值为0;NegEi,t为虚拟变量,若i公司在t年的会计盈余为负取值为1,否则取值为0;ACi,t为i公司在t年末的应计利润总额;η0为截距项,η1~η6为估计系数;κi,t+τ为残差。为消除极端值对回归结果的影响,用Winsorize方法对连续变量上、下各1%的数据进行缩尾处理。本研究利用该模型估计出样本期未来5年的预测盈余,并在此基础上分别用以下3种方法估计权益资本成本,但与Hou等[33]做法不同的是,在估算企业权益资本成本时使用年末股价数据计算公司权益价值,而不是6月末的数据。

①GLS剩余收益模型

Gebhardt等[30]在剩余收益模型基础上提出GLS模型,即

(5)

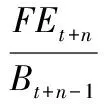

②OJN盈余增长率模型

Ohlson等[31]基于干净盈余假说提出剩余收益折现模型,即OJN模型,用来计算权益资本成本,即

(6)

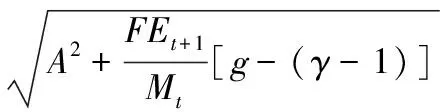

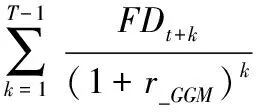

③GGM增长模型

由Gordon等[32]提出的GGM增长模型为

(7)

其中,r_GGM为GGM模型估计的权益资本成本;k为T的取值范围,k=1,2,…,T-1,本研究设定预测期间为5年。通过Matlab软件编程,用迭代法计算出该模型估计的权益资本成本r_GGM。

若(3)式中Incent·ACT·WG的系数显著为负,说明股权激励与薪酬差距的交互作用降低了权益资本成本,支持锦标赛理论,H2a得到验证;若其系数显著为正,则说明股权激励与薪酬差距的交互作用使权益资本成本升高,在管理权力理论下验证H2b。根据H3,若(3)式中终极控制人的系数显著,说明企业所有权性质对权益资本成本也有影响,但具体情况还需要将样本分组进一步讨论。

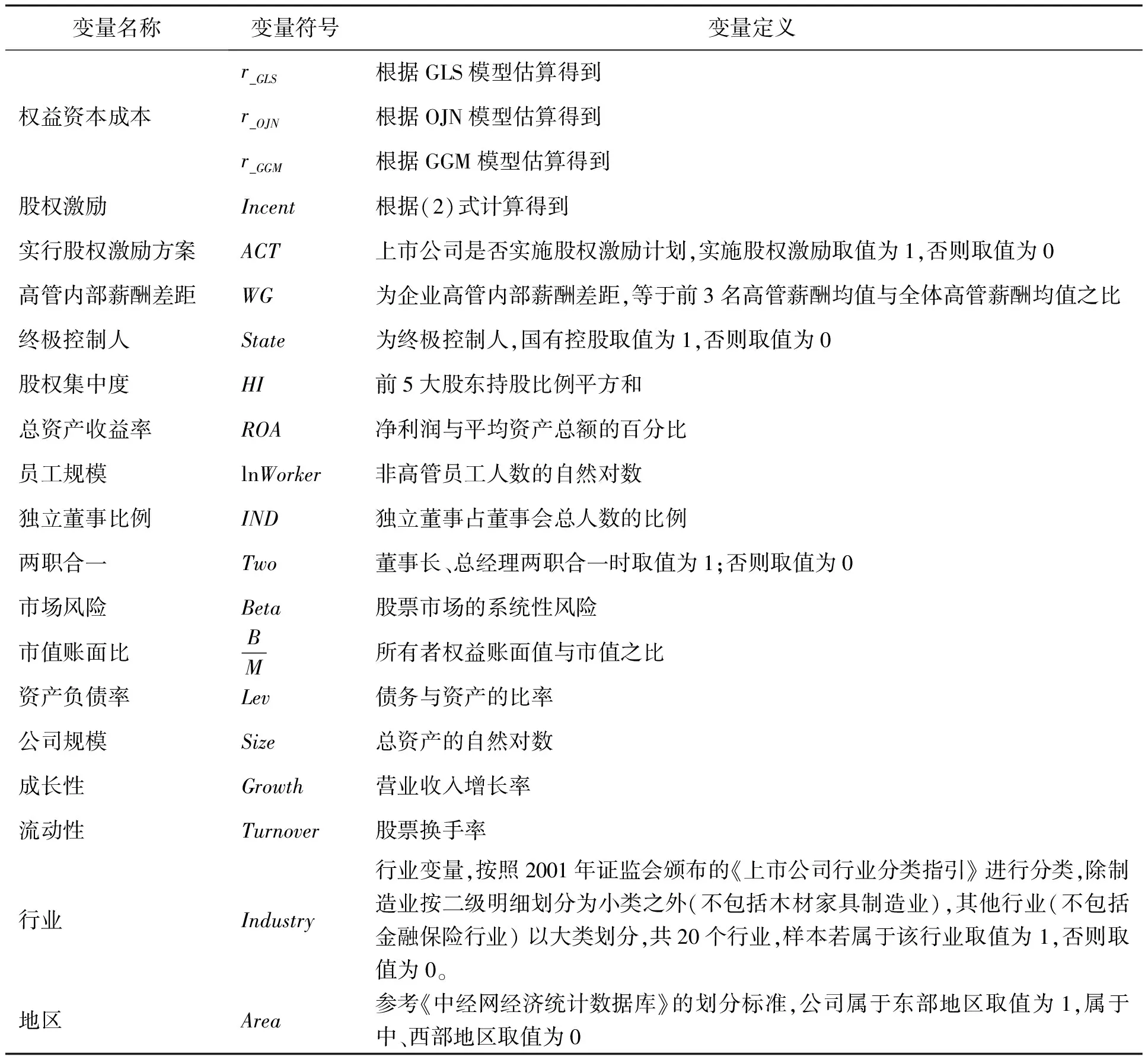

上述各变量和相关控制变量见表1。

表1 变量定义Table 1 Definition of Variables

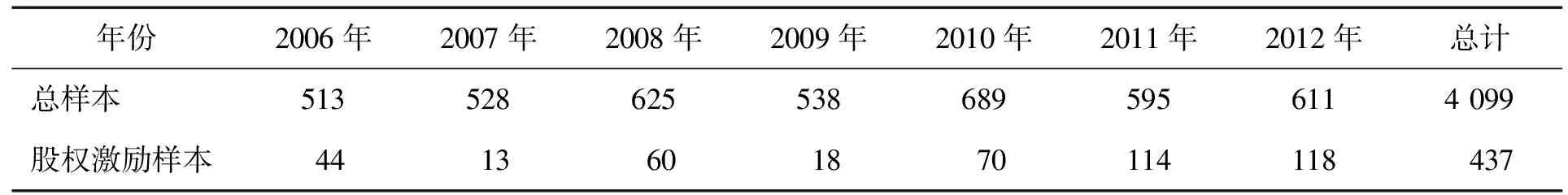

表2 样本分布Table 2 Sampling Distribution

考虑到实证过程中有关薪酬差距和公司业绩的相互影响以及股权激励计划实施效果的滞后性,本研究所有解释变量都取上1年度的测度值。由于股权限售期和行权等待期一般为1年~3年,2005年底颁布“管理办法”后通过股权激励预案的上市公司,高管最早只能于2007年行权,因此本研究以2007年至2012年符合实证要求的上市公司为样本,所有自变量和控制变量都取2006年至2011年的数据。剔除资料不全和数据缺失的公司,剔除ST类公司、金融保险类上市公司以及计算后薪酬差距为负、权益资本成本为负和权益资本成本大于1的公司。由于权益资本成本估计方法本身的原因而产生的异常值和缺省值较多,为能保留更多的样本,当3种估计方法都不能得到合理的权益资本成本值时才剔除该样本,所以r_GLS、r_OJN和r_GGM分别对应的样本数也不同。为了消除极端值影响,对主要变量上、下各1%的数据进行Winsorize处理,最终建立非平衡面板数据,得到4 099个有效观测值。样本数据来源于CSMAR数据库、CCER数据库以及手工搜集整理上市公司年报的数据。各年度样本分布情况见表2。

5 实证结果分析

5.1 描述性统计和相关系数矩阵

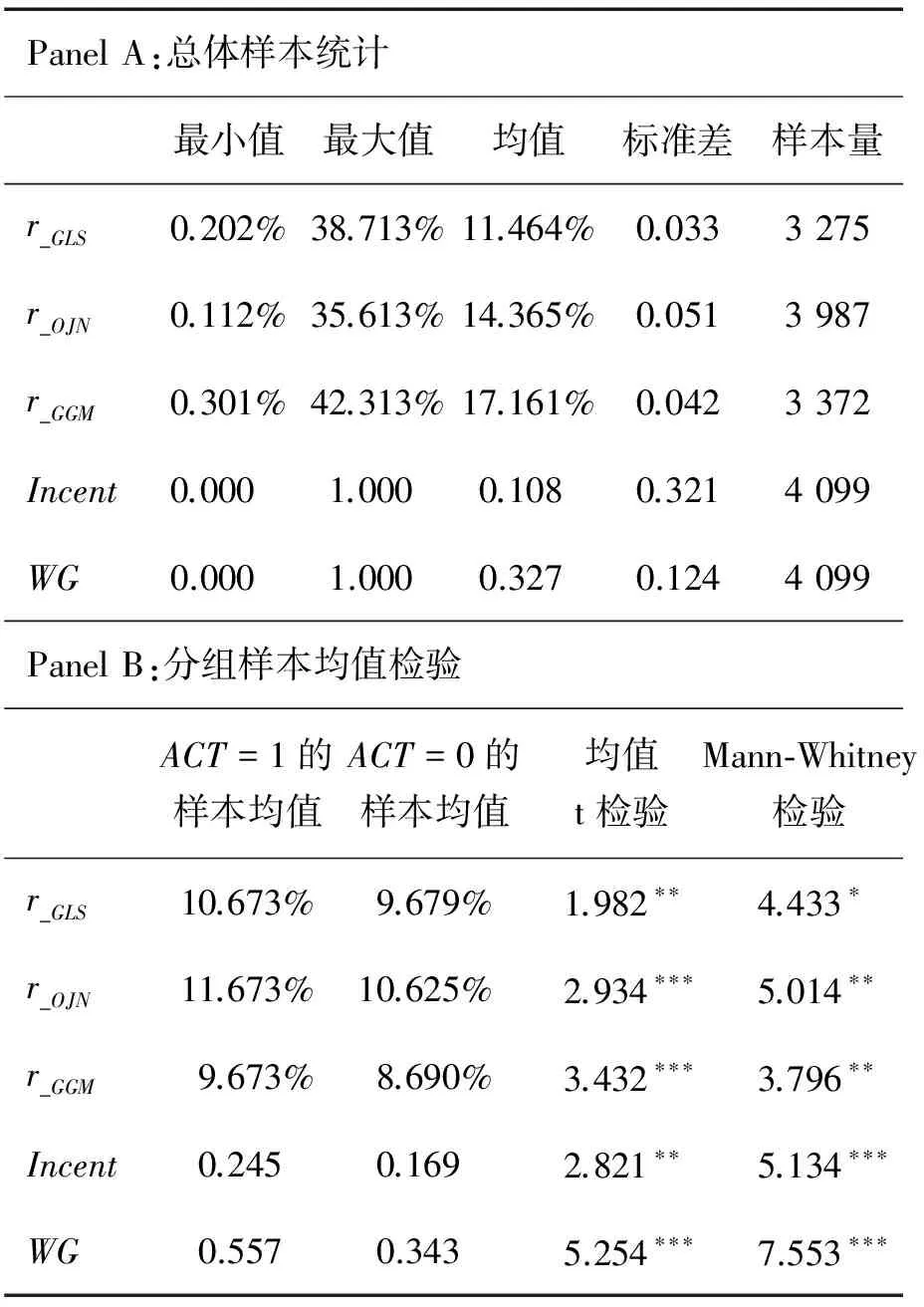

在对假设进行检验之前,先对主要变量(包括被解释变量和解释变量)进行一般性的描述性统计分析和相关系数检验,结果见表3和表4。

表3 主要变量描述性统计Table 3 Descriptive Statistics in Main Variables

注:*为在0.100的水平上显著,**为在0.050的水平上显著,***为在0.010的水平上显著,下同。

从表3的Panel A可以看出,在样本期间,3种方法估算的公司权益资本成本的均值差异不大,但最大值与最小值间差值均超过35%以上,反映出不同公司面临的风险水平差异较大;高管内部薪酬差距均值为0.327,意味着前3名高管的人均收入已超过高管人均总收入的三分之一,表明中国企业高管间存在较为严重的收入差距。Panel B给出实施股权激励方案与否的分组检验结果,实施股权激励的样本公司权益资本成本均值高于未实施股权激励的样本,且显著性水平均在0.050以上;此外,实施股权激励的样本公司股权激励均值和薪酬差距均值均显著高于未实施股权激励的样本公司,初步说明股权激励计划的实施引起股权激励水平的提高,进而造成薪酬差距的进一步拉大,对上市公司权益资本成本也有一定的正向作用,但是这种正向作用是否由于高管内部薪酬差距的扩大引起的还需要进一步的实证检验。

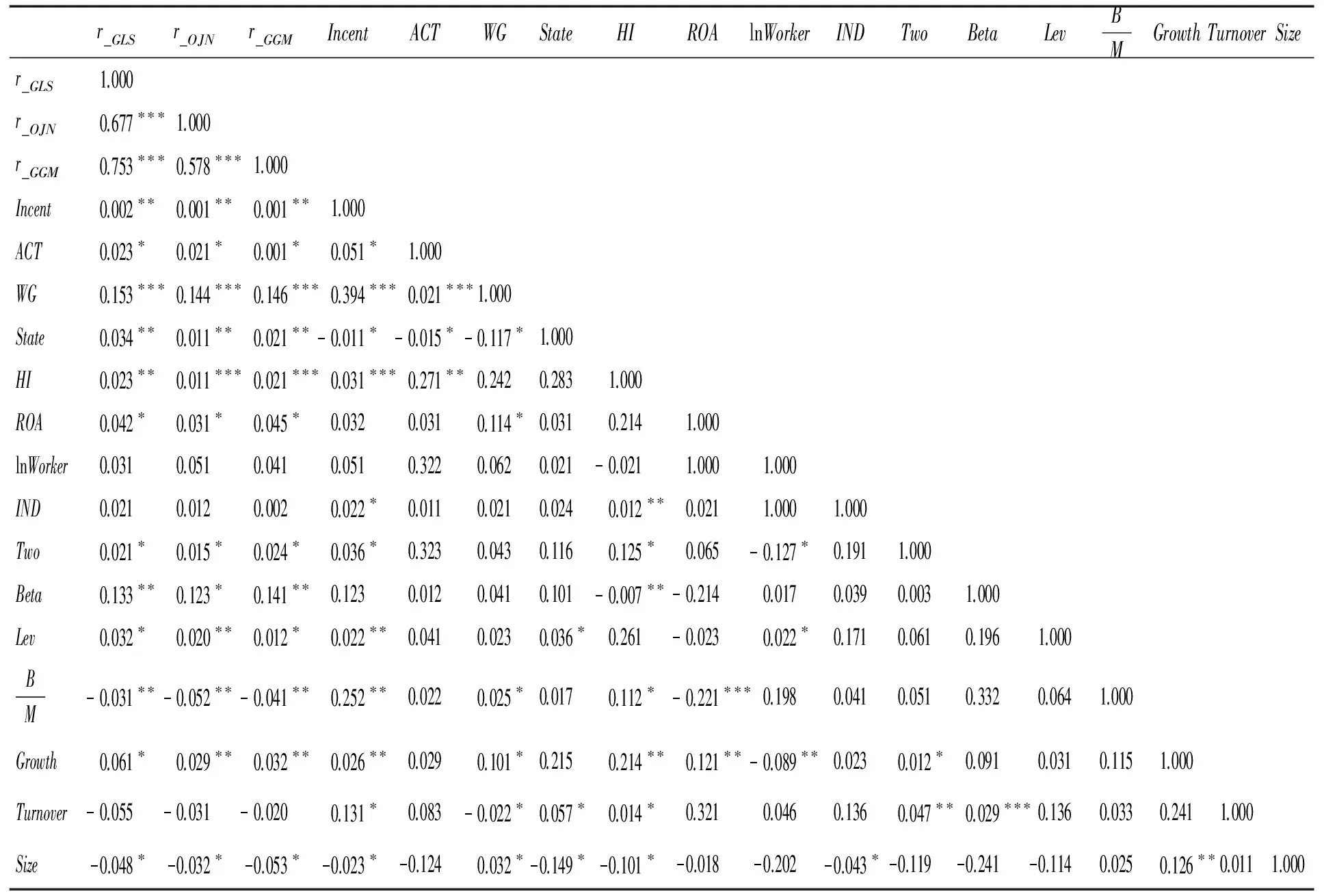

表4给出各变量间相关系数检验结果,各主要变量间相关关系均显著。Incent与r_GLS、r_OJN和r_GGM的相关系数均在0.050的水平上显著正相关,ACT与r_GLS、r_OJN和r_GGM的相关系数也在0.100的水平上显著正相关,说明股权激励计划的实施可能造成权益资本成本上升;Incent与WG的相关系数在0.010的水平上显著为正,说明股权激励显著地扩大了高管内部薪酬差距;WG与r_GLS、r_OJN和r_GGM的相关系数均在0.010的水平上显著为正,表明随着高管内部薪酬差距的扩大,权益资本成本可能会上升;State与r_GLS、r_OJN和r_GGM的相关系数均在0.050的水平上显著正相关,表明企业所有权性质也可能对权益资本成本产生影响,并且国有控股企业的权益资本成本可能更高。值得注意的是,r_GLS、r_OJN和r_GGM两两之间的相关系数大于0.500,且在0.010的水平上显著正相关,在一定程度上说明本研究采用的3种权益资本成本估计模型的统计结果具有一致性,可行性较好。除此之外,所有相关系数的绝对值均不超过0.400,说明各变量间相对独立,不存在严重的共线性问题。从单变量相关分析的结果看,初步验证了本研究的假设。

5.2 多元回归分析

5.2.1 股权激励对薪酬差距影响的检验

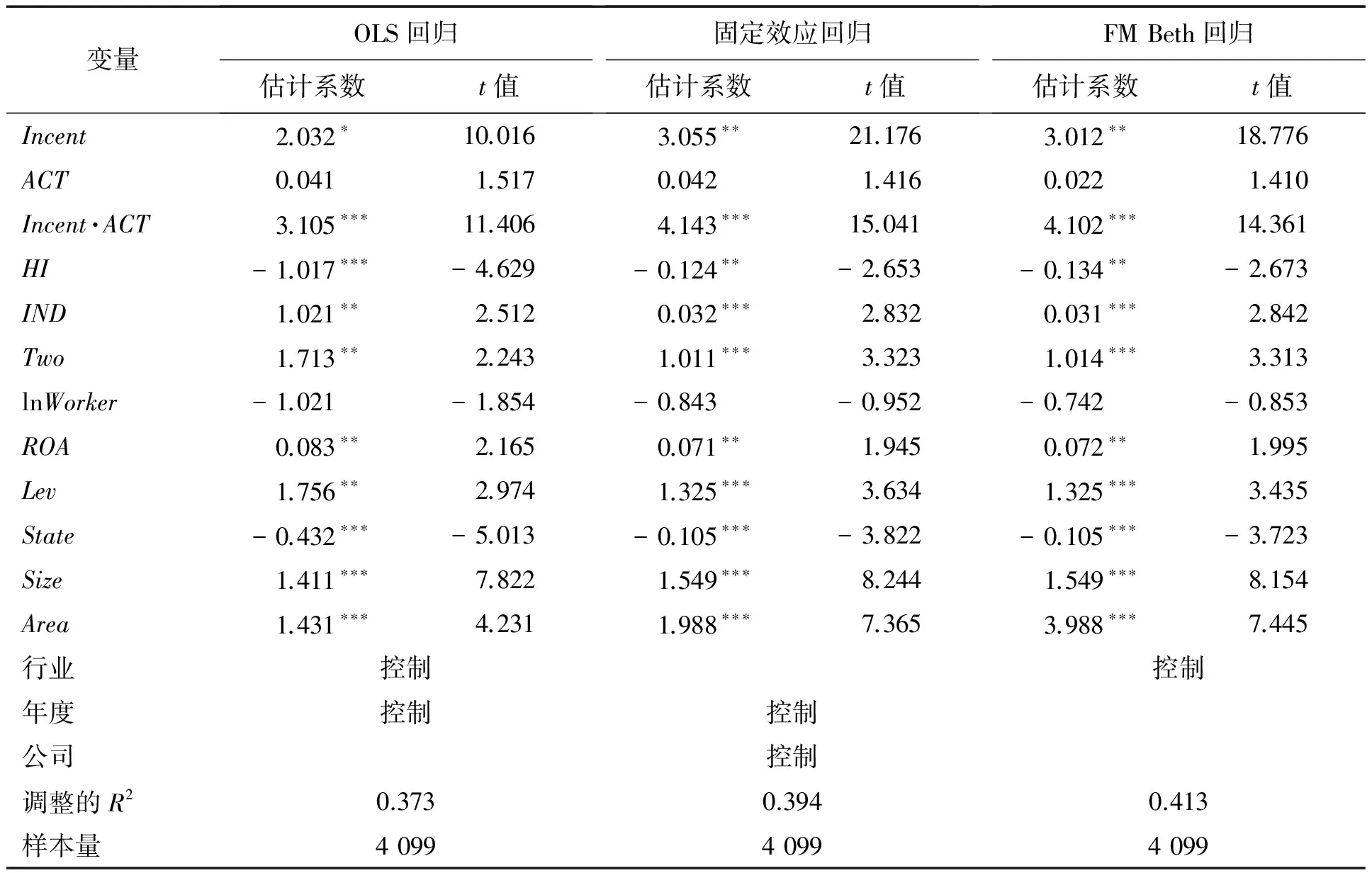

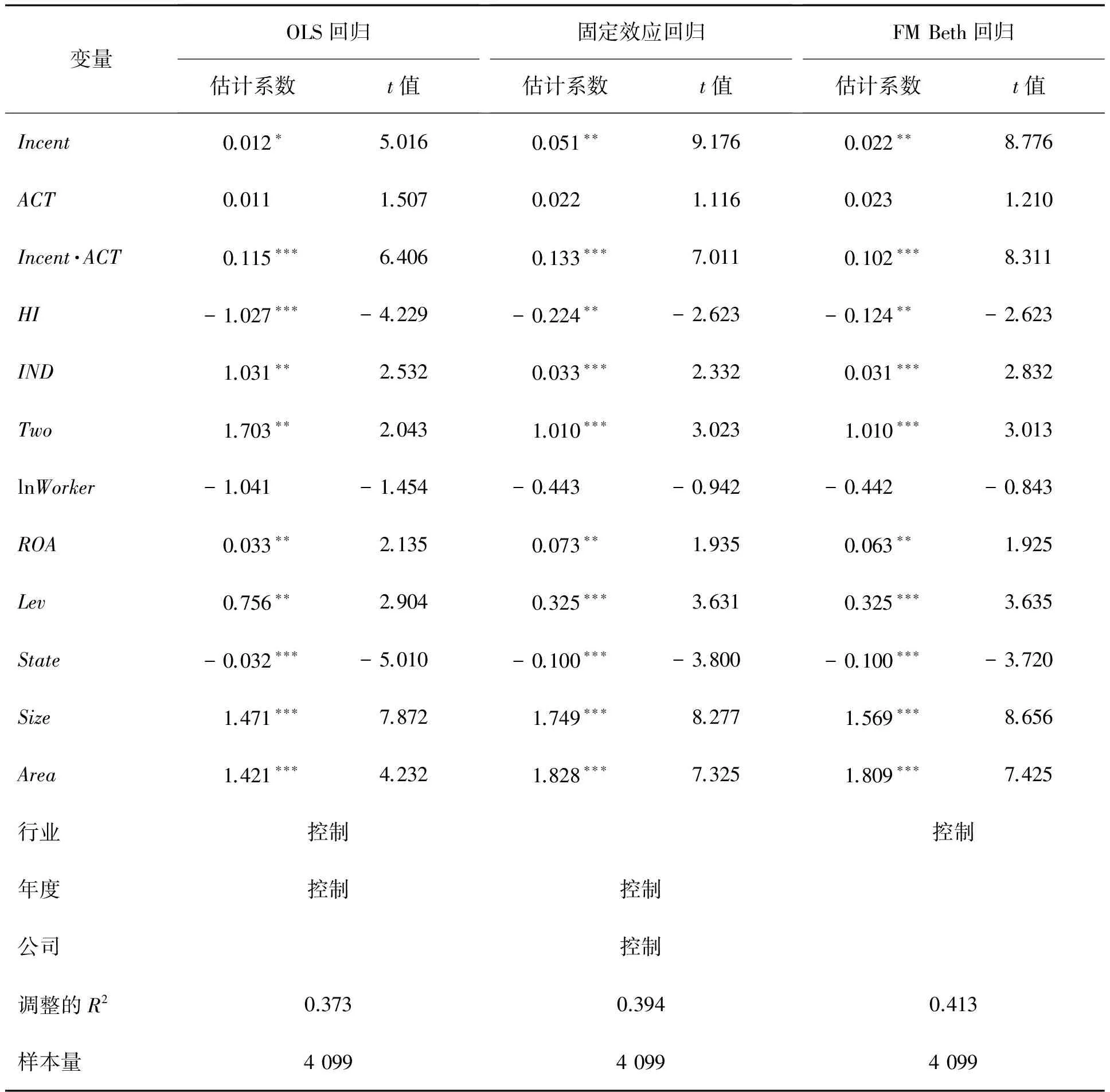

通过非平衡面板数据进行分析,分别对(1)式进行OLS回归、固定效应回归和FM Beth回归,以检验股权激励对高管薪酬差距的影响,结果见表5。

(1)式主要考察股权激励是否为影响薪酬差距的重要因素之一,从回归结果看,3种回归方式下Incent对WG均有显著的正向影响,且Incent·ACT与WG均在0.010的水平上显著正相关。这说明,在《上市公司股权激励管理办法》颁布后,实施股权激励计划的上市公司高管得到越来越多的股权,不但成为其收入的主要来源,还增加了管理层级间的薪酬差距。此外,从现实情况看,中国A股市场近几年的低估值境况为降低上市公司股权激励的实施成本、提高激励对象的溢价空间提供了很好的机会,助推了股权激励在中国的发展,符合研究预期。H1得到验证。

回归结果中,HI的系数均显著为负,表明股权集中度越高,高管内部薪酬差距有减小的趋势。IND与WG显著正相关,说明独立董事制度会扩大高管内部薪酬差距,以强化激励,减少管理层克服偷懒或“搭便车”行为。Two的系数显著为正,表明当高管权力加强时,可能为自己争取高薪,拉大与其他高管间的收入差距。反映公司财务业绩的指标ROA和Lev都与WG显著正相关,说明中国上市公司已经意识到薪酬差距在公司治理中的作用,将业绩指标纳入薪酬制定标准。State系数均在0.010的水平上显著为负,表明国有控股企业受政策性的影响较大,更倾向于较小的薪酬差距。Size的系数均在0.010的水平上显著为正,表明随着企业规模的扩大,监督高管团队的边际产出变得愈发困难,股东试图扩大薪酬差距以激发锦标赛式的强激励。最后,3种回归方式下Area的系数均在0.010的水平上显著为正,说明东部沿海地区薪酬差距较大,反映出竞争在东部地区更加激烈,以更大的薪酬差距作为激励机制的做法普遍被人们接受。以上结论是对已有相关研究的有益补充。

表4 Pearson相关性检验Table 4 Pearson Correlation Test

表5 (1)式的回归结果Table 5 Regression Results of Model (1)

注:回归系数的t值经White异方差稳健性修正;截距项未报告,各变量的方差膨胀因子(VIF值)均小于3,不存在严重共线性。下同。

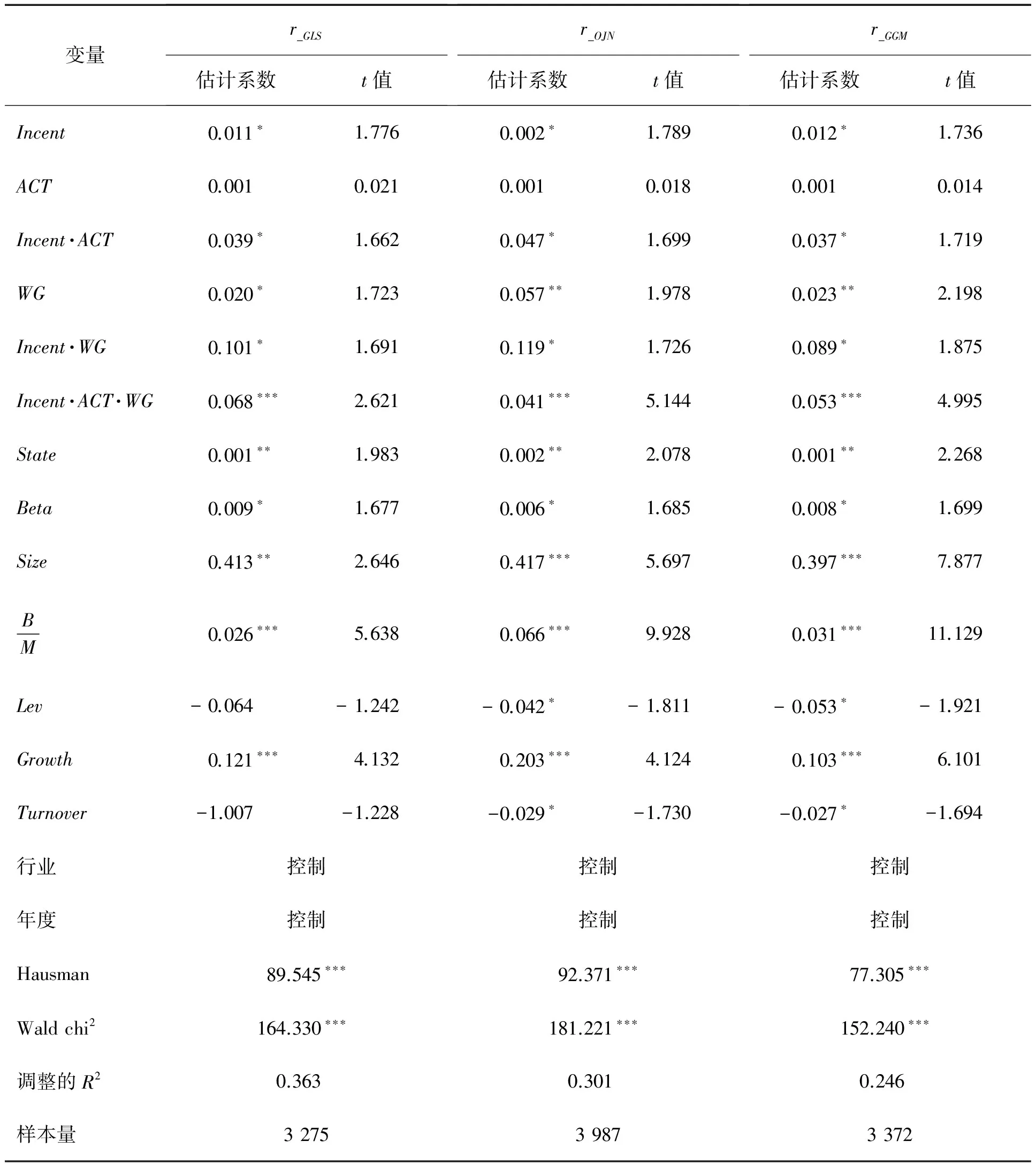

表6 (3)式的回归结果Table 6 Regression Results of Model (3)

5.2.2 股权激励与高管内部薪酬差距对权益资本成本影响的检验

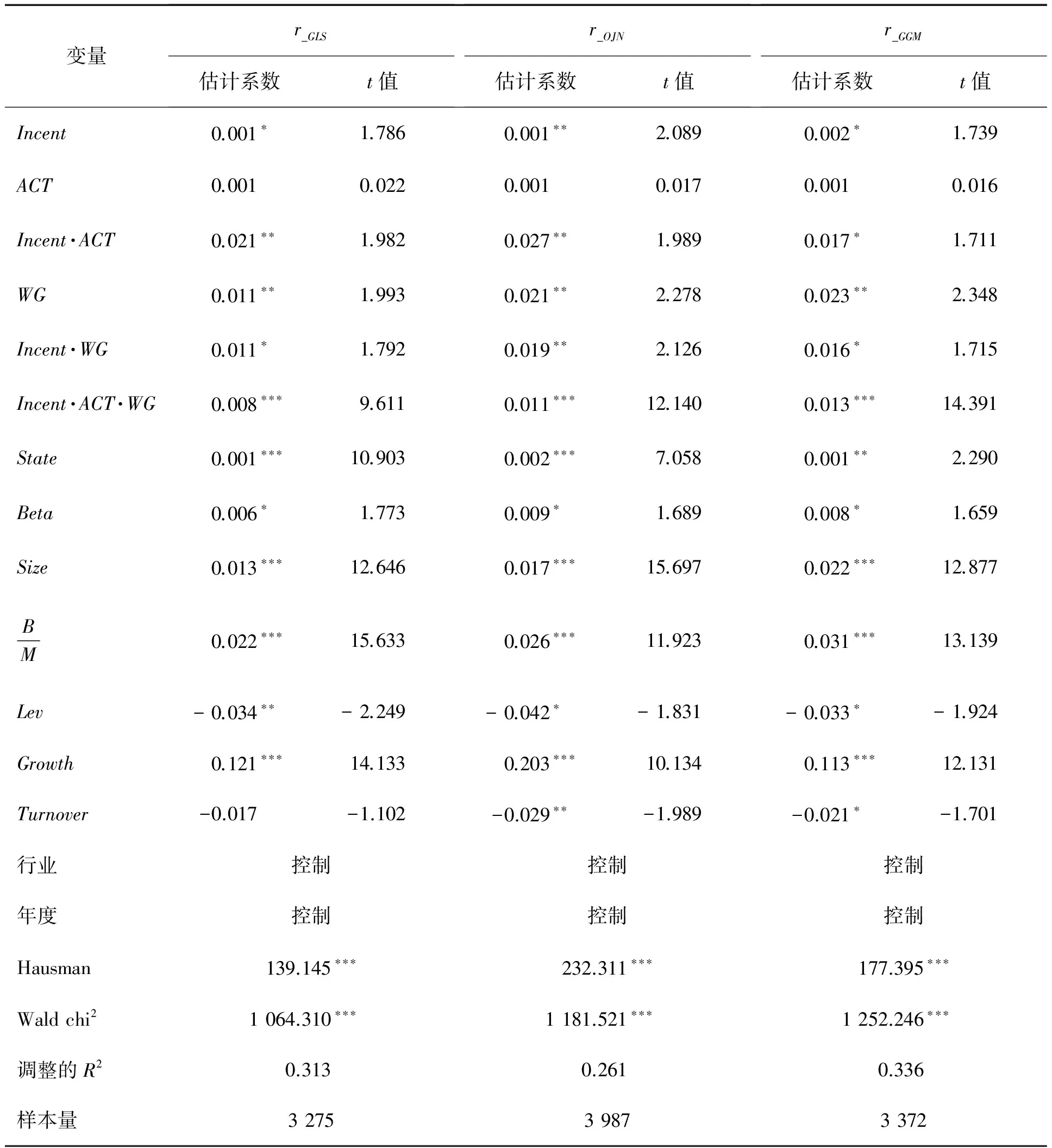

本研究通过非平衡面板数据的固定效应GLS回归对(3)式进行分析,考察股权激励与高管内部薪酬差距的作用对公司权益资本成本的影响,回归结果见表6。

由表6可知,Incent·ACT·WG与r_GLS、r_OJN和r_GGM均在0.010的水平上显著正相关,说明实施股权激励计划的上市公司,其正式的股权激励作用扩大了高管内部薪酬差距,投资者将高管内部薪酬差距视为一种管理层堑壕效应,而非一种激励高管的竞赛奖金,这会增加股东的监督成本和信息不对称风险,使投资者风险溢价水平上升,从而提高权益资本成本。回归结果支持H2a、拒绝H2b。也就是说,股权激励与高管内部薪酬差距的交互作用提高了公司权益资本成本,结论支持管理权力理论预期。

State对r_GLS、r_OJN和r_GGM均在0.050的水平上有显著正向影响,根据中国国情,国有控股企业的股东或投资人,一方面担心由于股权激励加剧管理层堑壕效应而被利益要挟,另一方面为了规避薪酬差距扩大可能带来的员工满意度下降等风险,可能提高必要报酬率对冲投资风险。这说明,企业所有权性质可能对股权激励和高管内部薪酬差距造成影响,进而左右股东对未来收益的判断,最终体现在权益资本成本的高低上,本研究对此将做进一步分析。

5.2.3 企业所有权性质对权益资本成本敏感性影响的分析

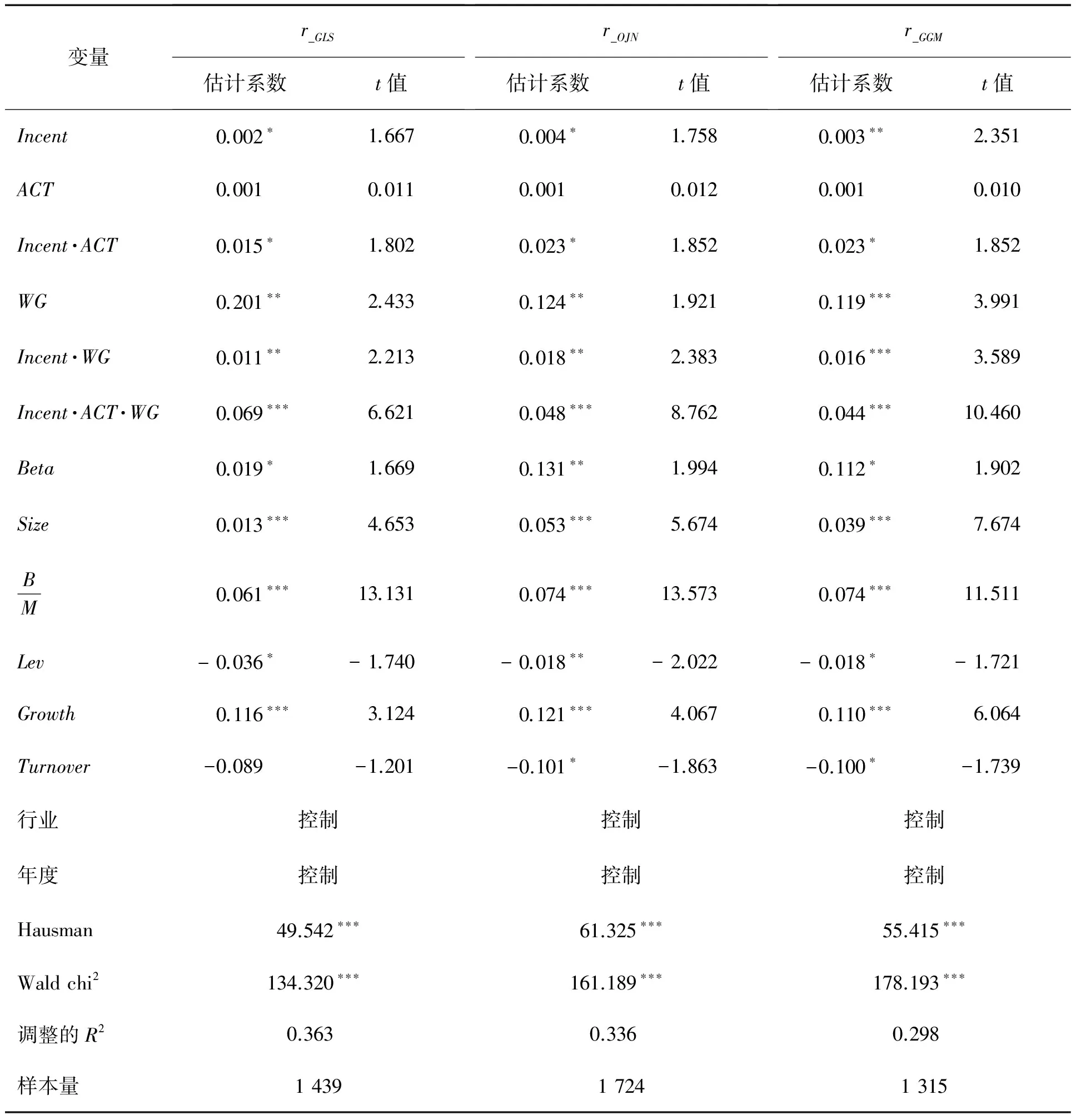

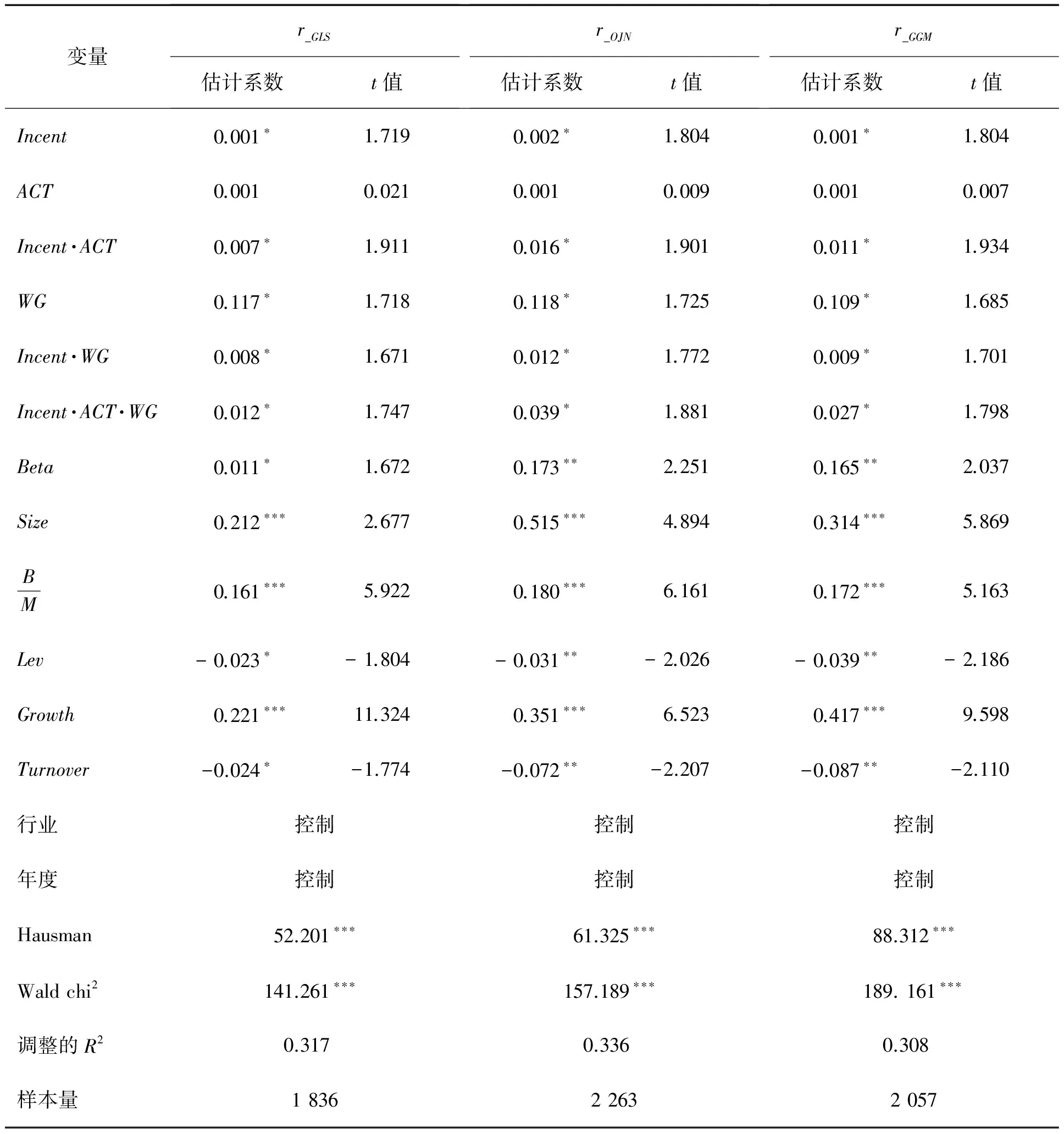

按照终极控制人性质将样本划分为国有控股企业和非国有控股企业两组子样本,分别进行GLS回归,回归结果见表7和表8。

对比表7和表8可知,国有控股企业样本中Incent·ACT·WG的估计系数值和显著性程度均大于非国有控股企业样本,说明国有控股企业高管内部薪酬差距在股权激励作用下与权益资本成本的敏感性较高,且回归结果稳健,支持H3。可能的原因在于,国有控股企业高管薪酬水平和薪酬差距除受到政府管制外,其股权激励计划方案还需接受比非国有控股企业更严格的监管,说明国有控股上市公司高管原有的薪酬激励水平不足,高管在股权激励计划的制定和实施过程中可能存在较大的机会主义动机,增加委托代理成本;由于国有控股企业特殊的股权结构和任免制度,在股权激励作用下,高管薪酬差距的扩大更容易造成管理层权力的堑壕效应,增加股东监督困难和信息不对称风险;另外,过大的薪酬差距与国有控股企业提倡的“公平、公开、公正”的组织文化特征相悖,容易增加企业经营风险。与非国有控股企业相比,以上这些因素更可能增加国有控股企业投资者对未来收益不确定性的担忧,从而导致企业权益资本成本的敏感性更高。

表7 国有控股企业的回归结果Table 7 Regression Results of State-owned Enterprises

表8 非国有控股企业的回归结果Table 8 Regression Results of Non-state-owned Enterprises

5.3 稳健性检验

为增强研究结论的可靠性,分别对本研究两个回归模型进行敏感性测试。

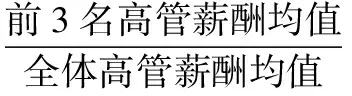

(1)定义WG′=前3名高管薪酬均值-全体高管薪酬均值,以此替换高管内部薪酬差距指标WG,在此基础上对(1)式重新检验,回归结果见表9。

检验结果表明,3种回归方式下,Incent·ACT与WG′均在0.010的水平上显著正相关,除模型估计系数和个别指标的显著水平有差异外,总体而言检验结果与原回归结果具有较好的一致性。

(2)为避免薪酬差距与企业权益资本成本间可能存在的内生性对检验结果的影响,对(3)式进行两阶段最小二乘估计,作为回归的稳健性检验,检验结果见表10。

两阶段最小二乘估计回归的检验结果显示,关键变量Incent·ACT·WG与r_GLS、r_OJN和r_GGM均在0.010的水平上显著正相关,其余变量的估计系数与原回归结果也无显著差异,研究结论没有发生改变,说明本研究具有可靠性。

表9 (1)式的稳健性检验回归结果Table 9 Robustness Test Regression Results of Model (1)

6 结论

本研究实证检验股改后中国上市公司股权激励对高管内部薪酬差距的影响,并探究在这种影响下公司权益资本成本的变化,对比不同股权性质的上市公司股权激励和高管内部薪酬差距对权益资本成本的作用,并且通过稳健性检验证明了研究结论的可靠性。研究结果表明,股权激励计划的实施扩大了上市公司高管内部薪酬差距;在股权激励计划与高管内部薪酬差距的共同作用下,企业权益资本成本显著升高;与非国有控股企业相比,国有控股企业中股权激励和高管内部薪酬差距的交互作用与企业权益资本成本间敏感性更高。研究结论比较稳健。本研究成果为股权激励计划的有效性研究提供了新的视角,并为进一步研究企业高管内部薪酬差距扩大的影响因素提供了经验证据,有利于投资者更好地识别不同股权性质上市公司的股权激励计划对股东价值的影响。

鉴于股权激励已成为上市公司薪酬激励计划的重要组成部分,并且在影响高管薪酬差距的因素中扮演着举足轻重的角色,为了更好地发挥股权激励的公司治理作用,根据本研究的结果,上市公司董事会或薪酬管理委员会应当控制好股权激励的“度”,适当调整公司激励机制以保持合理的高管内部薪酬差距,尽可能避免股权激励机制的滥用和不科学的设置而沦为管理层攫取私利和寻租的工具,产生高管权力堑壕效应,迫使投资者提高其必要报酬率对冲投资风险,造成企业权益资本成本的上升。考虑到中国企业控制权的异质性,国有控股企业股权激励与高管薪酬差距的交互作用对权益资本成本的敏感性较高,所以一方面需要不断调整国有企业股权结构和高管任用制度,以更好地配合股权激励机制的实施;另一方面也要鼓励非国有控股企业推进股权激励机制,适当扩大薪酬差距激发高管积极性,有效降低企业投融资风险,满足股东必要报酬率,从而降低企业权益融资成本。对于投资者而言,应该结合自身情况,根据上市公司公告的股权激励计划适时、适当地规避投资风险,优化投资组合。

表10 (3)式的稳健性检验回归结果Table 10 Robustness Test Regression Results of Model (3)

本研究的局限性在于,由于中国的股权激励计划正处于初级阶段,所能提供研究的样本较少,所以研究结论可能会随着中国股权激励制度的不断完善、上市公司治理环境和股权结构的优化而有所改变。另外,本研究只考察了高管内部薪酬差距,没有讨论高管-员工薪酬差距以及高管外部薪酬差距(或高管薪酬外部不公平)对企业权益资本成本的影响,所以结论可能存在不足,但这些方面也可作为学者们后续研究的方向,以期得到更多有意义的结论。

[1]Jensen M C,Meckling W H.Theory of the firm:Managerial behavior,agency costs and ownership structure[J].Journal of Financial Economics,1976,3(4):305-360.

[2]Mehran H.Executive compensation structure,ownership,and firm performance[J].Journal of Financial Economics,1995,38(2):163-184.

[3]Brown L D,Lee Y J.The relation between corporate governance and CEOs′ equity grants[J].Journal of Accounting and Public Policy,2010,29(6):533-558.

[4]肖淑芳,张超.上市公司股权激励、行权价操纵与送转股[J].管理科学,2009,22(6):84-94.

Xiao Shufang,Zhang Chao.Equity incentive of listed companies,earning manipulation and stock dividends and common reserves capitalizing[J].Journal of Management Science,2009,22(6):84-94.(in Chinese)

[5]Lazear E P,Rosen S.Rank-order tournaments as optimum labor contracts[J].Journal of Political Economy,1981,89(5):841-864.

[6]Kale J R,Reis E,Venkateswaran A.Rank-order tournaments and incentive alignment:The effect on firm performance[J].The Journal of Finance,2009,64(3):1479-1512.

[7]Lee K W,Lev B,Yeo G H H.Executive pay dispersion,corporate governance,and firm performance[J].Review of Quantitative Finance and Accounting,2008,30(3):315-338.

[8]Chen J,Ezzamel M,Cai Z.Managerial power theory, tournament theory,and executive pay in China[J].Journal of Corporate Finance,2011,17(4):1176-1199.

[9]林浚清,黄祖辉,孙永祥.高管团队内薪酬差距、公司绩效和治理结构[J].经济研究,2003,38(4):31-40.

Lin Junqing,Huang Zuhui,Sun Yongxiang.TMT pay gap,firm performance and corporate governance[J].Economic Research Journal,2003,38(4):31-40.(in Chinese)

[10] 刘子君,刘智强,廖建桥.上市公司高管团队薪酬差距影响因素与影响效应:基于本土特色的实证研究[J].管理评论,2011,23(9):119-127,136.

Liu Zijun,Liu Zhiqiang,Liao Jianqiao.The antecedent and outcomes of compensation dispersion of top management team on listed companies:An empirical indigenous study[J].Management Review,2011,23(9):119-127,136.(in Chinese)

[11] 周权雄,朱卫平.国企锦标赛激励效应与制约因素研究[J].经济学(季刊),2010,9(2):571-596.

Zhou Quanxiong,Zhu Weiping.On the incentive effects of SOE tournament[J].China Economic Quarterly,2010,9(2):571-596.(in Chinese)

[12] 张正堂.高层管理团队协作需要、薪酬差距和企业绩效:竞赛理论的视角[J].南开管理评论,2007,10(2):4-11.

Zhang Zhengtang.Top management team coordination needs,compensation dispersion and firm performance:A perspective of tournament theory[J].Nankai Business Review,2007,10(2):4-11.(in Chinese)

[13] 黎文靖,胡玉明.国企内部薪酬差距激励了谁?[J].经济研究,2012,47(12):125-136.

Li Wenjing,Hu Yuming. Who is encouraged by pay dispersion in state-owned enterprises?[J].Economic Research Journal,2012,47(12):125-136.(in Chinese)

[14] 步丹璐,蔡春,叶建明.高管薪酬公平性问题研究:基于综合理论分析的量化方法思考[J].会计研究,2010(5):39-46.

Bu Danlu,Cai Chun,Ye Jianming.Equality of executive compensations quantification methods on theories[J].Accounting Research,2010(5):39-46.(in Chinese)

[15] 吴联生,林景艺,王亚平.薪酬外部公平性、股权性质与公司业绩[J].管理世界,2010(3):117-126.

Wu Liansheng,Lin Jingyi,Wang Yaping.The external fairness of CEO′s emolument,the nature of stock right and company′s performance[J].Management World,2010(3):117-126.(in Chinese)

[16] 饶育蕾,黄玉龙.高管薪酬内部公平性、股权性质对公司业绩影响的实证研究[J].系统工程,2012,30(6):30-35.

Rao Yulei,Huang Yulong.Empirical study on the effect of internal executive pay equity and ownership type on enterprise performance[J].Systems Engineering,2012,30(6):30-35.(in Chinese)

[17] Bebchuk L A,Cremers K J M,Peyer U C.The CEO pay slice[J].Journal of Financial Economics,2011,102(1):199-221.

[18] 陈胜蓝,卢锐.新股发行、盈余管理与高管薪酬激励[J].管理评论,2011,23(7):155-162.

Chen Shenglan,Lu Rui.IPO,earnings management and executive compensation[J].Management Review,2011,23(7):155-162.(in Chinese)

[19] 王亮亮.真实活动盈余管理与权益资本成本[J].管理科学,2013,26(5):87-99.

Wang Liangliang.Real activities earnings management and cost of equity capital[J].Journal of Management Science,2013,26(5):87-99.(in Chinese)

[20] Armstrong C S,Vashishtha R.Executive stock options,differential risk-taking incentives,and firm value[J].Journal of Financial Economics,2012,104(1):70-88.

[22] Chen Z,Huang Y,Wei K C J.Executive pay disparity and the cost of equity capital[J].Journal of Financial and Quantitative Analysis,2013,48(3):849-885.

[23] 方军雄.高管权力与企业薪酬变动的非对称性[J].经济研究,2011,46(4):107-120.

Fang Junxiong.Managerial power and asymmetry of compensation change in China′s public companies[J].Economic Research Journal,2011,46(4):107-120.(in Chinese)

[24] Masulis R W,Mobbs S.Are all inside directors the same?Evidence from the external directorship market[J].The Journal of Finance,2011,66(3):823-872.

[25] Kini O,Williams R.Tournament incentives,firm risk,and corporate policies[J].Journal of Financial Economics,2012,103(2):350-376.

[26] Lin Y F,Yeh Y M C,Shih Y T.Tournament theory′s perspective of executive pay gaps[J].Journal of Business Research,2013,66(5):585-592.

[27] 高遐,井润田,万媛媛.管理决断权、高管薪酬与企业绩效的实证研究[J].管理评论,2012,24(4):107-114.

Gao Xia,Jing Runtian,Wan Yuanyuan.Empirical study on managerial discretion,CEO compensation and firm performance[J].Management Review,2012,24(4):107-114.(in Chinese)

[28] Chen Z,Guan Y,Ke B.Are stock option grants to directors of state-controlled Chinese firms listed in Hong Kong genuine compensation?[J].The Accounting Review,2013,88(5):1547-1574.

[29] Bergstresser D,Philippon T.CEO incentives and earnings management[J].Journal of Financial Economics,2006,80(3):511-529.

[30] Gebhardt W R,Lee C M C,Swaminathan B.Toward an implied cost of capital[J].Journal of Accounting Research,2001,39(1):135-176.

[31] Ohlson J A,Juettner-Nauroth B E.Expected EPS and EPS growth as determinants of value[J].Review of Accounting Studies,2005,10(2/3):349-365.

[32] Gordon J R,Gordon M J.The finite horizon expected return model[J].Financial Analysts Journal,1997,53(3):52-61.

[33] Hou K,van Dijk M A,Zhang Y.The implied cost of capital:A new approach[J].Journal of Accounting and Economics,2012,53(3):504-526.

[34] Gode D,Mohanram P.Inferring the cost of capital using Ohlson-Juettner model[J].Review of Accounting Studies,2003,8(4):399-431.

EquityIncentive,ExecutiveInnerPayGapandtheCostofEquityCapital

Lei Ting,Zhou Jianan

School of Economics and Management, Southwest Jiaotong University, Chengdu 610031, China

Executive compensation incentive has become an important part of modern corporate governance, along with the implementation of equity incentive mechanism, the structure of executive pay in listed companies will change and these changes would affect the cost of equity capital of listed companies. Using the cross-sectional model that based on real data to forecast earnings, and then estimate the cost of equity capital through the GLS model, OJN model and GGM model, this study takes samples of listed companies from 2007 to 2012 after the state share reform to explore the influence of China′s listed company equity incentive on executive internal pay gap, and discuss the changes of the cost of equity capital under this influence. The results show that the implementation of equity incentive plan has been the key factor to intensify executive internal pay gap; due to the influence of equity incentive, internal executive pay gap increases the cost of equity capital; in state-owned enterprises, the interacting effect of equity incentive and internal executive pay gap has higher sensitivity with the cost of equity capital compared with effects in non-state-owned enterprises. Our study not only brings important enlightenments for the improvement of executive compensation incentive system, also provides empirical evidence for investors on the influence of implementation of equity incentive plans.

equity incentive;executive pay;pay gap;cost of equity capital

Date:June 16th, 2014

DateAugust 17th, 2014

FundedProject:Supported by the National Natural Science Foundation of China(71090402,71371155)

Biography:Lei Ting, a Sichuan Mianyang native(1984-), is a Ph.D.candidate in the School of Economics and Management at Southwest Jiaotong University. His research insterests include corporate governance and corporate finance, etc. E-mail:leiting812@sina.com

F271

A

10.3969/j.issn.1672-0334.2014.06.002

1672-0334(2014)06-0012-15

2014-06-16修返日期2014-08-17

国家自然科学基金(71090402,71371155)

雷霆(1984-),男,四川绵阳人,西南交通大学经济管理学院博士研究生,研究方向:公司治理和公司财务等。E-mail:leiting812@sina.com

□